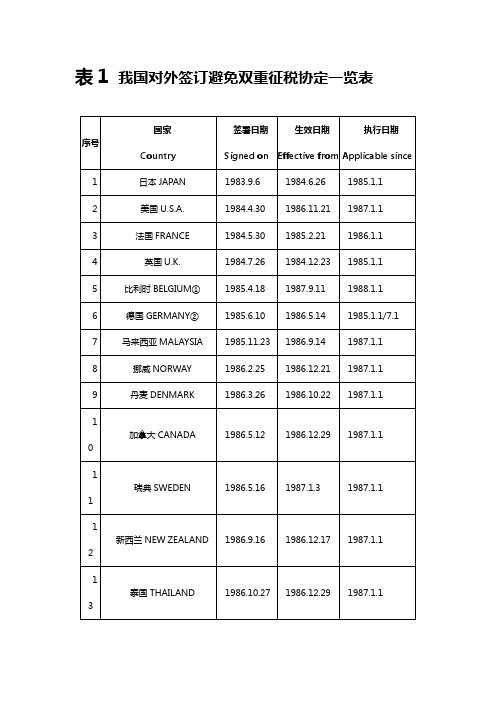

我国对外签订避免双重征税协定一览表

国家税务总局关于我国和新加坡避免双重征税协定有关条文解释和执

乐税智库文档

财税法规

策划 乐税网

国家税务总局关于我国和新加坡避免双重征税协定有关条文解释

和执行问题的通知

【标 签】避免双重征税,防止偷漏税避免双重征税,防止偷漏税,新加坡

【颁布单位】国家税务总局

【文 号】国税函﹝2007﹞1212号

【发文日期】2007-12-06

【实施时间】2007-09-18

【 有效性 】全文有效

【税 种】税收协定

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》(以下简称《协定》)于2007年7月11日正式签署,并自2007年9月18日起生效,适用于2008年1月1日起发生的所得。《协定》是对中新两国政府原避免双重征税协定的全面修订,原协定及议定书自本《协定》生效之日起停止有效。为做好《协定》的执行工作,现就《协定》有关条文解释等问题明确如下:

一、关于《协定》的执行时间

(一)《协定》自2008年1月1日起执行。适用于纳税人2008年1月1日以后取得的所得。

(二)在对居民个人执行《协定》规定按停留时间判定纳税义务时应自2008年1月1日起开始计算;对居民企业执行《协定》规定按项目或活动时间判定纳税义务时,由于新协定和原协定判定时间的标准一致,对2008年1月1日以前开始的工程项目或活动时间的计算不予中断,应连续计算。

二、关于第四条居民

第四条第一款对“缔约国一方”居民的判定标准中所列的“法定机构”一语是应新方的要求根据其国内法的规定列入的,指依照新议会法案设立,并执行政府职能的机构,如“新加坡经济发展局”和“新加坡旅游局”等机构。

国家税务局关于我国政府和罗马尼亚政府避免双重征税协定生效的通知-国税函发[1992]第743号

![国家税务局关于我国政府和罗马尼亚政府避免双重征税协定生效的通知-国税函发[1992]第743号](https://img.taocdn.com/s3/m/bf72fbcb81eb6294dd88d0d233d4b14e85243e28.png)

国家税务局关于我国政府和罗马尼亚政府避免双重征税协定生效的通知

正文:

---------------------------------------------------------------------------------------------------------------------------------------------------- 国家税务局关于我国政府和

罗马尼亚政府避免双重征税协定生效的通知

(国税函发[1992]第743号1992年4月15日)

各省、自治区、直辖市税务局,各计划单列市税务局,海洋石油税务管理局各分局:

我国政府与罗马尼亚政府于1991年1月16日在北京签订的关于对所得避免双重征税和防止偷漏税的协定,业经我国外交部和罗马尼亚外交部分别于1991年8月5日和1992年2月5日互致照会,确认双方已完成该协定生效的法律程序。根据协定第二十八条规定,该协定应自1992年3月5日生效,并于1993年1月1日起执行。上述协定文本,我局已于1991年1月26日以国税函发[1991]第211号文印发给你局。请依照执行。

——结束——

中华人民共和国和卢森堡大公国关于对所得和财产避免双重征税和防止偷漏税的协定

中华人民共和国和卢森堡大公国关于对所得和财产避免双重征税和防止偷漏税的协定

文章属性

•【缔约国】卢森堡

•【条约领域】税收

•【公布日期】

•【条约类别】协定

•【签订地点】

正文

中华人民共和国和卢森堡大公国

关于对所得和财产避免双重征税

和防止偷漏税的协定

中华人民共和国政府和卢森堡大公国政府,愿意缔结关于对所得和财产避免双重征税和防止偷漏税的协定,达成协议如下:

第一条人的范围

本协定适用于缔约国一方或者同时为双方居民的人。

第二条税种范围

一、本协定适用于由缔约国一方或其地方当局对所得和财产征收的所有税收,不论其征收方式如何。

二、对全部所得、全部财产或某项所得、某项财产征收的税收,包括对来自转让动产或不动产的收益征收的税收以及对资本增值征收的税收,应视为对所得和财产征收的税收。

三、本协定适用的现行税种是:

(一)在中华人民共和国:

1、个人所得税;

2、外商投资企业和外国企业所得税;

3、地方所得税。

(以下简称“中国税收”)

(二)在卢森堡大公国:

1、个人所得税;

2、公司税;

3、对公司董事费征收的税收;

4、财产税;

5、地区贸易税。

(以下简称“卢森堡税收”)

四、本协定也适用于本协定签订之日后征收的属于增加或者代替现行税种的相同或者实质相似的税收。缔约国双方主管当局应将各自税法所作出的实质变动通知对方。

第三条一般定义

一、在本协定中,除上下文另有解释的以外:

(一)“中国”一语是指中华人民共和国;用于地理概念时,是指实施有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国拥有勘探和开发海底和底土资源以及海底以上水域资源的主权权利的领海以外的区域;

中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定

中华人民共和国政府和日本国政府关于对

所得避免双重征税和防止

偷漏税的协定

中华人民共和国政府和日本国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:

第一条人的范围

本协定适用于缔约国一方或者同时为双方居民的人。

第二条税种范围

一、本协定适用于下列税种:

(一)在中华人民共和国:

1. 个人所得税;

2. 中外合资经营企业所得税;

3. 外国企业所得税;

4. 地方所得税。

(以下简称“中国税收”)

(二)在日本国:

1. 所得税;

2. 法人税;

3. 居民税。

(以下简称“日本国税收”)

二、本协定也适用于本协定签订之日后增加或者代替第一款所列税种的相同或者实质相似的税收。缔约国双方主管当局应将各自税法所作的实质变动,在其变动后的适当时间内通知对方。

第三条一般定义

一、在本协定中,除上下文另有解释的以外:

(一)“中华人民共和国”一语用于地理概念时,是指有效行使有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国有管辖权和有效行使有关中国税收法律的所有领海以外的区域,包括海底和底土;

(二)“日本国”一语用于地理概念时,是指有效行使有关日本国税收法律的所有日本国领土,包括领海,以及根据国际法,日本国有管辖权和有效行使有关日本国税收法律的所有领海以外的区域,包括海底和底土;

(三)“缔约国一方”和“缔约国另一方”的用语,按照上下文,是指中华人民共和国或者日本国;

(四)“税收”一语,按照上下文,是指中国税收或者日本国税收;

(五)“人”一语包括个人、公司和其他团体;

(六)“公司”一语是指法人团体或者在税收上视同法人团体的实体;

中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定

中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定

文章属性

•【缔约国】美国

•【条约领域】税收

•【公布日期】1984.04.30

•【条约类别】协定

•【签订地点】北京

正文

中华人民共和国政府和美利坚合众国

政府关于对所得避免双重征税和防

止偷漏税的协定

中华人民共和国政府和美利坚合众国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:

第一条本协定适用于缔约国一方或者双方居民的人。

第二条一、本协定适用于下列税种:

(一)在中华人民共和国:

1.个人所得税;

2.中外合资经营企业所得税;

3.外国企业所得税;

4.地方所得税;

(以下简称“中国税收”)

(二)在美利坚合众国:

根据国内收入法征收的联邦所得税。

(以下简称“美国税收”)

二、本协定也适用于本协定签订之日后增加或者代替第一款所列税种的相同或者实质相似的税收缔约国双方主管当局将各自有关税法所作的实质变动适当时间内通知对方。

第三条

一、在本协定中,除上下文另有规定的以外:

(一)“中华人民共和国”一语用于地理概念时,是指有效行使有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国有管辖权和有效行使有关中国税收法律的所有领海以外的区域,包括海底和底土:(二)“美利坚合众国”一语用于地理概念时,是指有效行使有关美国税收法律的所有美利坚合众国领土,包括领海,以及根据国际法,美利坚合众国管辖权和有效行使有关美国税收法律的所有领海以外的区域,包括海底和底土;

(三)“缔约国一方”和“缔约国另一方”的用语,按照上下文,是指中华人民共和国或者美利坚合众国;

2019年税收协定各表.doc

表1 我国对外签订避免双重征税协定一览表

表内地与香港、澳门税收安排一览表

表2. 中国与对方国家(地区)签订税收协定适用税种一览表

表3 常设机构列举情况一览表

表4 我国对外签定税收协定常设机构判定标准一览表

表5 我国对外签订税收协定对股息征税情况一览表

注:表中带*号的国家为我国居民从该国取得的股息免予征税。

表6 我国对外签订税收协定利息条款有关规定一览表

注:除表中第1栏所列国家外,我国与其他国家的税收协定对利息征税税率均为10%。表7 我国对外所签税收协定对特许权使用费征税情况一览表

注:除表中栏目1所列国家外,我国与其他国家税收协定规定特许权使用费税率均为10%。表8 我国对外签订税收协定对财产收益条款有关规定一览表

注:①来源国拥有征税权:指被转让股份的公司所在国拥有征税权。

②居民国拥有征税权:指转让股份取得收益的人(法人及自然人)为居民的国家拥有征税权。

③财产转让收益发生国拥有征税权:有些协定规定,转让“其他财产”时,发生于缔约

国一方的财产转让收益可以在该缔约国征税。所谓“发生国”应理解为收益发生时的财产所在国或转让行为发生国。

④“*”号是指与这些国家的税收协定“财产收益”条款没有单列“对转让主要财产为不动产公司股份取得收益”或“对参股25%情况下转让公司股份取得收益”的税收处理规定,对这些税收协定涉及的有关股份转让收益按“其它财产收益”款项的规定确定征税权。

表9 国际运输(空运)收入税收处理情况一览表

表10 国际运输(海运)收入税收处理情况一览表

表11 非独立个人劳务停留183天有关规定一览表

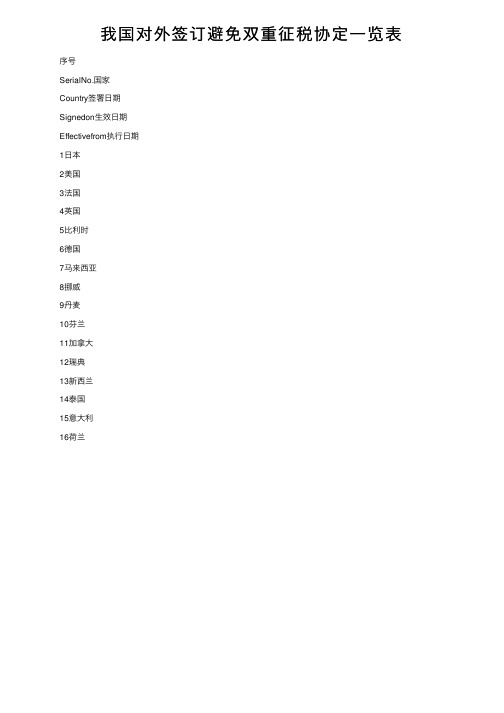

我国对外签订避免双重征税协定一览表

我国对外签订避免双重征税协定⼀览表序号

SerialNo.国家

Country签署⽇期

Signedon⽣效⽇期

Effectivefrom执⾏⽇期

1⽇本

2美国

3法国

4英国

5⽐利时

6德国

7马来西亚

8挪威

9丹麦

10芬兰

11加拿⼤

12瑞典

13新西兰

14泰国

15意⼤利

16荷兰

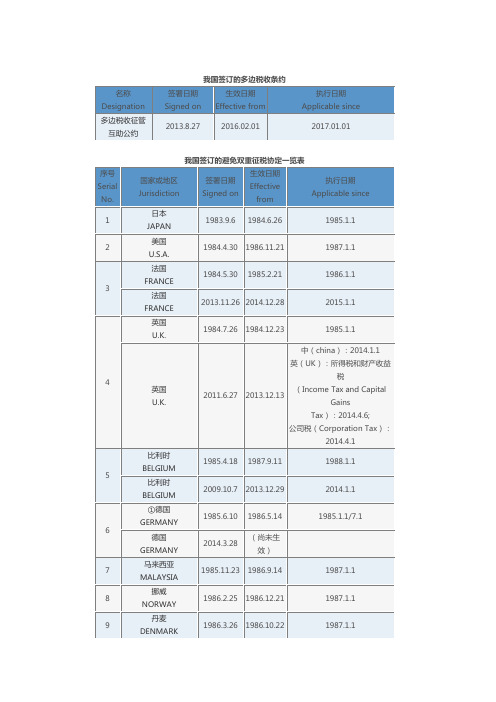

我国签订的多边税收条约

内地与港澳签订的避免双重征税安排一览表

序号Serial No.

地区

Region

签署日期

Signed on

生效日期

Effective from

执行日期

Applicable since

1 香港特别行政

区

HKSAR

2006.8.21 2006.12.8

内地

(Mainland):

2007.1.1

香港(HKSAR):

2007.4.1

2 澳门特别行政

区

MCSAR

2003.12.27 2003.12.30 2004.1.1 大陆与台湾签订的避免双重征税协议

序号Serial No.

地区

Region

签署日期

Signed on

生效日期

Effective from

执行日期

Applicable since

1

台湾

Taiwan

2015.8.25 (尚未生效)

注:(1)截止2015年12月,我国已对外正式签署101个避免双重征税协定,其中97个协定已生效,和香港、澳门两个特别行政区签署了税收安排,与台湾签署了税收协议。

(2)①中国政府于1985年6月10日、1987年6月8日先后与德意志联邦共和国、德意志民主共和国政府签订避免对所得和财产双重征税协定、避免对所得双重征税和防止偷漏税协定。1990年10月3日,德意志联邦共和国与德意志民主共和国统一为德意志联邦共和国,中国政府1985年6月10日与德意志联邦共和国政府签订的避免对所得和财产双重征税协定继续适用于中国和统一以后的德意志联邦共和国。

②中国政府于1987年6月11日与捷克斯洛伐克社会主义共和国政府签订避免对所得双重征税和防止偷漏税协定。1990年,捷克斯洛伐克社会主义共和国先后改国名为捷克斯洛伐克联邦共和国、捷克和斯洛伐克联邦共和国,上述协定继续适用。1993年1月1日,捷克和斯洛伐克联邦共和国分解为捷克共和国和斯洛伐克共和国,上述协定继续适用于中国和上述两国。2009年8月28日,中国政府与捷克共和国政府签订避免对所得双重征税和防止偷漏税协定,该协定适用于捷克共和国。

避免双重征税和税收协定知识介绍(二)

奉 栏 目责 任 嫡 辑 : 广 彬 张

避 双 征 和 收 定 识 绍二 免重税 税 协 知介 c

十一 际税 收 协 定 的概 念 和 作 用 国 国际 税 收 协 定 ,是 指 两 个 或 两 个 以 上 的主 权 国家 或 地 区 ,

双 重征 税 的 协 定 范 本》 简称 0 C 范 本 ) 个是 联 台 国 税 收 ( ED ~爿 专 家小 组 于】7 年 通 过 的 《 于 发 达 国家 发 展 中 国家 间避 免 99 关 双 重 征税 的 协 定 范 本》 简称 联 台 国范 本 ) ( 一 ( ) 个 范 本 的 结 构 区 别 : 用 基 本 相 同 的 结 构 , 小 差 一 两 采 微 别主要是 “ 台国范本” 为7 , 计2条 . O C 联 分 章 其 9 而 E D范 奉 “ 仪 多了“ 区域 的 扩 大 ” 条 . 调 协 定 适 用 的 地 理 范 围 不应 绝 对 固 一 强 定 . 据 实 黼 情 况 的 变 化 叮 经 各 方 同 意 后 相 应 的 扩大 所 根 O C 范本 ” 计 有3 条 . E D 其 0 ( 2 两个 范率 的 内容 区别 :联 台 国 范 本 调 要兼 顾 发 达 一j “ 强 国家和发展 中国家的利益 . 而 O C E D范 本 ” 主 要 照 顾 发 达 国 则

决 国 际重 复 征 税 等 题 :从 此 . 国 与 国 外 攀 订 税 收协 定 进 人 口 ] 我

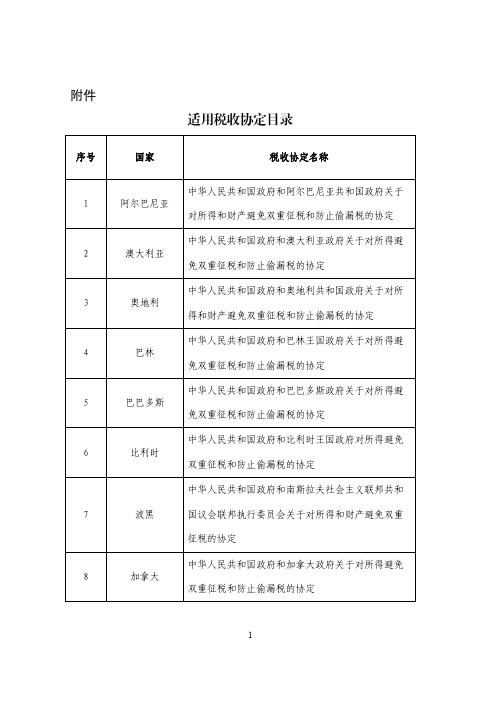

适用税收协定目录(2022版)

附件

适用税收协定目录

序号国家税收协定名称

1阿尔巴尼亚

中华人民共和国政府和阿尔巴尼亚共和国政府关于

对所得和财产避免双重征税和防止偷漏税的协定2澳大利亚

中华人民共和国政府和澳大利亚政府关于对所得避

免双重征税和防止偷漏税的协定

3奥地利

中华人民共和国政府和奥地利共和国政府关于对所

得和财产避免双重征税和防止偷漏税的协定4巴林

中华人民共和国政府和巴林王国政府关于对所得避

免双重征税和防止偷漏税的协定

5巴巴多斯

中华人民共和国政府和巴巴多斯政府关于对所得避

免双重征税和防止偷漏税的协定

6比利时

中华人民共和国政府和比利时王国政府对所得避免

双重征税和防止偷漏税的协定

7波黑中华人民共和国政府和南斯拉夫社会主义联邦共和国议会联邦执行委员会关于对所得和财产避免双重征税的协定

8加拿大

中华人民共和国政府和加拿大政府关于对所得避免

双重征税和防止偷漏税的协定

1

中华人民共和国政府和克罗地亚共和国政府关于对9克罗地亚

所得避免双重征税和防止偷漏税的协定

中华人民共和国政府和塞浦路斯共和国政府关于对10塞浦路斯

所得和财产避免双重征税和防止偷漏税的协定

中华人民共和国政府和捷克共和国政府对所得避免11捷克

双重征税和防止偷漏税的协定

中华人民共和国政府和丹麦王国政府对所得避免双12丹麦

重征税和防止偷漏税的协定

中华人民共和国政府和阿拉伯埃及共和国政府关于13埃及

对所得避免双重征税和防止偷漏税的协定

中华人民共和国政府和芬兰共和国政府对所得避免14芬兰

双重征税和防止偷漏税的协定

中华人民共和国政府和法兰西共和国政府对所得避15法国

免双重征税和防止偷漏税的协定

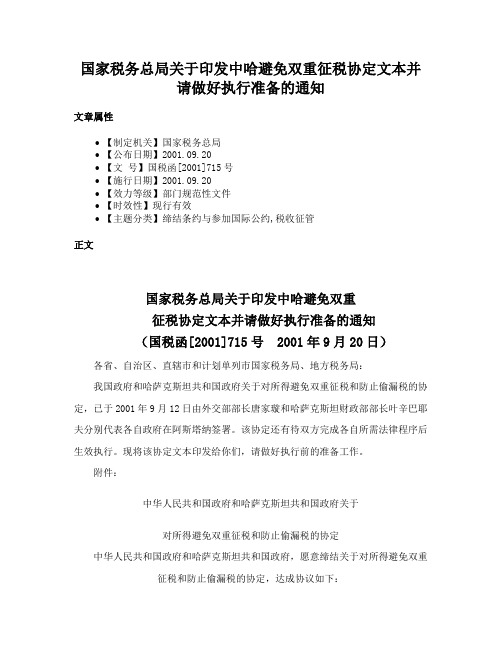

国家税务总局关于印发中哈避免双重征税协定文本并请做好执行准备的通知

国家税务总局关于印发中哈避免双重征税协定文本并

请做好执行准备的通知

文章属性

•【制定机关】国家税务总局

•【公布日期】2001.09.20

•【文号】国税函[2001]715号

•【施行日期】2001.09.20

•【效力等级】部门规范性文件

•【时效性】现行有效

•【主题分类】缔结条约与参加国际公约,税收征管

正文

国家税务总局关于印发中哈避免双重

征税协定文本并请做好执行准备的通知

(国税函[2001]715号2001年9月20日)各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

我国政府和哈萨克斯坦共和国政府关于对所得避免双重征税和防止偷漏税的协定,已于2001年9月12日由外交部部长唐家璇和哈萨克斯坦财政部部长叶辛巴耶夫分别代表各自政府在阿斯塔纳签署。该协定还有待双方完成各自所需法律程序后生效执行。现将该协定文本印发给你们,请做好执行前的准备工作。

附件:

中华人民共和国政府和哈萨克斯坦共和国政府关于

对所得避免双重征税和防止偷漏税的协定

中华人民共和国政府和哈萨克斯坦共和国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:

第一条人的范围

本协定适用于缔约国一方或者同时为双方居民的人。

第二条税种范围

一、本协定适用于由缔约国一方或其地方当局对所得征收的所有税收,不论其

征收方式如何。

二、对全部所得或某项所得征收的税收,包括对来自转让动产或不动产的收益

征收的税收以及对资本增值征收的税收,应视为对所得征收的税收。

三、本协定特别适用的现行税种是:

(一)在中国:

1.个人所得税;

2.外商投资企业和外国企业所得税。

1.税收协定国家列表

我国签订的多边税收条约

我国签订的避免双重征税协定一览表

我国签署的税收情报交换协定一览表

序号Serial No. 国家或地区

Jurisdiction

签署日期

Signed on

生效日期

Effective

from

执行日期

Applicable

since

1

巴哈马

Bahamas

2009-12-

01

2010-08-

28

2010-08-28

2 英属维尔京

the British

Virgin

Islands

2009-12-

07

2010-12-

30

2010-12-30

3

马恩岛

the Isle of

Man

2010-10-

26

2011-08-

14

2011-08-14

4

根西

Guernsey

2010-10-

27

2011-08-

17

2012-01-01

5

泽西

Jersey

2010-10-

29

2011-11-

10

2011-11-10

6

百慕大

Bermuda

2010-12-

02

2011-12-

31

2011-12-31

7

阿根廷

Argentina

2010-12-

13

2011-09-

16

2011-09-16

8

开曼

Cayman

2011-09-

26

2012-11-

15

2012-11-15

9

圣马力诺

San Marino

2012-07-

09

2013-04-

30

2013-04-30

10

列支敦士登

Liechtenstein

2014-01-

27

2014-08-

02

2015-01-01

国际运输收入税收处理情况一览表

(空运)

项目国家(或地区)依据1. 互

征企业所得税税款不超过总收入的1.5%:菲律宾

避免双重征

税协定(或

安排)

2. 互

免企业所得税除项目1所列国家外其他所有与我有税收

中非避免双重征税协定存在的问题及对策

中非避免双重征税协定存在的问题及对策

朱伟东 王 婷

内容摘要: 避免双重征税协定在减轻纳税人负担、 促进跨境投资贸易中发挥着重要作用ꎮ 但中非目前的

避免双重征税协定还存在如下问题: 常设机构认定标准不统一、 “ 居民” 条款界定不一致、 税收饶让条款不

对称、 税种范围更新不及时以及解决税收争议条款不完善等ꎮ 目前ꎬ 中非已签署 18 个避免双重征税协定ꎬ

发展、 推动 “ 一带一路” 倡议在非洲的落实至关重

要ꎮ 目前中国仅同 18 个非洲国家签订了双边税收协

定ꎬ 但生效的只有 12 个ꎮ 许多与中国保持密切经贸

尚未生效①ꎮ 通过对这些双边税收协定的分析ꎬ 可

以看出目前的中非双边税收协定存在如下五个特征:

( 一) 协定签署年代久ꎬ 内容更新不及时

中非签署双边税收协定起步较晚ꎮ 1994 年 8 月

其中 12 个协定已生效ꎮ 许多与中国有贸易往来的非洲国家尚未签署此类协议ꎬ 考虑到中非经贸关系的发展

趋势ꎬ 中国应加快与非洲国家谈签或修订双边税收协定ꎻ 协定中应完善对合伙企业居民身份和电子商务中常

设机构的认定ꎻ 协定应引入仲裁条款解决税收争议ꎻ 中非间应形成适合的避免双重征税协定范本ꎻ 应积极推

于协定内容的有效实施ꎬ 对赴非投资者承诺的税收

进建立中非税务合作机制ꎮ 只有重视并完善中非避免双重征税协定中存在的问题ꎬ 才能为中非间经贸发展提

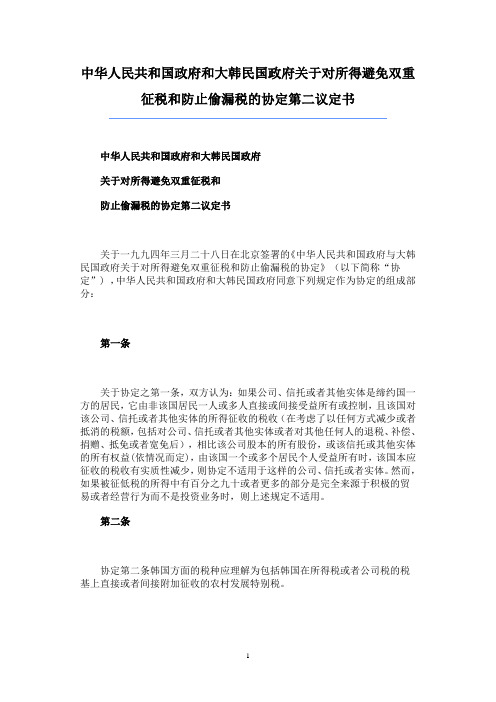

中华人民共和国政府和大韩民国政府关于对所得避免双重征税和防止偷漏税的协定第二议定书

中华人民共和国政府和大韩民国政府关于对所得避免双重征税和防止偷漏税的协定第二议定书

中华人民共和国政府和大韩民国政府

关于对所得避免双重征税和

防止偷漏税的协定第二议定书

关于一九九四年三月二十八日在北京签署的《中华人民共和国政府与大韩民国政府关于对所得避免双重征税和防止偷漏税的协定》(以下简称“协定”) ,中华人民共和国政府和大韩民国政府同意下列规定作为协定的组成部分:

第一条

关于协定之第一条,双方认为:如果公司、信托或者其他实体是缔约国一方的居民,它由非该国居民一人或多人直接或间接受益所有或控制,且该国对该公司、信托或者其他实体的所得征收的税收(在考虑了以任何方式减少或者抵消的税额,包括对公司、信托或者其他实体或者对其他任何人的退税、补偿、捐赠、抵免或者宽免后),相比该公司股本的所有股份,或该信托或其他实体的所有权益(依情况而定),由该国一个或多个居民个人受益所有时,该国本应征收的税收有实质性减少,则协定不适用于这样的公司、信托或者实体。然而,如果被征低税的所得中有百分之九十或者更多的部分是完全来源于积极的贸易或者经营行为而不是投资业务时,则上述规定不适用。

第二条

协定第二条韩国方面的税种应理解为包括韩国在所得税或者公司税的税基上直接或者间接附加征收的农村发展特别税。

第三条

删除协定第十一条第七款,以下列表述代替:

“七、由于支付利息的人与受益所有人之间或者他们与其他人之间的特殊关系,所支付的利息数额超出支付人与受益所有人没有上述关系所能同意的数额时,本条规定应仅适用于后来提及的数额。在这种情况下,对该支付款项的超出部分,仍应按各缔约国的法律征税,但应对本协定其他规定予以适当注意。”

我国对外签订税收协定

附件5

我国对外签订税收协定“财产收益”条款有关规定一览表

注:表中术语解释

1、来源国拥有征税权:指被转让股份的公司所在国拥有征税权。

2、居民国拥有征税权:指转让股份取得收益的人(法人及自然人)为居民的国家拥有征税权;

3、财产转让收益发生国拥有征税权:有些协定在对转让“其他财产”时规定,发生于缔约国一方的财产转让收益可以在该缔约国征税。所谓“发生国”应理解为收益发生时的财产所在国或转让行为发生国。

4、*号是指与这些国家的协定“财产收益”条款没有单列“对转让主要财产为不动产公司股份取得收益”或“对参股25%情况下转让公司股份取得收益”的税收处理规定,对这些协定涉及的有关股份转让收益按“其它财产收益”款项的规定确定征税权。

国税发〔2010〕75号中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定〉及议

国家税务总局关于印发•†中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定‡及议定书条文解释‣的通知

--------------------------------------------------------------------------------

国税发…2010‟75号

全文有效成文日期:2010-07-26

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

2007年7月11日,中国与新加坡签署了新的政府间对所得避免双重征税和防止偷漏税的协定及其议定书,2009年8月24日,双方签署了该协定的第二议定书。该协定及其议定书以及第二议定书(以下统称“中新协定”)已分别于2008年1月1日与2009年12月11日起执行。根据中新协定、•维也纳条约法公约‣、•中华人民共和国企业所得税法‣及其实施条例、•中华人民共和国个人所得税法‣及其实施条例,国家税务总局制定了•中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定‣及议定书条文解释(以下简称中新协定条文解释),现印发给你们,请遵照执行。在执行中新协定条文解释规定时,应注意:

一、我国对外所签协定有关条款规定与中新协定条款规定内容一致的,中新协定条文解释规定同样适用于其他协定相同条款的解释及执行;

二、中新协定条文解释与此前下发的有关税收协定解释与执行文件不同的,以中新协定条文解释为准;

三、各地税务机关要组织有关干部认真学习中新协定条文解释,并在此基础上正确理解与执行税收协定;

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

国家税务总局

页码,1/6

首 页

总局概况 领导专栏 政策法规 通知公告 计划规划 税收统计 人事信息 财政信息 政府采购

信息公开

办税服务 政策法规

税收宣传

公众参与

112年11月14日 星期三

最新文件 政策解读 税收协定 税收法规库 EFFECTIVE TAX TREATIES 序号 Serial No. 1 国家 Country 日本 JAPAN 美国 U.S.A. 法国 FRANCE 英国 U.K. 比利时 BELGIUM ①德国 GERMANY 马来西亚 MALAYSIA 挪威 NORWAY 丹麦 DENMARK 加拿大 CANADA 瑞典 SWEDEN 新西兰 NEW ZEALAND 泰国 THAILAND 意大利 ITALY 荷兰 THE NETHERLANDS ②捷克和斯洛伐克 15 (适用于斯洛伐 克) CZECHOSLOVAKIA 16 波兰 POLAND 澳大利亚 AUSTRALIA ③前南斯拉夫 (适用于波黑) 1988.6.7 1989.1.7 1990.1.1 1987.6.11 1987.12.23 1988.1.1 签署日期 Signed on 1983.9.6 生效日期 Effective from 1984.6.26 执行日期 Applicable since 1985.1.1

我国对外签订避免双重征税协定一览表

发布日期:2011年03月28日

行政权力公开 办税公开 重大决策 3 2

1984.4.30

1986.11.21

1987.1.1

1984.5.30

1985.2.21

1986.1.1

4

1984.7.26

1984.12.23

1985.1.1

*

1985.4.18

1987.9.11

1988.1.1

5

1985.6.10

1986.5.14

1985.1.1/7.1

6

1985.11.23

1986.9.14

1987.1.1

7

1986.2.25

1986.12.21

1987.1.1

8

1986.3.26.

1986.10.22

1987.1.1

9

1986.5.12

1986.12.29

1987.1.1

10

1986.5.16

1987.1.3

1987.1.1

11

1986.9.16

1986.12.17

1987.1.1

12

1986.10.27

1986.12.29

1987.1.1

13

1986.10.31

1989.11.14

1990.1.1

14

1987.5.13

1988.3.5

1989.1.1

17

1988.11.17

1990.12.28

1991.1.1

18

1988.12.2

1990.1.1

19

保加利亚

1989.11.6

1990.5.25

1991.1.1

mhtml:file://C:\Users\CONOM-YF\Desktop\我国对外签订避免双重征税协定一览...

2012/11/14

国家税务总局

页码,2/6

BULGARIA 20 巴基斯坦 PAKISTAN 科威特 KUWAIT 瑞士 SWITZERLAND 塞浦路斯 CYPRUS 西班牙 SPAIN 罗马尼亚 ROMANIA 奥地利 AUSTRIA 巴西 BRAZIL 蒙古 MONGOLIA 匈牙利 HUNGARY 马耳他 MALTA 阿联酋 30 UNITED ARAB EMIRATES 31 卢森堡 LUXEMBOURG 韩国 KOREA 俄罗斯 RUSSIA 巴新 PAPUA NEW GUINEA 印度 INDIA 毛里求斯 MAURITIUS 克罗地亚 CROATIA 白俄罗斯 BELARUS 斯洛文尼亚 SLOVENIA 以色列 ISRAEL 越南 VIET NAM 土耳其 TURKEY 1994.3.12 1995.7.28 1996.1.1 1993.7.1 1994.7.14 1995.1.1 1989.11.15 1989.12.27 1989.1.1/7.1

21

1989.12.25

1990.7.20

1989.1.1

22

1990.7.6

1991.9.27

1990.1.1

23

1990.10.25

1991.10.5

1992.1.1

24

1990.11.22

1992.5.20

1993.1.1

25

1991.1.16

1992.3.5

1993.1.1

26

1991.4.10

1992.11.1

1993.1.1

27

1991.8.5

1993.1.6

1994.1.1

28

1991.8.26

1992.6.23

1993.1.1

29

1992.6.17

1994.12.31

1995.1.1

*

1993.2.2

1994.3.20

1995.1.1

32

1994.3.28

1994.9.27

1995.1.1

33

1994.5.27

1997.4.10

1998.1.1

34

1994.7.14

1995.8.16

1996.1.1

35

1994.7.18

1994.11.19

1995.1.1

36

1994.8.1

1995.5.4

1996.1.1

37

1995.1.9

2001.5.18

2002.1.1

38

1995.1.17

1996.10.3

1997.1.1

39

1995.2.13

1995.12.27

1996.1.1

40

1995.4.8

1995.12.22

1996.1.1

41

1995.5.17

1996.10.18

1997.1.1

42

1995.5.23

1997.1.20

1998.1.1 中(China): 1997.1.1 乌(Ukraine): 股利特 个人 (Dividend,Interest, Royalties and Individual Income Tax):1996.12.17; 企业所得税(corporate IncomeTax):1997.1.1 1997.1.1

43

乌克兰 UKRAINE

1995.12.4

1996.10.18

44

亚美尼亚 ARMENIA 牙买加 JAMAICA

1996.5.5

1996.11.28

45

1996.6.3

1997.3.15

1998.1.1

mhtml:file://C:\Users\CONOM-YF\Desktop\我国对外签订避免双重征税协定一览...

2012/11/14