万科财务报表分析

万科股份有限公司财务报表分析

姓名:纪昌宇

万科股份有限公司财务报表分析

引言

随着中国经济的发展,我国个人拥有的金融资产总量已超过了23万亿元人民币,其中个人拥有储蓄额已超过了16万亿元,我国个人金融资产的总量的积累导致人们对优秀投资理财理论的需求。对于广大投资者而言,尤其是中小投资者,在我国现阶段的证券市场上,如果想在房地产行业中捕捉到投资机会,进行理性投资,不盲目跟风,将自己的投资风险降到最低,正确分析房地产上市公司的投资价值就显得尤为重要。

万科是我国证券市场中一家优秀的房地产上市公司,其前瞻的公司战略,稳健的经营,完善的公司治理结构,以及优秀的管理团队,吸引了许多投资者的目光。万科作为房地产行业的龙头上市公司,投资者希望在买入它的同时了解它的内在价值和未来成长性,特别是在“国五条”调控细则遏制住房投机性需求,挤压住房投资炒作泡沫之后,万科未来的成长能否依旧支撑其目前的价格,这是本文研究的主旨所在。

一、公司概况

万科企业股份有限公司前身是成立于1984年5月的深圳市现代科教仪器展销中心,1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元。1991年l月29日公司A股在深圳证券交易所挂牌交易,是中国大陆首批公

开上市的企业之一。

万科成立早期,主要采用多元化经营模式,涉足多种经营业务,包括房地产、进出口、商业、工业、投资和广告娱乐业等。在发展进程中,万科逐渐放弃多元化经营模式,1992年确立了以房地产为核心业务的发展战略。通过收缩非主营业务、调整业务结构,至2000年,住宅开发房地产成为万科的主营业务。

上市以来,公司保持了经营规模和业绩的持续、稳定增长,从1989年到2007年,营业收入从亿元增加到亿元,净利润从亿元增加到亿元,总资产从1989年底的亿元上升到2007年底的1001亿元,净资产从亿人民币达到亿元。到2005年,业务扩展到19个大中城市,树立了住宅品牌,分别于 2000 和 2001 年入选世界权威财经杂志——布斯的全球最优秀 300 家和 200 家小型企业,获“2005 中国房地产百强企业综合实力 TOP10 评选”第一,在规模性、盈利能力专项评选中分列第一和第四,在行业中业绩优异。其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可。

二、财务报表分析

(一)资产负债结构分析

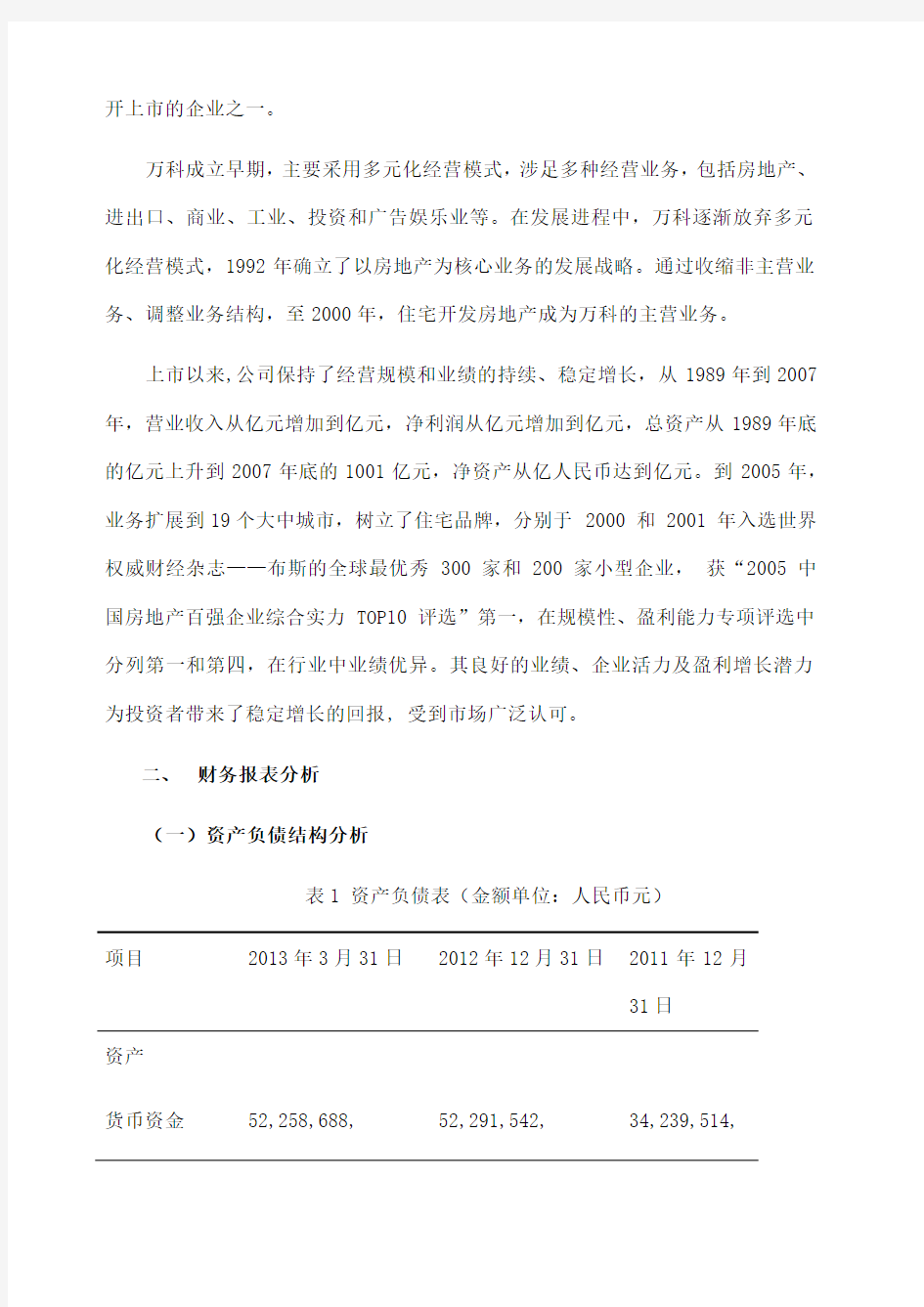

表1 资产负债表(金额单位:人民币元)

应收账款1,818,703,1,886,548,1,514,813,预付款项33,371,503,33,373,611,20,116,219,其他应收款23,884,692,20,057,921,18,440,614,存货289,765,724,255,164,112,208,335,493

,

流动资产合计401,099,311,362,773,737,282,646,654

,

16,794,936,16,027,877,13,561,785,非流动资产合

计

资产总计417,894,248,378,801,615,296,208,440

,

负债及所有者

权益

流动负债合计299,237,121,259,833,566,200,724,160

,

非流动负债合

34,030,698,36,829,853,27,651,741,计

负债合计333,267,820,296,663,420,228,375,901

,

股本11,006,757,10,995,553,10,995,210,资本溢价25,832,961,25,700,912,22,492,191,留存收益47,786,707,45,441,729,34,345,136,所有者权益合

计

84,626,427,82,138,194,67,832,538,

负债和总股本合计417,894,248,378,801,615,296,208,440

,

该公司总资产12年比11年增加了万元,同比增长%。具体来看,货币资金、应收账款等都有不同程度的上涨,反映公司部分短期投资已收回,短期偿债能力比较强;预付账款增加,反应公司生产用原材料市场供应比较紧张,生产规模在扩大;存货增加,一方面反应公司库存原材料,产品在增加,另一方面也由于本期在建工程的完工增加了固定资产,相应的要求配套存货增加。

从负债结构分析,公司负债总额12年比11年增加万元,上涨了%。其中流动负债比去年增长5910941万元,反映公司经营状况良好,信誉好,产品有市场,有利润,但公司短期偿债压力增大。

从所有者权益分析,公司所有者权益12年比11年增加了1430565万元,其中股本增加了34万元,涨幅%,归属于公司股东的股东权益上涨了%,反映公司资本充足,经营状况良好。

(二)利润表分析

表2 利润表(金额单位:人民币元)

项目2013年1-3月2012年2011年

营业总收入13,999,905,103,116,245,71,782,749,

营业总成本11,641,557,83,023,173,56,716,379,

营业利润2,395,144,21,013,040,15,763,216,

利润总额2,394,885,21,070,185,15,805,882,

所得税费用605,516,5,407,596,4,206,276,

净利润1,789,369,15,662,588,11,599,606,

该公司13年第一季度实现主营业务收入万元,实现净利润万元,但这里主要以2012年的分析为主,2012年公司营业收入首次突破千亿,达亿元,同比增长%。实现净利润亿元,同比增长%。其中主语业务收入比上年增加万元,上涨%,主营业务成本较去年上涨了%;营业利润增加万元,上涨%,同时利润总额上涨了%;净利润比上年增加万元。以上数据反映公司主营业务突出,利润在增加,但成本有所增加,营业费用,财务费用较去年有较大增加,由于有上年未分配利润,因此可供股东分配的利润比上年有所增加。

从项目分析看,该公司主营业务突出,有利润;公司固定资产在增加,生产规模在扩大;公司经营状况良好,产品有市场;公司有信誉,偿债能力比较强;公司总体盈利能力比较强;短期偿债压力在增大;生产用原材料市场供应比较紧张;库存原材料、产品在增加;营业费用,财务费用增幅较大。

三、绩效评估

(一)偿债能力分析

表3 偿债能力相关数据表

偿债能力指标2012年2011年变动幅度

流动比率

速动比率+

68-2

应收账款周转天

数

存货周转率12931442-149

资产负债率%%+个百分点在短期偿债能力分析中,流动比率是一个重要的指标,流动比率是反映一块钱的流动负债需要多少流动资产来支撑,2012年万科的流动比率为,比上年降低了,流动比率低于2,反映公司负债增加,偿债能力有所降低。速动比率是指在流动比率的流动资产中扣除了存货,因为12年存货比11年存货大,所以扣除存货后,速动比率同比上年增长了,说明在不考虑存货的情况下,万科的偿债能力较去年有所提高。但由于存货存在销售及压价的风险,且房地产行业存在存货比例高的特点,因此速动比率比流动比率更具有参考价值。

在长期偿债能力分析中,资产负债率反映了债权人受保护的程度,是一项重要指标。万科近年来进行了规模较大的股权融资和债权融资,但仍保持着稳健的资

产负债率,为更大程度的利用财务杠杆提供了空间,这对房地产企业尤为重要。

存货对企业经营活动变化具有特殊的敏感性,控制失败会导致成本过度,作为万科的主要资产,存货的管理更是举足轻重。从上表可知,12年的存货周转天数明显比11年减少了149天,说明12年的存货周转率高于11年的存货周转率。12年万科实现了较好的存货周转。12年万科的应收账款周转率较去年有大幅度的上升,原因是主营业务的大幅上升,较严格的信用政策和收账政策的有效实施。

(二)盈利能力分析

1.营业收入分析

表4 按投资区域划分

净利润比例结算面积比例

2012年主要业务收入比

例

广深区域%%%

上海区域%%%

北京区域%%%

成都区域%%%

营业收入是企业营销能力的综合反映,是获利能力的基础,也是企业发展的根本。从表4可见,北京区域和广深区域是起利润的主要来源。究其原因,以深圳和北京为核心重点投资以及不断推进的二线城市扩张是保障业绩快速增长的主要原因。

2.期间费用分析

表5 期间费用表

项目

2012

年度(万)

2011年度(万) 增减幅

重大变动原因

营业费用 305, 255, % 销售规模增长

管理费用 278,

257,

%

经营规模增长,人工费用增加

投资收益

92,

69,

%

联营、合营公司结算收入增加

所得税

540,

69,

%

利润总额增长 期间费用是企业降低成本的能力,与技术水平、产品设计、规模经济和对成本管理水平密切相关。12年与11年相比,营业费用上涨%,管理费用上涨%,究其原因,主要是因为销售规模的增长以及人工费用的增加。

3.营运能力指标分析

表6 相关盈利数据表

公司房地产业务结算毛利率为%,较11 年下降个百分点;结算净利率%,较2011 年下降个百分点。尽管利润率同比下降,但公司净资产收益率有所上升。报告期内,公司全面摊薄净资产收益率为%,较2011 年提高个百分点,为近十年来最高水平。

这一方面是因为公司经营效率的提升,一定程度上克服了2011 年市场低谷时售价、利润率下滑的影响;另一方面公司近年来全面推进装修房战略,装修业务的利润率低于毛坯房,但收益率高于毛坯房。

万科A营运能力分析

企业营运能力主要指企业营运资产的效率与效益。企业营运资产的效率主要指资产的周转率或周转速度。企业营运资产的效益通常是指企业的产出额与资产占用额之间的比率。企业营运能力分析就是要通过对反映企业资产营运效率与效益的指标进行计算与分析,评价企业的营运能力,为企业提高经济效益指明方向。第一,营运能力分析可评价企业资产营运的效率。

第二,营运能力分析可发现企业在资产营运中存在的问题。

第三,营运能力分析是盈利能力分析和偿债能力分析的基础与补充。

(一)全部资产营运能力分析:

总资产周转率=销售收入/平均资产总额

2008

年总资产周转率

2]=

2009

年总资产周转率

2]=

2010

年总资产周转率

2]=

分析:该指标越高,说明企业全部资产的使用效率高。万科09年总资产周转率比08年稍微上升,其总资产周转速度有所提升,说明企业的销售能力增强,利润增加。10年的总资产周转率最低,说明生产效率降低,影响企业的盈利能力。(二)流动资产营运能力分析:

1.存货周转率

=销货成本/存货平均余额

2008年存货周转率

=

2009年存货周转率

=

2010年存货周转率

]=

分析:存货周转率越高越好,说明企业存货变现速度快,销售能力强.成科集团2009年的存转率比2008年有所提高,提高了企业资产的变现能力,为其短期偿债能力提供了保障。2010年最低,说明2010年企业销售状况不好,存货积压,资金占用水平高。

2.应收账款周转率=销售收入/平均应收账款

2008年应收账款周转率

2009年应收账款周转率

2010年应收账款周转率

分析:应收账款周转率越高,说明企业应收账款回收快,流动性强。2009年比2008年的应收账款周转率有大幅度提升,证明平均收账期有所缩短,应收账款的收回加快,资金滞留

在应收长款上的数量减少,资金使用效率有所提升。2010年最低,说明企业账款回收发生困难,引起收账费用增加,并存在坏账的可能性。

3.流动资产周转率=销售收入/平均流动资产

2008年流动资产周转率

]=

2009流动资产周转率

2010流动资产周转率

2]=

分析:流动资产周转率越高,说明在一定时期内,流动资产周转次数越多,说明流动资产利用率越高。流动资金在2009年比2008年稍微上升,其流动资产周转速度保持上年的速度,保证了企业的经营效率和盈利能力。2010年,周转率下降,完成的周转额少,流动资产利用率较低。

(三)固定资产营运能力分析

1.固定资产周转率=销售收入/平均固定资产总额

2008年固定资产周转率

=

2009年固定资产周转率

=

2010年固定资产周转率

=

分析:该指标越高表明企业固定资产利用率越高,企业固定资产管理水平较好。从数据显示看,万科2008年和2010年指标较高,2009年指标最低,说明固定资产利用率较低,2008

万科股份2008至2010年度财务报分析——偿债能力分析企业的偿债能力是指企业用其资产偿还与的能力。企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

企业偿债能力是反映和经营能力的重要。偿债能力是企业偿还到期债务的承受能力或保证程度,包括偿还短期债务和长期债务的能力。

企业偿债能力,静态的讲,就是用企业资产清偿企业债务的能力;动态的讲,就是用企业资产和经营过程创造的收益偿还债务的能力。企业有无现金支付能力和偿债能力是企业能否健康发展的关键。企业偿债能力分析是的重要组成部分。

偿债能力分析

(一)、短期偿债能力分析

1、流动比率=流动资产/流动负债

2、速动比率=速动资产/流动负债=(流动资产-存货)/流动负债

3、现金比率=可立即动用的资金/流动负债

分析:万科所在的房地产业08年的平均流动比率为,说明与同类公司相比,万科09年的流动比率明显高于同行业比率,万科存在的流动负债财务风险较少。同时,万科09年的流动比率比08年大幅度提高,说明万科在09年的财务风险有所下降,偿债能力增强。但10年呈下降状态,说明公司的短期偿债能力下降了,企业的财务状况不稳定。

万科所在的房地产业08年的平均速动比率为,可见万科在09年的速动比率与同行业相当。同时,万科在09年的速动比率比08年大有提高,说明万科的财务风险有所下降,偿债能力增强。10年,速动比率又稍有下降,说明受房地产市场调控影响,偿债能力稍变弱。

从数据看,万科的现金比率上升后下降,从08年的上升到09年的,说明企业的即刻变现能力增强,但10年又下降到,说明万科的存货变现能力是制约短期偿债能力的主要因素。

(二)、长期偿债能力

1、资产负债率=负债总额/资产总额

2、股东权益比率=股东权益总额/资产总

分析:万科所在的房地产业08年的平均资产负债率为,万科近三年的资产负债率

略高于同行业水平,说明万科的资本结构较为合理,偿还长期债务的能力较强,长期的财务风险较低。此外,09年的负债水平比08年略有下降,财务上趋向稳健。10年,资产负债率上升说明偿债能力变弱。

万科所在的房地产业08年的平均负债权益比为。分析得出的结论与资产负债率得出的结论一致,10年万科的负债权益比大幅度升高,说明企业充分发挥了负债带来的财务杠杆效应。

(三)、利率保障倍数

利率保障倍数=(净利润 + 所得税 + 利息费用)/利息费用

分析:万科所在的房地产业08年的平均利息保障倍数为倍。可见,万科近两年的利息保障倍数明显高于同行业水平,说明企业支付利息和履行债务契约的能力强,存在的财务风险较少。已获利息倍数越大,说明偿债能力越强,从上可知,已获利息倍数呈上升趋势,万科的长期偿债能力增强。

四、偿债能力指标

万科股份2008-2010年度偿债能力指标

五、偿债能力主要竞争者及同业比较

1、2008年度偿债能力比较

万科股份及同业2008年度偿债能力指标比较表

<注1>:同业比较数据为选取同行业19家样本企业汇总排列而成(下同)。

2、2009年度偿债能力比较

万科股份及同业2009年度偿债能力指标比较表

3、2010年度偿债能力比较

万科股份及同业2010年度偿债能力指标比较表

资产负债率

从图表的数据可以看出万科地产的资产负债率2009年虽然比2008年下降了,但2010年比2009年上升了,增幅比率很大。万科所在的房地产业08年的平均资产负债率为,万科近三年的资产负债率略高于同行业水平,说明万科的资本结构较为合理,偿还长期债务的能力较强,长期的财务风险较低。此外,09年的负债水平比08年略有下降,财务上趋向稳健。2010年资产负债率增幅度较大,使得万科地产的长期偿债能力处在同行业平均水平之下。

万科股份偿债能力小结

通过对万科公司连续三年财务指标的比较,不难发现近三年万科保持了比较稳健的负债政策和产权结构,对外长期偿债能力也比较强。万科地产的短期偿债能力在2008年至2010年里,流动比率一直保持在左右,速动比率也一直控制在上下。而按照国际惯例,当这两项数据分别保持在2:1和1:1时,说明企业的短期偿债能力和策略是比较适宜的。万科的流动比率略低于这一要求,此外它连续三年的速动比率也比较偏低,但这只是房地产行业的特点。这一特点在一定程度上影响到了该企业的流动资产,从而影响到了它的短期偿债能力。对于万科地产的长期偿债能力来说,从相关的各个指标看,近三年有的水平得到了较明显的改善,且要远低于同行业平均水平。但从总体上看,万科的长期负债率指标都很高,这是由其行业特殊性决定的。资产负债率高表明公司负债多,财务费用高,偿债压力大,即一旦存货销售发现问题,公司就将面临巨大的财务危机。虽然万科的利

息费用保障倍数增幅较大,支付利息的能力较强,但作为万科的高管层,任应充分考虑到企业潜在的财务风险,尤其是在遭遇经济波动时,更应该采取措施保证企业的还货能力。

万科集团财务报表分析

万科集团财务报表分析 姓名:周春燕学号: 引言: 随着中国经济的发展,我国个人拥有的金融资产总量已超过了23万亿元人民币,其中个人拥有储蓄额已超过了16万亿元,我国个人金融资产的总量的积累导致人们对优秀投资理财理论的需求。对于广大投资者而言,尤其是中小投资者,在我国现阶段的证券市场上,如果想在房地产行业中捕捉到投资机会,进行理性投资,不盲目跟风,将自己的投资风险降到最低,正确分析房地产上市公司的投资价值就显得尤为重要。 万科是我国证券市场中一家优秀的房地产上市公司,其前瞻的公司战略,稳健的经营,完善的公司治理结构,以及优秀的管理团队,吸引了许多投资者的目光。万科作为房地产行业的龙头上市公司,这几年业绩增长迅速,股价涨幅巨大,在整体A股市场估值处于高位,投资者希望在买入它的同时了解它的内在价值和未来成长性。 本文主要通过对万科2011年到2015年第三季度期间公布的财务报表的分析,来说明万科业务前景和财务绩效,给出目前股票价值判断,从而有助于投资者认识万科的内在价值,更好的进行投资。 } 一、公司概况 万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。至2002年底,公司总资产亿元,净资产亿元,拥有员工6055名,全资及关联公司43家。公司于2000及2001年两度分别入选世界权威财经杂志《福布斯》全球最优秀300家和200家小型企业,公司的良

好业绩、企业活力及盈利增长潜力受到市场广泛认可。 1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产经营规模迅速扩大。1991年1月29日本公司之A股在深圳证券交易所挂牌交易。 1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币亿元,公司开始跨地域发展。1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。B股募股资金45,135万港元,主要投资于房地产开发,为本集团的发展奠定了稳固基础。1997年6月,公司增资配股募集资金人民币亿元,主要投资于深圳住宅开发,推动公司房地产业务的发展更上一个台阶。2000年初,公司增资配股募集资金人民币亿元,公司实力进一步增强。 公司于1988年介入房地产领域。凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报,于2001年将直接及持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。 万科2010年正式进入商业地产,多地成立商业管理公司,2011年正式宣布三大产品线:购物中心+写字楼+社区商业,万科2013年2月与美国铁狮门房地产公司宣布成立合资公司,万科持合资公司70%的股权,铁狮门持股30%。截至2014年底,公司进入中国大陆65个城市,分布在以珠三角为核心的广深区域、以长三角为核心的上海区域、以环渤海为核心的北京区域,以及由中西部中心城市组成的成都区域。 二、财务报表分析 (一)资产负债结构分析 ~ 表1 资产负债表(单位:万元)

万科集团财务报表分析

万科集团财务报表分析 报告时间:2013年 院系:商学院财务管理1201班学号:xxxxxxxxxxxxx 姓名:周钻

一万科集团简介 万科企业股份有限公司成立于1984年5月,2013年是万科第三个十年发展阶段的收官之年,这三十年里,万科由一个年销售不足百亿的小公司,成长为全世界最大的房地产开发企业。2013 年8 月全国工商联合会公布的中国民营企业500 强榜单中,万科的营业收入名列第九,而纳税额则排到了第二位。 万科于1991年1月29日在深圳证券交易所发行A股上市,1993年5月28日,在深圳证券交易所发行B股上市。 作为目前中国最大的房地产公司,万科的发展在过去几年中经历了很多波折,面对市场的不确定性,万科在策略上作出了多次调整,近二十年来,中国的房地产企业几经潮起潮落,但万科依然保持着持续增长的劲头。连续七年在中国房地产上市公司综合实力榜中排名第一。鉴于其客观的发展前景,我在众多的上市公司中选择了万科企业来进行财务分析。 公司名称:万科企业有限公司法人代表:王石 外文名称:China Vanke Co.,Ltd. 注册资本:110.1亿(2013)公司总部:中国·深圳营业收入:1354.2亿(2013)成立时间:1984年05月营业利润:242.6亿(2013)经营范围:房地产开发净利润:151.1亿(2013) 公司性质:股份制公司市值1056亿(亿)

二资产负债表分析概述 三:同行业企业 选择具有典型性的两个房地产上市企业,保利地产和滨江集团与万科进行同行业比较。

通过对企业资产各要素的数据分析,应重点关注以下项目: (一)投资性房地产 投资性房地产总额增加幅度很大,增加了9335247929元,增幅达393.02%! 万科投资性房地产占资产比例一直较低,小于1%。但2013年有大幅度的上涨,由于万科本身就是房地产企业,可以推测出,未来的地产价格可能上升,所以万科要加大投资性房地产。投资性房地产作为企业的重要资产,投资性房地产总额的大幅增长,说明企业的价值是增长的。 (二)货币资金 2013年万科公司的货币资金为44365409795.23元,占其总资产的9.26%,与2012年相比下降了15.16%

开题报告万科财务报表分析

开题报告万科财务报表分析

山东科技大学 本科毕业设计(论文)开题报告题目持续领跑的地产航母—万科财务分析 学院名称 专业班级 学生姓名 学号 指导教师 填表时间:年月日

填表说明 1.开题报告作为毕业设计(论文)答辩委员会对学生答辩资格审查的依据材料之一。 2.此报告应在指导教师指导下,由学生在毕业设计(论文)工作前期完成,经指导教师签署意见、相关系主任审查后生效。 3.学生应按照学校统一设计的电子文档标准格式,用A4纸打印。 4.参考文献不少于8篇,其中应有适当的外文资料(一般不少于2篇)。 5.开题报告作为毕业设计(论文)资料,与毕业设计(论文)一同存档。

设计(论文) 题目 持续领跑的地产航母—万科财务分析 设计(论文)类型(划“√”)工程 实际 科研 项目 实验 室建 设 理论 研究 其它 一、本课题的研究目的和意义 万科身处一个饱受争议的行业,却罕见而长久地收获了掌声。作为房地产行业的持续领跑者,这与王石和万科坚持走大道、顺大势,阳光、透明、不行贿、不囤地以及绿色发展是分不开的。上海世博会中万科是唯一参展且拥有独立参观的房地产企业,与此同时,万科第一个代表房地产企业拿下2010年中国企业管理杰出贡献奖。在2010年楼市“调控大年”,从年初不时有调控政策出台,万科却在噤若寒蝉的房地产企业笑的很灿烂,今年前10个月万科已实现销售金额869.3亿,超过了原本全年750亿的目标。是什么成就了万科这艘持续领跑的“地产航母”? 本文针对万科2007年至2010年的财务报表及其相关财务数据,结合房地产经营实际现状,从财

务分析的视角,研究万科近年来的财务状况和经营成果,探索万科的可持续发展之路,发现万科经营战略的闪光点和尚且存在的问题,为万科管理层乃至房地产企业提供一定的参考。 二、本课题的主要研究内容(提纲) 1.绪论 1.1研究背景 1.2研究目的和意义 2.我国房地产及万科企业股份有限公司概况 2.1 我国房地产业概况 2.11宏观环境 2.12房地产行业评述 2.13行业绩效评价 2.14万科表现 2.2 万科概况 2.21 公司概况 2.22 发展历程

【财务报表】房地产企业年度财务报表分析(DOC 14页)

房地产企业年度财务报表分析(DOC 14页) 部门: xxx 时间: xxx 拟稿人:xxx 整理范文,仅供参考,勿作商业用途

房地产企业年度财务报表分析——以万科3年财务报表分析 学员姓名学号 入学时间年季 指导老师职称 试点学校

目录 摘要 (1) 一、绪论………………………………………………………………………… 1 二、我国房地产及万科企业股份有限公司概况……………………………… 1 (一)我国房地产业概况……………………………………………………… 2 (二)万科概况 (2) 三、财务分析…………………………………………………………………… 2 (一)企业资产总体情况分析………………………………………………… 3 (二)企业盈利能力 (5) (三)企业营运能力 (6) (四)企业偿债能力…………………………………………………………… 7 (五)企业现金流量…………………………………………………………… 8 四、利用杜邦分析法进行全面分析 (9) 五、结论 (10)

(一)万科的综合评价 (10) (二)万科存在的问题 (10) (三)对万科存在问题的一些建议 (10) (四)对房地产行业的启示 (11) 参考文献 (12)

房地产企业年度财务报表分析 ——以万科3年财务报表分析 【摘要】 进入二十一世纪以来,会计这门学科已经成为解读经济主题的“商业语言”,财务报表作为“商业语言”的重要载体,被众多的利益相关者关注和研究,在当今的经济社会中扮演着重要的角色。透过解读财务报表,相关利益者可以理解企业的真实业绩和运用情况,对企业在的行业中所处的竞争地位和发展方向进行定位,从而对公司的发展潜力和前进进行预测。本文基于整个房地产行业以万科为例从万科近三年来的资产负债表、利润表和现金流量表入手,进行分析,并计算相关的财务指标,对产万科的总资产情况、总资产变动情况、流动资产情况、营运能力、偿债能力进行分析,从而获知万科的经营业绩,评价万科的经营管理,并指出该公司存在的一些问题,从而并提出相应的建议,以供房地产管理层参考。 【关键词】 万科房地产财务报表分析 一、绪论 随着时代的进步和我国经济的发展,会计这门古老而又年轻的学科成为我们认识和读懂经济主体的“商业语言”,在现在的经济社会中发挥越来越重要的作用。财务会计报表是商业贸易的最终表达形式,它可以直观而全面的反映经济主体连续、系统及综合的经济往来,因此财务会计报表才会受到被利益相关者越来越多关注与重视。 财务报表反映的内容是高度概括的、浓缩的、抽象的数据,需要运用科学的方法进行分析,从而可以获知经济主体的真实业绩和财务状况,并且通过研究可以分析企业的竞争地位和发展潜力。因此,我们需要准确高效的解读财务报告,透过经济主体的财务报告获知数字里蕴含的经济意义。 我将通过对万科企业股份有限公司对外披露的财务报表,结合房地产经营实际现状,对万科的基本情况进行分析,还将纵向分析这三年中万科公司的资产负债表与利润表以及现金流量表,并剖析解读万科公司的财务指标,主要运用财务分析与杜邦分析法,分析万科公司的财务状况及经营成果,发现学习万科公司耀眼的经营战略并大胆猜测万科公司的可持续发展之路,但也要尝试发现万科公司可能存在的问题且想考相应的对策以供其他房地产行业领导管理层借鉴思考。

万科集团财务报表分析

万科集团财务报表分析 姓名:周春燕学号:20122792 引言: 随着中国经济的发展,我国个人拥有的金融资产总量已超过了23万亿元人民币,其中个人拥有储蓄额已超过了16万亿元,我国个人金融资产的总量的积累导致人们对优秀投资理财理论的需求。对于广大投资者而言,尤其是中小投资者,在我国现阶段的证券市场上,如果想在房地产行业中捕捉到投资机会,进行理性投资,不盲目跟风,将自己的投资风险降到最低,正确分析房地产上市公司的投资价值就显得尤为重要。 万科是我国证券市场中一家优秀的房地产上市公司,其前瞻的公司战略,稳健的经营,完善的公司治理结构,以及优秀的管理团队,吸引了许多投资者的目光。万科作为房地产行业的龙头上市公司,这几年业绩增长迅速,股价涨幅巨大,在整体A股市场估值处于高位,投资者希望在买入它的同时了解它的内在价值和未来成长性。 本文主要通过对万科2011年到2015年第三季度期间公布的财务报表的分析,来说明万科业务前景和财务绩效,给出目前股票价值判断,从而有助于投资者认识万科的内在价值,更好的进行投资。 一、公司概况 万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。至2002年底,公司总资产82.16亿元,净资产33.81 亿元,拥有员工6055名,全资及关联公司43家。公司于2000及2001年两度分别入选世界权威财经杂志《福布斯》全球最优秀300家和200家小型企业,公司的良好业绩、企业活力及盈利增长潜力受到市场广泛认可。 1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产经营规模迅速扩大。1991年1月29日本公司之A股在深圳证券交易所挂牌交易。 1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。B股募股资金45,135万港元,主要投资于房地产开发,为本集团的发展奠定了稳固基础。1997年6月,公司

万科企业股份有限公司财务报表分析

万科企业股份有限公司财务报表分析 姓名:章晨 班级:08级电子商务 学号:200810450122 指导老师:孙万欣黄丽萍 毛剑峰万洁 聂铭洁 日期:2010.6.28

目录 一、公司简介 (3) 二、资产负债表和利润表的纵向分析和横向分析 (4) 三、比率分析 (5) (一)偿债能力分析 (5) (二)营运能力分析 (6) (三)获利能力分析 (7) 四、分析结论 (8)

万科企业股份有限公司财务报表分析 一、公司简介 (一)公司基本情况 万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。 万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工、最受合作伙伴欢迎,最受社会尊重的企业。凭借公司治理和道德准则上的表现,公司连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)“中国十大最受尊敬企业”。 (二)公司经营范围 万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务。至2008年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。当年共销售住宅42500套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。 (三)公司行业分析 自创建以来,万科一贯主张“健康丰盛人生”,重视工作与生活的平衡;为员工提供可持续发展的空间和机会,鼓励员工和公司共同成长;倡导简单人际关系,致力于营造能充分发挥员工才干的工作氛围。2001年起,万科每年委托第三方顾问公司对全体职员进行员工满意度调查。 公司努力实践企业公民行为。万科从2007年开始每年发布社会责任报告。由公司出资建设的广州“万汇楼”项目被广东省建设厅列为“广东省企业投资面向低收入群体租赁住房试点项目”,并于08年年中正式实现入住。08年12月31日,由公司全额捐建的四川绵竹遵道镇学校主教学楼及卫生院综合楼交付仪式在四川遵道正式举行,成为震后首批企业捐建的永久性公共建筑。 未来,房地产市场将迎来一个崭新的发展期,住宅企业在绿色建筑的研发、制造方面的能力,在绿色社区的营造、维护方面的能力,都将成为产品竞争力中越来越重要的一部分;并可能在其他产品、服务日益同质化的情况下,成为未来市场竞争的核心要素。

万科A财务报表分析

一、总体情况分析 (2) 二、资产负债分析 (2) 1、资产结构与变动分析 (2) 2、流动资产结构与变动分析 (2) 3、固定资产结构与变动分析 (3) 4、应收款项结构与变动分析 (4) 5、存货变动分析 (4) 6、长期投资结构与变动分析 (4) 7、资本结构分析与变动分析 (5) 8、流动负债结构与变动分析 (5) 9、长期资本结构与变动分析 (6) 三、利润分析 (7) 1、利润总额情况分析 (7) 2、营业利润情况分析 (7) 4、收入构成情况分析 (7) 5、成本费用结构分析 (8) 6、营业成本分析 (8) 7、期间费用分析 (9) 8、经营风险分析 (9) 四、现金流量分析 (10) 1、现金流量表整体分析 (10) 2、现金流入结构分析 (10) 3、现金支出结构分析 (11) 4、现金流入流出比分析 (12) 五、财务指标分析 (13) 1、财务效益状况分析 (13) 2、资产运营状况分析 (13) 3、偿债能力状况分析 (13) 4、发展能力状况分析 (14) 5、现金能力状况分析 (14) 六、特殊指标分析 (15) 1、Z计模型分析 (15) 2、资运资产模型分析 (15) 3、财务危机预警判别分析 (15) 4、资金链情况分析 (16)

一、总体情况分析 万科A总股本为109.95亿,其中流通股为93.92亿。最新分配预案2009年第三季度利润不分配不转增。最新财务指标为:每股收益0.27元,每股净资产3.18元,净资产收益率8.46%,主营收入增长率31.06%,净利润增长率29.92%,每股未分配利润0.78元。最新股东人数为865,153,人均持股为12,708.98,人均持股变动17.82%。 最新市场估值指标分别是,市盈率为82.28、市净率为59.47、市现率为90.37、市售率为55.61、PEG为66.09;而同期行业均值分别为48.55、45.73、53.63、26.56、80.51。 二、资产负债分析 1、资产结构与变动分析 2009年09月,万科A资产总额为12,950,250.92万元,其中流动资产为12,379,276.80万元,占比为95.59%,流动资产占比很高,它的盈利能力和周转效率对公司的经营状况起决定性作用;长期投资为284,510.12万元,占比:2.20%;固定资产为125,605.71万元,占比为0.97%;无形资产及其它资产为160,858.29万元,占比:1.24%,。而上期上述指标分析别为96.45% 、1.91% 、0.77% 、0.87% 。 资产总额比上期增加803,723.12万元,增长率为6.62%。资产总额增加的原因如下:流动资产增加664,092.03万元,长期投资增加52,614.93万元,固定资产增加31,792.53万元,无形资产及其它资产增加55,223.62万元;相比较而言,流动资产有所增加,增加5.67% ,长期投资大幅增加,增加22.69% ,固定资产大幅增加,增加33.89% ,无形资产及其它资产大幅增加,增加52.28% 。 由此可见,从企业资产数量来看,长期资产、流动资产都较上期增加,长期资产增加的速度快于流动资产,资产总额增加,长期资产的比重增加,企业调整了资产构成的结构。从资产的质量来看,资产总额增加,净利润增加,资产增加的速度与净利润相同,总资产净利率保持不变,企业资产从质量上与上期相同,新增资产并没有带来过多的新利润。 2、流动资产结构与变动分析 流动资产总额为12,379,276.80万元,其中货币性资产(货币资金+交易性金融资产)为2,761,461.61万元,占比22.31%;应收票据为0.00万元,占比0.00%;应收款项(应收账款+其他应收款+预付账款)为942,592.25万元,占比7.62%;存货为8,675,222.94万元,占比70.08%,存货占比很高,它的质量决定了流动资产的质量,只有加强销售及存货管理,才能提高流动资产的整体质量水平;其它资产为0.00万元,占比-0.01%;而上期上述指标分析别为17.02% 、0.00% 、8.39% 、74.58% 、0.01%。

万科公司财务报表分析1

摘要 论文基于财务报表相关理论基础上,以万科房地产公司为例,首先界定财务报表内涵。其次,分析万科房地产公司财务报表中偿债能力、营运能力、盈利能力以及发展能力。分析了万科房地产公司存在短长期偿债能力不足。营运能力中应收账款周转率、流动资产周转率等问题。盈利能力主要表现在营业利润率低。发展能力不足主要表现在总资产周转率低。最后,针对万科房地产公司财务管理提出了提高万科房地产短期、长期偿债能力,提高应收账款周转率和存货周转率,提高成本费用利润率以及提高发展能力的合理化建议,以推动当前万科房地产公司健康、稳定、可持续发展,对我国房地产行业提供可行性参考建议。 关键词:万科企业股份有限公司;财务报表;财务报表分析;

Abstract This article based on the financial statements on the basis of relevant theories, Vanke Real Estate Company as an example, firstly defines the connotation of financial statements; followed by analysis of Vanke Real Estate Company in the financial statements of solvency, operating capacity, profitability and development capacity. Analysis of Vanke Real Estate Company short lack of long-term solvency problems; accounts receivable turnover rate, turnover rate of current assets should be in operation ability; profitability mainly in the low rate of operating profit, development ability is insufficient mainly in the total asset turnover rate is low. Finally, according to Vanke Real Estate Company financial management are put forward to improve the V anke Real Estate short-term, long-term solvency, accounts receivable turnover and inventory turnover rate, increase the rate of cost profit and reasonable suggestions to improve the development ability, to promote the healthy, stable, Vanke Real Estate Company sustainable development, provide feasible suggestions to our country's real the real estate industry. Key words:Vanke real estate; financial statements; solvency; operating capacity profitability;

万科A财务报表综合分析

一、偿债能力分析 长期偿债能力 三、利率保障倍数 利率保障倍数 =净利润所得税利息费用 = 利息费用 万科A 3.现金比率 可立即动用的资金 流动负债 4. 现金流量比率= 经营活动现金净流量 流动负债 1. 流动比率 流动资产 流动负债 2. 速动资产=流动资产 存货 流动负债 流动负债 股东权益总额 资产总额 股东权益比率 3.偿债保障比率 _ 负债总额 经营活动中的现金净流 量 2. 负债总额 资产总额 1.资产负债率

偿债能力分析:万科房地产的流动比率低,说明其缺乏短期偿债能力。现金流量比列逐年增高,说明其当期偿债能力在逐渐增强,资产负债率较高,股东权益比率较低,也说明公司偿债能力较差。但公司利率保障倍数较大,其支付利息的能力较强。 万科A营运能力分析 营运能力体现了企业运用资产的能力,资产运用效率高,则可以用较少的投入获取较高的收益。下面从长期和短期两方面来分析万科的营运能力: 1. 短期资产营运能力 (1) 存货周转率。存货对企业经营活动变化具有特殊的敏感性,控制失败会导致成本过度,作为万科的主要资产,存货的管理更是举足轻重。由于万科业务规模扩大,存货规模增长速度大于其销售增长的速度,因此存货的周转率逐年下降若该指标过小,则发生跌价损失的风险较大,但万科的销售规模也保持了较快的增长,在业务量扩大时,存货量是充足货源的必要保证,且存货中拟开发产品和已完工产品比重下降,在建开发产品比重大幅上升,存货结构更加合理。因此,存货周转率的波动幅度在正常范围,但仍应提高存货管理水平和资产利用效率,注重获取优质项目,加快项目的开发速度,提高资金利用效率,充分发挥规模效应, 保持适度的增长速度。 (2) 应收账款周转率。7年来万科的应收账款周转率有了较大幅度的上升(见表),原因是主营业务的大幅上升,较严格的信用政策和收账政策的有效实施。 3.长期资产营运能力 固定资产周转率急剧上升是由处置、核销部分固定资产及近年来主营业务量的大幅增长所致,说明万科保持了高度的固定资产利用率和管理效率,同时也反映了其固定资产与主要业务关联度不高。总资产周转率取决于每一项资产周转率的高低,该指标(见下表)近年的下降趋势主要是由于存货周转率的下降,但其毛利率,应收账款和固定资产利用率的提高使其下降幅度较小,万科要提高总资产周转率,必须改善存货的管理。 总的来说,万科的资产营运能力较强,尤其是其应收账款、固定资产的营运能力非常优秀,堪称行业典范。但近年来的土地储备和在建工程的增多,存货管理效率下降较为明显,因此造成了总资产管理效率降低,管理层应关注存货的管理。 万科A获利能力分析 盈利能力关系投资者的回报,是债权人收回债权的根本保障,是企业至关重要的能

万科财务报表分析.

万科财务报表分析 1. 背景分析 万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。2008年公司完成新开工面积523.3万平方米,竣工面积529。4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。 万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务。至2008年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。当年共销售住宅42500套,在全国商品住宅市场的占有率从2。07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。 万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可.过去二十年,万科营业收入复合增长率为31。4.%,净利润复合增长率为36。2%;公司在发展过程中先后入选《福布斯》“全球200家最佳中小企业”、“亚洲最佳小企业200强”、“亚洲最优50大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项. 2.资产负债表分析 根据万科2009半年度资产负债表,编制资产负债表的趋势分析表,如图:

1)资产负债表总体状况的初步分析 从总体来看,公司的资产总额从年初的1192.20亿元增加到上半年末的1245.20亿元,同比增长了4。43% ;从负债和股东权益来看,主要是资本公积增加了8。33%和未分配利润增加了31.93%,显然公司盈利是资产增加的主要资金来源。这也意味着,投资者投入公司的资本不但得到了保值,而且得到了增值。 从资产结构看,公司上年末的资产总额中,流动资产占了95。4%,而固定资产仅占0.9%,在建工程占0。2%。说明流动资产所占比重较大,资产增值主要依赖于流动资产的增加。 从负债与所有者权益的结构来看,公司的流动负债在总资产有一定增加的情况下也降低了3.0% ,所占比重由上年的54。1%降低到了50.3 %;所有者权益所占的比重由上年的32。6%上升为33。6% ,其中未分配利润所占比重较上年有所增加。 2)资产主要项目分析 (1)货币资金及其质量分析

万科集团财务报表分析

万科集团财务报表分析 一、选择理由 这几年,我国出现了房价的全国性上涨。幅度之大,范围之广,在我国房地产历史上是少有的。房子是百姓的生活必需品,房地产业又汇集了天下的资金。所以,房产动态时刻牵动着大家的敏感神经。从目前国内房地产的经济来源分析,房地产投资依然呈现出不断增长的趋势,国内的房地产市场依然会有较大的发展空间,据此可判断出中国的房地产进入了一个特殊的发展阶段,房地产市场的现实需求升级具有可观的空间,我国房地产在未来的一段年时间仍将处于总量增长型发展时期,发展前景良好,所以我们选择房地产业。 中国房地产业一共有141家上市公司,而其中尤以万科企业发展的最好。万科成立于1984年,是中国大陆首批公开上市的企业之一,作为中国目前最大的房地产公司,万科的发展在过去几年中经历了很多波折。面对市场的不确定性,万科在策略上做出了多次调整,近二十年来,中国的房地产企业几经潮起潮落,大浪淘沙,但万科依然保持者持续增长的尽头。在2012中国房地产上市公司综合实力榜中,万科排在了第一位。鉴于其客观的发展前景,我们在众多的上市公司中选择了万科企业。 二、公司概况 1、公司简介 万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。 万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务。

至2008年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。当年共销售住宅42500套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。 万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。1991年1月29日,发行A股在深圳证券交易所上市。1993年5月28日,发行B股在深圳证券交易所上市。过去二十年,万科营业收入复合增长率为31.4.%,净利润复合增长率为36.2%;公司在发展过程中先后入选《福布斯》“全球200家最佳中小企业”、“亚洲最佳小企业200强”、“亚洲最优50大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项。经过多年努力,万科逐渐确立了在住宅行业的竞争优势:“万科”成为行业第一个全国驰名商标,旗下“四季花城”、“城市花园”、“金色家园”等品牌得到各地消费者的接受和喜爱;公司研发的“情景花园洋房”是中国住宅行业第一个专利产品和第一项发明专利;公司物业服务通过全国首批ISO9002质量体系认证;公司创立的万客会是住宅行业的第一个客户关系组织。同时也是国内第一家聘请第三方机构,每年进行全方位客户满意度调查的住宅企业 万科2010年正式进入商业地产,多地成立商业管理公司,2011年正式宣布三大产品线,近两年,万科虽然一直强调以住宅开发为主,但其在商业地产领域却是动作频频。截止目前,万科已经形成万科广场、万科红、万科大厦、万科2049四大商业产品线,在全国在建、规划18个购物中心项目,商业面积达150 万平方米。 2、公司发起人

财务报表分析-01任务-万科A偿债能力分析

万科A 偿债能力分析 一、万科基本情况介绍: 万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。 1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。1991年1月29日本公司之A 股在深圳证券交易所挂牌交易。1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。1993年3月,本公司发行4,500万股B 股,该等股份于1993年5月28日在深圳证券交易所上市。B 股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。 二、万科A 偿债能力分析 企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。 (一)短期偿债能力分析 1.流动比率 2008年年末流动性比率= 流动负债流动资产 =,902.6064,553,7213,203.92113,456,37 =1.76

万科财务报表分析案例

万科股份有限公司2008-2009年财务 报表分析

万科企业股份有限公司2008-2009年财务报表分析 一、背景分析 (一)背景资料 1.公司法定中文名称:万科企业股份有限公司 公司法定英文名称:CHINA V ANKE CO.,LTD.(缩写为V ANKE) 2.公司法定代表人:王石 3.公司注册地址:中国深圳市盐田区大梅沙万科东海岸裙楼C02 公司办公地址:中国深圳市盐田区大梅沙环梅路33 号万科中心 4.公司股票上市交易所:深圳证券交易所 股票简称:万科A 股票代码:000002 (二)股东构成 1.股份总数:10,995,210,218(股) 2.截至2009年12月31日,公司共有股东1,487,388户(其中A 股1,446,970户,B 股40,418 户) 拥有公司股份前十名股东持股情况如下: 股东名称股东性质持股比例持股总数 华润股份有限公司国有法人14.73% 1,619,094,766 中国人寿保险股份有限公司-分红-个人分红 其他 1.67% 184,121,543 -005L-FH002 深 刘元生其他 1.22% 133,791,208 融通深证 100 指数证券投资基金其他0.91% 99,575,114 TOYO SECURITIES ASIA LIMITED-A/C CLIENT. 外资股东0.80% 87,455,642 易方达深证 100 交易型开放式指数证券投资基 其他0.79% 87,047,066 金(易方证基(2009)947) HTHK/CMG FSGUFP-CMG FIRST STATE CHINA GROWTH 外资股东0.75% 82,406,712 FD 博时第三产业成长股票证券投资基金其他0.73% 80,000,000 易方达深证 100 交易型开放式指数证券投资基 其他0.67% 74,032,782 金(易方证基(2006)20) 博时新兴成长股票型证券投资基金其他0.64% 70,000,000 (三)企业发展状况 万科企业股份有限公司,成立于1984年5月,是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。总部设在深圳,至2009年,已在20多个城市设立分公司。 万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务经过 多年努力,万科逐渐确立了在住宅行业的竞争优势。至2008年末,业务覆盖到以珠 三角、长三角、环渤海三大城市经济圈为重点的31个城市。当年共销售住宅42500 套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、 上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。

2012电大财务报表分析(万科2)

万科A营运能力分析 营运能力体现了企业运用资产的能力, 资产运用效率高, 则可以用较少的投入获取较高的收益。下面从长期和短期两方面来分析万科的营运能力: 1. 短期资产营运能力 ( 1) 存货周转率。存货对企业经营活动变化具有特殊的敏感性, 控制失败会导致成本过度, 作为万科的主要资产, 存货的管理更是举足轻重。由于万科业务规模扩大, 存货规模增长速度大于其销售增长的速度, 因此存货的周转率逐年下降若该指标过小, 则发生跌价损失的风险较大,但万科的销售规模也保持了较快的增长, 在业务量扩大时, 存货量是充足货源的必要保证, 且存货中拟开发产品和已完工产品比重下降, 在建开发产品比重大幅上升, 存货结构更加合理。因此, 存货周转率的波动幅度在正常范围, 但仍应提高存货管理水平和资产利用效率, 注重获取优质项目, 加快项目的开发速度, 提高资金利用效率, 充分发挥规模效应, 保持适度的增长速度。 ( 2) 应收账款周转率。7 年来万科的应收账款周转率有了较大幅度的上升( 见表) , 原因是主营业务的大幅上升,较严格的信用政策和收账政策的有效实施。 3.长期资产营运能力 固定资产周转率急剧上升是由处置、核销部分固定资产及近年来主营业务量的大幅增长所致, 说明万科保持了高度的固定资产利用率和管理效率, 同时也反映了其固定资产与主要业务关联度不高。总资产周转率取决于每一项资产周转率的高低, 该指标( 见下表) 近年的下降趋势主要是由于存货周转率的下降, 但其毛利率, 应收账款和固定资产利用率的提高使其下降幅度较小, 万科要提高总资产周转率, 必须改善存货的管理。 总的来说, 万科的资产营运能力较强, 尤其是其应收账款、固定资产的营运能力非常优秀, 堪称行业典范。但近年来的土地储备和在建工程的增多, 存货管理效率下降较为明显, 因此造成了总资产管理效率降低, 管理层应关注存货的管理。

万科财务报表分析论文

目录 中文摘要 (2) ABSTRACT (3) 引言 .................................................. 错误!未定义书签。 一、企业简介 .......................................... 错误!未定义书签。 二、企业财务分析 (2) (一)股本结构 (2) (二)财务比率分析 (2) (三)综合分析法 (7) 三、万科存在的问题 (9) 四、万科发展建议 (9) 结束语 (11) 参考文献 (12) 谢辞 (13)

中文摘要 万科身处一个饱受争议的行业,却罕见而长久地收获了掌声。作为房地产行业的持续领跑者,这与王石和万科坚持走大道、顺大势,阳光、透明、不行贿、不囤地以及绿色发展是分不开的。上海世博会中万科是唯一参展且拥有独立参观的房地产企业,与此同时,万科第一个代表房地产企业拿下2010年中国企业管理杰出贡献奖。在2010年楼市“调控大年”,从年初不时有调控政策出台,万科却在噤若寒蝉的房地产企业笑的很灿烂,今年前10个月万科已实现销售金额869.3亿,超过了原本全年750亿的目标。是什么成就了万科这艘持续领跑的“地产航母”?本文针对万科2007年至2011年的财务报表及其相关财务数据,结合房地产经营实际现状,从财务分析的视角,研究万科近年来的财务状况和经营成果,探索万科的可持续发展之路,发现万科经营战略的闪光点和尚且存在的问题,为万科管理层乃至房地产企业提供一定的参考。 关键词:房地产业万科财务分析

VAVKE REAL ESTATE COMPANY FINANCIAL ANALYSIS REPORT ABSTRACT Vanke living in a highly controversial industry, but rare and long applause. Wang and Vanke as the continued leader of the real estate industry, which adhere to go along, along the general trend, the sun, transparent, not bribery, not to hoard, and green development are inseparable. World Expo in Shanghai Vanke is the only exhibitors and owners of independent real estate companies to visit, at the same time, Vanke on behalf of the real estate companies to win the 2010 China Enterprise Management Award for Outstanding Contribution. From time to time from the beginning in 2010 the property market regulation Danian, regulatory policies, Vanke real estate business has kept quiet smile on the first 10 months Vanke sales amount of 86.93 billion, exceeding the original full 75 billion target. What are the achievements of the the Vanke ship continued to lead the Estate aircraft carrier "? Vanke's 2007-2010 financial statements and related financial data, combined with the actual status of the real estate business, from financial analysis perspective, the study of Vanke's recent financial position and operating results, and explore the sustainable development of Vanke road and found the Vanke business strategy glittering and Shangqie to the problems and to provide a reference for the the Vanke management even real estate companies. Key words: real estate,Vanke,financial analysis