沪市A股上市公司财务危机预警模型实证分析

INVESTMENT FINANCING

投资理财·

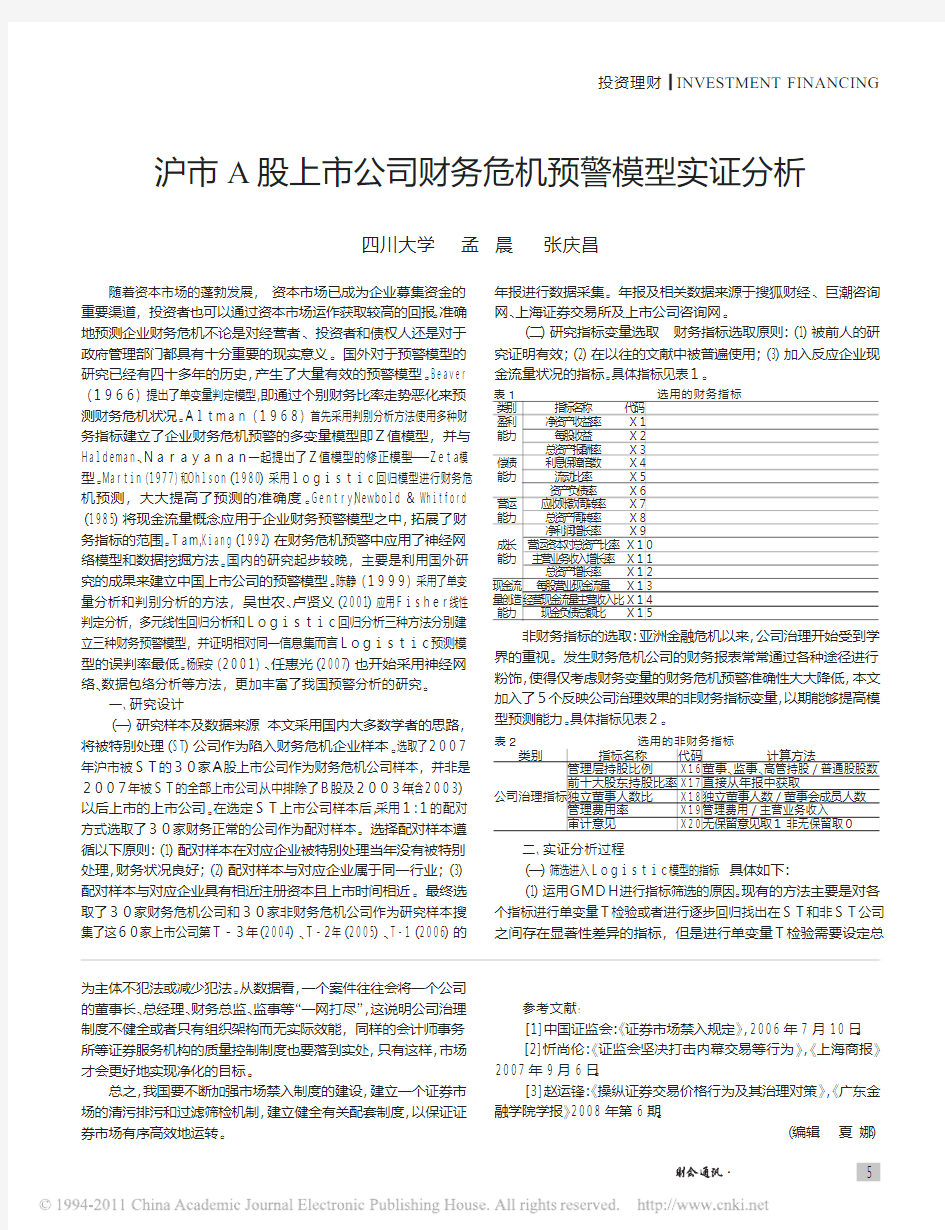

表1

选用的财务指标

类别

盈利能力

偿债

能力

营运

能力

成长能力现金流量创造能力指标名称

净资产收益率

每股收益

总资产报酬率

利息保障倍数流动比率资产负债率

应收账款周转率总资产周转率净利润增长率

营运资本对总资产比率主营业务收入增长率总资产增长率

每股营业现金流量经营现金流量主营收入比现金负债总额比代码X1X2X3X4X5X6X7X8X9X10X11

X12X13X14

X15表2

选用的非财务指标

类别

公司治理指标指标名称管理层持股比例前十大股东持股比率独立董事人数比

管理费用率

审计意见

代码X16X17X18X19X20计算方法

董事、监事、高管持股/普通股股数

直接从年报中获取

独立董事人数/董事会成员人数管理费用/主营业务收入无保留意见取1非无保留取0沪市A 股上市公司财务危机预警模型实证分析

四川大学

孟晨

张庆昌

随着资本市场的蓬勃发展,资本市场已成为企业募集资金的重要渠道,投资者也可以通过资本市场运作获取较高的回报。准确地预测企业财务危机不论是对经营者、投资者和债权人还是对于政府管理部门都具有十分重要的现实意义。国外对于预警模型的研究已经有四十多年的历史,产生了大量有效的预警模型。Beaver(1966)提出了单变量判定模型,即通过个别财务比率走势恶化来预

测财务危机状况。Altman(1968)首先采用判别分析方法使用多种财务指标建立了企业财务危机预警的多变量模型即Z值模型,并与Haldeman、Narayanan一起提出了Z值模型的修正模型———Zeta模型。Martin(1977)和Ohlson(1980)采用logistic回归模型进行财务危机预测,大大提高了预测的准确度。Gentry,Newbold&Whitford(1985)将现金流量概念应用于企业财务预警模型之中,拓展了财务指标的范围。Tam,Kiang(1992)在财务危机预警中应用了神经网络模型和数据挖掘方法。国内的研究起步较晚,主要是利用国外研究的成果来建立中国上市公司的预警模型。陈静(1999)采用了单变

量分析和判别分析的方法,吴世农、

卢贤义(2001)应用Fisher线性判定分析,多元线性回归分析和Logistic回归分析三种方法分别建立三种财务预警模型,并证明相对同一信息集而言Logistic预测模型的误判率最低。杨保安(2001)、任惠光(2007)也开始采用神经网络、数据包络分析等方法,更加丰富了我国预警分析的研究。

一、研究设计

(一)研究样本及数据来源本文采用国内大多数学者的思路,

将被特别处理(ST)公司作为陷入财务危机企业样本。选取了2007年沪市被ST的30家A股上市公司作为财务危机公司样本,并非是2007年被ST的全部上市公司,从中排除了B股及2003年(含2003)以后上市的上市公司。在选定ST上市公司样本后,采用1:1的配对方式选取了30家财务正常的公司作为配对样本。选择配对样本遵循以下原则:(1)配对样本在对应企业被特别处理当年没有被特别处理,财务状况良好;(2)配对样本与对应企业属于同一行业;(3)配对样本与对应企业具有相近注册资本且上市时间相近。最终选取了30家财务危机公司和30家非财务危机公司作为研究样本,搜集了这60家上市公司第T-3年(2004)、T-2年(2005)、T-1(2006)的

年报进行数据采集。年报及相关数据来源于搜狐财经、巨潮咨询网、上海证券交易所及上市公司咨询网。

(二)研究指标变量选取财务指标选取原则:(1)被前人的研

究证明有效;(2)在以往的文献中被普遍使用;(3)加入反应企业现金流量状况的指标。

具体指标见表1。非财务指标的选取:亚洲金融危机以来,公司治理开始受到学界的重视。发生财务危机公司的财务报表常常通过各种途径进行粉饰,使得仅考虑财务变量的财务危机预警准确性大大降低,本文加入了5个反映公司治理效果的非财务指标变量,以期能够提高模型预测能力。具体指标见表2。

二、实证分析过程

(一)筛选进入Logistic模型的指标具体如下:

(1)运用GMDH进行指标筛选的原因。现有的方法主要是对各

个指标进行单变量T检验或者进行逐步回归找出在ST和非ST公司之间存在显著性差异的指标,但是进行单变量T检验需要设定总

为主体不犯法或减少犯法。从数据看,一个案件往往会将一个公司的董事长、总经理、财务总监、监事等“一网打尽”,这说明公司治理制度不健全或者只有组织架构而无实际效能,同样的会计师事务所等证券服务机构的质量控制制度也要落到实处,只有这样,市场才会更好地实现净化的目标。

总之,我国要不断加强市场禁入制度的建设,建立一个证券市场的清污排污和过滤筛检机制,建立健全有关配套制度,以保证证券市场有序高效地运转。

参考文献:

[1]中国证监会:《证券市场禁入规定》,2006年7月10日。[2]忻尚伦:《证监会坚决打击内幕交易等行为》,《上海商报》2007年9月6日。[3]赵运锋:《操纵证券交易价格行为及其治理对策》,《广东金融学院学报》2008年第6期。

(编辑夏娜)

5

INVESTMENT FINANCING

投资理财·

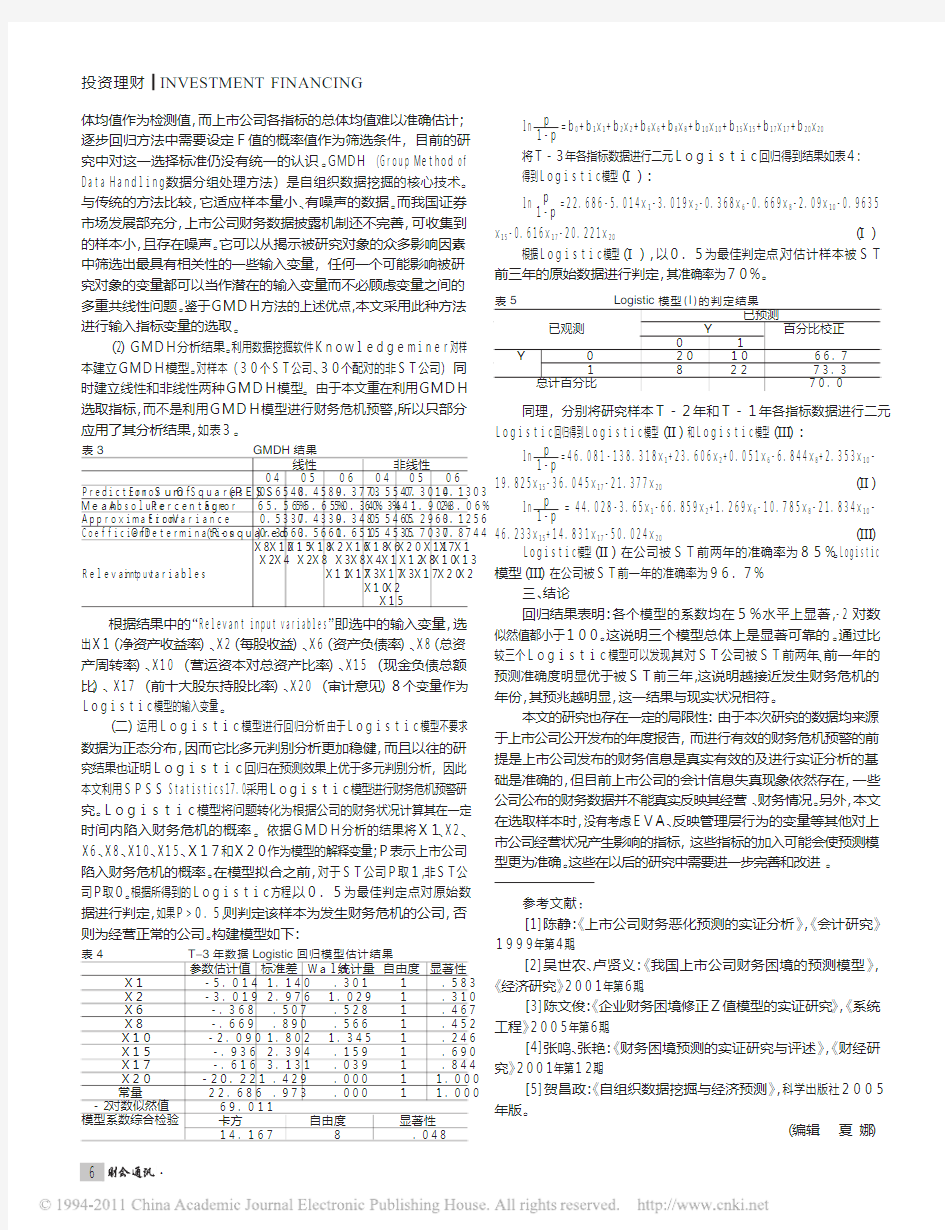

表3

GMDH 结果

PredictionErrorSumOfSquares(PESS)MeanAbsolutePercentageErrorApproximationErrorVariance

CoefficientOfDetermination(R-squared)

Relevantinputvariables

040.654865.56%0.53370.3663X8X10X2X4050.458955.65%0.43390.5661X15X18X2X806

0.377350.34%

0.34850.6515X2X16X3X8X11X17040.554760.34%0.54650.4535X18X6X4X1X3X17X10X2X15050.301441.90%0.29630.7037X20X11X12X8X3X17060.1303

28.06%0.12560.8744X7X1X10X13

X20X2线性非线性

表5

Logistic 模型(I )的判定结果

已观测Y

0

1

总计百分比

已预测

Y百分比校正01201066.782273.3

70.0

体均值作为检测值,而上市公司各指标的总体均值难以准确估计;逐步回归方法中需要设定F值的概率值作为筛选条件,目前的研究中对这一选择标准仍没有统一的认识。GMDH(GroupMethodofDataHandling,数据分组处理方法)是自组织数据挖掘的核心技术。与传统的方法比较,它适应样本量小、有噪声的数据。而我国证券市场发展部充分,上市公司财务数据披露机制还不完善,可收集到的样本小,且存在噪声。它可以从揭示被研究对象的众多影响因素中筛选出最具有相关性的一些输入变量,任何一个可能影响被研究对象的变量都可以当作潜在的输入变量而不必顾虑变量之间的多重共线性问题。鉴于GMDH方法的上述优点,本文采用此种方法进行输入指标变量的选取。

(2)GMDH分析结果。利用数据挖掘软件Knowledgeminer对样本建立GMDH模型。对样本(30个ST公司、30个配对的非ST公司)同时建立线性和非线性两种GMDH模型。由于本文重在利用GMDH选取指标,而不是利用GMDH模型进行财务危机预警,所以只部分应用了其分析结果,如表3。

根据结果中的“Relevantinputvariables”即选中的输入变量,选

出X1(净资产收益率)、X2(每股收益)、X6(资产负债率)、X8(总资产周转率)、X10(营运资本对总资产比率)、X15(现金负债总额比)、X17(前十大股东持股比率)、X20(审计意见)8个变量作为Logistic模型的输入变量。

(二)运用Logistic模型进行回归分析由于Logistic模型不要求数据为正态分布,因而它比多元判别分析更加稳健,而且以往的研究结果也证明Logistic回归在预测效果上优于多元判别分析,因此本文利用SPSSStatistics17.0,采用Logistic模型进行财务危机预警研究。Logistic模型将问题转化为根据公司的财务状况计算其在一定时间内陷入财务危机的概率。依据GMDH分析的结果将X1、X2、X6、X8、X10、X15、X17和X20作为模型的解释变量;P表示上市公司陷入财务危机的概率。在模型拟合之前,对于ST公司P取1,非ST公司P取0。根据所得到的Logistic方程,以0.5为最佳判定点对原始数据进行判定,如果P>0.5,则判定该样本为发生财务危机的公司,否则为经营正常的公司。构建模型如下:

lnp1-p

=b0+b1x1+b2x2+b6x6+b8x8+b10x10+b15x15+b17x17+b20x20

将T-3年各指标数据进行二元Logistic回归得到结果如表4:得到Logistic模型(Ⅰ):lnp1-p

=22.686-5.014x1-3.019x2-0.368x6-0.669x8-2.09x10-0.9635x15-0.616x17-20.221x20

(Ⅰ)

根据Logistic模型(Ⅰ),以0.5为最佳判定点,对估计样本被ST

前三年的原始数据进行判定,其准确率为70%。

同理,分别将研究样本T-2年和T-1年各指标数据进行二元Logistic回归得到Logistic模型(Ⅱ)和Logistic模型(Ⅲ):

lnp1-p

=46.081-138.318x1+23.606x2+0.051x6-6.844x8+2.353x10-19.825x15-36.045x17-21.377x20(Ⅱ)

lnp1-p

=44.028-3.65x1-66.859x2+1.269x6-10.785x8-21.834x10-46.233x15+14.831x17-50.024x20(Ⅲ)

Logistic模型(Ⅱ)在公司被ST前两年的准确率为85%。Logistic模型(Ⅲ)在公司被ST前一年的准确率为96.7%

三、结论

回归结果表明:各个模型的系数均在5%水平上显著,-2对数

似然值都小于100。这说明三个模型总体上是显著可靠的。通过比较三个Logistic模型可以发现,其对ST公司被ST前两年、前一年的预测准确度明显优于被ST前三年,这说明越接近发生财务危机的年份,其预兆越明显,这一结果与现实状况相符。

本文的研究也存在一定的局限性:由于本次研究的数据均来源于上市公司公开发布的年度报告,而进行有效的财务危机预警的前提是上市公司发布的财务信息是真实有效的及进行实证分析的基础是准确的,但目前上市公司的会计信息失真现象依然存在,一些

公司公布的财务数据并不能真实反映其经营、

财务情况。另外,本文在选取样本时,没有考虑EVA、反映管理层行为的变量等其他对上市公司经营状况产生影响的指标,这些指标的加入可能会使预测模型更为准确。这些在以后的研究中需要进一步完善和改进。

参考文献:

[1]陈静:《上市公司财务恶化预测的实证分析》,《会计研究》1999年第4期。

[2]吴世农、卢贤义:《我国上市公司财务困境的预测模型》,《经济研究》2001年第6期。[3]陈文俊:《企业财务困境修正Z值模型的实证研究》,《系统工程》2005年第6期。[4]张鸣、张艳:《财务困境预测的实证研究与评述》,《财经研究》2001年第12期。

[5]贺昌政:《自组织数据挖掘与经济预测》,科学出版社2005年版。

(编辑夏娜)

表4

T-3年数据Logistic 回归模型估计结果

X1

X2X6X8X10X15

X17X20常量-2对数似然值模型系数综合检验参数估计值-5.014-3.019

-.368-.669-2.090

-.936-.616-20.22122.686标准差1.1402.976.507.890

1.8022.3943.131.429.973Wald统计量.3011.029.528

.5661.345.159.039

.000

.000

自由度111111111显著性

.583.310.467.452.246.690.8441.0001.00069.011卡方自由度显著性

14.1678.048

6

上市公司财务风险预警模型分析

上市公司财务风险预警模型分析 摘要:文章在简要介绍企业财务风险及上市公司风险预警系统的含义和功能的基础上,重点介绍上市公司风险预警模型,并用奥特曼模型在我国上市公司财务风险预警中的运用进行分析,最后针对我国的具体情况提出关于奥特曼模型修正意见。 关键词:财务风险预警系统;单变量模型;奥特曼模型 企业财务风险是指企业丧失偿债能力的可能与股东收益的不确定性。通常用财务杠杆衡量财务风险的大小。在激烈的市场竞争中,上市公司始终处在生存与倒闭、发展与萎缩的矛盾中。上市公司必须生存下去才有可能获利,只有不断发展才能求得生存,对上市公司来说,生存是其核心目标。而影响上市公司生存的主要威胁来自上市公司面临的风险和财务危机。因此,建立一个科学合理的财务风险系统,可以为上市公司的生存提供重要的信息,对上市公司可能发生的财务危机加以防范,减少财务危机的出现。 一、企业财务风险预警系统的含义及功能 财务风险预警系统主要是以财务报表、经营计划及其他相关的财务资料为依据,利用财会、金融、企业管理、市场营销等理论,采用比例分析数学模型等方法,确定预警指标和预警指标的相应标准,以发现企业存在的风险,并向经营者示警一个有效的财务预警系统。从1998年我国对上市公司实行“特别处理”(简称ST)制度以来,2001年、2002年、2003年、2004年分别有144家、135家、113家和123家上市公司被特别处理。有鉴于此,迫切需要建立一个能预先发出财务危机警报的财务分析系统,以帮助上市公司管理者及早取得财务状况恶化的信号,避免可能出现的财务危机。具体说来,财务风险预警系统主要具有以下三方面的功能:

(一)信息收集 它通过收集与企业经营相关的产业政策、企业本身的各类财务和生产经营状况信息,进行分析比较,判断是否应该发生警告。 (二)预知危机 经过对大量信息的分析,当出现可能危害企业财务状况的关键因素时,财务预警系统 能预先发出警告,提醒经营者采取对策,避免潜在的风险演变成现实的损失。 (三)控制危机 当财务发生潜在的危机时,财务预警系统还能及时寻找导致财务状况恶化的根源使经营者有的放矢,阻止财务状况的进一步恶化。 二、企业财务风险的预警模型 (一)建立财务风险预警模型的必要性 财务预警是借助企业提供的财务报表、经营计划及其他相关会计资料,利用财会、统计、金融、企业管理、市场营销理论,采用比率分析、比较分析、因素分析及多种分析方法,对企业的经营活动、财务活动等进行分析预测,以发现企业在经营管理活动中潜在的经营风险和财务风险,并在危机发生之前向企业经营者发出警告,督促企业管理当局采取有 效措施,避免潜在的风险演变成损失,起到未雨绸缪的作用;而且,作为企业经营预警系统 的重要子系统,也可为企业纠正经营方向、改进经营决策和有效配置资源提供可靠依据。进行财务预警分析,建立企业财务预警模型已成为现代企业财务管理的重要内容之一。上市公司的财务信息对多方利益相关者都有着重要影响,建立财务预警系统、强化财务管理、避免财务失败和破产,具有重要意义。目前我国上市公司的财务状况不容乐观,普遍存在着财务状况不稳定的情况。在激烈的市场竞争中,这意味着企业风险极高,破产随时可能发生。国内外的大量实例表明,陷入破产境地的企业几乎毫无例外地都是以出现财务危机为

新三板(2017预测)点点客(430177)财务风险预警评级报告

类别标准 编号THEMIS-THE-430177 Themis财务风险预警评级报告点点客

说 明 自1987年Themis纯定量异常值评估技术在国际上发明以来,经过对全球数 十万家企业评级验证,其对发达国家企业财务风险提前一年预警综合准确率为 94%,对中国300家金融机构企业客户提前一年预警同样保持极高综合准确率, 是目前国际上预警准确率最高的评级模型之一。除了对微观企业财务风险进行 揭示外,在基于大数据样本量分析时,该模型还能够提前一年准确预测宏观经 济运行风险和行业风险。 Themis纯定量异常值信用评级技术以100% 量化分析为基础,通过以破产 企业财务指标异常状况为理论分析依据,从企业运营过程中的资金筹集方式、 资金筹集的内部使用方向和资金使用效率等环节入手,分析企业运营环节的资 金使用效率和资金流向合理性,同时判断企业财务数据和指标之间变化关系和 合理化程度,从而预测企业财务风险和财务粉饰的财务预警评估模型。Themis 异常值信用评级技术与美国传统财务分析、信用评级、信用风险计量模型等分 析技术在理论体系和分析方法上均有较大差别,是一项理论完整先进、分析视 角独特、提前预测企业财务风险和破产的信用评级模型,其理论严谨性和模型 独特性、科学性得到了世界各国评估界的高度认同,在国际上被誉为企业财务 风险预警和信用评级的新革命,创造了国际信用评级新标准体系。 Themis评估技术广泛应用于金融和类金融领域中的银行贷前评估、贷后监 控、融资担保、小额贷款、P2P网贷、信用保险、保理、典当、租赁、财务管 理、资产管理;投资领域的证券投资、股权投资、股市预测;企业风险管理领 域的企业赊销信用管理、供应商管理、企业内部风险控制以及政府监管等各领 域的风险预警评估评级中。 信用评估评级的价值在于揭示风险、预测未来。本报告通过Themis评估技 术,在对被评测企业多年期财务报表数据进行综合分析后,对该企业下一年度 财务风险等级和得分进行预测,并全面、详细揭示和阐述该企业各风险点的风 险原因和程度,为报告使用者作出正确决策提供参考。

上市公司财务危机预警模型构建研究

上市公司财务危机预警模型构建研究 【摘要】本文以中国沪深两市的A股上市公司资料为基础,利用距离判别分析法建立了一个既可以预测企业财务危机,又可以分析其成因的财务危机预警模型组,包括:预测企业整体危机的模型;预测企业经营效率的模型;预测企业财务结构是否合理的模型;预测企业是否具有成长能力的模型;预测企业偿债能力是否存在问题的模型。运用该模型组可以帮助企业管理者及时发现企业潜在的财务危机并查出产生财务危机的原因,有利于将企业财务危机控制在萌芽状态。企业利害关系人也可以通过该模型来了解企业的风险状况,以便做出正确决策。 【关键词】财务危机;预警模型;距离判别 加入世贸组织后,中国企业在获得极大机遇的同时也面临着极大的挑战。如何利用整个世界的资源、信息以及市场提高自身的管理水平,赢得全球化竞争的胜利,成为摆在我国企业界及学术界面前的难题。中国企业的管理水平从整体来看,和发达国家相比还存在一定的差距,在面对国内外激烈的市场竞争和多变的消费需求中,遭遇不可预测的风险是在所难免的。如何应对财务风险关系到企业的生死存亡,几年以来,全国数以千计的企业因发生财务危机而导致了破产、清算和重组,其屮不乏巨人、三株、爱多等著名企业。寻根溯源, 其原因之一便是企业缺乏风险意识,未建立财务风险预测机制,不能及时掌控 企业潜在的财务危机,更谈不上及时采取措施扼杀财务危机丁?萌芽中了。因此,建立一个既可以预测企业财务风险,又可以分析企业财务风险产生来源的财务 危机预警模型组,对于增强企业的经营管理水平和预测能力具有重要意义。 一、财务危机预警模型研究回顾 国外对与发达的资本市场相适应的财务预警模型研究早已引起足够的重视,并取得了一定的成果,在静态模型研究方面,最早的财务危机预警研究是Fitzpatrick (1932)开展的一元判定研究,然后是Beaver (1966)使用由79 家公司组成的样本,分别检查了反应公司不同财务特征的6组30个变量在公司破产前1 一5年的预测能力。美国纽约大学Altraan在1968年首先创立了 zeta 模型。该模型是运用五种财务比率,通过进行加权汇总后产生的总判别分式 (称为Z值)来预测企业的财务危机。接下来,Haldeman和Narayanan (1977) , Collins (1980) , Platt aad Platt (1991)也采用类似方法进行 研究。有些学者对Z分数模型加以改造,建立了财务预警新模型一F分数模型(Failure Score Model)。Ohlson (1980)第一个米用 Logit 方法进行破产预 测。继 Ohlson 之后,Gentry,Newbo 1 dandWhitford (1985),CaseyandBartczak (1985) , Zavgren (1985)也米用类似方法进行研究。国外的动态预警研究主要有四类:包括Baumol (1952)、Tobin (1958)的现金存量管理模型额度;Friedman (1959)、Nadiri (1969)、Coates (1963)的产品现金管理模型;Meltzer (1963)、Whalen (1965)、Alessi (1966)的财富现金管理模型以及Suvas (1994)联合模型。

上市公司财务风险预警浅析

上市公司财务风险预警浅析 [提要] 本文在对上市公司财务风险预警进行概述的基础上,针对现有财务预警指标现状,在考虑完整性、有效性的基础上,从财务信息与非财务信息指标的建立等方面,探讨上市公司财务预警机制的完善及应用问题。 关键词:上市公司;财务风险;预警 中图分类号:F23 文献标识码:A 收录日期:2015年9月19日 随着市场竞争环境的进一步加剧,上市公司面临的市场竞争和财务活动的复杂性不断增强,其生存和发展面临着前所未有的挑战,因财务危机导致经营陷入困境甚至破产的案例日益增多。这些问题不仅使投资者及债权人的合法利益得到侵害,增加了资本市场的风险,也影响宏观经济的平稳有序发展。因此,如何通过建立财务风险预警机制,确保财务风险到来前就预先识别,并提前执行预案,消除风险隐患,成为上市公司急需重视并解决的现实问题。 一、上市公司财务风险预警概述 财务预警是通过对企业财务报表数据和相关数据进行分析,对企业财务状况进行识别和判断,提前监测并化解企业面临的财务危机。实际工作中,财务预警首先要选择合适的企业财务指标构建财务预警指标体系,然后采用相关分

析方法,对上市公司的经营活动、财务活动等进行分析预测,最后得出综合预警结果,并采取预警措施。从上市公司财务预警现状看,往往因为重视程度低、指标选择不当、预警流程不畅和分析方法落后等影响财务预警效果。在财务预警机制建立和健全方面的研究中,主要集中在财务预警指标的选择及预警模型的建立等方面。尤其是在预警模型研究方面,经历了单变量模型、统计模型、人工智能模型以及基于支持向量机方法预测等阶段。近年来,部分学者将公司治理变量引入预警模型加以研究,取得了一些成果。 二、国内上市公司财务风险预警现状 (一)财务预警指标未紧密联系上市公司实际。一方面是财务预警大多以量化的财务指标作为解释变量,对其他影响重大但定性指标因素考虑较少,如公司治理方面的指标;另一方面是财务预警系统大多是静态预警模型,未根据公司所处行业特征、不同历史时期的发展状况、宏观经济环境做出动态的指标选择,未根据不同阶段的评价适时调整具体指标的权重等,导致预警模型评价结果的准确性、客观性难以得到保证,预警模型的实用价值有限。 (二)财务风险预警机制不完善。一是预警分析的组织机制不完善,大部分预警分析组织机制未纳入公司治理机构;二是财务信息收集、传递流程与管理需要存在差距;三是财务风险分析方法和手段有限,在具体操作中往往流于可

关于企业财务风险预警模型的探讨刘学香

本科生毕业论文(设计) 关于企业财务危机预警模型的探讨

摘要 随着经营全球化的发展,企业的生存和发展环境发生了很大变化,面临着很大的经营风险和财务风险。企业面临的财务风险极容易引起财务危机,从而导致企业破产。为了有效化解财务危机,必须建立适合企业的财务危机预警模型。财务预警是以财务会计信息为基础,通过设置并观察一些敏感性预警指标的变化,对企业可能或将要面临的财务危机实施的实时监控和预测警报。财务预警中的数学模型就是财务预警模型,它是指借助企业财务指标和非财务指标体系,识别企业财务状况的判别模型。财务预警模型的种类很多,常见的有以下几种: 一元判别模型、多元线性判别模型、多元逻辑回归模型、多元概率比回归模型,人工神经网络模型等。本文对这几种财务危机预警模型进行了对比分析,提出了各个模型适应的围和环境,指出了这几种模型在应用中的局限性,使得企业能够根据自身的特点选择适合自己公司财务状况的预警模型,以达到有效预测财务危机的目的。同时针对企业财务危机预警模型的演变和发展进行了讨论,并指出了在企业财务危机预警模型构建过程中指标体系的选择,以及企业财务危机预警模型在具体的应用中应该注意的问题等。 关键字:财务危机;预警模型;指标体系

Abstract With the globalization of management, the survival environment for the enterprises’development has greatly changed, facing a great many risks on management and finance. The risks which the firms face will cause financial crisis easily, and may cause the firms go bankrupt completely. In order to avert the financial crisis effectively, it is necessary to establish a financial crisis warning model which is suited to the firms. The financial crisis warning system is a financial analysis system which is used to detect and to forecast the financial risks that the enterprises may be confronted with. The mathematical model in the financial warning system is the very financial warning model. It is a discriminant model which distinguishes the financial situation, by means of financial indicator and non-financial indicator system. There are many kinds of financial warning models, such as Univariate, Multiple Discriminant Analysis (MDA), Logit model, Probit model and the ANN and so on .The essay discussed the differences of the models and drew a conclusion about the environment which is suited to the different models .It also points the shortcomings in the process of practical using, thus the firms can choose the right model, according to the situations of themselves to predict the crisis effectively. The essay looked back to the history of the financial crisis warning model, and indicated the choosing of the index system during the process of building up the firm financial crisis warning models, and the problems of the practical using which should be paid attention to. Key words: financial crisis;warning model;index system

上市公司财务危机预警系统

上证联合研究计划第三期课题报告 上市公司财务危机预警系统: 理论研究与实证分析 长城证券课题组 课题主持:张后奇 课题研究与协调人:上海证券交易所傅浩课题研究员:刘月平江明波罗旭柴力韩延河 2002年1月25日

内容提要 中国证券市场历经十多年的发展,截至2001年底,沪深两市A股上市公司的数量已达到1130家。面对这样一个规模日益庞大的市场,无论是对于作为监管者的中国证监会和证券交易所,还是对于广大的投资人来说,如果能借助某种方法,建立一套科学的上市公司财务状况评价体系,无疑就是把住了证券市场的命脉,握住了成功的机遇。本课题的研究作为实现上述目标的一个重要步骤,意在通过建立一套上市公司财务危机的预警系统,向监管部门和广大投资者揭示,有哪些上市公司已经进入财务危机的预警区,或者说是投资者应该警觉的高危陷阱区。 本文所说的财务危机包括上市公司突然出现亏损,或财务危机持续恶化导致连续两年亏损或连续三年亏损,或者出现每股净资产低于1元,极端情况下甚至出现资不抵债的情形等。 本课题研究目的有两个,一是通过实证研究检验出若干预警能力强的财务指标,建立起一套行之有效的动态财务危机预警系统,并且能够根据已建立的财务危机预警系统,运用现有的公开数据,预测出下一年度出现财务危机的公司,为投资者的投资决策提供依据;二是对已面临财务危机的公司,通过实证研究检验出影响公司财务危机进一步恶化的因素,并建立动态财务危机恶化预警系统。 为了实现这两个目标,我们设计了样本A、样本B和样本C三个大的样本。具体而言,对于财务危机预警系统我们设计了A样本,该样本是由财务危机公司和与其相对应的同行业同规模的盈利公司组成;对于财务危机恶化预警系统,我们设计了B样本和C样本,B样本是由每股净资产介于0和1之间的公司和每股净资产小于0的公司组成,C样本是由亏损一年公司、连续亏损两年公司和连续亏损三年公司组成。我们运用Logistic回归分析作为主要建模方法,数据收集的时间延至样本公司出现财务危机的前五年或财务恶化的前三年。我们选取的财务指标共有37个, 并按照财务指标的特性分为6个组。我们首先对样本A、样本B和样本C三个样本分别从行业和规模方面进行了分析,并根据t检验的p 值大小在37个财务指标中筛选出若干指标,作为预测模型的初始输入变量。在此基础上,我们建立了上市公司动态财务危机预警系统以及三个监控上市公司财

上市公司财务预警的实证分析

上市公司财务预警的实证分析 摘要:随着市场竞争的日益猛烈,财务失败将直截了当阻碍企业的生存和进展,因此,完善财务预警系统,需要加大宣传贯彻《会计法》和制订会计准则的力度,建立新的评判指标衡量上市公司业绩,改进财务预警方法,在财务危机到来之前向企业治理当局发出信号,可使其及时改善生产经营,以延长企业生命。 关键词:财务失败;财务预警;实证分析 中图分类号:F275文献标识码:A文章编号:1003-7217(2001)06-0083-05 1994年7月1日起正式实施的《公司法》规定:公司最近三年连续亏损,由国务院证券治理部门决定暂停其股票上市,亏损情形在限期内未能清除,由国务院证券治理部门决定终止其股票上市。中国证券监督治理委员会于1998年3月16日颁布了《关于上市公司状况专门期间的股票专门处理方式的通知》,要求证券交易所应对“状况专门”的上市公司实行股票的专门处理(special treatment,简称ST)。目前,沪深两市共显现近50家专门处理公司。签此,上市公司的治理当局迫切需要建立一个能预先发出危机警报的财务分析系统,以关心躲开或化解可能显现的财务危机。 一、要紧财务预警模型简述 财务失败是指企业因财务运作不善而导致财务危机潜发的一系列动态结果。财务预警是以企业的财务报表、经营打算及其他相关会计资料为依据,利用财会、统计、金融、企业治理、市场营销理论,采纳比率分析、比较分析、因素分析及多种统计方法,对企业的经营活动、财务活动等进行分析推测,以发觉企业在经营治理活动中潜在的经营风

险和财务风险,并在危机发生之前向企业经营者发出警告,督促企业治理当局采取有效措施,幸免潜在的风险演变成缺失,起到未雨绸缎的作用。 企业存在的目的和价值确实是以其所把握的经济资源去制造最大的财宝,实现资产的不断增值。建立财务预警系统要求企业千方百计改善经营策略,提高治理质量,减少或幸免财务失败的显现。银行通过如此的推测,能够考察贷款风险,防止坏账发生;投资者也能够在证券价格大跌之前就获得财务风险的警报,及时撤走资金或审慎投资;审计师能够准确判定企业的经营状况幸免因未能正确披露其经营失败而招致的法律诉讼;公司经理人员越早获得失败信号越能够减少其在会计、审计、律师等方面所支付的费用;面关于那些预备借“壳”或买“壳”上市的公司,在查找重组公司时,财务推测也是必不可少的。 本文要紧通过对上市公司的考察来研究财务预警。由于国内证券市场的进展历史专门短,有关财务危机推测的研究较少,而国外的证券市场由来已久,关于经营失败(或者说是破产)推测的研究相对成熟,那个地点介绍几种要紧的推测方法:(一)单变量分析法 最早运用统计方法研究公司失败问题的是美国的比佛(Beaver,1966),关于财务失败,他不仅仅狭义地界定为破产,还包括“债券拖欠不履行、银行超支、不能支付优先股股利等”。他第一以单变量分析法进展出财务危机推测模型,使用5个财务比率分别作为变量对79家经营未失败公司和79家经营失败公司进行一元判定推测,发觉(现金流量/总负债)财务推测的成效最好,(净利润/总资产)次之,在失败前5年可达70%以上的推测能力,失败前1年更可达87%的正确区别率。其中,“现金流量”来自“现金流量表”的三种现金流量之和,除现金外还充分考虑了资产变现力,同时结合了

上市公司财务危机预警模型研究

龙源期刊网 https://www.360docs.net/doc/c010359336.html, 上市公司财务危机预警模型研究 作者:杨芹英 来源:《工业经济论坛》2017年第02期 摘要:本文运用数据挖掘的Logistic算法对上市公司发生财务危机的可能性进行分析预测。本文选取了15家09年因财务问题被特别处理的上市公司为样本,同时选取了15家正常的上市公司为配对样本。本文基于财务分析的基本理论,选取非参数检验、主成分分析和Logistic回归分析等方法,并通过分析的结果建立上市公司财务危机预警模型。 关键词:财务危机;预警;Logistic模型 中图分类号:F 文献标识码:A 文章编号: 2095-7866 (2017) 02-099-006 工业经济论坛 URL: http//https://www.360docs.net/doc/c010359336.html, DOI: 10.11970/j.issn.2095- 7866.2017.02.011 引言 风险预警和管理是公司和机构最基本的任务之一,有效的识别和应对风险也成为公司的成功途径之一。随着我国证券市场快速发展,市场的竞争越来越激烈,因管理因素或其他因素而陷入财务危机的公司也在不断增加。由于越来越多的社会大众参与到证券投资,人们对于上市公司是否会陷入财务危机也更加的关心。因此,建立上市公司的财务危机预警模型对于公司的管理人员、投资者、债权人等都有十分重要的意义,可以帮助其做出正确的决策并采取措施加以防范。 财务困境的发生通常要经过潜伏期到爆发期的很长一段时间,在这段时间内会经历财务状况由正常逐渐发展为财务危机的过程。由此可见,公司的财务危机具有先兆性和可预测性。采用财务危机预警模型可以对企业财务危机及其发展趋势进行有效的识别、预测和控制,能够使经营者在风险处在萌芽状态的时候采取有效措施,改善经营状况,减少损失,使利益相关者获得最大的收益。 一、Logistic算法 在现实世界中,经常要判断有一些事情是否会发生,比如会议是否会如期举行,以及本文研究的财务危机是否发生,结果只有“是”和“否”两种,这种模型要求因变量的取值必须只能是0、1。为研究此类问题,便引进了Logistic回归模型。 Logistic模型由学者Verhulst在1838年第一次提出,并开始在人口估计和预测中扩大了应用范围。Martin(1977)shouci运用多元Logistic模型进行银行破产预测,Ohison(1980)选 取了9个财务指标,再次运用该模型来预测企业的财务危机。之后Charitou和Trigeorgis

上市公司财务预警模型设计与分析

上市公司财务预警模型设计与分析 财务预警是以财务会计信息为基础,通过设置并观察一些敏感性预警指标的变化,对企业可能或者将要面临的财务危机实施的实时监控和预测警报。财务预警中的数学模型就是财务预警模型,它是指借助企业财务指标和非财务指标体系,识别企业财务状况的判别模型。 财务预警模型的设计可以有两种,一种是单变量模型,这就是传统的财务指标分析。对这些指标的分析,能够揭示企业某一方面或几个方面是否存在问题。通过对这些指标的长期观察和分析,能够从一定程度上发现企业是否存在财务危机。但是,这种分析方法有其弊端,这些单个比率都只反映企业风险程度的一个方面,并且当它们彼此不完全一致时,指标的预警作用可能被抵消,因此其有效性受到一定的限制。因此,构建多变量模型就成为必然选择。 在多变量模型的构建方法上,可以有多元线性判定模型、LOGIT 模型、神经网路模型等。结合我们计量课程所学和我们本篇课程论文样本的选取实际情况,我们将选择LOGIT 模型来构建我们的这篇文章。 一、理论方法 应变量y 是0~1二元变量,其定义如下: i y =1,该公司为财务困境公司;i y =0,该 公司为财务健康公司。通过对n 个样本公司的回归分析,1 k i i ij j j y F αξβ==+ +∑ ,可以确 定每个解释变量的系数。从而可以确定每个公司的*i y ,*i y 不是观测值,而是每个公司的期 望值。 Logit 模型采用的是Logistic 概率分布函数,具体公式为 1 1i i z p e -= +,其中1 k i ij j j Z F αβ ==+∑ ,对于给定的Fij ,Pi 是第i 个企业财务困境的概率。因为这个概率是 Logistic 概率分布函数曲线下从-∞到Zi 之间的面积,所以指标Zi 的值越大,第i 个公司财务状 况陷入困境的概率越大。上式经过数学整理可得 1i i p Ln p =-1 k i ij j j Z F αβ==+∑,根据样 本数据使用最大似然估计法估计出各参数值α,β,可求得第i 个公司陷入财务困境的概率。根据配对选取样本的特点,一般假设先验概率为0.5,可以判断Z 值大于0.5的公司存在财务危机的可能性比较大,而小于0.5的公司一般认为是财务健康的。 二、解释变量设计 根据财务指标对公司的财务状况进行预警,一般将财务指标分类为以下几类:盈利能力指标,包括资产净利润率、资产报酬率、净资产报酬率、销售净利率、主营业务利润率、每股收益,根据对指标的分析,一般认为净资产报酬率对盈利能力最具有综合性;变现能力比率,包括流动比率、速动比率、超速动比率;负债比率,有资产负债率、产权比率、有形净值债务率等;资产管理能力指标,有总资产周转率、存货周转率、应收帐款周转率、固定资产周转率等,可选择总资产周转率进入分析;成长能力指标有总资产增长率、主营业务收入增长率、留成利润比、留存收益总资产比、每股净资产等;现金指标,有现金流动负债比、现金债务总额比、销售现金比、全部资产现金回收率等,还有其他的一些指标,如主营业务

浅谈企业财务风险及预警分析

浅谈企业财务风险及预警分析 【摘要】:国际金融危机后,许多国家的企业都陷入困境,由于在危机到来前,企业没有采取有效的预测和适当的防卫措施,导致了巨大的经济损失。因此,面临经营中的财务风险,企业要采取一系列预警措施来应对,从内外部环境对企业经营环境进行分析预测,通过经营决策,管理销售、管理模式和资本运营的调整,从安全经营,分散风险的角度获取经济利润。 【关键词】:财务风险经济预警分析财务危机 随着市场经济的不断发展,金融危机的再次袭来,许多企业都面临着巨大的压力和挑战。在这种背景下,企业在快速增长或加大投资时容易出现资金周转不灵或现金断流问题。通常成因是在生产发展、市场占有率提高的时候,企业家无暇顾及财务制度建设、一味扩大订单量,这会导致边际利润下降甚至被牺牲。生产或服务过程工作量超载、人工成本和库存增大、客户迟付款或有坏账发生的时候,如果突然碰到市场变化或同行竞争的冲击,就会造成财务危机,严重的还会造成企业破产。于是企业纷纷开始改善经营管理,但企业在强大的市场竞争下,要想求生存求发展,就必然要对经营理念和产品对象进行创新。这就使企业陷入这样一种困惑,如何从财务风险中研究出避免财务危机出现的方法。因此,财务预警分析成为现在企业经营预测最迫切具备的一种能力。 一、企业财务风险及成因分析 1.资金短缺,融资困难 一是资金不足是困扰企业发展的主要问题。对于中小企业来说,中小企业注册资本较少,资本实力有限;我国尚无专门为中小企业贷款的金融机构。加之商业银行体制改革后权利上收,以中小企业为放贷对象的基层银行有责无权,有心无力;实行资产负债比例管理后,逐级下达“存贷比例”,使本来就少的贷款数量更为可怜,贷款供应缺口加大。二是融资缺乏保证。银行只认可土地房产等不动产作抵押,中小企业的土地、房产等银行认可的不动产资产数量较少,缺乏信用保证,信贷能力低,难以获得银行贷款或其他融资渠道认可。三是融资相关服务欠缺。中小企业贷款难、寻保难与其资信等级不够有关。建立以企业资信档案为基础的信用制度已迫在眉睫。此外,中小企业

公司财务风险预警模型

公司财务风险预警模型

————————————————————————————————作者:————————————————————————————————日期:

上市公司财务风险预警模型分析 摘要:文章在简要介绍企业财务风险及上市公司风险预警系统的含义和功能的基础上,重点介绍上市公司风险预警模型,并用奥特曼模型在我国上市公司财务风险预警中的运用进行分析,最后针对我国的具体情况提出关于奥特曼模型修正意见。 关键词:财务风险预警系统;单变量模型;奥特曼模型 企业财务风险是指企业丧失偿债能力的可能与股东收益的不确定性。通常用财务杠杆衡量财务风险的大小。在激烈的市场竞争中,上市公司始终处在生存与倒闭、发展与萎缩的矛盾中。上市公司必须生存下去才有可能获利,只有不断发展才能求得生存,对上市公司来说,生存是其核心目标。而影响上市公司生存的主要威胁来自上市公司面临的风险和财务危机。因此,建立一个科学合理的财务风险系统,可以为上市公司的生存提供重要的信息,对上市公司可能发生的财务危机加以防范,减少财务危机的出现。 一、企业财务风险预警系统的含义及功能 财务风险预警系统主要是以财务报表、经营计划及其他相关的财务资料为依据,利用财会、金融、企业管理、市场营销等理论,采用比例分析数学模型等方法,确定预警指标和预警指标的相应标准,以发现企业存在的风险,并向经营者示警一个有效的财务预警系统。从1998年我国对上市公司实行“特别处理”(简称ST)制度以来,2001年、2002年、2003年、2004年分别有144家、135家、113家和123家上市公司被特别处理。有鉴于此,迫切需要建立一个能预先发出财务危机警报的财务分析系统,以帮助上市公司管理者及早取得财务状况恶化的信号,避免可能出现的财务危机。具体说来,财务风险预警系统主要具有以下三方面的功能:

上市企业财务风险预警模型研究

上市企业财务风险预警模 型研究 The final revision was on November 23, 2020

分类号密级 U D C 编号10486 武汉大学 硕士学位论文 中国上市企业财务风险 预警模型研究 研究生姓名:吴为 学号: 指导教师姓名、职称:叶永刚教授 学科、专业名称:金融工程 研究方向:金融工程 二〇一五年五月 A Study on China’s Listed Enterprises Financial Risk Warning Model By Wu Wei May, 2015

论文原创性声明 本人郑重声明:所呈交的学位论文,是本人在导师指导下,独立进行研究工作所取得的研究成果。除文中已经标明引用的内容外,本论文不包括任何其他个人或集体已经发表或撰写过的研究成果。对本文的研究做出贡献的个人和集体,均已在文中以明确方式标明。本声明的法律结果由本人承担。 学位论文作者(签名): 年月日

摘要 企业是市场运行的主要载体,也是国民经济中的重要组成部分,企业生产经营过程中所面临的风险不仅对企业部门本身造成冲击,还会通过部门间的传导渠道,对一国的政府、家户造成巨大影响,因此针对企业风险的研究对于一个国家的经济发展和稳定都具有重要的意义。财务风险是企业生产经营所面临的风险中范围最大、影响最深的风险之一。国外学者自上世纪30年代便开始了对于企业财务风险的研究,通过不断筛选更能反映企业财务风险的各类指标,构建拟合程度更好、预测准确性更高的预警模型,不断加深对于企业财务风险的识别和预测能力。随着我国企业上市由核准制向注册制转变,企业生产经营环境趋于复杂,其财务风险更具多样性和危害性,对于我国企业财务风险预警研究也提出了更高的要求。 为研究企业财务风险相关理论,解决企业在实际中对于财务风险的防范和管理问题,本文首先对国内外企业财务风险的相关文献进行了研究,在企业财务风险预警理论及宏观金融工程理论的基础上,引入或有权益资产负债表指标构建了我国上市企业的财务风险预警模型,并利用上市企业数据进行了实证研究,通过对引入或有资产负债表指标前后模型预测准确性的比较,探究或有资产负债表指标对于传统企业财务风险预警指标体系是否具有完善作用,以期对我国企业财务风险预警研究起到积极的意义。 本文选取了在2015年4月仍在我国证券市场上进行股票交易的20家ST 企业,通过同行业、相近资产规模的原则,选取了与之配对的20家非ST企业,以ST企业被ST时间的前八个季度共两年的数据为研究样本,以资产负债表等13个传统指标,及加入资产市值波动率等4个或有资产负债表指标后的 17个指标,分别进行了Logistic回归模型的实证研究,并对模型的结果进行了回判检验比较。实证结果表明,引入或有权益资产负债表指标后的Logistic回 归模型不仅具有更好的模型拟合度,同时在回判检验的比较中,模型的错判率比传统指标体系下的模型要降低个百分点,具有更高的预测准确性,因此将或有权益资产负债表指标引入到企业财务风险预警模型中具有积极的作用。 关键词:企业财务风险;或有权益资产负债表;Logistic回归模型 Abstract Enterprise is the main carrier of market economy operation, and also an important part of national economy, the risks in the process of enterprise production and operation not only affect the corporate sector itself, but also have impact on the government and household through the transmission channels between the departments, so the study of enterprise risks has great significance on the development and the stability of economy. Enterprise financial risk is one of the largest and greatest risks through the enterprise’s production and operation. Since the 1930s, the foreign scholars began the study of the enterprise financial risk, through continuous screening the indexes which can reflect enterprise financial risk more and building early warning model which has better fitting degree and higher prediction accuracy, they

上市公司财务分析研究汇总版整理版

上市公司财务分析研究 文献综述 上市公司公之于众的财务报表及相关的会计信息是用以沟通、传递企业财务状况和经营业绩的重要工具,故其规范性和真实度直接影响人们对企业财务状况和经营成果的分析和判断。每个投资者都深刻的明白财务报表的重要性,但是分析数据却需要很多专业知识,很多人望而却步。而分析上市公司财务报表的目的概括来说就是:通过财务报表挖掘出具有长期持续竞争力的企业,保持盈利能力持续增长的企业,便于投资者和潜在的投资者在进行财务分析的时候可以充分掌握信息,做出正确的决策。 一、全面了解上市公司对外公开披露的信息,总体掌握上市公司的财务状况 若要掌握上市公司的财务状况就要依靠全面阅读财务报表及其报表附注。财务报表包括资产负债表、损益表和现金流量表、附表及报表附注和财务状况说明书。阅读完以上各种报表后,仅仅对公司的资产规模、盈利和亏损情况有了大致了解。更需要注意的是报表附注,仔细研究公司的会计政策、会计评估,以及会计政策、会计评估变更原因的说明,看变更对财务状况、经营业绩是否产生影响。报表附注往往包含大量有用的信息,这些信息有助于更好地理解分析财务报表,尤其更应注意或有事项、资产负债表日后事项、重要资产转让、关联方式关系及交易等的说明。孤立的报表数字没有实际意义,只有联系报表附注中所揭示的相关信息进行深入剖析,才能真正了解企业的实际状况。二、上市公司财务分析的基本内容 上市公司财务分析的基本内容主要包括盈利能力、偿债能力和营运能力分析。首先,盈利能力是现代企业财务分析的核心内容,通常是指企业在一定会计期间内赚取利润的能力。反映上市公司盈利能力的指标有:每股收益、每股净资产、净资产权益率、市盈率、销售利润率、资产报酬率、成本费用利润率等。 其次,偿债能力是指企业偿还各种债务的能力,是衡量企业财务管理水平的核心内容。反映偿债能力的指标分为短期和长期偿债能力指标。反映短期偿债能力的指标有:流动比率、速动比率;反映长期偿债能力的指标有:资产负债率、负债权益比率、股东权益比率、获取利息倍数等。 最后,营运能力反映企业使用经济资源或资本的效率及其有效性。反映营运能力的指标有:营运资金周转率、存货周转率、应收账款周转率。 三、财务报表分析的局限性 首先,财务报表本身有自己的局限性。财务报表严格按照会计准则、会计制度及其他相关法规编制而成,是会计的产物。只能说明财务报表的编制是合乎规范的,并不能保证它能准确反映公司的实际生产经营情况。其主要表现一是使用历史成本来计量资产,折旧净值往往不能代表其现行的市价;二是假设币值不变原则,不按通货膨胀率调整,也会在一定程度上造成资产价值不实,会计核算以货币计量为基本前提,而货币稳定是货币计量假设的内容之一;三是谨慎原则要求预计损失而不预计收益,有可能夸大费用,从而少计收益和资产;四是按照年度编制,只提供了短期信息,有可能导致忽略了反映公司潜力的有关信息。 其次,会计信息的质量。根据真实的财务报表才有可能得出正确的分析结论。一是报表中的数据是分类汇总性数据,只是提供有限数量的财务信息,并不能直接反映公司财务状况的详细情况。二是会计信息披露不及时《公开发行股票信息披露实施细则(试行)》中规定:股份有限公司应当在每个会计年度中不少于两

上市公司财务危机预警系统构建的思考

?学术版2006年第12期 财会通讯上市公司财务危机预警系统构建的思考 黎毅黄辉 (华东交通大学经济管理学院江西南昌330013) 摘要:本文通过对国内外企业财务危机预警系统演进过程的回顾,对建立我国上市公司财务危机预警系统 中需要完善的问题进行了分析:认为应设置相互联系的现金流量类指标作为上市公司财务危机的界定标准,在 预警指标的选择上应实现财务指标和非财务指标的有机结合,分行业设置上市公司财务危机预警系统,对所收 集的信息要进行严格的甄别和审核,并根据上市公司的现实情况寻找合适的判断点。 关键词:上市公司财务危机预警系统 作者简介: 黎 毅(1965-),女,湖南华容人,华东交通大学经济管理学院教授黄辉(1970-),男,江西松城人,华东交通大学经济管理学院副教授 上市公司财务危机预警系统是根据上市公司的经济运行规律,通过一系列特定的指标和数据,运用经济计量模型和计算机手段,预测上市公司的财务运行状况和走向,为上市公司及其他各利益关系方的财务决策提供排警建议。随着上市公司发生财务危机 的现象越来越多,给公司管理当局、 股东、债权人等利益相关者带来了巨大的压力和损失。因此,加强对上市公司财务危机的预警,成为财务工作者急需研究的课题。 一、国内外财务危机预警系统的演进 财务危机预警系统的研究最早是由Fitzpartrick开始的。早在1932年就进行了单变量破产预测研究,以19对破产和非破产公司作为样本,运用单个财务比率将样本划分为破产和非破产两组,发现判断能力最强的是净利润/股东权益和股东权益/负债两个 比率。1966年,Beaver继续研究企业财务危机预警问题,对79个失败企业和相同数量、 同等资产规模的成功企业进行比较研究,结果表明,能够最好预测企业财务危机的指标,按其预测能力的大小顺序排队有债务保障率、 资产净利率、资产负债率和资金安全率,并且离财务困境发生日越近,误判率越低,预见性越强。但单变量模型在财务危机预警中也存在着一定的局限性,如不同的财务比率其预测方向与能力经常有很大的差别,有时会产生采用不同的财务比率对同一企业进行预测时会得出不同的结果;而且单个财务比 率往往只反映为了防止财务危机而应注意的某个方面,从而无法对企业的财务状况做出全面的预测。 为了弥补单变量判定模型的缺陷,Altman于1968年选取了33家1946-1965年间破产且资产规模在70万美元至2590万美元之间的破产企业和同等数量、相同 规模的非破产企业作为样本企业,应用多元判别分析,采用22个财务比率,对财务比率经过数理统计筛选后建立了著名的 “Z计分模型”。该模型通过财务比率将反映偿债能力的指标、获利能力的指标和营运能力的指标运用加权汇总产生的总判别分(称为Z值),综合分析预测企业破产的可能性,Z值越低,则企业破产的可能性也越大。Altman还提出了判断企业破产的临界值:如企业的Z值大于2.675,则表示企业的财务状况良好,发生破产的可能性较小;若Z值小于1.81,则企业存在很大的破产可能性:若Z位处于 1.81~2.675之间,则为 “灰色区域”,在这个区域中的企业财务状况是极不稳定的。继Altman的Z计分模型之后,西方掀起了财务危机预警系统研究的热潮,先后出现了Edmisterd(1972)的小企业财务危机预警分析模型、Deakin(1972)的多元线性概率模型和Dimond(1976)的范式确认模型等,但这些线性模型预测变量有着严格的联合正态分布要求。为了克服这一局限性,以Ohlson(1980)为代表的一些研究者采用了Logistic回归模型构建财务危机预警系统。Logistic回归模型采用一系列的财务比率来预测财务危机发生的概率,然后根据银行、投资者等的风险偏好程度设定风险警戒线,以此进行风险定位和决策。随着现代统计技术的不断完善和发展,进入20世纪90年代以后,神经网络法等方法也开始应用于企业财务危机预警系统研究,并取得了较好的预测效果。我国由于证券市场的发展历史很短,有关财务危机预警系统的研究相对较少。早期的相关文 献,如吴世农等(1986)的 《企业破产的分析指标和预测模型》等,大都是介绍国外的一些研究成果。但自陈静(1999)用“单变量判定模型”和“Fisher二类线性判别模型” ,对我国上市公司进行财务危机预测的研究之后,相关的研究成果也多了起来。张玲(2000)以120家上市公司为研究对象,使用其中的60家公司的财务数据估计二类线形判别模型,并使用另外60家公司进行模型检验,结果发现该模型具有超前4年的预测能力。吴世农(2001)选取了70家ST公司和70家非ST公司为样本,利用这些公司5年的财务数据,应用多元线性回归分析、finsher二类线性判别分析和Logistic回归分析等方法分别建立了上市公司财务危机预测模型,其研究结果表明,Logistic回归模型的误判率最低、预测能力最强。杨保安(2001)则用神经网络法对30个上市公司的财务危机进行了预测,同样也取得了较好的研究结果。33