运用Excel构建改进的杜邦分析系统模板

全国中文核心期刊·

财会月刊□中旬传统杜邦分析系统虽然被广泛使用,但因存在总资产与净利润不匹配、没有区分经营活动损益和金融活动损益、没有区分有息负债与无息负债等局限性,往往会影响财务分析的结果。针对上述问题,人们对传统的杜邦分析系统作了一系列的改进,逐步形成了一个新的分析体系。

一尧杜邦分析系统核心公式的改进

权益净利率=净经营资产利润率+杠杆贡献率=净经营资产利润率+经营差异率×净财务杠杆=净经营资产利润率+(净经营资产利润率-净利息率)×净财务杠杆

二尧财务比率的比较和分解

根据改进的杜邦分析系统的核心公式,权益净利率的高低取决于三个驱动因素:净经营资产利润率(可进一步分解为销售经营利润率和净经营资产周转率)、净利息率和净财务杠杆。销售经营利润率是利润表的概括,反映全部经营成果;净财务杠杆是资产负债表的概括,表明资产、负债和股东权益的比例关系,可以反映最基本的财务状况;净经营资产周转率把改进的利润表和资产负债表联系起来,使权益净利率可以综合反映整个企业的经营活动和财务活动的业绩。提高销售经营利润率、净经营资产周转率和净财务杠杆中的任一项,权益净利率都会提升;但净利息率的提高,则会降低权益净利率。

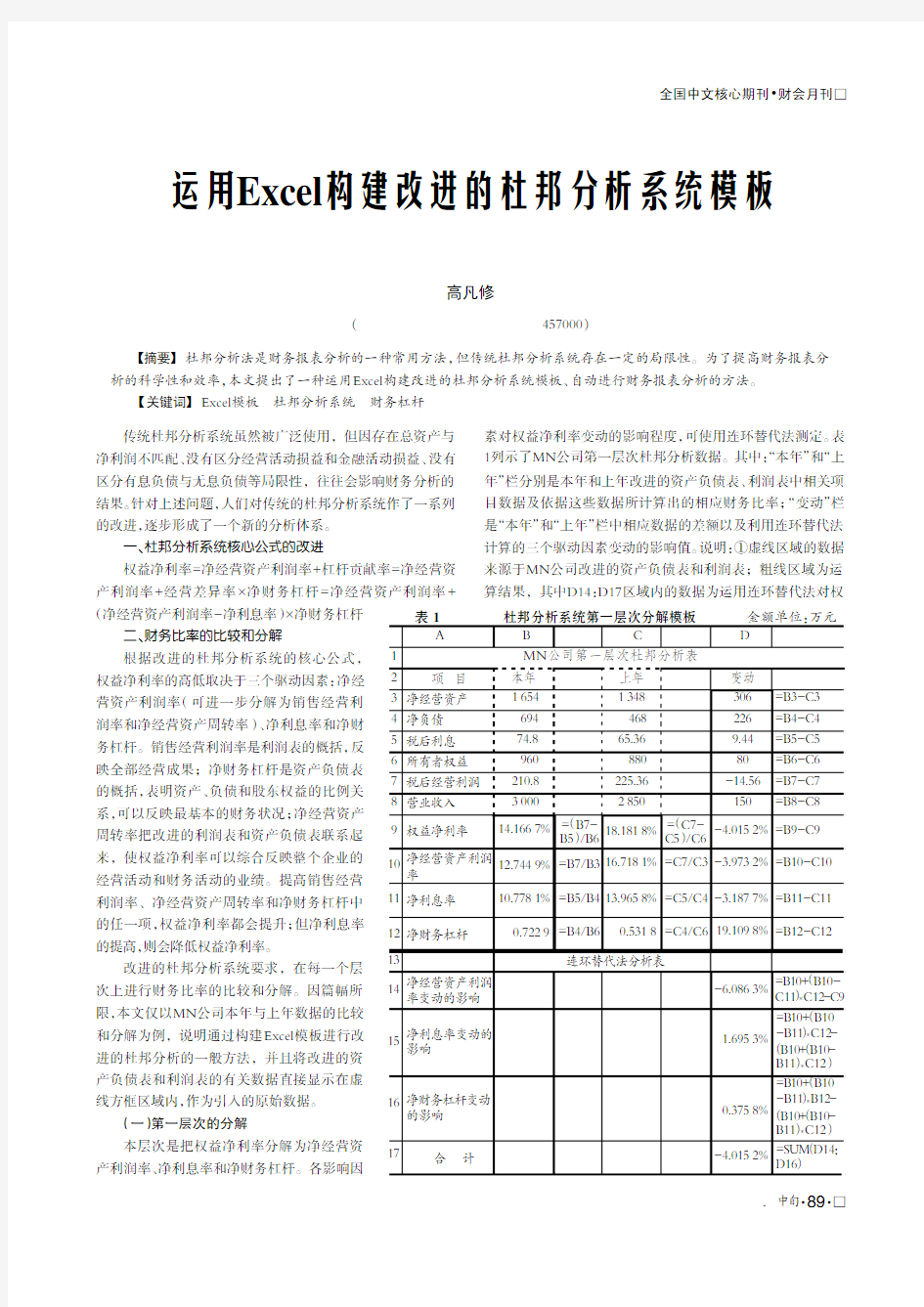

改进的杜邦分析系统要求,在每一个层次上进行财务比率的比较和分解。因篇幅所限,本文仅以MN 公司本年与上年数据的比较和分解为例,说明通过构建Excel 模板进行改进的杜邦分析的一般方法,并且将改进的资产负债表和利润表的有关数据直接显示在虚线方框区域内,作为引入的原始数据。

(一)第一层次的分解

本层次是把权益净利率分解为净经营资产利润率、净利息率和净财务杠杆。各影响因

素对权益净利率变动的影响程度,可使用连环替代法测定。表1列示了MN 公司第一层次杜邦分析数据。其中:“本年”和“上年”栏分别是本年和上年改进的资产负债表、利润表中相关项目数据及依据这些数据所计算出的相应财务比率;“变动”栏是“本年”和“上年”栏中相应数据的差额以及利用连环替代法计算的三个驱动因素变动的影响值。说明:①虚线区域的数据来源于MN 公司改进的资产负债表和利润表;粗线区域为运算结果,其中D14:D17区域内的数据为运用连环替代法对权运用Excel 构建改进的杜邦分析系统模板

高凡修

(457000)

【摘要】杜邦分析法是财务报表分析的一种常用方法,但传统杜邦分析系统存在一定的局限性。为了提高财务报表分析的科学性和效率,本文提出了一种运用Excel 构建改进的杜邦分析系统模板、自动进行财务报表分析的方法。

【关键词】Excel 模板杜邦分析系统财务杠杆

·89·

□

□财会月刊·

全国优秀经济期刊中旬

表2

经营利润率的驱动因素分析模板

金额单位:万元益净利率的变动进行因素分析的结果。②为了内容显示和编辑的方便,粗线区域内的计算公式,分别单独列示于其右侧的相应行列中。在实际的Excel 工作簿中,并不存在这些区域。③计算结果存在四舍五入。

根据计算结果可以看出,MN 公司权益净利率比上年降

低了4.0152%,其主要影响因素是:①净经营资产利润率的降低,使权益净利率降低6.0863%;②净利息率降低,使权益净利率提高1.6953%;③净财务杠杆提高,使权益净利率提高0.3758%。因此,可以认为企业的基础盈利能力出了问题。

(二)第二层次的分解

权益净利率被分解为净经营资产利润率和杠杆贡献率两部分,应分别考察分析净经营资产利润率和杠杆贡献率的变动原因。影响净经营资产利润率的因素是经营利润率、净经营资产周转率:净经营资产利润率=经营利润率×净经营资产周转率。影响杠杆贡献率的因素是净债务的利息率、净经营资产利润率和净财务杠杆:杠杆贡献率=(净经营资产利润率-净利息率)×净财务杠杆。

1.对经营利润率驱动因素的分析。下面以经营利润率的驱动因素分析为例说明构建Excel 模板进行第二层分析的过程,对净经营资产周转率、净利息率和净财务杠杆的驱动因素分析模板的构建可参照前文的方法进行。

经营利润率的变动是由利润表的各个项目变动引起的。表2列示了MN 公司改进的利润表有关项目的金额变动和结构变动数据。其中:“本年金额”和“上年金额”栏分别是本年和上年改进的利润表的项目数额;“变动额”栏是本年和上年数额的差额;“本年结构”和“上年结构”栏是各项目数额除以营业收入得出的百分比;“变动百分比”栏是“本年结构”栏与“上年结构”栏百分比的差额。根据表2可知:从金额变动来看,本年税后经营利润减少了14.56万元。影响较大的不利因素是营业成本增加141万元和营业外收入减少27万元,影响较大的有利因素是营业收入增加150万元。从结构比率变动来看,主要经营利润比率降低了0.42%,影响较大的不利因素是营业成本比率上升0.31%以及营业外收入比率下降1.03%。

2.对杠杆贡献率的分析。

(1)对净利息率的分析。对净利息率的分析,需要使用报表附注的明细资料。本年的净利息率为10.7781%,比上年降低了3.1877%。从报表附注中可以看到,其原因是市场贷款利率普遍降低了,企业利用这个机会,提前归还了一些过去取得的利息较高的借款,使平均利息率下降。

(2)经营差异率的分析。经营差异率是净经营资产利润率和净利息率的差额,表示每借入1元债务资本投资于经营资产产生的收益偿还利息后剩余的部分。该剩余归股东享有。本年的经营差异率是1.9668%,比上年降低了0.7855%。原因是净经营资产利润率降低了3.9732%,净利息率降低了3.1877%,前者大于后者。由于净利息率的高低主要由资本市场决定,提高经营差异率的根本途径是提高净经营资产利润率。

(3)对杠杆贡献率的分析。杠杆贡献率是经营差异率和净财务杠杆的乘积。如果经营差异率不能提高,是否可以进一步提高财务杠杆呢?实践表明,依靠财务杠杆提高杠杆贡献率是有限度的。

主要参考文献

1.Excel Home.Excel 高效办公———财务管理.北京:人民邮电出版社,2008

2.中国注册会计师协会.财务成本管理.北京:经济科学出版社,2008

□·90

杜邦分析法研究现状

精选文档 杜邦分析法研究现状 1.肖媛媛-在《杜邦分析法在KD公司的应用研究》认为杜邦分析法综合分析企业的经营效果和财务状况,在结构单一的传统制造业企业获利能力分析中应用时,杜邦分析法的评价效果显著。但是,随着经济的快速发展,企业交易和事项日渐丰富,资本运作日益活跃,投资活动形式不断增加,企业会计制度不断完善,应用杜邦分析法进行获利能力分析的过程中也渐渐显露了其不足和缺陷,主要集中在:(1)总资产报酬率 (ROA )的计算之屮,总资产与净利润的不匹配。(2 )销售净利率的计算之屮,净利润与销售收入之间的不匹配。(3)缺少对盈余构成的考虑。(4 )未能完整地评价财务融资活动。 李兰云、马燕⑵在《杜邦财务分析体系改进及应用一一基于海尔集团的案例》中认为:通过引入更加具有针对性的现金流量来对传统的杜邦财务分析体系进行改进,将改进后的杜邦财务分析分析以海尔集团为例进行了应用,这一体系将企业的资产负债表、利润表和现金流量表中的数据有机地结合起来,有利于全面分析企业的获现能力、偿债能力和盈利能力。企业管理人员可以通过改进的杜邦财务分析体系,了解体系屮各个财务指标之间的关系,发现企业经营活动存在的问题并深入分析,及时改进,从而不断提高企业的经营业绩。邵希娟、田洪红⑸在《试析杜邦分析法的改进与应用》中说,传统杜邦分析法存在两个缺陷第 一,杜邦分析法不能完整地评价财务融资活动。第二,企业全部活动分为经营活动和财务活动,因而企业的财务比率与经营活动紧密相联。杜邦分析法虽然也将企业的活动分为经营活动和财务活动,但这种分法并不彻底,其反映经营活动获利能力的资产净利润率还夹杂着财务费用的影响。杜晓婷"在《海尔与海信的杜邦财务分析对比》中认为,利用杜邦财务分析体系逐层分解,能够很好地了解影响青岛海尔股份有限公司和海信电器股份有限公司两家企业的权益净利率变动的趋势和原因。通过资产运用效率的分析,可以发现并处理闲置资产和利用不充分的资产,或者加快固定资产的更新速度,从而减少资产占用以节约资金,或提高资产利用效率

实验十六杜邦财务分析模型

实验十六杜邦财务分析模型 一、实验名称:杜邦分析模型 二、实验目的:通过杜邦模型,使学习者掌握对企业财务状况综合分析的方法。 三、实验数据: (见实验十四)华菱管线股份有限公司资产负债表和利润及利润分配表 四、实验要求: (1)根据华菱管线股份有限公司资产负债表和利润及利润分配表作出杜邦分析图。 (2)用规划求解分析当股东权益报酬率提高至15%时,按现在资本结构计算,其资产报酬率应为多少?根据计算出的资产报酬率水平,思考应如何调整杜邦分析指标体系中的其它指标,说说你的思路。 五、实验原理: 根据杜邦分析原理,投资报酬率(ROI)是最能全面反映企业经营效益和盈利能力的重要财务指标。它是全部资产周转率和以税后净收益为基础的经营利润率的乘积。而资产周转率和经营利润率本身也受诸多因素的影响,如销售收入的高低,成本费用开支的大小以及流动资产与固定资产的相对比率等。为使财务比率分析的层次更加清晰、条理更加合理,报表分析者能较全面、较仔细地了解企业的经营和盈利状况,美国杜邦公司(The Dupont Corporation)最先设计和使用了一个财务比率分析的综合模型,杜邦模型(Dupont Model)因此而得名。它就是将若干个用以评价企业经营效益率和财务状况的比率有机地结合起来,并最终通过股本收益率来作综合反映。 六、实验步骤 1.列示杜邦分析模型图(见图2.15.1) 2.根据资料计算相关指标: (1)主营业务利润率=净利润÷主营业务收入×100% (2)总资产周转率=主营业务收入÷资产总额×100% (3)资产报酬率=主营业务利润率×总资产周转率 (4)平均股益乘数=资产总额÷股东权益 (5)股东权益报酬率=资产报酬率×平均权益乘数

关于杜邦分析体系的文献综述

基于可持续增长的杜邦财务分析体系的构 建 文献综述 作者姓名*** 专业财务管理 指导教师姓名*** 专业技术职务副教授

一、引言 杜邦财务分析法是在20世纪20年代由美国杜邦公司首创的一种综合财务分析方法,它以净资产收益率作为主线,利用各个主要财务指标之间的联系,层层分解,逐步深入,形成一个完整的财务分析体系。通过杜邦分析能够反映出企业的经营成果和财务状况,发现企业存在的问题和不足,以促进企业改善经营状况,加强财务管理,是一种评价企业绩效的经典方法。然而,随着我国经济的不断发展,企业会计信息含量的多样化、企业资本运作和经营者盈余管理技能的不断深化,杜邦分析体系越来越多的暴露出自身的缺陷和不足,为了更好的适应现代企业的发展要求,国内外的很多学者针对杜邦分析题的局限性作了许多有益的补充和改进,为人们更好的了解企业的经营成果和财务状况提供了有效地方法和途径。 二、国内外研究现状 2.1国内研究状况 国内学者对杜邦分析体系的研究成果并不是很多,他们的研究主要集中在以下几个方面:一是研究怎样对杜邦分析体系进行改进。一般都是先从分析杜邦财务体系的局限性或不足之处入手,然后根据这些局限和不足提出改进的建议和方法。例如将现金流量分析引入原有的杜邦分析体系,如许秀梅和王秀华在《论杜邦分析体系及其改进》一文中指出,杜邦分析体系的主要缺陷是只利用了资产负债表及损益表中的数据,没有利用现金流量表中的数据。她们认为通过引入现金流量的分析,可以得到企业现金流量来源、结构、数量等信息,从而可以对企业经营资产的真实效率,企业的收益品质即净利润与现金流量的相关程度以及创造现金利润的真正能力作出评价,同时预测企业未来的现金流量,准确判断企业的偿债能力。罗芳在她的《改进现行财务分析指标体系的相关思考》中也认为以现金流量为基础的财务分析指标体系能够更加全面系统和完整的分析企业的财务状况。杨化峰在《改进财务分析体系,提高财务分析质量》一文中除了引进现金流量因素,还将成本管理的目标和所得税负担分析引入到杜邦分析体系中来。李金龙、彭皎和路明明在《传统杜邦分析体系与改进杜邦分析体系的比较》中认为改进的杜邦分析体系要求对资产和负债进行重新分类,区分经营损益和金融损益,改进后的杜邦指标体系为:权益净酬率= 净利润/ 股东权益= (税后经营净利润- 税后利息费用) / 股东权益= (税后经营净利润/ 净经营资产) ×(净经营资产/ 股东权益)- (税后利息费用/ 净负债) ×(净负债/ 股东权益) = 净经营资产利润率×(1 + 净负债/ 股东权益)- 税后利息率×净财务杠杆= 净经营资产利润率+ (净经营资产利润率-税后利息率) ×净财务杠杆。但是这种杜邦体系的改进只适合股东回报能力的分析,并且还要注意指标的波动性以及净财务杠杆大小和企业的偿债能力。肖莹在其《杜邦体系与财务报表新探》中加入了可持续发展率、现金股利、风险、成本习性、盈余构成与盈余质量、自由现金流量以及公司生命周期等因素,从而更能准确地反映和评价企业的综合财务状况,直接揭示各种影响企业经营问题的因素。黄爱华等在《财务分析中杜邦系统与SWOT的结合使用》一文中,将SWOT分析引入到财务管理的财务分析中,并与杜邦分析结合起来,不但能够解决杜邦分析的不足之处,还可以了解企业外部环境,并且更好地从理论和实践上将财务管理融合在企业管理中。二是研究杜邦分析体系在企业中的具

(完整版)杜邦分析法研究现状

杜邦分析法研究现状 1.肖媛媛[1]在《杜邦分析法在KD公司的应用研究》认为杜邦分析法综合分析企业的经营效果和财务状况,在结构单一的传统制造业企业获利能力分析中应用时,杜邦分析法的评价效果显著。但是,随着经济的快速发展,企业交易和事项日渐丰富,资本运作日益活跃,投资活动形式不断增加,企业会计制度不断完善,应用杜邦分析法进行获利能力分析的过程中也渐渐显露了其不足和缺陷,主要集中在:(1)总资产报酬率(ROA)的计算之中,总资产与净利润的不匹配。(2)销售净利率的计算之中,净利润与销售收入之间的不匹配。(3)缺少对盈余构成的考虑。(4)未能完整地评价财务融资活动。 李兰云、马燕[2]在《杜邦财务分析体系改进及应用——基于海尔集团的案例》中认为:通过引入更加具有针对性的现金流量来对传统的杜邦财务分析体系进行改进,将改进后的杜邦财务分析分析以海尔集团为例进行了应用,这一体系将企业的资产负债表、利润表和现金流量表中的数据有机地结合起来,有利于全面分析企业的获现能力、偿债能力和盈利能力。企业管理人员可以通过改进的杜邦财务分析体系,了解体系中各个财务指标之间的关系,发现企业经营活动存在的问题并深入分析,及时改进,从而不断提高企业的经营业绩。 邵希娟、田洪红[3]在《试析杜邦分析法的改进与应用》中说,传统杜邦分析法存在两个缺陷:第一, 杜邦分析法不能完整地评价财务融资活动。第二, 企业全部活动分为经营活动和财务活动, 因而企业的财务比率与经营活动紧密相联。杜邦分析法虽然也将企业的活动分为经营活动和财务活动, 但这种分法并不彻底, 其反映经营活动获利能力的资产净利润率还夹杂着财务费用的影响。 杜晓婷[4]在《海尔与海信的杜邦财务分析对比》中认为,利用杜邦财务分析体系逐层分解,能够很好地了解影响青岛海尔股份有限公司和海信电器股份有限公司两家企业的权益净利率变动的趋势和原因。通过资产运用效率的分析,可以发现并处理闲置资产和利用不充分的资产,或者加快固定资产的更新速度,从而减少资产占用以节约资金,或提高资产利用效率以改善经营业绩,从而提高总资产周转率;加强成本控制来稳定和提高销售净利率;可以通过薄利多销的办法,加速资产的周转,带来利润绝对额的增加。 史焰青,李莉[5]在《杜邦分析法在上市公司财务分析中的应用》中谈到,运用杜邦分析法对上市公司进行财务分析时,主要从股东权益报酬率、总资产收益率、销售净利率等几个主要指标的分解来反映公司获利能力。要提高公司获利能力,须从以下途径入手:首先,开拓市场,扩大销售,努力降低成本费用水平,提高销售净利率。其次,加强资产管理,加速资本周转,提高各项资产的营运效率。最后,合理安排资本结构,适度负债经营,以求得最大的财务杠杆利益。 2 国外研究现状 杜邦分析法最初是在1919年由美国杜邦公司的财务经理唐纳森·布朗创造出来的,因此称之为杜邦财务分析体系。在这一时期,净资产收益率最大化是公司普遍追求和实现的目标,因此,原始的杜邦模型是以净资产收益率为核心的。公式为: 净资产收益率=净利润/总资产=(净利润/销售收入)×(销售收入/总资产)。 后来,美国哈佛大学教授帕利普对杜邦财务分析体系进行了变形、补充而发展起来的财务体系称为“帕利普财务分析体系”。帕利普在其《企业分析与评价》一书中,将财务分析体系中的常用的财务比率一般被分为四大类:偿债能力比率、盈利比率、资产管理效率比率、现金流量比率。帕利普财务分析的原理是将某一个要分析的指标层层展开,这样便可探究财务指标发生变化的根本原因。根据这一体系: 可持续增长率=销售净利率×资产周转率×权益乘数×(1-股利支付率) 这种分析方法在原有基础上考虑了股利支付率这一因素,但是并未取得突破性进展。美国波士顿大学滋维·博迪教授、加利福尼亚大学亚历克斯·凯恩教授和波士顿学院艾伦·马库斯教授

杜邦分析法实例运用

“杜邦分析法”实例应用 ——分析中国工商银行2007年和2013年年报分析企业资本利润利润率的主要模型是杜邦模型,其核心是通过分解资本利润率ROE来分析影响企业盈利水平的各种因素。对于中国工商银行年报的分析也应用此方法: (一)资本利润率的第一步分解 ROE=资产利润率ROA×股权乘数EM 其中:ROE=净利润/总资本 ROA=净利润/总资产 EM=总资产/总资本=1/(1-资本负债率) 中国工商银行2013年的ROE与2007年的相比有所上升,上升幅度为5.71%。而其中,ROA上涨0.43%,EM下降了0.79%。ROA表示银行单位资产的净利润,其数值越大,说明银行资产盈利水平越高。而EM下降,代表着资本负债率下降。在两者作用下,ROE的增长说明银行资本的盈利水平上升。 (二)资本利润率的第二步分解 ROA=PM×AU 其中:PM=净利润/总收入 AU=总收入/总资产 由于净利润等于总收入减去成本和税收的余额,因此,收入利润率的上升能够反映银行控制成本与降低税负的能力增强。虽然资产利润率略有下降,意味着银行的资产产生收入的能力略有下降,但是根据ROA的上升可以得知,收入的下降幅度不及成本降低的幅度。 (三)资本利润率的第三部分解 利息支出系数=利息支出/总收入 非利息支出系数=非利息支出/总收入 资产减值损失系数=资产减值损失/总收入

税收系数=所得税/总收入 利息收入系数=利息收入/总资产 非利息收入系数=非利息收入/总资产 成本方面: 影响利息支出的因素主要有三个:利率、规模、结构。利息支出系数上升,原因是:在其他因素不变的情况下,利率越高、总规模越大、高利率负债占比越高,银行的利息支出就越多。 影响非利息因素略微上升的因素主要包括职工工资、管理费用等,这体现了银行的经营效率略微下降。 资产减值损失系数的下降说明了该银行贷款回收率提升,这极大地降低了银行的成本,是导致收入利润率PM上升的最主要因素。 税收负担主要取决于一般不受银行自身控制的税率。 收入方面: 从利息收入系数的略微下降,可以得知银行贷款的利率可能略有下降或者贷款规模缩水。而非利息收入上升代表着银行收费项目即表外业务在银行的收入构成中所占有的比重略微上升。 (四)衡量商业银行经营绩效的其他财务指标 净利息收益率是净利息收入与生息资产之间的比例,它的下降反映了盈利资产带来净利息收入的能力下降。 净利息差是生息资产的平均收益率与计息负债的平均成本率之间的差额,它的下降反映了银行资产的收益能力略有下降。 成本收入比是非利息支出与扣除利息之后的营业收入之间的比率,它的下降反映了银行的成本控制能力增强。

浅谈杜邦分析法的缺陷及改进

浅谈杜邦分析法的缺陷及改进

摘要 杜邦分析法能够综合地反映出企业的盈利能力、营运能力和偿债能力,在企业财务分析中发挥着极其重要的作用,因而对杜邦分析法进行全面、系统地剖析是很有必要的。本文论述了杜邦分析法的研究背景及意义,主要从杜邦分析法在实际运用中存在的缺陷着手,针对其缺陷,引入经营现金流量、股利支付率等因素,对传统的杜邦分析体系进行改进,以弥补传统杜邦分析体系分析不完整、忽视现金流量作用以及不能反映利润质量等缺陷,从而提高杜邦分析体系在财务分析中的实用价值。最后结合实际案例,通过对上海家化联合股份有限公司使用改进后的杜邦分析体系进行财务分析,体现出了引入经营现金流量和可持续增长率之后的杜邦分析体系的优越之处。 关键词:杜邦分析法经营现金流量可持续增长率

Abstract DuPont analysis can comprehensively reflect the profitability, operational capacity and solvency of the enterprise,and plays an extremely important role in the financial analysis of enterprise,so it is necessary to make a comprehensive and systematic dissection of DuPont analysis.This paper discusses the research background and significance of the DuPont analysis,mainly aims at the defects of the DuPont analysis existing in the practical application .Then this paper introduces operating cash flow,dividend payout ratio and other indicators to improve the traditional DuPont analysis system,to make up for the defects of incomplete analysis, ignoring the function of cash flow and not reflecting the quality of profit,and to enhance the practical value of DuPont analysis in financial analysis. Finally, this paper makes a financial analysis of Shanghai Jahwa Corporation by using the improved DuPont analysis system to reflect the advantages of the DuPont analysis introduced operating cash flow and sustainable growth rate. Key words:DuPont analysis Operating cash flow Sustainable growth rate

杜邦分析法优缺点

杜邦分析法优缺点 令狐采学 杜邦分析法(DuPont Analysis) 杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。杜邦分析法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。 杜邦分析法的概念 杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。杜邦分析法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方

法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。 杜邦分析法的特点 杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。 杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。 杜邦分析法的的基本思路 1、权益净利率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。总资产周转率是反映总资产的周转速度。对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。销售净利率反映销售收入的收益水平。扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。 3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。 杜邦分析法的财务指标关系 杜邦分析法中的几种主要的财务指标关系为: 净资产收益率=资产净利率×权益乘数

绩效管理_杜邦分析法案例

一种简便高效的财务分析法 ----用杜邦财务比率分析法考察我国上市公司的探讨 国信证券发展研究中心窦舒[编者按]净资产收益指标是反映一家企业经济效益好 坏与经营能力高低的综合指标.如何从净资产收益率入手, 分析一家企业的经营强势与弱势所在呢?国信证券发展研究中心的窦舒研究员,结合我国企业经营与财务工作的具体特点,创造性地提出了"杜邦财务比率分析法"的改进模型,取得了较好的应用效果.值得借鉴推广! 杜邦财务比率分析法是美国杜邦公司的财务管理人员,在实践中摸索和建立起来的对净资产收益率进行要素分析 的方法。它的原理是将净资产收益率分解为多个不同的财务比率,这些财务比率反映企业经营业绩的各个不同方面,同时它们之间又有一个分子分母相互交叉、约除的关系。这样,通过对每个财务比率跨年度变化的比较,我们可以找出影响净资产收益率变化(上升或下降)的业绩要素,为公司管理部门改善经营业绩,提高未来的净资产收益率提出方向。在实际操作中,杜邦分析法有三要素法和五要素法两种,其具体公式和结构如下图所示:

图1.“三要素杜邦财务比率分析法” ------------------------------------------------------------------------- 净资产收益率=净利润/股东权益 销售总额净利润总资产 =--------×-------------×------------ 总资产销售总额股东权益 对应要素→ [资产周转率] [销售利润率] [财务杠杆倍数] ------------------------------------------------------------------------ 图2.“五要素杜邦财务比率分析法” ------------------------------------------------------------------------ 净资产收益率=净利润/股东权益

杜邦财务分析体系的缺陷与改进探析

前言 随着我国社会主义市场经济体系的建立和完善,企业所面临的竞争环境更加激烈。在市场经济条件下,多数企业往往面临的是生存问题,然后才是发展问题。但由于传统管理理论中风险管理意识的缺失,使得我国企业普遍缺乏有效的风险防范机制。如何适应环境的变化,提高抗风险能力成为摆在企业管理者面前的一个现实而严峻的问题,传统的管理理论和方法遇到了挑战,要想在竞争中立于不败之地,我们必须不断进行管理创新。 在20世纪初,杜邦公司建立了以净资产收益率指标来评价企业业绩的杜邦分析法,建立了以财务评价指标为主的评价模式。杜邦分析法作为经典的评价方法,以其适用性广和操作性强的优势,一直为企业广泛使用着。但随着信息使用者对财务信息质量要求的不断提高,该体系逐渐显现出一些不足和需要改进之处? 本文就其故有的缺陷,根据传统的杜邦分析体系面临的挑战,提出了几点改进的建议与意见,并对改进后所展现出的优点作出了简要阐述。

一、杜邦财务分析体系法的内涵 杜邦财务分析体系法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。它利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析体系法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。 二、杜邦财务分析体系法中涉及的主要指标 净资产收益率=(净利润/平均净资产)×100% 总资产净利润率=(净利润/资产平均总额)×100% 销售净利率=(净利润/销售收入)×100% 总资产周转率=销售收入/资产平均总额 权益乘数=1/(1-资产负债率) 它们之间的关系:净资产收益率=总资产净利润率×权益乘数 总资产净利润率=销售净利率×总资产周转率 即:净资产收益率=销售净利率×总资产周转率×权益乘数 如图所示: 传统的杜邦财务分析体系图 三、传统杜邦财务分析体系法的缺陷 尽管杜邦财务分析体系是一种有效的财务综合分析方法,能够全面?系统?综合地反

杜邦分析法及案例

杜邦分析法 杜邦分析法(DuPont Analysis)是利用几种主要的财务比率之间的关系来综合地分析企业的财务状况。具体来说,它是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。由于这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。 1特点 杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。 2应用 采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报 杜邦分析法表分析者全面仔细地了解企业的经营和盈利状况提供方便。 杜邦分析法有助于企业管理层更加清晰地看到权益基本收益率的决定因素,以及销售净利润与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。 3基本思路 杜邦分析法的的基本思路 1、权益净利率,也称权益报酬率,是一个综合性最强的财务分析指标,是杜邦分析系统的核心。 2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。总资产周转率是反映总资产的周转速度。对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。销售净利率反映销售收入的收益水平。扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。 3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。 4财务关系编辑 杜邦分析法的财务指标关系 杜邦分析法中的几种主要的财务指标关系为: 净资产收益率=资产净利率(净利润/总资产)×权益乘数(总资产/总权益资本) 而:资产净利率(净利润/总资产)=销售净利率(净利润/总收入)×资产周转率(总收入/总资产) 即:净资产收益率=销售净利率(NPM)×资产周转率(AU,资产利用率)×权益乘数(EM) 在杜邦体系中,包括以下几种主要的指标关系: (1)净资产收益率是整个分析系统的起点和核心。该指标的高低反映了投资者的净资产获利能力的大小。净资产收益率是由销售报酬率,总资产周转率和权益乘数决定的。 (2)权益系数表明了企业的负债程度。该指标越大,企业的负债程度越高,它是资产权益率的倒数。 (3)总资产收益率是销售利润率和总资产周转率的乘积,是企业销售成果和资产运营的综合反映,要提高总资产收益率,必须增加销售收入,降低资金占用额。

改进的杜邦分析体系及其应用.doc

全国中文核心期刊·财会月刊□改进的杜邦分析体系及其应用 张原(副教授)王小娟 (陕西科技大学管理学院西安710021) 【摘要】房地产行业是关系民生的重要行业,本文通过利用改进的杜邦分析体系,结合趋势分析和因素分析法,对房地产的龙头企业——万科地产近三年的财务报表进行分析,全面了解万科的财务状况和经营成果,综合评价其发展前景,并且对万科经营过程中存在的问题提出相应的改进建议。 【关键词】万科杜邦财务报表分析 我国的房地产行业自上世纪80年代兴起,已经进入求分享收益的无息负债债权人和要求分享收益的股东、了高速发展的阶段,并且对推动我国经济发展发挥着巨有息负债债权人,然后重新计量两者投入的资本,可得出大的作用。然而,房地产行业受银行的信贷政策和税收政合乎逻辑的总资产净利率。 策调控的影响很大,近年来陷入了低迷。 2. 经营活动损益与金融活动损益没有进行区分。对改进的杜邦分析体系克服了传统的杜邦分析体系存于大多数企业来说,金融活动是净筹资而不是投资,筹资在的一些缺陷,可以更清晰地发现企业存在问题的关键,活动不产生净利润而是支出净费用。从财务管理角度来更有助于分析企业的财务问题。因此,笔者通过运用改进看,企业的金融资产是指还没有投入到实际经营活动的的杜邦分析体系,以房地产行业的龙头企业——万科地资产,应将它与经营资产进行区分。与此对应,金融损益产作为代表,对其2010 ~ 2012年的财务报表进行综合分也应与经营损益相区别,才能使经营资产和经营损益相析评价,发现万科经营中存在的问题并提出改进意见,同匹配。因此,正确计量基本盈利能力的前提是区分经营资时也有助于房地产业的投资者做出正确决策。产和金融资产,区分经营损益和金融损益。 一、传统的杜邦分析体系存在的缺陷 3. 金融负债与经营负债没有进行区分。既然金融活 杜邦分析体系,是利用各个主要财务比率间的内在动被分离单独考察,筹资活动的成本也就需要单独计量。联系,对企业的财务状况和经济效益进行综合系统评价负债的成本只是金融负债的成本,而经营负债是无息负的方法。其主要以权益净利率为龙头,以资产净利率和权债的。因此,必须区分金融负债和经营负债,利息与金融益乘数为分支,重点揭示企业的盈利能力和杠杆水平对负债相除才是真正的平均利息率。此外,经营负债无固定权益净利率的影响,以及各个相关指标之间的相互作用成本,本身无杠杆作用,如果将其计入财务杠杆,则会扭关系。曲杠杆的实际效应。 传统的杜邦分析体系的核心比率是权益净利率,即二、改进的杜邦分析体系 净利润与股东权益的比率,反映了股东投资一元资本所针对传统的杜邦分析体系存在的以上问题,学者们赚取的净利润,从而衡量企业的盈利能力。其能够较好地对其进行了一系列的改进,例如对经营性与金融性的资帮助企业的利益相关者分析企业的财务和经营管理中存产、负债以及经营损益和金融损益进行了详细的区分,并在的主要问题,能够为科学预测、决策并且改善企业经营且对所得税也进行了扣除,从而形成了新的财务分析体管理提供十分有价值的信息,在实际工作中得到了广泛系,即改进的杜邦分析体系。改进的杜邦分析体系主要是的应用。但是在当前的市场经济环境下,传统的杜邦分析以传统的杜邦分析体系为基础,对相关的财务指标和公体系的不足也日益显现。主要表现在以下几个方面:式重新设定而成的。其公式如下: 1. 总资产净利率中的“总资产”与“净利润”不匹配。权益净利率=净利润/股东权益=(税后经营净利润- 总资产净利润中的总资产主要为全部资产提供者所有,税后利息费用)/股东权益=净经营资产净利率+(净经营

杜邦分析体系改进

杜邦分析体系的不足及改进 [摘要]杜邦分析体系是运用财务比率衡量企业盈利能力和经营成果的综合分析体系,在企业财务分析中得到了广泛应用。随着经济社会的进步,企业面临日益复杂的理财环境,传统杜邦分析体系已难以满足企业财务分析的需要。本文根据传统杜邦分析的局限性提出了改进建议,对其改进和完善提出了具体的思路。 [关键词]传统杜邦财务分析;局限性;改进 杜邦分析法最早由美国杜邦公司于20世纪20年代创立,是利用各主要财务比率之间的内在联系,对企业财务状况和经营成果进行综合系统分析的办法。其最显著的特点是把众多财务指标有机地结合在一起,利用各比率之间的内在联系,找出影响某一指标的驱动因素,从而为企业管理层控制该项指标朝着积极方向发展提供可靠的依据,最终推动企业综合实力的提升。权益净利率作为杜邦分析法的核心比率,是反映股东财富增值的最为显著的内部财务指标,也是反映企业财务管理目标是否实现的重要标志。 一、传统杜邦分析体系 (一)传统杜邦分析体系的核心比率 权益净利率是传统杜邦分析体系的核心比率。将其作为核心指标的原因为:第一,股东创办企业是为了增加财富,在财务分析中应当重点关注股东投入资本获取收益的情况,从股东的角度来考察收益率。第二,权益净利率作为相对比率,可用于不同企业之间的横向比较,具有可比性和综合性。权益净利率可以分解为如下三个财务指标: 权益净利率=销售净利率×总资产周转率×权益乘数 其中: 1、权益净利率=总资产净利率×权益乘数 2、总资产净利率=销售净利率×总资产周转率 3、销售净利率=净利润/销售收入 4、总资产周转率=销售收入/平均资产总额 5、权益乘数=资产总额/股东权益总额=1/(1-资产负债率)

excel杜邦分析模型实验报告

《 Excel 在财务软件中的应用》实验报告 班级: 姓名: 学号:

报告内容 一、实验名称:杜邦分析模型 二、实验目的: 根据四川长虹电器股份有限公司财务报表数据,建立杜邦分析模型,分析相关数据,找出企业财务和经营管理中存在的问题,提出改进建议,帮助管理者作出正确决策。 三、实验步骤: (一)财务比率的计算 偿债能力分析2005-6-302005-3-31 流动比率 2.1464 2.2475 速动比率 1.1961 1.2875 现金流动负债比(%) 6.9464 2.9111 股东权益比(%)63.389764.6637 负债权益比(%)56.330153.2595 资产负债率(%)35.707534.4396 经营效率分析 存货周转天(天)163.83142.5404 存货周转率(倍) 1.09870.6314 应收款周转天(天)63.480955.4631 应收帐款周转率(倍) 2.8355 1.6227 主营成本比例(%)84.547285.2019 营业费用比例(%)9.46027.5543 管理费用比例(%) 2.2162 1.7894 财务费用比例(%)0.5580.7852 总资产周转率(倍)0.46720.2633 盈利能力分析 经营净利率(%) 2.9859 4.3163 经营毛利率(%)15.179714.5003 资产利润率(%) 1.4866 1.3727 资产净利率(%) 1.3951 1.1365 净利润率(%) 2.9859 4.3163 净资产收益率(%) 2.229 1.8 成长能力分析 主营收入增长率(%)39.857645.4675 净利润增长率(%)231.3522431.8906 总资产增长率(%)-29.8821-34.0751 股东权益增长率(%)-26.7008-27.0567 主营利润增长率(%)61.157554.1814 现金流量比率 主营收入现金含量(倍)0.99090.9635

杜邦分析体系文献综述文献综述

杜邦分析体系文献综述 杜邦分析体系是由美国杜邦公司的皮埃尔·杜邦和唐纳森·布朗于1919年创建并使用的。该体系的核心指标是净资产收益率,通过对净资产收益率的逐层分解,形成多项具有内在联系的财务比率指标的财务分析体系。通过杜邦分析能够反映出企业的经营成果和财务状况,发现企业存在的问题和不足,以促进企业改善经营状况,加强财务管理,是一种评价企业绩效的经典方法。但是现代企业所处的经济环境远比工业时代复杂得多,影响财务状况和经营成果的因素也越来越多,越来越微观和隐蔽,这要求必须获得更多更准确的信息才能对企业有全面了解。因此,国内外的很多学者针对杜邦分析的局限性做了许多补充和改进。 一、国内外研究现状 1.1国外研究现状 杜邦分析法最初是在1919年由美国杜邦公司的财务经理唐纳森·布朗创造出来的,因此称之为杜邦财务分析体系。在这一时期,净资产收益率最大化是公司普遍追求和实现的目标,因此,原始的杜邦模型是以净资产收益率为核心的。 公式为:净资产收益率=净利润/总资产=(净利润/销售收入)×(销售收入/总资产)美国哈佛大学教授帕利普对杜邦财务分析体系进行了变形、补充而发展起来的财务体系称为“帕利普财务分析体系”。帕利普在其《企业分析与评价》一书中,将财务分析体系中的常用的财务比率一般被分为四大类:偿债能力比率、盈利比率、资产管理效率比率、现金流量比率。帕利普财务分析的原理是将某一个要分析的指标层层展开,这样便可探究财务指标发生变化的根本原因。 根据这一体系: 可持续增长率=销售净利率×资产周转率×权益乘数×(1-股利支付率) 这种分析方法在原有基础上考虑了股利支付率这一因素,但是并未取得突破性进展。 美国波士顿大学滋维·博迪(Zvi Bodie)教授、加利福尼亚大学亚历克斯·凯恩(Alex Ion)教授和波士顿学院艾伦.J·马库斯(AlanJ.Marcus)教授提出了将税收、利息费用因素引入杜邦模型的五因素杜邦模型体系。 净资产收益率=(净利润/税前利润)×(税前利润/息税前利润)×(息税前利润/

杜邦分析法详解

杜邦分析法(DuPont Identity;DuPont Analysis) 杜邦分析法的概念 杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。杜邦分析法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。 What Does DuPont Identity Mean? An expression that breaks return on equity (ROE) down into three parts: profit margin, total asset turnover and financial leverage. It is also known as "DuPont Analysis". DuPont identity tells us that ROE is affected by three things: - Operating efficiency, which is measured by profit margin - Asset use efficiency, which is measured by total asset turnover - Financial leverage, which is measured by the equity multiplier ROE = Profit Margin (Profit/Sales) * Total Asset Turnover (Sales/Assets) * Equity Multiplier (Assets/Equity) 杜邦分析的含义: 一个表达式是将净资产收益率分解为三部分:利润率,总资产周转率和财务杠杆。这就是著名的杜邦分析法。 杜邦分析法说明净资产收益率受三类因素影响: - 营运效率,用利润率衡量; - 资产使用效率,用资产周转率衡量; - 财务杠杆,用权益乘数衡量。 净资产收益率=利润率(利润/销售收入)*资产周转率(销售收入/资产)*权益乘数(资产/权益)如果ROE表现不佳,杜邦分析法可以找出具体是哪部分表现欠佳。 净资产收益率= 净收益/总权益 乘以1(total asset/ total asset)得到: 净资产收益率= (净收益/总权益)* (总资产/总资产) = (净收益/总资产)*(总资产/总权益) =资产收益率*权益乘数 乘以1(sales/ sales)得到: 净资产收益率= (净收益/销售收入)* (销售收入/总资产)* (总资产/总权益) = 利润率*资产周转率*权益乘数 ?净收益(net income) ?总权益(total equity) ?资产收益率(ROA, return on asset) ?权益乘数(equity multiplier) ?净收益(net income) ?销售收入(sales) 杜邦分析法的特点 杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。 杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。 杜邦分析法的基本思路

杜邦分析法的局限以及加入现金流量表的改进

杜邦分析法的局限以及加入现金流量表的改进 杜邦财务分析体系是一种综合分析方法,它把各种财务比率结合了起来,对全面了解公司有较强的实用性。它利用相互关联的财务指标对营运能力、偿债能力以及盈利能力等进行综合的分析和评价。这种方法从评价企业绩效最具综合性和代表性的指标——权益净利率出发,层层分解至企业最基本生产要素的使用,成本与费用的构成和企业风险,从而满足经营者通过财务分析进行绩效评价需要,在经营目标发生异动时能及时查明原因并加以修正。 杜邦财务分析体系如下:(数据来自时代新材[600458]2006年度财务数据) (一)杜邦财务分析的基本思路是: 1、权益净利率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。 2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。总资产周转率是反映总资产的周转速度。对资产周

转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。销售净利率反映销售收入的收益水平。扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。 3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。 (二)杜邦财务分析体系反映的主要财务比率及其相互关系: 权益净利率=资产净利率×权益乘数 资产净利率=销售净利率×总资产周转率 权益乘数=1/(1-资产负债率) 因此:权益净利率=销售净利率×总资产周转率×(1/(1-资产负债率)) 从以上公式中可以看出,决定净资产率高低的因素有三个:销售净利率、总资产周转率和资产负债率。销售净利率对权益净利率有很大作用,销售净利率越高,权益净利率也越高。影响销售净利率的因素是销售额和销售成本。销售额高而销售成本低,则销售净利率高。 杜邦分析方法的作用,主要是解释各项主要财务比率指标的变动原因和揭示各项财务比率指标相互之间的关系。 从企业绩效评价的角度来看,杜邦分析法只包括财务方面的信息,不能全面反映企业的实力,有很大的局限性,主要表现在: 对短期财务结果过分重视,有可能助长公司管理层的短期行为,忽略企业长期的价值创造。财务指标反映的是企业过去的经营业绩,衡量工业时代的企业能够满足要求。但在目前的信息时代,顾客、供应商、雇员、技术创新等因素对企业经营业绩的影响越来越大,而杜邦分析法在这些方面是无能为力的。 2001年更是爆出了银广夏事件。这更加引发了人们对传统财务指标的思考。在企业经营中,能否产生现金流量是一个很重要的参考因素。而在国外现金流量分析已经得到了广泛的使用。分析现金流量,有助于投资者了解和评价企业获取现金和现金等价物的能力,并据以预测企业未来现金流量,正确评估企业价值;对债权人来说,分析企业的现金流量有助于评价企业的支付能力、偿债能力和周转能力。由于负债和利息都必须用现金支付,用现金流量分析企业偿债能力从理论上比以利润为基础的财务指标更为科学。对资本市场投资者来说,对现金流量分析则是洞察企业盈余操纵、分析企业收益质量和企业成长性的重要手段。 因此,下面以杜邦分析为蓝本,引入企业经营现金流,对传统的杜邦分析法进行改进。 对该表的分析说明: 净资产现金回收率反映企业的净资产产生现金的能力。可以与同行业平均水平进行对比分析,说明企业净资产产生现金能力的强弱。通过分解看到,净资产现金回收率受权益乘数、销售现金比率和资产周转率三个因素的影响。权益乘数主要受资产负债比率的影响,反映了公司财务结构。权益乘数越高,说明企业有较高的负债,能够企业带来较大财务的杠杆收益,同时也带来较大的风险。 现金销售比率反映每百元销售得到的现金,可以通过经营现金净流量和销售收入两个方面来进行分析。进一步的分析该比率,可以反映应收账款在经营活动中的比率情况。加大对应收账款的监管力度。是加入现金流量的杜邦分析的核心。由它可以牵引出现金流量表的相关数