国际结算 final

国际结算业务介绍

国际结算业务介绍国际结算业务(International Settlement)指的是银行间进行跨国货币支付和结算的业务。

这是全球贸易和投资活动中必不可少的一环,为跨国企业提供了便利和安全的支付和结算解决方案。

本文将对国际结算业务进行详细介绍。

一、国际结算业务的基本概念和作用国际结算业务,是指在跨国贸易和投资活动中,银行通过各种支付方式,将购买商品或服务的货币支付给出售方并完成结算的过程。

它不仅涉及到货币的国际支付,还涉及到支付的结算、清算和储蓄等过程。

国际结算业务在国际贸易中起到了关键作用,其主要作用如下:1. 促进跨国贸易:通过国际结算业务,可以快速、安全地完成跨国货币支付,提高了跨国贸易的效率,促进了贸易的发展。

2. 降低交易风险:国际结算业务可以降低跨国交易的付款和结算风险。

银行作为支付的中介,承担了信用风险和付款风险,确保了交易双方的权益。

3. 支持跨国投资:国际结算业务为跨国投资提供了必要的金融服务,包括资金清算、外汇兑换等,为企业的跨国扩张提供了支持。

二、国际结算业务的主要形式国际结算业务有多种形式,包括电汇、信用证、托收和付款保证等。

下面对这些主要形式逐一进行介绍。

1. 电汇:电汇是最常用的一种国际结算方式,是指一方通过银行向另一方的银行发出指令,要求将一定金额的货币从一方账户划入到另一方账户。

电汇快速、方便,适用于较小额的跨国支付。

2. 信用证:信用证是指购买方的银行对出售方的银行发出的付款保证,以确保出售方按照合同要求向购买方提供货物或服务。

信用证可以更好地减少交易风险,在跨国贸易中被广泛使用。

3. 托收:托收是指银行作为中介,代表出口商收取进口商的付款,并将款项交予出口商,同时提供交单和其他文件的服务。

托收适用于较复杂的跨国支付,可以确保交易双方的权益。

4. 付款保证:付款保证是指银行向国际供货商提供支付保证,以帮助供货商获得融资,并确保供货商按时收款。

付款保证可以提高供货商的信用度,促进更多的贸易合作。

国际结算概念和结算方式

*

*

01

出口托收业务流程

单击此处添加小标题

*

托收

出口商出具汇票、单据委托银行代为收款的一种支付方式。主要当事人:委托人(出口商)、托收行、代收行、付款人(进口商)。 遵循URC522惯例 分为D/P 、D/A 两大类

出口托收 出口商根据买卖合同先行发货,然后出具金融单据或商业单据或两者兼有,委托出口托收行通过其 海外联行或代理行(进口代收行),向进口商收取货款的结算方式; 银行不承担审单和付款责任,基于商业信用的一种支付方式; 遵循URC522惯例。

汇入汇款特色服务 1、在资料齐全情况下,确保24小时到账 ; 2、提供到账传真服务; 3、网上银行可提供入账查询、回单打印,报文下载和自助结汇服务。

汇入汇款请注明通过我行海外账户行: 美元:美国银行、富国银行、花旗银行、汇丰银行美国、摩根大通、渣打银行、 汇丰银行香港、中银香港、永隆银行 欧元:中行法兰克福、德国商业银行、比利时联合银行、瑞士联合银行 港币:香港汇丰银行、中银香港、永隆银行 日元:三井住友银行、中行东京分行 英镑:巴克莱银行 澳元:澳洲联邦银行 新加坡元:新加坡华侨银行 加拿大元:瑞士联合银行 瑞士法郎:瑞士联合银行

我行可以开立NRA外汇账户币种包括:美元、港币、欧元、日元、英镑、澳元、加拿大元、瑞士法郎、新加坡元等。

NRA:NON-RESIDENT ACCOUNT,即境外机构境内外汇账户,是指在境外(含香港、澳门和台湾地区)合法注册成立的机构,在境内银行开立的外汇账户。不包含境外机构境内离岸账户(OSA)。

国际结算名词解释

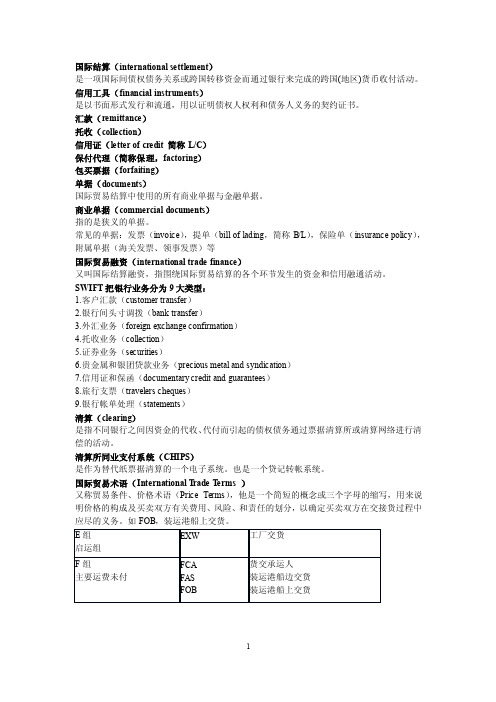

国际结算(international settlement)是一项国际间债权债务关系或跨国转移资金而通过银行来完成的跨国(地区)货币收付活动。

信用工具(financial instruments)是以书面形式发行和流通,用以证明债权人权利和债务人义务的契约证书。

汇款(remittance)托收(collection)信用证(letter of credit 简称L/C)保付代理(简称保理,factoring)包买票据(forfaiting)单据(documents)国际贸易结算中使用的所有商业单据与金融单据。

商业单据(commercial documents)指的是狭义的单据。

常见的单据:发票(invoice),提单(bill of lading,简称B/L),保险单(insurance policy),附属单据(海关发票、领事发票)等国际贸易融资(international trade finance)又叫国际结算融资,指围绕国际贸易结算的各个环节发生的资金和信用融通活动。

SWIFT把银行业务分为9大类型:1.客户汇款(customer transfer)2.银行间头寸调拨(bank transfer)3.外汇业务(foreign exchange confirmation)4.托收业务(collection)5.证券业务(securities)6.贵金属和银团贷款业务(precious metal and syndication)7.信用证和保函(documentary credit and guarantees)8.旅行支票(travelers cheques)9.银行帐单处理(statements)清算(clearing)是指不同银行之间因资金的代收、代付而引起的债权债务通过票据清算所或清算网络进行清偿的活动。

清算所同业支付系统(CHIPS)是作为替代纸票据清算的一个电子系统。

也是一个贷记转帐系统。

经济学国际结算讲义课件

国际结算业务的基础

1、设立海外分支机构

优点:能面向当地客户,可以经营当地政府允许的各种银行业 务;可以开拓一国的海外市场,方便贸易双方的国际结算,增加 银行 的盈利。

缺点:占压银行大量资金;增加运营成本。

2、建立代理行关系

银行彼此建立代理行关系,一般包括以下内容: 1)密押与印鉴 2)费率表 3)帐户的设置(见下页)

USD a / c 美元帐户

美纽约花 旗银行

GBP a / c 英镑帐户

上图显示,两行互为存款行和帐户行,各有来帐和往帐。

国际结算业务依据的法则和惯例

(一)英国的《票据法》(1882年) (二)《日内瓦统一汇票、本票法》(1930年)和《日内瓦统

一支票法》(1931年) (三)国际商会《跟单信用证统一惯例》(UCP500) (四)国际商会《托收统一规则》 (五)国际商会《见索即付保函同一规则》(URDG)

票据的无因性使票据得以顺利的流通。

举例:

甲国Q公司从乙国R公司进口了价值10万美元的机器设备,Q应向 R支付货款10万美元。付款方式有两种:一是可以直接支付现金;二 是通过签发票据付款。由于直接付现金很不方便,Q与R商定以票据 支付。于是Q命令S在见票时立即向R付款10万美元。本来R和S之间 没有任何债权债务关系,这时S却成了票据债务的承担者(债务人), 虽然Q与R之间因购货而存在债权债务关系,但票据的产生并非是为 了证明这种关系,而是Q通过票据这种工具来向R付款,S是因为与Q 存在某种特定关系(存款行或债务人等)而被指定为票款的支付者。

举例

案例1: 出票人甲开出一张以A为付款人的来人抬头汇票 给乙,乙凭交

付转让给丙,由于丙保管不善,该汇票被B偷窃,C在不知情的条 件下,通过付对价善意取得该汇票,作为汇票正当持有人,C有 权要求A付款,若遭A拒付,也有权向出票人甲行使追索权。

国际结算(第四章)

国际结算(第四章)国际结算第四章一、概述国际结算是指在国际交易中,通过银行或其他财务机构进行货款的支付和收取。

本章主要介绍国际结算的相关内容,包括汇率、信用证、托收、付款等。

二、汇率1. 汇率的概念汇率是指两个货币之间的兑换比率,通常用一种货币表示另一种货币的价值。

2. 汇率的种类现汇汇率:指即期汇率,即在交易发生后的两个工作日内实现汇率交易。

现钞汇率:指现钞与即期汇率的差价。

3. 汇率的影响因素政治与经济的影响、利率、通货膨胀、公共债务以及政府财政赤字等都会对汇率产生影响。

三、信用证1. 信用证的定义信用证是银行在买卖双方之间作为保证支付方式的一种方式。

买卖双方可以通过信用证避免货款收取与付款的纠纷。

2. 信用证的种类按照不同的目的和内容,信用证可以分为保证信用证、商业信用证和备用信用证等。

3. 信用证操作流程信用证操作流程一般包括发证行、通知行、开证行和受益人四方,其中发证行和开证行是银行,通知行和受益人是贸易方。

四、托收1. 托收的定义托收是指银行代收买卖双方款项的一种贸易方式。

2. 托收的种类按照不同的信用证内容,托收可以分为一般托收和保函托收等。

3. 托收操作流程托收操作流程一般包括托收指令、通知书发出、货物运输、单据提交、结算汇率确定、结算货款等环节。

五、付款1. 付款的定义付款是指贸易双方合约规定的货款支付方式。

2. 付款的种类根据货款结算时的账户类型和所在地以及贸易双方的支付方式等,付款可以分为电汇、信汇、现金、支票等。

3. 付款操作流程付款操作流程一般包括申请付汇、银行审核、外汇管理局审批、外汇登记、汇款等环节。

附件:1.信用证范本2.托收委托书3.付款申请表格4.外汇登记表格法律名词及注释:1. 即期汇率:现在当场报价对外汇的汇率。

2. 银行承兑汇票:银行为了满足商业贸易需要,承兑某张汇票并在汇票到期之日向持票人支付本金和利息的一种业务。

3. 信用证开证费:开证行为保证信用证的有效性而向信用证受益人收取的费用。

(完整版)国际结算名词解释

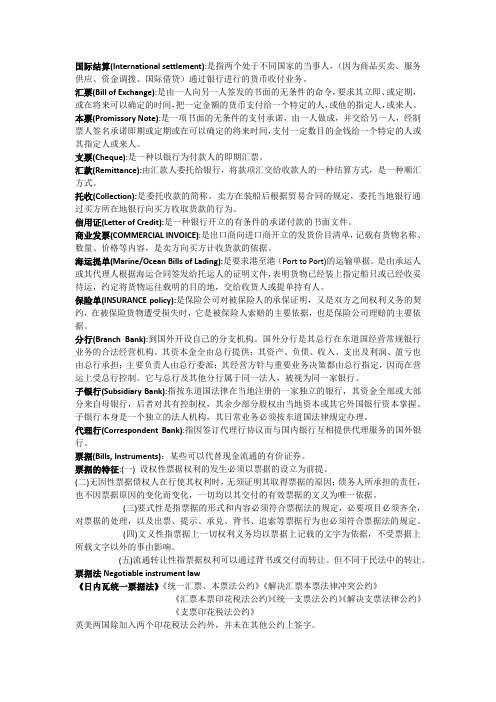

国际结算(International settlement):是指两个处于不同国家的当事人,(因为商品买卖、服务供应、资金调拨、国际借贷)通过银行进行的货币收付业务。

汇票(Bill of Exchange):是由一人向另一人签发的书面的无条件的命令,要求其立即、或定期,或在将来可以确定的时间,把一定金额的货币支付给一个特定的人,或他的指定人,或来人。

本票(Promissory Note):是一项书面的无条件的支付承诺,由一人做成,并交给另一人,经制票人签名承诺即期或定期或在可以确定的将来时间,支付一定数目的金钱给一个特定的人或其指定人或来人。

支票(Cheque):是一种以银行为付款人的即期汇票。

汇款(Remittance):由汇款人委托给银行,将款项汇交给收款人的一种结算方式,是一种顺汇方式。

托收(Collection):是委托收款的简称。

卖方在装船后根据贸易合同的规定,委托当地银行通过买方所在地银行向买方收取货款的行为。

信用证(Letter of Credit):是一种银行开立的有条件的承诺付款的书面文件。

商业发票(COMMERCIAL INVOICE):是出口商向进口商开立的发货价目清单,记载有货物名称、数量、价格等内容,是卖方向买方计收货款的依据。

海运提单(Marine/Ocean Bills of Lading):是要求港至港(Port to Port)的运输单据。

是由承运人或其代理人根据海运合同签发给托运人的证明文件,表明货物已经装上指定船只或已经收妥待运,约定将货物运往载明的目的地,交给收货人或提单持有人。

保险单(INSURANCE policy):是保险公司对被保险人的承保证明,又是双方之间权利义务的契约,在被保险货物遭受损失时,它是被保险人索赔的主要依据,也是保险公司理赔的主要依据。

分行(Branch Bank):到国外开设自己的分支机构。

国外分行是其总行在东道国经营常规银行业务的合法经营机构。

第一章国际结算导论《国际结算》PPT课件

01

国际结算中的惯例

在国际结算中,由于各国法律不同,因此形成了一些国际公认的惯例和

规则,如“严格相符”原则、“单单相符、单证相符”原则等。

02

国际结算中的规则

国际商会制定的《跟单信用证统一惯例》(UCP)、《托收统一规则》

(URC)等,以及各国银行所遵循的银行惯例和规则。

03

国际结算中的法律适用

在国际结算中,当事人可以选择适用某一国家的法律或者国际惯例来解

国际结算是国际资本流动的重要渠道,为 跨国投资、融资等活动提供便利。

维护国家经济安全

促进国际金融合作

国际结算是国家经济安全的重要组成部分 ,通过加强国际结算风险管理,可以维护 国家经济安全。

国际结算是国际金融合作的重要领域,通过 加强国际合作与交流,可以推动国际金融市 场的稳定与发展。

02 国际结算中的基本概念

国际援助与捐赠

通过国际结算,政府或民间组织可向其他国家或地区提供经济援 助或捐赠。

国际结算的发展趋势与挑战

电子化趋势

随着互联网技术的发展,国际 结算逐渐实现电子化,如电子 信用证、电子托收等,提高了

结算效率。

人民币国际化

随着人民币国际化的推进,人 民币在国际结算中的地位逐渐 提升,为中国企业“走出去” 提供了便利。

CHAPTER

货币与汇率

货币的定义及功能

货币是商品交换的媒介,具有价值尺度、流通手段、支付手段、贮藏手段和世界货币等五 种基本职能。

汇率的概念及种类

汇率又称汇价,是两种货币之间的兑换比率。根据买卖立场不同,汇率可分为买价和卖价 ;根据汇兑方式不同,可分为电汇汇率、信汇汇率和票汇汇率;根据交割期限不同,可分 为即期汇率和远期汇率。

国际结算重点名词英文全称

国际结算:International Settlement《托收统一规则》:URC522 Uniform Rules for Collection《跟单信用证统一惯例》:UCP600 Uniform Customs and Practice for Documentary Credits 汇票:Bill of Exchange,B/E,Draft,Bill,ExchangeSWIFT:Society for Worldwide International Financial Telecommunication 环球银行金融电讯协会即期付款交单:D/P at Sight远期付款交单:D/P after SightCOVER:拨交头寸信汇:Mail Transfer,M/T电汇:Telegraphic Transfer,T/T票汇:Remittance by Banker’s Demand Draft,D/D国际贸易结算:Settlement of International Trade非贸易结算:Non-trade Settlement现金结算(货币结算):Cash Settlement or Cash on Delivery,COD票据结算:Settlement by Negotiable Instrument国际商会:(ICC) The International Chamber of Commerce《审核跟单信用证项下单据的国际标准银行实务》:ISBP International Standard Banking Practice for the Examination of Documents under Documentary Credits《跟单票据争议解决专家意见规则》:DOCDEX设权证券:Rights of a Holder有价证券:Valuable Documents,Papers ,Securities金钱证券:Pecuniary Benefits文义证券:Written Confirmation要式证券:Requisite in Form;Solemnity无因证券:Abstract,Unconditional Contract流通证券:Negotiability出票人:Drawer付款人(受票人):Drawee,Payer收款人(受款人):Payee银行汇票:Banker’s Draft商业汇票:Trade Bill光票汇票:Clean Bill跟单汇票:Documentary Bill即期汇票:Demand draft,Sight Bill远期汇票:Usance Bill,Time Bill,Time Draft银行承兑汇票:Banker’s Acceptance Bill商业承兑汇票:Trader’s Acceptance Bill无条件支付命令或委托:Unconditional Order to Pay汇票的支付命令或委托通常用:pay……or order,pay to the order of……,on demand pay to the order of,at sight pay to the order of……drawn under/against……记名收款人:Pay A Company only,Pay A Company not transferable指定的人:Pay to the order of A Company,Pay to A Company or order来人或持票人:Pay bearer,Pay to A Compan or bearer出票日期:Date of Issue出票人签字:Signature of the Drawer相对必要记载事项:Relative Requisites for a B/E出票地:Place of Issuing付款地:Place of Payment到期日:Tenor汇票的出票:Issue汇票的背书:Endorsement汇票的承兑:Acceptance汇票的保证:Guarantee汇票的付款:Payment汇票No.由出票人自行编号填入Exchange for 货币缩写和用阿拉伯数字表示金额小写数字at ____sight... 付款期限Pay to the Order of 受款人,也称“抬头人”或“抬头”the sum of 汇票金额填大写金额Drawn under 支付行L/C No. 信用证号码Dated 开证日期To 被出票人For 出票人,即出口商签字,填写公司名称汇付:Remittance汇款人(付款人):Remitter汇出行:Remitting Bank支付授权书:Payment Order,P.O.汇入行(解付行):Paying Bank汇款的偿付:Reimbursement of Remittance of Cover信汇委托书:M/T Advice密押:Test Key预付货款:Payment in Advance货到付款:Payment after Arrival of the Goods托收:Collection商业信用:Commercial Credit委托人:Principal托收行:Remitting Bank代收行:Collection Bank提示行:Presenting Bank托收指示:Collection Instruction光票托收:Clean Bill for Collection跟单托收:Documentary Bill for Collection付款交单:Documents against Payment,D/P承兑交单:Documents against Acceptance,D/A承付:Honour商业信用证:Commercial Credit光票信用证:Clean Credit跟单信用证:Documentary Credit开证申请人:Applicant开证行:Issuing Bank;Opening Bank,Establishing Bank通知行:Advising Bank;Notifying Bank受益人:Beneficiary议付行:Negotiating Bank;Negotiation Bank保兑行:Confrming Bank商业发票:Commercial Invoice海关发票:Customs Invoice领事发票:Consular Invoice税务发票:Tax Invoice最终发票:Final Invoice厂商发票:Manufactures Invoice出票人:Issuer发票名称:Commercial Invoice收货人:To发票号:Invoice No.发票日期:Date信用证号、合同号:L/C No. and S/C No.运输标志和件号(唛头和件号):Shipping Marks and Numbers 汇票的期限:Tenor提单:Bill of Lading,B/L托运人:Shipper收货人:Consignee被通知人:Notify Party航名及航次:Ocean Vessel,V oy.No.转船港:Port of Transhipment提单签发地点与时间:Place and Date of Issue已装船提单:Shipped B/L备运提单:Received for shipment B/L清洁提单:Clean B/L不清洁提单:Unclean B/L记名提单:Straight B/L不记名提单:Bearer B/L指示提单:Order B/L运输及部分转运:Transhipment and Partial Shipment货物涉及多套提单:Goods Covered by more than One Bill of Lading 原产地证书:Certificate of Origin装箱单:Packing List,P/L重量单/尺码单:Weight List/Measurement List顺汇:Remittance 逆汇:Honour or draft;reverse remittance。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

国际结算讨论

财务管理1001班何俊1008030127

李智宇1008030134

假如你现在去美国留学,你要交给学校的学费和其他费用每年大约为4万美元,按学期缴纳。

另外,你每年还需要1.5万美元左右的生活费。

在目前的经济形势和外汇制度下,请设计出你认为最佳的方式,使你能顺利成行并在到达后能开始正常生活(请写明详细步骤和主要费用)。

一、可行性分析

(一)汇率在未来一年内的变化趋势

汇率”亦称“外汇行市”或“汇价”,是一国货币兑换另一国货币的比率,是以一种货币表示另一种货币的价格,这里我们特指美元与人民币之间汇率。

截至今日,美元对人民币汇率为6.3003①。

目前汇率的主要影响因素有:政治因素,美国多次试图认定我国为汇率操纵国,并在外交上进行施压;经济因素,美国仍然处于经济危机中,美元表现疲软;偶发因素,如最近的黄岩岛事件可能会影响投资者对人民币的信心。

经过综合分析,我们认为汇率在未来一年内会会继续下降的趋势。

同时有关金融机构的分析也印证了我们的判断②。

(二)多种国际支付工具的特点比较:

目前,国际支付工具有现金、旅行支票、国际借记卡、汇票和电汇等。

根据书本第三章相关知识及查询有关资料可知,出国汇款一般采用汇票、电汇、旅行支票三种方式,电汇与票汇的主要区别在于:电汇速度较快,但收费较票汇高,如汇款金额较大或急于用款时,可采用电汇;在汇款金额较小、短期出境或不急于用款时,可采用票汇。

1)从办理业务费用③来看,汇票最便宜,手续费是1‰(最低30 元,最高200元);电汇次之,按1‰收费,最低50元,最高260元,另外还要支付一笔邮电费,一般是150元;旅行支票的购买手续费最高,为5‰,使用过程中一般还会收7.5‰—12‰的费用,在中国银行,购买旅行支票的费用通常为购买金额的1%-0.5%。

2)从便捷性的角度来看,旅行支票最便利,在很多情况下可视同现金;电汇最快,但需要在境外预设账户;开立汇票虽不需要接收账户,但出国后需要到银行网点兑付,兑付要一周甚至一个月时间才能到账。

另据了解,国际信用卡在国外刷卡很方便,超市里都可以刷卡,许多学校的学费也可以刷卡。

在国外用国际信用卡消费,不需要支付手续费。

但如果提款,要支付3%的手续费。

(三)我国外汇管理的相关规定及专家建议:

1)在换购生活费与学费所需外汇顺序上,按照外汇管理局规定,生活费在等值2万美元(含)以下的可直接到银行办理购汇手续,只有生活费超过等值2万美元的,才需经外汇局审核之后再到银行购汇。

如果兑换了学费再换生活费,并超过了年度总额5万美元的限定,需要提交对方学校关于这笔学费的缴费收据和在国外学校的在读证明,凭这些材料经银行核销后才能兑换所需的生活费,所以先兑换生活费再兑换学费更好。

2)在日常开支所需费用的携带上,对于每年所需的1.5万美元左右的生活费,可携外

币现钞,或持汇票、旅行支票、信用卡等多种方式出境。

为安全起见,留学出境携带现金遵循“带少量现金”的原则,一般来说,足够一到两个月的生活费就可以。

据所查留学专家介绍,赴美国携带2000—3000美元现金,够一个月生活费足矣。

而且根据国家现行有关规定,我国居民可自行携带低于5000美元现钞或等值外币现钞,同时还可以携带不超过20000元人民币过关出境。

另外办理双币信用卡也不失为一种更安全的选择,学生携带附卡出境刷卡消费,家人在国内定期存入人民币还款,同时还能通过对账单掌握子女的消费情况。

不过由于信用卡的核发过程较长,并且会对信用额度有一定限制,因此父母还可以选择办理双币国际借记卡或者设立联名账户。

另外考虑到当前长期经济形势下人民币对美元汇率持续走高的趋势,在长期来看推迟购汇所得的外汇价差汇率损失更小。

(四)可选择方式及产品办理流程:

一、电汇

持身份证及学校录取通知书及其他有效证件去中行办理电汇,填写电汇申请书,以

英文填写汇款货币及金额;收款人姓名及地址;收款人在开户银行的账号;收款人

开户银行名称、SWIFT代码(SWIFTCODE)或地址。

同时,留下联系方式,并保存

好汇款回单。

二、票汇

持身份证及其他有效证件去中行办理,填写电汇申请书,以英文填写汇款货币及

金额;收款人姓名及地址。

三、旅行支票

凭本人有效身份证件、前往美国的有效签证的护照及相关证明材料,用个人外汇账

户/外币现钞、人民币账户/人民币现钞在中国银行指定网点购买一定额度的外币旅

行支票。

四、国际信用卡借记卡等

携带有效身份证件及录取证件去可办理银行提交院校取录证明或相关文

件办理人民币美元账户双币信用卡或双币国际借记卡或者设立联名账

户。

如中国银行长城国际卓隽卡与中国银行长城“万事顺”国际借记卡。

二、方案

(一)对于每年所需的1.5万美元左右的生活费,综合考虑以上经济及便捷性因素,可进行如下设计:

1、于出国时携带换购的3000美元现金用于到达之初的打车等临时性支出和生活用品(如电压转换器)购买的一次性支出,此部分不产生手续费等额外支出;

2、于出国之前由家长在中国银行开办长城国际卓隽卡④,主卡留于父母,附卡自己带往美国,凭卡直接以当地以本币支付刷卡透支消费,家人在国内以季度为限存入人民币还款,

金额相当于2500美元每季度,避免因多重货币兑换而产生的额外费用。

并且凭此卡在境外ATM机取现,不论金额大小,每笔仅需支付3美元手续费的优惠。

理论上每月取款一次,考虑学期初期携带现金,这里定为总共取款10次。

如此可在立即需要取用美元时由父母在国内即时存入人民币换购美元,避免因长期人民币对美元汇率走高产生的汇率损失。

并且由于中银的优惠政策,在第一年并不需要缴纳主卡年费。

(国际卓隽卡收费标准:主卡年费:普卡年费100元

附属卡年费:普卡年费50元

免年费政策:免首年主卡年费,刷卡五次免次年

预借现金额度:普卡信用额度的30%

免息期:最低应还所欠金额的10%)

3、出于保持资金充裕程度的需要,按自身情况在出国之时在国内用人民币换购约2000美元开成汇票或者旅行支票携带出境以满足不时之需,其中汇票可于到达后存入学校内银行开立户头解汇。

两者手续费参照:汇票手续费1‰(最低30 元,最高200元),此处即为30元。

(二)对于每年需要按学期交给学校的学费和其他费用4万美元,因为这笔金额较大,而且必须在学校截止日前交讫。

从便捷性和安全性两方面考虑,应采用电汇方式,所需费用为将学费部分所需的完全按照录取通知书标明的费用标准。

具体步骤为:

1、筹集与汇款时汇率相应的能够兑换4万美元的人民币

2、在中国银行填写电汇申请书,采用电汇方式将4万美元汇入学校所在账户,手续费和邮电费按1‰计应收260+150=410元人民币。

3、待收到学校出具的证明(通常是回执)后,凭其入学。

三、总结

以目前汇率计算,以上方案总计花费为410+50+10*3*6.3003+30=679.009元,并且此方案可以很好的满足顺利成行并在到达后能开始正常生活的目标,并避免美元持续下跌带来的损失。

参考资料:

①/huilv/ 美元对人民币汇率查询

②/forex/rmb/20120206/5536980.shtml 人民币升值趋势延续未来一年兑美元料至6.13

③/pbservice/pb5/ 中国银行个人银行

④/bcservice/bc1/200812/t20081211_143715.html 中银长城国际卓隽卡业务。