汇付及托收案例

国际结算案例1

国际结算案例案例一我国A公司向泰国B公司出口一批货物,付款方式为D/P 90天。

货物出运后,汇票及货运单据通过出口地的托收银行寄抵国外代收行,B公司进行了汇票承兑。

货抵目的港后,由于用货心切,B商于是出具了信托收据向本地代收行借得货运单据,先行提货转售。

当汇票到期时,B商因经营不善,失去偿付能力。

代收行以汇票付款人拒付为由通知托收行,并建议由A公司直接向B商索取货款。

此时距离汇票到期日还有30天。

试分析A公司于汇票到期时收回货款的可能性,并提出处理该案的建议。

答案要点在远期付款交单的条件下,如果付款日期晚于到货日期,进口商为了抓住有利时机转售货物,可以采取两种做法:一是在付款到期日之前付款赎单,扣除提前付款日至原付款到期日之间的利息,作为进口商享受的一种提前付款的现金折扣。

另一种做法是代收行对于资信较好的进口商,允许其凭信托收据借取货运单据,先行提货,于汇票到期时再付清货款,这是代收行自己向进口商提供的信用便利,而与出口商无关。

因此,如代收行借出单据后,到期不能收回货款,则应由代收行负责。

但如系出口商指示代收行借单,就是由出口商主动授权银行凭信托收据借单给进口商,即所谓远期付款交单凭信托收据借单方式,也就是进口商承兑汇票后凭信托收据先行借单提货,日后如进口商到期拒付的风险,应由出口商自己承担。

因此,使用远期付款交单凭信托收据借单方式时出口商必须特别慎重。

本案中,代收行以汇票付款人拒付为由通知托收行,并建议由A公司直接向B商索取货款的处理意见值得商榷。

如银行擅自放单,则由代收行承担责任;如出口商授权银行放单给进口商,其后果由其自己承担。

案例二宁波市某进出口公司对外推销某种货物,该商品在新加坡市场的销售情况日趋看好,逐渐成为抢手货。

新加坡贸发公司来电订购大批商品,但坚持用汇付方式支付。

此时,在宁波公司内部就货款支付方式问题产生不同的意见,一些业务员认为汇付的风险较大,不宜采用,主张使用信用证方式;但有些人认为汇付方式可行;还有一部分业务员人认为托收可行。

托收_法律案例分析(3篇)

第1篇一、案情简介甲公司是一家从事国际贸易的企业,乙公司是一家从事出口贸易的企业。

2018年,甲公司与乙公司签订了一份货物买卖合同,约定由乙公司向甲公司出口一批货物,总价款为100万美元。

合同约定,甲公司应于货物到达后30日内支付货款,付款方式为托收。

2018年12月,乙公司将货物运至甲公司,甲公司在收到货物后向乙公司开具了商业发票。

随后,甲公司按照合同约定,将商业发票、提单等单据提交给了银行,委托银行办理托收业务。

银行在办理托收过程中,发现甲公司提供的单据存在瑕疵,遂通知甲公司进行更正。

甲公司在接到通知后,及时对单据进行了更正。

2019年1月,乙公司收到银行通知,称甲公司未在约定时间内支付货款。

乙公司遂向甲公司催收货款,但甲公司以各种理由拒绝支付。

乙公司无奈之下,向法院提起诉讼,要求甲公司支付货款及违约金。

二、争议焦点本案的争议焦点主要集中在以下几个方面:1. 甲公司提供的单据是否存在瑕疵?2. 银行在办理托收业务过程中是否存在过错?3. 甲公司是否应当承担违约责任?三、案例分析1. 关于甲公司提供的单据是否存在瑕疵根据《中华人民共和国托收统一规则》第14条规定:“单据在托收过程中,如发生遗失、损坏或延误,托收银行应立即通知委托人。

”在本案中,甲公司在办理托收业务时,提供的单据存在瑕疵,导致银行在办理托收过程中发现问题。

根据上述规定,甲公司应当对提供的单据负责。

然而,甲公司在接到银行通知后,及时对单据进行了更正,不存在故意隐瞒或欺诈行为。

因此,甲公司提供的单据瑕疵并不影响托收业务的正常进行。

2. 关于银行在办理托收业务过程中是否存在过错根据《中华人民共和国托收统一规则》第15条规定:“托收银行在办理托收业务过程中,应尽合理注意义务,确保托收业务的顺利进行。

”在本案中,银行在办理托收业务过程中,发现甲公司提供的单据存在瑕疵,并及时通知了甲公司。

银行在办理托收业务过程中,已经尽到了合理注意义务,不存在过错。

汇付案例

案例一上海A银行某支行有一笔美元汇出汇款通过其分行汇款部办理汇款,分行经办人员在审查时发现汇款申请书中收款银行一栏只填写了“Hong Kong and Shanghai Banking Corp. Ltd.,(汇丰银行)”,而没有具体的城市名和国家名,由于汇丰在世界各地有众多的分支机构,汇出行的海外账户行收到这个汇款指令时肯定无法执行。

为此,经办人员即以电话查询该支行的经办人员,后者答称当然是香港汇丰银行,城市名称应该是香港。

本行经办人员即以汇丰银行香港分行作为收款人向海外账户行发出了付款指令。

事隔多日,上海汇款人到支行查询称收款人告知迄今尚未收到该笔款项,请查阅于何日汇出。

分行汇款部当即再一次电海外账户行告知收款人称尚未收到汇款,请复电告知划付日期。

账户行回电称,该笔汇款已由收款银行退回,理由是无法解付。

这时,汇出行再仔细查询了汇款申请书,看到收款人的地址是新加坡,那么收款银行理应是新加坡的汇丰银行而不是香港的汇丰银行,在征得汇款人的同意后,重新通知其海外账户行将该笔汇款的收款银行更改为“Hong Kong and Shanghai Banking Corp. Ltd., Singapore”, 才最终完成了这笔汇款业务。

分析:本案例中该笔汇出款项最初之所以没有顺利解付的原因就在于没有准确向汇入行提供收款银行地址和名称。

本案例提示我们汇款人正确填写汇款申请书的重要性,特别是对于收款人或收款银行的详细地址包括城市名称和国家名称更是不能填错或漏填。

对于银行工作人员来说,应该认真审查汇款申请书,当发现汇款人填写不全时务必请其详细填写,以防汇错地址,导致收款人收不到款或被人误领。

如果由于某些原因不能确切知道收款行或收款人的详细地址时,应向知情的当事人询问清楚,不能主观推测。

这样有利于合理保护汇款人和收款人的权益。

案例二东方国际集团上海市对外贸易有限公司(以下简称上海外贸)与匈牙利金城豪克国际贸易责任有限公司(以下简称豪克公司)签订了一份95HTI4E025售货合同,约定:由上海外贸供给豪克公司不同规格的童晴棉服和童羽绒服,货物总计数量为28000件,总金额为365600美元,装运数量允许有5%的增减,价格条件为CIF布达佩斯,装运口岸为中国上海,目的地为匈牙利布达佩斯,付款条件为提单日后70天内电汇付款,售货合同签订后,上海外贸按合同约定在最迟装运期前将货物装上船只,取得提单并交给豪克公司。

《国际结算案例》解析

国内某公司以 D/P 付款交单方式出口,并委托国内甲银行将单证寄由第三国乙银行转给进口国丙银行托收。

后来得知丙银行破产收不到货款,该公司要求退回有关单证却毫无结果,请问托收银行应付什么责任?分析:托收银行不负任何责任。

理由如下:根据《托收统一规则》的在托收方式下,银行只作为卖方的受托人行事,为实现委托的指示,托收银行可选择委托人指定的银行或自行选择或由别的银行选择的银行作为代收行;单据和托收委托书可直接或间接通过别的银行寄给代收行。

但与托收有关的银行,对由于任何文件信件、或单据在寄送途中的延误和丢失所引起的后果,或由于报、电传、或电子通迅系统在传递中的延误、残缺和其他错误,以及由于不可抗力、暴动、内乱、战争或其他所不能控制的任何其它原因致使业务中断所造成的后果,不承担义务或责任。

所以,在本案例中,托收银行只要尽到“遵守信用,谨慎从事”义务,对托收过程中所发生的各种非自身所能控制的差错,包括代收行倒闭致使委托人货款无法收回且单据也无法收回,不负何法律责任。

天津 M 出口公司出售一批货给香港 G 公司,价格条件为 CIF 香港,付款条件为 D/ P见票 30 天付款,M 出口公司同意 G 公司指定香港港汇丰银行为代收行, M 出口公司在合同规定的装船期限内将货装船,取得清洁提单,随即出具汇票,连同提单和商业发票等委托中行通过香港汇丰银行向 G 公司收取货款。

五天后,所装货物安全抵达香港,因当时该商品的行市看好, G 公司凭信托收据向汇丰银行借取提单,提取货物并将部分货物出售。

不料,因到货过于集中,货物价格迅即下跌, G 公司以缺少保险单为由,在汇票到期拒绝付款。

你认为 M 公司应如何处理此事,并说明理由。

分析: M 公司应通过中行要求香港汇丰银行付款。

这是因为,香港汇丰银行在未经委托授权的情况下,自行允许 G 商凭信托收据先行提货,这种不能收回货款的责任,应由代收行(汇丰银行)负责。

( 1)挪威 A 银行开来#7636 号信用证购买我方工作手套(WorkingGloves ),尺码为 10 号 ( Size 10 )。

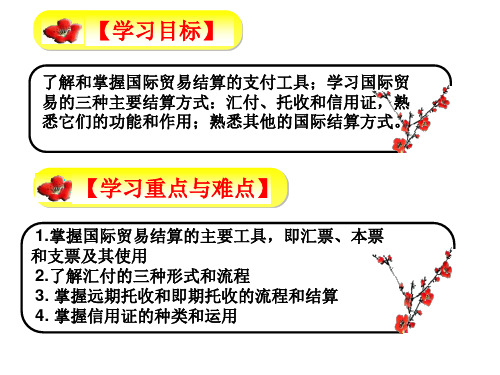

国际贸易理论与实务国际贸易货款的结算

(2)指示性抬头

(3)持票பைடு நூலகம்或来人抬头

2.提示

收款人或持票人将汇票提交付款人要求付款或承兑的行为。

提示

(1)付款提示

(2)承兑提示

汇票一经付

款,汇票上

的一切债务 即告终止。

3. 承兑

汇票付款人承诺在汇票到期日支付汇票金额的票据行为。

4. 付款

付款人向持票人按汇票金额支付票款的行为。

〔3〕信用证业务处理的是单据

3.信用证的作用

〔1〕对出口商的作用

〔2〕对进口商的作用 〔3〕对银行的作用

〔二〕信用证业务中的当事人

9.受让人

1.开证 申请人

2.开证行

8.偿付行

信用证 的当事人

3.通知行

7.付款行

4.受益人

6.议付行 5.保兑行

具有与开证 行相同的责

任和地位

〔三〕信用证的形式和主要内容 1.信用证的形式

汇出行

汇入行

3. 汇付结算方式的特点

〔1〕风险大 〔2〕手续简便,费用少 〔3〕资金负担不平衡

4.汇付方式在国际贸易中的应用

汇付

预付货款 货到付款

随订单付现 支付定金

〔二〕托收 1.托收的定义

债权人〔出口商〕出具汇票及/或商业单据委托银行通过 它的分行或代理行向债务人〔进口商〕代为收款的一种 结算方式。

银行能否拒付?为什么?

第一节 国际贸易的结算工具

一、汇票 〔一〕汇票的含义和根本内容 1.汇票的含义

我国?票据法?

?英国票据法?

2.汇票的根本内容

汇票的 基本内容

表明

无条件

“汇票”字样 支付委托

确定的 金额

[论文]托收案例

![[论文]托收案例](https://img.taocdn.com/s3/m/4ed94f5cce84b9d528ea81c758f5f61fb7362888.png)

案例一:托收方式下应掌握的问题进口人拒绝付款导致货物被假提单提走案一、案情提要托收是国际贸易业务中常用的支付方式,其风险程度介于信用证和汇付之间。

由于托收的本质是依靠商业信用,因此其中所隐藏的风险不容小视。

20世纪90年代中期,加拿大由于移民增加,其国内的建筑行业蒸蒸日上,对于建筑材料的需求旺盛,在对我国的建筑材料的进口方面也表现强劲。

我国的海港城市T市进出口公司宏大公司和加拿大的保罗公司共签订了八份合同,全部使用CIF贸易术语,总计金额68万美元,以D/P即期付款交单方式支付。

后来由于加拿大建房数量基本满足了市场的需要,该国的建筑业也随之降温,原先对于建筑材料的强劲需求也大为缓解。

而我国的宏大公司对这一情况并不十分了解,反而在年底之前为了突击增加业绩,抓紧时间将这八份合同规定的所有建筑材料全部发给了加拿大保罗公司,所有单据也在同时办理托收。

后由于款项过大和需求减少两方面的原因,保罗公司拒绝付款提单。

结果货物到达以后就不得不暂时堆放在温哥华码头。

在宏大公司着急解决问题的同时,货物却被另外的一家公司用假提单提走。

几经周折,在中央领导的直接干预下,才得以找到冒名提取货物的威马公司。

并经过历时两年的谈判,才收回货款,但同时也损失了很大的利息收入。

二、案情综述20世纪90年代中期,由于加拿大移民手续相应放宽,世界各地移民加拿大的人数较前大为增多,移民的增加,造成对住房的需求增大。

我国是加拿大进口贸易的主要伙伴,因此,加拿大建筑公司对于建筑材料的需求也反映到了对我国的国内建筑材料的进口需求强劲上来。

我国的海港城市T市的进出口公司宏大公司是一家建国以后就成立了的老牌进出口公司,和加拿大的保罗公司签订了总计八份出口各种建筑材料的合同,全部采用CIF贸易术语,八份合同总计金额为68万美元,支付方式为D/P即期付款交单。

随着加拿大各地营造住房数量的大幅度增加,已基本满足了市场需要,该国国内的建筑业从高峰期逐渐滑到了低点,原先对于建筑材料的强劲需求也大为缓解,而我国的宏大公司对这一变化并不十分了解。

国际结算案例——托收

案例1 托收单据丢失责任划分案案情:山东A公司于X年4月11日出口欧盟B国果仁36吨,金额32100美元,付款方式为D/P AT SIGHT。

A公司于4月17日填写了托收委托书并交单至我国Z银行, Z银行于4月19日通过DHL邮寄到B国W银行托收。

5月18日,A公司业务员小李突然收到外商邮件,说货物已经到达了港口,询问单据是否邮寄,代收行用的哪一家。

小李急忙联系托收行,托收行提供了DHL号码,并传真了邮寄单留底联。

小李立即发送传真给外商,并要求外商立即联系W银行。

第二天客户回复说银行里没有此套单据。

A公司领导十分着急,小李质疑托收行没有尽到责任,托收行业务主管不同意A公司的观点,双方言辞激烈。

压力之下,托收行于5月20日和5月25日两次发送加急电报。

W银行于5月29日回电报声称“我行查无此单”。

但W银行所在地的DHL提供了已经签收的底联,其上可以清楚看到签收日期和W银行印章。

A公司传真给了客户并请转交代收行。

然而,W 银行不再回复。

外商却于6月2日告诉小李,B国市场行情下跌,必须立即补办提单等单据,尽快提货,否则还会增加各种占港费等,后果将很严重。

重压之下,A公司于6月4日电汇400元相关机构挂失FORMA证书,同时派人到商检局开始补办植物检疫证等多种证书。

困难的是补提单,船公司要求A公司存大额保证金到指定帐户(大约是出口发票额的2倍),存期12个月,然后才能签发新的提单。

6月9日代收行突然发送电报称“丢失单据已经找到,将正常托收”。

此刻,无论A公司还是托收行都长出了一口气,这的确是皆大欢喜的结果,不幸中的万幸。

然而这个事件让A公司乱成一团,花费和损失已经超过本次出口预期利润。

分析:根据《托收统一规则》第4条明确规定,“与托收有关的银行,对由于任何通知、信件或单据在寄送途中发生延误和(或)失落所造成的一切后果,或对电报、电传、电子传送系统在传送中发生延误、残缺和其他错误,或对专门性术语在翻译上和解释上的错误,概不承担义务或责任。

国际结算第2章案例

国际结算第2章案例PS:投资学第二小组成果,如有雷同,全部枪毙!!!案例拒付:A、B两人签订了一份贸易合同,A是卖方,A将应收货款转让给了C,但是实际上A的货物有问题,或者根本没有交货。

请问B是否可以对C拒付?分析:A对于该应收货款的权利本身就是有缺陷的,那么B可以以货物有问题或没有交货为理由,对C拒付。

案例拒付:A将从B处偷来的汇票转让给了C,C因不知情而对该票据支付了对价。

请问B是否能够对C拒付?分析:B不能以A是以偷窃方式取得该汇票为理由,对C拒付或要求C归还票据。

因为,在票据的流通转让中,正当持票人的权利不受前手票据权利缺陷的影响。

案例:票据的特性福建省某进出口公司从美国A公司进口了价值10万美元的机器设备,应向A公司支付货款10万美元。

同时福建公司出口商品至美国B公司,B公司货款尚未支付。

福建公司与A公司商定用票据支付,于是福建公司开出汇票交付A公司,命令美国B公司在见票时立即向A公司付款10万美元。

A公司将该汇票背书转让给了C公司以支付C公司的材料费用。

C 公司向B公司提示汇票,B公司付款并收回汇票。

分析:福建公司开出汇票交付:设权性、要式性;背书转让:流通性;B公司付款:无音性;提示:提示性;收回:返还性;以支付C公司:付款请求权,追索权案例票据图分析:伦敦进口商A向纽约出口商C购买10万英镑的小米,纽约进口商D向伦敦出口商B购买10万英镑的棉布。

伦敦出口商B在发出货物或对方收到货物后开出了一张命令纽约进口商D付款10万英镑的汇票。

他在开出以后将汇票交给伦敦进口商A,并收回他应得的10万英镑,A商则把汇票寄给纽约的出口商C,叫他持票向纽约进口商D要求付款。

请画出结算图,以说明英国和美国两国之间的两笔债权债务如何通过一张票据的传递和流转得到了清算。

伦敦进口商A 开出汇票(出票)伦敦出口商B↓转让汇票←←↓→→纽约出口商C 提示汇票纽约进口商D练习汇票出票:请依据所给条件,完成下列汇票的出票行为:The requisite items of a bill are as follows:Drawer: Continental Co., New YorkDrawee: Bank of Europe, LondonPayee: the order of Ace Trading Co.Sum: USD729,000.00Date of issue: 01 April, 2008Tenor: at 90 days after sightFill in the following blank form to issue a bill.实务汇票填写国际出口公司(International Exporting Co.)出口机器设备和零部件给环球进口公司(Globe Importing Co.)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、预付货款对买方的风险案例名称:空头提单诈骗导致财货两空1、案情简介1977年,希腊货轮“LORD Baron”号,自新加坡装伪造了一张载20,000吨糖的提单向银行结汇,拿到款走了。

而索马里政府就心安理得等侯着心目中的20,000吨糖的到来,但当船抵港后发觉只有500吨,一怒之下降罪于船东,没收了该轮,并把船长收监。

2、案例分析预付货款对进口商来说是不利的,因为进口商未收到货物,已经先垫款,将来如果货物不能收到或不能如期收到,或即使收到货物又有问题时,将遭受损失和承担风险。

此案例属于空头提单诈骗。

所谓的空头提单诈骗就是指货物根本不存在或者货物的装船数量远远不足信用证规定的量,而诈骗者用假造的足量提单会同其它单据一起先向银行结汇,待收到款后便溜之夭夭而开证申请人既付了款但又收不到或收不足货而只能望单兴叹。

许多国际骗子经常利用这一方法进行诈骗勾当,他们每每先与对方进行几次小额成交,待建立"信用。

后就来一次大的瞒骗“利用空头提单"的诈骗虽然受损失的大多是买方,但有时会泱及船方(特别是在货量严重不足的情况下),在此案例中进口商在没有充分了解出口商资信的情况下,在货物运至目的港前就将货款汇给出口商,这种行为为出口商通过伪造假提单骗取进口商的货款提供了可能,最终导致进口商钱货两失。

3、案例启示进口商在进行结算时要谨慎使用预付货款的计算方式。

如果迫不得已采用此方式可以通过采取以下措施来减少风险的产生:(1)充分的了解出口商及承运人的资信情况(2)附加一些不容易被假冒的检定文件,例如,由有名望的公证人或当地商会组织签发的检定证书或可规定只有驻当地使馆鉴证才能确定货物已如数装船等。

4、案例来源世贸论坛二、货到付款对出口商的风险案例名称:电汇诈骗案例1、案例简介:1998年3月18日,国内某外贸公司(卖方)与香港D商社(买方)签订了一份金额为10万美元的贸易合同,合同规定:由买方开出即期不可撤销的信用证向卖方付款。

但过了合同约定的开证日期仍未见买方开来信用证,卖方多次查询,对方才告知“因开证行与卖方银行并无业务代理关系,故此证己开往有代理关系的某地银行转交”此时,船期已到、因合同规定货物需直接运抵加拿大,而此航线每月只有一班船,若错过这一次船期,则要推迟至下一个月才能装船,这样,将造成利息和费用的损失。

这时,港商提出改用电汇方式把货款汇来,以促成该笔生意。

鉴于以上情况,卖方只好同意并要求对方提供汇款凭证传真件,确认后马上发货。

次日,港商便传来了银行的汇款凭证,卖方财务人员持该汇款传真件到银行核对签字无误后以为款项已汇出,便放心地安排装船。

但出运后10多天,卖方才发觉货款根本未到账,大呼上当。

原来,该港商资信甚差,经营作风恶劣,瞄准卖方急于销货的心理,先购买一张小额汇票,涂改后,再传真过来,冒充电汇凭证,蒙骗卖方,使其遭受重大的经济损失。

2、案例分析:本案例中本来是预定采用信用证的支付方式,这种方式对出口商较为有利,可是卖方在买方迟迟未开信用证,且对买方的资信没有仔细调查的情况下没有坚持采用信用证的支付方式,接受了进口商提出的采用电汇——这种有极大风险的支付方式。

而且卖方财务人员在收到修改后的电汇凭证后立即持该汇款传真件到银行核对,确定签字无误后以为款项已汇出,便马上安排装船,没有等款项完全到账,从而将预付货款变为了货到付款,又一次向高风险迈进。

总而言之,由于出口商的大意与急于争取客户导致了其重大损失。

3、案例启示:一笔交易双方按货到付款或赊销交易时,出口商面临着进口商收到货物后迟付或不付货款的风险。

这种结算方式相当于出口商给进口商提供了信用和资金融通,进口商没有承担任何风险,而出口商自己则面临着进口商经营作风不佳,迟迟不付货款,长期占压资金的风险,而且也可能因为货物已经掌握在进口商手中,出口商失去对其的制约,最终导致钱货两空,遭受巨大损失。

因而,出口商在对进口商的资信情况不了解的情况下应该尽量使用信用证这种支付方式。

如果一定要采用货到付款的汇付方式,可采用以下方式来降低风险:①投保出口信用险。

转嫁出口收汇风险。

②加强资信调查,建立客户信息数据库。

③尽可能争取提高饥预付金额的比例。

④大单采取“分批发货、分批收汇”来降低收汇风险。

④采用海运方式4、案例来源浙江工业大学精品教程三、惯例风险案例名称:D/P方式下的惯例风险1、案情简介X月X日,国内A公司同南美客商B公司签订合同,由A公司向B公司出口货物一批,双方商定采用跟单托收结算方式了结贸易项下款项的结算。

A公司的托收行是Aa银行,南美代收行是Bb银行,具体付款方式是D/P90天。

但是到了规定的付款日,对方毫无付款的动静。

更有甚者,全部单据已由B公司承兑汇票后,由代收行Bb银行放单给B公司。

于是A公司在Aa银行的配合下,聘请了当地较有声望的律师对代收行Bb银行将D/P远期作为D/A方式承兑放单的责任向法院提出起诉。

当地法院以惯例为依据,主动请求我方撤诉,以调解方式解决该案例。

经过双方多次谈判,该案终以双方互相让步而得以妥善解决。

2、案例分析:托收方式是一种以商业信用为基础的结算方式,这种结算方式显然对一方有利,对另一方不利。

在买方市场条件下,作为出口商的一方通过支付方式给予对方优惠来开拓市场、增加出口的做法本无可厚非,问题是在采用此种结算方式时,我们除了要了解客户的资信以外,还应掌握当地的习惯做法。

在此案例中《托收统一规则》与南美习惯做法是有抵触的,倘若使用该方式,根据《托收统一规则》,Bb银行必须在B公司90天付款后,才能将全套单据交付给B公司。

故Bb银行在B公司承兑汇票后即行放单的做法是违背《托收统一规则》的。

但从南美的习惯做法看,南美客商认为,托收方式既然是一种对进口商有利的结算方式,就应体现其优越性。

D/P远期本意是出口商给进口商的资金融通。

而现在的情况是货到南美后,若按D/P远期的做法,进口商既不能提货,又要承担因货压港而产生的滞迟费。

在此情况下,Bb银行在B公司承兑后放单给B公司的做法也就不足为奇了。

3、案例启示:1)在处理跟单托收业务时,原则上我们应严格遵守《托收统一规则》。

托收行在其托收指示中应明确表明按《托收统一规则》办理,这样即使当地习惯做法与《托收统一规则》存在抵触,仍可按《托收统一规则》办理。

2)另一种选择是尊重当地的习惯做法,如货运南美地区的托收业务,可采用D/P即期付款交单或D/A承兑交单的付款方式,避免使用D/P远期,以免引起不必要的纠纷。

倘若非用D/P 远期不可,则远期的掌握应以从起运地到目的地运输所耗费的时间为准。

4、案例来源:中国贸易网四、国家风险案例名称:由于委内瑞拉外汇管制导致收汇失败1、案情简介中国出口企业X公司于2006年向委内瑞拉某大型电信运营商C公司出口10000台手机,价值200余万美元。

由于委内瑞拉外汇管理制度较为严格、复杂,为了获得支付货款所需的外汇,C公司随即向委内瑞拉外汇管理委员会(CADIVI)提出美元购汇申请,并取得相应的许可AAD。

2006年底,C公司根据已取得的购汇许可AAD,申请以美元支付到期货款时,恰逢委内瑞拉政府对C公司实行国有化,CADIVI以C企业需要审计为由,拒绝了C公司的购汇请求。

由于投保了出口信用保险,X公司遂委托中国出口信用保险公司(中国信保)代为追讨欠款。

2、案例分析本案项下C企业对外支付美元涉及到委内瑞拉政府对进口付汇的管制。

目前全球仍有不少国家实行不同程度的外汇管制,其中对涉及进口付汇的管理规定也不尽相同。

像本案项下委内瑞拉的外汇管制就十分严格和复杂,出口企业X直至无法收汇之后才完全弄清楚该国的相关规定。

因此我国出口企业在向外汇管制国家出口之前,有必要充分了解该国的相关规定,做到心中有数,谨慎交易,具体可以从以下几方面入手:(一)咨询我驻外经济商务参赞处我国驻外经济商务参赞处的网站上一般都有对该国经济或外汇外贸政策的介绍,出口企业可从这类网站上查询相关信息。

(二)充分利用中国信保等专业机构保障收汇安全中国出口信用保险公司作为保障出口商收汇风险的专业化公司,掌握了一些国家的外汇管制资料和外汇政策,出口企业可以向其咨询,借助中国信保丰富的“资料库”掌握相关信息。

此外,一旦出口企业因为进口国外汇管制而无法收汇,可以借助中国信保的专业力量减少和挽回损失。

本案项下,出口企业X就积极向中国信保提供了中间商、买方的详细信息,而中国信保也正是通过中间商敦促委内瑞拉的C企业完成外汇申购,最终成功追回全部欠款。

3、案例来源中国贸易金融网五、银行责任案例名称:代收行未完全执行托收指示的责任问题1、案情简介在一笔托收业务中,托收行在托收指示中规定:“DOCS TO BE RELEASED ONLY AGAINST ACCEPTANCE”以及“PAYMENT ON DUE DATE To BE GUARANTEED BY XX BANK(代收行)。

TESTED TLX TO THIS EFFECT REQUIRED.”代收行办理承兑交单后,向托收行寄出承兑通知书,明确指出“THE BILL ACCEPTED BY DRAWEE”,到期日为1994年9月13日。

不久,当托收行查询有关承兑情况时,代收行复电再次告知“DOCS HAVE BEEN ACCEPTED BY DRAWEE TO MATURE ON 940913”。

在上述承兑通知书及查询答复中,代收行均未表明担保付款,亦未发出承诺担保的电传;托收行亦未就此提出任何异议。

承兑汇票到期后,进口商拒付货款,代收行即向托收行发出拒付通知。

托收行认为托收指示中要求凭代收行到期付款的担保放单,而代收行已将单据放给付款人,因此要求立即付款。

代收行反驳道,放单是基于付款人的承兑,代收行根据国际商会第522号出版物没有担保到期付款的责任。

虽经多次交涉,此纠纷仍未得到解决。

2、案例分析1)本案争论的焦点是代收行未完全执行托收指示的责任问题。

托收行认为,根据国际法律一般原则,如代收行做不到托收行所要求的担保付款,应该回复托收行;至于未征求托收行意见便放单给付款人,则是严重违反合同约定的行为,代收行应对此负责。

代收行强调,放单系根据URC522第11条承担责任,托收指示规定凭承兑放单,代收行正是在付款人承兑后才放单的;至于托收指示要求代收行担保,同时要求发加押电证实,而事实上代收行并未发出这样的电传,在有关的承兑通知书及函电中也仅仅明确通知托收行付款人已承兑,托收行却未提出任何异议,代收行因此认为自己未承担任何担保责任。

2)根据国际商会第522号出版物关于托收指示的规定,如果代收行不能遵守指示,应当回复托收行,而代收行却未这样做,只是在托收行查询单据下落时才告知仅凭承兑放单。

应该说,代收行在这一点上违反了URC522的规定。