会计实务:虚开发票的认定、依据及后果

虚开发票的认定、依据及后果

一、认定

(一)虚开、非法代开发票认定

(1)虚开发票的行为包括:

①为他人、为自己开具与实际经营业务情况不符的发票。

②让他人为自己开具与实际经营业务情况不符的发票。

③介绍他人开具与实际经营业务情况不符的发票。

(2)对于非法代开发票的行为,依照虚开发票进行处罚。

(二)虚开增值税专用发票的认定

1、虚开增值税专用发票的手段包括:

(1)没有货物、不动产、无形资产购销,提供或接受应税劳务、应税服务而为他人、为自己、让他人为自己、介绍他人开具增值税专用发票。理解:这里指完全没有发生交易。

(2)有货物、不动产、无形资产购销,提供或接受应税劳务、应税服务但为他人、为自己、让他人为自己、介绍他人开具数量或者金额不实的增值税专用发票。理解:这里指进行了交易,但有一部分数量或金额不真实。

(3)进行了实际经营活动,但让他人为自己代开增值税专用发票。

2017发票管理制度

XX科技有限公司 发票管理制度 为了更好地加强公司的发票管理和财务监督,根据《中华人民共和国发票管理办法》的规定,结合企业各自的实际情况,特制定本制度。本制度适应公司的全体员工,公司内的各员工申请、开具、取得和保管发票,均须遵守本制度。 一、发票的范围及定义 本制度中的“发”票包括:一是国税局出售的普通发票和增值税专用发票;二是由 国务院有关部门自行印制和管理的票据,主要有金融、航空、邮政、铁路等行业自制的票据。三是省级以上财政部门印制的行政事业性收费收据和非税收入收据。 二、发票领购 发票领购由专人负责,由公司办税员填制准确、完整并加盖公章的"购领发票申请单" 及尚未缴销的旧发票(具体按主管税务机关的发票领购要求),根据实际需要的种类、数量 领购并建立发票领购明细台账。 三、发票保管 1、必须选择有安全保障措施的发票存放场所,并按照档案管理有关规定进行存放。 2、不得丢失、损(撕)毁发票。如果发生丢失,必须于丢失的当天书面报告税务局,并在报刊和电视等传播媒介上公告声明作废(或按主管税务机关的具体要求进行)。 3、发票的基本联次(发票联、抵扣联、记帐联)及相关资料必须保存5年以上,保存期满经税务机关检查后方可销毁。 四、发票使用及开具 1、公司销售商品、提供服务以及从事其他经营活动的部门,对外发生经营业务收取款项,应向付款方开具发票。填开发票的申请单位必须在发生经营业务确认营业收入时开具发票。未发生经营业务一律不准开具发票。 2、公司各部门和员工申请开具发票,由经办人员填写《开具发票申请表》,各栏须填写齐全,经部门主管、财务部及总经理签署意见后,由财务部门开具发票。 3、财务部门开具发票时,必须认真审查申请手续、购销合同或协议、出库单等业务成 立依据及合法性;必须在发生经营业务确认营业收入时按发票填开要求开具发票,未发生

开具增值税发票基本信息登记表

附件1: 开具增值税发票基本信息登记表

填表说明 1.公司名称以工商登记信息为准,如工商登记或客户已经申请完成工商营业执 照、组织机构代码证和税务登记证三证合为一证(以下简称“三证合一”)后的登记信息与税务登记信息有差异而造成取得的增值税专用发票无法进行进项认证或无法作为财务报销凭据而造成的损失,由贵单位自行承担。 2.如已经完成“三证合一”且已经完成纳税人识别号信息变更的,则“税务登记 证号(纳税人识别号)/统一社会信用代码”一栏填写“统一社会信用代 码”;如尚未完成“三证合一”或已经完成“三证合一”但未完成纳税人识别号信息变更的,则“税务登记证号(纳税人识别号)/统一社会信用代码”一栏填写“税务登记证号(纳税人识别号)”。 3.公司地址以税务登记信息为准,请贵单位填写税务登记时向税务机关提交的备 案信息。 4.联系电话以税务登记信息为准,请贵单位填写税务登记时向税务机关提交的备 案信息。 5.开户银行全称以税务登记信息为准,请贵单位填写税务登记时向税务机关提交 的备案信息。 6.开户银行账号以税务登记信息为准,请贵单位填写税务登记时向税务机关提交 的备案信息。 7.公司名称、税务登记证号(纳税人识别号)/统一社会信用代码或者纳税人类 型发生变更的,请提供变更后的增值税纳税人的证明文件。 8.对于新增基本信息的客户,其应提供的增值税一般纳税人证明文件为: a.对于已经完成“三证合一”且已经完成纳税人识别号信息变更的,需提供: 主管税务机关发放的核定增值税专用发票的《税务事项通知书》原件或加盖贵单位公章的复印件,或加盖主管税务机关印章的《增值税一般纳税人资格登记表》原件或加盖贵单位公章的复印件,或加盖贵单位公章的一般纳税人资格网上查询结果; b.对于尚未完成“三证合一”或已经完成“三证合一”但未完成纳税人识别号 信息变更的,需提供:加盖“增值税一般纳税人”字样的《税务登记证》原 件,或《增值税一般纳税人资格证书》原件,或《增值税一般纳税人资格认定书》原件或加盖贵单位公章的复印件。

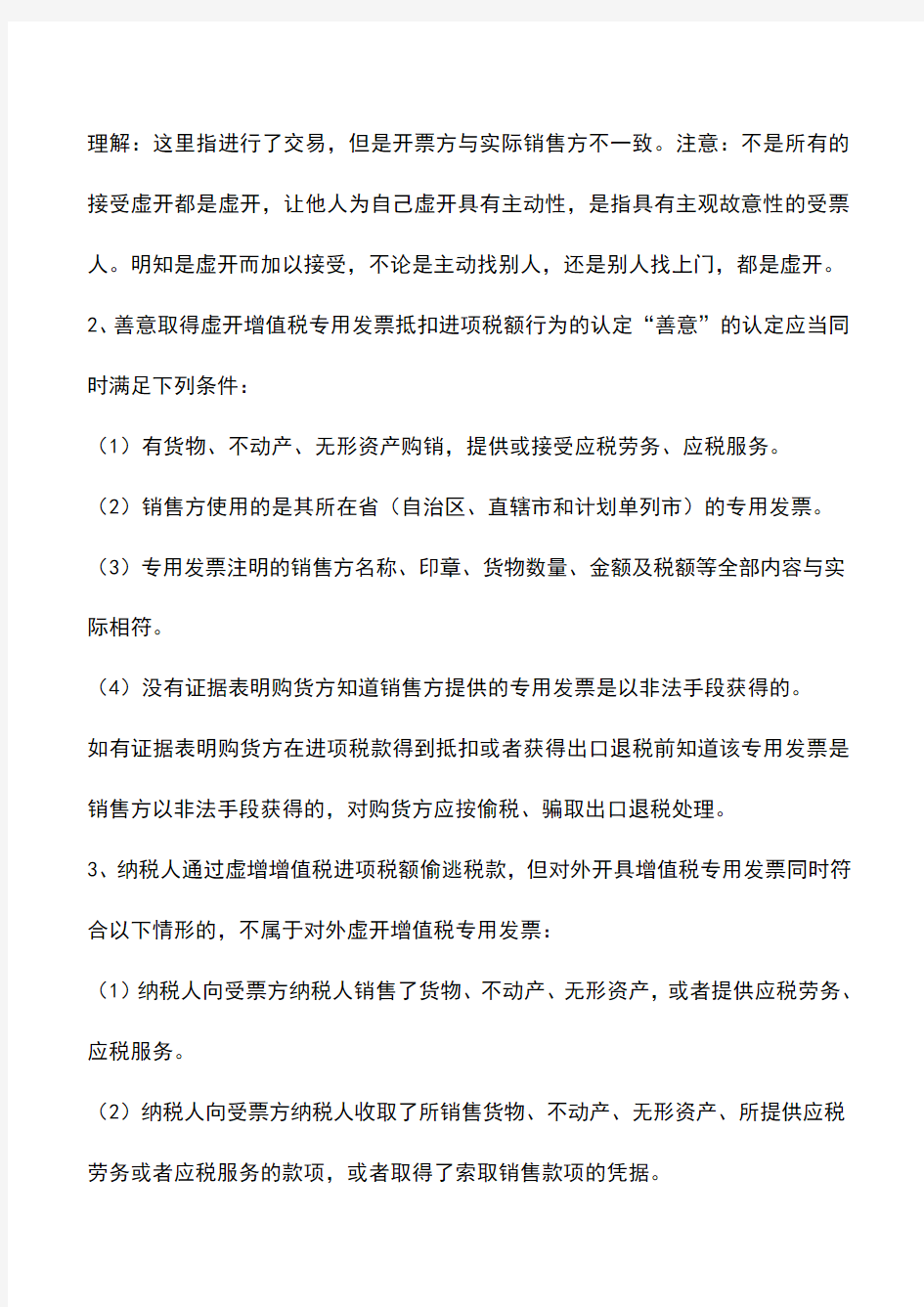

增值税专用发票模板

Nationally Uniform Invoice Supervision Seal Special V AT Invoice of Henan 4100114140This page shall not be used as voucher for reimbursement and tax deduction. No. 03365740 Made under the Supervision of the State Administration of Taxation Date of issuing: May. 10, 2013 Buye r Name: Post and Telecommunications Printing Factory of Henan Taxpayer's registration number: 410105169952066 Address and phone number: No.21,Jingwu Road, Zhengzhou City 65723700 Name and A/C No. of opening bank: ICBC, Zhengzhou Administrative Region Sub-Branch 1702029109021008414 Password area Name of goods or taxable labor services Specification and Model Unit Quantity Unit Price Amount Tax rate Tax amount Isopropanol AR 2500ml Bottle 160 49.572649573 ¥7931.62 17% ¥1348.38 Isopropanol AR 2500ml Bottle 160 49.572649573 ¥7931.62 17% ¥1348.38 Isopropanol AR 2500ml Bottle 160 49.572649573 ¥7931.62 17% ¥1348.38 Isopropanol AR 2500ml Bottle 160 49.572649573 ¥7931.62 17% ¥1348.38 Total ¥31726.48 ¥5393.52 Total price and tax (capital) (In Words) RMB Thirty-seven thousand one hundred and twenty YUAN (In Figures) ¥37120.00 Seller Name: Henan Xire Electric Power and Chemical Material Co., Ltd. Taxpayer's registration number: 41010572413854X Address and phone number: No.4(No.7), Est Shangcheng Rd, Zhengzhou City 66328404 Name and A/C No. of opening bank: Bank of China, Shangda Sub-Branch 254601819246 Remarks Cashier: Double-checked by: Drawer:Seller (seal):Henan Xire Electric Power and Chemical Material Co., Ltd. 1 / 3

发票管理制度

发票管理制度2007-02-21 10:04 发票管理制度 第一章总则 第一条财务部是公司发票管理的责任部门,负责拟定发票的管理制度及工作规范。财务部对发票管理工作进行具体组织和指导。 第二条财务部办理公司各类发票的申购、使用、缴销及纳税申报等事务,负责税务机关业务衔接和关系协调,保证发票运用的合法性。 第三条本管理制度所指的发票包括增值税发票、普通发票和机动车销售统一发票。企业的财务收据管理适用本制度。 第二章销售发票的管理 第四条遵照国家税法规定,销售发票使用应按照不同经济业务及其经济对象确定适用范围。一般情况下,公司主要使用以下三类发票。 增值税发票:具有一般纳税人资格并能够提供完整税务资料的企业单位; 普通发票:小规模纳税人、不能够提供税务资料的一般纳税人、不需要进行进项税额抵扣的消费行为; 机动车销售统一发票:XXXX车的直接消费者。 第五条税务会计或出纳根据需要提出发票(收据)购买申请,经财务部长核准发票类型及购买数量后,持税控IC卡和准购证向主管税务机关购买发票。原则上增值税发票购买每次不低于300份,普通发票、机动车销售统一发票、收据购买各不超过100份。 1、实行发票(收据)的管、用分离控制,内勤会计负责空白发票(或收据)的保管,税务会计(或出纳)负责发票的出具和传递。 2、税务会计将发票(收据)购入后交内勤会计登记、保存备用。增值税发票应放入保险柜保管。 3、税务会计制作发票时需用多少,领用多少。原则上,未使用的空白发票应于当日退还内勤会计。 4、出纳领用收据应履行登记手续,每次领用原则上不得超过50份,实行存根缴销。第六条销售发票的出具必须以真实的销售行为为前提,具有完整可靠的原始凭据。 1、现款现货销售以出库单及销售会计确认收款的签章为依据。月末因时间紧迫,可先根据出库单传真件开票(见附表二),待出库单原件返回,税务会计应将对应的传真件进行替换。 2、包销车依据出库单和包销协议开具发票。 3、委托代销商品以销售会计确认的代销清单及结算室的收款通知书为依据开票。 4、铺底货物出库时,暂不开具发票。销售实现以办事处的销售清单和收款证明开票(见附表三)。 5、发票(收据)制作必须要素完整、准确,全部联次一次填写,单位名称必须使用全称。 6、因出具失误造成的废票应联次齐全,逐联加盖“作废”印章并在开票系统中“作废”。废票由税务会计另行保存。 7、销售发票应按顺序使用,不得漏开、重开或误开发票。 第七条发票制作完毕,存货会计应对开具的发票进行要素全面审核,确认无误后签章,税务会计方可进行传递。 1、税务会计将销售发票按各办事处管辖的区域分类,以特快专递方式邮寄至各办事

增值税专用发票填写最新要求示意图

专票填写最新要求示意图 2018-07-24 09:05:17来源:xiaochenshuiwu 1.企业经营地址和注册地址不一致,开具增值税专用发票时应按照税务登记证(统一社会信用代码证)上的地址开具。 2.增值税专用发票写的是“开户行及账号”,所以开具增值税专用发票时应填写企业基本开户行及账号。 3.销售方开具发票时,应如实开具与实际经营业务相符的发票,购买方取得发票时,不得要求变更品名和金额,也就是说卖啥开啥,不得变更,比如提供的是住宿费,开具“旅游服务”的发票。 4.严格按照《商品和服务税收分类与编码》开具发票,采用新系统开具的发票不能”办公用品”、“材料一批”、“礼品”出现这样的笼统开具行为,比如《商品和服务税收分类与编码》中有一个明细类别是“纸制文具及办公用品”,因此,发票摘要写“纸制文具及办公用品”是符合规范的,但是只写“办公用品”是不符合规范的。 5.发票上的单价数量,按相关税法规定发票信息需要依次据实填写,销售货物,需要将单价、数量、金额体现在发票上;如果属于服务劳务,确实没有单位数量的可以不体现。 6.由于开票时有限额,销售货物不能一次性全开,分开开具发票时,会出现数量是小数,比如“0. 4台”,只要分开开具的发票数量总额是与实际销售数量相符即可。

7.增值税专用发票开票人的填写,税务上没有要求,但建议最好如实填写开票人员姓名,特别是收到一些相对企业来说大额的增值税专用发票,开票人最好不要是“管理员”,顺便提醒一下取得一些新成立商贸企业(查当地工商局网站就知道是不是新成立的)开具的大额增值税专用发票,且开票人是“管理员”,要特别提高警惕。 8.增值税发票“开票人”和“复核”能否是同一个人,税务上没有要求,但是从内控管理的角度,“开票人”和“复核”应该不是同一个人,特别是收到一些相对企业来说大额的增值税专用发票,“开票人”和“复核”最好不要是同一个人。 9.成品油专用发票在发票的左上角有“成品油”三个字。 以上仅供参考,大家可以留言建议,如当地税务部门有不同管理要求,按照其要求执行!

增值税发票的使用管理制度

增值税发票的管理办法 根据国家发票统一管理的规定,为加强本单位的发票管理,结合单位实际,特订如下管理办法: 1.发票(普通发票、增值税发票)以及单位在经济业务活动中发生的重要凭证和其它有关票据,一律由计划财务部管理,并指定专人负责。各使用销售发票的部门也要指定专人进行管理和领换。 2.计划财务部应根据销售部门的业务量,采取用定量控制领换普通发票的办法,其它部门需开具发票一律由计划财务部掌握开具,不得领取。 3.领换时必将已开具的发票留底联逐笔打出总金额定时交计划财务部。经办人对有关部门领换发票必须严格登记,并实行签名。 4.计划财务部若发现存根撕毁一份或若干份,甚至将整本留底发票联遗失所造成的后果,按发票管理所的规定进行处罚。 5.定于每月25—29日各使用发票的部门必将开完的发票留底联或此本正在用,而未使用完的空白发票全部一并交计划财务部,不得拖延。 6.销售部门填制一式几联的发票时,必须填写清楚齐全购货单位、年、月、日、数量、金额、开票人、收款人,如有销售折扣与折让,需在同一张发票反映,且将记帐联附在销售汇总单后。 7.单位或团体严禁乱吊部门帐,必须当时用现金或转帐的形式结清。确因特殊情况需凭单位介绍信或单位协议、合同等,同时经办

人在发票签上姓名,限一定时间结清或交计划财务部划帐、托收等结清,手续不全计划财务部有权、有责任拒绝受理。 8.开具的发票应加盖单位发票专用章,作废的发票应该是一式三联(不得少张)并加盖“作废”字样交计划财务部,发票的使用按顺序号开具,不得涂改、撕毁、缺号、跳号、倒写使用。 9.发票不得转让(转让性代开)、严禁开具假发票和将空白发票撕给他人或其他单位使用。 10.增值税发票统一由计划财务部指定专人负责填制和管理,发票的开具严格按税务部门有关规定。 11.违反以上1—10条款者,视情节轻重对有关科、室、门市负责人和直接责任人处于罚款、行政处分等,触犯法律的由司法部门依法追究法律责任。 12.此规定从公布之日起执行。

发票管理制度范本(20210116095116)

发票管理制度范本 企业为了更好地加强发票的管理和财务监督,保障税收收入,维护经济秩序,根据税务机关制定的发票管理规定,结合企业各自的实际情况,都会制定相应的发票管理制度: 一、发票领购 发票领购由专人负责,持"办税员证";填制准确、完整并加盖公章的"购领发票申请单"及尚未缴销的旧发票,根据实际需要的种类、数量领购。 二、发票保管 必须选择有安全保障措施的发票存放场所,并按照档案管理有关规定进行存放。 必须按照规定认真填制"购领发票申请单"、"发票使用明细表"、"发票领用存月报表"。 不得丢失、损毁发票。如果发生丢失,必须于丢失的当天书面报告税务局,并在报刊和电视等传播媒介上公告声明作废。 发票的基本联次及相关资料必须保存5年以上,保存期 满经税务机关检查后方可销毁。 三、发票使用 发票领用时加盖"发票专用章"。 开具的发票必须符合下列规定: 1、字迹清楚。

2、不得涂改。 3、项目填写齐全,单位名称必须填写详细,不得简写。如果单位名称较长,可在"名称栏"分上下两行填写,必要时可划出该栏的上下横线。 4、票、物相符,开广州发票,票面金额与实际收取的金额相符。 5、各项目内容正确无误,代理开发票。如填写有误,应 另行开具。错票必须一式几联同时作废,注明"误填作废"字样,并将作废发票的所有联次全部保存在发票原有位置。如发票开具后因购货方不索取而成为废票的,也按填写有误处 理。 6、小写合计数前用” ¥ "符封顶,大写合计数前用""符封顶。 7、全部联次一次填开,上下联的内容和金额一致。 8、在发票联左下方加盖"发票专用章",印制清晰、完整。 9、购货单位与付款单位必须一致。 10、劳务名称仅限营业执照上注明的经营范围。 11、按规定时限开具发票。 采用预收货款、托收承付、委托银行收款结算方式的, 为劳务提供的当天。劳务和款项同时发生的,为收到货款的当天。 采用赊销、分期付款结算方式的,为合同约定的收款日 期的当天。 将货物交付他人代销,为收到委托人送交的代销清单的 当天。

增值税专用发票填写最新要求示意图

专票填写最新要求示意图 1.企业经营地址和注册地址不一致,开具增值税专用发票时应按照税务登记证(统一社会信用代码证)上的地址开具。 2.增值税专用发票写的是“开户行及账号”,所以开具增值税专用发票时应填写企业基本开户行及账号。 3.销售方开具发票时,应如实开具与实际经营业务相符的发票,购买方取得发票时,不得要求变更品名和金额,也就是说卖啥开啥,不得变更,比如提供的是住宿费,开具“旅游服务”的发票。 4.严格按照《商品和服务税收分类与编码》开具发票,采用新系统开具的发票不能”办公用品”、“材料一批”、“礼品”出现这样的笼统开具行为,比如《商品和服务税收分类与编码》中有一个明细类别是“纸制文具及办公用品”,因此,发票摘要写“纸制文具及办公用品”是符合规范的,但是只写“办公用品”是不符合规范的。 5.发票上的单价数量,按相关税法规定发票信息需要依次据实填写,销售货物,需要将单价、数量、金额体现在发票上;如果属于服务劳务,确实没有单位数量的可以不体现。 6.由于开票时有限额,销售货物不能一次性全开,分开开具发票时,会出现数量是小数,比如“0.4台”,只要分开开具的发票数量总额是与实际销售数量相符即可。

7.增值税专用发票开票人的填写,税务上没有要求,但建议最好如实填写开票人员姓名,特别是收到一些相对企业来说大额的增值税专用发票,开票人最好不要是“管理员”,顺便提醒一下取得一些新成立商贸企业(查当地工商局网站就知道是不是新成立的)开具的大额增值税专用发票,且开票人是“管理员”,要特别提高警惕。 8.增值税发票“开票人”和“复核”能否是同一个人,税务上没有要求,但是从内控管理的角度,“开票人”和“复核”应该不是同一个人,特别是收到一些相对企业来说大额的增值税专用发票,“开票人”和“复核”最好不要是同一个人。 9.成品油专用发票在发票的左上角有“成品油”三个字。 以上仅供参考,大家可以留言建议,如当地税务部门有不同管理要求,按照其要求执行! (此文档部分内容来源于网络,如有侵权请告知删除,文档可自行编辑修改内容,供参考,感谢您的 配合和支持)

增值税电子普通发票管理制度

精品文档 . 上海**餐饮有限公司 电子发票管理制度 第一章总则 为加强财务监督,进一步规范公司的发票管理,根据《中华人民共和国税收征收管理法》和《中华人民共和国发票管理办法》等有关规定,结合公 司实际情况,制定本规定。 第二章发票的领购、保管和使用 一、增值税发票由财务人员专人购买,统一管理。财务部门指派专人对增值税发票进行领用、开具、保管以及发票存根的上交。增值税发票实行谁领用谁负责的原则。 二、增值税发票和开具发票的设备,包括金税盘,电脑以及打印机应妥善保管。增值税发票视同现金管理,不得丢失,不得虚开、多开、误开。否则,责任人将承担相应的经济责任和法律责任。 三、增值税普通发票和增值税电子普通发票均应严格按号码顺序开具,不得拆号码开具,当月如有作废发票,应在纸张发票和电子发票上同时进行作废。 四、增值税专用发票和普通发票的开具依据是加盖了本公司收银章的对方记帐联和抵扣联(有效期限是两个月之内),发票备具栏上必须写上清单号码及日期。在核对记帐联和抵扣联的纸质凭据时,必须同时在电脑上对该单位的销售记录进行核对,如有冲票,冲差和退货,必须把此部分金额抵减后才能开票。票据开好后,在发票和附件上同时盖上发票专用章,然后将此发票在记录本上进行登记,票据经手人签字,存根联留存备查。 五、填开增值税发票必须仔细认真。每开一张发票,必须将开票系统上的号码和纸质号码进行核对,确认无误后,方可打印,已打印的发票,各联次应该清晰整洁。 开具增值税电子发票应登录网络发票管理系统,如实完整填写发票的相关内容及数据,确认保存后打印发票。 开具发票的单位和个人在线开具的网络发票,经系统自动保存数据后即完成开票信息的确认、查验。 七、开具发票的单位和个人需要开具红字发票的,必须收回原电子发票全部联次或取得受票方出具的有效证明,通过网络发票管理系统开具金额为负数的红字电子发票。 八、开具发票的单位和个人作废开具的电子,应收回原网络发票全部联次,注明“作废”,并在网络发票管理系统中进行发票作废处理。 以上制度和规定请相关人员遵照执行。 上海**餐饮有限公司财务部

增值税普通发票管理办法

增值税(普通)发票管理办法 1. 为加强公司的发票管理和财务监督,根据《中华人民共和国发票管办法》的规定,制定本办法。 2. 公司各部门和员工申请开具、取得和保管发票,必须遵守本办法。 3. 公司销售商品、提供服务以及从事其他经营活动的部门,对外发生经营业务收取款项,应向付款方开具发票。 4. 公司各部门和员工申请开具发票,由经办人员填写《增值税(普通)发票使用申请表》,《增值税(普通)发票使用申请表》各栏须填写齐全,经部门主管、主管副总和总裁签署意见后,由财务部门开具发票。 5. 千元版发票由部门主管签署意见;1 万元以上(含本数)5 万元以下(不含本数)由部门主管、主管副总签署意见;5 万元以上(含本数)由部门主管、主管副总签署意见后,须经总裁审批。

6. 财务部门开具发票时,必须认真审查申请手续、购销合同或协议、出库单等业务成立依据及合法性;必须在发生经营业务确认营业收时开具发票,未发生经营业务一律不准开具发票。必须按经营业务实际发生金额开具发票,不得虚开发票,也不得提供空白发票。 7. 开具发票时,必须按照规定的时限,按号码顺序,逐栏填开,填写项目齐全,内容真实,字迹清楚,全部联次一次性复写、打印,内容完全一致,并在发票和抵扣联加盖公司财务印章或发票专用章。 8. 开具发票后,如发生销货退回需开红字发票的,必须收回原发票并注明“作废”字样或取得对方有效证明;发生销售折让的,在收回原发票并注明“作废”字样后,重新开具销售发票。 9. 财务部门应当建立发票使用登记制度,设置发票登记簿,并定期向主管税务机关报告发票使用情况。 10. 所有部门和员工在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票,取得发票时,不得要求变更品名和金额。

增值税专用最新发票管理规范

增值税专用发票管理制度 目录 第一章总则 第二章增值税专用发票的领购管理 第三章增值税专用发票的使用管理 第四章增值税专用发票填开管理 第五章增值税防伪税控系统的管理 第六章增值税防伪税控系统操作管理办法 第七章丢失防伪税控系统开具的增值税专用发票的管理 第八章附则 增值税专用发票管理制度 第一章总则 第一条增值税专用发票(以下简称专用发票)只限于增值税的一般纳税人领购使用,增值税的小规模纳税人和非增值税纳税人不得使用。 第二章增值税专用发票的领购管理 第二条专用发票领购簿的管理《增值税专用发票领购簿》(以下简称领购簿)是增值税一般纳税人用以申请领购专用发票的凭证,是记录纳税人领购、使用和注销专用发票情况的账簿。 1.领购簿的格式和内容由国家税务总局制定。实行计算机管理专用发票发售工作的,其领购簿的格式由省级国税局确定。 2.领购簿由省级国税局负责印制。 3.领购簿的核发。对经国税局认定的增值税一般纳税人,按以下程序核发领购簿: (1)县(市)级国税局负责审批纳税人填报的《领取增值税专用发票领购簿申请书》。 (2)专用发票管理部门负责核发领购簿,税务局核发时应进行以下审核工作: ①审核纳税人《领取增值税专用发票领购簿申请书》。 ②审核盖有“增值税一般纳税人”确认专章的税务登记证(副本)。 ③审核经办人身份证明(居民身份证、护照、工作证); ④审核纳税人单位财务专用章或发票专用章印模。上述证件经审核无误后,专用发票发售部门方可填发领购簿,并依法编写领购簿号码。 (3)纳税人需要变更领购专用发票种类、数量限额和办税人员的,应提出书面申请,

经国税局审批后,由专用发票管理部门变更领购簿中的相关内容。对需要变更财务专用章、发票专用章的纳税人,税务机关应收缴旧的领购簿,重新核发领购簿。 4.纳税人发生解散、破产、撤销以及其他情形,依法终止的纳税义务的,税务机关应在注销税务登记前,缴销领购簿。纳税人违反专用发票使用规定被国税局处以停止使用专用发票的,专用发票管理部门应暂扣或缴销领购簿。 第三条专用发票的购买一般由县(市)级国税局专用发票管理部门购买,特殊情况经地(市)级国税局批准可委托下属税务所发售。购买专用发票实行验旧供新制度。纳税人在领购专用发票时,应向国税局提交已开具专用发票的存根联,并申报专用发票领购、使用、结存情况和税款缴纳情况。国税局审核无误后方可发售新的专用发票。 1.验旧。 (1)检验纳税人是否按规定领购和使用专用发票。 (2)检验纳税人开具专用发票的情况与纳税申报是否相符,有无异常情况。 (3)根据验旧情况登记领购簿。 2.供新。 (1)审核办税人员出示的领购簿和身份证等证件,检查与《纳税人领购增值税专用发票台账》的有关内容是否相符。 (2)审核纳税人填报的《增值税专用发票领购单》。 (3)对证件资料齐备、手续齐全而又无违反专用发票管理规定行为的,发售机关可发售专用发票,并按规定价格收取专用发票工本费。 第三章增值税专用发票的使用管理 第四条一般纳税人有下列情形之一者,不得领购使用专用发票: (一)会计核算不健全,即不能按会计制度和税务机关的要求准确核算增值税的销项税额、进项税额和应纳税额者。 (二)不能向税务机关准确提供增值税销项税额、进项税额、应纳税额数据及其他有关增值税税务资料者。 上述其他有关增值税税务资料的内容,由国家税务总局直属分局确定。 (三)有以下行为,经税务机关责令限期改正而仍未改正者: 1.私自印制专用发票; 2.向个人或税务机关以外的单位买取专用发票; 3.借用他人专用发票; 4.向他人提供专用发票; 5.未按本规定第五条的要求开具专用发票;

增值税电子普通发票管理制度

上海**餐饮有限公司 电子发票管理制度 第一章总则 为加强财务监督,进一步规范公司的发票管理,根据《中华人民共和国税收征收管理法》和《中华人民共和国发票管理办法》等有关规定,结合公 司实际情况,制定本规定。 第二章发票的领购、保管和使用 一、增值税发票由财务人员专人购买,统一管理。财务部门指派专人对增值税发票进行领用、开具、保管以及发票存根的上交。增值税发票实行谁领用谁负责的原则。 二、增值税发票和开具发票的设备,包括金税盘,电脑以及打印机应妥善保管。增值税发票视同现金管理,不得丢失,不得虚开、多开、误开。否则,责任人将承担相应的经济责任和法律责任。 三、增值税普通发票和增值税电子普通发票均应严格按号码顺序开具,不得拆号码开具,当月如有作废发票,应在纸张发票和电子发票上同时进行作废。 四、增值税专用发票和普通发票的开具依据是加盖了本公司收银章的对方记帐联和抵扣联(有效期限是两个月之内),发票备具栏上必须写上清单号码及日期。在核对记帐联和抵扣联的纸质凭据时,必须同时在电脑上对该单位的销售记录进行核对,如有冲票,冲差和退货,必须把此部分金额抵减后才能开票。票据开好后,在发票和附件上同时盖上发票专用章,然后将此发票在记录本上进行登记,票据经手人签字,存根联留存备查。 五、填开增值税发票必须仔细认真。每开一张发票,必须将开票系统上的号码和纸质号码进行核对,确认无误后,方可打印,已打印的发票,各联次应该清晰整洁。 开具增值税电子发票应登录网络发票管理系统,如实完整填写发票的相关内容及数据,确认保存后打印发票。 开具发票的单位和个人在线开具的网络发票,经系统自动保存数据后即完成开票信息的确认、查验。 七、开具发票的单位和个人需要开具红字发票的,必须收回原电子发票全部联次或取得受票方出具的有效证明,通过网络发票管理系统开具金额为负数的红字电子发票。 八、开具发票的单位和个人作废开具的电子,应收回原网络发票全部联次,注明“作废”,并在网络发票管理系统中进行发票作废处理。 以上制度和规定请相关人员遵照执行。 上海**餐饮有限公司财务部

发票管理制度范本_1453

发票管理制度范本 篇一:发票管理制度 关于开具发票规定 1. 开票原则:按照实际批销实洋开票 2. 具体操作: 当需要开具发票时,业务员必须提供相应的开票依据,指本 单位批销单。以及对方的开票准确信息,已经开具过的也要核对,若有变动应及时通知财务。 开票单据核对无误情况下可以开具,如需要按码洋开票的情 况下必须备案,收款后超出实洋部分扣除5%税点返款。如有需要超出码洋开票情况,需要先申请,经领导批准后交财务备案方可开具,回款后超出实洋部分扣除5%税点,超出码洋部分扣税点13%给予返款。 3. 不允许开票情况:

1. 信息不准 2. 错开、重开 3. 虚开 4. 将款项打至其它账户。 5. 非公司客户,指不是我公司登记客户,一律不能开具,所以 请将对方名称按正确的信息核对好登记。即使登记名字简写 错写,也不能开具。请业务员在登记时认真对待。也就是说 批销单客户名称要与发票时客户名称统一。 4. 相关人责任: 提交开票人(业务员)对开票有提供准确信息,及开票后核 对的义务。已经开具,不能退回。由此造成数据错误的必须承担相应

责任,处理办法:按相应的票据额度给予5%-13%处罚或全额处罚财务,对于票据有保管,开具的义务,有审查开票信息的权力。有权否定不合理的开票要求。对于开票中出现的错误,也将受到5%——13%或全额的处罚。 另外开票时间一般在每月5-25日,在月末前必须将票寄到对方手中,确认无误。为减少税务风险和增加负担我公司实行当月开票当月抵扣。过期不退。 开票后,必须将款项全额打入我公司基本户内。 5. 此规定是为了规范公司开票制度及对加强公司往来款项的管理,减少公司的费用开支而制定的,具有普遍性。请各位遵守,互相传达。 6. 生效日期:发布之日起生效。 财务部 2012年6月13日 篇二:发票管理制度范本

增值税普通发票管理办法

增值税(普通)发票管理办法 1.为加强公司的发票管理和财务监督,根据《中华人民共和国发票管办法》的规定,制定本办法。 2.公司各部门和员工申请开具、取得和保管发票,必须遵守本办法。 3.公司销售商品、提供服务以及从事其他经营活动的部门,对外发生经营业务收取款项,应向付款方开具发票。 4.公司各部门和员工申请开具发票,由经办人员填写《增值税(普通)发票使用申请表》,《增值税(普通)发票使用申请表》各栏须填写齐全,经部门主管、主管副总和总裁签署意见后,由财务部门开具发票。 5.千元版发票由部门主管签署意见;1万元以上(含本数)5万元以下(不含本数)由部门主管、主管副总签署意见;5万元以上(含本数)由部门主管、主管副总签署意见后,须经总裁审批。 6.财务部门开具发票时,必须认真审查申请手续、购销合同或协议、出库单等业务成立依据及合法性;必须在发生经营业务确认营业收时开具发票,未发生经营业务一律不准开具发票。必须按经营业务实际发生金额开具发票,不得虚开发票,也不得提供空白发票。

7.开具发票时,必须按照规定的时限,按号码顺序,逐栏填开,填写项目齐全,内容真实,字迹清楚,全部联次一次性复写、打印,内容完全一致,并在发票和抵扣联加盖公司财务印章或发票专用章。 8.开具发票后,如发生销货退回需开红字发票的,必须收回原发票并注明“作废”字样或取得对方有效证明;发生销售折让的,在收回原发票并注明“作废”字样后,重新开具销售发票。 9.财务部门应当建立发票使用登记制度,设置发票登记簿,并定期向主管税务机关报告发票使用情况。 10.所有部门和员工在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票,取得发票时,不得要求变更品名和金额。 11.未经税务机关监制,或填写项目不齐全,内容不真实,字迹不清楚,没有加盖财务印章或发票专用章,伪造、作废以及其他不符合税务机关规定的发票、收据或白条,不得作为财务报销作证,任何部门和个人有权拒收,财务部门有权拒绝报销。 12.财务部门应当按照税务机关的规定存放和保管发票,不得擅自损毁。已开具的发票存根联和发票登记簿,应当保存五年。保存期满,报经税务机关查验后销毁。

增值税专用发票样本

增值税专用发票 1. XXX 增值税专用发票 发票联NO. 开票日期:年月日 第增购名纳税人登记号 00 4 二十货 单 位 称 地址、 电话 开户银行及帐号 计数单税 万 商品或劳务时量价金额率税额 本(%) 名称单百十万千元角分百十万千百十角分每 位 本 50 份 XX 合计 印 价税合计( 大 佰拾万仟佰拾元角分_ _ _ _ _ _ 刷 写) 厂 销名纳税人登记号 货称 单 地址、开户银行及银行 位电话 收款人: 开票单位( 未盖章无效) 增值税专用发票

2. XXX 增值税专用发票 发票联NO. 开票日期:年月日 增00 4 二十购 货 单 位 名 称 地址、 电话 纳税人登记号 开户银行及帐号 计数单税 万 商品或劳务时量价金额率税额 本(%) 名称单百十万千元角分百十万千百十角分每 位本 50 份购货方 XX 合计 印 价税合计( 大 佰拾万仟佰拾元角分_ _ _ _ _ _ 刷 写) 厂 销名纳税人登记号 货称 单地址、开户银行及银行 位电话 收款人: 开票单位( 未盖章无效) 增值税专用发票

3. XXX 增值税专用发票 发票联NO. 开票日期:年月日 第增购名纳税人登记号 00 4 二十货 单 位 称 地址、 电话 开户银行及帐号 计数单税 万 商品或劳务时量价金额率税额 本(%) 名称单百十万千元角分百十万千百十角分每 位 本 50 份 XX 印刷合计 价税合计( 大 写) 佰拾万仟佰拾元角分_ _ _ _ _ _ 厂 销名纳税人登记号 货称 单 地址、开户银行及银行 位电话 收款人: 开票单位( 未盖章无效)

增值税专用发票 4. XXX 增值税专用发票 发票联NO. 开票日期:年月日 增00 4 二购 货 单 位 名 称 地址、 电话 纳税人登记号 开户银行及帐号 第 一 联 : 记 帐 十联计数单税 万 商品或劳务时量价金额率税额 本(%) 名称单百十万千元角分百十万千百十角分 每 位 本 50 份 XX 帐合计 印 价税合计( 大 佰拾万仟佰拾元角分_ _ _ _ _ _ 刷 写) 厂 销名纳税人登记号 货称 单地址、开户银行及银行 位电话 收款人: 开票单位( 未盖章无效)

增值税专用发票、普通发票管理制度

郑州润通典当有限公司 发票管理制度 为了加强对增值税专用发票和普通发票的使用管理,确保增值税专用发票和普通发票的使用管理的合法性、真实性、安全性,根据《中华人民共和国发票管理办法》和财政部《关于增值税专用发票使用规定》的规定,结合本公司实际,制定本制度。 第一条:发票领购、保管 1、领购发票时,必须由发票专管员向税务机关办理发票领购。 2、增值税专用发票和普通发票必须按规定存放到财务部保险柜。 3、需开具时必须将已开具好的发票妥善保管,未开具的增值税专用发票和普通发票及时放到保险柜。 4、对于开具的增值税专用发票和普通发票存根及作废的,月末必须按规定装订成册,并按增值税专用发票和普通发票存放时限存放,确保完整无损。 5、严禁将公司领购的增值税专用发票和普通发票向他人提供使用。 6、严禁给未发生实际购销和劳务业务的他人代开增值税专用发票和普通发票。 7、严禁向个人或税务机关以外的单位买取增值税专用发票和普通发票。 8、发票管理员必须按规定及时到税务机关办理发票核销手续。 9、发票专管员因工作变动或调离必须按税法和企业管理制度规定办理移交手续。 第二条:按增值税专用发票和普通发票的开具范围,开具发票。 公司销售货物,应税劳务,根据增值税细则规定,应当征收增值税的应税劳务,必须向购买方开具专用发票。向小规模纳税人销售应税项目,应开具普通发票,未经税务机关批准,不开具专用发票。 第三条:专用发票按以下要求开具 第三条:专用发票按以下要求开具 1、字迹清楚。 2、项目填写齐全。 3、票物相符,票面金额与实际收取的金额相符。 4、各项目内容准确无误。 5、发票联和抵扣联加盖财务专用章或发票专用章。 6、按照规定的时限开具专用发票。 7、不得开具票样与国家税务局统一制定的票样不相符合的专用发票。 第四条:严格按照规定时限开具专用发票,不提前或滞后。 专用发票开具的时限规定如下: 1、采用预收货款,托收承付、委托银行结算方式的,为货物发出的当天。 2、采用交款提货结算方式的,为合同约定的收款日期的当天。 3、采用赊销、分期付款结算方式的,为合同约定的收款日期的当天。 4、将货物交付他人代销,为收到受托人送交的代销清单的当天。 5、设有两个以上机构并实行统一核算的纳税人,将货物从机构移送其他机构用于销售,按规定应当征收增值税的,为货物移送的当天。 6、将货物作为投资,提供给其他单位或个体经营者,为货物移送的当天。 7、将货物分配给股东,为货物移送的当天。 第五条:销售货物并向购买方开具专用发票后,如发生退货或销售折让,应视不同情况分别

发票管理制度

发票管理制度 1、目的:为规范公司购销业务发票的取得、开具、作废、保管及费用类发票使用报销等各环节的管理,特制定本制度。 2、范围:公司购销业务中采购商品取得的增值税发票、普通发票(非增值税发票),销售商品开具的增值税发票;除购销业务外因公司正常经营需求所取得的其他费用类型发票都适用本管理制度。 3、职责: 3.1公司财务科负责严格按照国家《发票管理办法》的规定要求,做好发票的领购、开具、取得、认证、保管; 3.2公司业务科负责实施本制度。 4、定义:无 5内容: 5.1增值税发票基本联次用途使用规定 5.1.1增值税专用发票统一规定为一式三联 5.1.1.1第一联为记账联,销售方作销售的记账凭证 5.1.1.2第二联为抵扣联,购货方作扣税凭证 5.1.1.3第三联为发票联,购货方作付款的记账凭证 5.1.2增值税普通发票统一规定为一式五联 5.1.2.1第一联为记账联,销售方作销售的记账凭证 5.1.2.2第二联发票联至第四联,购货方作付款凭证 5.1.2.3第五联为存根联,销售方留存备查

5.2采购发票管理 5.2.1商品采购取得发票原则 5.2.1.1采购商品时,采购员必须向供货单位索取发票,发票应当列明商品名称、规格、单位、数量、单价、金额等,不能全部列明的,应当附《销售货物或者提供应税劳务清单》,并加盖供货单位发票专用章原印章、注明税票号码; 5.2.1.2供货单位提供的发票和应税劳务清单与供货单位提供的随货同行单或我司的采购商品记录所载内容不相符时我司拒绝收取发票并退回,供货单位收到我司退回的发票后重新开具正确内容的发票交付我司; 5.2.1.3先款后货或预付货款时收到的发票供货单位信息与实际货款支付金额、流向不一致时,我司拒绝收取发票; 5.2.1.4先货后款时收到的发票供货单位信息与应付货款金额、流向不一致时,财务部冻结应付款、锁定商品出库直至查明原因; 5.2.1.5采购合同约定货款结算采取分批支付方式时,付款流向应与发票信息一致; 5.2.1.6原则上我公司商品采购只接受供货方提供的增值税专用发票; 5.2.1.7免税计生用品及我司已申请简易计税方法计算的生物制品品种可接受供货方提供的增值税普通发票或通用机打发票,除上述两类商品外,一律只收取增值税专用发票; 5.2.1.8除上述两类商品外,供货方提供增值税普票或通用机打发票的,我公司将做拒收处理;若存在特殊情况的,采购员须提报公司业务科、财务科审批。

增值税普通发票管理规定

增值税普通发票管理 规定 Revised on November 25, 2020

增值税(普通)发票管理办法 1.为加强公司的发票管理和财务监督,根据《中华人民共和国发票管办法》的规定,制定本办法。 2.公司各部门和员工申请开具、取得和保管发票,必须遵守本办法。 3.公司销售商品、提供服务以及从事其他经营活动的部门,对外发生经营业务收取款项,应向付款方开具发票。 4.公司各部门和员工申请开具发票,由经办人员填写《增值税(普通)发票使用申请表》,《增值税(普通)发票使用申请表》各栏须填写齐全,经部门主管、主管副总和总裁签署意见后,由财务部门开具发票。 5.千元版发票由部门主管签署意见;1万元以上(含本数)5万元以下(不含本数)由部门主管、主管副总签署意见;5万元以上(含本数)由部门主管、主管副总签署意见后,须经总裁审批。 6.财务部门开具发票时,必须认真审查申请手续、购销合同或协议、出库单等业务成立依据及合法性;必须在发生经营业务确认营业收时开具发票,未发生经营业务一律不准开具发票。必须按经营

业务实际发生金额开具发票,不得虚开发票,也不得提供空白发票。 7.开具发票时,必须按照规定的时限,按号码顺序,逐栏填开,填写项目齐全,内容真实,字迹清楚,全部联次一次性复写、打印,内容完全一致,并在发票和抵扣联加盖公司财务印章或发票专用章。 8.开具发票后,如发生销货退回需开红字发票的,必须收回原发票并注明“作废”字样或取得对方有效证明;发生销售折让的,在收回原发票并注明“作废”字样后,重新开具销售发票。 9.财务部门应当建立发票使用登记制度,设置发票登记簿,并定期向主管税务机关报告发票使用情况。 10.所有部门和员工在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票,取得发票时,不得要求变更品名和金额。 11.未经税务机关监制,或填写项目不齐全,内容不真实,字迹不清楚,没有加盖财务印章或发票专用章,伪造、作废以及其他不符合税务机关规定的发票、收据或白条,不得作为财务报销作证,任何部门和个人有权拒收,财务部门有权拒绝报销。

公司发票管理制度

**公司发票管理暂行规定 第一章总则 第一条为加强财务监督,进一步规范公司的发票管理,根据《中华人民共和国税收征收管理法》和《中华人民共和国发票管理办法》等有关规定,结合公司实际情况,制定本规定。 第二条本规定所称发票包括:一是国税局出售的普通发票和增值税专用发票。二是地税局出售的饮食服务业、旅游业、娱乐业、广告业和其他收入发票。三是由国务院有关部门自行印制和管理的票据,主要有金融、航空、邮政、铁路等行业自制的票据。四是省级以上财政部门印制的行政事业性收费收据和非税收入收据。 第二章发票的领购、保管和使用 第三条领购发票由本单位财务部门根据使用情况,按照国家关于发票领购的有关规定,统一向税务部门购买并由专人保管。 第四条财务部门按税务机关要求对购买的发票加强管理,健全保管制度,专人负责保管购买的票据和开具发票的专用设备,并建立完整的发票登记簿,详细登记各种发票购买、领用和结存情况,并按规定向主管税务机关报告发票使用情况。如发票保管人员工作变动,必须严格履行发票管理交接手续。 第五条已缴销或使用完毕的发票,根据业务发生时间顺序按会计档案管理规定进行保管。空白发票丢失,必须及时向单位领导汇报,税务机关备案,对因发票丢失造成损失的追究发票管理人员的经济责任。 第六条填开发票的单位必须在发生经营业务确认营业收入时开具发票。未发生经营业务一律不准开具发票。

第七条各单位需要开具发票,首先由经办业务人员填写《销售发票开具申请单》(见附件),经相关手续审批后,连同相应的与合同原件相符的复印件、发货单和购货单位开票信息(必须加盖企业公章或者财务专用章),提交财务部门开票人员开具发票,发票开具不得超过税务机关核定的开票限额。 第八条开具增值税专用发票和普通发票经济业务范围:属于税务登记的增值税纳税人销售货物或者提供加工、修理修配劳务以及进口货物开具增值税专用发票,其他业务开具国税或地税的普通发票。 第九条发票开具时,应按顺序号全份复写或打印,并加盖单位发票专用章或财务专用章和填开人印章;各项目内容应填写清晰、真实、完整,包括日期、客户名称、产品名称、规格型号、数量、单价、大小写金额等。 第十条经主管税务机构批准使用电子计算机开具发票的单位,必须使用税务机关统一监制的发票,开具后的存根联应当按照顺序号装订成册。任何单位和个人不得转借、转让、代开发票;未经税务机关批准,不得拆本使用发票;不得自行扩大发票使用范围。 第十一条开具的增值税专用发票发生销货退回、开票有误等情形,在当月发生,可收到退回的发票联、抵扣联,符合作废条件的,按作废处理;开具时发现有误的,可即时作废,重新开具。作废专用发票全联次留存。跨月和对方已认证抵扣需开具红字专用发票应向主管税务机关填报《开具红字增值税专用发票申请单》,申请开具红字专用发票,按照税务机关相关规定办理。 第十二条严禁超范围或携往外地使用发票;严禁伪造、涂改、撕毁、挖补、转借、代开、买卖、拆本和单联填写。违反国家法律、法规,变造、虚开发票的,按集团公司责任追究制度追究责任,构成犯罪的移交司法机关处理。