某集团公司财务分析报告

某集团2005年12月财务分析报告

------图文并茂报告

一、实现利润分析

1.利润总额

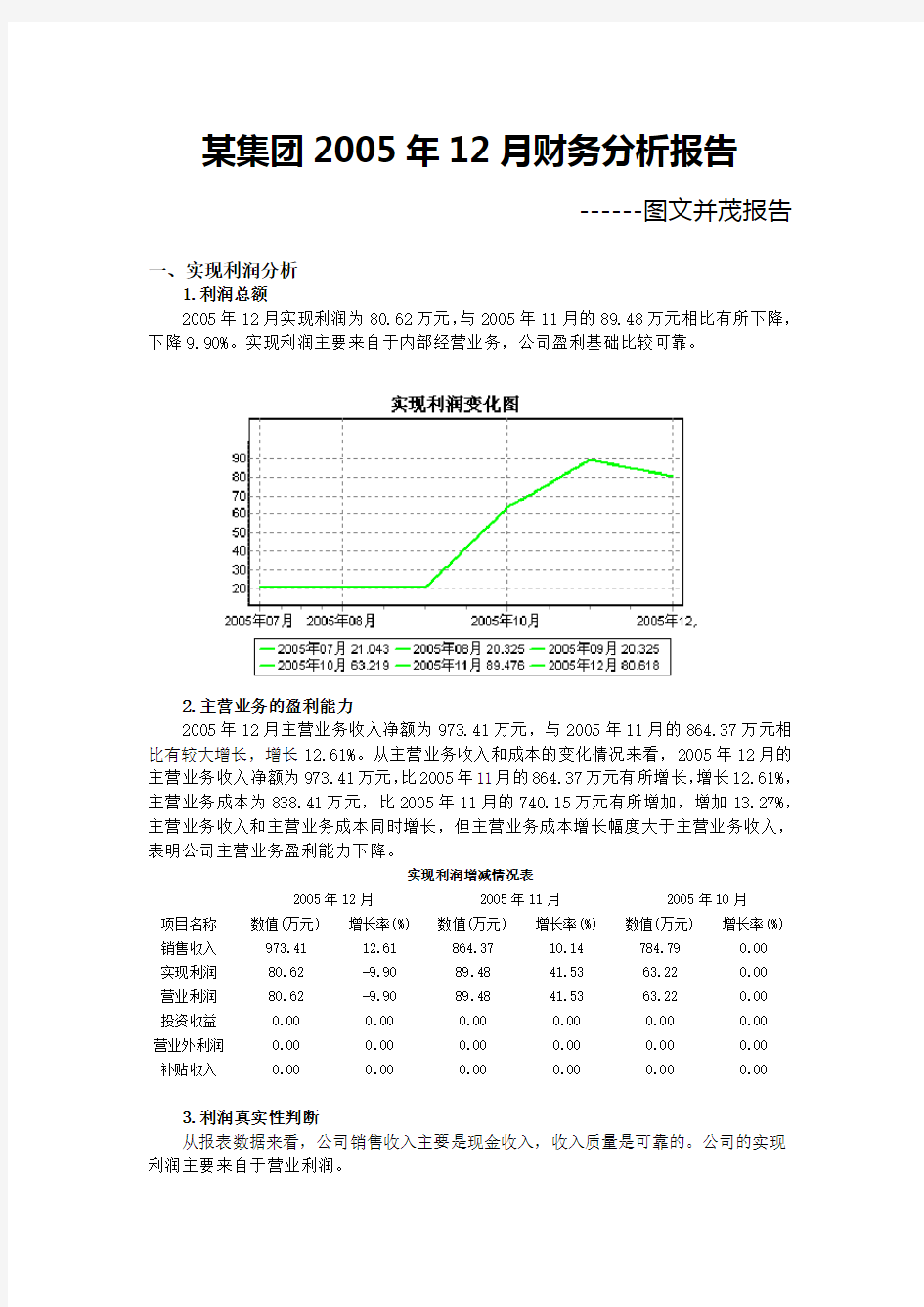

2005年12月实现利润为80.62万元,与2005年11月的89.48万元相比有所下降,下降9.90%。实现利润主要来自于内部经营业务,公司盈利基础比较可靠。

2.主营业务的盈利能力

2005年12月主营业务收入净额为973.41万元,与2005年11月的864.37万元相比有较大增长,增长12.61%。从主营业务收入和成本的变化情况来看,2005年12月的主营业务收入净额为973.41万元,比2005年11月的864.37万元有所增长,增长12.61%,主营业务成本为838.41万元,比2005年11月的740.15万元有所增加,增加13.27%,主营业务收入和主营业务成本同时增长,但主营业务成本增长幅度大于主营业务收入,表明公司主营业务盈利能力下降。

实现利润增减情况表

2005年12月2005年11月2005年10月

项目名称数值(万元) 增长率(%) 数值(万元) 增长率(%) 数值(万元) 增长率(%) 销售收入973.41 12.61 864.37 10.14 784.79 0.00

实现利润80.62 -9.90 89.48 41.53 63.22 0.00

营业利润80.62 -9.90 89.48 41.53 63.22 0.00

投资收益0.00 0.00 0.00 0.00 0.00 0.00

营业外利润0.00 0.00 0.00 0.00 0.00 0.00

补贴收入0.00 0.00 0.00 0.00 0.00 0.00

3.利润真实性判断

从报表数据来看,公司销售收入主要是现金收入,收入质量是可靠的。公司的实现利润主要来自于营业利润。

在市场份额迅速扩大的情况下,营业利润却有所下降,公司应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析

1.成本构成情况

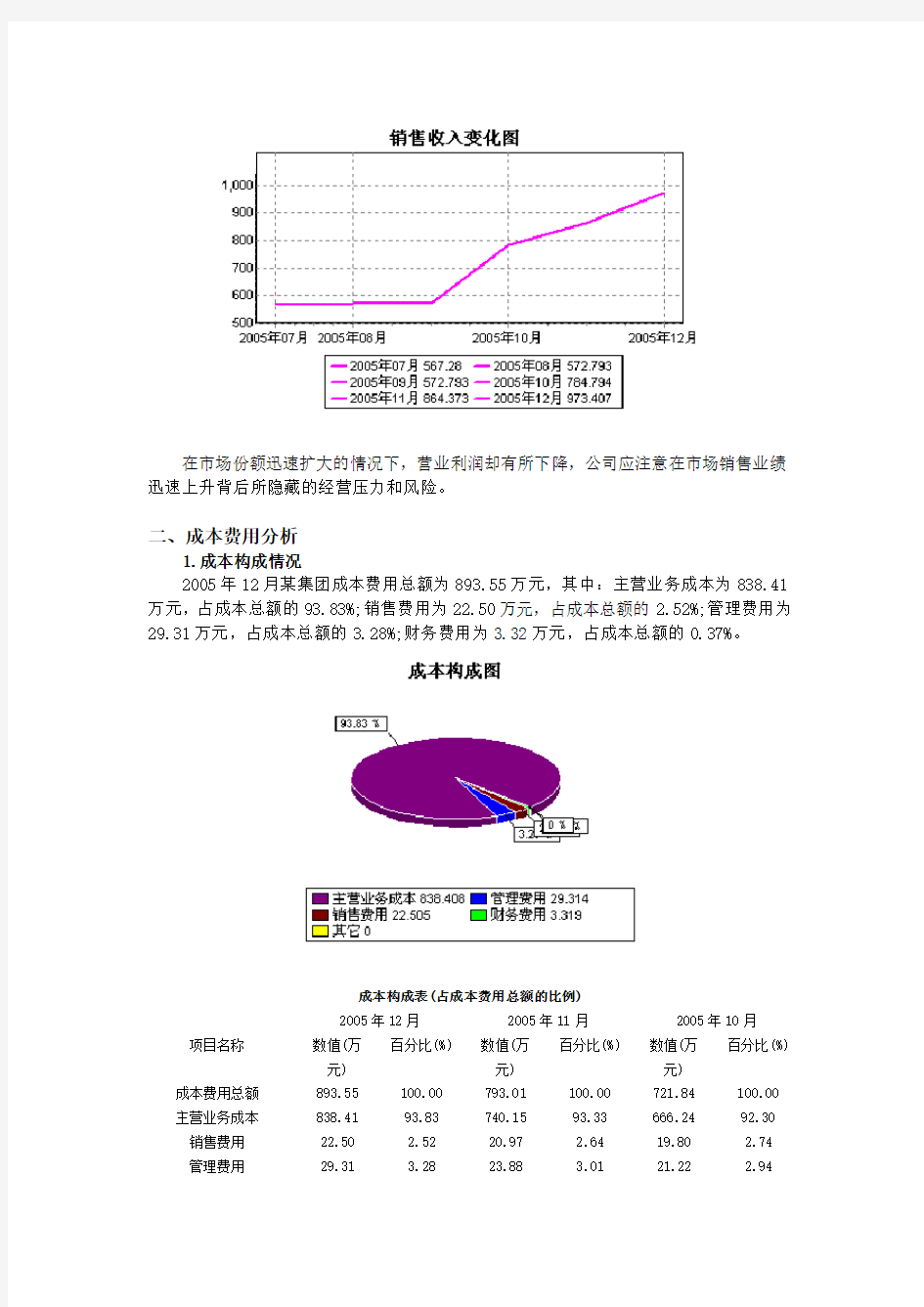

2005年12月某集团成本费用总额为893.55万元,其中:主营业务成本为838.41万元,占成本总额的93.83%;销售费用为22.50万元,占成本总额的2.52%;管理费用为29.31万元,占成本总额的3.28%;财务费用为3.32万元,占成本总额的0.37%。

成本构成表(占成本费用总额的比例)

2005年12月2005年11月2005年10月

项目名称数值(万

元) 百分比(%) 数值(万

元)

百分比(%) 数值(万

元)

百分比(%)

成本费用总额893.55 100.00 793.01 100.00 721.84 100.00 主营业务成本838.41 93.83 740.15 93.33 666.24 92.30 销售费用22.50 2.52 20.97 2.64 19.80 2.74 管理费用29.31 3.28 23.88 3.01 21.22 2.94

财务费用 3.32 0.37 8.01 1.01 14.58 2.02

主营业务税金及附加0.00 0.00 0.00 0.00 0.00 0.00

2.销售费用的合理性评价

2005年12月销售费用为22.50万元,与2005年11月的20.97万元相比有较大增长,增长7.31%。2005年12月销售费用增长的同时主营业务收入也有较大幅度的增长,并且收入增长快于投入的增长,公司销售活动取得了良好效果。

3.管理费用变化及合理性评价

2005年12月管理费用为29.31万元,与2005年11月的23.88万元相比有较大增长,增长22.74%。2005年12月管理费用占销售收入的比例为3.01%,与2005年11月的2.76%相比变化不大。管理费用与销售收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

三、资产结构分析

1.资产构成

某集团2005年12月资产总额为10582.94万元,其中流动资产为8688.89万元,主要分布在存货、其他应收款、货币资金等环节,分别占公司流动资产合计的48.77%、36.09%和8.25%。非流动资产为1894.05万元,主要分布在长期股权投资和长期债权投资,分别占公司非流动资产的0.00%、0.00%。

资产构成各项增量表

项目名称2005年12月2005年11月2005年10月

流动资产112.96 0.00 95.58

长期投资0.00 0.00 0.00

固定资产-22.22 0.00 -16.19

无形及递延资产-1.53 0.00 -0.77

其它0.00 0.00 0.00

资产构成表

2005年12月2005年11月2005年10月项目名称数值(万元) 百分比(%) 数值(万元) 百分比(%) 数值(万元) 百分比(%) 总资产10582.94 100.00 10493.73 100.00 10493.73 100.00 流动资产8688.89 82.10 8575.93 81.72 8575.93 81.72 长期投资净额0.00 0.00 0.00 0.00 0.00 0.00

固定资产净额0.00 0.00 0.00 0.00 0.00 0.00

无形及递延资产178.63 1.69 180.17 1.72 180.17 1.72

其它1715.42 16.21 1737.63 16.56 1737.63 16.56

公司生产加工环节占用的资金数额较大,约占公司流动资产的48.77%,说明市场销售情况的变化会对公司资产的质量和价值带来较大影响,要密切关注公司产品的销售前景和增值能力。公司流动资产中被别人占用的、应当收回的资产数额较大,约占公司流动资产的42.94%,应当加强应收款项管理,关注应收款项的质量。

从资产构成来看,公司流动资产所占比例较高,流动资产的质量和周转效率对公司的经营状况起决定性作用。

流动资产构成表

2005年12月2005年11月2005年10月

项目名称数值(万元) 百分比(%) 数值(万元) 百分比(%) 数值(万元) 百分比(%) 流动资产8688.89 100.00 8575.93 100.00 8575.93 100.00 存货4237.99 48.77 4208.40 49.07 4208.40 49.07 应收账款595.84 6.86 635.19 7.41 635.19 7.41

其它应收款3135.45 36.09 2701.67 31.50 2701.67 31.50 短期投资0.00 0.00 0.00 0.00 0.00 0.00

应收票据0.00 0.00 80.00 0.93 80.00 0.93

货币资金716.65 8.25 912.87 10.64 912.87 10.64

流动资产构成各项增量表

项目名称2005年12月2005年11月2005年10月

存货29.60 0.00 -147.79

应收账款-39.36 0.00 -64.99

其它应收款433.79 0.00 -2.61

短期投资0.00 0.00 0.00

应收票据0.00 0.00 0.00

货币资金-196.22 0.00 214.11

其它-114.85 0.00 96.85

2.资产的增减变化

2005年12月总资产为10582.94万元,与2005年11月的10493.73万元相比变化不大,变化幅度为0.85%。具体来说,以下项目的变动使资产总额增加:其他应收款增加433.79万元;存货增加29.60万元;共计增加463.39万元,以下项目的变动使资产总额减少:待摊费用减少34.85万元;应收帐款减少39.36万元;应收票据减少80.00万元;货币资金减少196.22万元;共计减少350.42万元,增加项与减少项相抵,使资

产总额增长112.96万元。

3.资产结构的合理性评价

从资产各项目与主营业务收入的比例关系来看,2005年12月应收账款所占比例基本合理。其它应收款所占比例过高。存货所占比例过高。固定资产趋于老化。2005年12月公司资产结构基本合理。

2005年12月与2005年11月相比,2005年12月存货占销售收入的比例明显下降。应收账款占销售收入的比例下降。其它应收款增长过快。总体来看,流动资产增长慢于主营业务收入增长,资产的盈利能力没有提高。因此与2005年11月相比,资产结构趋于恶化。

主要资产项目变动情况表

2005年12月2005年11月2005年10月

项目名称数值(万元) 增长率(%) 数值(万元) 增长率(%) 数值(万元) 增长率(%) 流动资产8688.89 1.32 8575.93 0.00 8575.93 0.00

长期投资0.00 0.00 0.00 0.00 0.00 0.00

固定资产0.00 0.00 0.00 0.00 0.00 0.00 存货4237.99 0.70 4208.40 0.00 4208.40 0.00

应收账款595.84 -6.20 635.19 0.00 635.19 0.00

货币性资产716.65 -27.82 992.87 0.00 992.87 0.00

四、偿债能力分析

1.短期偿债能力

从支付能力来看,某集团2005年12月的日常现金支付资金比较紧张,主要依靠短期借款。从发展角度来看,某集团公司按照当前资产的周转速度和盈利水平,公司短期债务的偿还没有充足的资金保证,需要依靠借新债还旧债。从变化情况来看,2005年12月流动比率为1.42,与2005年11月的1.39相比变化不大。2005年12月速动比率为0.73,与2005年11月的0.70相比变化不大。

公司短期偿债能力提高,这是由公司流动资产周转速度加快、经营活动创造的现金净流量增加引起的,是可靠的。

2.还本付息能力

从短期来看,公司经营活动的资金主要依靠短期借款,短期来看全部偿还短期债务本息会有一定困难。从盈利情况来看,公司盈利对利息的保障倍数为25.29倍。从实现利润和利息的关系来看,公司盈利能力较强,利息支付有保证。

偿债能力指标表

项目名称2005年12月2005年11月2005年10月

流动比率 1.42 1.39 1.39

速动比率0.73 0.70 0.70

利息保障倍数25.29 12.18 5.34

资产负债率0.58 0.59 0.59

3.增加负债的可行性

从资本结构和资金成本来看,某集团2005年12月的付息负债为3400.00万元,实际借款利率水平为0.10%,公司的财务风险系数为1.65。从公司当期资本结构、借款利率和盈利水平三者的关系来看,公司增加负债能够给企业带来利润的增加,负债经营可行。

五、盈利能力分析

1.主营业务的盈利能力

某集团2005年12月的营业利润率为8.28%,资产报酬率为9.56%,净资产收益率为13.46%,成本费用利润率为9.02%。公司实际投入到企业自身经营业务的资产为10579.99万元,经营资产的收益率为9.14%,

2.内部经营资产和对外长期投资的盈利能力

某集团2005年12月内部经营资产的盈利能力为0.76%,与2005年11月的0.86%相比变化不大。对外投资或投资收益为零。

3.净资产收益率

2005年12月净资产收益率为13.46%,与2005年11月的18.06%相比有所降低,降低4.60个百分点。

4.总资产报酬率

2005年12月总资产报酬率为9.56%,与2005年11月的11.15%相比有所降低,降低1.59个百分点。2005年12月总资产报酬率比2005年11月下降的主要原因是:2005年12月息税前收益为83.94万元,与2005年11月的97.48万元相比有较大幅度下降,下降13.89%。2005年12月平均总资产为10538.33万元,与2005年11月的10493.73万元相比变化不大,变化幅度为0.43%。

5.成本费用利润率

2005年12月成本费用利润率为9.02%,与2005年11月的11.28%相比有所降低,降低2.26个百分点。2005年12月期间费用投入的经济效益为146.21%,与2005年11月的169.27%相比有较大幅度的降低,降低23.05个百分点。

六、营运能力

某集团2005年12月存货周转天数为153.21天,2005年11月为172.94天,2005年12月比2005年11月缩短19.73天。2005年12月存货周转天数比2005年11月缩短的主要原因是:2005年12月平均存货为4223.20万元,与2005年11月的4208.40万元相比变化不大,变化幅度为0.35%。2005年12月主营业务成本为838.41万元,与2005年11月的740.15万元相比有较大增长,增长13.27%。平均存货增加速度慢于主营业务成本的增长速度,致使存货周转天数缩短。收入增长而存货没有多大变化,存货水平未出现不合理增长。

某集团2005年12月应收账款周转天数为19.23天,2005年11月为22.35天,2005年12月比2005年11月缩短3.12天。

某集团2005年12月应付账款周转天数为0.00天,2005年11月为0.00天,

某集团2005年12月现金周转天数为172.45天,2005年11月为195.30天,2005年12月比2005年11月缩短22.85天。

某集团2005年12月营业周期为172.45天,2005年11月为195.30天,2005年12月比2005年11月缩短22.85天。从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系来看,公司经营活动的资金占用有较大幅度的下降,营运能力明显提高。

营运能力指标表

项目名称2005年12月2005年11月2005年10月

存货周转天数153.21 172.94 195.50

应收账款周转天数19.23 22.35 25.88

应付账款周转天数0.00 0.00 0.00

营业周期172.45 195.30 221.38

2005年12月流动资产周转天数比2005年11月缩短的主要原因是:2005年12月流动资产为8632.41万元,与2005年11月的8575.93万元相比变化不大,变化幅度为

0.66%。2005年12月主营业务收入为973.41万元,与2005年11月的864.37万元相比有较大增长,增长12.61%。流动资产增加速度慢于主营业务收入的增长速度,致使流动资产周转天数缩短。

某集团2005年12月总资产周转次数为1.11次,比2005年11月周转速度加快,周转天数从369.27天缩短到329.30天。公司在资产规模增长的同时,使主营业务收入有较大幅度增长,表明公司经营业务有较大幅度的扩张,总资产周转速度有较大幅度的提高。

资产周转速度表

项目名称2005年12月2005年11月2005年10月

总资产周转天数329.30 369.27 405.19

固定资产周转天数0.00 0.00 0.00

流动资产周转天数269.74 301.78 330.53

现金周转天数172.45 195.30 221.38

七、发展能力分析

1.自我发展能力

2005年12月企业新创造的可动用资金总额为82.89万元。说明在没有外部资金来源的情况下,企业用于投资发展的资金如果不超过这一数额,则不会给企业生产经营活动带来不利影响,反之,如果企业的新增投资规模超过这一数额,则在没有其它外部资金来源的情况下,必然占用生产经营活动资金,引起营运资本的减少,将会引起经营活动的资金紧张。在加速企业流动资产周转速度方面,如果使公司流动资产周转速度提高0.05次,则使流动资产占用缩短9.61天,由此而节约资金307.61万元,可用于企业今后发展。

八、经营协调性分析

1.投融资活动的协调情况

从长期投资和融资情况来看,公司长期投融资活动能为企业提供2560.38万元的营运资本,投融资活动是协调的。

营运资本增减变化表

2005年12月2005年11月2005年10月项目名称数值(万元) 增长率(%) 数值(万元) 增长率(%) 数值(万元) 增长率(%) 营运资本2560.38 5.74 2421.35 0.00 2421.35 0.00

所有者权益4454.43 2.66 4339.15 0.00 4339.15 0.00

少数股东权益0.00 0.00 0.00 0.00 0.00 0.00 长期负债0.00 0.00 0.00 0.00 0.00 0.00 固定资产0.00 0.00 0.00 0.00 0.00 0.00 长期投资0.00 0.00 0.00 0.00 0.00 0.00

其它长期资产0.00 0.00 0.00 0.00 0.00 0.00

2.营运资本变化情况

2005年12月营运资本为2560.38万元,与2005年11月的2421.35万元相比有所增长,增长5.74%。企业经营规模扩大,经营活动的资金占用也迅速增加,致使资金紧张状况加剧。

3.经营协调性及现金支付能力

从公司经营业务的资金协调情况来看,公司经营业务正常开展,需要企业提供5243.73万元的流动资金。但公司投融资活动没有为企业经营活动提供足够的资金保证,经营活动是不协调的。

4.营运资金需求的变化

2005年12月营运资金需求为5243.73万元,与2005年11月的4528.47万元相比有较大增长,增长15.79%。营运资金占用大幅度上升,销售收入也在增长,经营活动管理效率有待提高。

5.现金支付情况

从企业的现金支付能力来看,企业当期生产经营活动的开展,需要5243.73万元的流动资金,企业通过长期性投融资活动准备了2560.38万元的营运资金,但这部分资金不能满足企业经营活动的资金的需求,结果出现了支付困难,现金支付能力为负2683.35万元,即企业的支付能力主要依靠短期借款来维持。

6.整体协调情况

从两期情况来看,企业的营运资本不能够满足生产经营活动的资金需要,企业资金持续紧张。

九、经营风险分析

某集团2005年12月盈亏平衡点的主营业务收入为397.56万元,表示当公司该期主营业务收入超过这一数值时公司会有盈利,低于这一数值时公司会亏损。营业安全水平为59.16%,表示公司当期主营业务收入下降只要不超过575.84万元,公司仍然会有盈利。从营业安全水平来看,公司承受销售下降打击的能力较强,经营业务的安全水平较高。

从资本结构和资金成本来看,某集团2005年12月的付息负债为3400.00万元,实际借款利率水平为0.10%,公司的财务风险系数为1.65。从公司当期资本结构、借款利率和盈利水平三者的关系来看,公司增加负债能够给企业带来利润的增加,负债经营可行。

经营风险指标表

2005年12月2005年11月2005年10月项目名称数值(万元) 增长率(%) 数值(万元) 增长率(%) 数值(万元) 增长率(%) 盈亏平衡点397.56 8.08 367.83 -0.07 368.07 0.00

营业安全水平0.59 2.98 0.57 8.19 0.53 0.00

经营风险系数 1.62 10.77 1.46 -4.40 1.53 0.00 财务风险系数 1.69 7.62 1.57 12.96 1.39 0.00

<盛咨CM报表管理分析系统专业版生成报告完成>2006-03-09 15:46:44