公司金融课后题答案CHAPTER-18

CHAPTER 18

VALUATION AND CAPITAL BUDGETING FOR THE LEVERED FIRM

Answers to Concepts Review and Critical Thinking Questions

1.APV is equal to the NPV of the project (i.e. the value of the project

for an unlevered firm) plus the NPV of financing side effects.

2. The WACC is based on a target debt level while the APV is based on the

amount of debt.

3.FTE uses levered cash flow and other methods use unlevered cash flow.

4.The WACC method does not explicitly include the interest cash flows, but

it does implicitly include the interest cost in the WACC. If he insists that the interest payments are explicitly shown, you should use the FTE method.

5. You can estimate the unlevered beta from a levered beta. The unlevered

beta is the beta of the assets of the firm; as such, it is a measure of the business risk. Note that the unlevered beta will always be lower than the levered beta (assuming the betas are positive). The difference is due to the leverage of the company. Thus, the second risk factor measured by a levered beta is the financial risk of the company.

Solutions to Questions and Problems

NOTE: All end-of-chapter problems were solved using a spreadsheet. Many problems require multiple steps. Due to space and readability constraints, when these intermediate steps are included in this solutions manual, rounding may appear to have occurred. However, the final answer for each problem is found without rounding during any step in the problem.

Basic

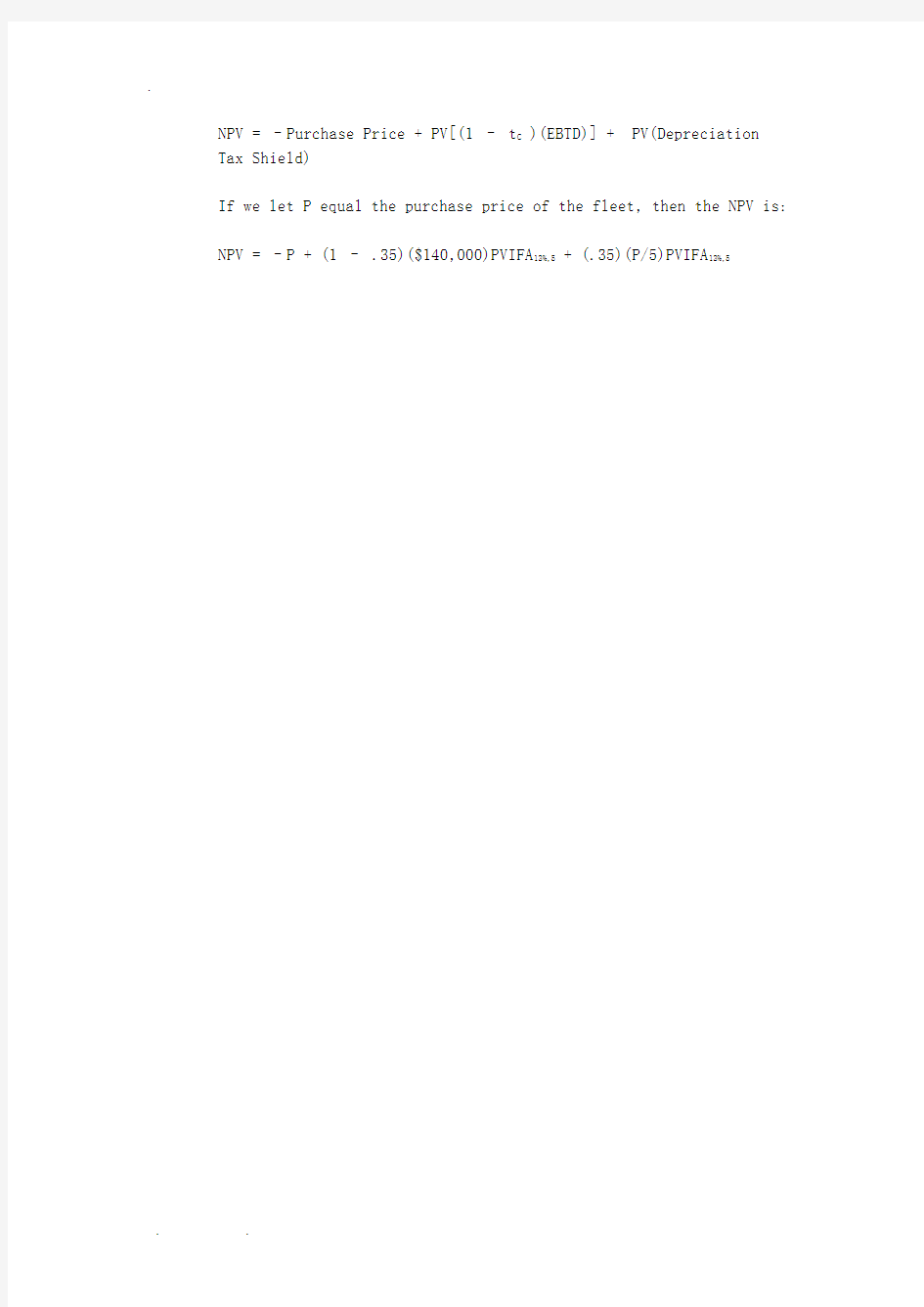

1. a.The maximum price that the company should be willing to pay for the

fleet of cars with all-equity funding is the price that makes the

NPV of the transaction equal to zero. The NPV equation for the project

is:

NPV = –Purchase Price + PV[(1 – t C )(EBTD)] + PV(Depreciation

Tax Shield)

If we let P equal the purchase price of the fleet, then the NPV is: NPV = –P + (1 – .35)($140,000)PVIFA13%,5 + (.35)(P/5)PVIFA13%,5

Setting the NPV equal to zero and solving for the purchase price, we find:

0 = –P + (1 – .35)($140,000)PVIFA13%,5 + (.35)(P/5)PVIFA13%,5

P = $320,068.04 + (P)(0.35/5)PVIFA13%,5

P = $320,068.04 + .2462P

.7538P = $320,068.04

P = $424,609.54

b.The adjusted present value (APV) of a project equals the net present

value of the project if it were funded completely by equity plus the net present value of any financing side effects. In this case, the NPV of financing side effects equals the after-tax present value of the cash flows resulting from the firm’s debt, so:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

So, the NPV of each part of the APV equation is:

NPV(All-Equity)

NPV = –Purchase Price + PV[(1 – t C )(EBTD)] + PV(Depreciation Tax Shield)

The company paid $395,000 for the fleet of cars. Because this fleet will be fully depreciated over five years using the straight-line method, annual depreciation expense equals:

Depreciation = $395,000/5

Depreciation = $79,000

So, the NPV of an all-equity project is:

NPV = –$395,000 + (1 – 0.35)($140,000)PVIFA13%,5 +

(0.35)($79,000)PVIFA13%,5

NPV = $22,319.49

NPV(Financing Side Effects)

The net present value of financing side effects equals the after-

tax present value of cash flows resulting from the firm’s debt,

so:

NPV = Proceeds – Aftertax PV(Interest Payments) – PV(Principal

Payments)

Given a known level of debt, debt cash flows should be discounted at the pre-tax cost of debt R B. So, the NPV of the financing side effects are:

NPV = $260,000 – (1 – 0.35)(0.08)($260,000)PVIFA8%,5–

[$260,000/(1.08)5]

NPV = $29,066.93

So, the APV of the project is:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

APV = $22,319.49 + 29,066.93

APV = $51,386.42

2.The adjusted present value (APV) of a project equals the net present

value of the project if it were funded completely by equity plus the net present value of any financing side effects. In this case, the NPV of financing side effects equals the after-tax present value of the cash flows resulting from the firm’s debt, so:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

So, the NPV of each part of the APV equation is:

NPV(All-Equity)

NPV = –Purchase Price + PV[(1 – t C )(EBTD)] + PV(Depreciation Tax

Shield)

Since the initial investment of $1.9 million will be fully depreciated over four years using the straight-line method, annual depreciation

expense is:

Depreciation = $1,900,000/4

Depreciation = $475,000

NPV = –$1,900,000 + (1 – 0.30)($685,000)PVIFA9.5%,4 +

(0.30)($475,000)PVIFA13%,4

NPV (All-equity) = – $49,878.84

NPV(Financing Side Effects)

The net present value of financing side effects equals the aftertax

present value of cash flows resulting from the firm’s debt. So, the NPV of the financing side effects are:

NPV = Proceeds(Net of flotation) – Aftertax PV(Interest Payments) –PV(Principal Payments)

+ PV(Flotation Cost Tax Shield)

Given a known level of debt, debt cash flows should be discounted at the pre-tax cost of debt, R B. Since the flotation costs will be

amortized over the life of the loan, the annual flotation costs that will be expensed each year are:

Annual flotation expense = $28,000/4

Annual flotation expense = $7,000

NPV = ($1,900,000 – 28,000) – (1 – 0.30)(0.095)($1,900,000)PVIFA9.5%,4– $1,900,000/(1.095)4

+ 0.30($7,000) PVIFA9.5%,4

NPV = $152,252.06

So, the APV of the project is:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

APV = –$49,878.84 + 152,252.06

APV = $102,373.23

3. a.In order to value a firm’s equity us ing the flow-to-equity approach,

discount the cash flows available to equity holders at the cost of

the firm’s levered equity. The cash flows to equity holders will be

the firm’s net income. Remembering that the company has three stores,

we find:

Sales $3,600,000

COGS 1,530,000

G & A costs 1,020,000

Interest 102,000

EBT $948,000

Taxes 379,200

NI $568,800

Since this cash flow will remain the same forever, the present

value of cash flows available to the firm’s equity holders is a

perpetuity. We can discount at the levered cost of equity, so, the

value of the company’s equity is:

PV(Flow-to-equity) = $568,800 / 0.19

PV(Flow-to-equity) = $2,993,684.21

b.The value of a firm is equal to the sum of the market values of its debt and equity, or:

V L = B + S

We calculated the value of the company’s equity in part a, so now

we need to calculate the value of debt. The company has a debt-to-

equity ratio of 0.40, which can be written algebraically as:

B / S = 0.40

We can substitute the value of equity and solve for the value of

debt, doing so, we find:

B / $2,993,684.21 = 0.40

B = $1,197,473.68

So, the value of the company is:

V = $2,993,684.21 + 1,197,473.68

V = $4,191,157.89

4. a.In order to determine the cost of the firm’s debt, we need to find

the yield to maturity on its current bonds. With semiannual coupon

payments, the yield to maturity in the company’s bonds is:

$975 = $40(PVIFA R%,40) + $1,000(PVIF R%,40)

R = .0413 or 4.13%

Since the coupon payments are semiannual, the YTM on the bonds is:

YTM = 4.13%× 2

YTM = 8.26%

b.We can use the Capital Asset Pricing Model to find the return on

unlevered equity. According to the Capital Asset Pricing Model:

R0 = R F+ βUnlevered(R M– R F)

R0 = 5% + 1.1(12% – 5%)

R0 = 12.70%

Now we can find the cost of levered equity. According to

Modigliani-Miller Proposition II with corporate taxes

R S = R0 + (B/S)(R0– R B)(1 – t C)

R S = .1270 + (.40)(.1270 – .0826)(1 – .34)

R S = .1387 or 13.87%

c.In a world with corporate taxes, a firm’s weighted average cost of

capital is equal to:

R WACC = [B / (B + S)](1 – t C)R B + [S / (B + S)]R S

The problem does not provide either the debt-value ratio or equity-value ratio. However, the firm’s debt-equity ratio of is:

B/S = 0.40

Solving for B:

B = 0.4S

Substituting this in the debt-value ratio, we get:

B/V = .4S / (.4S + S)

B/V = .4 / 1.4

B/V = .29

And the equity-value ratio is one minus the debt-value ratio, or:

S/V = 1 – .29

S/V = .71

So, the WACC for the company is:

R WACC = .29(1 – .34)(.0826) + .71(.1387) R WACC = .1147 or 11.47%

5. a.The equity beta of a firm financed entirely by equity is equal to

its unlevered beta. Since each firm has an unlevered beta of 1.25,

we can find the equity beta for each. Doing so, we find:

North Pole

βEquity = [1 + (1 – t C)(B/S)]βUnlevered

βEquity = [1 + (1 – .35)($2,900,000/$3,800,000](1.25)

βEquity = 1.87

South Pole

βEquity = [1 + (1 – t C)(B/S)]βUnlevered

βEquity = [1 + (1 – .35)($3,800,000/$2,900,000](1.25)

βEquity = 2.31

b.We can use the Capital Asset Pricing Model to find the required

return on each firm’s equity. Doing so, we find:

North Pole:

R S = R F+ βEquity(R M– R F)

R S = 5.30% + 1.87(12.40% – 5.30%)

R S = 18.58%

South Pole:

R S = R F+ βEquity(R M– R F)

R S = 5.30% + 2.31(12.40% – 5.30%)

R S = 21.73%

6. a.If flotation costs are not taken into account, the net present

value of a loan equals:

NPV Loan = Gross Proceeds – Aftertax present value of interest and

principal payments

NPV Loan = $5,350,000 – .08($5,350,000)(1 – .40)PVIFA8%,10–

$5,350,000/1.0810

NPV Loan = $1,148,765.94

b.The flotation costs of the loan will be:

Flotation costs = $5,350,000(.0125)

Flotation costs = $66,875

So, the annual flotation expense will be:

Annual flotation expense = $66,875 / 10 Annual flotation expense = $6,687.50

If flotation costs are taken into account, the net present value of

a loan equals:

NPV Loan = Proceeds net of flotation costs – Aftertax present value

of interest and principal

payments + Present value of the flotation cost tax shield NPV Loan = ($5,350,000 – 66,875) – .08($5,350,000)(1

– .40)(PVIFA8%,10)

– $5,350,000/1.0810 + $6,687.50(.40)(PVIFA8%,10)

NPV Loan = $1,099,840.40

7.First we need to find the aftertax value of the revenues minus expenses.

The aftertax value is:

Aftertax revenue = $3,800,000(1 – .40)

Aftertax revenue = $2,280,000

Next, we need to find the depreciation tax shield. The depreciation tax shield each year is:

Depreciation tax shield = Depreciation(t C)

Depreciation tax shield = ($11,400,000 / 6)(.40)

Depreciation tax shield = $760,000

Now we can find the NPV of the project, which is:

NPV = Initial cost + PV of depreciation tax shield + PV of aftertax revenue

To find the present value of the depreciation tax shield, we should discount at the risk-free rate, and we need to discount the aftertax revenues at the cost of equity, so:

NPV = –$11,400,000 + $760,000(PVIFA6%,6) + $2,280,000(PVIFA14%,6)

NPV = $1,203,328.43

8.Whether the company issues stock or issues equity to finance the project

is irrelevant. The company’s optimal capital structure determines the WACC. In a world with corpor ate taxes, a firm’s weighted average cost of capital equals:

R WACC = [B / (B + S)](1 – t C)R B + [S / (B + S)]R S

R WACC = .80(1 – .34)(.072) + .20(.1140)

R WACC = .0608 or 6.08%

Now we can use the weighted average cost of capital to discount NEC’s unlevered cash flows. Doing so, we find the NPV of the project is:

NPV = –$40,000,000 + $2,600,000 / 0.0608

NPV = $2,751,907.39

9. a.The company has a capital structure with three parts: long-term debt,

short-term debt, and equity. Since interest payments on both long-

term and short-term debt are tax-deductible, multiply the pretax

costs by (1 – t C) to determine the aftertax costs to be used in the

weighted average cost of capital calculation. The WACC using the book

value weights is:

R WACC = (w STD)(R STD)(1 – t C) + (w LTD)(R LTD)(1 – t C) + (w Equity)(R Equity)

R WACC = ($3 / $19)(.035)(1 – .35) + ($10 / $19)(.068)(1 – .35) +

($6 / $19)(.145)

R WACC = 0.0726 or 7.26%

https://www.360docs.net/doc/1711265327.html,ing the market value weights, the company’s WACC is:

R WACC = (w STD)(R STD)(1 – t C) + (w LTD)(R LTD)(1 – t C) + (w Equity)(R Equity)

R WACC = ($3 / $40)(.035)(1 – .35) + ($11 / $40)(.068)(1 – .35) +

($26 / $40)(.145)

R WACC = 0.1081 or 10.81%

https://www.360docs.net/doc/1711265327.html,ing the target debt-equity ratio, the target debt-value ratio for

the company is:

B/S = 0.60

B = 0.6S

Substituting this in the debt-value ratio, we get:

B/V = .6S / (.6S + S)

B/V = .6 / 1.6

B/V = .375

And the equity-value ratio is one minus the debt-value ratio, or:

S/V = 1 – .375

S/V = .625

We can use the ratio of short-term debt to long-term debt in a similar manner to find the short-term debt to total debt and long-term debt to total debt. Using the short-term debt to long-term debt ratio, we get:

STD/LTD = 0.20

STD = 0.2LTD

Substituting this in the short-term debt to total debt ratio, we

get:

STD/B = .2LTD / (.2LTD + LTD)

STD/B = .2 / 1.2

STD/B = .167

And the long-term debt to total debt ratio is one minus the short-term debt to total debt ratio, or:

LTD/B = 1 – .167

LTD/B = .833

Now we can find the short-term debt to value ratio and long-term debt to value ratio by multiplying the respective ratio by the debt-value ratio. So:

STD/V = (STD/B)(B/V)

STD/V = .167(.375)

STD/V = .063

And the long-term debt to value ratio is:

LTD/V = (LTD/B)(B/V)

LTD/V = .833(.375)

LTD/V = .313

So, using the target capital structure weights, the company’s WACC

is:

R WACC = (w STD)(R STD)(1 – t C) + (w LTD)(R LTD)(1 – t C) + (w Equity)(R Equity)

R WACC = (.06)(.035)(1 – .35) + (.31)(.068)(1 – .35) + (.625)(.145)

R WACC = 0.1059 or 10.59%

d.The differences in the WACCs are due to the different weighting

schemes. The company’s WACC will most closely resemble the WACC

calculated using target weights since future projects will be

financed at the target ratio. Therefore, the WACC computed with

target weights should be used for project evaluation.

Intermediate

10. The adjusted present value of a project equals the net present value of

the project under all-equity financing plus the net present value of any financing side effects. In the joint v enture’s case, the NPV of financing side effects equals the aftertax present value of cash flows resulting from the firms’ debt. So, the APV is:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

The NPV for an all-equity firm is:

NPV(All-Equity)

NPV = –Initial Investment + PV[(1 – t C)(EBITD)] + PV(Depreciation Tax Shield)

Since the initial investment will be fully depreciated over five years using the straight-line method, annual depreciation expense is:

Annual depreciation = $30,000,000/5

Annual depreciation = $6,000,000

NPV = –$30,000,000 + (1 – 0.35)($3,800,000)PVIFA5.13%,20 +

(0.35)($6,000,000)PVIFA5,13%,20

NPV = –$5,262,677.95

NPV(Financing Side Effects)

The NPV of financing side effects equals the after-tax present value of cash flows resulting from the firm’s debt. The coupon rate on the debt is relevant to determine the interest payments, but the resulting cash flows should still be discounted at the pretax cost of debt. So, the NPV of the financing effects is:

NPV = Proceeds – Aftertax PV(Interest Payments) – PV(Principal Repayments)

NPV = $18,000,000 – (1 – 0.35)(0.05)($18,000,000)PVIFA8.5%,15–

$18,000,000/1.08515

NPV = $7,847,503.56

So, the APV of the project is:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

APV = –$5,262,677.95 + $7,847,503.56

APV = $2,584,825.61

11.I f the company had to issue debt under the terms it would normally receive,

the interest rate on the debt would increase to the company’s normal cost of debt. The NPV of an all-equity project would remain unchanged, but the NPV of the financing side effects would change. The NPV of the financing side effects would be:

NPV = Proceeds – Aftertax PV(Interest Payments) – PV(Principal

Repayments)

NPV = $18,000,000 – (1 – 0.35)(0.085)($18,000,000)PVIFA8.5%,15–

$18,000,000/((1.085)15

NPV = $4,446,918.69

Using the NPV of an all-equity project from the previous problem, the new APV of the project would be:

APV = NPV(All-Equity) + NPV(Financing Side Effects)

APV = –$5,262,677.95 + $4,446,918.69

APV = –$815,759.27

The gain to the company from issuing subsidized debt is the difference between the two APVs, so:

Gain from subsidized debt = $2,584,825.61 – (–815,759.27)

Gain from subsidized debt = $3,400,584.88

Most of the value of the project is in the form of the subsidized interest rate on the debt issue.

12. The adjusted present value of a project equals the net present value of

the project under all-equity financing plus the net present value of any financing side effects. First, we need to calculate the unlevered cost of equity. According to Modigliani-Miller Proposition II with corporate taxes:

R S = R0 + (B/S)(R0– R B)(1 – t C)

.16 = R0 + (0.50)(R0– 0.09)(1 – 0.40)

R0 = 0.1438 or 14.38%

Now we can find the NPV of an all-equity project, which is:

NPV = PV(Unlevered Cash Flows)

NPV = –$21,000,000 + $6,900,000/1.1438 + $11,000,000/(1.1438)2 +

$9,500,000/(1.1438)3

NPV = –$212,638.89

Next, we need to find the net present value of financing side effects. This is equal the aftertax present value of cash flows resulting from the firm’s debt. So:

NPV = Proceeds – Aftertax PV(Interest Payments) – PV(Principal Payments)

王重润公司金融学第二版课后答案

第一章 1题:现代企业有几种组织方式?各有什么特点? ( 1)有两种,有限责任公司和股份有限责任公司 ( 2)有限责任公司特点:有限责任公司是指股东以其出资额为限对公司承担责任,公司以其全部资产对公司的债务承担责任的企业法人;有限责任公司注册资本的最低限额为人民币3万元;其资本并不必分为等额股份,也不公开发行股票,股东持有的公司股票可以再公司内部股东之间自由转让,若向公司以外的人转让,须经过公司股东的同意;公司设立手续简便,而且公司无须向社会公开公司财务状况。 ( 3)股份有限责任公司特点: 1、有限责任 2、永续存在 3、股份有限责任公司的股东人数不得少于法律规定的数目,我国规定设立股份有限公司,应当有2人以上200人以下为发起人 4、股份有限责任公司的全部资本划分为等额的股份,通过向社会公开发行的办法筹集资金,任何人在缴纳了股款之后,都可以成为公司股东,没有资格限制。 5、可转让性 6、易于筹资 2题:为什么我国《公司法》允许存在一人有限责任公司?一人有限责任公司与个人独资企业有何不同? 答:1.就立法初衷而言,许可自然人投资设立一人有限责任公司的重要考虑是减少实质上的一人公司的设立,简化和明晰股权归属,减少纷争。以往由于我国《公司法》禁止设立一人公司,使得投资人通过各种途径设立或形成的实质上的一人公司大量存在,挂名股东与真实股东之间的投资权益纠纷以及挂名股东与公司债权人之间的债务纠纷不断,令工商行政管理部门和司法机关无所适从。在修订《公司法》的过程中,法律委员会、法制工作委员会会同国务院法制办、工商总局、国资委、人民银行和最高人民法院反复研究认为:从实际情况看,一个股东的出资额占公司资本的绝大多数而其他股东只占象征性的极少数,或者一个股东拉上自己的亲朋好友作挂名股东的有限责任公司,即实质上的一人公司,已是客观存在,也很难禁止。根据我国的实际情况,并研究借鉴国外的通行做法,应当允许一个自然人投资设立有限责任公司。 为了防止一人有限责任公司的滥设和滥用,- 在我国2005 年修订的《公司法》中规定了一系列措施: (1) 规定一人有限责任公司的最低注册资本金为十万元人民币; (2) 限制一个自然人只能设立一个一人有限责任公司; (3) 规定自然人设立的一人有限责任公司应当在公司登记中注明自然人独资,并在公司营业执照中载明; (4) 一人有限责任公司不设股东会,但是,股东作出属于普通有限责任公司股东会职权范围内的决定时,应当采用书面形式,并由股东签字后置备于公司; (5) 规定一人有限责任公司应当在每一会计年度终了时编制财务会计报告,并经会计师事务所审计; (6) 引入了公司人格否认制度,规定一人有限责任公司的股东不能证明公司财产独立于股东自己财产的,应当对公司债务承担连带责任。 2005 年我国修订的《公司法》确认了一人有限责任公司的合法地位。从理论上来说,投资人再没有必要去觅“人头股东”(即挂名股东) 而设立公司。然而,现实中仍大量出现挂名股东纠纷和有关一人有限责任公司的新型股权、债务纠纷,因此,认真研究和进一步完善《公司法》有关一人有限责任公司的设立制度仍是非常必要的。 2. 主体及责任承担不同 (一)投资主体不同

金融学原理彭兴韵课后答案章

《金融学》复习思考题 一、名词解释 1.货币的流动性结构:流动性高的货币和流动性低的货币之间的比率 2.直接融资:货币资金需求方通过金融市场与货币资金供给方直接发生 信用关系 3.货币时间价值:货币的时间价值就是指当前所持有的一定量货币比未 来持有的等量的货币具有更高的价值。货币的价值会随着时间的推移而增长 4.年金:一系列均等的现金流或付款称为年金。最现实的例子包括:零存 整取、均等偿付的住宅抵押贷款、养老保险金、住房公积金 5.系统性风险:一个经济体系中所有的资产都面临的风险,不可通过投资 组合来分散 6.财务杠杆:通过债务融资,在资产收益率一定的情况下,会增加权益性 融资的回报率。 7.表外业务:是指不在银行资产负债表中所反映的、但会影响银行所能 取得的利润的营业收入和利润的业务。分为广义的表外业务和狭义的表外业务。 8.缺口:是利率敏感型资产与利率敏感型负债之间的差额。 9.贷款五级分类法:把贷款分为正常、关注、次级、可疑和损失五类, 后三类称为不良贷款。 10.可转换公司债券:可转换公司债券是可以按照一定的条件和比例、在 一定的时间内转换成该公司普通股的债券。

11.市盈率:市盈率是指股票的市场价格与当期的每股收益之间的比率。 12.市场过度反应:是指某一事件引起股票价格剧烈波动,超过预期的理 论水平,然后再以反向修正的形式回归到其应有的价位上来的现象。 13.回购:债券一方以协议价格在双方约定的日期向另一方卖出债券,同 时约定在未来的某一天按约定价格从后者那里买回这些债券的协议。 14.贴现:票据的持有人在需要资金时,将其持有的未到期票据转让给银 行,银行扣除利息后将余款支付给持票人的票据行为。 15.汇率:一种货币换成另一种货币的比价关系,即以一国货币表示另一 国货币的价格 16.直接标价法:以一定单位的外国货币作为标准,折算成若干单位的本 国货币来表示两种货币之间的汇率。 17.期权:事先以较小的代价购买一种在未来规定的时间内以某一确定价 格买入或卖出某种金融工具的权利。 18.掉期:在买进某种外汇的同时,卖出金额相同的这种货币,但买入和 卖出的交割日期不同,但数量完全相同的同一种外汇。 19.基础货币:又称高能货币,在部分准备金制度下可以创造出多倍存款 货币的货币, MB(基础货币)=C(流通中的货币)+R(银行体系准备金总额) 20.货币乘数:表示基础货币的变动会引起货币供应量变动的倍数 21.利率风险结构:期限相同的各种信用工具利率之间的关系。包括违约 风险、流动性风险 22.利率期限结构:利率的期限结构是指不同期限债券的利率之间的关系 23.通货膨胀:一般物价水平的持续上涨的过程

国际金融学 课后题答案 杨胜刚版 全

习题答案 第一章国际收支 本章重要概念 国际收支:国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。 国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。 丁伯根原则:1962年,荷兰经济学家丁伯根在其所著的《经济政策:原理与设计》一书中提出:要实现若干个独立的政策目标,至少需要相互独立的若干个有效的政策工具。这一观点被称为“丁伯根原则”。 米德冲突:英国经济学家米德于1951年在其名著《国际收支》当中最早提出了固定汇率制度下内外均衡冲突问题。米德指出,如果我们假定失业与通货膨胀是两种独立的情况,那么,单一的支出调整政策(包括财政、货币政策)无法实现内部均衡和外部均衡的目标。 分派原则:这一原则由蒙代尔提出,它的含义是:每一目标应当指派给对这一目标有相对最大的影响力,因而在影响政策目标上有相对优势的工具。 自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。 国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。 复习思考题 1.一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支是否可能盈余,为什么? 答:可能,通常人们所讲的国际收支盈余或赤字就是指综合差额的盈余或赤字.这里综合差额的盈余或赤字不仅包括经常账户,还包括资本与金融账户,这里,资本与金融账户和经常账户之间具有融资关系。但是,随着国际金融一体化的发展,资本和金融账户与经常账户之间的这种融资关系正逐渐发生深刻变化。一方面,资本和金融账户为经常账户提供融资受到诸多因素的制约。另一方面,资本和金融账户已经不再是被动地由经常账户决定,并为经常账户提供融资服务了。而是有了自己独立的运动规律。因此,在这种情况下,一国国际收支平衡表的经常账户是赤字的同时,该国的国际收支也可能是盈余。

湘潭大学金融市场学课后习题答案

第三章 计算题 1.2007年5月10日中国建设银行07央行票据25的报价为98.01元。07央行票据25是央行发行的一年期贴现票据。债券起息日为2007年3月21日,到期日为2008年3月21日,到期日为2008年3月21日。计算2007年5月10日 贴现收益率、等价年收益率和债券等价收益率。 解答: 贴现收益率 ()%27.2316 36010001.98-100 =??????? 有效年收益率 ()%35.21-10001.98-1001316365 =?? ????+ 等价收益率 ()%35.2316 36510001.98-100 =??????? 第四章 1.假设投资经理李先生约定6年后向投资者支付100万元,同时,他有把握每年实现12%的到期收益率,那么李先生现在要向投资者要求的初始投资额是多少? 解答: ()() 506600%121100000016=+=+=t y FV P 2.某一债券面值为1000元,票面利率为6%,期限为3年,约定每年付息一次,三年后归还本金。如果投资者的预期年收益率为9%,则该债券的内在价值是多少? 解答: ()()()06.92409.01100009.016009.016009.0160332=+++++++=PV 3.一种30年期的债券,息票率为8%,半年付息一次,5年后可按1100美元提前赎回。此债券现在按到期收益率7%售出。 (1)赎回收益率为多少?

(2)若赎回价格为1050美元,赎回收益率为多少? (3)若赎回保护期为2年,赎回收益率为多少? 解答: 以半年计,所得赎回收益率分别为3.368%,2.976%,3.031%。 第五章 1.假设A公司股票目前的市价为每股20元。用15 000自有资金加上从经纪人处借入的5000元保证金贷款买入了1000股A股票。贷款年利率为6%。 (1)如果A股票价格立即变为①22元,②20元,③18元,在经纪人账户上的净值会变动多少百分比? (2)如果维持保证金比率为25%,A股票的价格跌到多少才会收到追缴保证金通知? (3)如果购买时只用了10 000元自有资金,那么第(2)的答案会有何变化? (4)假设该公司未支付现金红利。一年以后,如果A股票价格变为①22元,②20元, ③18元,投资收益率为多少?投资收益率与该股票股价变动的百分比有何关 系? 解答: 原来的账户上的净值为15 000元, (1)若股价升到22元,则净值增加2000元,上升了13.33%; 若股价维持在20元,则净值不变; 若股价跌到18元,则净值减少20元,下降了13.33%, (2)设令经纪人发出追缴保证通知时的价位为X,则 (1000X-5000)/1000X=25% X=6.67元 (3)(1000X-10000)/1000X=25% X=13.33元 (4)一年以后保证金贷款本息和为5000×1.06=5300元 若股价升到22元,则投资收益率为 (1000×22-5300-15000)/15000=11.33% 若股价维持在20元,则投资收益率为 (1000×20-5300-15000)/15000=-2% 若股价跌到18元,则投资收益率为 (1000×18-5300-15000)/15000=-15.33% 投资收益率与股价变动的百分比的关系如下:

公司金融学复习题与答案

第一章财务管理概述 一、简答题 1.金融资产是对未来现金流入量的索取权,其最大特征是能够在市场交易中为其所有者提供即期或远期的货币收入流量,主要包括库存现金、银行存款、应收账款、应收票据、贷款、其他应收款、应收利息、债权投资、股权投资、基金投资、衍生金融资产等。请从以上你所熟悉的金融资产出发,对金融资产的特性作以分析。 2.一般而言,公司产权中有政府、债权人、股东、经营者和其他与公司相关的个体等几大主体。债权人最关注其债权是否能按时地收回本金和利息;股东关心的是自己投入的资产能否保值和增值;经营者关心业绩的增加是否会给自己增加报酬。试说明公司股东、经营者和债权人利益冲突的原因以及如何协调这些矛盾? 3.经过多年的发展,我国已经逐渐形成了一个由货币市场、债券市场、股票市场、外汇市场、黄金市场和期货市场等构成的,具有交易场所多层次、交易品种多样化和交易机制多元化等特征的金融市场体系。 请简述金融市场的作用。 4.在金融市场上,不同的信息对价格的影响程度不同,从而金融市场效率程度因信息种类不同而异。按市场效率的不同,可以将金融市场分为弱式效率性市场、半强式效率性市场和强式效率性。你认为我国的

金融市场属于哪种类型。 5.市场对股指期货等金融衍生品呼吁已久,自3.27国债期货事件后,我国金融期货工作长期处于研究探讨阶段。新加坡交易所已上市中国股指期货,客观上要求股指期货能尽快推出。目前,我国的金融期货产品推出已进入准备阶段。请从金融市场功能这一角度出发,对股指期货对我国金融市场的作用进行分析。 二、单项选择题 1.影响公司价值的两个基本因素()。 A.风险和收益 B.时间和利润 C.风险和折现率 D.时间价值和风险价值 2.公司财务关系中最为重要的关系是()。 A.股东与经营者之间的关系 B.股东与债权人的关系 C.股东,经营者,债权人之间的关系 D.公司与政府部门、社会公众之间的关系 3.公司与政府间的财务关系体现为()。 A.强制和无偿的分配关系 B.债权债务关系 C.资金结算关系 D.风险收益对等关系 4.股东通常用来协调自己和经营者利益的方法主要是()。

金融市场学第四版课后题答案

《金融市场学》习题答案 习题二答案: 1. b、e、f 2. 略 3. 同传统的定期存款相比,大额可转让定期存单具有以下几点不同: (1) 定期存款记名、不可转让;大额可转让定期存单是不记名的、可以流通转让的。 (2) 定期存款金额不固定,可大可小;大额可转让定期存单金额较大。 (3) 定期存款;利率固定;大额可转让定期存单利率有固定的也有浮动的,且一般高于定期存款利率。 (4) 定期存款可以提前支取,但要损失一部分利息;大额可转让定期存单不能提前支取,但可在二级市场流通转让。 4. 回购利息=1,001,556-1,000,000=1,556RMB 设回购利率为x,则: 1,000,000×x×7/360=1556 解得:x=8% 回购协议利率的确定取决于多种因素,这些因素主要有: (1) 用于回购的证券的质地。证券的信用度越高,流动性越强,回购利率就越低,否则,利率相对来说就会高一些。 (2) 回购期限的长短。一般来说,期限越长,由于不确定因素越多,因而利率也应高一些。但这并不是一定的,实际上利率是可以随时调整的。 (3) 交割的条件。如果采用实物交割的方式,回购利率就会较低,如果采用其他交割方式,则利率就会相对高一些。 (4) 货币市场其他子市场的利率水平。它一般是参照同业拆借市场利率而确定的。 5.贴现收益率为:[ (100-98.01) /100]×360/316=2.27% 真实年收益率为:[1+ (100-98.01) /98.01]365/316-1=2.35% 债券等价收益率为:[(100-98.01)/98.01] ×365/316=2.35% 6.平均收益率=2.91%*35%+3.2%*25%+3.85%*15%+3%*12.5%+2.78%*12.5%=3.12% 习题三答案 一、计算题 1.(1)从理论上说,可能的损失是无限的,损失的金额随着X股票价格的上升而增加。 (2)当股价上升超过22元时,停止损失买进委托就会变成市价买进委托,因此最大损失就是2 000元左右。 2.(1)该委托将按最有利的限价卖出委托价格,即40.25美元成交。 (2)下一个市价买进委托将按41.50美元成交。 (3)我将增加该股票的存货。因为该股票在40美元以下有较多的买盘,意味着下跌风险较小。 相反,卖压较轻。 3.你原来在账户上的净值为15 000元。 (1)若股价升到22元,则净值增加2000元,上升了13.33%; 若股价维持在20元,则净值不变; 若股价跌到18元,则净值减少2000元,下降了13.33%。 (2)令经纪人发出追缴保证金通知时的价位为X,则X满足下式: (1000X-5000)/1000X=25% :自己的 所以X=6.67元。 (3)此时X要满足下式: (1000X-10000)/1000X=25% 所以X=13.33元。 (4)一年以后保证金贷款的本息和为5000×1.06=5300元。 若股价升到22元,则投资收益率为: (1000×22-5300-15000)/15000=11.33%:净盈利 若股价维持在20元,则投资收益率为: (1000×20-5300-15000)/15000=-2% 若股价跌到18元,则投资收益率为: (1000×18-5300-15000)/15000=-15.33% 投资收益率与股价变动的百分比的关系如下: 投资收益率=股价变动率×投资总额/投资者原有净值-利率×所借资金/投资者原有净值4.你原来在账户上的净值为15 000元。 (1)若股价升到22元,则净值减少2000元,投资收益率为-13.33%; 若股价维持在20元,则净值不变,投资收益率为0;

《公司金融》习题

公司金融总论部分习题 一、单项选择题 1、在市场经济条件下,财务管理的核心是()。 A.财务预测 B.财务决策 C.财务控制 D.财务预算 2、企业价值最大化目标强调企业风险控制和()。 A.实际利润额 B.实际投资利润率 C.预期获利能力 D.实际投入资金 3、作为企业财务管理目标,每股利润最大化目标较之利润最大化目标的优点在于()。 A.考虑料资金时间价值因素 B.考虑了风险价值因素 C.反映了创造利润与投入资本之间的关系 D.能够避免企业的短期行为 4“有时决策过程过于冗长”属于()的缺点。 A.独资企业 B.合伙企业 C.有限责任公司 D.股份有限公司 5、实现股东财富最大化目标的途径是( )。 A增加利润 B.降低成本 C.提高投资报酬率和减少风险 D.提高股票价格 6、已知国库券利率为5%,纯利率为4%,则下列说法正确的是()。 A.可以判断目前不存在通货膨胀 C.无法判断是否存在通货膨胀 B.可以判断目前存在通货膨胀,但是不能判断通货膨胀补偿率的大小 D.可以判断目前存在通货膨胀,且通货膨胀补偿率为1% 7、某人有1200元,拟投入报酬率为8%的投资机会,经过多少年才可使现有货币增加1倍()。 A、10 B、11 C 、12 D、9 8、下列说法不正确的是( )。 A.在风险相同的情况下,提高投资报酬率可以增加股东财富 B.决策时需要权衡风险和报酬 C.投资项目是决定企业报酬率和风险的首要因素 D.股利政策是决定企业报酬率和风险的首要因素 9、当再投资风险大于利率风险时,( )。 A.预期市场利率持续上升 B.可能出现短期利率高于长期利率的现象 C.预期市场利率不变 D.长期利率高于短期利率 10、在没有通货膨胀时,()的利率可以视为纯粹利率。 A.短期借款 B.金融债券 C.国库券 D.商业汇票贴现 11、到期风险附加率是对投资者承担( )的一种补偿。 A.利率变动风险 B通货膨胀 C.违约风险 D变现力风险 12.从公司管理当局可控制的因素看,股价的高低取决于( )。 A.企业的报酬率和风险 B.企业的投资项目 C.企业的资本结构 D.企业的股利政策 13.决定企业报酬率和风险的首要因素是( )。 A.资本结构 B.股利分配政策 C.投资项目 D.经济环境 二、多项选择题 1、下列各项中,属于企业财务活动的有() A 筹资活动 B 投资活动 C 资金营运活动 D 分配活动 2. 公司目标对公司金融管理的主要要求是( ) A.以收抵支,到期偿债 B.筹集企业发展所需资金 C.增收节支,增加利润 D.合理、有效地使用资金 3、下列各项中,可以用来协调公司所有者与债权人矛盾的方法有()。 A.规定借款用途 B.要求提供借款担保 C.规定借款信用条件 D.收回借款 4、利润最大化不是企业最优的财务管理目标,其原因包括() A 不直接反映企业创造剩余产品的多少 B 没有考虑利润和投入资本的关系 C没有考虑利润取得的时间和承受风险的大小 D 没有考虑企业成本的高低 5、相对于其他企业而言,公司制企业的优点有() A 股东人数不受限制 B 筹资便利 C 承担有限责任 D 利润分配不受任何限制 6. 纯利率的高低受以下因素的影响()。 A.通货膨胀 B.资金供求关系 C.平均利润率 D.国家调节

金融市场学(课后习题答案)

金融市场学 习题二答案 1.b、e、f 2.略 3.同传统的定期存款相比,大额可转让定期存单具有以下几点不同: (1)定期存款记名、不可转让;大额可转让定期存单是不记名的、可以流通转让的。(2)定期存款金额不固定,可大可小;大额可转让定期存单金额较大。 (3)定期存款;利率固定;大额可转让定期存单利率有固定的也有浮动的,且一般高于定期存款利率。 (4)定期存款可以提前支取,但要损失一部分利息;大额可转让定期存单不能提前支取,但可在二级市场流通转让。 4.回购利息=1,001,556-1,000,000=1,556RMB 设回购利率为x,则: 1,000,000×x×7/360=1556 解得:x=8% 回购协议利率的确定取决于多种因素,这些因素主要有: (1)用于回购的证券的质地。证券的信用度越高,流动性越强,回购利率就越低,否则,利率相对来说就会高一些。 (2)回购期限的长短。一般来说,期限越长,由于不确定因素越多,因而利率也应高一些。但这并不是一定的,实际上利率是可以随时调整的。 (3)交割的条件。如果采用实物交割的方式,回购利率就会较低,如果采用其他交割方式,则利率就会相对高一些。 (4)货币市场其他子市场的利率水平。它一般是参照同业拆借市场利率而确定的。 5.贴现收益率为:[(100-98.01)/100]×360/316=2.27% 真实年收益率为:[1+(100-98.01)/98.01]365/316-1=2.35% 债券等价收益率为:[(100-98.01)/98.01] ×365/316=2.35% 6.平均收益率=2.91%*35%+3.2%*25%+3.85%*15%+3%*12.5%+2.78%*12.5%=3.12% 习题三答案 1.(1)从理论上说,可能的损失是无限的,损失的金额随着X股票价格的上升而增加。(2)当股价上升超过22元时,停止损失买进委托就会变成市价买进委托,因此最大损失就是2 000元左右。 2.(1)该委托将按最有利的限价卖出委托价格,即40.25美元成交。 (2)下一个市价买进委托将按41.50美元成交。 (3)我将增加该股票的存货。因为该股票在40美元以下有较多的买盘,意味着下跌风险较小。相反,卖压较轻。 3.你原来在账户上的净值为15 000元。

公司金融习题答案汇总

第二章货币的时间价值 一、概念题 货币的时间价值单利复利终值现值 年金普通年金先付年金递延年金永续年金 二、单项选择题 1、资金时间价值通常() A 包括风险和物价变动因素B不包括风险和物价变动因素 C包括风险因素但不包括物价变动因素D包括物价变动因素但不包括风险因素 2、以下说法正确的是() A 计算偿债基金系数,可根据年金现值系数求倒数 B 普通年金现值系数加1等于同期、同利率的预付年金现值系数 C 在终值一定的情况下,贴现率越低、计算期越少,则复利现值越大 D 在计算期和现值一定的情况下,贴现率越低,复利终值越大 3、若希望在3年后取得500元,利率为10%,则单利情况下现在应存入银行() A 384.6 B 650 C 375.7 D 665.5 4、一定时期内每期期初等额收付的系列款项称为() A 永续年金B预付年金C普通年金D递延年金 5、某项存款利率为6%,每半年复利一次,其实际利率为() A3%B6.09%C6%D6.6% 6、在普通年金终值系数的基础上,期数加1、系数减1所得到的结果,在数值上等于()A普通年金现值系数B先付年金现值系数C普通年金终值系数D先付年金终值系数

7、表示利率为10%,期数为5年的() A复利现值系数B复利终值系数C年金现值系数D年金终值系数 8、下列项目中,不属于投资项目的现金流出量的是() A固定资产投资B营运成本 C垫支流动资金D固定资产折旧 9、某投资项目的年营业收入为500万元,年经营成本为300万元,年折旧费用为10万元,所得税税率为33%,则该投资方案的年经营现金流量为()万元 A127.3 B200 C137.3 D144 10、递延年金的特点是() A没有现值B没有终值 C没有第一期的收入或支付额D上述说法都对 三、多项选择题 1、资金时间价值计算的四个因素包括() A资金时间价值额B资金的未来值C资金现值 D单位时间价值率E时间期限 2、下面观点正确的是() A 在通常情况下,资金时间价值是在既没有风险也没有通货膨胀条件下的社会平均利润率 B 没有经营风险的企业也就没有财务风险;反之,没有财务风险的企业也就没有经营风险 C 永续年金与其他年金一样,既有现值又有终值 D 递延年金终值的大小,与递延期无关,所以计算方法和普通年金终值相同 E 在利息率和计息期相同的条件下,复利现值系数和复利终值系数互为倒数 3、年金按其每期收付款发生的时点不同,可分为()

金融学第十五章课后答案翻译

第十五章课后答案翻译 1. a 如果你持有多头:价值为s 的股票为基础资产发行的,执行价格为E的欧式卖出期权的收益曲线为: PUT OPTION PAYOFF DIAGRAM O00Q0OG0O0Q ◎希a7'&s 卑 3N 1 1 I 专 恳 霆 3 IP 1 70 F 簿。 O SO 4-0 ?O 1 QO 1 ZO 1 40 1 10 HO 50 70 0 0 1 1 c> 11 3 0 11 50 STOCK PRICE AT EXPIRATION DATE

b. 如果你持有空头:价值为s的股票为基础资产发行的,执行价格为E的欧式卖出 期权的收益曲线为: Short a Put 2. 持有一份欧式卖出期权和一份欧式买入期权的投资组合的收益图(E= 100): n °Long a Call and a Put a a Straddle i 3. a?为了保证你至少能够收回你初始的一百万美元,你需要投资孔000,000和000, 000 $961,538.46 1 r f 1 .04 在till股票上。 你可以购买 $1,000,000 $961,538.46 $38,461.54 4807 69 .08 100 8 . 的期权。 104股指的报酬线斜率是4807.69,正如图表所显示的 B. Probability of Globalex Stock In dex cha nge0.50.250.25 n

Perce ntage cha nge of Global Stock in dex12%40%-20% Next Year's Globalex Stock In dex11214080 Payoff of 4807.69 shares of optio ns38461.52173076.80 Payoff of your portfolio103846211730771000000 Portfolio rate of return 3.85%17.31%0 4. a.要复制一个面值为100美元的纯贴现债券,应买一份股票:其欧式买入期权价格和欧式卖出期权价格均为100。 b. S = $100, P = $10, and C = $15. E/(1+r) = S + P- C $100/(1+r) = $100 + $10 - $15 = $95 r = 100/95 -1 =0 .053 or 5.3% c. 如果1年期无风险利率小于b的答案,则说明纯贴现债券的价格过高,人们便会通过便宜购买综合性产品(一份其欧式买入期权价格和欧式卖出期权价格均为100的股票)来替换价格较高的纯贴现债券以从中套利。 5 ?用P = -S + E/(1+r)T + C这个表达式来表示卖出期权 S是股价,P是卖出的执行价,C是买入期权的价格,E是执行价格,既然政府债券是以9855日元每10000日元的价格出售,这就是计算执行价格现值的贴现率,而无须用风险利率进行折现。 用平价的替代等式来计算,我们可以得到: P = 2,400 + 500 x .9855 +2,000 = 92.75 yen 6. a根据卖出—买入平价,Gekko投资组合中买入期权的价格: C = S E/(1+r)T + P = $215 $50 X 0 .9901 + $25 = $190.495 b. Gekko 的投资组合的总价值:10 x $990.10 + 200 x $190.495 = $48,000 而300 股股票的总价值:$64,500。所以我们应该拒绝Gekko的提议。 7. a利用卖出-买入平价,我们可以如下推算出美国政府债券的收益率大概为8.3 6%:购买股票,卖出期权以及卖出买入期权的投资策略与购买一年期面值为E的政府债券是等价的.因此这样的政府债券价格应该是184.57美圆: E心+r)T=S+P-C=500+84.57-400=184.57 1+r=200/184.57=1.0836 r=0.0836 or 8.36% b当前"一价原则"被破坏,利用这一状况进行套利的方法有很多种.由于现行收益率是9%而复制投资组合中隐含的利率却是8.36%,所以我们可以卖出复制投 资组合,并投资于政府债券?比如说,在现行价格下,卖出一个单位的包括卖出期权和一股股票的投资组合并签下一份买入期权,就可以马上获得184.57美圆.你卖出去的投资组合从现在起每年将减少你200美圆的应收帐款?但如果你将184. 57投资于1年期政府债券,从现在起每年你将获得1.09*184.57=201.18美圆.因此,你将赚取无风险收入1.18美圆,并且无须你掏出一分钱. 8. 我们通过构造一个综合性卖出期权为卖出期权定价.我们卖出部分股票(卖出的 股票的比例为a),并借入无风险借款b美圆.用S表示股票价格,P表示卖出期权的价

金融学部分课后习题答案

华侨大学金融市场学课件习题答案—科目老师:刘卫红(希望以后修这门的同学计算方面会轻松点儿) 来源: 金融市场习题答案 1、某公司发行面额为100万元的商业票据融资,发行折扣为5720元,期限为60天,则该票据投资者的实际收益率为多少? 2、假设某投资者以994280元的价格购买了上例中面额为100万的商业票据,在持有30天后将其出售,此时市场利率为5%,则该商业票据的市场价格为多少?该投资者的实际收益为多少? ?元 实际收益=995850.62-994280=1570.62元 3、某银行发行大额可转让存单,面值50万元,存单利率5%,期限270天,某投资者持有该存单4个月后出售,出售时市场利率为4%,计算存单的转让价格。 4、某证券的回购价格为100万元,回购利率为5.5%,回购期限7天,则该证券的售出价格是多少? 回购利息=回购价格×回购利率×回购天数/360=100万×5.5%×7/360=1069.44元,售价=100万 -1069.44=998930.56元 5、假定某投资者以6.75%的利率投资于5天期限的再购回协议,协议金额为2500万元,该投资者的收益为多少?如果该投资者与借款人签订的是连续再购回协议,5天后终止该合同,假定5天中每天的再购回利率分别为6.75%,7%,6.5%,6.25%,6.45%,这一连续协议的总利息收入为多少? 投资收益=2500万×6.75%×5/360=2.344万 总利息收入=2500万×(6.75%+7%+6.5%+6.25%+6.45%)×1/360=2.29万 1、息票债券的票面利率为8%,面值1000元,距到期日还有5年,到期收益率为7%,在下列情况下分别求债券的现值。(1)每年付息一次;(2)半年付息一次;(3)每季度付息一次 (1)

最新金融市场学练习题11(精编答案版)

金融市场学练习题 (一)计算题 1.一张政府发行的面值为1000元的短期债券,某投资人以950元的价格购买,期限为90天,计算该债券的利率和投资人的收益率。 答:(1)短期债券利率=(面值—市值)/面值×(360/到期天数) =(1000—950)/1000×(360/90)=20% (2)短期债券收益率=(面值—市值)/市值×(360/到期天数) =(1000—950)/950×(360/90)=21.1% 2.3个月贴现式商业票据价格为97.64元,6个月贴现式商业票据价格为95.39元,两者的面值都是100元。请问哪个商业票据的年收益率较高? 答:令3个月和6个月贴现式商业票据的年收益率分别为r 3和r 6 ,则 1+r 3 =(100/97.64)4=1.1002 1+r 6 =(100/95.39)2=1.0990 求得r 3=10.02%,r 6 =9.90%。所以3个月贴现式商业票据的年收益率较高。 3.美国政府发行一只10年期的国债,债券面值为1000美元,息票的年利率为9%,每半年支付一次利息,假设必要收益率为8%,则债券的内在价值为多少? 答:V=∑ =+ 20 1 ) 04 .0 1( 45 t t + 20 ) 04 .0 1( 1000 + =1067.96(美元) 上式中,C/2=45,y/2=4%,2*n=20 4.假设影响投资收益率的只有一个因素,A、B两个市场组合都是充分分散的,其期望收益率分别为13%和8%,β值分别等于1.3和0.6。请问无风险利率应等于多少? 答:令RP表示风险溢价,则APT可以写为: 13%=r f +1.3RP 8%=r f +0.6RP 解得r f =3.71% 5.现有一张面值为100元、期限8年、票面利率7%、每半年支付一次利息的债券,该债券当前市场价格为94.17元,(根据已知条件,该债券每半年的利息为3.5元,以半年为单位的期限变为16)计算该债券的到期年收益率是多少? 答:94.17=∑ =+ 16 1 ) 1( 5.3 t t YTM + 16 ) 1( 1000 YTM + 得出半年到期收益率为4%,年到期收益率为8%。 6.假设投资组合由两个股票A和B组成。它们的预期回报分别为10%和15%,标准差为20%和28%,权重40%和60%。已知A和B的相关系数为0.30,无风险利率为5%。求资本市场线的方程。 答:我们只要算出市场组合的预期收益率和标准差就可以写出资本市场线。 市场组合预期收益率为:10%*40%+15%*60%=13% 市场组合的标准差为: (0.42*20%2+0.62*28%2+2*0.4*0.6*0.3*20%*28%)0.5=20.66% 因此资本市场线=5%+[(13%-5%)/20.66%]=5%+0.3872 7.某投资者以98500元的价格购买了一份期限为95天、面值合计为100000元

公司金融课后题答案CHAPTER-18

CHAPTER 18 VALUATION AND CAPITAL BUDGETING FOR THE LEVERED FIRM Answers to Concepts Review and Critical Thinking Questions 1.APV is equal to the NPV of the project (i.e. the value of the project for an unlevered firm) plus the NPV of financing side effects. 2. The WACC is based on a target debt level while the APV is based on the amount of debt. 3.FTE uses levered cash flow and other methods use unlevered cash flow. 4.The WACC method does not explicitly include the interest cash flows, but it does implicitly include the interest cost in the WACC. If he insists that the interest payments are explicitly shown, you should use the FTE method. 5. You can estimate the unlevered beta from a levered beta. The unlevered beta is the beta of the assets of the firm; as such, it is a measure of the business risk. Note that the unlevered beta will always be lower than the levered beta (assuming the betas are positive). The difference is due to the leverage of the company. Thus, the second risk factor measured by a levered beta is the financial risk of the company. Solutions to Questions and Problems NOTE: All end-of-chapter problems were solved using a spreadsheet. Many problems require multiple steps. Due to space and readability constraints, when these intermediate steps are included in this solutions manual, rounding may appear to have occurred. However, the final answer for each problem is found without rounding during any step in the problem. Basic 1. a.The maximum price that the company should be willing to pay for the fleet of cars with all-equity funding is the price that makes the NPV of the transaction equal to zero. The NPV equation for the project is:

《金融学》课后习题答案

CHAPTER 1 WHAT IS FINANCE? Objectives ?Define finance. ?Explain why finance is worth studying. ?Introduce the main players in the world of finance—households and firms—and the kinds of financial decisions they make. Outline 1.1 Defining Finance 1.2 Why Study Finance? 1.3 Financial Decisions of Households 1.4 Financial Decisions of Firms 1.5 Forms of Business Organization 1.6 Separation of Ownership and Management 1.7 The Goal of Management 1.8 Market Discipline: Takeovers 1.9 The Role of the Finance Specialist in a Corporation Summary Finance is the study of how to allocate scarce resources over time. The two features that distinguish finance are that the costs and benefits of financial decisions are spread out over time and are usually not known with certainty in advance by either the decision-maker or anybody else. A basic tenet of finance is that the ultimate function of the system is to satisfy people’s consumption preferences. Economic organizations such as firms and governments exist in order to facilitate the achievement of that ultimate function. Many financial decisions can be made strictly on the basis of improving the tradeoffs available to people without knowledge of their consumption preferences. There are at least five good reasons to study finance: ?To manage your personal resources. ?To deal with the world of business. ?To pursue interesting and rewarding career opportunities. ?To make informed public choices as a citizen.

国际公司金融习题答案--第十五章

国际公司金融课后习题答案--第十五章 第十五章课后习题参考答案 1. 分割化市场和一体化市场权益资本确定有何不同? 权益资本成本: ER i表示i公司股票的预期收益率;R f为无风险资产收益率;ER m指市场组合预期收益率;βi是指该股票的系统性风险。 在分割市场中,投资者只能投资到国内股票市场以分散投资风险。这种情况下的CAPM 模型中的市场组合代表的是国内市场组合,衡量公司系统性风险的指标βi也只表明股票i 用国内市场组合衡量的风险。如果该国金融市场与全球金融市场是一体化的,即该国的国际公司可以考虑在国际市场进行股权筹资,在这种情况下CAPM模型中的市场组合代表的是国际股票组合。 如果一国股票市场与世界市场是一体化的,则该国的国际公司国际β值将小于分割状态下的国内β值。因此,一体化市场中的权益资本成本低于分割状态下的权益资本成本。 2. 简要介绍CAPM模型。 CAPM模型用来表明公司股票的期望收益率是市场系统性风险的线性函数。由CAPM模型所决定的公司股票的预期收益率为: ER i表示i公司股票的预期收益率;R f为无风险资产收益率;ER m指市场组合预期收益率;βi是指该股票的系统性风险。系统性风险是指公司股票无法分散化的市场风险。CAPM模型表明股票的预期收益率ER i随着βi增加而增加。 3. 国际公司债务资本成本与国内公司有何不同? 由于汇率变化和税收因素的作用,国际公司债务融资成本不同于国内公司。当国际公司母国货币相对于外国货币升值时,用母国货币衡量的债务资本成本低于用外国货币表示的债务资本成本,税收因素会使债务资本成本更低。 4. 加权资本成本如何计算?公司一般会有最优资本结构吗? 通常情况下,国际公司既通过债务又通过股权筹集资本。因此,综合考虑这两种方式下的国际公司资本成本具有实际意义。国际公司将负债的税后成本和权益资本成本加权平均,即可得到加权平均资本成本。用公式表示为:。 通常情况下,随着公司资产负债率的不断增加,财务拮据成本和代理成本也会上升,公司发生破产的概率增大。相应地,无论是通过股权市场,还是通过债权市场,公司的资本成本都会上升。因此,会存在一个最佳的资产负债率,即公司一般会有最优的资本结构,此时公司的加权平均资本成本最低。这种最优资本结构是通过负债的免税优势和潜在的破产成本之间权衡的结果。 5. 假设某国际公司即通过债务融资又通过股权筹集资本。已知权益资本成本K E为13%,税