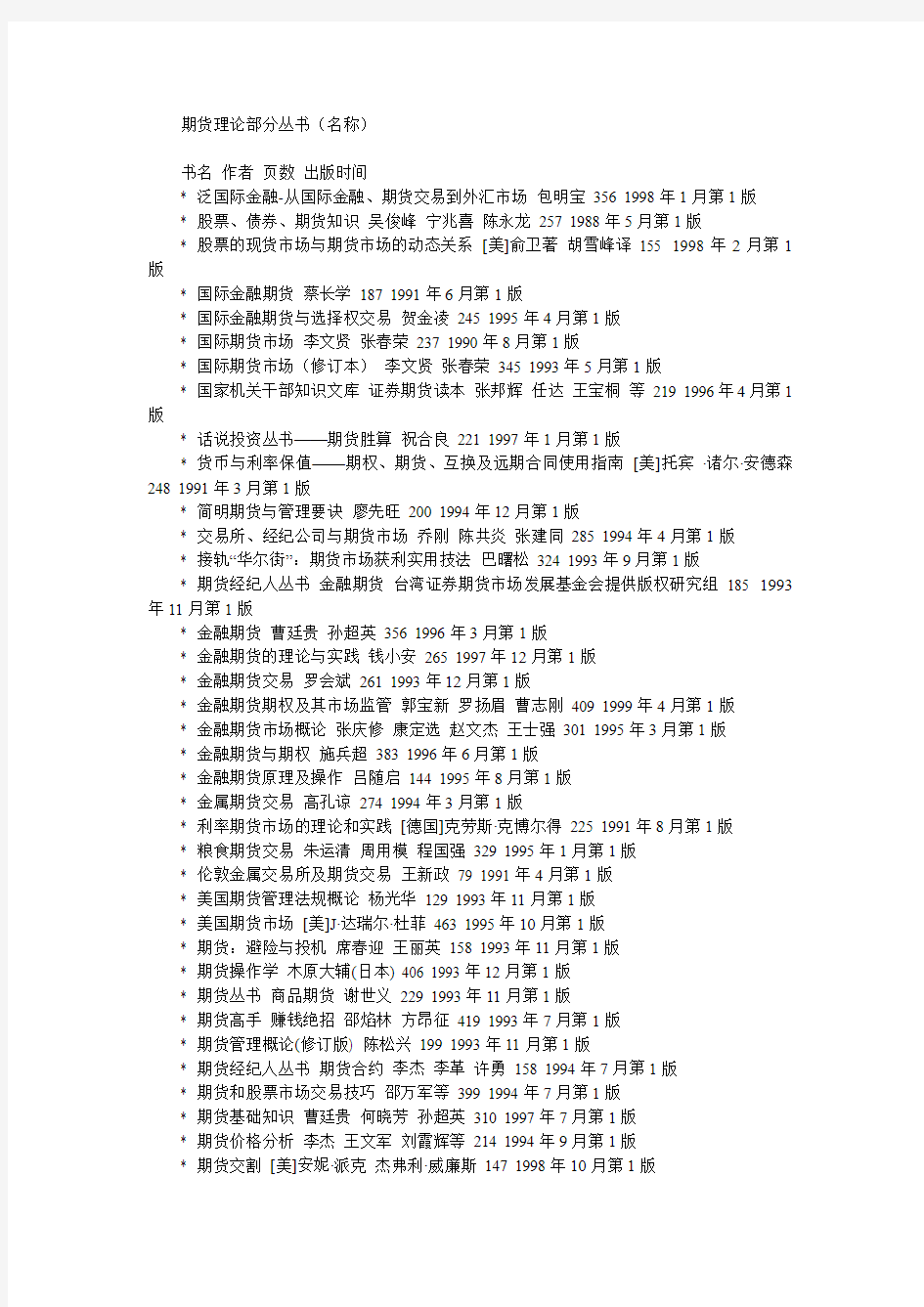

期货理论部分丛书

期货理论部分丛书(名称)

书名作者页数出版时间

* 泛国际金融-从国际金融、期货交易到外汇市场包明宝356 1998年1月第1版

* 股票、债券、期货知识吴俊峰宁兆喜陈永龙257 1988年5月第1版

* 股票的现货市场与期货市场的动态关系[美]俞卫著胡雪峰译155 1998年2月第1版

* 国际金融期货蔡长学187 1991年6月第1版

* 国际金融期货与选择权交易贺金凌245 1995年4月第1版

* 国际期货市场李文贤张春荣237 1990年8月第1版

* 国际期货市场(修订本)李文贤张春荣345 1993年5月第1版

* 国家机关干部知识文库证券期货读本张邦辉任达王宝桐等219 1996年4月第1版

* 话说投资丛书——期货胜算祝合良221 1997年1月第1版

* 货币与利率保值——期权、期货、互换及远期合同使用指南[美]托宾·诸尔·安德森248 1991年3月第1版

* 简明期货与管理要诀廖先旺200 1994年12月第1版

* 交易所、经纪公司与期货市场乔刚陈共炎张建同285 1994年4月第1版

* 接轨“华尔街”:期货市场获利实用技法巴曙松324 1993年9月第1版

* 期货经纪人丛书金融期货台湾证券期货市场发展基金会提供版权研究组185 1993年11月第1版

* 金融期货曹廷贵孙超英356 1996年3月第1版

* 金融期货的理论与实践钱小安265 1997年12月第1版

* 金融期货交易罗会斌261 1993年12月第1版

* 金融期货期权及其市场监管郭宝新罗扬眉曹志刚409 1999年4月第1版

* 金融期货市场概论张庆修康定选赵文杰王士强301 1995年3月第1版

* 金融期货与期权施兵超383 1996年6月第1版

* 金融期货原理及操作吕随启144 1995年8月第1版

* 金属期货交易高孔谅274 1994年3月第1版

* 利率期货市场的理论和实践[德国]克劳斯·克博尔得225 1991年8月第1版

* 粮食期货交易朱运清周用模程国强329 1995年1月第1版

* 伦敦金属交易所及期货交易王新政79 1991年4月第1版

* 美国期货管理法规概论杨光华129 1993年11月第1版

* 美国期货市场[美]J·达瑞尔·杜菲463 1995年10月第1版

* 期货:避险与投机席春迎王丽英158 1993年11月第1版

* 期货操作学木原大辅(日本) 406 1993年12月第1版

* 期货丛书商品期货谢世义229 1993年11月第1版

* 期货高手赚钱绝招邵焰林方昂征419 1993年7月第1版

* 期货管理概论(修订版) 陈松兴199 1993年11月第1版

* 期货经纪人丛书期货合约李杰李革许勇158 1994年7月第1版

* 期货和股票市场交易技巧邵万军等399 1994年7月第1版

* 期货基础知识曹廷贵何晓芳孙超英310 1997年7月第1版

* 期货价格分析李杰王文军刘霞辉等214 1994年9月第1版

* 期货交割[美]安妮·派克杰弗利·威廉斯147 1998年10月第1版

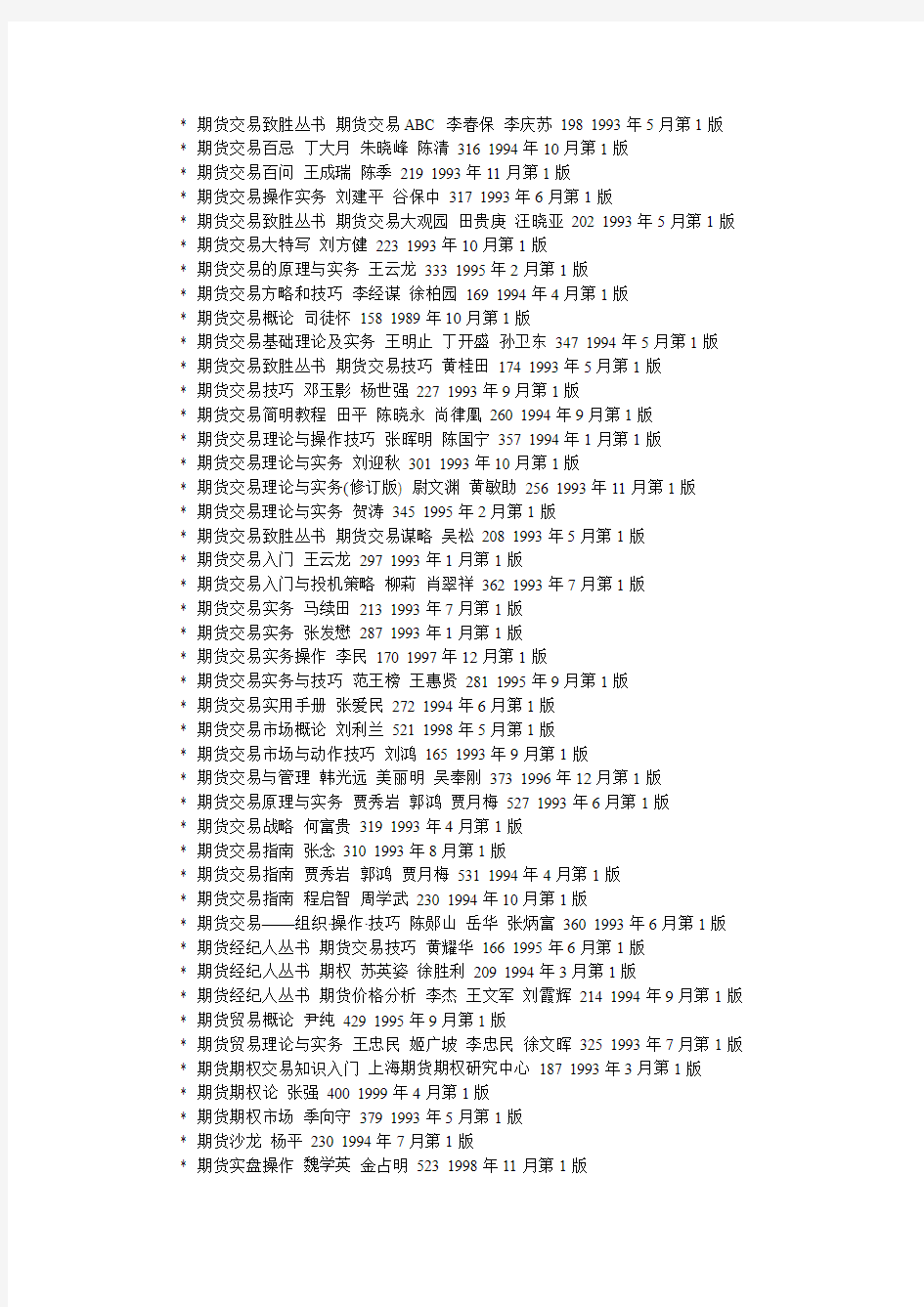

* 期货交易致胜丛书期货交易ABC 李春保李庆苏198 1993年5月第1版

* 期货交易百忌丁大月朱晓峰陈清316 1994年10月第1版

* 期货交易百问王成瑞陈季219 1993年11月第1版

* 期货交易操作实务刘建平谷保中317 1993年6月第1版

* 期货交易致胜丛书期货交易大观园田贵庚汪晓亚202 1993年5月第1版* 期货交易大特写刘方健223 1993年10月第1版

* 期货交易的原理与实务王云龙333 1995年2月第1版

* 期货交易方略和技巧李经谋徐柏园169 1994年4月第1版

* 期货交易概论司徒怀158 1989年10月第1版

* 期货交易基础理论及实务王明止丁开盛孙卫东347 1994年5月第1版

* 期货交易致胜丛书期货交易技巧黄桂田174 1993年5月第1版

* 期货交易技巧邓玉影杨世强227 1993年9月第1版

* 期货交易简明教程田平陈晓永尚律凰260 1994年9月第1版

* 期货交易理论与操作技巧张晖明陈国宁357 1994年1月第1版

* 期货交易理论与实务刘迎秋301 1993年10月第1版

* 期货交易理论与实务(修订版) 尉文渊黄敏助256 1993年11月第1版

* 期货交易理论与实务贺涛345 1995年2月第1版

* 期货交易致胜丛书期货交易谋略吴松208 1993年5月第1版

* 期货交易入门王云龙297 1993年1月第1版

* 期货交易入门与投机策略柳莉肖翠祥362 1993年7月第1版

* 期货交易实务马续田213 1993年7月第1版

* 期货交易实务张发懋287 1993年1月第1版

* 期货交易实务操作李民170 1997年12月第1版

* 期货交易实务与技巧范王榜王惠贤281 1995年9月第1版

* 期货交易实用手册张爱民272 1994年6月第1版

* 期货交易市场概论刘利兰521 1998年5月第1版

* 期货交易市场与动作技巧刘鸿165 1993年9月第1版

* 期货交易与管理韩光远美丽明吴奉刚373 1996年12月第1版

* 期货交易原理与实务贾秀岩郭鸿贾月梅527 1993年6月第1版

* 期货交易战略何富贵319 1993年4月第1版

* 期货交易指南张念310 1993年8月第1版

* 期货交易指南贾秀岩郭鸿贾月梅531 1994年4月第1版

* 期货交易指南程启智周学武230 1994年10月第1版

* 期货交易——组织·操作·技巧陈郧山岳华张炳富360 1993年6月第1版* 期货经纪人丛书期货交易技巧黄耀华166 1995年6月第1版

* 期货经纪人丛书期权苏英姿徐胜利209 1994年3月第1版

* 期货经纪人丛书期货价格分析李杰王文军刘霞辉214 1994年9月第1版* 期货贸易概论尹纯429 1995年9月第1版

* 期货贸易理论与实务王忠民姬广坡李忠民徐文晖325 1993年7月第1版* 期货期权交易知识入门上海期货期权研究中心187 1993年3月第1版

* 期货期权论张强400 1999年4月第1版

* 期货期权市场季向守379 1993年5月第1版

* 期货沙龙杨平230 1994年7月第1版

* 期货实盘操作魏学英金占明523 1998年11月第1版

* 期货实务问答100例赵杰孙炜杨力伟211 1994年6月第1版

* 期货实战手册林尚毅杨峰吴瑧陈军241 1994年8月第1版

* 期货市场理论与实务(修订版)张宗成358 1996年8月第2版

* 期货市场理论政策与管理威廉·格罗斯曼常清302 1992年8月第1版

* 期货市场实务操作大全梁剑峰598 1994年5月第1版

* 期货市场实战88问张忠明钮平南高夺283 1993年12月第1版

* 期货市场学陈拔中王新政292 1993年3月第1版

* 期货市场学韩永夫355 1999年9月第1版

* 现代期货市场学杨玉川季兴旺段文斌王化栋610 1998年1月第2版

* 现代期货市场学杨玉川季兴旺段文斌王化栋700 1995年9月第1版

* 期货市场与交易谋略张纪康郭根荣405 1994年10月第1版

* 期货市场原理与实务杨玉川纪益员邵七杜272 1993年6月第1版

* 期货市场运作(美)杰克·伯恩斯坦197 1997年12月第1版

* 期货市场运作与管理包明宝138 1993年6月第1版

* 期货——淘金者的下一目标杜政平张顺廖天伟等290 1993年7月第1版

* 期货投资风险与防范应惟伟商越377 1998年8月第1版

* 期货投资系列丛书期货投资百科台湾郑贞浚322 1993年8月第1版

* 期货学概论高尔康401 1996年3月第1版

* 期货知识中央人民广播电台理论部北京商品交易所218 1993年10月第1版

* 期货知识问答卢飞山312 1993年7月第1版

* 期权、期货和衍生证券[美]约翰·赫尔524 1997年1月第1版

* 期权定价理论及其应用陈舜183 1998年11月第1版

* 期权市场运作(美)约瑟夫·A·沃克179 1998年4月第1版

* 企业营销丛书期货交易理论与实务祝合良274 1995年1月第1版

* 商品期货交易朱国华217 1991年10月第1版

* 商品期货交易的现货市场基础——理论、实证与政策分析王济光314 1999年1月第1版

* 商品期货交易实务台湾黄俊豪165 1993年8月第1版

* 商品期货交易手册帕特里克J·卡塔尼亚322 1990年8月第1版

* 商品期货交易原理与实务熊文钊577 1993年9月第1版

* 商品期货贸易朱淑珍210 1994年4月第1版

* 商品期货贸易基础知识李国丰155 1989年12月第1版

* 商品期货投资系列丛书期货投资手册陈忠庆200 1993年6月第1版

* 深圳期货市场司徒怀171 1993年6月第1版

* 实用期货交易教程程仕军258 1994年9月第1版

* 实用期货交易手册张向达950 1994年9月第1版

* 世界各国期货市场董瑞华张颂豪147

* 世界市场全书世界各国期货市场管理祝合良姚东旭迟建华135

* 市场大师期货交易成功之道(美)杰克·伯恩斯坦177 1999年1月第1版

* 市场经济丛书期货市场杜婕144 1994年8月第1版

* 市场经济入门培训丛书期货交易入门熊文钊赵凤山198 1994年7月第1版

* 现代期货制度及其效率宋华226 1997年3月第1版

* 现代世界期货市场王健280 1996年6月第1版

* 现代证券与期货伍海华朴明根320 1995年10月第1版

* 新编期货期权交易冯宗宪李树民413 1994年12月第1版* 有问必答谈期货卢飞山250 1993年8月第1版

期货理论与实务复习题

期货理论与实务复习题 一、单项选择题(共10个小题,每小题2分,共20分.) 1.第一家推出期权交易的交易所是C )。 2.期权合约的到期日一般是在(B )到期。 A.期货合约进入交割月之前2个月 B.期货合约进入交割月之前1个月 C.期货合约进入交割月之后 D.期货合约进入最后交易日 3.某投资者拥有敲定价格为840美分/浦式耳的3月大豆看涨期权,最新的3月大豆成交价格为美分,浦式耳,那么该投资者拥有的期权属于(C )。 A.实值期权 B.深实值期权 C.虚值期权 D.深虚值期权 4.当期权处于(C )状态时,其时间价值最大。 A.实值期权 B.虚值期权 C.平值期权 D.深实值期权 5.期权的时间价值随着期权到期日的临近而(D )。 A.增加 B.不变 C.随机波动 D.递减 6.买入看跌期权的风险和收益关系是( B )。 A.损失有限,收益无限 B.损失有限,受益有限 C.损失无限。收益无限 D.损失无限,收益有限 7.卖出看涨期权的风险和收益关系是(D )。 A.损失有限,收益无限 B.损失有限,收益有限 C.损失无限,收益无限 D.损失无限,收益有限 8.卖出看跌期权的风险和收益关系是(B )。 A.损失有限,收益无限 B.损失有限,受益有限 C.损失无限,收益无限 D.损失无限,收益有限 二、多项选择题 1.期权从买方的权利来划分,可以分为( AC )。 A.看涨期权 B.实值期权 C.看跌期权 D.虚值期权 2.按照执行价格与标的物的价格关系,可以将期权划分为( ACD )。 A.看涨期权 B.实值期权 C.平值期权 D.虚值期权 3.下面关于期权与期货的关系的描述中,正确的是( BC )。 A.期货可以买空卖空,而期权则不可以 B.期货买卖双方的权利是对称的,但期权的买卖双方的权利则不是对称的 C.商品期货合约的交割标的实物,但是期权交割的标的是期货合约 D.期货和期权的买卖双方都需要缴纳保证金

期货交易中的四种盈利模式

期货交易中的四种盈利模式 在期货投机交易中,交易盈利模式有很多,比如日交易、短线交易、波段交易、中线交易、长线交易。到底哪个好,哪个不好,这个问题不是他人能够回答清楚 的,因为,同样的操作模式,不同的人不同的时期所产生的结果是不同的,所以,交易者要想达到事半功倍的效果,只能在了解各种模式的原理及技巧后,再根据自 身和市场情况去选择。 一、盈利模式介绍 (一)日交易模式 日交易模式有两种。 1、速战速决模式。它是指交易者在某个时期或某位位置为了博取几点或几十点的差价、持仓时间少则几秒、多者数分钟的交易模式。对于这种模式,其 交易原理是利用价格在某个因素作用下瞬间大幅移动时,快

进快出赚取利润。比如外盘影响、盘中支撑位和压力位的突破与假突破、突发消息等。 2、日趋势交易模式。它是指为了赚取当日趋势利润,持仓时间在数十分钟或者几个小时并且当日平仓的交易模式。对于这种模式,其交易原理是利用价格在当日沿着明显的趋势方向运行,低买高卖或高买更高买来博取差价。比如波段或趋势中的单边运行。 (二)短线交易模式 它是指顺着市场的方向当日建仓、隔日或几日平仓的交易模式。其交易原理是,市场已经有了比较明显的运行方向,市场趋势的发展往往会有一个过程,即走势的惯性。持仓过程中不接受调整,一旦走势能量减弱或丧失,立即平仓。 (三)波段交易模式 它是指在支撑位买入、压力位平仓或压力位卖出、支撑位平仓的交易模式,持仓时间3-10天左右。其交易原理是,当市场打破一个盘整的密集交易区 时,将会快速运动到下一个密集交易区。比如有明显趋势方向的振荡运行或没有方向的箱体运行。在机会把握中,后者比前者难。持仓过程中可接受一到三天的小幅

期货理论

现货与期货的价格:期货价格与现货价格尽管变动幅度不会完全一致,但变动的趋势基本一致。即当特定商品的现货价格趋于上涨时,其期货价格也趋于上涨,反之亦然。这是因为期货市场与现货市场虽然是两个各自分开的不同市场,但对于特定的商品来说,其期货价格与现货价格主要的影响因素是相同的。这样,引起现货市场价格的涨跌,就同样会影响到期货市场价格同向的涨跌。商品的现货价格是其在市场上实际买卖的价格。期货价格则是期货合约中规定的价格,两者一般相差不远。如果某一商品的现货价格上升或下降,其期货价格一般会随之波动。但两者的波动不一定是一对一的。原因在于对两种价格产生影响的因素不同。现货价格由当前市场上的商品供求决定。如果市场上短缺某种商品,那么其价格将被承销商,分销商和需要该种商品的人迅速推高。如果某种商品供给充足,那么其现货价格将下降。期货价格受现货价格变动的影响。马上要到期的期货合约价格最容易受现货价格变动的影响,因为这种期货价格将马上变成现货价格。到期日较远的期货合约价格对现货价格变动的反应并不那么敏感,因为人们有可能认为目前影响现货价格的因素将来不再存在。总之,现货价格由当前市场上对商品的供求决定,期货价格受现货价格的变动和交易者的预期影响。 同一商品的所有交割月份的期货价格趋于同向运动。因为它们的标的都是相同的。但是同一商品不同交割月份的期货价格并不总是同步变动,除其它原因外,一个原因是季节性因素。 当后一个交割月份的期货价格高于前一个交割月份的价格时,我们称期货价格是正常分布的。 在期货合约的交割月附近,套利行为使期货价格和现货价格趋同。 如果期货价格随着交割期限的延长而越来越低,那么期货市场是“反转”的。 当一个投机者买卖一份期货合约时,他自愿地将自己暴露于价格变动的风险之中。他之所以愿意承担这种风险是为了在价格的变动中获利。 套期保值就是用金额基本相同、方向相反的期货合约对现货市场上的头寸进行保值。它还可以被定义为一个用来代替未来现货交易的期货交易。 空头保值适用于那些生产、存储、加工或分销某种现货商品的人,这些人在现货价格下跌的情况下将受损。 多头保值适用于那些允诺在将来提供某种现货商品进行交割的人,他们担心将来现货的价格上升。 期货保证金的作用在于保证期货合同的履行和市场的安全性。 期货的基本分析法:对真实的商品的供给与需求进行分析,其基本前提是需求大于供给会造

《期货交易理论与实务》教学大纲

期货交易理论与实务 课程编号: 1818130 学时/学分: 48/3 1 本课程性质及适用专业 本课程是一门专业课,适用于国际经济与贸易专业。 2 课程的教学目标 本课程主要面向的是高年级的学生。通过本课程的教学,使学生了解期货交易业务的发展动态,掌握期货交易业务的基本操作方法,理解期货交易的基本理论及规律,较为熟练地掌握期货交易业务运作的原理、惯例、条件、方式和手段。 3 对先修课程的要求 学生学习本课程之前,应熟悉《国际贸易理论》、《国际贸易实务》、《货币银行学》课程的知识,具备一定的理论功底并能够具有将理论运用到实践的基本能力。 4 本课程教学内容及基本要求 4.1 期货交易概论 教学内容:期货交易的概念;期货合约;期货合约的标准化;期货商品上市的条件;期货商品类型; 期货市场的产生与发展。 基本要求:掌握期货合约,期货合约的标准化,期货商品上市的条件;熟悉期货交易的概念,期货商品类型;了解期货市场的产生与发展。 4.2 期货交易的原理与基本功能 教学内容:期货交易的功能;期货交易的作用;期货交易的经济学原理。 基本要求:掌握期货交易的功能;熟悉期货交易的作用;了解期货交易的经济学原理。 4.3 期货市场的组织结构 教学内容:期货市场的构成要素;期货交易主体;期货交易所;期货经纪公司;期货结算所;期货市场的管理机构。 基本要求:掌握期货交易主体,期货交易所,期货经纪公司,期货结算所;熟悉期货市场的构成要素;了解期货市场的管理机构。 4.4 期货市场的业务流程 教学内容:期货交易计划制订;期货登记与账户设立;交易指令;期货交易流程;实物交割流程; 期货交易结算体系。 基本要求:掌握交易指令,期货交易流程和结算体系;熟悉期货交易计划制订与期货结算方式;了解实物交割流程。 4.5 期货市场套期保值交易 教学内容:套期保值的涵义及其经济原理;套期保值业务类型;基差交易;套期保值策略。 基本要求:掌握基差交易,套期保值策略;熟悉套期保值实务操作;了解套期经济原理及保值业务类型。 4.6 期货市场风险投资 教学内容:风险投资种类与作用;风险投资的方式;风险投资战略。 基本要求:掌握风险投资种类与作用;熟悉风险投资战略;了解风险投资的方式。 4.7 套利交易

期货买卖原理

买进一定敲定价格的看涨期权,在支付一笔很少权利金后,便可享有买入相关期货的权利。一旦价格果真上涨,便履行看涨期权,以低价获得期货多头,然后按上涨的价格水平高价卖出相关期货合约,获得差价利润,在弥补支付的权利金后还有盈利。如果价格不但没有上涨,反而下跌,则可放弃或低价让看涨期权,其最大损失为权利金。看涨期权的买方之所以买入看涨期权,是因为通过对相关期货市场价格变动的分析,认定相关期货市场价格较大幅度上涨的可能性很大,所以,他买入看涨期权,支付一定数额的权利金。一旦市场价格果真大幅度上涨,那么,他将会因低价买进期货而获取较大的利润,大于他买入期权所付的权利金数额,最终获利,他也可以在市场以更高的权利金价格卖出该期权合约,从而对冲获利。如果看涨期权买方对相关期货市场价格变动趋势判断不准确,一方面,如果市场价格只有小幅度上涨,买方可履约或对冲,获取一点利润,弥补权利金支出的损失;另一方面,如果市场价格下跌,买方则不履约,其最大损失是支付的权利金数额。 发展历史 期货交易是商品生产者为规避风险,从现货交易中的远期合同交易发展而来的。在远期合同交易中,交易者集中到商品交易场所交流市场行情,寻找交易伙伴,通过拍卖或双方协商的方式来签订远期合同,等合同到期,交易双方以实物交割来了结义务。交易者在频繁的远期合同交易中发现:由于价格、利率或汇率波动,合同本身就具有价差或利益差,因此完全可以通过买卖合同来获利,而不必等到实物交割时再获利。为适应这种业务的发展,期货交易应运而生。 期货交易是投资者交纳5%-10%的保证金后,在期货交易所内买卖各种商品标准化合约的交易方式。一般的投资者可以通过低买高卖或高卖低买的方式获取赢利。现货企业也可以利用期货做套期保值,降低企业运营风险。期货交易者一般通过期货经纪公司代理进行期货合约的买卖,另外,买卖合约后所必须承担的义务,可在合约到期前通过反向的交易行为(对冲或平仓)来解除。 操作方式 期货合约的买方,如果将合约持有到期,那么他有义务买入期货合约对应的标的物;而期货合约的卖方,如果将合约持有到期,那么他有义务卖出期货合约对应的标的物(有些期货合约在到期时不是进行实物交割而是结算差价,例如股指期货到期就是按照现货指数的某个平均来对在手的期货合约进行最后结算)。当然期货合约的交易者还可以选择在合约到期前进行反向买卖来冲销这种义务。 相关特点 1.以小博大。期货交易只需交纳5-10%的履约保证金就能完成数倍乃至数十倍的合约交易。由于期货交易保证金制度的杠杆效应,使之具有“以小博大” 的特点,交易者可以用少量的资金进行大宗的买卖,节省大量的流动资金。 2.双向交易。期货市场中可以先买后卖,也可以先卖后买,投资方式灵活。

投资理财讲座开场白

投资理财讲座开场白(一) 大家好,理财,现在非常热门,股市大涨了嘛!但两年前远不是这样,记得那时我们举办理财讲座,有一次只来了两个人,其中一个还是因为走错了门。 我认为,理财是现在每个家庭必须面对和行动起来的问题。有人说我现在不理财,没事!没事?你不理财,财就不理你!理财就跟吃饭似的,你这顿饭没吃,下顿饭必须得吃。你现在不理财,到了晚年就要理财,但那时已经来不及了!中国人现在面临着很多重大支出,教育、住房、医疗这三座大山暂且不提,单单养老就很成问题。 投资理财讲座开场白(二) 今天很高兴有机会能和北大的年轻校友们一起探讨投资的一些理论。 我对投资理论研究一直就很有兴趣。95年进入这个行业,从操盘手到基金经理到出来自己做,感触和体会还是很多的。 投资是项很辛苦和很寂寞的工作。投资体系庞大而且复杂,就象一座很大的森林,我们要耗用一生去研究它,会发现有很多值得探索的东西。很多年以来我都这么做,持续思考,但一直没有做系统性的总结。所以今天我也感谢大家给我这个机会,让我全面的反思一下投资的一些重大领域的理论框架。 投资理财讲座开场白(三) 大家好,欢迎大家来到中信建投证券参加理财讲座。 理财,现在非常热门,股市大涨了嘛!但两年前远不是这样,记得那时我们举办理财讲座,有一次只来了两个人,其中一个还是因为走错了门。我认为,理财是现在每个家庭必须面对和行动起来的问题。有人说我现在不理财,没事!没事?你不理财,财就不理你!理财就跟吃饭似的,你这顿饭没吃,下顿饭必须得吃。你现在不理财,到了晚年就要理财,但那时已经来不及了! 中国人现在面临着很多重大支出,教育、住房、医疗这三座大山暂且不提,单单养老就很成问题。中国马上进入人口老龄化社会,一个孩子要赡养四五个老人。当我们老的时候,能指望孩子养活吗?

进入期货市场必看的经典书籍精编版

我的期市学习经历和心得 我认为要想做到稳定的获利必须要经历过四个阶段的学习: 一,看不懂行情的阶段:时间大约在三到六个月的时间 这个阶段指的是刚进入期货市场的朋友,由于是刚进入,所以对期货市场缺少基本的了解,这个阶段的主要任务是学习,我认为下面的书籍是必须要读的: 1,期货市场教程, 全国期货从业人员资格考试专用书 2,期货交易实用指南 3,期货市场技术分析约翰.墨菲著 4,日本蜡烛图技术史蒂夫.尼森著 5,短线交易秘诀 6,市场轮廓理论 7,投机智慧 8,期货操作策略 以上的几本书至少要读三遍以上,我想在你基本读懂了这些书之后,你已经对期货市场有个一个相对比较完整的认识了,但是即使是这样,这个阶段你最好只做模拟操盘,实盘最好不做,如果你要问我为什么实盘不要做,那么我可以告诉你这是我的经验之谈,信不信由你. 二,实盘操作初步阶段 由于有了对期货市场的初步认识和模拟操作的基础,这个阶段你已经可以不入实盘操作了,但是每次仅限一手,就象刚开始学游泳一样,你现在还只可以在河边游,而不能游的太远,否则在没有帮助你的情况下你可能会被淹死,在期货里就是有可能你会被爆仓.这个阶段你需要熟读下列书籍: 二,进阶阶段必看的书籍 1,专业投机原理 2,期货交易技术分析 3,系统交易方法 4,证券期货投资计算机化技术分析原理 5,艾略特波浪理论 6,证券混沌操作法 7,股票作手回忆录 8,投资市场秘诀 这个阶段的主要任务是积累实盘操作经验,摸索适合自已的投资理念的阶段, 时间大概也要三到六个月左右. 三,更精通阶段 这个阶段的投资者已经相对比较成熟了,通过学习和实盘操作已经基本上形成了自已的操作风格,原先以为的技术分析的重要性已经渐渐的被风险管理和心理控制所代替,明白了能够稳定获利的最主要原因不是技术分析,风险管理能让我们在市场上生存下来,而心理控制则能让我们在市场上稳定的获利,这个阶段要看的书籍如下: 1,投资学 2,金融炼金术 3,直着交易商-----开发你内在的交易智慧

期货交易机制

期货交易制度 1、期货交易实行保证金制度,期货买方和卖方必须按照其所买卖期货合约价值的一定比率(5%-15%)缴纳资金,用于结算和保证履约。 2、保证金制度是期货市场风险管理的重要手段。日常交易中实行的保证金比率以期货公司公布标准为准。期货公司实行的保证金比率一般在交易所规定基础上加3-5%如:中金所股指期货保证金比率12%,期货公司可以实行15%-17%。 3、保证金在交易中的实际应用:客户在买卖某一期货合约时,无需支付全额资金,而是按照保证金比率被冻结一部分资金,通常情况下保证金比率为10%左右。利用保证金杠杆作用原理,在放大资金使用比率的同时,放大了收益也放大了风险。 4、具体案例如下: 王先生看涨黄金1112,在301元/克开仓买入一手黄金期货合约(一手1000克),保证金比率为13%,手续费30元/手。被冻结保证金为:301*1000*13%=39130元。就是说,王先生用39130元买入了价值301000元的一手黄金期货合约。资金放大7.7倍。 ①、在连续上涨行情后,王先生决定以315元/克获利平仓了结。 ②、平仓盈亏为(315-301)*1000=14000元。 ③、扣除开仓和平仓支付的手续费30*2=60元。 ④、最终盈利为13940元。 ⑤、盈利率为:13940/ 39130*100%=35.62% 5、保证金的调整: 持仓量达到一定的水平时; 临近交割期时; 连续数个交易日的累计涨跌幅度达到一定水平时; 连续出现涨跌停板时; 遇国家法定长假时; 交易所认为市场风险明显增大时; 交易所认为必要的其他情况。 6、当日无负债结算制度是指在每个交易日结束后,由期货结算机构对期货交易保证金账户当天的盈亏状况进行结算,并根据结算结果进行资金划转。 7、①、当日无负债结算结果客户可以在交易软件中自行查询结算单中显示。 ②、所有未平仓合约将以当日结算价计算持仓盈亏。 ③、当交易发生亏损,进而导致保证金账户资金不足,则需要追加保证金。 ④、当交易发生盈利,盈利金额将被划入保证金账户。 8、风险系数=权益/保证金,可用金=权益-保证金<0,风险系数<1 有风险,风险系数≥1 没有风险 200万资金买入沪铜1107,开仓价66258元/吨,总共做了6手。持仓保证金= 66258 *5*6*10%=198774元。可用金= 20万-198774=1226元。 当价格下跌到66100元/吨 亏损为(66100 - 66258)*5*6= - 4740元 权益=20万-4740=195260 占用保证金=66100*5*6*10%=198300 可用金=195260-198300= - 3040元<0

个人理财理论

个人理财理论 第一节 货币时间价值 一、货币时间价值的含义 货币时间价值是指货币经过一定时间的投资和再投资所增加的价值,又称资金时间价值。 从经济学的角度看,即使不考虑风险和通货膨胀,一定数量的货币在不同时点上也具有不同的价值。假设将100元存入银行,年利率10%,一年后连本带利为110元。其中多出的10元就是资金的增值额,即资金在周转使用中随着时间的推移而发生的价值增值,这种价值增量与时间的长短成正比。 但是,并不是所有的货币资金都有时间价值。如果货币所有者把货币闲置在家中,显然是不能带来增值的。只有把它投入到生产或流通领域才能带来增值。从量上看,货币时间价值是在没有风险和通货膨胀条件下的社会平均资金利润率。因此,货币的时间价值是评价投资方案的基本标准。 货币时间价值有两种表现形式,一种是绝对数,即利息;另一种是相对数,即利率。在实务中,常使用相对数表示货币时间价值。 二、货币时间价值计算 (一)单利 单利是一种不论时间长短,都按本金计息,其所发生利息不加入本金重复计算利息的方法。FV 表示终值,又称为本利和;PV 表示现值,又称为本金;r 表示利率;n 表示期数。 1.单利终值的计算。单利终值是指一定量资金若干期后按单利法计算时间价值的本利和。其计算公式如下: FV=PV ×(1+rn) 案例:客户张山于2006年1月1日存入银行1000元,年利率10%,期限5年,于2011年1月1日到期,则到期时的本利和为: FV=1000(1+10%×5)=1500(元) 2.单利现值的计算。单利现值是指以后时间收到或付出资金按单利法计算的现在价值。其计算公式如下: PV=FV × rn +11 案例:李斯打算2年后用40000元供子女上学,银行年利率8%,则现在应存入多少钱 PV= 2 %8140000 ?+=(元) (二)复利 复利是指在一定期间按一定利率将本金所生利息加入本金再计利息,即“利上滚利”的计息方法。 1.复利终值的计算。复利终值是指一定量资金若干期后按复利法计算时间价值的本利和。其计算公式如下: FV =PV(1+r)n 式中(1+r)n 通常称为“复利终值系数”或“1元的复利终值”,用符号(P F ,r ,n )表示。例如(P F ,

期货交易理论与实务实验报告111

期货交易理论与实务实验报告 黄金(AU106)投资策略分析 姓 名: 学 院: 经济与管理学院 专 业: 国际经济与贸易专业 班 级: 学 号: 指导教师: 孙兆明

期货交易理论与实务实验报告 实验报告成绩: 评语: 评定人签名: 一、2011年黄金(AU1206)期货行情回顾 (一)行情分析 这一年受前期日本地地震及利比亚战争,欧债危机、经济没能在三年后复试(经济三年一周期2008年8月的爆发金融危机,2011年8月当是复试好转之时,可在今年8月份出现二次探低情况)等影响使得金价在重多因素支撑下黄金避险需求激增,黄金价格节节攀升。年初,金价在1200美元左右筑底成功,随后一路上扬,直达1500美元附近,在五一节期间大幅回调,之后又再度上涨,最高涨止1920美元一线。而这一年的黄金走势也让大多数投资者措手不及,第一7、8月份按逻辑应是金价淡季回调下跌之时可今年黄金大幅上涨,10、11、12月份为黄金旺季可目前金价持续回调到目前为止下跌(1920-1520)400美元,上演了一回“超级过山车”行情。 2011年06月17日——2011年12月30日黄金AU1206走势如下:

(二)原因 1、黄金上涨原因 (1) 疲软的美国经济弱势美元,推动市场避险情绪,金价获得上涨动力。 从长期看,黄金和美元的负相关性是确凿的。美联储自从2010年11月推出第二轮量化宽松政策,是要通过这样的政策诱导美元贬值,使美国商品在美国国内市场竞争力增强,通过这种竞争力的增强替代大量的国外进口,提高与进口商产品竞争的优势,为美国国内的制造业发展创造更大的市场空间,量化宽松政策直接导致美元贬值,避险资金涌向具有较好保值功能的黄金,黄金受到上涨推动力。 (2) 传染性极大的欧洲主权债务危机推升市场避险情绪。 从欧洲小国希腊,爱尔兰和葡萄牙,波及到了欧盟第三和第四大经济体的意大利和西班牙,从而支撑了黄金强有力的走势。黄金作为整个商品市场应对恐慌性避险的最好工具而得到投资者的热烈追捧。 (3) 各国奉行低利率政策,通货膨胀率威胁越来越大,原油带动农产品以及其他大宗商品的价格上扬,金价再次成为避险港湾。

期货交易成功案例.doc

期货交易成功案例 期货市场是商品经济发展到高级阶段的产物,是市场体系的重要组成部分。以下是我分享给大家的关于期货成功案例,欢迎大家前来阅读! 期货成功案例篇1: 客户陶女士,性格谨慎稳重,思想开放,容易接受新事物。陶女士很看好期货交易的获利模式,但没有足够专业的技术能力,又没时间盯盘。在公司技术人员介绍逃离交易原理和程序后,陶女士愉快地接受了布油08-美油07的跨期套利交易。 20xx年6月6日下班前,陶女士下了两个套利指令:一个是1.10卖出,止损10个点,止盈30个点;一个是0.78买入,止损10个点,止盈30个点。6日下班后,卖出指令在17:45触发,于7日凌晨2时止盈平仓,获利300美金。买入指令在7日凌晨4:45触发,于7日晚上11:45分止盈平仓,获利300美金。 套利交易特点: 1、价格区间相对固定,价格波动幅度较小; 2、交易获利机会容易掌控; 3、自动交易轻松获利,无需盯盘,安安心心睡大觉; 4、积少成多,每天妥妥赚一分,月月稳稳赚十分。 期货成功案例篇2: 有序放开资本项目管理,支持企业积极参与国际竞争,20xx

年5月国家出台了境内企业进入国际市场进行期货套期保值的外汇 管理规定。迄今为止,已有三批共计26家国有企业获准境外期货交易资格。铜陵有色金属(集团)公司(简称铜陵有色)是其中之一,也是目前安徽省从事境外期货业务的唯一企业。 套期保值成效显著 20xx年,铜陵有色境外期货交易量为14.3万吨,交易额为40275万美元,亏损147.9万美元。这是因为20xx年境外铜期货价格不断走高,创近二十年新高,最高达到3170美元/吨。针对铜价市场情况,企业在境外进行了卖期保值操作,由于在保值平仓时,期铜价格上涨,导致期货亏损,而在现货市场上获得超出套期保值利润640万美元,最终现货销售盈利弥补了期货市场的亏损。通过期货操作,企业规避了市场价格风险,锁定了原料成本,实现了预期利润。20xx年,企业利润大幅增长,总额达5.5亿元,较上年增加5.3亿元。借助期货交易成功转移价格风险,利用铜期货市场进行套期保值,实现了企业锁定风险、稳定利润的最初构想。 背景追溯 铜陵有色成立于1952年,是一个以铜金属采、选、炼、加工为主,集生产、经营、加工为一体的特大型国有企业,排名世界铜金属企业4强,为国内第二大铜生产商,系全国300家重点扶持和安徽省重点培育的大型企业集团之一。1998年以来,公司主产品阴极铜产量连续五年位居全国铜行业首位。去年生产电解铜37.1万吨,占全国年产量的19%;全年工业总产值1.1亿元,实现利润5.5亿元,

期货日内15分钟K线交易系统

期货日内15分钟K线交易系统(做多) (一)进场策略:前30分钟不交易,符合以下所有条件后,方可进场。 1、阳15分钟K线收盘价收在前两根15分钟K线高点之上和它们之间所有高点之上;() 2、阳15分钟K线收盘价收在10日均线之上或运行在10日均线之上时;() 3、止损额<账户资金的1%,即2.5万元×1%<250元时;() 4、进场仓位<账户资金的30%,即2.5万元×30%<7500元时;() 5、单个品种一天只交易1次;() 6、下午2点后(含2点)停止开新仓。()(二)出场策略: A:无盈利时止损点的设置: 1、15分钟K线的开盘价开在进场这根阳15分钟K线的低点下方(不含),止损出场。() 2、15分钟K线的收盘价收在进场这根阳15分钟K线的低点下方(不含),止损出场。() B:产生第一根有盈利15分钟K线后止损点的设置: 1、把止损点移动到第一根产生盈利的15分钟K线低点之下。() 2、15分钟K线开盘价开在有盈利这根阳15分钟K线的低点下方(不含),止损出场。() 3、15分钟K线收盘价收在有盈利这根阳15分钟K线的低点下方(不含),止损出场。() 4、当15分钟K线收盘价收在10日均线之下时,止损出场。() C:产生第二根有盈利15分钟K线后止损点的设置: 1、把止损点移动到第二根产生盈利的15分钟K线低点之下,第三、四根依此类推。() 2、15分钟K线收盘价收在有盈利这根阳15分钟K线的低点下方(不含),止损出场。() 3、当15分钟K线收盘价收在10日均线之下时,止损出场。() 4、如盘中未被止损,则在收盘前5分钟之内,把所有仓位平掉。() 期货日内15分钟K线交易系统(做空) (一)进场策略:前30分钟不交易,符合以下所有条件后,方可进场。 1、阴15分钟K线收盘价收在前两根15分钟K线低点之下和它们之间所有低点之下;() 2、阴15分钟K线收盘价收在10日均线之下或运行在10日均线之下时;() 3、止损额<账户资金的1%,即2.5万元×1%<250元时;() 4、进场仓位<账户资金的30%,即2.5万元×30%<7500元时;() 5、单个品种一天只交易1次;() 6、下午2点后(含2点)停止开新仓。 (二)出场策略: A:无盈利时止损点的设置: 1、15分钟K线的开盘价开在进场这根阴15分钟K线的高点上方(不含),止损出场。() 2、15分钟K线的收盘价收在进场这根阴15分钟K线的高点上方(不含),止损出场。() B:产生第一根有盈利15分钟K线后止损点的设置: 1、把止损点移动到第一根产生盈利的15分钟K线高点之上。() 2、15分钟K线开盘价开在有盈利这根阴15分钟K线的高点上方(不含),止损出场。()

详细谈谈期货交易模型如何设计

河北稳升软件科技有限公司制作 期货全自动交易软件序化交易与高频交易,你了解多少? 高频交易或者说程序化交易的主要卖点是什么?既是给市场带来了流动性。随着国内期货市场迈入金融期货时代,有关股指期货程序化交易的议论也随之升温。 这是一个新的交易理念、交易技术、交易产品均可与金融期货挂钩的时代,价格的快速发现与财富的快速集结,让程序化交易被誉为从数学界来到金融市场的天使。可是,相对于一些弱势投资者来说,这个备受对冲基金、投行等机构投资者欢迎的天使,竟然是可怕的黑天鹅,这是引入程序化交易的欧美市场以实践告诉我们的。许多投资者朋友对于程序化交易和高频交易有一定误区,认为程序化交易既是高频交易,本文就讨论下如何看待高频交易与程序化交易。 美国股市道琼斯指数盘中在2010年5月6日瞬间下跌998.5点,重挫9.2%,事后调查发现是程序化卖出指令和止损指令集中触发所导致的大幅下挫,并不是交易员“乌龙指”所引发的。而1987年10月19日是上一次类似的“黑天鹅“事件发生的时候,交易所电脑系统线路由于当天美国股市开盘后大量股票被抛出而变慢,实际交易情况与电脑显示的情况不符。装有比较股票现价与期货价格程序的电脑非常多,这些电脑在显示期货价格低于基础股票价格20%以上时,发出了无止尽的止损命令,最终酿成“黑色星期一”。虽然发生这种事件的几率很小,也足以造成无法弥补的灾难,之所以被监管机构申斥,正是因为高频交易对金融市场可能带来系统性风险。 高频交易按照目前并不完全的分类方法,大概有以下五类: 1.闪电交易或闪单交易。美国期货交易所特有的闪单指令导致了闪单交易方式,而闪电交易方式主要依托于市场制度,而人尽皆知的高盛软件工程师阿列尼可夫事件更让闪单策略基本原理加速了普及,使闪单高频交易进入白炽化竞争阶段。当然,这些在国内市场并未成形。 2.赚取成交量回扣或通道费,其特点有点类似做市商,国外大型交易商通过在不同的交易通道上挂单提供流动性,相应补偿则由各大电子交易所提供。可是此类高频交易在国内没有市场基础,因为目前就国内情况来看,并不具备交易所竞争的态势,所以为吸引交易者而提供回扣的可能也就不存在了。 3.算法交易。将大单指令通过计算机算法分割成众多小单指令的交易模式,被称为“幽灵单”,可以有效地控制交易商平仓过程或大额建仓的冲击成本。 4.定量化交易模型。主要依据各种金融理论、统计实证或传统技术分析指标来实现自动交易。 5.“炒手”交易模式。一天的总体成交量中,国内炒手的单个品种成交量大概可以占到5%—20%不等,往往是500毫秒成交一次,一定程度上来说,频繁的挂撤单实现价差获取加速了期货市场博弈生态的恶化。 目前,从掌握的资料上看,国内较为流行的程序化交易方式是第三、四、五种模式,一般中大型私募机构运用第三种模式,由大量的“海龟”派主导的是第四种模式,而第五种模式正在从传统手工操作转向计算机自动化。这三种计算机交易模式随着股指期货市场的不断壮大,机构占比的提高与参与群体的多元化,相信在不远的将来发展空间会越来越大。 综上所述,我们可以发现程序化交易与监管层诟病的高频交易区别较为明显,程序化交易中集计算机与策略优势的高阶模式是高频交易,偏重于上述第四类中的短周期是传统的程序化交易,并且更注重模型研究,其中的动量模型、定价模型、套利模型等均起到了增强市场流动性、填补市场非理性漏洞的作用。 事物都有两面性,对于弱势群体来说,程序化交易中的高阶模式会不断弱化其交易胜算和空间,可是,结合了传统交易理念与高新技术的程序化交易,也在一定程度上显示了市场的成熟度和参与群体的专业度。

期货交易原理及实物.

《期货交易原理与实务》 上机练习题 上海第二工业大学 经管学院

行情技术分析指标应用 一指标概念说明: 1.移动平均线(MA) 答:移动平均线(M A)是以道·琼斯的“平均成本概念”为理论基础,采用统计学中"移动平均"的原理,将一段时期内的股票价格平均值连成曲线,用来显示股价的历史波动情况,进而反映股价指数未来发展趋势的技术分析方法。它是道氏理论的形象化表述。 2.葛兰威力法则 答:移动平均线在股价之下,而且又呈上升趋势时是买进时机,反之,平均线在股价线之上,又呈下降趋势时则是卖出时机。 3.平滑异同平均线(MACD) 答:平滑异同平均线(M o v i n g A v e r a g e C o n v e r g e n c e D i v e r g e n c e)是证券市场技术分析中最常用的指标之一。它是基于均线的构造原理,对价格收盘价进行平滑处理(求出算术平均值)后的一种趋向类指标。缩写为M A C D。 4.威廉指标(WMS%或R%) 答:威廉指标是由L a r r y W i l l i a m s于1973年首创的,W M S表示的是市场处于超买还是超卖状态。 5.相对强弱指标(RSI) 答:相对强弱指数是通过比较一段时期内的平均收盘涨数和平均收盘跌数来分析市场买沽盘的意向和实力,从而作出未来市场的走势。 6.乖离率(BlAS) 答:乖离率(B I A S)是测量股价偏离均线大小程度的指标。当股价偏离市场平均成本太大时,都有一个回归的过程,即所谓的“物极必反”。 7.心理线(PSY) 答:心理线(P S Y,P s y c h o l o g i c a l l i n e)是一种建立在研究投资人心理趋向基础上,将某段时间内投资者倾向买方还是卖方的心理与事实转化为数值,形成人气指标,做为买卖股票的参数。 8.AR指标(买卖气势指标) 答:是以当天开市价为基础,即以当天市价分别比较当天最高、最低价,通过一定时期内开市价在股价中的地位,反映市场买卖人气。 9.BR指标(买卖意愿指标)

完整word版,证券投资理论与实务题库及答案,推荐文档

一、单项选择题: 1、有价证券是()的一种形式。 A、真实资本 B、虚拟资本 C、货币资本D商品资本 2、广义的有价证券包括()货币证券和资本证券。 A.商品证券B、凭证证券C、权益证券D、债务证券 3、资本证券主要包括______. A 股票,债券和基金证券 B 股票,债券和金融期货 C 股票,债权和金融衍生工具 D 股票,债权和金融期权 4、有价证券是()的一种形式。 A、真实资本 B、虚拟资本 C、货币资本D商品资本 5、股票按股东享有权利的不同,可以分为() A、普通股票和优先股票 B、记名股票和比例股票 C、有面额股票和无面额股票 D、份额股票和比例股票 6、()股票是股份公司发行的最基本的一种股票,其股东享有的权力和义务最广泛,完全符合股东具有的基本标准。 A、普通股 B、优先股 C、法人股 D、公众股 7 B、股票市值 C、股票账面价值 D、股票内在价值 8、一般情况下,市场利率下降,股票价格将 . A.上升 B、下降 C、不变 D、盘整 9、B股是指() A、境外上市外资股 B、香港上市外资股 C、纽约上市外资股 D、境内上市外资股 10、某一国借款人在本国以外的某一国家发行以该国货币为面值的债券属于() A、欧洲债券 B美洲债券、亚洲债券 11.欧洲债券是指筹资人▁▁▁。 A.在欧洲国家发行,以欧元标明面值的外国债券。 B.在欧洲国家发行,以该国货币标明面值的外国货币 C.在本国境外市场发行,不以发行市场所在国货币为面值的国际债券 D.在本国发行,以欧元标明面值的外国债券。 12 A.实业 B、邮票 C、珠宝 13. A.基金总资产值 B、供求关系 14. 封闭式基金的交易价格取决于。 A.基金总资产 B、基金净资产 C、供求关系 15、封闭式基金基金单位的交易方式是() A.赎回 B.证交所上市 C.柜台交易 D.场外交易 16、实质上属看涨期权的是() A、认购权证 B、欧式权证 C、百慕大式权证 D、认沽权证 17.金融期货的交易对象是▁▁▁。 A.金融商品 B.金融商品合约 C.金融期货合约 D.金融期权合约

资本成本、公司理财和投资理论

读《资本成本、公司理财和投资理论》 对于现代金融学来说,投资组合理论、MM定理、CAPM和APT是其赖以发展的基石。我们小组研读的这篇《资本成本、公司理财和投资理论》由莫迪格里尼和米勒于1958年发表于《美国经济评论》,在这篇文章中,作者提出:在一定的条件下,企业无论以负债筹资还是以权益资本筹资都不影响企业的市场总价值。因为,如果企业偏好债务筹资,债务比例相应上升,企业的风险随之增大,股票价格就会下降。企业从债务筹资上得到的好处会被股票价格的下跌所抹掉,从而导致企业的总价值(股票加上债务)不变。企业以不同的方式筹资只是改变了企业的总价值在股权者和债权者之间分割的比例,却不改变企业价值的总额。这就是被誉为现代金融学benchmark之一的“MM定理”。 一、问题的提出 本文开篇,作者就提出了“什么是资本成本”的问题。从资本成本的角度出发考虑公司理性决策问题。而这一问题的衡量标准有两个①利润最大化;②公司价值最大化。 作者首先详细分析了传统理论中关于资本成本影响理性公司投资决策的研究中,没有考虑风险因素而带来的种种不足:不考虑风险则两大衡量标准一致,都是在投资收益率高于等于利率时投资,债务融资和股权融资的资本成本都等于债券利率。作者指出,传统分析方法如采用确定性等价的近似分析法——在期望收益中加上风险折现(或在市场利率的基础上加上风险溢价)——在微观层面上的价值很小。 考虑风险因素时,采用利润最大化标准的思路无法解决很多问题※,因而作者提出应当选用市场价值最大化作为衡量公司投资决策是否理性的标准。由这个标准出发考虑资本成本,进一步研究公司的资本结构与公司价值之间的关系。

期货K线技术面分析方法

期货交易技术分析方法 我们的交易系统的核心有三块,其实也就是我们做交易的三个步骤: 第一步是方向,也就是判断这个市场是多头市场还是空头市场。我们通常看技术面都 是看日线系统,所以我们在日线系统中进行设置,按照我们的方法把日线系统的均线进行删减,只保留5,10,30三根均线。右击界面上的均线-----选择调整属性-----然后把系统默认的21和60两根均线进行删减,这样一来界面就非常清晰了。刚刚说的是判断方向怎么判断, (1)正常的就以三根均线中的30日均线为准,30日线向上则方向为多,30日均线向下则方向为空。然后如果我们用日线系统做趋势的话,就可以参考一下大一点的周期,比如周线和月线,用大周期确定大环境。比如周线和月线都反映空头的时候,用日线做空,这样会更安全一些。 (2)在顶部和底部的时候如何判断方向是否发生转变。这时候我们一方面要按刚刚讲的,看一下30日均线的方向。然后还要配合一下形态判断。顶的确定,肯定有一个顶部下移的过程;底部出现的时候,肯定有一个底部上移的过程。这里要求大家不要去猜底,抢底,市场的顶和底出现只在那一秒种,全世界又有谁能猜到?我们一定要按照上面的特征出现以后,确认顶和底之后,再去安安稳稳的赚钱。作为普通的投资者,一定要舍得放弃行情的头和尾,需要赚的就是中间那部分安全的利润。 (3)有时候一些重要的K线图形也要参考。比如说穿头破脚K线。什么叫穿头破脚?所谓穿头破脚就是这根K线创出新高,同时将前面的K线底部打破。这个K线叫做穿头破脚,这个K线一旦出现在历史最高点或是最低点的时候非常有用。 (4)这里要强调一下只做一个方向的问题。交易系统里面有一个原则就是空头市场只做空,多头市场只做多。只做一个方向的好处就是可以减少错误率,避免左右挨耳光。这个市场的机会很多,我们一定要选择主流机会。如果你选择违背大方向的小机会的时候,一旦市场恢复趋势的时候,那个惯性力量是很大而且很快的。 第二步是进出场标准,也就是什么时候进场,什么时候离场的问题。这里就要 引用股市的金叉和死叉的问题。我们刚刚设置了5,10,30日线。当短期均线5日线向上交叉10均线的时候,这时就是我们股市上通常所说的金叉,股市上这个时候买进最好,相反出现死叉的时候卖出。 应该说这也是我们交易系统进出场的核心部分。首先用30日均线来定方向,当30日均线给出向下方向的时候,如果5日均线向下交叉10日均线的时候,进场做空,出现反向交叉的时候平仓离场。大家可以对照一下行情看看这个方法是不是有效。总体下来这种方法是非常有效的。(进出场标准一定要统一)这个方法只有在市场发生转折的时候和盘整的时候没有效果。所以当我们用这个方法连续错误三次的时候可以出来从新审视这个市场,是否在发生什么变换。 但是这里要强调的是第一时间进场,也就是在交叉的第一时间进场,这样会比较主动。有时在和朋友交流的时候,经常会出现这情况,一段行情出现了持续了一段时间以后,问现在还能不能进。这时候回答就比较为难,从趋势上看,进场肯定没有错的。但是行情已经下跌了一段时间了,进场一旦发生反弹就会很被动。这种情况怎么处理呢,建议大家在想追空

期货理论A

期货理论与实践 简答题(每小题10分,共60分) 1.期货是如何产生的? 期货交易最早萌芽于欧洲,在古希腊和古罗马时期,欧洲就出现了中央交易场所和大宗易货交易,随之产生了远期现货交易,远期现货交易的集中化和组织化便形成了期货交易。较为规范化的期货交易于19世纪中期的美国芝加哥产生,1851年芝加哥期货交易所引进远期合同;1865年芝加哥谷物交易所推出了一种被称为期货合约的’标准化合约” 的标准化协议,取代原先沿用的远期合同,并逐步完善了保证金制度,后来又允许以对冲方式免除履约责任,增加期货交易的流动性。 2.我国期货风险控制制度具体内容是什么? (1)保证金制度,就是至在期货交易中任何交易者必须按照她所买卖期货合约价值的一定比例缴纳资金,作为履行期货合约的财力保证,然后才能进行期货交易,所交纳的资金即为保证金。 (2)平仓制度,是指在交割期之前,卖出(或买进)与先前已买进(卖出)相同交割月份、相同数量、同种商品的期货合约的交易行为。 (3)持仓限额制度,是指期货交易所为了防范操纵期货市场价格的行为和防止期货市场风险过度集中于少数投资者,对会员及客户的持仓数量进行限制的制度。 (4)大户报告制度,是指当会员或客户某种品种持仓合约的投机和套利头寸达到交易所对其规定的头寸持仓限量80%(含80%)以上时,会员或客户应向交易所报告其资金情况、头寸情况等,客户需通过经纪会员报告。 (5)强制平仓制度,是指当会员或客户的保证金不足并未在规定的时间内补足,或者当会员或客户的持仓量超出规定的限额时,或者当会员或客户违规时,交易所为了防止风险进一步扩大,实行强制平仓的制度。 (6)信息披露制度,是指期货交易所按有关规定定期公布其期货交易有关信息的制度。 3.期转现的优点表现在哪些方面? 1.期转现有利于降低交割成本。 2.期转现使买卖双方可以灵活地选择交货地点、时间和品级等。 3.期转现可以提高资金的利用效率。期转现既可以使生产、经营和加工企业回避价格风 险,又可以使企业提高资金利用效率。 4.期转现比“平仓后购销现货”更有优越性。期转现使买卖双方在确定现货买卖价格的同 时,确定了相应的期货平仓价格,由此可以保证期现市场风险同时锁定。 5.期转现比远期合同交易和期货交易更有利。远期合同交易可以回避价格风险,但面临 违约问题和流动性问题,面临被迫履约问题。期货交易虽没有上述问题,但在交割品级、交割时间和地点的选择上没有灵活性,而且成本较高。期转现吸收了上述交易的优点,同时又解决了上述交易中存在的问题 4.有哪四种形式套利? 期货的套利方式主要有四种:期现套利、跨期套利、跨市套利和跨品种套利。 (1)期现套利是指现货商人在期货和现货市场间的套利,包括正向期现套利和反向期现套利: (2)跨期套利,跨期套利:是指在同一市场(即同一交易所)同时买如、卖出同种商品不同交割月份的期货合约,以期在有利时机同时将这些期货合约对冲平仓套利。根据买卖的交割月份及买卖方向的差异,跨期套利可以分为牛市套利、熊市套利、蝶式套利三种 (3)跨市套利,跨市套利是指在某个市场买入(或者卖出)某一交割月份的某种商品