最新商业汇票、银行本票、支票的区别

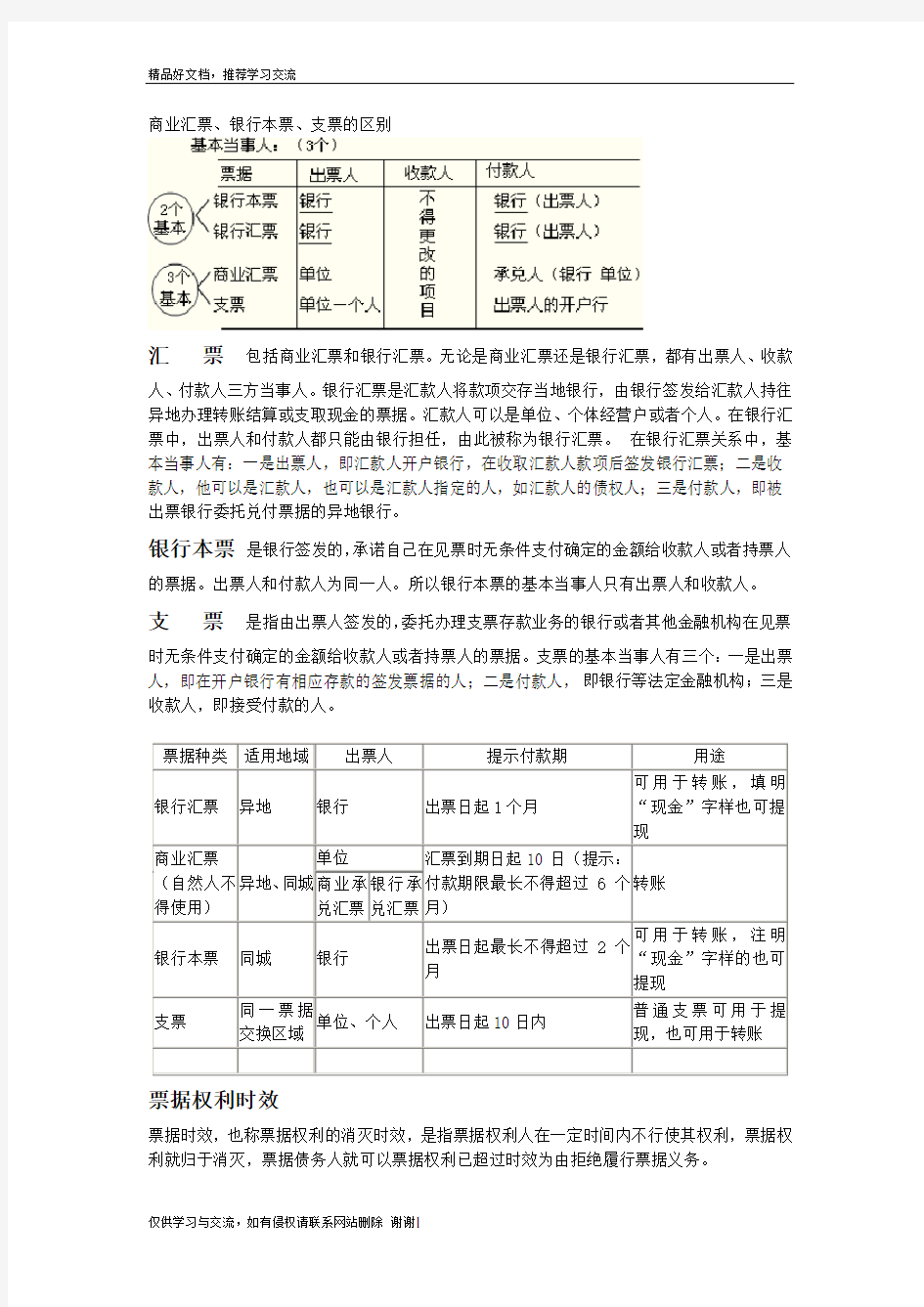

商业汇票、银行本票、支票的区别

汇票包括商业汇票和银行汇票。无论是商业汇票还是银行汇票,都有出票人、收款

人、付款人三方当事人。银行汇票是汇款人将款项交存当地银行,由银行签发给汇款人持往异地办理转账结算或支取现金的票据。汇款人可以是单位、个体经营户或者个人。在银行汇票中,出票人和付款人都只能由银行担任,由此被称为银行汇票。在银行汇票关系中,基本当事人有:一是出票人,即汇款人开户银行,在收取汇款人款项后签发银行汇票;二是收款人,他可以是汇款人,也可以是汇款人指定的人,如汇款人的债权人;三是付款人,即被出票银行委托兑付票据的异地银行。

银行本票是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。出票人和付款人为同一人。所以银行本票的基本当事人只有出票人和收款人。

支票是指由出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票

时无条件支付确定的金额给收款人或者持票人的票据。支票的基本当事人有三个:一是出票人,即在开户银行有相应存款的签发票据的人;二是付款人,即银行等法定金融机构;三是收款人,即接受付款的人。

票据种类适用地域出票人提示付款期用途

银行汇票异地银行出票日起1个月可用于转账,填明“现金”字样也可提现

商业汇票

(自然人不得使用)异地、同城

单位汇票到期日起10日(提示:

付款期限最长不得超过6个

月)

转账商业承

兑汇票

银行承

兑汇票

银行本票同城银行出票日起最长不得超过2个

月

可用于转账,注明

“现金”字样的也可

提现

支票同一票据

交换区域

单位、个人出票日起l0日内

普通支票可用于提

现,也可用于转账

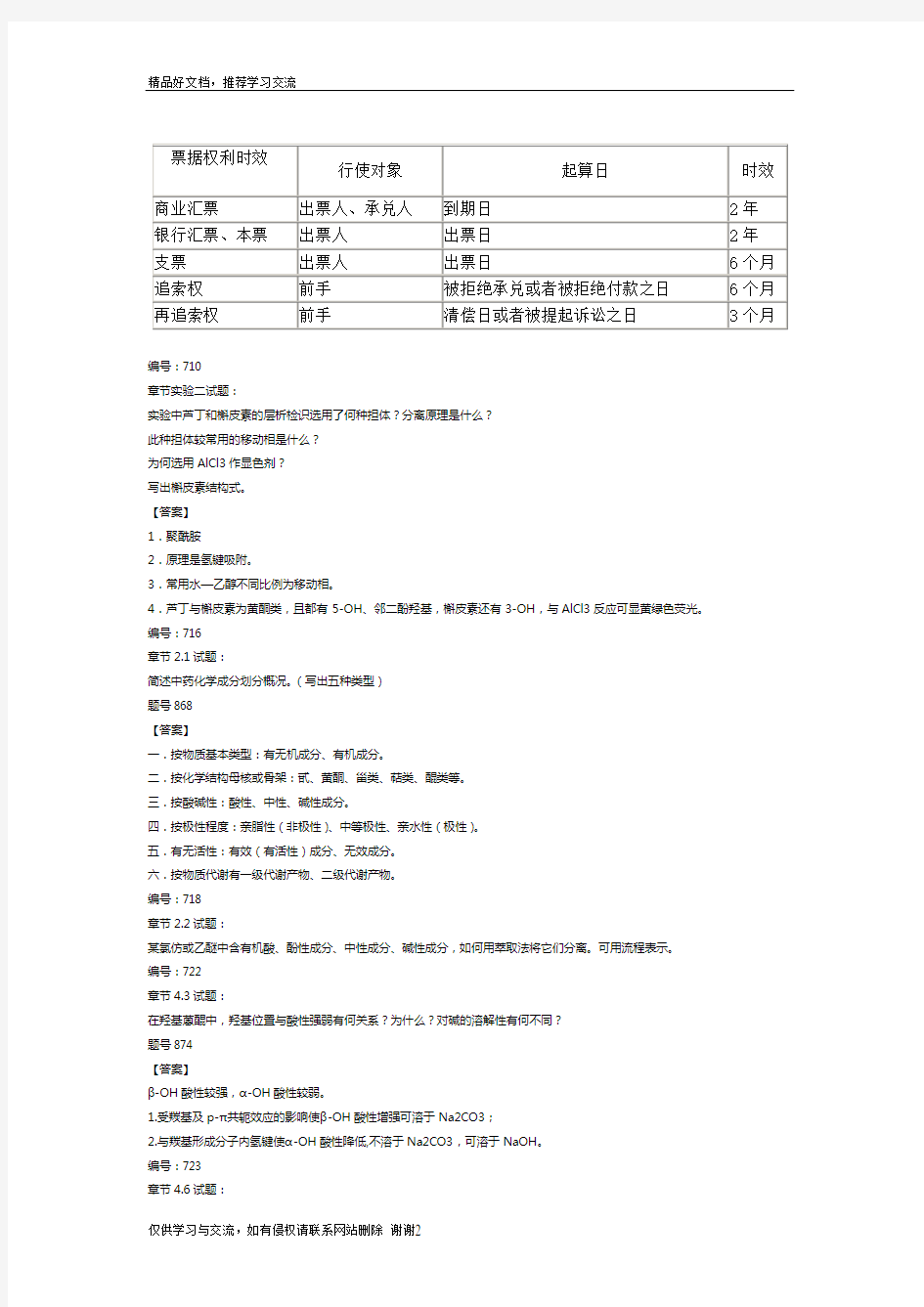

票据权利时效

票据时效,也称票据权利的消灭时效,是指票据权利人在一定时间内不行使其权利,票据权利就归于消灭,票据债务人就可以票据权利已超过时效为由拒绝履行票据义务。

编号:710

章节实验二试题:

实验中芦丁和槲皮素的层析检识选用了何种担体?分离原理是什么?

此种担体较常用的移动相是什么?

为何选用AlCl3作显色剂?

写出槲皮素结构式。

【答案】

1.聚酰胺

2.原理是氢键吸附。

3.常用水—乙醇不同比例为移动相。

4.芦丁与槲皮素为黄酮类,且都有5-OH、邻二酚羟基,槲皮素还有3-OH,与AlCl3反应可显黄绿色荧光。编号:716

章节2.1试题:

简述中药化学成分划分概况。(写出五种类型)

题号868

【答案】

一.按物质基本类型:有无机成分、有机成分。

二.按化学结构母核或骨架:甙、黄酮、甾类、萜类、醌类等。

三.按酸碱性:酸性、中性、碱性成分。

四.按极性程度:亲脂性(非极性)、中等极性、亲水性(极性)。

五.有无活性:有效(有活性)成分、无效成分。

六.按物质代谢有一级代谢产物、二级代谢产物。

编号:718

章节2.2试题:

某氯仿或乙醚中含有机酸、酚性成分、中性成分、碱性成分,如何用萃取法将它们分离。可用流程表示。

编号:722

章节4.3试题:

在羟基蒽醌中,羟基位置与酸性强弱有何关系?为什么?对碱的溶解性有何不同?

题号874

【答案】

β-OH酸性较强,α-OH酸性较弱。

1.受羰基及p-π共轭效应的影响使β-OH酸性增强可溶于Na2CO3;

2.与羰基形成分子内氢键使α-OH酸性降低,不溶于Na2CO3,可溶于NaOH。

编号:723

章节4.6试题:

羟基蒽醌乙酰化时,乙酰化试剂有哪些种?欲保护α-OH,须用什么方法?为什么?题号875

【答案】

1.有冰乙酸、醋酐、醋酐+硼酸、醋酐+硫酸、醋酐+吡啶。

2.可用醋酐/硼酸作为乙酰化试剂。

3.硼酸可与α-OH络合形成络合物,并且该络合物不稳定,加水可分解,恢复原结构。编号:725

章节4.3试题:

羟基蒽醌的酸性与结构有什么关系?

本票-支票-汇票区别及相关知识(表格总结)

本票支票汇票的区别 本票支票汇票 定义出票人签发,承诺自己在见票 时无条件支付确定的金额给收 款人或者持票人的票据 出票人委托银行或者其它金 融机构见票时无条件支付一 定金额给收款人或者持票人 的票据 出票人签发,委托付款人在见票时或者在指 定日期无条件支付一定金额给收款人或者持 票人的票据 性质自付证券委托证券委托证券 基本当事人出票人,收款人出票人、付款人、收款人出票人、付款人、收款人 种类银行本票(定额、不定额) 普通支票、现金支票、转帐 支票银行汇票、商业汇票(商业承兑汇票、银行承兑汇票)

出票人有直接支付责任有直接支付责任无直接支付责任,只有担保责任 绝对记载事项(1)表明本票字样;(2)无条件 支付的承诺;(3)确定的金 额;(4)收款人的名称;(5)出票 日期;(6)出票人签章 (1)表明支票字样;(2)无条 件支付的委托;(3)确定的金 额;(4)付款人名称;(5)出票 日期;(6)出票人签章 (1)表明汇票字样;(2)无条件支付的委 托;(3)确定的金额;(4)付款人的名称;(5) 收款人名称;(6)出票日期;(7)出票人签章 相对记载事 项 (1)付款地;(2)出票地(1)付款地;(2)出票地(1)付款地;(2)出票地;(3)付款日期 本票支票汇票 提示承兑期不需要承兑不需要承兑(1)见票即付的不需要承兑;(2)定日付款、

限出票后定期付款的,汇票到期日前;(3)见票 后定期付款的,自出票日起1个月内 提示付款期限自出票日起2个月内提示付款自出票日起10日之内提示付 款 (1)见票即付汇票,自出票日起1个月内提 示付款2)其她汇票,自到期日起10日之内 付款 未按期提示付款的后果丧失对前手的追索权,但出票 人仍负绝对支付责任 付款人可以不付款,出票人仍 应承担付款责任 丧失对前手的追索权,但承兑人仍负绝对支 付责任

汇票,支票,本票的关系,含票样

汇票与支票和本票的关系(含票样) 本票、汇票和支票 本票具有一般票据所共有的性质,但又有不同于汇票和支票的一些特点。 其相同点是: (1)具有同一性质。 ①都是设权有价证券。即票据持票人凭票据上所记载的权利内容,来证明其票据权利以取得财产。 ②都是格式证券。票据的格式 (其形式和记载事项)都是由法律(即票据法)严格规定,不遵守格式对票据的效力有一定的影响。③都是文字证券。票据权利的内容以及票据有关的一切事项都以票据上记载的文字为准,不受票据上文字以外事项的影响。 ④都是可以流通转让的证券。一般债务契约的债权。如果要进行转让时,必须征得债务人的同意。而作为流通证券的票据。可以经过背书或不作背书仅交付票据的简易程序而自由转让与流通。 ⑤都是无因证券。即票据上权利的存在只依票据本身上.的文字确定,权利人享有票据权利只以持有票据为必要,至于权利人取得票据的原因,票据权利发生的原因均可不问。这些原因存在与否,有效与否,与票据权利原则上互不影响。由于我国目前的票据还不是完全票据法意义上的票据。只是银行结算的方式,这种无因性不是绝对的。 (2)具有相同的票据功能。 ⑥汇兑功能。凭借票据的这一功能,解决两地之间现金支付在空间上的障碍。 ⑦信用功能。票据的使用可以解决现金支付在时间上障碍。票据本身不是商品,它是建立在信用基础上的书面支付凭证③支付功能。票据的使用可以解决现金支付在手续上的麻烦。票据通过背书可作为多次转让,在市场上成为一种流通、支付工具,减少现金的使用。而且由于票据交换制度的发展,票据可以通过票据交换中心集中清算,简化结算手续,加速资金周转,提高社会资金使用效益。 三者的主要区别有:

通俗讲解本票汇票支票的区别

通俗讲解本票、汇票、支票的区别最近看到很多朋友们都在问关于汇票、本票、支票的问题,大多数刚接触这几个名词的朋友还是不太了解这三种“票”该如何区分,纷纷表示看概念看到要吐,却还是记不住。今天,我就来用最接地气的方式,教大家区分这三者!(一)概念 1.本票概念 本票是出票人签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。 2.汇票的概念 汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。 3.支票的概念 支票是出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票时无条件支付确定的金额给收款人或者持票人的票据。 (二)案例及讲解 1.本票讲解 本票:一张欠条。隔壁老王要我还钱,但是我此刻囊中羞涩,于是给了他一张欠条(本票),并且告诉他,如果下次再找我,拿着这张欠条,我二话不说就会给钱。(本票是由出票人签发的,承诺自己在见票时会无条件支付确定的金额给收款人或者持票人的票据。出票人可以是普通人,也可以是银行。)但是我告诉老王,因为最近手头太紧,过了这段时间我可能就不记得了,所以让他两个月内来找我要钱。(本票的提示期限为2个月) 2.汇票讲解 汇票:一封密令。隔壁老张又来找我借钱,虽然我自己没钱,但是碍于面

子,我给了他一封密令(汇票),用来命令老刘给他钱,告诉老张可以拿着这封密令去找人要钱。(汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或持票人的票据)我=出票人老刘=付款人老张=收款人、持票人(如果出票人为银行,就是银行汇票;如果出票人是商业主体,那就是商业汇票啦。)我告诉老张,时间不等人,另外一个人没啥耐心,所以要在一个月之内去找他。(汇票提示期限为1个月)如果我的密令上写着命令写着:命令老刘见到本书后,立刻给老张3500元,不得延误。(说明这是一张即期汇票。)如果我的密令上没有写马上给钱,而是写着与2015年10月28日给老张3500元。(这就是远期汇票)老张找到老刘,老刘一看,给钱的日子还没到,就告诉老张,说:“这钱我一定给,但是您看这时间还没到,我给您签个字,到时间一定给钱!” 老刘=承兑人(这个就是承兑汇票,付款人承兑以后成为汇票的承兑人。经购货人承兑的称“商业承兑汇票”,经银行承兑的称“银行承兑汇票”。) 3.支票讲解 支票:八百里加急的密令(即期汇票)后院老吴说上次我从他那买的东西还没给钱,于是来找我要,碰巧我手头宽裕,所以给了他一个加急的密令(支票),十天之内可以去银行转账,老吴说给他密令就行了,他还欠老李的钱,于是把密令转让给了老李。我=出票人老吴=背书人老李=收款人、被背书人、持票人(支票的两大特点分别是:命令银行与见票付款,现金支票不能背书转让,支票的提示付款期限为出票起十天。)

怎样区分本票汇票和支票

遇到保险纠纷问题?赢了网律师为你免费解惑!访问>> https://www.360docs.net/doc/2811147127.html, 怎样区分本票汇票和支票 本票具有一般票据所共有的性质,但又有不同于汇票和支票的一些特点。 其相同点是: (1)具有同一性质。

①都是设权有价证券。即票据持票人凭票据上所记载的权利内容,来证明其票据权利以取得财产。 ②都是格式证券。票据的格式(其形式和记载事项)都是由法律(即票据法)严格规定,不遵守格式对票据的效力有一定的影响。③都是文字证券。票据权利的内容以及票据有关的一切事项都以票据上记载的文字为准,不受票据上文字以外事项的影响。 ④都是可以流通转让的证券。一般债务契约的债权。如果要进行转让时,必须征得债务人的同意。而作为流通证券的票据。可以经过背书或不作背书仅交付票据的简易程序而自由转让与流通。 ⑤都是无因证券。即票据上权利的存在只依票据本身上.的文字确定,权利人享有票据权利只以持有票据为必要,至于权利人取得票据的原因,票据权利发生的原因均可不问。这些原因存在与否,有效与否,与票据权利原则上互不影响。由于我国目前的票据还不是完全票据法意义上的票据。只是银行结算的方式,这种无因性不是绝对的。 (2)具有相同的票据功能。 ⑥汇兑功能。凭借票据的这一功能,解决两地之间现金支付在空间上的障碍。

⑦信用功能。票据的使用可以解决现金支付在时间上障碍。票据本身不是商品,它是建立在信用基础上的书面支付凭证③支付功能。票据的使用可以解决现金支付在手续上的麻烦。票据通过背书可作为多次转让,在市场上成为一种流通、支付工具,减少现金的使用。而且由于票据交换制度的发展,票据可以通过票据交换中心集中清算,简化结算手续,加速资金周转,提高社会资金使用效益。 三者的主要区别有: (1)本票是自付(约定本人付款)证券;汇票是委付(委托他人付款)证券;支票是委付证券,但受托人只限于银行或其他法定金融机构。 (2)我国的票据在使用区域上有区别。本票只用于同一票据交换地区;支票可用于同城或票据交换地区;汇票在同城和异地都可以使用。 (3)付款期限不同。本票付款期为2个月,逾期兑付银行不予受理;我国汇票必须承兑,因此承兑到期,持票入万能兑付。商业承兑汇票到期 日付款人账户不足支付时、其开户银行应将商业承兑汇票退给收款人或被背书人,由其自行处理。银行承兑汇票到期日付款,但承兑到期

支票、本票、汇票的异同点

支票与本票、汇票的异同点 1、相同点 (1)具有同一性质。 (1)都是设权有价证券。即票据持票人凭票据上所记载的权利内容,来证明其票据权利以取得财产。 (2)都是格式证券。票据的格式(其形式和记载事项)都是由法律(即票据法)严格规定,不遵守格式对票据的效力有一定的影响。 (3)都是文字证券。票据权利的内容以及票据有关的一切事项都以票据上记载的文字为准,不受票据上文字以外事项的影响。 (4)都是可以流通转让的证券。一般债务契约的债权。如果要进行转让时,必须征得债务人的同意。而作为流通证券的票据。可以经过背书或不作背书仅交付票据的简易程序而自由转让与流通。 (5)都是无因证券。即票据上权利的存在只依票据本身上.的文字确定,权利人享有票据权利只以持有票据为必要,至于权利人取得票据的原因,票据权利发生的原因均可不问。这些原因存在与否,有效与否,与票据权利原则上互不影响。由于我国目前的票据还不是完全票据法意义上的票据。只是银行结算的方式,这种无因性不是绝对的。 (2)具有相同的票据功能。 (1)汇兑功能。凭借票据的这一功能,解决两地之间现金支付在空间上的障碍。

(2)信用功能。票据的使用可以解决现金支付在时间上障碍。票据本身不是商品,它是建立在信用基础上的书面支付凭证 (3)支付功能。票据的使用可以解决现金支付在手续上的麻烦。票据通过背书可作为多次转让,在市场上成为一种流通、支付工具,减少现金的使用。而且由于票据交换制度的发展,票据可以通过票据交换中心集中清算,简化结算手续,加速资金周转,提高社会资金使用效益。 2、不同点 (1)本票是约定(约定本人付款)证券;汇票是委托(委托他人付款)证券;支票是委托支付证券,但受托人只限于银行或其他法定金融机构。 (2)我国的票据在使用区域上有区别。本票只用于同城范围的商品交易和劳务供应以及其他款项的结算;支票可用于同城或票据交换地区;汇票在同城和异地都可以使用。 (3)付款期限不同。本票付款期为1个月,逾期兑付银行不予受理;我国汇票必须承兑,因此,承兑到期,持票入万能兑付。商业承兑汇票到期日付款人账户不足支付时、其开户银行应将商业承兑汇票退给收款人或被背书人,由其自行处理。银行承兑汇票到期日付款,但承兑到期日已过持票入没有要求兑付的如何处理,《银行结算办法》没有规定,各亏业银行都自行作了一些补充规定。如中国工商银行规定超过承兑期日1个月持票人没有要求兑付的,承兑失效。支票付款

常用票据样本及说明_图文.

常用票据样本及说明 一、银行汇票。银行汇票是汇款人将款项交存当地银行, 由银行签发给汇款人持往异地办理转账结算或支取现金的票据。为了方便申请人的使用,银行汇票还专门设置了实际结算金额栏,在交易过程中,可根据实际需要在出票金额以内填写实际结算金额,受到法律保护。其票样如图 1-1、 1-2所示,银行进账单如图 1-3所示。 图 1-1 银行汇票

图 1-2 银行汇票背面

图 1-3 进账单 银行汇票的账务处理方法是:收款单位应根据银行的收账通知和有关的原始凭证编制收款凭证;付款单位应在收到银行签发的银行汇票后,根据“ 银行汇票委托书” (存根联编制付款凭证。如有多余款项或因汇票超过付款期等原因而退款时, 应根据银行的多余款收账通知编制收款凭证。 采用银行汇票结算方式,应注意下列问题: ①银行汇票的提示付款期为一个月,超过提示付款期限,经出具证明后,仍可以请求出票银行付款。银行汇票见票即付。填明“ 现金” 字样和代理付款行的银行汇票丧失,失票人可以向银行申请挂失,或者向法院申请公示催告或提起诉讼。但未填明“ 现金” 字样和代理付款行的银行汇票丧失不得挂失。 ②银行汇票一律记名,可以背书转让。背书是指在票据背面或者粘单上记载有关事项并签章的票据行为。背书是一种票据行为,是转让票据权利的重要方式,它的产生是票据成为流通证券的一个标志。 ③银行汇票的汇款金额起点为 500元。 二、商业汇票。商业汇票是收款人或付款人(或承兑申请人签发,由承兑人承兑(承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票中所特有的,并于到期日向收款人或被背书人支付款项的票据。商业汇票适用于同城

最新商业汇票、银行本票、支票的区别

商业汇票、银行本票、支票的区别 汇票包括商业汇票和银行汇票。无论是商业汇票还是银行汇票,都有出票人、收款 人、付款人三方当事人。银行汇票是汇款人将款项交存当地银行,由银行签发给汇款人持往异地办理转账结算或支取现金的票据。汇款人可以是单位、个体经营户或者个人。在银行汇票中,出票人和付款人都只能由银行担任,由此被称为银行汇票。在银行汇票关系中,基本当事人有:一是出票人,即汇款人开户银行,在收取汇款人款项后签发银行汇票;二是收款人,他可以是汇款人,也可以是汇款人指定的人,如汇款人的债权人;三是付款人,即被出票银行委托兑付票据的异地银行。 银行本票是银行签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。出票人和付款人为同一人。所以银行本票的基本当事人只有出票人和收款人。 支票是指由出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票 时无条件支付确定的金额给收款人或者持票人的票据。支票的基本当事人有三个:一是出票人,即在开户银行有相应存款的签发票据的人;二是付款人,即银行等法定金融机构;三是收款人,即接受付款的人。 票据种类适用地域出票人提示付款期用途 银行汇票异地银行出票日起1个月可用于转账,填明“现金”字样也可提现 商业汇票 (自然人不得使用)异地、同城 单位汇票到期日起10日(提示: 付款期限最长不得超过6个 月) 转账商业承 兑汇票 银行承 兑汇票 银行本票同城银行出票日起最长不得超过2个 月 可用于转账,注明 “现金”字样的也可 提现 支票同一票据 交换区域 单位、个人出票日起l0日内 普通支票可用于提 现,也可用于转账 票据权利时效 票据时效,也称票据权利的消灭时效,是指票据权利人在一定时间内不行使其权利,票据权利就归于消灭,票据债务人就可以票据权利已超过时效为由拒绝履行票据义务。

汇票、本票、支票的基本知识

汇票、本票、支票的基本知识 1、票据及其特点 票据是一种表示债权、债务、信用关系的凭证。这种凭证又可以转让给别人,可以流通,是一种流通手段。 从世界大多数国家来看,流通票据主要包括:汇票、本票、支票三种。我国票据法第二条也规定,票据是指汇票、支票、本票。 票据的特点是要“式”不要“因”。所谓不要“因”是指一张票据只要形式上符合规定,就是有效票据。不问它产生的原因,票据的成立,不受产生原因的影响。但却强调它的“要式”,即项目。“要式”必须符合规定,“要式”所记载的项目必须齐全,必要项目须符合规定。各国票据法都做了详细规定,使票据“文义”简单明了。就是票据上所记载的事项、票据内容的解释要严格按照文义执行,票据行为内容完全以票据上记载的文义而定。票据法对此作了明文规定。 2、票据的产生 票据的起源是:工商业者为了节约现金,而采用票据作为支付手段,一开始就作为结算工具而出现。从整个票据的发展史来看,出现最早的是汇票,汇票包括了流通票据的全部内容。 3、汇票 汇票的定义各国也不一样。英国的票据法定义,一张汇票就是一项无条件的书面命令。由一人签发给另一人,受令人凭票在可以推定的将来支付一定数额的货币给特定之人或指定之人。这个定义没有规定汇票上的具体项目,也不要求在票据上写明票据的名称,票据项目符合规定就是有效票据。 汇票在运用过程中派生出了本票、支票和其它票据。 我国票据法对票据形式作了明确规定,第二十二条规定必须记载以下事项: 第一,标明“票据”字样 第二,无条件支付的委托 第三,确定的金额 第四,付款人名称 第五,收款人名称 第六,出票日期 第七,出票人签名 没有记载上述七项之一者,即为无效票据。 汇票上有三个基本当事人(关系人):出票人、受票人、收款人,由一人签发给另一人。前一人就是“出票人”后一人就是“受票人”或受令之人,特定之人汇给指定之人或来人。 按照汇票上出票人的不同又可分为: 银行汇票(一般用于个人汇款,非贸易方面);商业汇票(一般用于贸易方面)两种。

本票支票汇票区别(表格总结)

票据权利时效,是指超过这个时效,票据权利人就不再享有票据权利,即不得再向任何人提示付款;其票据权利消灭。 提示付款期限,是指持票人在规定的期间内向付款人提示付款;若超过规定期限,则丧失对其他前手的追索权,只能向承兑人或出票人行使权利。(提示承兑期限,就是持票人在规定的期间内向付款人提示承兑;若超过规定期限,则丧失对其他前手的追索权,只能向出票人行使权利。如果承兑人仍愿意接受承兑,则此时就是只能向承兑人或出票人行使权利) 票据权利在下列期限内不行使而消灭: (一)持票人对票据的出票人和承兑人的权利,自票据到期日起二年。见票即付的汇票、本票,自出票日起二年; (二)持票人对支票出票人的权利,自出票日起六个月; (三)持票人对前手的追索权,自被拒绝承兑或者被拒绝付款之日起六个月; (四)持票人对前手的再追索权,自清偿日或者被提起诉讼之日起三个月。 持票人应当按照下列期限提示付款: (一)见票即付的汇票,自出票日起一个月内向付款人提示付款;

(二)定日付款、出票后定期付款或者见票后定期付款的汇票,自到期日起十日内向承兑人提示付款。 (三)支票的持票人应当自出票日起十日内提示付款。 (四)本票中的提示付款期限是自出票日起的2个月内行使的。 所以,超过提示付款期限(提示承兑期限),此时还可以向“出票人或承兑人”行使票据权利。但是如果超过票据权利时效,此时也不能向出票人或承兑人行使票据权利了,这张票据就相当于作废了。

银行汇票 全国银行汇票一式四联,银行汇票提示付款期为自出票日起的1个月。持票人超过付款期限提示付款的,代理付款人(银行)不予受理。 商业汇票 商业汇票又分为银行承兑汇票和商业承兑汇票,见票即付的商业汇票的提示付款期限是自出票日起一个月,定日付款、出票后定期付款和见票后定期付款的汇票,自到期日起10日内向承兑人提示付款。持票人应在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。可以提前三天匡算邮程,就是在实际操作中可以提前三天到银行进行托收,向出票人或付款人提示付款,持票人超过提示付款期限提示付款的,持票人开户银行不予受理。商业汇票承兑期限最长不得超过6个月。 银行本票 银行本票的提示付款期限自出票之日起最长不得超过两个月。持票人超过付款期限提示付款的,代理付款人不予受理。 支票 支票的提示付款期限自出票之日起10日内。

第三章-习题-8节汇票、银行本票和支票

第八节汇票、银行本票和支票 一、银行汇票 1、【单选题】关于银行汇票办理和使用要求,下列表述不正确的是()。 A.签发现金银行汇票,申请人和收款人都必须是个人 B.出票银行收妥款项后签发银行汇票,只需将银行汇票联交给申请人 C.银行汇票应在出票金额内按实际结算金额办理结算 D.银行汇票的实际结算金额不得更改,更改实际结算金额的银行汇票无效 2、【多选题】下列关于银行汇票的说法错误的有()。 A.单位和个人各种款项结算,均可使用银行汇票 B.申请人为单位,收款人为个人可以申请使用“现金”银行汇票 D.持票人超过提示付款期限,必须在票据权利时效内向代理付款银行作出说明,并提供本人身 份证件或单位证明,持银行汇票和解讫通知向代理付款银行请求付款 3、【判断题】 5 月 15 日,甲公司向A 厂购买一批原材料,财务部向丙银行提出申请并由丙银行为 其签发了一张价值80 万元、收款人为A 厂的银行汇票。由于物价上涨等因素,该批材料实际结算金额为 88 万元, A 厂按实填写了结算金额并在汇票上签章。 A 厂在 6 月 10 日向丙银行提示付款,被拒 绝受理,丙银行拒绝受理 A 厂的提示付款请求是正确的。() 二、商业汇票 1、【单选题】下列各项中,不符合《票据法》规定的是()。 A.商业承兑汇票属于商业汇票 B.商业承兑汇票的承兑人是银行以外的付款人 C.银行承兑汇票属于商业汇票 D.银行承兑汇票属于银行汇票 2、【单选题】下列各项中,付款人不是银行的是()。 A. 支票 B. 商业承兑汇票 C. 银行汇票 D. 银行本票 3、【多选题】出票人办理电子商业汇票业务,应同时具备()等条件。 A.签约开办对公业务的企业网银等电子服务渠道 B.与银行签订《电子商业汇票业务服务协议》 C.与付款人具有真实的委托付款关系 D.有支付汇票金额的资金 4、【单选题】电子商业汇票的付款期限,自出票日至到期日最长不得超过( A.3 个月 B.6 个月 C.9 个月 )。 D.1 年 5、【判断题】商业汇票的提示付款期限为自出票日起 1 个月。() 6、【判断题】银行承兑汇票的出票人于汇票到期日未能足额交存票款的,承兑银行可以向持票人拒 绝付款。() 7、【单选题】王某收到一张到期日为10 月 31 日商业承兑汇票(本地的),于10 月 10 日到银行进 贴现,下面有关贴现利息计算正确的是( A. 票面金额×年利率×汇 票到期前 B. 票面金额×日利率 ×汇票到期前 )。 1 日至贴现日天数=贴现利息1 日至贴现日天数=贴现利息

银行本票、支票、银行汇票、商业汇票的区别[1]

支票是出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票时无条件支付确定的金额给收款人或者持票人的票据。出票人一般为企业。 本票是出票人签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。出票人为银行。 汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。 汇票分为银行汇票和商业汇票。商业汇票分银行承兑汇票和商业承兑汇票。银行承兑汇票是银行出具的,承诺到期付款由银行信用担保;商业承兑汇票是由商业信用担保的,由企业出具的。 作为支票的收款人,必须将支票存入收款人开户银行,一般1~2天可以入账。支票现在只能同城交换使用。 作为本票收款人,收款人将本票存入收款人开户银行,由收款开户银行核实后,可以当场入账使用。目前也只能同城使用。 汇票可以异地使用。作为银行汇票的收款人,华东三省一市的汇票,在华东三省一市的收款人开户银行可以当场查实后,立刻入账使用。如果是全国汇票,一般需要一天,如果开出汇票的银行与收款人开户银行是一家,一般也提供当场入账抵用业务。 商业汇票收款人,同城的在约定的到期日到银行提出委托收款,异地的可以提前3天。同城一般1~2天可以入账,异地一般不超过1周。 商业汇票可以贴现使用。 汇票。汇票是出票人签发的,委托付款人在见票时或者在指定日期或者在将来可以确定的日期,向收款人或持票人无条件支付确定金额的票据。汇票的当事人,有出票人、付款人和收款人。其中,出票人可以同时是收款人。出票人是签发汇票并将其交付与他人之人。汇票签发后,出票人对收款人及正当持票人承担当汇票提示时付款人一定承兑或付款的保证责任。在汇票未经承兑之前,出票人是汇票的主债务人。付款人又称受票人,是根据出票人的命令支付票款之人。但在远期汇票,付款人在作出承兑前只是从债务人,汇票承兑后,付款人成为主债务人,出票人退居从债务人地位。收款人是有权收取票款之人,亦即汇票的债权人。收款人如果遭到拒付,有权向出票人追索票款。 根据出票人的不同,汇票分商业汇票与银行汇票。出票人为企业或个人的,为商业汇票。在商品买卖交易中,买方以第三方为付款人、以卖方为收款人签发的汇票,或者卖方以买方为付款人、以自己为收款人签发的汇票,即为商业汇票。银行汇票是以银行为出票人的汇票,它是一家银行向另一家银行发出的书面支付命令。银行汇票由银行签发后交汇款人,由汇款人寄给收款人。 本票。本票是出票人签发的,承诺自己在见票时或在指定的日期或在可以确定的将来日期,无条件向收款人或持票人支付确定金额的票据。本票只有出票人与收款人两方当事人。出票人是签发本票并将其交付他人之人,他完成出票行为后即成为本票的付款人,承担见票付款或定期付款的义务。收款人是自出票人取得本票,有权向出票人提示并要求出票人付款之人。 根据出票人的不同,本票分为一般本票与银行本票。由企业或个人签发的为一般本票,由银行签发的为银行本票。我国《票据法》规定的本票,限于银行本票。

支票汇票本票通俗的讲模板 (13页)

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除! == 本文为word格式,下载后可方便编辑和修改! == 支票汇票本票通俗的讲 篇一:汇票、本票、支票的基本知识 汇票、本票、支票的基本知识 1、票据及其特点 票据是一种表示债权、债务、信用关系的凭证。这种凭证又可以转让给别人,可以流通,是一种流通手段。 从世界大多数国家来看,流通票据主要包括:汇票、本票、支票三种。我国票据法第二条也规定,票据是指汇票、支票、本票。 票据的特点是要“式”不要“因”。所谓不要“因”是指一张票据只要形式上符合规定,就是有效票据。不问它产生的原因,票据的成立,不受产生原因的影响。但却强调它的“要式”,即项目。“要式”必须符合规定,“要式”所记载的项目必须齐全,必要项目须符合规定。各国票据法都做了详细规定,使票据“文义”简单明了。就是票据上所记载的事项、票据内容的解释要严格按照文义执行,票据行为内容完全以票据上记载的文义而定。票据法对此作了明文规定。 2、票据的产生 票据的起源是:工商业者为了节约现金,而采用票据作为支付手段,一开始就作为结算工具而出现。从整个票据的发展史来看,出现最早的是汇票,汇票包括了流通票据的全部内容。 3、汇票 汇票的定义各国也不一样。英国的票据法定义,一张汇票就是一项无条件的书面命令。由一人签发给另一人,受令人凭票在可以推定的将来支付一定数额的货币给特定之人或指定之人。这个定义没有规定汇票上的具体项目,也不要求在票据上写明票据的名称,票据项目符合规定就是有效票据。 汇票在运用过程中派生出了本票、支票和其它票据。 我国票据法对票据形式作了明确规定,第二十二条规定必须记载以下事项:

本票支票汇票区别(表格总结)

本票支票汇票区别(表格总 结) -标准化文件发布号:(9456-EUATWK-MWUB-WUNN-INNUL-DDQTY-KII

2

3

票据权利时效,是指超过这个时效,票据权利人就不再享有票据权利,即不得再向任何人提示付款;其票据权利消灭。 提示付款期限,是指持票人在规定的期间内向付款人提示付款;若超过规定期限,则丧失对其他前手的追索权,只能向承兑人或出票人行使权利。(提示承兑期限,就是持票人在规定的期间内向付款人提示承兑;若超过规定期限,则丧失对其他前手的追索权,只能向出票人行使权利。如果承兑人仍愿意接受承兑,则此时就是只能向承兑人或出票人行使权利) 票据权利在下列期限内不行使而消灭: (一)持票人对票据的出票人和承兑人的权利,自票据到期日起二年。见票即付的汇票、本票,自出票日起二年; (二)持票人对支票出票人的权利,自出票日起六个月; (三)持票人对前手的追索权,自被拒绝承兑或者被拒绝付款之日起六个月; (四)持票人对前手的再追索权,自清偿日或者被提起诉讼之日起三个月。 持票人应当按照下列期限提示付款: (一)见票即付的汇票,自出票日起一个月内向付款人提示付款; 4

(二)定日付款、出票后定期付款或者见票后定期付款的汇票,自到期日起十日内向承兑人提示付款。(三)支票的持票人应当自出票日起十日内提示付款。 (四)本票中的提示付款期限是自出票日起的2个月内行使的。 所以,超过提示付款期限(提示承兑期限),此时还可以向“出票人或承兑人”行使票据权利。但是如果超过票据权利时效,此时也不能向出票人或承兑人行使票据权利了,这张票据就相当于作废了。 5

通俗讲解本票、汇票、支票的区别

通俗讲解本票、汇票、支票的区别 最近看到很多朋友们都在问关于汇票、本票、支票的问题,大多数刚接触这几个名词的朋友还是不太了解这三种“票”该如何区分,纷纷表示看概念看到要吐,却还是记不住。今天,我就来用最接地气的方式,教大家区分这三者! (一)概念 1.本票概念 本票是出票人签发的,承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。 2.汇票的概念 汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。 3.支票的概念 支票是出票人签发的,委托办理支票存款业务的银行或者其他金融机构在见票时无条件支付确定的金额给收款人或者持票人的票据。 (二)案例及讲解 1.本票讲解 本票:一张欠条。隔壁老王要我还钱,但是我此刻囊中羞涩,于是给了他一张欠条(本票),并且告诉他,如果下次再找我,拿着这张欠条,我二话不说就会给钱。(本票是由出票人签发的,承诺自己在见票时会无条件支付确定的金额给收款人或者持票人的票据。出票人可以是普通人,也可以是银行。)但是我告诉老王,因为最近手头太紧,过了这段时间我可能就不记得了,所以让他两个月内来找我要钱。(本票的提示期限为2个月) 2.汇票讲解 汇票:一封密令。隔壁老张又来找我借钱,虽然我自己没钱,但是碍于面子,我给了他一封密令(汇票),用来命令老刘给他钱,告诉老张可以拿着这封密令去找人要钱。(汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或持票人的票据)我=出票人老刘=付款人老张=收款人、持票人(如果出票人为银行,就是银行汇票;如果出票人是商业主体,那就是商业汇票啦。)我告诉老张,时间不等人,另外一个人没啥耐心,所以要在一个月之内去找他。(汇票提示期限为1个月)如果我的密令上写着命令写着:命令老刘见到本书后,立刻给老张3500元,不得延误。(说明这是一张即期汇票。)如果我的密令上没有写马上给钱,而是写着与2015年10月28日给老张3500元。(这就是远期汇票)老张找到老刘,老刘一看,给钱的日子还没到,就告诉老张,说:“这钱我一定给,但是您看这时间还没到,我给您签个字,到时间一定给钱!” 老刘=承兑人(这个就是承兑汇票,付款人承兑以后成为汇票的承兑人。经购货人承兑的称“商业承兑汇票”,经银行承兑的称“银行承兑汇票”。) 3.支票讲解 支票:八百里加急的密令(即期汇票)后院老吴说上次我从他那买的东西还没给钱,于是来找我要,碰巧我手头宽裕,所以给了他一个加急的密令(支票),

最新通俗讲解本票、汇票、支票的区别

通俗讲解本票、汇票、支票的区别 1 2 最近看到很多朋友们都在问关于汇票、本票、支票的问题,大多数刚接触3 这几个名词的朋友还是不太了解这三种“票”该如何区分,纷纷表示看概念看4 到要吐,却还是记不住。今天,我就来用最接地气的方式,教大家区分这三者!5 (一)概念 6 1.本票概念 7 本票是出票人签发的,承诺自己在见票时无条件支付确定的金额给收款人8 或者持票人的票据。 9 2.汇票的概念 10 汇票是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确11 定的金额给收款人或者持票人的票据。 12 3.支票的概念 13 支票是出票人签发的,委托办理支票存款业务的银行或者其他金融机构在14 见票时无条件支付确定的金额给收款人或者持票人的票据。 15 (二)案例及讲解 16 1.本票讲解 17 本票:一张欠条。隔壁老王要我还钱,但是我此刻囊中羞涩,于是给了他18 一张欠条(本票),并且告诉他,如果下次再找我,拿着这张欠条,我二话不说19 就会给钱。(本票是由出票人签发的,承诺自己在见票时会无条件支付确定的20 金额给收款人或者持票人的票据。出票人可以是普通人,也可以是银行。)但21 是我告诉老王,因为最近手头太紧,过了这段时间我可能就不记得了,所以让

22 他两个月内来找我要钱。(本票的提示期限为2个月) 23 2.汇票讲解 24 汇票:一封密令。隔壁老张又来找我借钱,虽然我自己没钱,但是碍于25 面子,我给了他一封密令(汇票),用来命令老刘给他钱,告诉老张可以拿着这26 封密令去找人要钱。(汇票是出票人签发的,委托付款人在见票时或者在指定27 日期无条件支付确定的金额给收款人或持票人的票据)我=出票人老刘=付款28 人老张=收款人、持票人(如果出票人为银行,就是银行汇票;如果出票人是29 商业主体,那就是商业汇票啦。)我告诉老张,时间不等人,另外一个人没啥30 耐心,所以要在一个月之内去找他。(汇票提示期限为1个月)如果我的密31 令上写着命令写着:命令老刘见到本书后,立刻给老张3500元,不得延误。(说32 明这是一张即期汇票。)如果我的密令上没有写马上给钱,而是写着与2015年33 10月28日给老张3500元。(这就是远期汇票)老张找到老刘,老刘一看,34 给钱的日子还没到,就告诉老张,说:“这钱我一定给,但是您看这时间还没35 到,我给您签个字,到时间一定给钱!” 老刘=承兑人(这个就是承兑汇票,36 付款人承兑以后成为汇票的承兑人。经购货人承兑的称“商业承兑汇票”,经37 银行承兑的称“银行承兑汇票”。) 38 3.支票讲解 39 支票:八百里加急的密令(即期汇票)后院老吴说上次我从他那买的东西40 还没给钱,于是来找我要,碰巧我手头宽裕,所以给了他一个加急的密令(支41 票),十天之内可以去银行转账,老吴说给他密令就行了,他还欠老李的钱,于42 是把密令转让给了老李。我=出票人老吴=背书人老李=收款人、被背书人、43 持票人(支票的两大特点分别是:命令银行与见票付款,现金支票不能背书转44 让,支票的提示付款期限为出票起十天。)

汇票、本票、支票区别和各种时间大全(超级干货)

汇票、本票、支票区别表格票据种类 区分项目银行汇票商业汇票 性质自付证券委托证券 基本当事人出票人、付款人、收款人出票人、付款人、收款人 种类银行汇票商业承兑汇票、银行承兑汇票 适用范围单位、个人,同城、异地使用。单位,同城、异地使用。 可以用于转账,填明“现金”字样的(申请人 用途和收款人必须都是个人)也可以用于支取现只能转帐 xx。 出票人银行。有直接支付责任。单位。无直接支付责任,只有担保责任。是否可以背书转 让√√ 是否可以贴现×√ (1)表明汇票字样; (1)表明汇票字样; (2)无条件支付的承诺; (2)无条件支付的委托; (3)确定的金额; 绝对记载事项 (3)确定的金额; (4)付款人的名称;

(4)付款人的名称; (5)收款人名称; (5)收款人名称; (6)出票日期; (6)出票日期;银行本票支票自付证券委托证券出票人、收款人出票人、付款人、收款人银行本票(定额、不定额)普通支票、现金支票、转账支票单位、个人。同一票据交换区。单位、个人。同一票据交换区。 可以用于转账,填明“现金”现金支票只可以提取现金,字样的(申请人和收款人必须转账支票只可以转账,普通都是个人)也可以用于支取现支票都可以,划线支票只可金。以转账银行。有直接支付责任。单位、个人。有直接支付责任√√×× (1)表明本票字样; (1)表明支票字样; (2)无条件支付的承诺; (2)无条件支付的委托; (3)确定的金额; (3)确定的金额; (4)收款人的名称; (4)付款人名称; (5)出票日期; (5)出票日期; (6)出票人签章

(6)出票人签章 (7)出票人签章 相对记载事项 (1)付款地; (2)出票地; (3)付款日期 (7)出票人签章 (1)付款地; (2)出票地; (3)付款日期没有付款人 (1)付款地; (2)出票地没有收款人 (1)付款地; (2)出票地 (1)定日付款、出票后定期付款的,在汇票到提示承兑期限不需要承兑期日前承兑 (2)见票后定期付款的,自出票日起1个月内承兑不需要承兑自到期日起10日之内付提示付款期限自出票日起1个月内提示付款款不超过6个月自出票日起2个月内提示付款自出票日起10日之内提示付款见票即付付款期限见票即付但承兑人仍负绝对支付丧失对前手的追索权,但出票付款人可以不付款,出票人未按期提示付款的丧失对前手的追索权,代理付款银行不丧失对前手的追索权, 后果

本票汇票和支票的相同点和不同点

本票汇票和支票的相同点 和不同点 Newly compiled on November 23, 2020

本票、汇票和支票的相同点和不同点 1.相同点 (1)具有同一性质 ①都是设权有价证券。即票据持票人凭票据上所记载的权利内容,来证明其票据权利以取得财产。 ②都是要式证券。 票据的格式(其形式和记载事项)都是由法律(即票据法)严格规定,不遵守格式对票据的效力有一定的影响。 ③都是文义证券。票据权利的内容以及票据有关的一切事项都以票据上记载的文字为准,不受票据上文字以外事项的影响。 ④都是可以流通转让的证券。一般债务契约的债权,如果要进行转让时,必须征得债务人的同意。而作为流通证券的票据,可以经过背书或不作背书仅交付票据的简易程序而自由转让与流通。 ⑤都是无因证券。即票据上权利的存在只依票据本身上的文字确定,权利人享有票据权利只以持有票据为必要,至于权利人取得票据的原因,票据权利发生的原因均可不问。这些原因存在与否,有效与否,与票据权利原则上互不影响。由于中国目前的票据还不是完全票据法意义上的票据,只是银行结算的方式,这种无因性不是绝对的。 (2)具有相同的票据功能 ①汇兑功能。凭借票据的这一功能,解决两地之间现金支付在空间上的障碍。②信用功能。票据的使用可以解决现金支付在时间上障碍。票据本身不是商品,它是建立在信用基础上的书面支付凭证。 ③支付功能。票据的使用可以解决现金支付在手续上的麻烦。票据通过背书可作为多次转让,在市场上成为一种流通、支付工具,减少现金的使用。而且由于票据交换制度的发展,票据可以通过票据交换中心集中清算,简化结算手续,加速资金周转,提高社会资金使用效益。 2.主要区别 (1)本票是自付(约定本人付款)证券;汇票是委付(委托他人付款)证券;支票是委付证券,但受托人只限于银行或其他法定金融机构。 (2)付款期限不同。本票的提示付款期限为出票日起2个月,支票的提示付款期限为出票日起10日,银行汇票的提示付款期限为出票日起1个月,商业汇票的提示付款期限为到期日起10日,见票即付的商业汇票的提示付款期限为出票日起1个月。

本票支票汇票区别(表格总结)

本票支票汇票区别(表格总结)标准化文件发布号:(9312-EUATWW-MWUB-WUNN-INNUL-DQQTY-

提示付款期限,是指持票人在规定的期间内向付款人提示付款;若超过规定期限,则丧失对其他前手的追索权,只能向承兑人或出票人行使权利。(提示承兑期限,就是持票人在规定的期间内向付款人提示承兑;若超过规定期限,则丧失对其他前手的追索权,只能向出票人行使权利。如果承兑人仍愿意接受承兑,则此时就是只能向承兑人或出票人行使权利) 票据权利在下列期限内不行使而消灭: (一)持票人对票据的出票人和承兑人的权利,自票据到期日起二年。见票即付的汇票、本票,自出票日起二年; (二)持票人对支票出票人的权利,自出票日起六个月; (三)持票人对前手的追索权,自被拒绝承兑或者被拒绝付款之日起六个月; (四)持票人对前手的再追索权,自清偿日或者被提起诉讼之日起三个月。 持票人应当按照下列期限提示付款: (一)见票即付的汇票,自出票日起一个月内向付款人提示付款; (二)定日付款、出票后定期付款或者见票后定期付款的汇票,自到期日起十日内向承兑人提示付款。 (三)支票的持票人应当自出票日起十日内提示付款。 (四)本票中的提示付款期限是自出票日起的2个月内行使的。 所以,超过提示付款期限(提示承兑期限),此时还可以向“出票人或承兑人”行使票据权利。但是如果超过票据权利时效,此时也不能向出票人或承兑人行使票据权利了,这张票据就相当于作废了。

银行汇票 全国银行汇票一式四联,银行汇票提示付款期为自出票日起的1个月。持票人超过付款期限提示付款的,代理付款人(银行)不予受理。 商业汇票 商业汇票又分为银行承兑汇票和商业承兑汇票,见票即付的商业汇票的提示付款期限是自出票日起一个月,定日付款、出票后定期付款和见票后定期付款的汇票,自到期日起10日内向承兑人提示付款。持票人应在提示付款期限内通过开户银行委托收款或直接向付款人提示付款。可以提前三天匡算邮程,就是在实际操作中可以提前三天到银行进行托收,向出票人或付款人提示付款,持票人超过提示付款期限提示付款的,持票人开户银行不予受理。商业汇票承兑期限最长不得超过6个月。

本票、汇票和支票的相同点和不同点

本票、汇票和支票的相同点和不同点 1.相同点 (1)具有同一性质 ①都是设权有价证券。即票据持票人凭票据上所记载的权利内容,来证明其票据权利以取得财产。 ②都是要式证券。 票据的格式(其形式和记载事项)都是由法律(即票据法)严格规定,不遵守格式对票据的效力有一定的影响。 ③都是文义证券。票据权利的内容以及票据有关的一切事项都以票据上记载的文字为准,不受票据上文字以外事项的影响。 ④都是可以流通转让的证券。一般债务契约的债权,如果要进行转让时,必须征得债务人的同意。而作为流通证券的票据,可以经过背书或不作背书仅交付票据的简易程序而自由转让与流通。 ⑤都是无因证券。即票据上权利的存在只依票据本身上的文字确定,权利人享有票据权利只以持有票据为必要,至于权利人取得票据的原因,票据权利发生的原因均可不问。这些原因存在与否,有效与否,与票据权利原则上互不影响。由于中国目前的票据还不是完全票据法意义上的票据,只是银行结算的方式,这种无因性不是绝对的。 (2)具有相同的票据功能 ①汇兑功能。凭借票据的这一功能,解决两地之间现金支付在空间上的障碍。 ②信用功能。票据的使用可以解决现金支付在时间上障碍。票据本身不是商品,它是建立在信用基础上的书面支付凭证。 ③支付功能。票据的使用可以解决现金支付在手续上的麻烦。票据通过背书可作为多次转让,在市场上成为一种流通、支付工具,减少现金的使用。而且由于票据交换制度的发展,票据可以通过票据交换中心集中清算,简化结算手续,加速资金周转,提高社会资金使用效益。 2.主要区别 (1)本票是自付(约定本人付款)证券;汇票是委付(委托他人付款)证券;支票是委付证券,但受托人只限于银行或其他法定金融机构。 (2)付款期限不同。本票的提示付款期限为出票日起2个月,支票的提示付款期

三种票据比较:支票、本票、汇票的异同点【含票样图片,后附法规出处,非常详细】

三种票据比较:支票与本票、汇票的异同点【含票样图片,后附法规出处】 1、承兑概述: 承兑(Acceptance)即承诺兑付,是付款人在汇票上签章表示承诺将来在汇票到期时承担付款义务的一种行为。汇票付款人在票据上承诺负担支 付票面金额的义务,并将该种意思表示记载在票据上的一种票据行为。承兑是汇票所特有的一种制度。承兑行为只发生在远期汇票的有关活动中。 承兑行为是针对汇票而言的,并且只是远期汇票才可能承兑。本票,支票和即期汇票都不可能发生承兑。远期票据规定承兑的,在付款前,必须由 持票人向付款人要求承兑,即付款人在票据前面批注承兑字样,后加签名承兑日期及一些注解等。 承兑的两种形式:①普通承兑:承兑人对出票人的指示不加限制的同意确认。②限制承兑:指承兑时,用明白的措辞改变汇票的承兑后的效果。 在票据法上,汇票付款人并不因为发票人的付款委托成为当然的汇票债务人,必须有承兑行为。付款人一经承兑,就叫做承兑人,是汇票的主 债务人。承兑是一种附属的法律行为,目的在于使付款人到期负担票面金额的支付义务。因此,付款人在承兑后,必须依照票据上的记载内容,到 期向持票人支付票据金额,即使出票人未向付款人供应资金,也不能成为向持票人抗辩的理由。如果承兑人在到期日不作付款,持票人应向出票人 就票据金额直接请求支付。 2、承兑特征: 1)承兑是汇票独有的一种附属票据行为。 2)承兑只能是付款人所为的票据行为。 3)承兑需在汇票正面位置。 3、承兑影响: 1)承兑人成为主义务人。 2)出票人变成从义务人。 3)持票人增强了收款保障。 **本票的见票规则 1.本票见票的涵义。 本票的见票,是指本票的出票人因持票人的提示,为确定见票后本票的定期付款的到期日,于本票上记载见票字样及日期并签名的行为。本票 与汇票相同,可分为定期本票、计期本票、即期本票及注期本票等四种。其中,就定期本票与计期本票来说,因到期日已经确定,期日到来向出票 人请求付款尚无问题;就即期本票来说,因持票人只须提示本票向出票人请求付款,也无问题;就注期本票来说,到期日未确定,须在持票人见票 提示后方可确定,因此,正如汇票设有承兑制度一样,本票设有见票制度。可以说,本票的见票制度与汇票的承兑制度有异曲同工之妙。 然而,与汇票的承兑的制度相比,本票的见票制度有其自身的法律特征。其一,见票制度是本票的特有制度,而承兑制度是汇票的特有制度。 汇票可以用承兑制度确定到期日,本票没有承兑制度,所以另行建立一种见票制度。其二,见票是出票人的行为,而承兑是付款人的行为。其三, 见票只能适用于见票后定期付款的本票(注期本票),而其他三种本票无须见票。而承兑除见票即付的汇票(即期汇票)不适用外,其他三种汇票均须 承兑。其四,见票的作用从正面来说,具有确定到期日作用,从反面来说,如果出票人拒绝见票时,持票人应于提示见票期限内请求作成拒绝证书,