财务管理案例分析

华达公司是一家上市公司,该公司是以计算机软件及系统集成为核心业务,面向电信、电力、金融等的基础信息建设提供应用软件和全面解决方案。公司当前正在做2011年度的财务预算。下一周,财务总监郭为将向董事会汇报2011年度的总体财务计划。预算的重点在于投资项目的选择和相应的融资方案的确定。

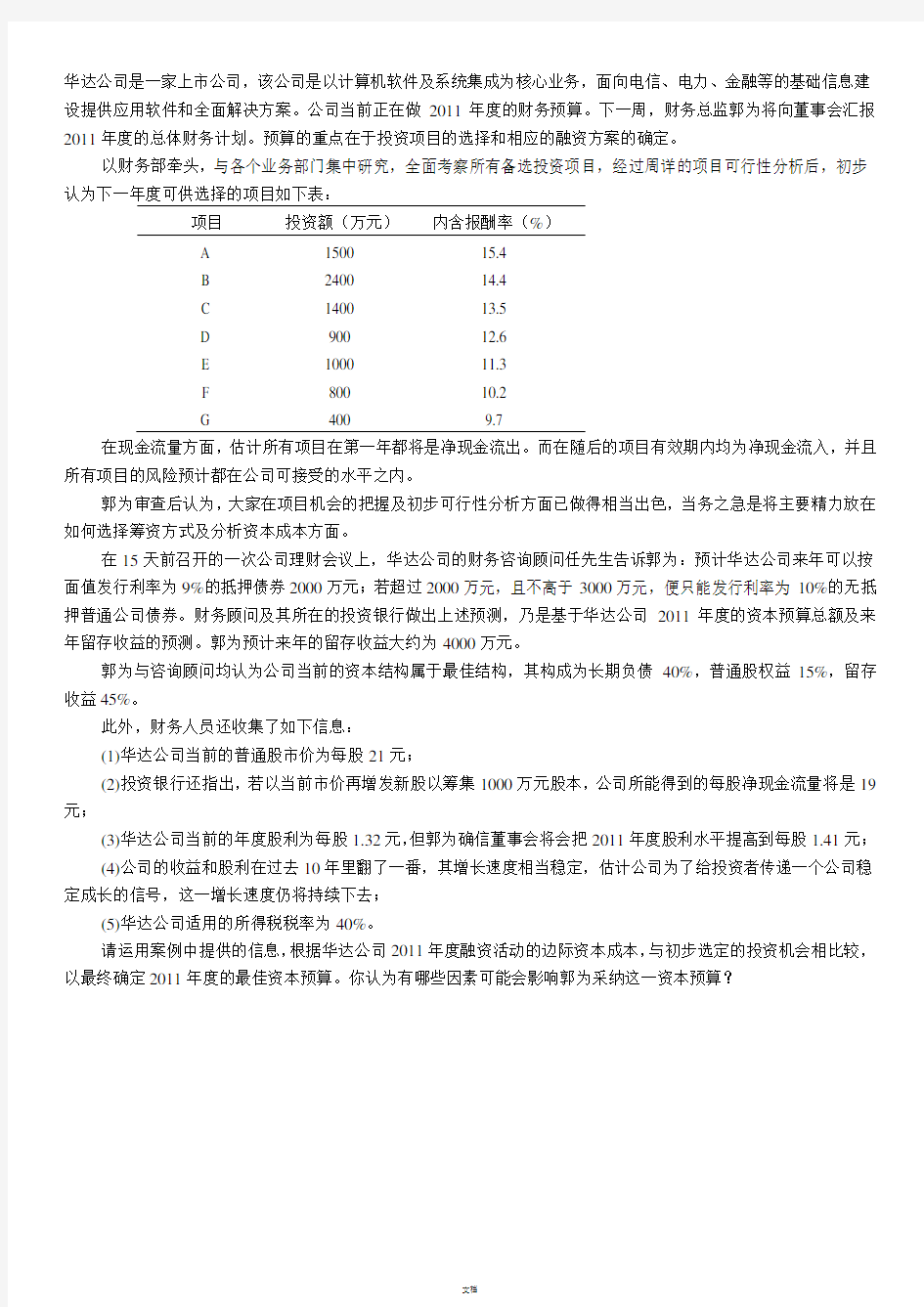

以财务部牵头,与各个业务部门集中研究,全面考察所有备选投资项目,经过周详的项目可行性分析后,初步认为下一年度可供选择的项目如下表:

项目投资额(万元)内含报酬率(%)

A 1500 15.4

B 2400 14.4

C 1400 13.5

D 900 12.6

E 1000 11.3

F 800 10.2

G 400 9.7

在现金流量方面,估计所有项目在第一年都将是净现金流出。而在随后的项目有效期内均为净现金流入,并且所有项目的风险预计都在公司可接受的水平之内。

郭为审查后认为,大家在项目机会的把握及初步可行性分析方面已做得相当出色,当务之急是将主要精力放在如何选择筹资方式及分析资本成本方面。

在15天前召开的一次公司理财会议上,华达公司的财务咨询顾问任先生告诉郭为:预计华达公司来年可以按面值发行利率为9%的抵押债券2000万元;若超过2000万元,且不高于3000万元,便只能发行利率为10%的无抵押普通公司债券。财务顾问及其所在的投资银行做出上述预测,乃是基于华达公司2011年度的资本预算总额及来年留存收益的预测。郭为预计来年的留存收益大约为4000万元。

郭为与咨询顾问均认为公司当前的资本结构属于最佳结构,其构成为长期负债40%,普通股权益15%,留存收益45%。

此外,财务人员还收集了如下信息:

(1)华达公司当前的普通股市价为每股21元;

(2)投资银行还指出,若以当前市价再增发新股以筹集1000万元股本,公司所能得到的每股净现金流量将是19元;

(3)华达公司当前的年度股利为每股1.32元,但郭为确信董事会将会把2011年度股利水平提高到每股1.41元;

(4)公司的收益和股利在过去10年里翻了一番,其增长速度相当稳定,估计公司为了给投资者传递一个公司稳定成长的信号,这一增长速度仍将持续下去;

(5)华达公司适用的所得税税率为40%。

请运用案例中提供的信息,根据华达公司2011年度融资活动的边际资本成本,与初步选定的投资机会相比较,以最终确定2011年度的最佳资本预算。你认为有哪些因素可能会影响郭为采纳这一资本预算?

根据题意,

(1)华达公司当前的普通股市价为每股21元;

(2)投资银行还指出,若以当前市价再增发新股以筹集1000万元股本,公司所能得到的每股净现金流量将是19元;

(3)华达公司当前的年度股利为每股1.32元,但郭为确信董事会将会把2011年度股利水平提高到每股1.41元; (4)公司的收益和股利在过去10年里翻了一番,其增长速度相当稳定,估计公司为了给投资者传递一个公司稳定成长的信号,这一增长速度仍将持续下去;

(5)华达公司适用的所得税税率为40%。

因此公司普通股融资与留存收益融资的差别在于普通股需要多支付2元每股的筹资费用,且公司潜在的增长率为: 1210-=g 债券税后成本:

()()%

0.6%40-1%10%4.5%40-1%921=?==?=d d K K

留存收益税后成本:

%89.13)12(21

41.1?10

1=-+=+=g P D K s 普通股税后成本: ()%60.14)12(19

41.11?10

2=-+=+-=

g f P D K s

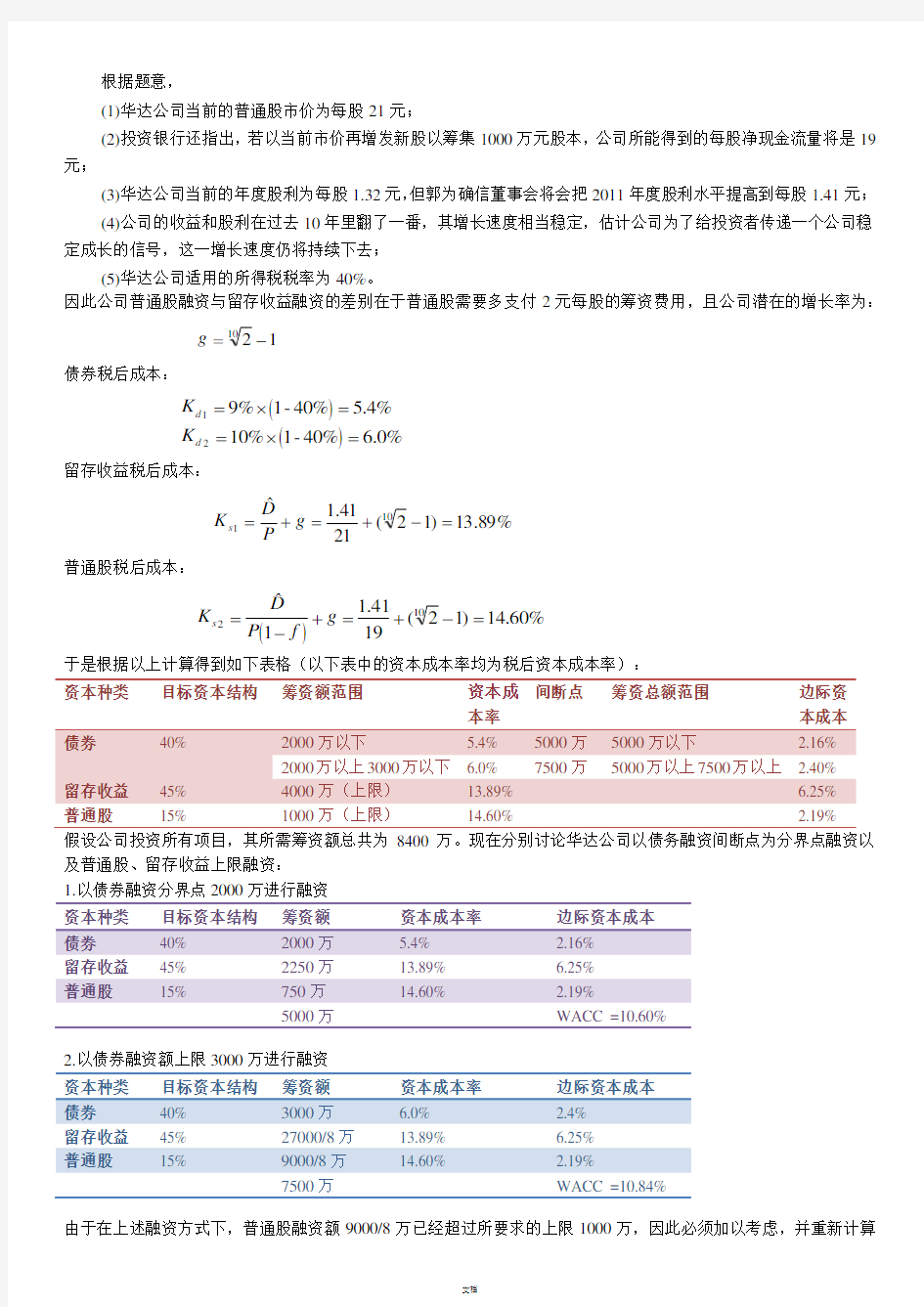

于是根据以上计算得到如下表格(以下表中的资本成本率均为税后资本成本率): 假设公司投资所有项目,其所需筹资额总共为8400万。现在分别讨论华达公司以债务融资间断点为分界点融资以及普通股、留存收益上限融资:

1.以债券融资分界点2000万进行融资

2.以债券融资额上限3000万进行融资

由于在上述融资方式下,普通股融资额9000/8万已经超过所要求的上限1000万,因此必须加以考虑,并重新计算

资本种类 目标资本结构 筹资额范围

资本成本率 间断点 筹资总额范围

边际资本成本 债券 40% 2000万以下

5.4% 5000万 5000万以下

2.16% 2000万以上3000万以下 6.0% 7500万 5000万以上7500万以上 2.40% 留存收益 45% 4000万(上限)

13.89% 6.25% 普通股

15%

1000万(上限)

14.60%

2.19%

资本种类 目标资本结构 筹资额 资本成本率 边际资本成本

留存收益 45% 2250万 13.89% 6.25%

普通股

15% 750万 14.60% 2.19%

5000万 WACC =10.60%

资本种类 目标资本结构 筹资额 资本成本率 边际资本成本

普通股 15% 9000/8万 14.60% 2.19%

7500万 WACC =10.84%

得到如下结果。

3.以普通股上限1000万为限进行融资

资本种类目标资本结构筹资额资本成本率边际资本成本

留存收益45% 3000万13.89% 6.25%

普通股15% 1000万14.60% 2.19%

20000/3万WACC =10.84%

因此我们便得到了华达公司应该进行融资的合理方案,现在将项目收益情况与上述融资成本进行比较,得到如下数据关系图:

根据上述数据图,我们很清楚的发现:

(1)项目F、G的内含报酬率低于边际资本成本(或者说低于WACC),因而不必进行投资,即内含报酬率高于边际资本成本的项目是值得投资的,内含报酬率低于边际资本成本的项目是不值得投资的;

(2)在总融资额为20000/3万元的条件下,项目E的融资需求不能得到完全满足,因此项目E是无法投资的;(3)在以上约束下,华达公司可以投资的项目是A、B、C、D,其融资需求为6200万元:债券融资额2480万元、留存收益融资额2790万元、普通股融资额930万元。