大豆期货实训报告精品文档12页

一、大豆期货市场概况

1.国内大豆期货市场的基本情况

我国对大豆品种一直实行比较积极的产销政策。在计划经济体制时期,国家通过严格的计划购销措施,控制包括大豆在内的所有粮食的流通全过程,而在1979年以后,我国在向市场经济转型的过程,粮食的购销政策逐渐松动,大豆在四大粮食品种中市场化改革的力度最大。到目前为止,稻谷、小麦、玉米在一定范围内仍存在保护价收购,而对大豆品种而言,国家基本没有任何形式的保护,商品化率高过70-80%。随着人们生活水平的提高,大豆已经从粮食作物转化为重要的油用作物,榨油量占到我国大豆总消费量的75%以上,成为主要粮食品种中市场化程度最高的品种。

作为一种农产品,大豆的生产和供应带有很大的不确定性。首先,大豆种植、供应是季节性的。一般来说,在收获期,大豆的价格比较低。其次,大豆的种植面积都在变化,从而对大豆市场价格产生影响。第二,大豆的生长期大约在4个月左右,种植期内气候因素、生长情况、收获进度都会影响大豆产量,进而影响大豆价格。

我国是国际大豆市场最大的进口国之一。因此,国际价格水平和进口量的大小直接影响国内大豆价格。

大豆价格的高低直接影响豆油的生产成本。近年来,我国许多大型压榨企业选择进口大豆作为加工原料,使得进口大豆的压榨数量远远超过国产大豆的压榨数量。从而使豆油价格越来越多地受到进口大豆价格的影响。

大豆压榨效益是决定豆油供应量的重要因素之一。如果大豆加工厂的压榨效益一直低迷,那么,一些厂家将会停产,从而减少豆油的市场供应量。

自1993年起,大商所在成立之初就推出了大豆期货交易,交易规模逐年扩大,价格更加真实,内在运行质量不断提高,目前已成为仅次于美国芝加哥期货交易所的全球第二大大豆期货市场。2002年,为配合国家政策和适应现货市场变化,大商所将大豆合约拆分,以非转基因大豆为交易标的的黄大豆合约上市交易,中国、北美、南美的大豆都可以进入期货市场交割,与黄大豆合约形成良性互动,健全的大豆避险体系终于形成。经过多年的发展,大连大豆期货市场的功能发挥日益充分,在指导生产大豆种植、稳定企业生产经营等方面发挥了重要作用,有力地推动了我国大豆产业的发展。

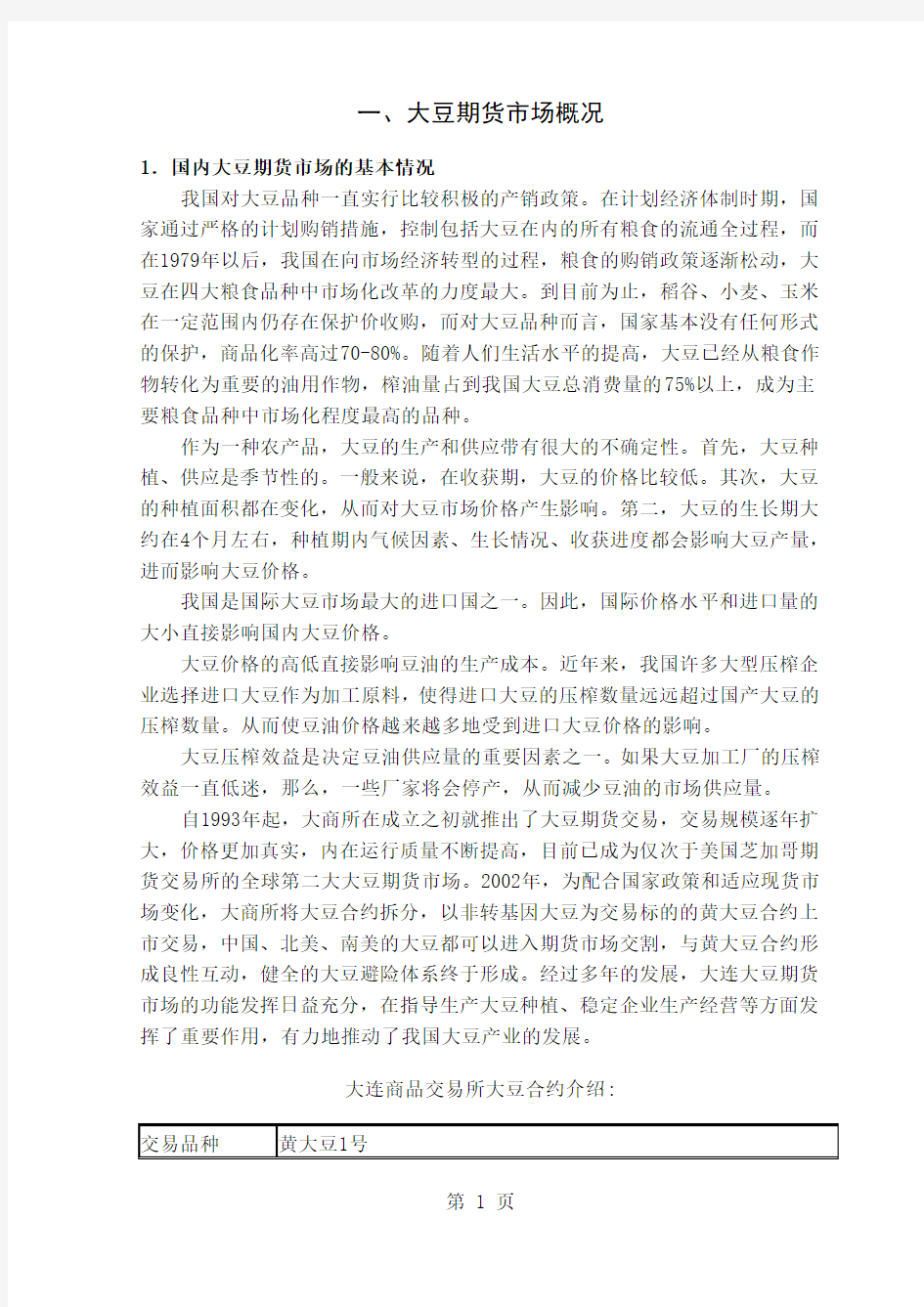

大连商品交易所大豆合约介绍:

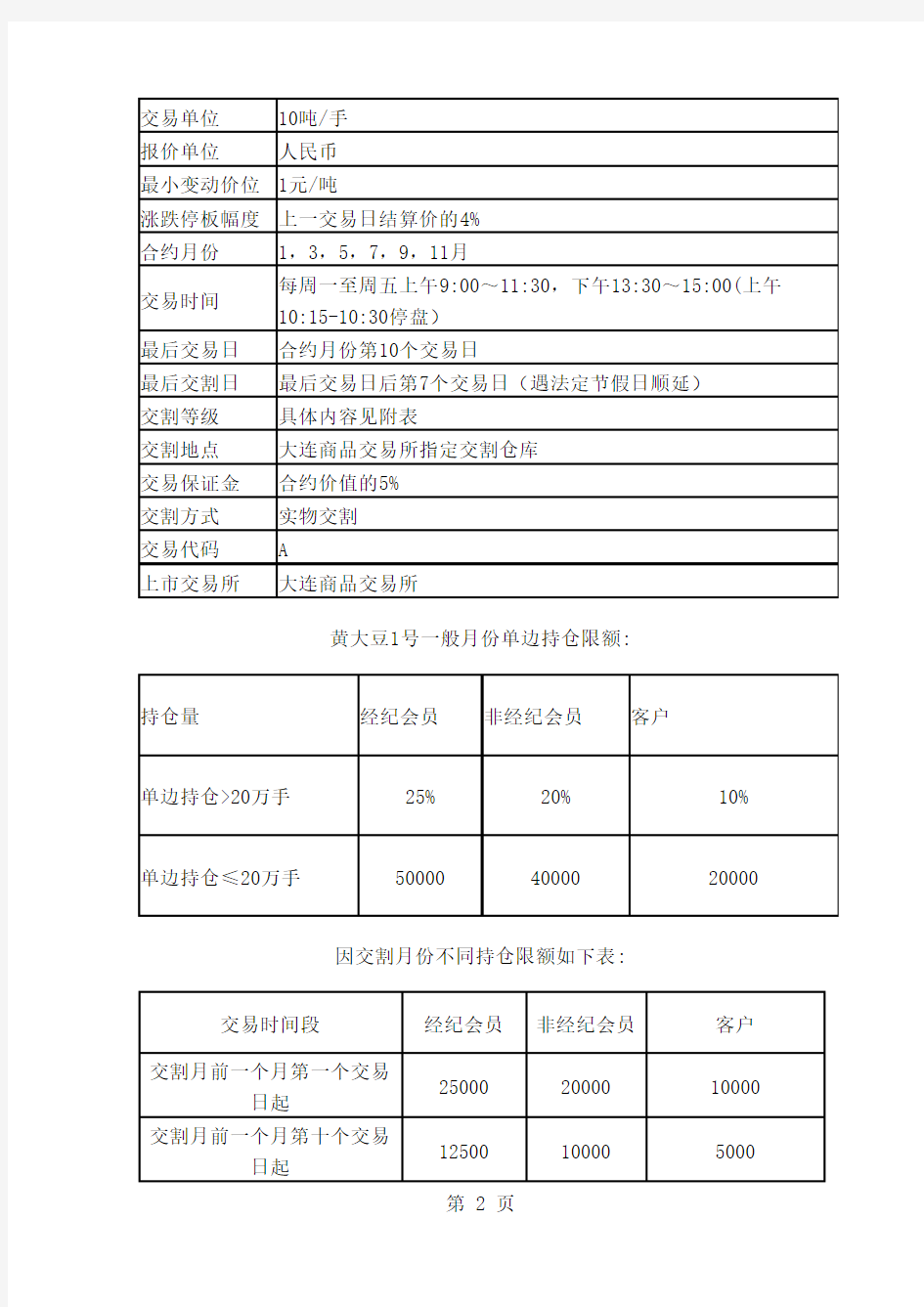

黄大豆1号一般月份单边持仓限额:

因交割月份不同持仓限额如下表:

2.国际大豆期货市场的基本情况

(一)CBOT 大豆市场概要

芝加哥商品交易所(CBOT)大豆合约已有100 多年的交易历史,目前它是CBOT 交易量最大,变动幅度最剧烈的合约,每手5000 蒲式耳(合136 吨),每日涨停板限30 美分,日成交量一般在50000 手上下。美国芝加哥期货交易所(CBOT)大豆期货标准合约合约单位 5,000 蒲式耳交割等级 2 等黄大豆或交易所指定的替代品报价单位美分或1/4 美分/蒲式耳最小变动价位 1/4 美分/蒲式耳($12.50/张)日涨跌幅限制比上日结算价高低30 美分/蒲式耳(可

扩大为45 美分),现货月无此限制合约月份 9,11,1,3,5,7,8最后交易日交割月倒数第7 个交易日最后交割日交割月的最后一个交易日交易时间周一至

周五9:30 a.m. - 1:15 p.m. 芝加哥时间Project A:周日至周四 9:00 p.m. - 4:30 a.m. 芝加哥时间

目前CBOT 参与群体层面齐全。在CBOT 市场交易者中,既有来自压榨企业的买家商业机构,也有来自产地农场主或者农民代言人仓储机构的抛售商业套保;既有来自证券以及各种基金的大量投资组合基金,同时还有部分来自于自营机构以及许多中小散户大量参与。在参与者中,既有美国国内的投资和保值客户,也有来自各国的投资和保值客户。

在CBOT 大豆市场,参与的群体可以分为三个方面:投资基金、商业机构、中小散户。

西方资本市场有很多不同种类的投资基金,根据资金规模的大小、运作理念的差异可以将基金分为两大类:一类是宏观基金,资金规模庞大,主要进行战略性长线投资,历史上大豆牛市的产生曾有宏观基金的参与。另一类是短线基金,主要由CTA 商品交易顾问管理的基金,资金规模相对较小,其主要依据技术分析进行短线操作,所以又称技术基金,通常讲到的基金大都属于CTA。据不完全统计,国际金融市场的CTA 基金总资产约400 亿美元,其中10%用于商品期货投资。虽然CTA 基金的持仓比重不高,但由于其系统性进出、集中性造市的特点,对大豆走势影响极大,在短期内甚至会成为大豆价格涨跌的决定性因素。历史上的基金总是与赢家有缘,尤其是对大行情的把握非常到位,所以吸引了众多小投资者的追捧,其影响力愈发增强。

国际基金拥有世界上最优秀的投资专家,对基本面的理解非常深刻,对行情

发现向来“先知先觉”。同时,基金往往使行情波动加剧。回顾1994 年以来大豆市场数年来的涨跌循环历史,无不与基金的追波逐浪有关。

商品基金组织在一个市场上基金声名远扬,那就是粮食综合类期货市场。粮

食市场由于其良好的流通体制(高成交量、高空盘量)为基金提供了绝佳的发挥环

境。假定基金通常持有大量的头寸,在流通性较差的市场,比如木材或铝市场,成交量较小,基金在这种市场以巨大的持仓很难进出,也就是基金很难涉猎这样

的市场。而在流通性比较高的粮食类商品市场,基金进出头寸就比较容易。即使

商品基金拥有庞大的资金实力,基金也不能和期货市场“老大”:商业机构(套期保值)相抗衡。主要的食品加工商如嘉吉拥有强大的现货背景,对市场有较强的打击能力,他们使得基金在市场上表现老实,比较守规矩,从而使得市场价格多数时间在相对比较公正的区间内波动。但是基金仍然在一定的时间内有足够的资金实力来撼动市场。

为什么期货市场能够产生?从期货的渊源起于粮食市场而言,期货市场的奠

定者就是商业机构。大豆市场的商业机构既包括了那些采购方,诸如ADM 这些大

型的压榨企业,也包括了抛售方,如以FC STONE 为代表的农场主,切实代表了

农民的利益,同时也包括以诸如路易达夫和威尔玛为代表的大型跨国贸易商。那

些以期货市场作为自己份内工作的中小投资者,他们勇于承担期货的风险,并以

博取价差为终生职业,甚至许多短线高手,抢帽子者,黄牛都在大豆市场中冲浪。

二、行情回顾

美国农业部(USDA)连续两周下调美国大豆生长优良率,使得国际大豆期货市场“天气升水”被快速建立起来。而随着大豆生长进入关键期,市场多空围绕天气变化的争夺目前才刚刚展开。

USDA在每周作物生长报告中称,截至6月17日当周,美国大豆生长优良率为56%,之前一周为60%,去年同期为68%。美国大豆出苗率为95%,之前一周为90%,去年同期为77%。

该数据显示,美国大豆生长进度虽然较去年有所加快,但是目前的优良率则落后于去年,而上周USDA就曾将大豆生长优良率下调了5个百分点。优良率的持续下滑,令市场对于美国大豆产量下滑的担忧情绪加重。在天气可能影响大豆产量的情况下,资金纷纷买入大豆期货合约,从而将大豆期价快速推升,业内人士将这种上涨称之为建立“天气升水”,其重要特征就是远月合约期价涨幅较近月更大。

渤海期货分析师高云飞指出,自今年初以来,南美地区受拉尼娜气候的影响出现干旱天气,造成南美地区大豆产量受到巨大影响,如果美国大豆生长也出现问题,那么将给未来大豆供给造成巨大威胁,因此在美国大豆产量确定之前,对于天气的炒作可能会持续。

当然,在大豆期价建立“天气升水”的过程中,一定少不了基金的身影。美国商品交易管理委员会(CFTC)公布的数据显示,在经历了5月底到6月初的减仓之后,基金从6月中旬之后再度大举增持大豆多单,截至上周二的一周内,基金净多单增加3.6万手,达17.8万手,已经超过市场持仓总量的30%。

展望未来一段时间,干燥的天气依然对大豆生长构成威胁。美国的气象机构Global Weather Monitoring表示,未来7~10天,美国中西部地区东南部的干燥天气预期将继续打压玉米及大豆作物的生长。

“由于今年南美大豆受天气影响出现了较大幅度的减产,而上年度全球大豆库存本来就相对较少,因此美国大豆的产量将是保持全球大豆供需平衡的关键所在。”上海大陆期货分析师高严荣指出,“在这种情况下,市场对于美国大豆种植区的天气状况将变得特别敏感,一旦有不利的天气状况出现,大豆价格极易出现快速上涨的走势。”

芝加哥商品交易所(CBOT)大豆11月合约期价报1374.75美分/蒲式耳,较上一交易日上涨35.5美分/蒲式耳,涨幅2.63%。而受到国际大豆期价快速上涨影响,昨日大连商品交易所豆类期货品种全线上涨,其中豆粕主力1301合约期价上涨100元/吨,报3361元/吨,涨幅达3.07%。

三、基本面分析

世界三大大豆主产国,美国,巴西,阿根廷。从趋势上来看,大豆作为主要油脂消费品近20年来呈稳步增长态势,但是这三个国家所产大豆和我国所产大豆有区别,他们产的是转基因大豆,我们国家产的是非转基因大豆。目前可以确定的是美国本年度的产量达到了历史最高,巴西,阿根廷因为在南半球目前才开始大豆的播种季,目前得到的消息是这两国的播种面积和单产预估也将达到历史最高。所以在2010年度,大豆总体上不存在供应缺口。那么目前

大豆炒作的主要焦点就在需求上,我国年产大豆一般为年产1500万吨左右,今年因为干旱大概在1200万吨左右。因为农村人口向城市转移,中国人口消费习惯也逐步由动物油脂转向大豆油脂消费,中国逐渐成为世界上最大的大豆进口国。虽然巴西作为大豆主产国,但是因为国际油价的上涨,而豆油可以作为替代的添加能源作为燃料,所以巴西产大豆在油价70美元之上很有可能给自己国内作为燃料消耗掉,甚至巴西可能由一个大豆纯出口国转变为一个纯进口国。这样的事情在2007年度曾经发生过,2006年大豆库存达到历史最高,但是豆油却一路上涨至大约15000元/吨就是这个原因。

北半球这里和南半球季节是相反的,而大豆是一年一季作物,且对天气要求非常高。一般下半年炒作的是北半球的实际产量和消费量,上半年炒作的是南半球的预估产量,实际产量和消费量。

总的来说,大豆是以美元计价,全世界大豆主要交易集中在芝加哥CBOT 交易所和阿根廷谷物交易所,受到美元汇率影响波动较大。主要是因为这三个国家主要出口的粮食作物为大豆,而美元汇率下跌,如果在生产成本固定的情况下,生产国农民得到的利润就少甚至亏本。所以大豆价格通常和美元汇率呈反向波动。

至于经济周期的波动影响主要还是受原油价格波动影响,原油消费量提高,原油价格上涨,大豆转化为豆油之后作为替代燃料的利润就高,反之利润低或者无利润的话。生物能源企业生产燃料积极性就不足,就会导致大豆的库存积压。

政治因素上主要就是南美的罢工情况,一般南美工人会因为一些政治因素发起罢工运动,不光是工人参加,农民也会参加。前一次农民罢工就是因为农民诉求政府要求政府有效抵制美元汇率下跌没有得到满足。农民罢工必然会导致播种,收割的进度延迟从而影响单产或者总产量。

一般投机的话就是从上面几个因素上找,另外大豆是一个非常注重天气影响的品种。恶劣天气非常容易导致大豆单产减少,大豆播种下去,从播种到生长到收割豆油严格天气要求,任何一个环节天气不对都会对大豆价格产生巨大波动。总的来说播种时天气要晴朗湿润,播种以后要湿润,生长时要晴朗湿润,成熟时要干燥,收割时要干燥。所有环节有任何一节天气不对大豆价格都会有至少100美分波动。

基本面上,巴西第二大大豆生产州帕拉纳州开始收割大豆,由于今年9月份时该地区天气较为正常,领先于其他地区开始播种大豆,因此最先收割,同时近期走势强劲的大豆期价也刺激农户加紧收割。另一方面,阿根廷仍旧受到干旱天气的困扰,时至今日,仍有部分地区未能按计划进行播种,播种面积预计将会进一步萎缩,进而影响产量。美国方面,美国农业部公布了周度出口销