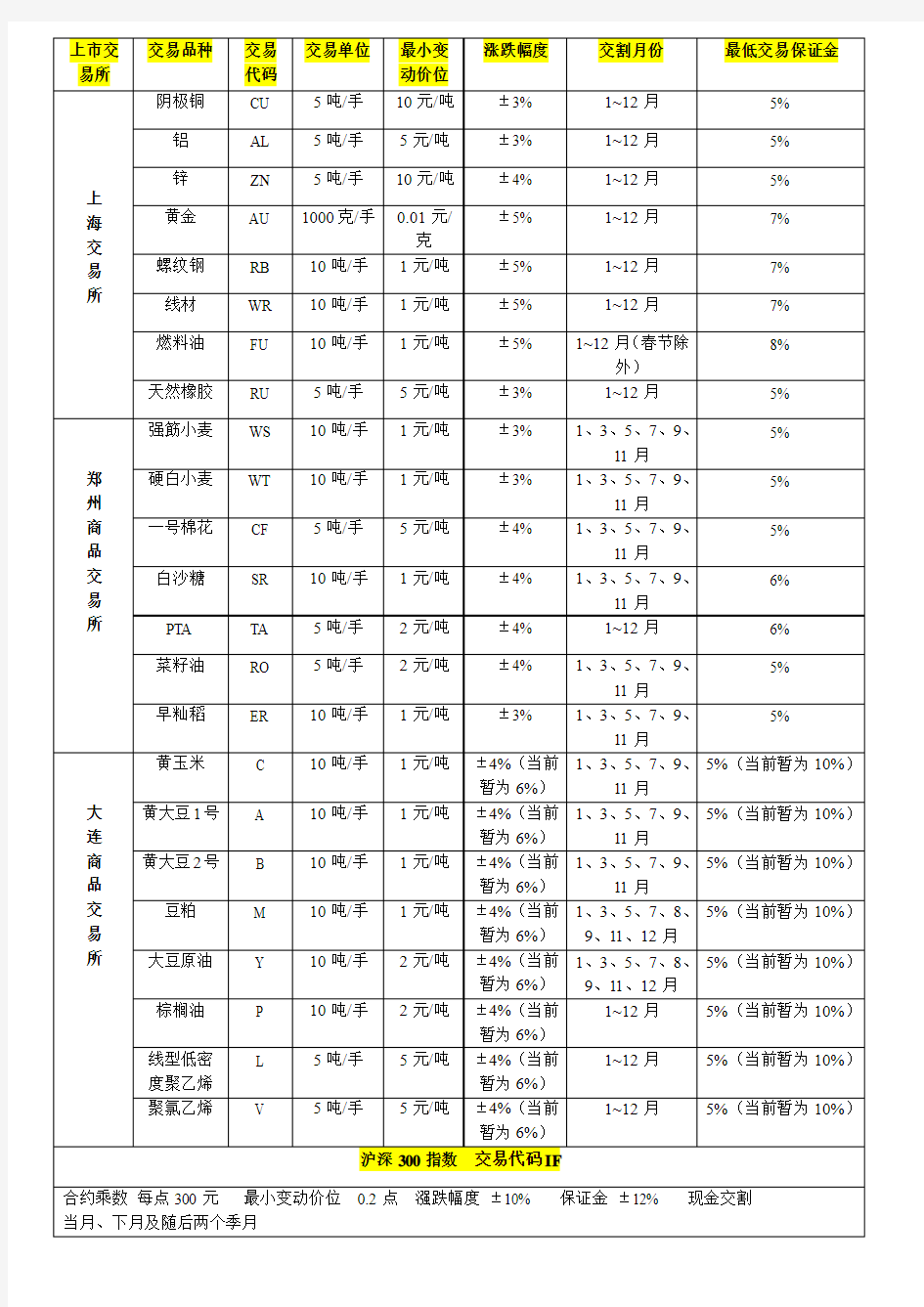

国内期货市场期货合约

上市交易所交易品种交易

代码

交易单位最小变

动价位

涨跌幅度交割月份最低交易保证金

上海交易所

阴极铜CU 5吨/手10元/吨±3% 1~12月5%

铝AL 5吨/手5元/吨±3% 1~12月5% 锌ZN 5吨/手10元/吨±4% 1~12月5%

黄金AU 1000克/手0.01元/

克

±5% 1~12月7% 螺纹钢RB 10吨/手1元/吨±5% 1~12月7% 线材WR 10吨/手1元/吨±5% 1~12月7% 燃料油FU 10吨/手1元/吨±5% 1~12月(春节除

外)

8% 天然橡胶RU 5吨/手5元/吨±3% 1~12月5%

郑州商品交易所强筯小麦WS 10吨/手1元/吨±3% 1、3、5、7、9、

11月

5% 硬白小麦WT 10吨/手1元/吨±3% 1、3、5、7、9、

11月

5% 一号棉花CF 5吨/手5元/吨±4% 1、3、5、7、9、

11月

5% 白沙糖SR 10吨/手1元/吨±4% 1、3、5、7、9、

11月

6% PTA TA 5吨/手2元/吨±4% 1~12月6% 菜籽油RO 5吨/手2元/吨±4% 1、3、5、7、9、

11月

5% 早籼稻ER 10吨/手1元/吨±3% 1、3、5、7、9、

11月

5%

大连商品交易所

黄玉米 C 10吨/手1元/吨±4%(当前

暂为6%)

1、3、5、7、9、

11月

5%(当前暂为10%)

黄大豆1号 A 10吨/手1元/吨±4%(当前

暂为6%)

1、3、5、7、9、

11月

5%(当前暂为10%)

黄大豆2号 B 10吨/手1元/吨±4%(当前

暂为6%)

1、3、5、7、9、

11月

5%(当前暂为10%)豆粕M 10吨/手1元/吨±4%(当前

暂为6%)

1、3、5、7、8、

9、11、12月

5%(当前暂为10%)

大豆原油Y 10吨/手2元/吨±4%(当前

暂为6%)

1、3、5、7、8、

9、11、12月

5%(当前暂为10%)棕榈油P 10吨/手2元/吨±4%(当前

暂为6%)

1~12月5%(当前暂为10%)线型低密

度聚乙烯

L 5吨/手5元/吨±4%(当前

暂为6%)

1~12月5%(当前暂为10%)

聚氯乙烯V 5吨/手5元/吨±4%(当前

暂为6%)

1~12月5%(当前暂为10%)

沪深300指数交易代码IF

合约乘数每点300元最小变动价位0.2点漒跌幅度±10% 保证金±12% 现金交割当月、下月及随后两个季月

最新浅析中国期货市场发展现状及前景

浅析中国期货市场发展现状及前景 期货市场是风险管理市场和财富管理市场,是期货产品流通的场所。没有健全有效的市场,期货产品将失去存在的意义。这是一篇中国期货市场发展现状及前景,让我们一起来看看详细内容吧~ 摘要:伴随着中国经济的发展,我们所面临的风险如大宗商品风险,利率、汇率风险,股价波动风险等由于宏观经济走势的不确定性而加剧。我国相关经济活动主体对避险工具的需求激增,期货市场无疑为他们提供了一条便捷避险通道。但与之匹配的风险控制与监管问题将日益艰巨,完善我国期货市场的风险管理机制和监管体系,促进期货市场步入良性发展的轨道,将是我国期货市场发展的必然选择。 关键词:期货市场;风险管理;对策建议 一、中国期货市场发展的历程 1.我国期货市场的发展探索阶段(1988年~1993年) 1988年,七届全国人大第一次会议上《政府工作报告》:“指出积极发展各类批发贸易市场,探索期货交易”。同时成立工作组着手研究。1990年,中国郑州粮食批发市场开业,该批发市场以现货远期合同交易起步,逐渐引入期货交易,是中国期货市场诞生和起步的标志。1992年,中国第一家期货经纪公司-广东万通期货经纪公司成立,年底中国国际期货经纪公司成立,为我国期货市场的快速起步及发展发挥了积极作用。 2.我国期货市场的盲目发展阶段(1993年~1994年) 1993年,我国期货交易所,期货经纪公司大批出现。交易所达40多家,期货经

纪公司有近500家,上市交易品种达50多种。1994年,期货经纪公司的境外期货、地下期货盲目泛滥,期货经纪纠纷大量出现。 3.我国期货市场的清理整顿阶段(1994年~1998年) 1993年,国务院发出《关于制止期货市场盲目发展的通知》,要求坚决制止期货市场盲目发展。1994年5月30日国务院发布69号文件,对期货业进行第一次大的清理,整顿后的期货交易所为15家。 4.我国期货市场的规范发展阶段(1998年至今) 1998年,国务院发布《关于进一步整顿和规范期货市场的通知》,对期货市场进行进一步规范,交易所由原来的15家变为3家,交易品种由35个减为12个。2000年12月,中国期货业协会正式成立。2004年3月,《国务院关于推进资本市场改革开放和稳定发展的若干意见》明确规定,期货经纪公司属于金融机构。在此之前,期货公司属于服务行业。2006年9月,中国金融期货交易所在上海成立。2010年4月,沪深300股指期货合约上市,成为中国首个金融期货。2013年9月,5月期国债期货合约上市。 二、期货市场功能的基本理论 1.套期保值功能的理论 套期保值也叫做套头交易,对冲等。指在期货市场上买进或卖出与现货数量相等但交易方向相反的期货合约,以期在未来某一段时间通过卖出或买进期货合约而补偿现货市场价格不利变动所带来的实际损失。则套期保值理论是运用投资组合策略的套保者在期货市场上所持的头寸与现货市场所持头寸不一定相同。而且在套保期间,组合投资的套期保值率将随着时间的推移,根据交易者的风险偏好和对期货价格的预期而变化,所以,这种理论也被称为动态套期保值理论,奠定了

国内外期货市场交易和交割时间

我们都知道原油期货即将上市,期货交割月份和时间你都了解吗?国内已经有40多个商品期货品种,有期货交易经验的人士,可以直接参与原油期货交易。 原油期货上市前,我们了解一下原油期货常识,那就是什么是投机交易。 对于原油期货投资,这是门很值得研究的学问。石油期货开户,新手需要10万元开户门槛,已经办理商品期货开户的人士,可以直接投资。期货投资需要先办理原油期货开户,门槛较低,大约2000元可以买一手,我们可以提前开户,做好交易准备。 本文提供有股指期货交割日和商品期货交割月的文章,可以多关注。参加期货交易的人在期货到期时应按照合约规定的数量和质量交出或接收货物,以履行期货合约。交割月份就是商品实际交收的月份。 石油期货开户后要注意,不同的商品可有不同的交割期,近期交割约一个月,远期最长可达两年。交易者可买卖任何一个月份的期货合约。买卖哪一个月份的期货合约就意味着如果不在期限内卖出或买进期货合约平仓,就得在那个月内办理交收现货。 一般交割月份的第—个交易日被指定为第一个通知日,从这一天起,买方会随时收到一张交割或开价通告单。当买方收到通知单时,就要付出合约贷款。有时买方有权再开价卖出。有些交易所准许买卖双方或任何—方在交割月份内任何一天交收: 当买方在同一天收货(如第一通知日),可能会造成卖家匆忙清盘及价格上升;反之,当卖方挤着在同一天交货也可能造成买方匆忙回吐及价格暴跌。由此可见,投机者在交割月份的讨价还价能力比套期保值者来的脆弱、最好避免买卖接近交割月份的期货, 期货的交割月份虽有规定,但实际上期货合约到期交收商品的情况是很少的。当交割月份临近时,大多数期货交易者就开始平仓而后退出市场。购进期货合约的人可以在交割月到期前任何时候以出售相抵销,同样抛宅的期货合约可以在交割月到期前任何时候以补进相抵销。少数交易者因为对期货商品有真

中国期货市场发展现状存在问题及对策

论中国期货市场发展现状、存在问题及对 策 学院:国际教育学院 班级:金融九班 学号: 20111811425 姓名:李宪 指导老师:李睿 成绩: 提交时间: 2014年12月25 日

摘要 本文主要是针对中国期货市场的现实状况进行分析,并提出了目前中国期货市场存在的主要问题及做出了相应对策分析。文章开篇对中国期货市场发展阶段进行了简单的梳理,将中国期货市场发展历程大致分为萌芽阶段、治理与整顿阶段、规范发展阶段、开创金融期货时代四个阶段。文章的主体部分详细的介绍中国期货市场中的23个上市交易的期货品种,主要是围绕着期货品种上市交易以来的成交状况进行分析说明。而后指出了目前我国期货市场存在的主要问题:1.期货市场规模和上市交易品种有限。2期货市场投机成分过重3期货市场风险管理工具缺乏4监管模式不适应期货市场发展趋势5.期货理论研究不受重视。接下来介绍了中国期货市场发展中的显著成效期货市场布局逐渐趋于合理,发展速度逐步加快,经济地位和影响明显提升。紧接着提出了我国期货市场发展前景及发展对策:1加快制度创新、监管体制创新和交易所体制创新,2加大期货市场对外开放程度,3逐渐完善以股票指数期货、利率期货和外汇期货为核心的金融衍生品市场。文章最后对中国的期货市场未来进行了展望。 关键词:期货市场、期货合约、商品期货、金融期货

目录 前言 (1) 一中国期货市场发展历史沿革 (2) 二我国期货市场存在的主要问题 (3) (一)期货市场规模和上市交易品种有限,影响了期货市场整体功能的发挥 (3) (二)期货市场投机成分过重,期货市场总体效率不高 (4) (三)期货市场风险管理工具缺乏,机制有待完善 (6) (四)监管模式不适应期货市场发展趋势 (6) 三我国期货市场发展前景 (6) (一)我国期货市场的发展潜力 (6) (二) 我国期货市场的发展方向 (8) 结论 (8) 参考文献 (9)

揭秘中国四大期货交易所

揭秘中国四大期货交易所 揭秘中国四大期货交易所 期货是金融衍生品的一种,那么期货都在哪些地方交易呢? 期货作为一种正式的合同合约,有自己的集中交易场地,一般都是选在正规的、专供期货交割的交易所内进行交易的。 国外耳熟能详的有芝加哥期货交易所、纽约商品交易所、伦敦金属交易所以及伦敦国际石油交易所等等。我们看国际新闻的时候, 它们时不时就会蹦出来。 国内正规、官方的期货交易所共有四家,分别为中国金融期货交易所、大连商品交易所、郑州商品交易所和上海期货交易所。姑且 称它们为中国期货四金刚吧。 四大期货交易所 对期货交易来说,交易所是个可以一提的好地方。它解决了以前交易混乱、无序的状况,为交易者们系统提供了期货交易是品种、 结算、风控等相关的配套服务。 我国正规的期货交易所,全国有四家,其中金融类别的期货都在中国金融期货交易所交易,而商品类别的期货在其他三个期货交易 所内进行交易。 这四家里,名气最高的应该是中国金融期货交易所,毕竟冠名的是中国,牌子响亮,自然给人的感觉是地位也要高出其他三家一些,金融相关的期货都在这里集中交易。它是简称是中金所,坐落在上 海的浦东新区。 其他的三家以城市名称命名的期货交易所,地点一目了然,基本上以上海期货交易所名气最响,而且上金所和中金所离得很近。

大连商品交易所(简称大商所)以及郑州商品交易所(郑商所),没有叫期货交易所,都是直接以商品来命名,这也间接反映出了他们的交易品种特性。大商所的交易体量和市场份额均高于郑商所。 交易品种 期货的交易分类可以分为商品期货、金融期货、贵金属期货、外汇期货、利率期货等。每个交易所的期货上市品种是不一样的,四家都有自己的分工。 最牛的中金所的交易上市品种只有两个,股指期货(IF)和国债(TF)。虽然类型是简单粗暴了点,但在期货交易市场上,这两个品种的成交额可是中流砥柱,占掉了一半左右的容量。 上期所的上市品种,以金属为主,是国内主要的金属交易场所,有黄金、白银,也有螺纹钢,橡胶,更有铜铝铅锌等品种。 大商所既有豆类、玉米、鸡蛋等农产品,又有塑料、PVC、铁矿石等工业品。但大商所还是以豆粕为知名的期货交易品种。豆粕是一种高蛋白质,可以做牲畜和家禽饲料的主要原料,因此它的价格波动直接影响肉类和禽类的价格,是农产品中的交易龙头。 最后一家郑商所,基本上还是以农产品为主,有白糖、小麦、菜籽油、棉花等,也有PTA等纺织业的原材料,发电厂的原料动力煤等。 我们可以看出,四家期货的交易品种,中金所是金融资产,其余三家以大众产品为主。 高顿CFA研究中心的Kate指出,期货和股票一样,风险同样很大,而且期货的价格变动对国内外的许多行业都会产生影响,因此杀入期货市场,也是需要做好风控,提高警惕的。

期货市场分析及投资分析报告

期货市场分析及投资分析 报告 Prepared on 22 November 2020

中国期货市场分析及投资分析报告 北京汇智联恒咨询有限公司 定价:两千元 【目录】 第一章期货的概述 第一节期货的概念 第二节期货交易的定义及特点 第三节期货市场基本知识简介 第二章国际期货行业发展状况分析 第一节国际期货发展概述 第二节美国期货发展分析 第三节英国期货发展分析 第四节日本期货发展分析 第五节香港期货发展分析 第三章中国期货行业发展分析 第一节中国期货交易所简介 第二节期货行业发展状况分析 第三节商品期货发展分析 一、新时期商品期货市场的发展分析 二、商品期货风险与沪深300股指期货风险的对比研究 三、股市与商品期货市场的关系探讨 四、商品期货市场走势 第四节金融期货发展分析 一、金融期货的类别与特征 二、金融期货对市场发展的影响 三、金融期货对金融市场化的作用 第五节中美期货市场管理体系对比分析 一、自律管理体系概述

二、中美期货市场监管状况 三、中美期货市场监管管理对比 四、推动自律管理发展的条件 五、中国期货市场自律体系的发展策略 第四章农产品期货市场分析 第一节玉米期货市场 一、玉米期货对玉米市场发展的影响 二、玉米期货市场运作概述 三、玉米期货发展一马当先 第二节大豆期货市场 一、影响大豆期货价格的因素 二、大豆期货市场对大豆产业发展作用 三、大豆期货市场状况 第三节小麦期货市场 一、小麦期货市场发展概述 二、发展小麦期货市场的作用 三、小麦期货交易交割制度问题分析 四、小麦期货市场发展状况 第四节豆粕期货市场 一、豆粕期货品种简介 二、影响豆粕价格的因素 三、豆粕期货市场逐渐走向成熟 第五章经济作物期货市场 第一节棉花期货市场 一、中国棉花期货上市的意义 二、人民币利率调整对棉花期货发展的影响分析 三、棉花期货市场发展状况 第二节白糖期货市场 一、白糖期货市场的意义 二、白糖期货市场的优势

国内外股票指数期货市场与股票市场指数之间的关联研究

国内外股指期货与股票指数之间的关联性研究* ——基于日经225指数期现货市场的实证分析 夏天① (浙江永安期货经纪有限公司, 浙江杭州, 310005) 作者简介: 1夏天(1979-)男,山东济南人,数量经济学硕士,现供职于浙江永安期货经纪有限公司信息研究总部。研究方向:期货市场学,金融工程与金融风险管理。已在《金融研究》等核心期刊发表论文十篇,并被人大复印资料《统计与精算》分册全文转载一篇,国际论文(英文)被美国ISTP检索一篇。参与国家自然基金,教育部博士点基金各一项。并经常在道琼斯新闻等媒体进行行情分析。 The Study On the Linkages Among the Stock Marke t、the International Stock Futures Market and the National Stock Futures Market ——The Empirical Analysis of The NIKKEI 225 Futures Market 1.Xia Tian (ZheJiang Yafco futures management limited company, ZheJiang, HangZhou, China 310005) ABSTRAT: This paper study the linkages and interaction among the stock marke t、the international stock futures market and the national stock futures market based on the Johansen contingration analysi s、Vector error correction mode l、The Granger long and short causal relationship test and the variance decomposition method. We find that the unsteady time series of the three markets make up of the contingration relation. Namely the three have the linkage and the long-term equilibrium relation. The stock futures market have the good function on the price discovery. The stock futures market is the reason why the stock market changes in the long time. But the stock futures market have the great influence on the stock market. These conclusions have the great use for reference for us. Kayword: NIKKEI 225; the stock futures; V AR; the Cointergration analysis 国内外股指期货与股票指数之间的关联性研究 ——基于日经225指数期现货市场的实证分析 摘要:基于Johansen协整分析、向量误差修正模型(VECM)以及VECM基础上的Granger长短期因果检验与方差分解等方法对日经股指的国内外期货市场与现货市场三者整体关联性与相互作用关系问题进行了深入的研究。研究发现:三个市场一阶非平稳的的时间序列数据构成了协整关系,即三者具备了关联性与长期 *本文曾经在《经济研究》杂志社、北京大学光华管理学院与浙江大学经济学院等单位组织的“第七届中国青年经济学者论坛”上进行宣读,感谢中山大学周开国博士等专家学者提出的宝贵修改意见,当然文责自负。

中国期货市场:现状、问题与对策

中国期货市场:现状、问题与对策 我国期货市场产生与发展,存在着与现实需求的错位的问题。为了适应社会主义市经济的发展状况,不断健全期货市场的内部结构及制度规范,深入推进期货市场。 §1中国期货市场品种 世界期货市场从产生到不断发展、完善,充分说明了期货市场的发展必然伴随着品种创新,上市品种是期货市场永恒的动力。本部分对我国期货市场品种进行了探讨,以寻求最适合我国期货市场发展的制度环境和策略选择。 1中国期货市场品种现状 我国现有的期货品种。大连商品交易所:玉米、黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、聚乙烯、聚氯乙烯;上海期货交易所:铜、铝、锌、黄金、螺纹钢、线材、燃料油、天然橡胶;郑州商品交易所:菜子油、小麦、棉花、白砂糖、PTA、绿豆、早籼稻。 1.1中国期货市场品种特点 1现有期货交易品种太少。我国期货市场经过治理整顿,上市品种大幅减少。交易品种数量过少直接限制了中国期货市场的交易规模,使大量的资金只集中在对几个期货品种的投资商,容易出现对市场的人为控制,使期货市场难以发挥本应起到的作用。 2我国期货品种遵循政府供给导向模式。表现为:⑴管理当局往往直接介入期货品种创新的过程,决定某种产品投入市场与否。⑵一些金融监管法规限制了期货品种创新的空间。供给导向的创新模式事实上使金融机构围于“除了监管者许可的业务,其它业务均不得开展”的被动局面。 3品种创新以吸纳型为主,原创型创新较少。目前我国上市的期货品种基本上是引进国外已有的品种,真正属于我国首次开发的期货品种较少。 1.2中国期货市场品种创新制度约束 1法律法规建设滞后和不健全。我国期货市场监管的法律依据主要是:《期货交易管理暂行条例》、《期货交易所管理办法》、《期货经纪公司管理办法》、《期货从业人员管理办法》和《期货经纪公司高级管理人员任职资格管理办法》。这些法律法规颁布于我国期货市场整顿时期,强调风险防范的禁止性法律规范居多,而鼓励衍生品发展和创新的授权性法律较少。 1.2中国期货市场品种创新制度约束 1法律法规建设滞后和不健全。我国期货市场监管的法律依据主要是:《期货交易管理暂行条例》、《期货交易所管理办法》、《期货经纪公司管理办法》、《期货从业人员管理办法》和《期货经纪公司高级管理人员任职资格管理办法》。这些法律法规颁布于我国期货市场整顿时期,强调风险防范的禁止性法律规范居多,而鼓励衍生品发展和创新的授权性法律较少。

中英期货市场铜期货跨市套利行为研究

[收稿日期]2009-10-19 [作者简介]张家豪, 浙江财经学院金融学院硕士研究生。研究方向:期货市场。刘建和(1973-),浙江绍关人,浙江财经学院金融学院副教授,博士。研究方向:证券市场。 中英期货市场铜期货跨市套利行为研究 张家豪,刘建和 (浙江财经学院 金融学院,浙江 杭州 310018) [摘要]在经济全球化日益成形以及国内期货市场的不断成熟情况下,LME 与SHFE 两市间铜期货套利行为日趋增 多。从跨市套利的角度, 通过国内外市场价格比值的变化考察国内外市场的关联性,结果表明,国内期货市场价格波动对于国内外期货市场的价格信号的反应存在显著差异,并且这种差异呈现同一的模式。究其原因,主要是国内投机者存在着低估国际市场价格波动、高估国内市场价格波动的心理偏差。从现实和长远利益的视角出发,无论理论界还是实业界,都应重视期货市场本身的套期保值行为和套利行为,重视理论研究和实务出现的偏离。 [关键词]期货市场;期铜;套利;LME ;SHFE [中图分类号]F830 [文献标识码]A Research on Trans-m arket Arbitrage of Copper Future between Sino-British Future Markets ZHANG Jia-hao,LIU Jian-he Abstract:With the shaping of economic globalization and maturity of domestic future markets,arbitrage of copper future is increasing gradually between LME (London Metal Exchange)and SHFE (Shanghai Futures Exchange).From the perspective of trans-market arbi-trage,this paper examines the correlation between domestic and foreign markets through the changes of ratio of their market prices.The study shows that it is significantly different that the price fluctuation of domestic future market responds to price signals from domestic and foreign future markets,and this difference has assumed the same pattern.The main reason is that domestic speculators have psy-chological bias in underestimating price fluctuation of international future market while overestimating that of domestic future market.Starting from the practical and long-term interests,both theory and business circles should take hedging and arbitrage behaviors seri-ously,and pay attention to deviation between theory and practice.Key words:future markets,future copper,arbitrage,LME ; SHFE [文章编号]1009-6043 (2010)03-0001-02一、引言 2009年,中国内地商品期货的成交量跃居世界第一,占全球的43%。这标志着我国期货市场至上世纪90年代初建立以来,经历了几番发展和整顿已逐步趋向成熟。同时,这也说明内地商品期货市场与海外的商品市场之间的联系也越来越紧密。 其实,在内地商品期货市场的发展过程中,已经有许多迹象表明着内地商品期货与海外的联系。如Shyy 和Butcher (1994)发现上海期货交易所(SHFE )与伦敦金属交易所(LM E )铜期货价格之间存在很强的协整关系;而内地自2001年加入WTO 后,许多本土学者的研究也充分说明了内地商品期货市场与海外的关系。如肖辉、吴冲锋等(2004 )指出上海期货交易所在价格发现过程中的地位得到了逐步提高;徐信忠、杨云红、朱彤(2005)研究了1995年到2004年的时间段内的SHFE 与LM E 铜期货价格发现功能,发现上海期货交易所相对于伦敦金属交易 所的价格引导关系在不断地加强;王家辉(2008)认为SHFE 铜期货国际定价能力已经超越纽约商品交易所居第二位;宋军、李鹏(2007)明确指出在伦敦金属交易所(LM E)做为现今的铜期货全球定价中心的同时, 上海期货交易所(SHFE )已经成为铜期货主要需求方的定价中心;而郑葵方(2008)运用向量误差纠正(VEC)模型与双变量VEC-EGARCH 模型实证分析国际铜期货市场之间信息传递对资产定价的影响,最终发现国际三大铜期货市场上海、伦敦和纽约3个铜期货市场之间已构成了一个全球的连续交易系统,定价信息按照3者的交易顺序在市场间自动传递。 二、问题的提出 需要注意的是,期货市场的逐利本性可能导致短期内价格波动远远大于现货的价格波动;同时,也正是通过期货的逐利交易使得期货市场能够提前引导市场价格走势,这种特点反而使得期货市场在长期内价格波动小于 第2010年第3期(总第346期) 商业经济 SHANGYE JINGJI No.3,2010Total No.346

中国金融期货市场发展历史概况和现状分析

中国金融期货市场发展历史概况和现状分析 摘要中国金融期货交易所于2006年9月8日在上海成立,标志着我国金融期货市场进入了一个创新和发展的新时代。而筹备多年的股指期货经国务院批准于2010年4月16日正式挂牌上市,首批4个合约开始交易。股指期货的推出是我国金融发展史上的一次重大飞跃。本文介绍了我国金融期货市场发展的历史,并对已经上市2年多的股指期货市场进行简单的现状分析。 关键词金融期货国债期货外汇期货股指期货 一、引言 随着布雷顿森林体系的解体,20世纪70年代初国际经济形势发生了剧烈变化,固定汇率制被浮动汇率制取代,70年代中期以来,为了应对国内经济和在汇率自由浮动所带来的影响,西方各国纷纷推行金融自由化政策,以往的利率管制得以放松,由此导致了利率波动日益频繁而剧烈。在这种背景下,外汇期货和利率期货等金融期货衍生品应运而生。伴随着股票市场的发展及其交易方式的不断进步,股指期货也在80年代初产生。在金融期货推出的短短20多年时间里,其交易迅速发展。目前,在国际期货市场上,尽管商品期货交易量在不断增长,但其相对量却是下降的,金融期货已经逐渐成为主要的期货品种,占据了市场的大部分份额。在2011年,金融类衍生品交易量占全部期货期权交易量的较大比重,约为88.7%,其中排在成交量前三位的股票指数、单个股票及利率衍生品交易量合计占全部衍生品交易量的76.2%。商品类衍生品交易量占全球衍生品交易量的比重有所下降,由2010年的13.39%降至10.4%。1 我国在20世纪90年代初曾开展金融期货交易试点,推出了外汇期货、国债期货和股票期货等金融期货品种,但由于当时市场调节尚不具备,除国债期货外,另两类期货都未形成规模。虽然这些早期的尝试并没有取得预期的成功,但却留下了许多宝贵的经验和教训。目前,我国金融环境相对于90年代初期有了显著1资料来源:期货日报https://www.360docs.net/doc/4917648642.html,/Newspaper/Show110260.html

浅析中国油脂期货市场交易主体的现状

浅析中国油脂期货市场交易主体的现状

中国油脂期货市场交易主体的现状、问题与对策摘要: 中国油脂期货市场和国外较成熟的期货市场相比,仍然存在着各种问题和缺陷。本文从中国油脂期货市场会员主体的角度研究了中国油脂期货市场交易主体存在的主要问题,并从引导农民参与期货市场、积极促进油脂生产企业参与国内和国际油脂期货交易,培育机构投资者等方面给出了相关的对策建议。 关键词: 油脂期货市场; 交易主体; 现状; 问题; 对策 一、中国油脂期货市场交易主体的现状 油脂油料产品是关系国计民生的重要农产品,特别是豆油、棕榈油和菜籽油,是中国生产和消费量最大的三个油脂品种,作为食用植物油,其消费量占植物油总量的78%。但是,中国油脂油料生产不能满足国内需求,需要大量的进口,存在巨大的油脂安全问题。中国油脂生产消费对国外市场依赖程度极大,植物油( 含进口油籽折油) 市场对外依存度超过60%。目前中国食用油自给率约为40%,一般认为达到60%的自给率才是安全的。油脂期货是中国农产品期货市场的主要品种,也是近几年上市并获得较大发

展的期货新品种,中国油脂期货虽然上市时间不长,但规模及发展速度很快,已经成为中国农产品期货市场和世界农产品期货市场中的重要组成部分。目前大连商品交易所的豆油期货,棕榈油期货和郑州商品交易所的菜籽油期货交易量均居世界第 1 位。中国油脂期货市场已经具备一定的规模,并在国际市场上产生了重要的影响,无论是国内油脂油料生产者还是需求者,都会受到国际市场的外来冲击,都迫切地需要通过参与期货市场来降低价格波动风险。探讨中国油脂期货市场主体存在的问题,并在此基础上提出培育中国油脂期货市场交易主体的建议,对于利用中国油脂期货市场回避价格风险、改善种植结构,获取市场信息等具有重要的现实意义。 (一) 中国期货市场交易主体 目前,我国期货市场实行政府、交易所和期货行业协会的三级管理体系,期货市场交易主体主要包括期货市场监管部门、期货交易所、中国期货业协会和交易所会员。本研究主要从中国期货市场会员主体角度来研究。中国期货交易所的会员主要由期货经纪公司、金融机构、生产流通企业和国有事业单位构成

中国有哪些期货交易所

中国有哪些期货交易所 中国期货交易所主要有上海期货交易所、大连商品交易所、中金所和郑州商品交易所。 上海期货交易所 上海期货交易所是依照有关法规设立的,履行有关法规规定的职责,受中国证监会集中统一监督管理,并按照其章程实行自律管理的法人。上海期货交易所目前上市交易的有黄金、铜、铝、锌、燃料油、天然橡胶、钢材等七种期货合约。 大连商品交易所 成立于1993年2月28日,是经国务院批准的四家期货交易所之一,是实行自律性管理的法人。成立以来,大商所始终坚持规范管理、依法治市,保持了持续稳健的发展,成为中国最大的农产品期货交易所。交易品种有玉米、黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、线型低密度聚乙烯、啤酒大麦,正式挂牌交易的品种是玉米、黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油和线型低密度聚乙烯。 中金所 中国金融期货交易所是经国务院同意,中国证监会批准,由上海期货交易所、郑州商品交易所、大连商品交易所、上海证券交易所和深圳证券交易所共同发起设立的金融期货交易所。中国金融期货交易所于2006年9月8日在上海成立,注册资本为5亿元人民币。中国金融期货交易所的成立,对于深化金融市场改革,完善金融市场体系,发挥金融市场功能,具有重要的战略意义。目前上市的期货品种为股指期货(沪深300股票指数期货)。

郑州商品交易所 郑州商品交易所(以下简称郑商所)成立于1990年10月12日,是经中国国务院批准的首家期货市场试点单位,在现货远期交易成功运行两年以后,于1993年5月28日正式推出期货交易。1998年8月,郑商所被中国国务院确定为全国三家期货交易所之一,隶属于中国证券监督管理委员会垂直管理。上市交易的期货合约有小麦、棉花、白糖、精对苯二甲酸(PTA)、菜籽油、绿豆等,其中小麦包括优质强筋小麦和硬冬白(新国标普通)小麦。 这些就是在中国内地的期货交易所,近年来在经济全球化的影响下,交易所之间出现了多次的合并和重组。国外的尤为普遍。

国外木材期货市场情况

国外木材期货市场情况 木材是最重要的国际大宗商品之一,近半个世纪以来,国际上一些期货交易所上市了原木、木浆、板材和人造板指数等期货合约。 早在上个世纪50年代,CBOT就开始了对木材类期货品种上市可行性的讨论。1967年至1968年间,美国人造板现货价格以30-50%的幅度大幅震荡,对现货企业造成很大冲击。受现货需求推动,CBOT上市人造板合约。1969年上市当年成交394手,1970年成交量达到47426手,并实现交割1000手,交割仓库从最早的6家增加到1972年的11家。到1972年第三季度时,该期货合约日均交易量达到了1281手。与CBOT在木材类期货市场取得的成功相比,同期纽约商品交易所(NYMEX)的胶合板期货在1969年成交5299手后,1970年下降为792手,到1972年1月31日,该合约就再也没有交易。 1994年,CBOT又推出人造板指数期货,该指数由50%的软木胶合板价格和50%的定向刨花板(Oriented strand board, OSB;一种胶合板的替代品)价格组合而成,交易单位是100立方米。该指数合约并不活跃,在上市的第二年交易量只有不到900手合约,不久就摘牌了。 1996年,CME上市了软木胶合板期货合约,采用实物交割,与CBOT的人造板指数期货一样,交易的时间并不长,由于没有吸引足够的流动性,交易清淡,几年后也退出了市场。 目前,国际商品期货中,芝加哥商业交易所(CME)的木材期货是最具代表性的林业品种之一,其合约经多次修改,发展成现在的任意长度木材期货(random length lumber)合约,概况如下: 交易品种任意长度木材 合约大小 110000板尺(约等于260立方米)

中国股指期货市场的发展现状及建议

中国股指期货市场的发展现状及建议 雎岚韩慧君赵娟穆静发表于:《深圳金融》2011年第11期 我国自2010年4月16 0在中国金融期货交易所上市沪深300股指期货合约以来,迄今股指期货市场已经有了相当程度的发展。在此,我们试图结合国际股指期货市场发展规律,总结出我国股指期货市场发展的不足,同时从监管部门的角度对股指期货的进一步发展提出政策建议。 一、中国股指期货发展特点及存在问题 一年多来我国股指期货市场发展特点主要表现为以下三点: 一是走势平稳,交芴量大。总体来看,股指期货合约到期交割平稳,投资者移仓操作均匀,合约切换顺利,交割率较低。因此,合约到期对期现货市场运行没有产生过大的影响,成交最没有出现异常放大,期现市场价格也未出现异常波动。 据中国期货业协会统计,股指期货从2010年4月16日幵始交易,当年累计成交金额达到82.14万亿元,占2010年全年期货市场成交总额的267。。来自中金所的数据显示,截至2011 年4月1日收盘,沪深300股指期货已累计成交52.3万亿元。 二是股指期货套保作用逐渐发挥。对机构投资者来说,股指期货的套保功能尤为重要。资料显示,20多家券商在2010年已经成功地运爪股指期货工具进行套期保值操作,部分券商的交易收益#至超过亿元;此外,公募搞金专户已逐步参与股指期货市场,其中大多数是利用股指期货开发绝对收益产品。

三是股指期货投资者结构向着多元化方向发展。尽管我国股指期货市场在现阶段交易参与者以个人投资者为主,但伴随着保险资金、社保耥金、卩?11以及信托等机构参与股指期货市场相关办法的陆续出台,股指期货的投资荞结构将会发生根本性变化。 我国股指期货市场在稳步发展的同时,也表现出渚多不足,例如:个人投资者准入存在隐性门槛,相关法律法规尚不完善,行业自律缺失,多层次、多元化的投资结构尚未建立等。从国际市场的经验来看,由于股指期货的做空机制具有卨倍杠杆的特点,会放大风险,恶意操纵其至会酿成股灾。此外,针对我国还需考虑国际竞争对金融市场安全的影响,如允许外资进入股指期货市场可能对市场造成波动等。因此,如何合理高效地监管股指期货市场的风险则显得至关重要。 股指期货作为中国资本市场改革前沿的新兴产品,具有着巨大的发展潜力。“新”既意味着中国资本市场多样化的投资机遇,也构成对中国资本市场监管的一大“挑战”。如何建立市场的规范化监管制度,树立投 资者的信心,建设6好的市场投资环境,是当前我国乃至全球股指期货市场发展的重要议题。 二、从国际股指期货市场发展趋势看对中国的启示 国际股指期货市场发展趋势接本上可以概括为以下四点:品种创新与国际化趋势;交易所兼并与改革趋势;电子化交易网络支持的全球股指期货市场融合趋势;新兴市场将股指期货视为金融改革突破口的趋势。下面我们就中国股指期货市场发展,从新品种创新、加强与

浅析中国期货市场发展

浅析中国期货市场的发展 蔡妃 (湖北第二师范学院经管院 08国贸一班 0850510001) [摘要]随着我国经济市场化的深入,期货市场已初具规模,但由于起步较晚,违规事件屡屡发生。文章针对我国期货市场上存在的主要问题,分析了存在问题的原因,位我国期货市场的发展提供了合理建议。 [关键字] 交易所规避风险国十六条制度创新 一、中国期货市场的发展历程和现状简介 (一)我国期货市场的发展历程 国际上期货市场是和股票市场、外汇市场并存的三大金融交易体系,在全球拥有众多的参与者。期货市场是进行期货交易的场所,是多种期交易关系的总和。它是按照“公开、公平、公正”原则,在现货市场基础上发展起来的高度组织化和高度规范化的市场形式。既是现货市场的延伸,又是市场的又一个高级发展阶段。从组织结构上看,广义上的期货市场包括期货交易所、结算所或结算公司、经纪公司和期货交易员;狭义上的期货市场仅指期货交易所。期货交易所是买卖期货和约的场所,是期货市场的核心。 我国期货市场经历了研究试点阶段,正在向常规发展阶段发展。在过去23年的发展过程中,大体经历了第一阶段,理论准备与试办阶段(1987——1993年);第二阶段,治理与整顿阶段(1993年——2000年);第三阶段,过渡发展期(2000年至今)。随着《期货交易管理暂行条例》和四个管理办法的发布,我国的期货市场也进入了过渡发展阶段。目前我国有关期货市场的最高法规为2007年国务院修订的《期货交易管理条例》。 (二)我国期货交易所现在期货市场上的交易品种(截止到2010年12月1日为止) (三)期货市场功能和作用 期货市场的功能有两大功能,一是规避风险。所谓的规避风险的功能是只借助套期保值的交易方式,通过在期货和现货两个市场进行方向相反的交易,从而到期货和现货市场之间建立一种盈亏冲抵机制,以一个市场的盈利弥补两外一个市场的亏损,从而实现锁定成本、稳定收益的目的。简单来说就是具有现货生产者或者是交易者买卖未来一段时间内的期货商品防止以后价格的上涨而带来的损失。二是价格发现。所谓价格发现,是指利用市场公开竞价交易等交易制度,形成一个反映市场供求关系的市场价格。简单来说就是期货市场上发现的价格可以为未来时间内该品种的价格波动有个走向指示。

国内期货交易所2000-2008历年交易日历

2008年节假日放假和休市安排 一、元旦: 2007年12月30日(星期日)至2008年1月1日(星期二)休市,1月2日(星期三)起照常开市。12月29日(星期六)为周末休市。 二、春节: 2008年2月6日(星期三)至2月12日(星期二)休市,2月13日(星期三)起照常开市。2月2日(星期六)、2月3日(星期日)为周末休市。 三、清明节:2008年4月4日(星期五)至4月6日(星期日)休市,4月7 日(星期一)起照常开市。 四、“五一”国际劳动节:2008年5月1日(星期四)至5月3日(星期六)休市,5月5日(星期一)起照常开市。5月4日(星期日)为周末休市。 五、端午节:2008年6月7日(星期六)至6月9日(星期一)休市,6月10日(星期二)起照常开市。 六、中秋节:2008年9月13日(星期六)至9月15日(星期一)休市,9月16日(星期二)起照常开市。 七、国庆节:2008年9月29日(星期一)至10月5日(星期日)休市,10月6日(星期一)起照常开市。9月27日(星期六)、9月28日(星期日)为周末休市。 2007年节假日放假和休市安排 一、元旦:2007年1月1日-3日休市3天,1月4日起照常开市。 二、春节:2007年2月17日-25日休市5天(公休日除外),2月26日起照常开市。 三、“五一”:2007年5月1日-7日休市5天(公休日除外),5月8日起照常开市。 四、“十一”:2007年10月1日-7日休市5天(公休日除外),10月8日起照常开市。 2006年节假日放假和休市安排: 一、元旦:2006年1月1日-1月 3日休市2天(双休日除外);1月4日(星期三)起照常开市。 二、春节:2006年1月28日-2月 5日休市5天(双休日除外);2月6日(星期一)起照常开市。 三、“五一”:2006年5月1日-5月7日休市5天(双休日除外);5月8日(星期一)起照常开市。 四、“十一”:2006年10月1日-10月 8日休市5天(双休日除外);10月9日(星期一)起照常开市。 2005年节假日放假休市安排: 一、元旦:2005年1月1日-3日休市1天(双休日除外);1月4日(星期二)恢复交易。 二、春节:2005年2月7日-15日休市7天(双休日除外);2月16日(星期三)恢复交易。 三、“五一”:2005年5月1日-8日休市5天(双休日除外);5月9日(星期一)恢复交易。 四、“十一”:2005年10月1日-9日休市5天(双休日除外);10月10日(星期一)恢复交易。

沪铜期货价格影响因素研究

沪铜期货价格影响因素研究 摘要:目前,我国的综合国力在快速的发展,社会在不断的进步,沪铜期货是 随着铜现货交易的不断发展而产生的一种期货金属产品,在我国上海推出受到期 货投资者的青睐。本文从铜期货的概况及意义来展开,重点分析国内外铜期货市 场发展现状以及各个层面的影响因素,从而提出沪铜期货发展的有益对策。 关键词:铜期货价格;影响因素;优化对策 引言 铜期货产品是中国最先开设的期货品种之一。目前,上海期货交易所已成为 亚洲最大的铜期货交易中心,只有伦敦金属交易所位居其前。中国是全球第一大 铜生产国,铜期货价格波动足以波及世界各国的铜交易市场甚至于生产型企业。 因此,研究铜期货价格影响因素提出对策建议意义重大。 1世界主要铜期货交易市场 1)英国伦敦金属交易所(简称LME),是全球最大的有色金属交易所,成立于1876年。伦敦金属交易所的价格和库存对世界范围的有色金属生产和销售有 着重要的影响,其所公布的成交价格被广泛作为世界金属贸易的基准价格,一半 以上世界上全部铜生产量的是按照伦敦金属交易所公布的正式牌价为基准进行贸 易的。2)美国纽约商业交易所纽约商业交易所地处纽约曼哈顿金融中心,它的 交易主要涉及能源和稀有金属两大类产品,但能源产品交易大大超过其他产品的 交易。纽约商业交易所于2008年被CME集团收购。纽约商业交易所分为NYMEX 分部和COMEX分部,COMEX分部主要进行金、银、铜、铝的期货和期权合约。3)上海期货交易所上海期货交易所成立于1990年11月,主要交易品种有铜、铝、 天然橡胶、燃料油、黄金、白银、锌、铅、螺纹钢、线材等。铜是上海期货交易 所上市交易的第一个金属品种,迄今已有二十多年历史。沪铜价格趋势一般跟随 伦铜,被视为是伦铜的影子盘。沪铜与伦铜的期货价格趋势总体上吻合度很高, 二者关系密切、相互影响,但相对来说,伦铜对沪铜价格的影响更大。目前上海 期交所作为世界三大铜定价中心之一的地位已得到公认。 2引起铜期货价格波动的主要因素 2.1汇率 汇率是影响资本市场产品价格的重要因素,沪铜期货合约是以流通现货市场 的铜而建立的。在国际贸易中现货市场的铜也是世界重要的原材料,其交易的价 格是按照美元进行计算,回归到人民币的沪铜期货市场会存在汇率的波动问题。 因此,汇率会直接的影响到沪铜期货的价格,在沪铜期货的铜现货市场交易上, 国际铜价是按照美元作为计价单位,若美元指数上涨,那么沪铜期货价格就会相 应变化,这种价格的波动在于美元与人民币的汇率变动而产生的,而汇率的影响 是直接性的,并且是经常变动的。 2.2微观供求关系 铜的供求关系影响铜现货价格,乃至进一步影响铜期货的价格预期。供求平 衡表是一种常见的供求分析方法,列出了大量的供给与需求方面的数据,如上期 结转库存、当期生产量和进口量等。库存则是体现供求关系的一个重要指标。报 告库存信息公开透明,便于掌握。非报告库存难以掌握,一般采用报告库存来衡量。 2.3国际铜期货市场的价格

中国期货市场发展现状、存在问题及对策

论中国期货市场发展现状、存在问题及 对策 学院:国际教育学院 班级:金融九班 学号: 20111811425 姓名:李宪 指导老师:李睿 成绩: 提交时间: 2014年12月25 日

摘要 本文主要是针对中国期货市场的现实状况进行分析,并提出了目前中国期货市场存在的主要问题及做出了相应对策分析。文章开篇对中国期货市场发展阶段进行了简单的梳理,将中国期货市场发展历程大致分为萌芽阶段、治理与整顿阶段、规范发展阶段、开创金融期货时代四个阶段。文章的主体部分详细的介绍中国期货市场中的23个上市交易的期货品种,主要是围绕着期货品种上市交易以来的成交状况进行分析说明。而后指出了目前我国期货市场存在的主要问题:1.期货市场规模和上市交易品种有限。2期货市场投机成分过重3期货市场风险管理工具缺乏4监管模式不适应期货市场发展趋势 5.期货理论研究不受重视。接下来介绍了中国期货市场发展中的显著成效期货市场布局逐渐趋于合理,发展速度逐步加快,经济地位和影响明显提升。紧接着提出了我国期货市场发展前景及发展对策:1加快制度创新、监管体制创新和交易所体制创新,2加大期货市场对外开放程度,3逐渐完善以股票指数期货、利率期货和外汇期货为核心的金融衍生品市场。文章最后对中国的期货市场未来进行了展望。 关键词:期货市场、期货合约、商品期货、金融期货

目录 前言 (1) 一中国期货市场发展历史沿革 (2) 二我国期货市场存在的主要问题 (3) (一)期货市场规模和上市交易品种有限,影响了期货市场整体功能的发挥 (3) (二)期货市场投机成分过重,期货市场总体效率不高 (4) (三)期货市场风险管理工具缺乏,机制有待完善 (6) (四)监管模式不适应期货市场发展趋势 (6) 三我国期货市场发展前景 (6) (一)我国期货市场的发展潜力 (6) (二) 我国期货市场的发展方向 (8) 结论 (8) 参考文献 (9)