人民币汇率波动趋势及影响因素分析

中南财经政法大学研究生学报2006年第6期

人民币汇率波动趋势及影响因素分析

梁露李方

(中南财经政法大学新华金融保险学院,湖北武汉430060)

摘要:中国的汇率制度一直处于不断探索与调整中,汇率制度的选择必须要与经济发展状况相适应。我国现行的汇率制度符合我国的国情。本文在分析人民币汇率现状及其影响因素的基础上,说明人民币汇率在渐进、双向波动、小幅升值过程中将继续保持基本稳定的走势,并提出相关政策建议。

关键词:人民币汇率;双向波动;稳定走势;政策建议

一、中国的现行汇率制度

中国的汇率制度一直处于不断探索与调整中。汇率制度是否变动,关键是看国内经济在这种汇率下的运行状态和发展的可持续性。正如Frankel(1999)所说的,没有任何一种汇率制度会适应所有国家和所有国家的任何时期。[1]2005年7月21日,我国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。改革的具体内容是,人民币汇率不再盯住单一美元,而是按照我国对外经济发展的实际情况,选择若干种主要货币,赋予相应的权重,组成一个货币篮子。同时,根据国内外经济金融形势,以市场供求为基础,参考一篮子货币计算人民币多边汇率指数的变化,对人民币汇率进行管理和调节,维护人民币汇率在合理均衡水平上的基本稳定。根据对汇率合理均衡水平的测算,人民币对美元即日升值2%,即1美元兑8.11元人民币。

Eichengreen and Masson(1998)认为,退出盯住汇率的最佳时机是外汇市场相对平稳的时候。[2]Kathryn (2001)认为,中国退出固定汇率制度,首先应该选在资本流入的时期进行,其次就是当时应该有货币升值的压力。2005年以来,宏观调控取得显著成效,国民经济继续保持平稳、较快发展的良好势头。对外贸易顺差迅速扩大,贸易摩擦进一步加剧。2005年6月末,我国外汇储备达到7110亿美元。同时世界经济运行平稳,美元利率稳步上升。这些都为人民币汇率形成机制改革的顺利推出创造了有利条件。

由于汇率调整幅度和时机选择适当,且事先精心准备了实施预案,人民币汇率形成机制改革平稳实施。以市场供求为基础、参考一篮子货币进行调节,人民币汇率在合理均衡水平上基本稳定。人民币汇率形成机制改革以来,以市场供求为基础,人民币总体小幅升值。由于外汇市场持续供大于求,在改革当日升值2%的基础上,至2005年10月31日,人民币对美元交易收盘汇率累计升值255个基点,升值幅度为

0.32%,市场供求初步发挥了在人民币汇率决定中的基础性作用。

二、人民币汇率现状

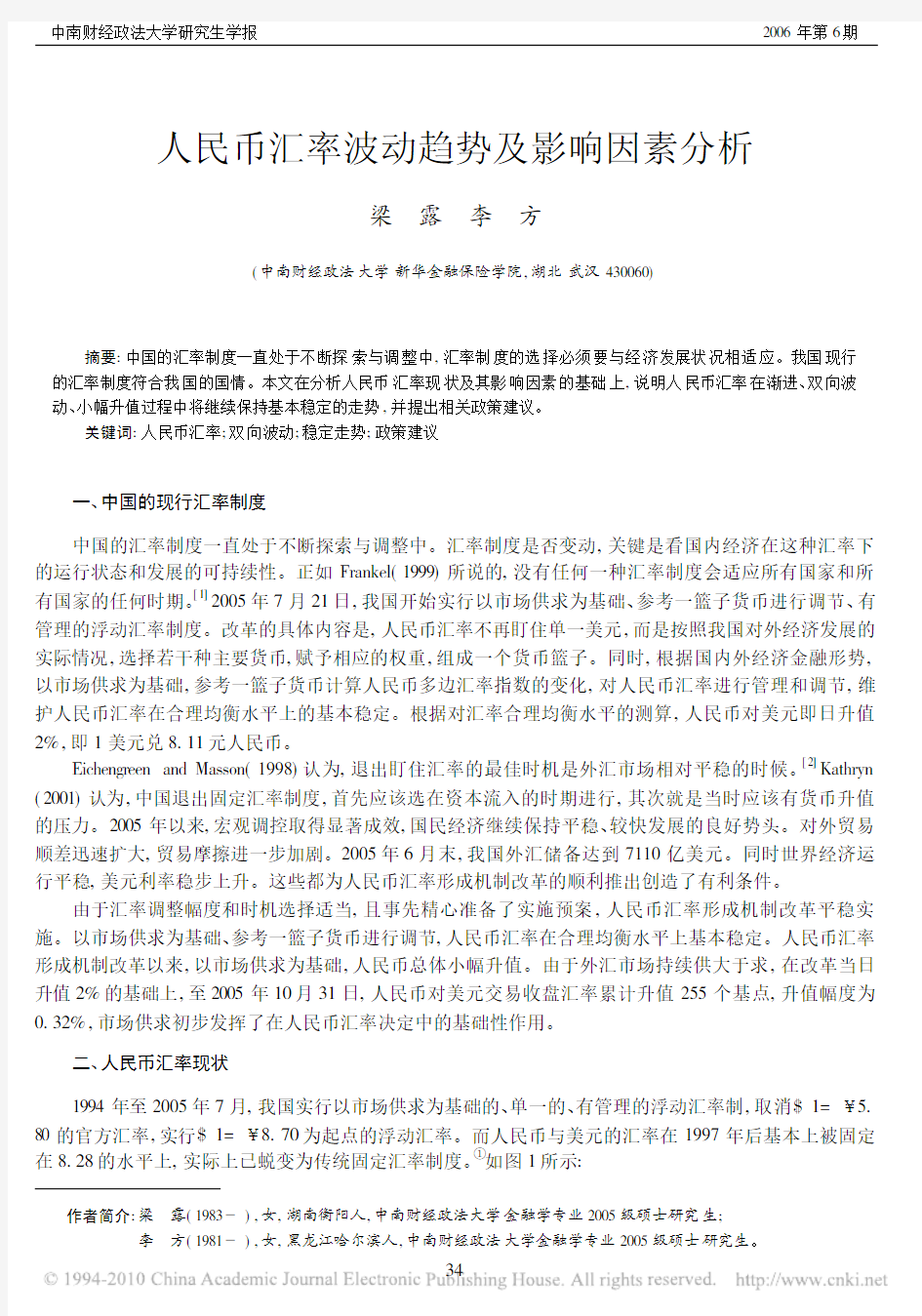

1994年至2005年7月,我国实行以市场供求为基础的、单一的、有管理的浮动汇率制,取消$1= 5. 80的官方汇率,实行$1= 8.70为起点的浮动汇率。而人民币与美元的汇率在1997年后基本上被固定在8.28的水平上,实际上已蜕变为传统固定汇率制度。 如图1所示:

作者简介:梁 露(1983),女,湖南衡阳人,中南财经政法大学金融学专业2005级硕士研究生;

李 方(1981),女,黑龙江哈尔滨人,中南财经政法大学金融学专业2005级硕士研究生。

图1 1994-2005年7月20日人民币兑换美元汇率

注:1994年-2004年是根据人民币基准汇价汇总表整理而成的年均值。最后一栏为2005年1月1日-2005年7月20日的汇价平均值。

资料来源:国家外汇管理局网站http://www.s https://www.360docs.net/doc/4d2773249.html,。

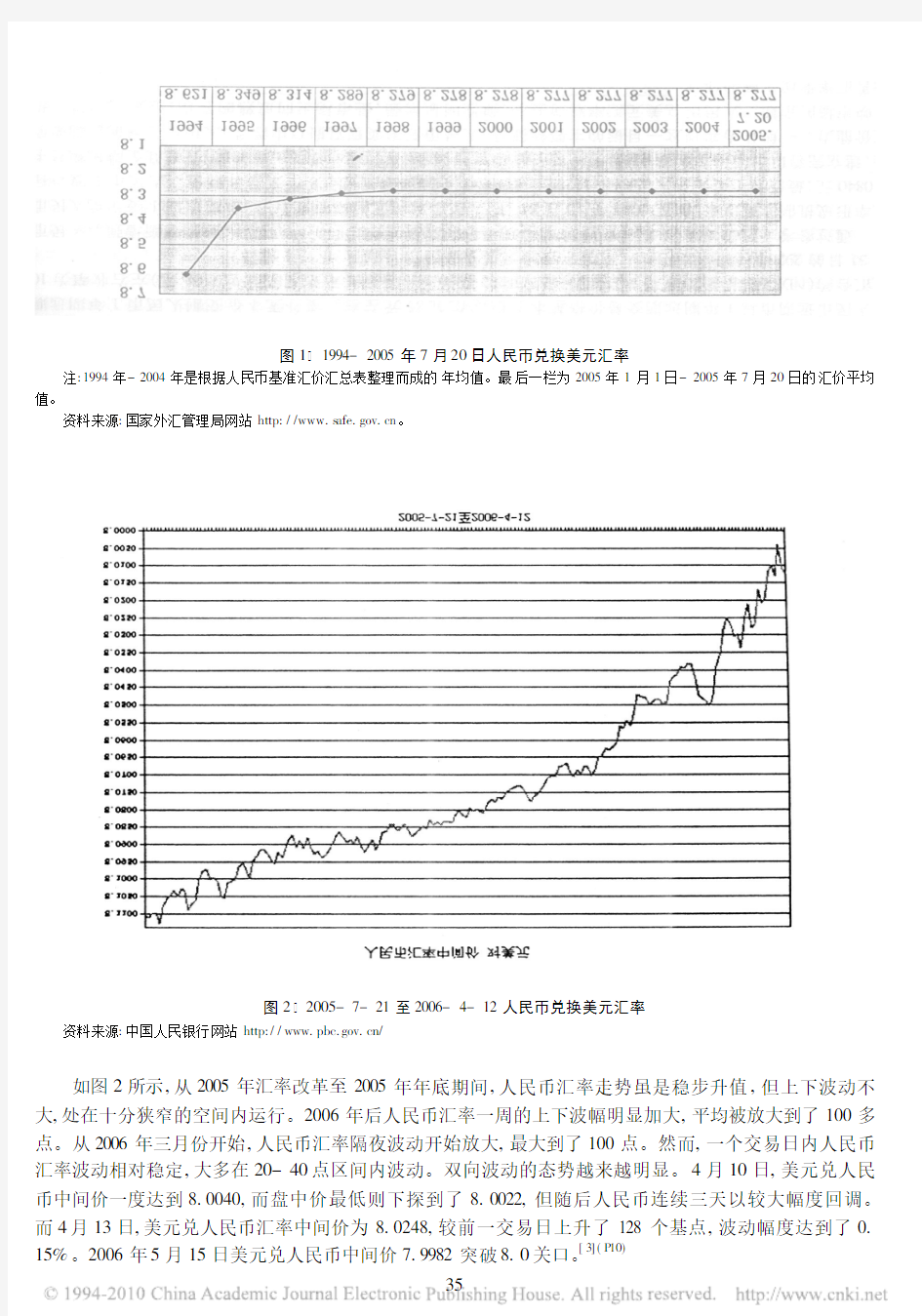

图2 2005-7-21至2006-4-12人民币兑换美元汇率

资料来源:中国人民银行网站https://www.360docs.net/doc/4d2773249.html,/

如图2所示,从2005年汇率改革至2005年年底期间,人民币汇率走势虽是稳步升值,但上下波动不大,处在十分狭窄的空间内运行。2006年后人民币汇率一周的上下波幅明显加大,平均被放大到了100多点。从2006年三月份开始,人民币汇率隔夜波动开始放大,最大到了100点。然而,一个交易日内人民币汇率波动相对稳定,大多在20-40点区间内波动。双向波动的态势越来越明显。4月10日,美元兑人民币中间价一度达到8.0040,而盘中价最低则下探到了8.0022,但随后人民币连续三天以较大幅度回调。而4月13日,美元兑人民币汇率中间价为8.0248,较前一交易日上升了128个基点,波动幅度达到了0. 15%。2006年5月15日美元兑人民币中间价7.9982突破8.0关口。[3](P10)

随着人民币汇率在合理均衡水平上保持基本稳定并正常浮动,人民币升值预期初步呈现弱化迹象:境内人民币远期市场1年期远期交易价格基本上稳定在7.85元左右。境外无本金交割人民币1年期远期外汇合约(NDF)贴水由2005年7月22日最高时的4000点(即1美元兑人民币7.7100元)左右收窄为10月31日的2920点(即1美元兑人民币7.7920元)。[4]

通过参考一篮子货币,人民币汇率波动体现了国际主要货币之间汇率的变化,弹性逐渐增强。人民币汇率形成机制改革以来,截至2005年10月31日,人民币对美元汇率有贬有升,最高达到1美元兑人民币8.0840元,最低为1美元兑人民币8.1128元,其中41个交易日升值、28个交易日贬值。人民币汇改目标是,建立完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,并提高金融机构自主定价能力。一般认为实现这一目标的主要特征是:人民币汇率实现双向自由浮动;人民币汇率的波动幅度反映市场的预期。人民币兑美元汇率双向波动,弹性明显增强,是市场走向成熟的表现,也是我国进一步完善汇率形成机制的体现。

三、人民币汇率波动的因素分析

人民币汇率的变动受到许多因素的影响,汇率水平是各种影响因素力量综合叠加的结果,归纳起来,影响人民币汇率波动的因素可以分为以下三类:

(一)根本影响因素

汇率的根本影响因素是相对的通货膨胀率和一国的经济增长率。1994年以来,我国的经济增长率出现持续下降,从1994年第一季度的12.7%下降到1997年第二季度的7%,但并没有出现大幅震荡的情况,下降也是缓慢的;2000年后,经济增长率持续平稳,表明我国已经克服了内需不足和外部因素的影响。2005年我国国民经济继续保持了良好的发展势头,全年的经济增长速度达到912%,居民消费价格同比上涨213%,比上年回落116个百分点,实现了经济高速增长和低通货膨胀的理想结合。高速增长的经济和平稳甚至略有下降的价格总水平,促使人民币升值的内在动力不断增强。[5]

(二)直接影响因素

国际收支是影响汇率的最直接的一个因素,如果一国发生国际收支顺差,本国货币需求增加,通常会引起本币汇率上升;反之一国发生国际收支逆差,本国货币需求减少,往往会引起本国货币汇率下降。改革开放以来,中国对外经济交往日益频繁,国际收支的总规模不断扩大,表1是我国1997年至2005年的国际收支平衡表。

表119972005年国际收支平衡表单位:亿美元年 份经 常 项 目资 本 项 目

1997297.17229.56

1998293.24-63.21

1999156.6776.42

2000205.1919.22

2001175.05347.75

2002354.22322.91

2003458.75527.26

2004686.591106.6

2005160.82629.64

资料来源:根据国家外汇管理局网站数据整理

由表1可见,19972005年间,除1998年资本和金融项目小幅逆差以外,国际收支经常项目与资本和金融项目均保持顺差。进一步从结构上分析,2000年以前,贸易顺差在中国国际收支顺差中占了绝大部分比重,但是,这种情况在2000年以后出现了很大的变化,随着中国加入W TO以及国内证券市场向外资适度开放,2000年以来中国吸收的直接投资和证券投资开始明显增加,金融账户顺差在国际收支顺差中

所占的比重也在稳步提高,2004年,流入中国的直接投资和证券投资规模达到728亿美元,金融账户顺差超过1100亿美元,占国际收支顺差的比重达到了61.7%。

国际收支持续!双顺差?,使我国外汇储备大幅提高,截至2005年底,我国外汇储备总额达到8189亿美元,占GDP的36.8%。(如表2所示)。在外汇储备急剧增加的压力下,外汇占款已经占到总货币发行量的70%。虽然央行可以采取发行央行票据的方式来进行冲销,但也只能冲销60-70%左右,仍然有大量的货币涌入市场。

表2中国外汇储备以及占GDP比重单位:亿美元1999200020012002200320042005外汇储备1547165621222846403360998189占GDP比重(%)15.615.318.122.528.637.036.8

资料来源:#中国统计摘要?

根据金融发展的一般规律,在一国金融自由化程度不断提高的过程中,其国际收支平衡表上金融账户的资金流动就会越来越占据主导地位,目前中国显然已经初步显现出了这个趋势。在中国经济继续保持快速增长的背景下,中国国内金融市场对外资进一步开放以及人民币自由兑换程度进一步提高将吸引国际资本持续流入中国,金融账户的顺差规模逐渐扩大将是必然的趋势,这同样会成为推动人民币长期升值的一个重要力量。我国外汇储备多元化投资也具有重要影响力。一旦外汇资产多样化实施步伐加快,亚洲国家效仿跟随,届时人民币面对的升值压力不言而喻。

(三)其他影响因素

1.中美两国利差

根据汇率决定的利率平价理论,汇率由利率差异所决定,即一国货币的即期汇率与远期汇率之间的差异近似等于该国的利率和所兑换国利率的差异。利率是资本的价格,是借贷资本的成本和利润,也是金融资产的价格。在开放经济条件下,利率的变化通过作用于资本流出入而影响汇率的变化。当一国提高利率水平或本国的利率水平高于外国利率时,意味着本国金融资产的收益率更高,对投资者更具有吸引力,则资金流入增加,外汇市场上对本国货币的需求增加,本国货币汇率趋向上升;相反,当一国降低利率水平或本国的利率水平低于外国利率时,意味着本国金融资产的收益率降低,则资金流出增加,外汇市场上对外国货币的需求增加,本国货币汇率趋向下降。

中国四大国有银行股份制改革、银监会加强资本充足率等银行经营审慎性要求货币调控机制改革尤其是超额存款准备金利率的调整邮政储蓄系统改革等,导致中国货币市场利率一直走低。更重要的是中国实体经济中产能供给过剩压力渐现,企业利润增长幅度减弱物价上升速度减缓,市场上出现了对整体经济增长速度下滑的担心。因此走低的市场利率趋势难以急速改变。尽管中国人民银行于2006年4月28日将金融机构一年期贷款基准利率上调0.27个百分点,其他各档次贷款利率也相应调整,金融机构存款利率保持不变。这一调整也只是属于微弱的加息。[5](P88)而美国为了吸引海外资本回流,提高国内储蓄率防止通货膨胀,连续提高短期利率。虽然美联储在连续14次升息后已经接近升息终点,但仍有进一步加息1至2次的空间,并会保持利率在高位一段时间。目前中美利差已经超过3%,利差因素将减弱人民币升值压力。

2.资本项目管制

对资本项目实行比较强的管制,会导致外汇需求受限制。在资本项目管制下,企业与居民购汇需求因受到对外投资渠道狭窄等种种因素的限制而不断萎缩。外汇供给的持续充裕,构成了对人民币升值的压力和预期。实现资本账户开放的过程本身就是外汇资源配置市场化的过程。中国1996年实现人民币经常项目可自由兑换,在资本项目可自由兑换上则采取渐进式开放。自2005年以来,中国继续开放资本项目,在银行间债券市场引入外国投资者、允许国际金融机构在境内发行人民币债券、允许中国保险公司外汇资金境外运用等。在43个资本交易项目中,目前中国有一半的资本项目交易已经基本不受限制或有较少限制,将在较短时间内实现基本可兑换,即75%以上可兑换。[6](P10)

资本的自由流动即资本账户的可兑换,是一国金融开放的终极目标。资本项目可兑换意味着国内金融市场与国际金融市场的接轨,也意味着一国经济更易受到来自外部因素的冲击,如国际投机资本容易导致国际收支危机和汇率波动。投机资本往往由机构投资者操纵,攻击一国的证券市场和外汇市场。随着资本账户开放日益扩大,我国外汇市场发展需要进一步丰富价格发现和风险管理功能。我国资本外逃问题严重。巨额资本外逃会引起国际收支不平衡,给本币汇率波动带来压力。

四、人民币汇率中长期变动的基本结论及相关政策建议

(一)基本趋势

长期内人民币继续升值的趋势不会变,人民币汇率会在渐进的、双向波动、小幅升值过程中继续保持基本稳定。因为随着中国经济总量的扩大,中国对外贸易的持续发展和中国金融实力的提升,人民币必将有升值的趋势。在目前人民币升值预期压力明显大于实体经济内在升值需求的情况下,特别是在中国金融改革进入关键时期,国内经济金融变数较多,中国金融机构和企业对浮动汇率尚需有个适应过程,而且在汇率调整对改善国际经济不平衡影响有限的情况下,大幅度轻率调整人民币汇率风险过大。既不利于中国国内经济金融的稳定,也不利于世界经济与美国经济的稳定。因此中国在人民币汇率调整方面仍会继续保持!主动性、可控行和渐进性?的基本原则。人民币汇率会有渐进、小幅的上升,但仍会保持基本的稳定。中央银行也有能力将人民币汇率保持在即使有小幅升值,但仍是小幅双向波动中的基本稳定。

(二)相关政策建议

自2005年7月21日我国汇率机制改革启动以来,国家外汇管理局就出台了一系列政策,进一步放宽外汇管制,完善汇率形成与风险防范机制,促进我国外汇市场建设与发展。如2005年9月23日,银行间即期外汇市场非美元货币对人民币交易价的浮动幅度从原来的上下1.5%扩大到上下3%。2006年1月4日起,在银行间即期外汇市场上引入询价交易方式(OTC方式),在银行间外汇市场引入做市商制度。中国外汇交易中心于每日开盘前向所有做市商询价。2006年4月3日的#关于免税商品外汇管理有关问题的通知?、4月13日的#关于调整经常项目外汇管理政策的通知?、4月19日的#经常项目外汇账户和境内居民个人购汇操作规程?、4月27日的#关于境内居民个人购汇管理信息系统升级有关事项的通知?、5月23日的#关于调整部分保险业务外汇管理政策有关问题的通知?和6月6日的#关于调整部分境外投资外汇管理政策的通知?。以及最近国家外汇管理局的新政策:自2006年7月1日开始,企业境外投资不再受额度限制,外汇需求可以得到充分满足。

总体看,人民币汇率形成机制改革后,客观上相对稳定了市场预期。中国应顺势而为,主动利用有利条件加快汇率机制的完善,避免陷入被动跟随国际压力的局面。

1.有效管理外汇储备规模,拓宽资本流出渠道

大量的外汇流入是导致人民币出现升值压力最直接的原因,必须采取有效的措施抑制外汇储备过快增长,使外汇储备规模降至合理水平。为实现这一目标,应对外贸政策、外资政策和产业政策等宏观经济政策进行调整;将现行的强制结售汇制度改为意愿结售汇制度;金融管理当局应考虑推出新的后续政策措施,以显著增加居民和企业持有外汇的数量,真正做到!藏汇于民?。

对现行的外汇储备管理政策做一些改变,变外汇储备的被动管理为积极管理。国家应制定积极的对外投资战略,鼓励有条件的企业!走出去?实行跨国经营,同时考虑设立外汇产业基金,支持国内企业参与对外合作经营和对外收购。应优化外汇储备的投资结构,增加石油、黄金等战略性储备和具有升值潜力的储备的投资。这样,既可以增加国家的战略性资源储备,缓解经济发展的资源!瓶颈?约束,也有利于提高外汇储备的收益水平。同时,也减少央行的对冲外汇占款操作成本,提高央行货币政策的独立性和货币政策调控的有效性。

2.稳步推进资本项目可兑换

由于对资本项目实行比较强的管制,外汇需求受限制。应逐步放开资本项目下的供汇,譬如支持中国企业境外投资,释放外汇需求,以求形成真正的均衡汇价。当前适当开放少量的资本项目有利于活跃外汇市场和提高汇率弹性,但是不适宜大幅度开放资本项目。资本项目的可兑换应该继续渐进型模式。只有

在我国对外贸易不平衡有较大程度的下降,人民币汇率浮动幅度有较大增加,并且我国企业部门外汇风险管理能力有大幅度提高的情况下,实现资本项目的基本可兑换方可考虑。[7](P23-36)鉴于东南亚金融危机的教训和中国经济发展中的各种复杂问题的存在,对于人民币资本项目下完全可兑换的进程,应持有非常谨慎的、渐进的态度,决不能像市场预期的那么快,更不能按照国际游资预测的或鼓噪的轨迹走。

3.选择适宜时机适当扩大汇率浮动区间,提高人民币汇率浮动弹性

人民币汇率扩大浮动区间是反映中国外汇市场供求关系,理顺汇率价格杠杆的必然选择。从长时间看,随着人民币汇率市场化程度逐步提高,市场供求力量决定人民币汇率水平的影响将越来越重要。选择什么时机适当扩大汇率浮动区间,基本原则应该是只有在进一步推进金融体系改革和外汇市场改革的基础上,在基本吸纳和消化已经采取和准备采取的一系列市场化改革因素后,当产生新的市场供求因素的刺激与推动,才会出现适当的时机。但是推出的仍是遵循!有管理?目标的!适度的?浮动区间。由此而言,起码当前时机并不成熟。当然,不排除在个别时段人民币升值幅度由市场力量所决定,超过0.3%;不排除在汇率改革措施因各方面原因仍不能释放和消化市场等因素带来的升值压力时,提前适度扩大人民币汇率的浮动区间。[8]

提高人民币汇率浮动弹性将是今后我国汇率制度改革的方向。人民币汇率弹性的提高,一方面可以削弱当前美国等国家与我国的贸易摩擦,另外一方面还可以增强我国货币政策的自主性。促成更具弹性人民币汇率的因素有很多,主要包括中国银行业改革快速有效的进行、出口势头保持强劲、国内外币套期保值机制的出台,以及刚刚推出的合格境内机构投资者(QDII)资格。

4.认识并提高防风险能力

让市场认识到人民币汇率存在双向浮动的风险。在提高汇率弹性的同时,央行应该通过对汇率的管理,使市场参与者认识到人民币汇率存在升值和贬值双向浮动的风险,这样有利于阻止市场形成人民币长期升值的预期。当然,从长期看,扩大内需,减少贸易不平衡,是更为根本的做法。同时,逐步提高企业部门管理外汇风险的能力。随着汇率改革的推进,企业部门承担的汇率风险将逐步加大。这就要求央行和有关职能部门加强对企业部门汇率风险情况的监督,同时推动外汇市场和外汇风险管理工具的发展,以提高企业部门外汇风险管理的能力。

总之,渐进地推进资本项目可兑换,选择适当时机扩大汇率浮动区间,增大人民币汇率弹性,有效地管理外汇储备规模,增强防风险意识和能力,使人民币汇率的变动更加灵活,释放人民币升值压力,同时改进和完善汇率调节机制。有利于完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。人民币的市场化是我国汇率制度改革的最终目标。

注释:

1998年以后,人民币兑美元几乎固定在100%827.65~827.99之间,在长达6年的时间中波幅上下不超过0.411&,标准差为0.000994,基本呈一条水平直线,2002年以后更甚,汇率波动幅度仅为0.109&,标准差0.000254。

参考文献:

[1]J.Frankel.No Single Currency Reg i me is Ri ght for All Countries or at All Times[J].NBER Working Paper,1999,(7338):34-35.

[2]Eichengreen,J.Barry,Masson.Paul.Exit Strategies:Policy Options for Countries Seeking Greater Exchange Rate Flex ibility[J]. IMF Occasional Paper,1998,(168):12-13.

[3]丁剑平.人民币汇率与制度问题的实证研究[M].上海:上海财经大学出版社,2003.

[4][5]夏斌,陈道富.人民币汇率走势判断[J].现代商业银行,2006,(1):132-133.

[6]李扬.利率市场化:理论与中国的实践[A].中国金融发展报告[C].北京:社会科学文献出版社,2004.

[7]王国刚.资本账户开放与中国金融改革[M].北京:社会科学文献出版社,2003.

[8]宋国祥.提高汇率浮动弹性需要防范三大风险[J].上海证券报,2005,(3):10-11.

(下转第33页)

+ p t+0.5( p t-*)+0.5 y t

?国外相关研究参见Taylor(1993),Clarida,Gali and Certler(1997),Cogley(1997),McCallum and Nelson(1999),McCallum(2000)等文献,国内参见谢平、罗雄(2002)和陆军、钟丹(2003)和蔡跃洲(2004)等文献。

参考文献:

[1][4]John P.Judd and Brian Motley.!Nominal Feedback Rules for Monetary Policy,?Federal Reserve Bank of San Francisco,su m mer,1991,(3):5-11.

[2]McCallum Bennett T.!The Case for Rules in the conduct for Monetary Policy:A Concrete Example,?Federal Reserve Bank of Richmond Economic Review,(Vol.73,1987):13-17.

[3]McCallum Bennett T.!Could a Monetary Base Rule Have Prevented the Great Depression??Journal of Monetary Economics(Au gust1990b):3-26.

[5]McCallum Bennett T.!Issues in the Design of Monetary Policy Rules,?NBER Working Paper,1997,No.6016:14-34.

[6][8]M cCallum Bennett T.!Alternative Monetary Policy Rules:A Comparison with Historical settings for the Uni ted States,the Unit ed Kingdom,and Japan,?Federal Reserve Bank of Richmond Economic Quarterly,February,2000.

[7]Michael J.Dueker and Andreas M.Fischer.!A Guide to Nominal Feedback Rules and Their Use for Monetary Policy,?Federal Reserve Bank of St.Loui s Review,Vol.81,1998,(4):55-63.

[9][美]卡尔(E(瓦什.货币理论与政策[M].北京:中国人民大学出版社,2001.

A New Perspective on the Theory of Monetary Policy Rules:theMc Callum-Type Rule

Liu Jue

(Xinhua School of Banking and Insurance,Zhongnan Universi ty of Economics and Law,Wuhan430060,China)

Abstract:This article revie ws the production of the McCallum-type rule and its each kind of expansion forms, and reveals the characteristics and the advantages of the McCallum-type rule by c ontrast with other monetary policy rules and especially with the Taylor Rule.Finally the paper proposes that the McCallum-type rule may provide an im portant reference norm for the operation of monetary policy in China.

Key words:The McCallum-Type Rule;Monetary Policy;The Taylor Rule

(责任编辑:蔡瑞琪) (上接第39页)

Analysis of RMB Exchange Rate Fluctuation and Current Exchange Rate Regime

Liang Lu Li Fang

(Xinhua School of Banking and Insurance,Zhongnan Universi ty of Economics and Law,Wuhan430060,China)

Abstract:The analysis of RMB exc hange rate fluctuation and current exchange rate regime.The study of Chinese exchange rate regime has been in the process of exploration and adjustment.The c hoice of exchange rate regime should be according to the ec onomics.Chinese current exchange rate regime is suitable for our country)s situation.This paper) s analysis bases on the status of Chinese exchange rate regime and the factors that affect the regime,it summarizes that the RMB exchange rate will keep stable in the gradual,bilaterally fluctuant,and slightly appreciated progress.Then we give some relative advice.

Key words:RMB Exchange Rate;Reform;Bilateral Fluctuation;Advices

(责任编辑:郭云南)

浅析人民币汇率变化原因及对经济影响

浅析人民币汇率变化原因及对经济影响 总论 汇率是国际金融的重要指标,是影响一个国家和地区对外贸易发展的重要因素。在我国,人民币汇率是中国政府在国民经济中对宏观经济进行调控的经济杠杆,也是实现和衡量我国经济内外均衡的重要指标。 人民币汇率变动的影响因素 影响汇率变动的因素是多方面的: 一:经济增长状况;经济增长是决定一国货币价值的根本因素。一般而言,经济增长都会引起货币价值的上升,其原因在于:如果一国经济增长率较高,人们对宏观经济的良好运行状态产生信心,外国投资者必然踊跃前往该国投资,从而引起该国国际收支资本项目的收入增加,该国货币需求旺盛,币值自然上升。二:国际收支平衡状况:国际收支是一国对外经济活动中的各种收支的总和。在浮动汇率制下,市场供求决定汇率的变动,因此国际收支逆差将引起本币贬值,外币升值,即外汇汇率上升。反之,国际收支顺差则引起外汇汇率下降。就我国目前的发展来说,随着我国对外贸易规模的扩大,经常项目顺差近年来保持着较高的水平,这就潜在地形成了人民币升值的压力,并且在我国资本项目基本上是连年顺差的,外汇储备明显增加,这表明外汇市场上的供给大于需求,本国货币有升值的压力。 三:通货膨胀因素:通货膨胀率是货币超发部分与实际需要的货币量之比,用以反映通货膨胀,货币贬值的程度。一般地,通货膨胀和国内物价上涨,会引起出口商品的减少和进口商品的增加,从而对外汇市场上的供求关系发生影响,导致该国汇率波动。同时,一国货币对内价值的下降必定影响其对外价值,削弱该国货币在国际市场上的信用地位,人们会因通货膨胀而预期该国货币的汇率将趋于疲软,把手中持有该国货币转化为其它货币,从而导致汇价下跌。 国内外通货膨胀率的差异是决定汇率长期趋势的主导因素,通货膨胀率的高低是影响汇率变化的基础。如果一国的货币发行过多,流通中的货币量超过了商品流通过程中的实际需求,就会造成通货膨胀。通货膨胀使一国的货币在国内购买力下降,使货币对内贬值,在其它条件不变的情况下,货币对内贬值,必然引起对外贬值。因为汇率是两国币值的对比,发行货币过多国家,其单位货币所代表的价值量减少,因此在该国货币折算成外国货币时,就要付出比原来多的该国货币。若中国的通货膨胀率相对美国的通货膨胀率上升,人民币的相对币值也就是说其购买力在下降,人民币升值的压力将缓解。相反若美国的通货膨胀率高于中国的通货膨胀率,则美元的币值在下降,人民币的币值相对上升,人民币会有升值的压力。 四:货币供给:货币供给是决定货币价值、货币购买力的首要因素。如果本国货币供给减少,则本币由于稀少而更有价值。通常货币供给减少与银根紧缩、信贷紧缩相伴而行,从而造成总需求、产量和就业下降,商品价格也下降,本币价值提高,外汇汇率将相应地下跌。如果货币供给增加,超额货币则以通货膨胀形式表现出来,本国商品价格上涨,购买力下降,这将会促进相对低廉的外国商品大量进口,外汇汇率将上涨。 五:国外环境的变化:(1)外国政府的政治压力:一些西方国际声称人民币价值

影响人民币汇率的主要因素

影响人民币汇率的主要影响因素与汇率稳定汇率是一种最重要的资源配置价格。汇率的失衡或错估,不仅破坏了经济的外部均衡,对于国内宏观经济稳定和可持续的经济增长也会带来一系列不利影响。所以,自改革开放以来,人民币汇率制度进行了一系列改革,力求使汇率制度有助于资源的有效配置,1994年到2005年汇改之前我国实行的是单一的盯住美元的汇率制度,该制度存在多种缺陷,是我国汇率被动的受制于美元的币值,在美元地位下降和货币多元化的条件下,该制度已经不适应我经济发展需要。2005年汇改我国开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动的汇率制度。我国专家学者普遍认可的影响人民币汇率的几个关键因素归纳如下:(1)物价水平,通货膨胀;(2)利差(相对利率水平);(3)国际收支;(4)经济增长率;(5)政策因素。笔者在本文中尝试从实证角度分析以上几个因素对人民币汇率的影响。最后本文根据当前人民币国际化和当前国际金融形势对人民币汇率稳定提出了相关政策。 1.通货膨胀使一国的货币在国内购买力下降,使货币对内贬值,理论上在其他条件不变的情况下,货币对内贬值,必然引起对外贬值若中国的通货膨胀率相对美国的通货膨胀率上升,人民币的相对币值也就是说其购买力在下降,人们会倾向于将手中的本币转化为其他货币,人民币升值的压力将缓解,国内通胀也会导致以本币标价的出口价格上升,出口减少,长期会改善经常账户收支,人民币升值压力缓解。 2000-2010年人民币汇率和通胀率相关性分析 对美元汇率(1RMB)通胀率 对美元汇率(1RMB) 1 通胀率0.718840209 1 数据来源:中国国家统计局 但是结合我国2000年以来人民币对美元汇率和通胀率的相关分析来看,人民币对美元汇率与国内通胀率相关系数为0.7188,强度正相关,对于我国而言,通胀率我国货币对内贬值,但是对外却是升值的,这种不均衡产生的原因在于,我国汇改以前为刺激出口,长期压制本币汇率的反弹,再加上近些年我国巨额的顺差和外汇储备,人民币升值压力大,这些因素抑制了通胀对汇率的拉低作用。 2.相对利率水平,我们在这里结合政策因素来分析,原则上只要存在相对利差,就存在资本套利的条件,在资本可以自由流动的条件下,一国利率的提高

影响人民币汇率变动的因素论文

试论影响人民币汇率变化的因素 汇率变动(fluctuations in exchange)是指货币对外价值的上下波动,包括货币贬值和货币升值。汇率是一个国家的货币可以被转换成其他货币的价格。汇率变动是指汇率发生变化,或某货币相对于另一个货币价值的改变。汇率是国际金融的重要指标,是影响一个国家和地区对外贸易发展的重要因素。在我国,人民币汇率是中国政府在国民经济中对宏观经济进行调控的经济杠杆,也是实现和衡量我国经济内外均衡的重要指标。 一、影响人民币汇率变动的因素 (一)境外因素 1、国际收支平衡状况 国际收支是一国对外经济活动中的各种收支的总和。在浮动汇率制下,市场供求决定汇率的变动,因此国际收支逆差将引起本币贬值,外币升值,即外汇汇率上升。反之,国际收支顺差则引起外汇汇率下降。就我国目前的发展来说,随着我国对外贸易规模的扩大,经常项目顺差近年来保持着较高的水平,这就潜在地形成了人民币升值的压力,并且在我国资本项目基本上是连年顺差的,外汇储备明显增加,这表明外汇市场上的供给大于需求,本国货币有升值的压力。就我国目前的发展来说,随着我国对外贸易规模的扩大,经

常项目顺差近年来保持着较高的水平,这就潜在地形成了人民币升值的压力,并且在我国资本项目基本上是连年顺差的,外汇储备明显增加,这表明外汇市场上的供给大于需求,人民币有升值的压力。(图1) 2、美元的走势 人民币对美元的比值是两国货币之间的汇率,从一定程度代表了现在两种货币的购买力水平比值。我国货币定价长期比照“一篮子货币”体系,所以国际汇市上的波动干扰对人民币和美元的汇率会产生影响。近年来人民币的几次巨幅波动证明了美元走势对人民币汇率在短期有重大影响,两种货币呈现了明显的跷跷板效应。另外,对人民币汇率能够产生影响的其他货币还有欧元、英镑、日元以及新兴市场国家货币等,人民币汇率与其他先发国家的汇率波动幅度之间也

7.影响汇率变动的主要因素

影响汇率变动的主要因素 一:经济因素: (一)国际收支状况 当一国的国际收支出现顺差时,就会增加该国的外汇供给和国外对该国货币汇率的需求,进而引起外汇的汇率下降或顺差国货币汇率的上升;反之,当一国国际收支出现逆差时,就会增加该国的外汇需求和本国货币的供给,进而导致外汇汇率的上升或逆差国货币汇率的下跌。 在国际收支这一影响因素中,经常性收支尤其贸易收支,对外汇汇率起着决定性的作用。(二)通货膨胀程度 通货膨胀是影响汇率变动的一个长期、主要而又有规律性的因素。 ☉通货膨胀可以通过以下三个方面对汇率产生影响: 1.商品、劳务贸易 一国发生通货膨胀,该国出口商品、劳务的国内成本就会提高,进而必然影响其国际价格,削落了该国商品和劳务在国际市场的竞争力,影响出口外汇收入。同时,在汇率不变的情况下,该国的进口成本会相对下降,且能够按已上涨的国内物价出售,由此便使进口利润增加,进而会刺激进口,外汇支出增加。这样,该国的商品、劳务收支会恶化,由此也扩大了外汇市场供求的缺口,推动外币汇率上升和本币汇率下降。 2.国际资本流动 一国发生通货膨胀,必然使该国的实际利率降低,投资者为追求较高的利率,就会把资本移向海外,这样,又会导致资本项目收支恶化。资本的过多外流,导致外汇市场外汇供不应求,外汇汇率上升,本币汇率下跌。 3.人们的心理预期 一国通货膨胀不断加重,会影响人们对该国货币汇率走势的心理预期,继而产生有汇惜售、待价而沽与无汇抢购的现象,其结果会刺激外汇汇率的上升,本币汇率的下跌。 (三)利率水平 一国利率水平的高低,是反映借贷资本供求状况的主要标志。 一国利率水平相对提高,会吸引外国资本流入该国,从而增加对该国货币的需求,该国货币汇率就趋于上浮。反之,一国的利率水平相对降低,会直接引起国内短期资本流出,从而减少对该国货币的需求,该国货币汇率就下浮。 但是,利率的变化对国际资本流动影响的程度多大,还要看是否满足利率平价理论。 利率政策之所以会影响汇率,还必须看一国通货膨胀的程度。 ☉通货膨胀一般可分为三种形式: 1.在温和的通货膨胀下 这种情况下,实际利率的上升或下降都会起到吸收或排斥短期资本的作用,从而导致该国货币汇率的上浮与下跌。利率和汇率成正相关的关系,利率提高,其货币汇率就上浮,反之,利率降低,汇率就下浮。人们往往通过国际间短期资本的转移来牟取高额利润。 2.在严重的通货膨胀下 国际短期资本流动的主要动机在于保值。高利率不再表示较高的利息收入,相反,倒是表示较高的通货膨胀率。利率与汇率是负相关的关系。利率一旦提高,其货币汇率就下浮;反之,利率一旦降低,汇率就上浮。 3.在恶性通货膨胀下 利率再高也失去吸引外资的魅力,此时利率与汇率明显呈负相关关系。 (四)经济增长率差异

影响汇率的因素

影响汇率的因素 作为一国货币对外价格得表现形式,汇率受到来自国内和国际因素的影响。同时,除了受到经济因素影响之外,往往还受到政治社会因素的影响。因此,汇率的变动常常变换不定,很难准确预测。所以以下是影响汇率的一些比较重要的因素。 1.国际收支状况(或经济发展状况) 国际收支严格意义来说,是指一国对外经济活动中所发生的收入和支出。当一国的国际收入大于支出是,即为国际支出的顺差;反之则为逆差。一国的国际收支状况直接影响到该国外汇市场的供求关系,进而影响汇率变动。 所以在一般情况下,当国际收支在出现顺差时,外汇降低,本币升值,外币贬值。原因是国际收支出现顺差时,说明该国经济发展状况良好,出口持续大于进口使得该国的货币需求量增加。 (注:但是当经济发展过热时,导致出口商品成本上升,降低出口商品的竞争力,然而却增加商品的进口,最终会导致进口商品多于出口商品,导致国际收支出现逆差,导致外汇升高,本币贬值。) 2通货膨胀 通货膨胀水平是衡量一国一定时期内物价水平.持续上升的变量,体现了本国商品市场上货币供过于求的情形,通货膨胀水平对汇率的影响是通过国际贸易和本国利率政策来实现的。一方面在开放经济条件下,受通货膨胀的影响,国内物价上涨,出口商品成本上升,价格竞争力下降,导致出口商品减少,进口商品增加;外汇市场上本国货币供过于求,外国货币供过于求,从而本币贬值。另一方面发生通货膨胀时,该国的央行一般会采取提高利率抵抗通货膨胀。(注:通货膨胀和央行提高利率并不是必然的联系。案例如2008/年第一季度,

在全球面临通货膨胀压力的大背景下,美国国内原材料价格不断上涨,劳动成本也不断提升,美国面临通胀率上升的压力。但是为推动经济发展,缓解金融市场和就业市场持续疲软,美国一直采取降息政策。当然这种政策难以持续,日后可能会进一步加大美元贬值的压力。) 3.宏观经济状况 一国的宏观经济状况除了通货膨胀之外,还包括经济增长,财政收支,国民收入,投资环境,经济开放程度等多方面。若一国的宏观经济状况良好,经济稳定,该国的货币就趋稳;反之,则会出现大幅度波动。因此,创造一个良好的宏观经济环境是维持汇率稳定的重要因素。 4.相对利率 利率是资金借贷的价格利率作为使用资金的成本或放弃资金使用的收益,也回影响利率水平。一般而言,资金总是从利率低的地方流向高的地方。当一国的利率水平高于他国时,他国的资金就会流入该国;反之,当该国利率水平低于他国时,该国的资金就会流出。造成这一现象的原因有如下: (1)当一国的利率相对于他国上升,意味着该国的货币收益率会提高,所以很多人就会买进该国货币,同时做空他国货币,所以该国的货币的需求量会增加,资金会流入,他国的货币需求量会减少,资金流出,造成该国货币升值,他国货币贬值。 (2)利率升高,导致市场上货币的供应量减少,然而,货币需求量并没有减少,所以导致外汇升高,本币升值。 (注:利率升高导致货币贬值。主要原因是:利率上升主要是因为通货膨胀或预期通货膨胀,这个影响是长期的。既然是通货膨胀或预期通货膨胀,就意味着

影响人民币汇率变动的因素

二、影响人民币汇率变动的因素 (一)国际因素 1.受欧美等发达经济体汇率波动 人民币对美元的汇率是人民币币值对美元币值之比,它反映了当期人民币和美元的购买力之比。在一定的名义汇率水平下,若美元币值下降,人民币币值就相对上升,人民币升值压力就大。同时,人民币指数与欧美等发达经济体汇率波动指数之间呈现出很强的正相关关系。2012年4月人民币对美元波幅限制由0.5% 扩大到1%。2013年平均贸易权重超过5% 的货币主要有欧元、美元、港币、日元、韩币以及新台币,合计为64.88%,占据整个市场的一半以上。 2.国际收支平衡状况 在浮动汇率制下,市场供求决定汇率的变动,因此国际收支逆差将引起本币贬值,外币升值,即外汇汇率上升。反之,国际收支顺差则引起外汇汇率下降。就我国目前的发展来说,随着我国对外贸易规模的扩大,经常项目顺差近年来保持着较高的水平,这就潜在地形成了人民币升值的压力,并且在我国资本项目基本上是连年顺差的,外汇储备明显增加,这表明外汇市场上的供给大于需求,人民币有升值的压力。 3.国际政治环境影响 国际的政治环境也会对人民币汇率带来一定的影响。政治局势的变化一般包括政治冲突、军事冲突、选举和政权更迭等,这些政治因素对汇率的影响有时很大,但影响时限一般都很短。例如12年美国大选期间,迫于各个利益集团之间的压力,各党派连续发表申明,表示己方上任后将会对人民币汇率问题进行施压。种种此类行为,虽未曾实施,但是表明了美国对中国的政策立场,从而加大人民币汇率的压力。 4.外商投资因素 外资流入将引起外币供给的增加和本币需求的增加,这种供需失衡将给本币带来升值的压力。对于中国来说,长期资本尤其是外商直接投资在总资本流入中占有绝对的主导地位。而外商直接投资的流入,引起我国储备的增加。而储备增加所引起的货币升值压力要远远大于短期资本流入所带来的压力。 (二)国内因素 1.国内经济增长状况 经济增长状况始终是决定一国货币价值的根本因素,其原因在于:如果一国

当前影响汇率变化的主要因素.

当前影响汇率变化的主要因素 10级化工(3班黄玲玲 101507023 2班影响汇率变动的因素是多方面的。总的来说, 一国经济实力的变化与宏观经济政策的选择, 是决定汇率长期发展趋势的根本原因。我们经常可以看到在外汇市场中, 市场人士都十分关注各国的各种经济 数据。在外汇市场中,我们应该清楚地认识和了解各种数据、指标与汇率变动的关系和影响, 才能进一步找寻汇率变动的规律, 主动地在外汇市场寻找投资投机时机和防范外汇风险。 在经济活动中有许多因素影响汇率变动,列举如下: 一、国际收支状况。一国国际收支状况是影响该国货币对外比价的直接因素。一国的国际收支状况较前改善,或顺差增大,或逆差缩小,外汇收入增加,该国货币就较前升值,以较少的本币换取原来一定量的外币;如一国国际收支状况较前恶化,或者顺差缩小,逆差增大,该国货币就对外贬值,要以更多的本币换取原来一定量的外币。美国每月均公布其贸易收支数字, 如公布数字较研究机构估计的数字高,则美元对外价值定会提高;反之,则降低。这个数字对外汇市场的影响非常直接、迅速、明显。 二、国民收入。一般讲,国民收入增加,促使消费水平提高,对本币的需求也相应增加。如果货币供给不变, 对本币的额外需求将提高本币价值,造成外汇贬值。当然,国民收入的变动引起汇率是贬或升, 要取决于国民收入变动的原因。如果国民收入是因增加商品供给而提高, 则在一个较长时间内该国货币的购买力得以加强, 外汇汇率就会下跌。如果国民收入因扩大政府开支或扩大总需求而提高, 在供给不变的情况下, 超额的需求必然要通过扩大进口来满足, 这就使外汇需求增加,外汇汇率就会上涨。 三、通货膨胀率的高低。通货膨胀率的高低是影响汇率变化的基础。通货膨胀使一国的货币在国内购买力下降,使货币对内贬值,在其它条件不变的情况下,货币对内贬值,必然引起对外贬值。因为汇率是两国币值的对比, 发行货币过多的国家, 其单位货币所代表的价

影响汇率变动的因素

影响汇率变动的因素 汇率,就是一国货币兑换另一国货币的比率,是以一种货币表示的另一种货币的价格。我国汇率现时期正处丁升值阶段,在这里我简略的分析了一下影响汇率的因素,通过对其分析让我们更好地对汇率变动进行有效准确的预测。 在经济活动中,影响汇率变动的因素是多方面的。能够准确的预测汇率变化的 趋势是避免外汇风险或进行外汇投资的首要前提,在浮动汇率制度下,汇率的变动基本上取决丁外汇市场上对各种货币的供求,而影响供求的因素,涉及面广,不但一个国家的货币购买力,经济发展趋势,经济的政策变化以及国际上的突发事件,会影响某个国家对外国货币的供求,而且,另一个国家,甚至全世界经济、贸易、金融及政治形势的变化也会对这种供求关系发生作用。因此,预测汇率的变化,对各方面的情况要有个比较系统的了解。 我国各种现实因素通过直接或间接影响货币的供求关系,从而反映在收支状 况中,再反映在汇率上。而且在经济活动中也有许多影响汇率变动的因素,如下: 1 、国际收支国际收支的顺差或者逆差的状况通过影响外汇市场,从而影响 汇率形成。也就是说国际收支顺差就意味着外汇的供给暂时大丁外汇的需求,即外汇的供大丁求,那么外汇汇率就应下跌(贬值),而与其相对的本币汇率就应上升(升值);而当发生国际收支逆差时,就必然对本币汇率有下跌压力,对外 币汇率有上涨的需要。 2 、通货膨胀一方面,通胀率表现在物价的变化会影响一国商品劳务在世界市场 上的竞争力。当一国较另一国发生较高的通胀时,其国家商品和劳务的价格就上涨,从而使出口相对减少、进口相对增加,从而国际收支出现逆差的压力。这是通胀影响汇率变动一个方面的作用。另一方面,通胀率还会通过影响实际利率而影响外汇市场的供求和汇率。当一国的通胀率较其他国家高时,使该国的实际利率下降,利率的下降会使投资者的投资回报率下降,丁是资金会流出该国, 资金的流动将改变外汇市场上的外汇供求,从而导致汇率的变动。 3 、利率它不仅是反映一国经济金融状况的基本指标,同时体现一国筹资成本 和投资利润。当一国的利率高丁其他国家尤其是国际利率水平时,往往会引起大规模短期资本的流入,使外汇市场的供求关系暂时出现外汇汇率下降而本币汇 率上涨的压力。从长期来看,一国较高的利率会使外国投资者的筹资成本升高,影响了外资的流入,从而使外汇市场的供求关系相对出现外汇供小丁求而本币供大丁求的压力。 4 、经济增长率相对别国来说上升较快,会使该国增加对外国商品和劳务的需 求,结果会使该国对外汇的需求相对丁其可得到的外汇供给来说趋丁增加,导致该 国货币汇率下跌.不过在这里注意两种特殊情形:一是对丁出口导向型国家来说,经 济增长是由丁出口增加而推动的,那么经济较快增长伴随着出口的高速增长,此时出口增加往往超过进口增加,其汇率不跌反而上升;二是如果国内外投资者把该国经济增长率较高看成是经济前景看好,资本收益率提高的反映,那么就可能扩大对该国的投资,以至抵消经常项目的赤字,这时,该国汇率亦可能不是下跌而是上

人民币汇率的决定因素

内容提要:本文通过对购买力平价,利率平价,国际收支,中央银行货币政策的分析,得出如下结论: 第一,用购买力平价分析发展中国家时要做修正。发展中国家经济起飞时期可能有较高的通胀率而其汇率并不按比例贬值。因为在经济起飞的一段时间里,发展中国家的非贸易品(住房,服务)的涨价幅度远高于贸易品的涨幅。第二,发展中国家在经济起飞时期可贸易品生产力的提高速度一般高于发达国家。这也是人民币未来可能趋强的一个重要因素。第三,利率平价对人民币走势的解释和预测能力会越来越强。第四,中国应考虑在贸易项下基本平衡,在经常帐户下有赤字,在资本项下有盈余的格局来保持外汇供求平衡和汇率的稳定。第五,靠减少再贷款对冲中央银行买汇放出基础货币的余地已变得越来越小。可选择政策工具有:(1)用鼓励投资或放宽进口限制的方法适当增加进口;(2)考虑采取用部分自愿结汇的办法使一部分外汇分流在民间;(3)逐步使利率市场化,以减少由套利活动带来的不确定性;(4)考虑逐步开放资本帐户,稳步走向人民币全面可兑换。 1994年汇率并轨后,中国实行了单一的有管理的浮动汇率体系,从而基本上消除了外汇黑市。官方汇率由中国人民银行制定和管理,官方汇率基本上等于在给定外贸和汇率政策下的市场均衡汇率。图1给出了1980―1996年人民币官方汇率。 从总体来看,94年以来的外汇供给大于外汇需求。为稳定汇率,在1994―1996三年期间,我国中央银行平均每天净买入1亿美元。本文以回答下面两个问题为主线来分析人民币汇率的基准及未来走势。 1.1994,1995,1996三年中国的通货膨胀率分别为21.7%,14.8%,6.1%,美国这三年的通胀率平均为3%左右;为什么人民币对美元汇率在此期间非但不贬反而稳中有升?2.1994―1996三年期间,人民币存款利率远高于美元利率;为什么人民币还能升值?3.中国改革开放期间国际收支对人民币汇率有那些影响?4.中国的货币政策与汇率政策的关系如何? 本文分五部分:绝对购买力平价,相对购买力平价,利率平价,国际收支,货币政策和汇率政策。前三部分提供分析人民币汇率走势的基准,后两部分分析外汇市场的供求关系。一、绝对购买力平价 购买力平价理论有两种形式:绝对购买力平价和相对购买力平价。绝对购买力平价理论认为:两种货币之间的汇率应该等于两国物价指数之比。代表本国货币交换外国货币的比率――汇率,实际上代表的是用本国购买力交换外国购买力的比率。绝对购买力根据本国货币与外国货币在一篮子可比较商品上所具有的购买力的大小来解释汇率的决定。如果用E表示1美元合多少元人民币的人民币直接标价汇率,P$表示美国的价格水平,PRMB表示中国的价格水平,绝对购买力可用公式表述为: 用购买力平价估算的结果差距很大。以《经济学家》期刊(1993年5月13日)所引用的估算为最高,1美元合1.5元人民币;以目前汇率折算的估算为最低,1美元合8.30元人民币。中国1995年的GDP为57733亿元人民币,如果1美元合1.5元人民币,那么中国1995年的GDP就约为38500亿美元,人均3200美元。这一数字将使中国成为世界上第二大经济国(第一为美国)。很显然1美元合1.5元人民币高估了人民币的实际购买力。 然而,如果我们目前用汇率将GDP从人民币折算成美元,那么中国1995年的GDP只有6955亿美元,人均580美元。观察中国的生活水平(比如寿命,食品和服装消费,教育,医疗服务,住房等等),人均580美元又显然低估了人民币的实际购买力。最早对中国经济实力进行购买力平价分析的是美国的克拉维斯教授(1981)。他估计1975年中国购买力平价为1美元等于0.46人民币。他估计的1975年中国人均国民生产总值为745美元。中国学者首先系统研究此问题的是任若恩教授(1994)。任若恩估计1991年中国人均国内生产总值为1680

影响汇率变动的主要因素[1]1

影响汇率变动的主要因素 班级:10国贸2班姓名:吴婷婷学号:105030217 论文纲领 一、经济因素 (一)国际收支状况 (二)通货膨胀程度 (三)经济增长率差异 (四)财政收支状况 (五)外汇储备的多寡 二、非经济因素 (一)政治局势 (二)新闻及其他信息 (三)心理预期因素 (四)市场投机

影响汇率变动的主要因素 外汇交易中的名词:基本汇率和交叉汇率 1.基本汇率是指一国货币与某一种国际上能被普遍接受的关键货币之比率。一般国际上都把美元当作普遍接受的关键货币因为美元在当今世界经济交往中最常用,又可以自由兑换。 2.交叉汇率又称套算汇率,是指两种货币之间的汇率通过第三种货币(媒介货币)计算出来的汇率。 一、经济因素 (一)国际收支状况 当一国的国际收支出现顺差时,就会增加该国的外汇供给和国外对该国货币汇率的需求,进而引起外汇的汇率下降或顺差国货币汇率的上升;反之,当一国国际收支出现逆差时,就会增加该国的外汇需求和本国货币的供给,进而导致外汇汇率的上升或逆差国货币汇率的下跌。在国际收支这一影响因素中,经常性收支尤其贸易收支,对外汇汇率起着决定性的作用。 (二)通货膨胀程度 通货膨胀是影响汇率变动的一个长期、主要而又有规律性的因素。通货膨胀可以通过以下三个方面对汇率产生影响: 1.商品、劳务贸易 :一国发生通货膨胀,该国出口商品、劳务的国内成本就会提高,进而必然影响其国际价格,削落了该国商品和劳务在国际市场的竞争力,影响出口外汇收入。同时,在汇率不变的情况下,该国的进口成本会相对下降,且能够按已上涨的国内物价出售,由此便使进口利润增加,进而会刺激进口,外汇支出增加。这样,该国的商品、劳务收支会恶化,由此也扩大了外汇市场供求的缺口,推动外币汇率上升和本币汇率下降。名义利率减去通货膨胀率。 2.国际资本流动 :一国发生通货膨胀,必然使该国的实际利率降低,投资者为追求较高的利率,就会把资本移向海外,这样,又会导致资本项目收支恶化。资本的过多外流,导致外汇市场外汇供不应求,外汇汇率上升,本币汇率下跌。 3.人们的心理预期 :一国通货膨胀不断加重,会影响人们对该国货币汇率走势的心理预期,继而产生有汇惜售、待价而沽与无汇抢购的现象,其结果会刺激外汇汇率的上升,本币汇率的下跌。 (三)经济增长率差异

影响人民币汇率的因素分析

影响人民币汇率的因素分析 论文建立了多元线性回归模型,选取1990年到2014年人民币对美元汇率、进出口差额、外汇储备等相关因素进行实证分析,分析结果表明:GDP每增加1%,将会导致人民币升值5.559%;货币供应量(M2)每增加1%,将会导致人民币贬值3.425%;美国联邦基准利率每提高1%,将会导致人民币贬值0.186%;CPI每提高1个单位,将会导致人民币贬值0.027个单位。这对政策当局采取合理措施、保持人民币汇率稳定具有很大的参考意义。 【Abstract】This paper established a multiple linear regression model,selected factors from 1990 to 2014 related to the RMB exchange rate against the dollar,import and export balance,foreign exchange reserves etc. to carry on the empirical analysis,the analysis results showed that GDP increased 1% will lead to the appreciation of the RMB 5.559%;money supply (M2)increased 1% will lead to the devaluation of the RMB 3.425%;the federal funds rate of the United States increase 1% will lead to the devaluation of the RMB 0.186%;CPI to raise 1 units will lead to devaluation of the RMB 0.027 units,which has great reference significance to the policy authorities to take reasonable measures to stay the stability of the RMB exchange rate. 标签:人民币;汇率稳定;多元回归模型 1 文献综述 易纲和范敏(1997)认为,由于发展中国家经济加速发展时期采用的财政扩张政策会导致较高的通胀率而其汇率并不按比例贬值,因此,用购买力平价分析发展中国家时要进行修正,且预期利率平价理论对人民币走势的解释和预测能力会越来越强,[1]为我们研究汇率的影响因素指明了大致方向。赵世舜(2014)运用自适应Lasso 方法对人民币汇率影响因素进行有效选择,同时使用真实数据作了实证研究,并与最小二乘法和逐步线性回归方法进行比较。研究发现,国内生产总值的增长率每增加1%,将导致人民币汇率降低约52.6%;而人民币汇率的波动受外汇储备增长率和通货膨胀率的影响并不大。[2]曹师韵(2016)总结了2006年以来人民币汇率的变动趋势,指出现阶段影响人民币汇率的主要因素有利率、贸易差额、外汇储备和GDP。[3] 李静(2016)以1999年到2013年的年度数据为基础,建立了人民幣汇率与GDP增长率、通货膨胀增长率等多元回归模型,研究发现进出口额的变动可以影响人民币汇率变动的86.6%,进出口额因素对汇率变动的影响最为显著。[4] 章昱曦(2016)基于对我国汇率制度演变和人民币汇率变动的分析,从GDP 和居民消费价格指数(CPI)这两个方面对人民币汇率的影响进行分析,研究认为,CPI和GDP下降并不会绝对地导致一国的贸易条件恶化,进而导致汇率下降,但GDP和CPI上升可以改善一国的汇率条件。[5]

影响人民币的因素

影响人民币的因素 一是国际收支的变化。国际收支变化是决定人民币汇率的重要因素,它反映了外汇市场供给变化对人民币汇率的影响。如果国际收支盈余,外汇市场外币供给将增加,外币将贬值,人民币将升值;如果国际收支恶化外汇供给将下降,人民币会面临贬值压力。长期以来我国的贸易项目和资本项目双顺差,人民币也保持升值的趋势。若我国国际收支盈余下降,人民币升值压力将变缓,汇率双向变动可能性会增加。 二是央行的干预影响人民币汇率的变化。外汇市场的参与者除了买卖双方,还有央行的干预,它是市场最大的参与者,能够影响汇率的走势。在人民币升值的情况下,为了控制人民币快速升值、稳定汇率,央行需要在外汇市场上买进外汇投入本币。买入的外汇越多干预的力量就越大,这也反映在外汇储备的增量上,若外汇储备增加得越多,央行干预的力度可能就越大。1-5月份我国外汇储备增加都较多,6月份出现了大幅度下降,为118.67亿美元,这反映了随着人民币升值压力缓解,央行干预的压力在下降。 三是公众的预期。若公众预期人民币汇率继续升值,公众会少持有外汇,尽快结汇以减少人民币升值带来的损失,人民币升值的压力会加大,升值步伐也会加快。若公众预期人民币汇率会贬值,则更愿意持有外汇形成外汇存款。据央行的统计数据,长期以来我国的外汇存款基本保持在1500-1600亿美元左右,未发生大的变化,这也说明了在人民币有升值预期的情况下,居民更愿意结汇而非存款。 四是通货膨胀的变化。若中国的通货膨胀率相对美国的通货膨胀率上升,人民币的相对币值也就是说其购买力在下降,人民币升值的压力将缓解。相反若美国的通货膨胀率高于中国的通货膨胀率,则美元的币值在下降,人民币的币值相对上升,人民币会有升值的压力。目前中国的通货膨胀率虽有下降的趋势,但仍高于美国的通货膨胀率,人民币的币值相对下降,人民币升值压力也将得到一定缓解。 五是热钱的流动。若国际投机资本流入,外汇市场上外汇供给将增加,人民币升值的压力将增加;若投机资本流出,人民币升值的压力将减缓。我国新修订的外汇管理条例强化了对热钱流入的控制,同时人民币预期升值幅度有所下降,投机资本的获利空间减少,投机资本流出将会增加,人民币升值的步伐将变缓。 六是美元币值的变化。人民币对美元的汇率是人民币币值对美元币值之比,它反映了当期人民币和美元的购买力之比。在一定的名义汇率水平下,若美元币值下降,人民币币值就相对上升,人民币升值压力就大;若美元币值上升,人民币币值就相对下降,人民币升值压力将下降。如最近在美元持续走强的情况下,人民币对美元出现了持续贬值的现象。 七是人民币对美元汇率的变化趋势,要受到人民币对非美元货币汇率的影响。通常我们讲人民币升值和人民币贬值主要是指人民币对美元升值和对美元贬值。人民币除了对美元汇率以外,还有对欧元、日元和英镑等汇率,人民币对美元升值,并不意味着人民币对欧元、日元和英镑等货币升值,如以前随着美元走软,人民币对美元升值,但人民币对欧元和日元等货币贬值,而最近随着美元走强,人民币对美元贬值,但人民币对欧元、日元和英镑等货币却快速升值。这主要是由于人民币和非美货币之间的汇率是由人民币和美元之间汇率及美元和这些货币在国际金融市场上的汇率套算而来的,因此若美元对欧元、日元等货币升值,那么若人民币对美元升值,对其他货币升值的幅度就更大;若人民币对美元贬值,同时美元对欧元、日元和英镑等货币升值幅度大于人民币对美元的贬值幅度,则人民币对欧元、日元和英镑等货币升值,若美元对欧元、日元和英镑等货币升值幅度小于人民币对美元的贬值幅度,则人民币对欧元、日元和英镑等货币贬值。目前美元走强,若人民币继续对美元升值,则人民币对非美元货币如欧元、日元和英镑等货币升值幅度就会更大,也就是说人民币对篮子货币的升值幅度将更大,这样对贸易部门的冲击会增加。目前人民币对美元货币贬值,有利于缩小对篮子货币的升值幅度。在我国贸易盈余下降的情况下,人民币对美元汇率的变化须要考虑到对人民币对非美元货币汇率的影响,央行须在人民币对美元汇率和人民币对非美元汇

影响人民币汇率走势的七大因素.

最近随着美元走强,人民币对美元出现持续走软的现象,自7月30日至8月12日,人民币对美元汇率的中间价连续贬值,贬值幅度达到约0.67%,尽管8月13日有所反弹,但14日又开始走低。这是否意味着人民币对美元汇率开始由升值转向贬值,还是人民币汇率只是短暂的喘息,继续它的升值之旅。判断人民币汇率走势,必须要考察影响人民币汇率变动的主要因素,实际上影响人民币汇率变动的因素很多,这些因素的共同作用决定了人民币汇率的走势。 一是国际收支的变化。国际收支变化是决定人民币汇率的重要因素,它反映了外汇市场供给变化对人民币汇率的影响。如果国际收支盈余,外汇市场外币供给将增加,外币将贬值,人民币将升值;如果国际收支恶化外汇供给将下降,人民币会面临贬值压力。长期以来我国的贸易项目和资本项目双顺差,人民币也保持升值的趋势。若我国国际收支盈余下降,人民币升值压力将变缓,汇率双向变动可能性会增加。 二是央行的干预影响人民币汇率的变化。外汇市场的参与者除了买卖双方,还有央行的干预,它是市场最大的参与者,能够影响汇率的走势。在人民币升值的情况下,为了控制人民币快速升值、稳定汇率,央行需要在外汇市场上买进外汇投入本币。买入的外汇越多干预的力量就越大,这也反映在外汇储备的增量上,若外汇储备增加得越多,央行干预的力度可能就越大。1-5月份我国外汇储备增加都较多,6月份出现了大幅度下降,为118.67亿美元,这反映了随着人民币升值压力缓解,央行干预的压力在下降。 三是公众的预期。若公众预期人民币汇率继续升值,公众会少持有外汇,尽快结汇以减少人民币升值带来的损失,人民币升值的压力会加大,升值步伐也会加快。若公众预期人民币汇率会贬值,则更愿意持有外汇形成外汇存款。据央行的统计数据,长期以来我国的外汇存款基本保持在1500-1600亿美元左右,未发生大的变化,这也说明了在人民币有升值预期的情况下,居民更愿意结汇而非存款。 四是通货膨胀的变化。若中国的通货膨胀率相对美国的通货膨胀率上升,人民币的相对币值也就是说其购买力在下降,人民币升值的压力将缓解。相反若美国的通货膨胀率高于中国的通货膨胀率,则美元的币值在下降,人民币的币值相对上升,人民币会有升值的压力。目前中国的通货膨胀率虽有下降的趋势,但仍高于美国的通货膨胀率,人民币的币值相对下降,人民币升值压力也将得到一定缓解。 五是热钱的流动。若国际投机资本流入,外汇市场上外汇供给将增加,人民币升值的压力将增加;若投机资本流出,人民币升值的压力将减缓。我国新修订的外汇管理条例强化了对热钱流入的控制,同时人民币预期升值幅度有所下降,投机资本的获利空间减少,投机资本流出将会增加,人民币升值的步伐将变缓。 六是美元币值的变化。人民币对美元的汇率是人民币币值对美元币值之比,它反映了当期人民币和美元的购买力之比。在一定的名义汇率水平下,若美元币值下降,人民币币值就相对上升,人民币升值压力就大;若美元币值上升,人民币币值就相对下降,人民币升值压力将下降。如最近在美元持续走强的情况下,人民币对美元出现了持续贬值的现象。 七是人民币对美元汇率的变化趋势,要受到人民币对非美元货币汇率的影响。通常我们讲人民币升值和人民币贬值主要是指人民币对美元升值和对美元贬值。人民币除了对美元汇

学会分析汇率

学会分析汇率 一、分析汇率的方法有几种? 答:分析汇率的方法主要有两种:基础分析和技术分析。 基础分析是对影响外汇汇率的基本因素进行分析,基本因素主要包括各国经济发展水平与状况,世界、地区与各国政治情况,市场预期等。 技术分析是借助心理学、统计学等学科的研究方法和手段,通过对以往汇率的研究,预测出汇率的未来走势。 二、当今世界上研究汇率变化的经典理论有哪些? 答:主要有三个:英国学者葛逊的国际借贷说、瑞典经济学家卡塞尔的购买力平价说、英国著名经济学家凯恩斯的利率平价说。其中以利率平价说和购买力平价说对市场的影响最大。 利率平价学说,解释了利率水平和汇率之间的关系。简而言之,哪种货币利率高,投资者就愿意购买哪种货币,从而将促使该货币汇率上升。利率平价学说突破了传统的国际收支和物价水平的范畴,从资本流动的角度研究汇率的变化,奠定了现代汇率理论的基础。 购买力平价学说是西方的一种汇价学说。两国货币的比价取决于两国货币国内购买力的对比关系。如果,1只汉堡在英国价值卖1英镑,同样的汉堡在美国卖1.70美元。我们说汇率为1英镑对1.70美元。尽管购买力平价学说并不完美,但是中央银行在计算通货之间的

基本比率时仍起着重要作用。因为根据购买力计算出的基础汇率与市场价之间比较,可以判断现行市场汇率于基础汇率的偏离程度,是预测长期汇率的重要手段。 三、决定外汇汇率走向的根本原因是什么? 答:外汇汇率的波动,虽然千变万化,和其他商品一样。归根到底是由供求关系决定的。在国际外汇市场中,当某种货币的买家多于卖家时,买方争相购买,买方力量大于卖方力量;卖方奇货可居,价格必然上升。反之,当卖家见销路不佳,竞相抛售某种货币,市场卖方力量占了上风,则汇价必然下跌。 四、外汇供求是受周期性波动影响吗? 答:是的。外汇的供求矛盾常常存有周期性的循环,不同外汇有不同周期;就是同一种外汇,在不同的时间过程,也存在不同的周期性趋向,例如季节性的周期,汇价便经常由于一国的货币需求量或供应量的季节性变化,表现出循环的波动。在出口旺季的月份,国外的进口商更需要增加该国的货币去购买产品,生产国的货币在外汇市场出现求大于供,在买方力量的推动下,货币便会升值;同样,在进口旺季的时,该国的货币供应量出现大增,造成超额供应,其对外汇价便会下跌。这个因素可从过去的资料,利用统计学的方法去分析。 五、国际收支出现逆差时,对本国货币的币值有何影响? 答:国际收支指一国在一定时期内对外国的全部经济交易所引起的收支总额的系统纪录,是影响汇率短期变化的重要因素。当国际收支出现顺差时,外汇供过于求,外国货币与本国货币的比值就会下降。

人民币汇率的决定因素及走势分析(一)

人民币汇率的决定因素及走势分析(一) 内容提要:本文通过对购买力平价,利率平价,国际收支,中央银行货币政策的分析,得出如下结论: 第一,用购买力平价分析发展中国家时要做修正。发展中国家经济起飞时期可能有较高的通胀率而其汇率并不按比例贬值。因为在经济起飞的一段时间里,发展中国家的非贸易品(住房,服务)的涨价幅度远高于贸易品的涨幅。第二,发展中国家在经济起飞时期可贸易品生产力的提高速度一般高于发达国家。这也是人民币未来可能趋强的一个重要因素。第三,利率平价对人民币走势的解释和预测能力会越来越强。第四,中国应考虑在贸易项下基本平衡,在经常帐户下有赤字,在资本项下有盈余的格局来保持外汇供求平衡和汇率的稳定。第五,靠减少再贷款对冲中央银行买汇放出基础货币的余地已变得越来越小。可选择政策工具有:(1)用鼓励投资或放宽进口限制的方法适当增加进口;(2)考虑采取用部分自愿结汇的办法使一部分外汇分流在民间;(3)逐步使利率市场化,以减少由套利活动带来的不确定性;(4)考虑逐步开放资本帐户,稳步走向人民币全面可兑换。1994年汇率并轨后,中国实行了单一的有管理的浮动汇率体系,从而基本上消除了外汇黑市。官方汇率由中国人民银行制定和管理,官方汇率基本上等于在给定外贸和汇率政策下的市场均衡汇率。图1给出了1980─1996年人民币官方汇率。从总体来看,94年以来的外汇供给大于外汇需求。为稳定汇率,在1994─1996三年期间,我国中央银行平均每天净买入1

亿美元。本文以回答下面两个问题为主线来分析人民币汇率的基准及未来走势。1.1994,1995,1996三年中国的通货膨胀率分别为21.7%,14.8%,6.1%,美国这三年的通胀率平均为3%左右;为什么人民币对美元汇率在此期间非但不贬反而稳中有升?2.1994─1996三年期间,人民币存款利率远高于美元利率;为什么人民币还能升值?3.中国改革开放期间国际收支对人民币汇率有那些影响?4.中国的货币政策与汇率政策的关系如何?本文分五部分:绝对购买力平价,相对购买力平价,利率平价,国际收支,货币政策和汇率政策。前三部分提供分析人民币汇率走势的基准,后两部分分析外汇市场的供求关系。一、绝对购买力平价购买力平价理论有两种形式:绝对购买力平价和相对购买力平价。绝对购买力平价理论认为:两种货币之间的汇率应该等于两国物价指数之比。代表本国货币交换外国货币的比率──汇率,实际上代表的是用本国购买力交换外国购买力的比率。绝对购买力根据本国货币与外国货币在一篮子可比较商品上所具有的购买力的大小来解释汇率的决定。如果用E表示1美元合多少元人民币的人民币直接标价汇率,P$表示美国的价格水平,PRMB表示中国的价格水平,绝对购买力可用公式表述为:用购买力平价估算的结果差距很大。以《经济学家》期刊(1993年5月13日)所引用的估算为最高,1美元合1.5元人民币;以目前汇率折算的估算为最低,1美元合8.30元人民币。中国1995年的GDP为57733亿元人民币,如果1美元合1.5元人民币,那么中国1995年的GDP就约为38500亿美元,人均3200美元。这一

试述影响汇率变动的因素

试述影响汇率变动的因素。 答: 一国外汇供求的变动要受到许多因素的影响,这些因素既有经济的,也有非经济的,而各个因素之间又有相互联系、相互制约、甚至相互抵消的关系,因此汇率变动的原因极其错综复杂,具体有: (一)影响汇率变动的经济因素 1.国际收支状况 国际收支是一国对外经济活动的综合反映,它对一国货币汇率的变动有着直接的影响。而且,从外汇市场的交易来看,国际商品和劳务的贸易构成外汇交易的基础,因此它们也决定了汇率的基本走势。例如自20世纪80年代中后期开始,美元在国际经济市场上长期处于下降的状况,而日元正好相反,一直不断升值,其主要原因就是美国长期以来出现国际收支逆差,而日本持续出现巨额顺差。仅以国际收支经常项目的贸易部分来看,当一国进口增加而产生逆差时,该国对外国货币产生额外的需求,这时,在外汇市场就会引起外汇升值,本币贬值,反之,当一国的经常项目出现顺差时,就会引起外国对该国货币需求的增加与外汇供给的增长,本币汇率就会上升。 2.通货膨胀率的差异 通货膨胀是影响汇率变动的一个长期、主要而又有规律性的因素。在纸币流通条件下,两国货币之间的比率,从根本上说是根据其所代表的价值量的对比关系来决定的。因此,在一国发生通货膨胀的情况下,该国货币所代表的价值量就会减少,其实际购买力也就下降,于是其对外比价也会下跌。 3.经济增长率的差异 在其它条件不变的情况下,一国实际经济增长率相对别国来说上升较快,其国民收入增加也较快,会使该国增加对外国商品和劳务的需求,结果会使该国对外汇的需求相对于其可得到的外汇供给来说趋于增加,导致该国货币汇率下跌。 4.利率差异 利率高低,会影响一国金融资产的吸引力。一国利率的上升,会使该国的金融资产对本国和外国的投资者来说更有吸引力,从而导致资本内流,汇率升值。 5.财政收支状况 政府的财政收支状况常常也被作为该国货币汇率预测的主要指标,当一国出现财政赤字,其货币汇率是升还是降主要取决于该国政府所选择的弥补财政赤字的措施。 6.外汇储备的高低 一国中央银行所持有外汇储备充足与否反映了该国干预外汇市场和维持汇价稳定的能力大小,因而外汇储备的高低对该国货币稳定起主要作用。外汇储备太少,往往会影响外汇市场。对该国货币稳定的信心,从而引发贬值;相反外汇储备充足,往往该国货币汇率也