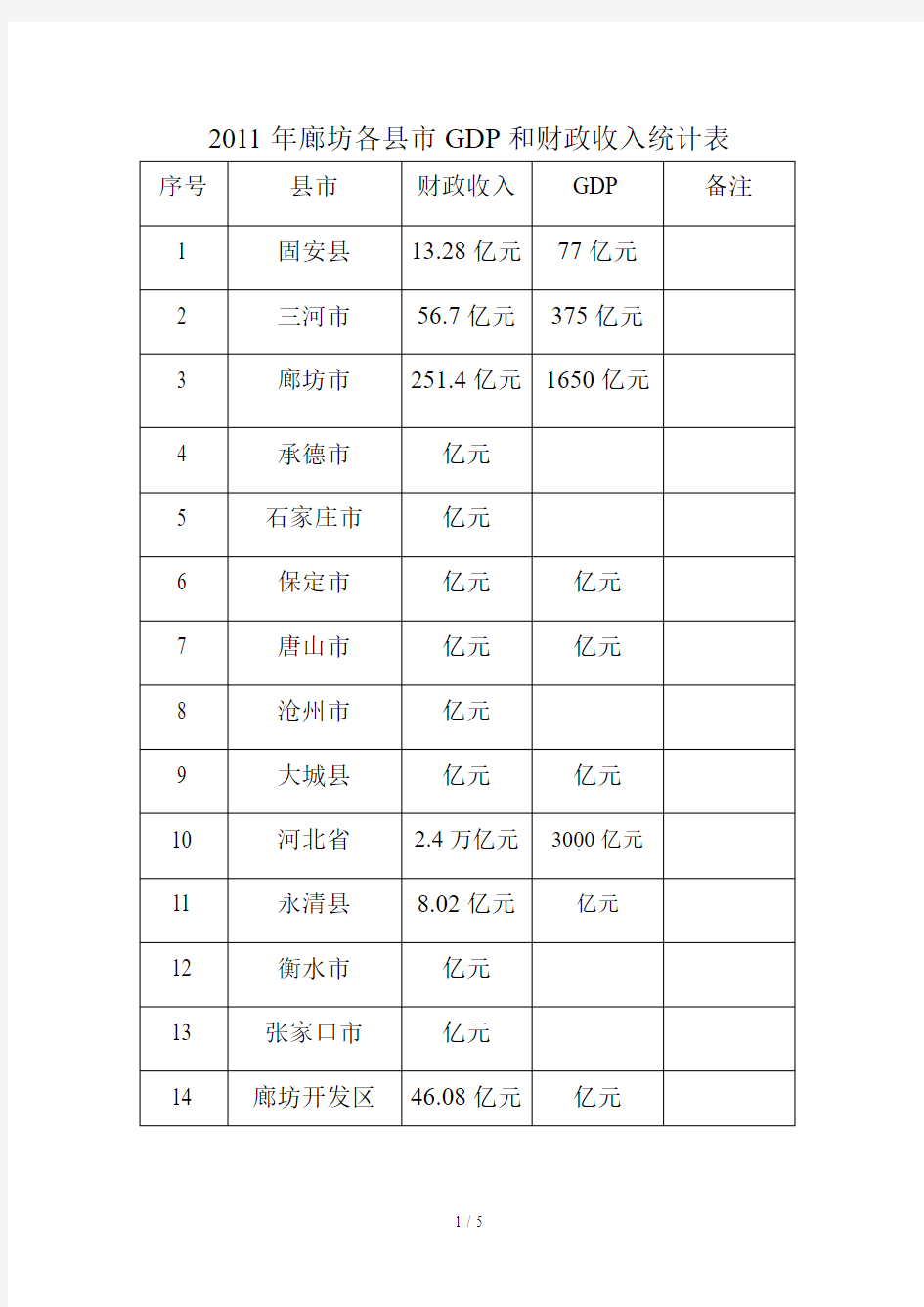

廊坊各县市GDP和财政收入统计表

序号县市财政收入GDP 备注

1 固安县13.28亿元77亿元

2 三河市56.7亿元375亿元

3 廊坊市251.4亿元1650亿元

4 承德市亿元

5 石家庄市亿元

6 保定市亿元亿元

7 唐山市亿元亿元

8 沧州市亿元

9 大城县亿元亿元

10 河北省 2.4万亿元3000亿元

11 永清县8.02亿元亿元

12 衡水市亿元

13 张家口市亿元

14 廊坊开发区46.08亿元亿元

序号县市财政收入GDP 备注

16 霸州市29亿元290亿元

17 大厂县7.78亿元61.9亿元

18 日本

亿美元

19 美国

万亿美元

20 广阳区32.4亿元130.5亿元

21 文安县9.8亿元130亿元

22 广东省 5.3万亿元

23 香河县17.2亿元117.7亿元

截止到2010年底中国现有公务员678.9万名2011年末大陆总人口134735万人2011年国内生产总值471564亿元比上年增9.2% 2011年全国财政收入103740亿元

2011年各省市人均GDP数据出炉25省份超4000美元

省市

GDP(亿

元) 常住人口(万)

人均

GDP(元)

人均GDP(美

元)

天津11190.99 1294 86496 13392 上海19195.69 2302 82560 12784 北京16000.4 1961 80394 12447 江苏48000 7866 61022 9448

浙江31800 5443 58791 9115

内蒙古14000 2471 56666 8773

广东52673.59 10430 50500 7819

辽宁22025.9 4375 50349 7795

福建17500 3689 47433 7344

山东45000 9579 46976 7273

吉林10400 2746 37870 5863

全国471564 133972 35198.57 5449.71 重庆10011.13 2885 34705 5373

湖北19594.19 5724 34233 5300

河北24228.2 7185 33719 5221

陕西12391.3 3733 33197 5140

宁夏2060 630 32692 5062

黑龙江12503.8 3831 32637 5053

山西11000 3571 30802 4769

新疆6600 2181 30257 4685

湖南19635.19 6568 29893 4628

青海1622 563 28827 4463

河南27000 9402 28716 4446

海南2515.29 867 29012 4429

江西11583 4457 25988 4226

四川21026.7 8042 26147 4048

广西11714 4603 25449 3945

安徽15110.3 5950 25395 3932

西藏605 300 20152 3120

甘肃5020 2558 19628 3009

云南8750.95 4597 19038 2952

贵州5600 3475 16117 2495

(注:数据由国家统计局网站、各地统计局网站及各省区市2012年政府工作报告综合整理)

财政收入占GDP的比重变化分析-美国德国经验

财政收入占GDP的比重变化分析-美国德国经验

财政收入占GDP 的比重变化分析 美国经验 与其他发达国家相比,美国有着较低的税率,较少的收入再分配和异常复杂的税收制度,从金融危机之后财政收入占GDP 的比重一直保持较为稳定。2009年美国联邦财政收入2.105万亿美元,各州政府财政收入总和1.124万亿美元,当年GDP 为14.119万亿美元,财政收入占GDP 比例仅为22.9%;2012年美国政府财政总收入为5.1万亿美元(联邦、州和地方三级政府总收入为6.3万亿美元,政府间重复计算收入1.2万亿美元),其中联邦政府收入2.4万亿美元,州政府收入1.5万亿美元,州以下地方政府收入1.1万亿美元,相当于GDP 的32.63%(GDP 核算方法调整前);2014年美国联邦财政收入3.02万亿美元,当年GDP 为17.4万亿元,财政收入占GDP 比例继续下降为17.4%。 图1:1990-2014年财政收入占GDP 比重 数据来源:世界银行数据库 https://www.360docs.net/doc/607206444.html,/indicator/NY.GDP .MKTP .CD ; https://www.360docs.net/doc/607206444.html,/data/reports.aspx?frmsrc=search&CNO=2&country=&seri es=https://www.360docs.net/doc/607206444.html,&period = 0% 5%10%15%20%25%30%35%40%45%1990 199119921993199419951996199719981999200020012002200320042005200620072008200920102011201220132014

中央财政收入占财政总收入比重问题

中央财政收入占财政总收入比重问题 一、决定中央财政收入比率的理论依据和因素 中央财政收入比率高低的理论依据和主要影响因素,我们认为主要包括以下几点: (一)公共产品的层次性是决定中央财政收入比率的重要依据。 在市场经济条件下,通过财政收入掌握社会资源,然后通过财政支出向社会提供公共产品,满足社会需要,弥补市场失灵是各级政府的基本职能。而中央政府与地方政府之间职能的划分,即中央政府与地方政府在提供公共产品时如何进行有效、合理的分工,又是由公共产品具有的层次性的特点所决定的。 根据公共产品理论,按受益范围或效用溢出的程度可分为全国性公共产品、准全国性公共产品和区域性公共产品。 1.全国性公共产品,是指受益范围覆盖全国,可供全体国民无差别享用的公共产品。其基本特征是:受益范围为全国,而且受益的分布相当均匀。 2.准全国性公共产品,是指那些能够满足消费上的公共性,但在分布上又不具备均等性的公共产品,主要包括跨区域的公共设施、基础建设以及高等教育等。 3.区域性公共产品,是指在本区域内层次上能够被消费者共同且平等享用的公共产品。其基本特征是:受益范围为本区域,而且在区域内分布相当均匀。 显然,三种不同层次的公共产品由于本身的特点,决定了它们应由不同层次的政府来提供,才具有效率。 根据效率原则和公共产品层次性的特点,决定了中央政府主要负责全国性公共产品和准全国性公共产品的提供,地方政府主要负责区域性公共产品的提供,这实际上对中央政府与地方政府的职能范围在理论上进行了划分,而政府履行职能又需要相应的财力做保证,因此形成了“公共产品层次性——中央与地方政府职能的划分——中央与地方政府财力的分配——中央财政收入比率的高低”的逻辑决定过程。在一定时期,如果需要中央政府提供的全国性公共产品和准全国性公共产品数量较多,相应地要求中央政府所掌握的财力就较多,中央财政收入比率就高一些,反之亦然。所以,公共产品的层次性是决定中央财政收人比率的重要理论依据。 (二)集权与分权之间的关系是影响中央财政收入比率的重要因素。

A103000《事业单位、民间非营利组织收入、支出明细表》填报说明

A103000《事业单位、民间非营利组织收入、支出明细表》填报说明 本表适用于实行事业单位会计准则的事业单位以及执行民间非营利组织会计制度的社会团体、民办非企业单位、非营利性组织等查账征收居民纳税人填报。纳税人应根据事业单位会计准则、民间非营利组织会计制度的规定,填报“事业单位收入”、“民间非营利组织收入”、“事业单位支出”、“民间非营利组织支出”等。 一、有关项目填报说明 (一)事业单位填报说明 第1至9行由执行事业单位会计准则的纳税人填报。 1.第1行“事业单位收入”:填报纳税人取得的所有收入的金额(包括不征税收入和免税收入),按照会计核算口径填报。 2.第2行“财政补助收入”:填报纳税人直接从同级财政部门取得的各类财政拨款,包括基本支出补助和项目支出补助。 3.第3行“事业收入”:填报纳税人通过开展专业业务活动及辅助活动所取得的收入。 4.第4行“上级补助收入”:填报纳税人从主管部门和上级单位取得的非财政补助收入。 5.第5行“附属单位上缴收入”:填报纳税人附属独立核算单位按有关规定上缴的收入。包括附属事业单位上缴的收入和附属的企业上缴的利润等。 6.第6行“经营收入”:填报纳税人开展专业业务活动及其辅助活动之外开展非独立核算经营活动取得的收入。 7.第7行“其他收入”:填报纳税人取得的除本表第2至6行项目以外的收入,包括投资收益、银行存款利息收入、租金收入、捐赠收入、现金盘盈收入、存货盘盈收入、收回已核销应收及预付款项、无法偿付的应付及预收款项等。 8.第8行“其中:投资收益”:填报在“其他收入”科目中核算的各项短期投资、长期债券投资、长期股权投资取得的投资收益。 9.第9行“其他”:填报在“其他收入”科目中核算的除投资收益以外的收入。

税收对财政收入贡献度的思考

竭诚为您提供优质的服务,优质的文档,谢谢阅读/双击去除 税收对财政收入贡献度的思考 税收对财政收入贡献度的思考 近年来,全市地税部门坚持“为国聚财、为民收税”的工作宗旨,发挥职能作用,强化征管措施,优化税务环境,积极组织收入,为地方经济发展作出了积极贡献。为进一步提升地方税收对财政收入的贡献度,必须摸清现状,找准薄弱环节,增添工作措施,实现税收平稳快速增长。 一、近五年地方税收对财政收入的贡献情况 (一)地方税收占公共财政和税收收入比重逐年增长。20XX年至20XX年,全市地税部门共组织公共财政收入54.7亿元,占全市公共财政收入总量的49.1%。地税收入占公共财政收入比重由20XX年的41.1%提升至20XX年的53.9%,对财政贡献率达62.7%;地税收入占税收收入比重由20XX年的74.3%提升至20XX年的85.1%,对税收

贡献率达90.8%。 (二)营业税、企业所得税和土地税种增收贡献突出。20XX年至20XX年,营业税对全市公共财政收入增收贡献率为17.0%,增收贡献居预算收入首位;企业所得税增收贡献率为13.0%,增收贡献居预算收入第3位;耕地占用税、土地增值税、契税增收贡献率分别为10.5%、8.2%、6.7%,增长贡献分别居预算收入的第4、5、6位。 (三)房地产、建筑安装业为财政收入提供近半增量。20XX年至20XX年,全市房地产业、建筑安装业、工业、服务业对公共财政收入增收贡献率分别为37.5%、10.9%、7.6%、6.6%,其中房地产业和建筑安装业的贡献率达48.4%,成为地方财政收入的重要支撑。 二、制约地方税收对财政收入贡献度的因素 (一)经济总量较小和产业结构不优,制约经济创税能力。从经济总量看:20XX年,全市生产总值居全省第14位,但人均生产总值居全省第19位,比全国、全省平均水平分别低22298元、13572元。从产业结构看:20XX年,全市第一产业比重比全国、全省平均水平高8.5个、4.8个百分点,第三产业比重比全国、全省平均水平低15.4个、4.2个百分点,一产高、三产低的经济结构拉低了经济整体创税能力。

我国个人所得税占税收总额比重过低原因及对策

我国个人所得税占税收总额比重过低原因及对策[提要]个人所得税作为我国税收的重要组成部分,其收入水平的高低不仅影 响着人们对公共物品的需求水平,而且也影响着人们收入水平的高低。本文在分析我国个人所得税收入占税收总额过低问题的基础上,就改善这一问题提出相应的对策。 关键词:个人所得税;税收总额 个人所得税是对自然人取得的各项应税所得征收的一种税,它作为我国的第四大税种,其主要职能是筹集财政收入、调节收入分配、缩小贫富差距。近几年,随着我国社会经济的发展,居民的收入也随之增加,但是个人所得税占税收总额的比重仍过低。 一、我国个人所得税收入情况 我国在过去的20年里国民财富和经济总量增长最快,经济发展的各项指标都排在世界前列,但个人所得税收入占税收总额的比重却低于发展中国家水平。据国际货币基金组织的《政府财政统计年鉴》所示,93个发展中国家个人所得税收入占税收总额比重的平均值为10.92%,21个工业化国家个人所得税收入占税收总额比重的平均值为29.04%。从表1可以看出,近年来我国个人所得税收入占税收总额最高比重为7.28%。其中,在2006~2012年间,我国个人所得税收入占税收总额的比重是逐渐增加的,但是从2006年开始,我国个人所得税收入占税收收入的比重是逐年下降的。可见,在相当长的一段时期内,个人所得税收入要成为我国财政的主要收入还不太现实。 二、我国个人所得税占税收收入过低的原因 (一)公民的纳税意识观念较弱。缴税会使人们的收入减少,人们会不自觉地产生一种抵触心理,进而会促使自己尽可能多的少缴税或者不缴税。古时已有的“苛捐杂税”之说,就是人们对税收的对抗情绪的反映。在封建社会,地主阶级为满足自己的统治需求强迫农民缴纳税款,而那时的农民只知道服从地主管制,根本不懂得遵守法律,地主要收多少税款,他们就缴纳多少。在现代社会,有相当多的人还是将“纳税光荣”停留在口头上,在自己的纯所得在免税范围内时高唱“纳税光荣”,一旦超出免税范围时,他们还是会想尽办法逃税,越是高收入者逃税的越多。这就是公民法制观念不强、纳税意识薄弱的表现。此外,现在个税偷逃的一个重要原因就是社会评价体系有问题。我国人们不太关注诚信记录,也不会觉得偷税可耻。而在国外,偷税漏税则会受到严重的惩罚和社会舆论的谴责。 (二)征管信息不畅,导致税收难以征收。首先,随着经济发展的多元化,个人收入来源也多元化,税务部门很难准确快捷地掌握纳税人的实际收入,难以监控。而且现阶段,我国个人收入货币化程度和经济活动信用化程度较低,同时在收入分配中还存在各种形式的福利分配等;其次,信息不对称,纳税资料缺失,

财政收入占GDP的比重因素分析(6)

影响我市财政收入占GDP比重的因素分析 GDP和财政收入是众多经济指标中的两个关键性指标。GDP 代表国家(或地区)所有常住单位在一定时期内生产活动(包括产品和劳务)的最终成果,是国民经济各行业在核算期内增加值的总和(各行业新创造价值与固定资产转移价值之和),用来衡量一国(或地区)的经济发展规模、产业结构和增长。财政收入指国家参与社会产品分配所取得的收入,是反映区域经济运行质量和经济结构优劣的一个重要参数。两者之间既有密切联系又有不尽一致的地方。 一、GDP与财政收入的关系 从发展的长期趋势看,两者基本一致。从实证经济学角度分析,在一个长时期内,财政收入会随着经济的发展而增长,也就是说,国内生产总值的增长与财政收入的增长大体上应呈正比例关系。 图1:梧州市2000年—2007年财政收入与GDP的增长率

从图1中各年份财政收入与GDP增长指数的运行轨迹中可以清楚地看出其走势基本相吻合。除2001年和2004年存在一定差距(主要是因为当年非税收入与国资收益有较大幅度增加)外,其变动幅度大体一致,总体上呈现平稳的增长趋势,表明梧州市GDP增长与财政收入增长的相关性相当高。特别是2005年起,两者变动一致度较高。这表明了梧州市经济总量与财政收入的关系基本符合经济发展规律。 两者之间内涵不尽相同。GDP反映生产活动的综合状况,衡量国民经济规模、产业结构和增长速度;而财政收入是政府采取适当形式筹集的资金,是一个效益指标。在GDP包含的三个流向中,其中一部分以增值税、营业税、所得税、罚没收入等形式上交财政部门;另外两部分,即企事业单位以净利润、公积金、提取的折旧基金等形式留成,主要用于扩大再生产,形成单位所得;以劳动报酬、福利费、津贴、利息等形式向居民支付,形成个人所得。 两者核算的角度与方法不同。从经济发展的整体趋势来看,一般来讲,国民经济与财政收入的增长应当基本同步。但另一方面,根据国民经济核算制度规定,现行GDP是从生产角度计算的,而财政收入属于收入分配领域的指标,由于两者核算的角度与方法不同,故不会完全一致。另外,财政收入增长是按现价计算的,而GDP增长的计算需要消除价格变动的影响,是按不变价进行计算的。

直接税与间接税占税收比重国别差异及其产生原因

直接税与间接税占税收比重国别差异 及其产生原因 摘要:直接税与间接税占税收比重与一国的经济发展水平、经济结构、税收征管水平、政治文化等因素密切相关,因此各国税制结构存在差异性。虽然如此,但是仍然呈现出一定的规律:低收入水平国家实行的是以间接税为主体的税制而高收入水平国家实行的是以直接税为主体的税制,且收入水平越高,直接税在税收收入中的比重也越大。 关键词:直接税;间接税;税制结构;国别差异;原因 直接税与间接税是一对古老的概念,但对其划分的标准直到现在仍未统一,在此基础上进行的国别对比必然存在较大差异。为了更好地进行国际比较,本文以国际货币基金组织的数据为依据,按照税负是否可转嫁为标准对各国税收进行划分,对不同国家直接税与间接税之间的关系进行比较,总结税制结构演变的一般国际经验以及形成此规律的原因。 1.税制结构相关理论 1.1直接税与间接税定义 基于税负能否转嫁,将税种划分为直接税与间接税两类,并据此将税制结构界定为由直接税体系、间接税体系搭配而成的税系组合。直接税,是指纳税义务人同时是税收的实际负担人,纳税义务人不能或不便于把税收负担转嫁给别人的税种,即纳税人与负税人一致。在世界各国税法理论中,多以各种所得税、房产税、遗产税、社会保险税等税种为直接税。而间接税是指纳税义务人不是税收的实际负担人,纳税义务人能够用提高价格或提高收费标准等方法把税收负担转嫁给别人的税种,多以关税、消费税、销售税、货物税、营业税、增值税等税种为间接税。 1.2税制结构定义及特征 税制结构是指在一个税收体系中的税种组成以及各税种的比例和相对地位。税制结构是否完善合理关系到一个国家的政府能否取得足够的财政收入,关系到整个税制的健全和完善和税收职能作用能否有效发挥,更影响到国民经济的运行和发展。因此,各国都在不断的进行税制结构改革。 目前税制结构主要呈现的特征规律是:发达国家基本形成了以现代直接税为主、间接税为辅的税制结构,其中现代直接税主要为所得税类,间接税主要为流

热门-财政收入包括哪四个提升地方税收对财政收入贡献度思考

财政收入包括哪四个【提升地方税收对财政收入 贡献度思考】 近年来,全市地税部门坚持'为国聚财、为民收税“的工作 宗旨,发挥职能作用,强化征管措施,优化税务环境,积极组织收入,为地方经济发展作出了积极贡献。为进一步提升地方税收对财政收入的贡献度,必须摸清现状,找准薄弱环节,增添工作措施,实现税收平稳快速增长。 一、近五年地方税收对财政收入的贡献情况(一)地方税 收占公共财政和税收收入比重逐年增长。20xx年至 20xx 年,全市地税部门共组织公共财政收入 54.7 亿元,占全市公共财政收入总量的 49.1%。地税收入占公共财政收入比重由 20xx 年的 41.1%提升至 20xx 年的 53.9%,对财政贡献率达62.7%;地税收入占税收收入比重由 20xx 年的 74.3%提升至 20xx年 的 85.1%,对税收贡献率达 90.8%。 (二)营业税、企业所得税和土地税种增收贡献突出。20xx 年至 20xx 年,营业税对全市公共财政收入增收贡献率为 17.0%,增收贡献居预算收入首位;企业所得税增收贡献率为13.0%,增收贡献居预算收入第 3 位;耕地占用税、土地增值税、契税增收贡献率分别为 10.5%、8.2%、6.7%,增长贡献分别居预算收入的第 4、5、6 位。 (三)房地产、建筑安装业为财政收入提供近半增量。20xx 年至 20xx 年,全市房地产业、建筑安装业、工业、服务业对公共财政收入增收贡献率分别为 37.5%、10.9%、7.6%、6.6%,

其中房地产业和建筑安装业的贡献率达 48.4%,成为地方财政收入的重要支撑。 二、制约地方税收对财政收入贡献度的因素(一)经济总 量较小和产业结构不优,制约经济创税能力。从经济总量看:20xx 年,全市生产总值居全省第 14 位,但人均生产总值居 全省第 19 位,比全国、全省平均水平分别低 22298元、13572 元。从产业结构看:20xx 年,全市第一产业比重比全国、全省平均水平高 8.5 个、4.8 个百分点,第三产业比重 比全国、全省平均水平低 15.4 个、4.2 个百分点,一产高、三产低的经济结构拉低了经济整体创税能力。 (二)传统工业税源发展空间受限,新兴产业税源支撑不强。近年来,通过深入实施工业强市战略,全市工业经济发展迅猛,但工业税收以资源开采加工为主的局面尚未改变。受国际国内宏观经济形势影响,市场对煤炭、电力、建材的需求降低,全市煤炭、电力、建材行业税源发展空间受限。全市化工、有色金属、新能源加工等新兴产业起步较晚,对...

L税收收入在我国当前财政收入中.

财政学论文 题目:税收收入在我国当前财政收入中的地位考察 学院:经济与管理学院 专业:国际经济与贸易 班级:2012级5班 小组成员姓名:邱晓莉、李青雨、方梦莹、都溪 小组成员学号:2012120539、2012120522、2012120506、2012120504 指导教师: 日期:2015年1月3日

税收收入在我国当前财政收入中的地位考察 (3) 1.财政收入 (3) 1.1财政收入概念及分类 (3) 1.2财政收入结构 (3) 2.税收收入占当前财政收入比重分析 (4) 2.1从预算内考察当前税收收入的地位 (4) 2.2从全部政府收入考察当前税收收入地位 (4) 2.3我国财政收入情况与世界各国的比较 (5) 3.税收收入 (5) 3.1税收收入概念及性质 (5) 3.2税收收入现状 (6) 4.非税收入 (6) 4.1非税收入概念及分类 (6) 4.2非税收入现状 (6) 4.2.1国有土地使用权出让收入——“土地财政” (6) 4.2.1.1土地财政的现状 (6) 4.2.1.2“土地财政”的弊端 (7) 4.2.2罚没收入 (7) 4.2.2.1罚没收入定义 (7) 4.2.2.2罚没收入现状分析 (7) 4.2.3行政事业性收费 (8) 4.2.3.1行政事业性收费定义 (8) 4.2.3.2行政事业性收费现状 (8) 5.总结税收收入在我国当前财政收入的地位考察 (9) 6.针对以上问题我们提出建议 (10)

税收收入在我国当前财政收入中的地位考察摘要:本文主要从税收收入占预算内财政收入比重和税收收入占所有政府收入的比重入手考察税收收入在我国当前财政收入的地位,以及通过对当前现状分析总结其原因,最后针对当前财政收入结构和当前非税收入的管理提出一些意见和办法。 关键词:税收收入非税收入财政收入土地财政乱罚款乱收费 1.财政收入 1.1财政收入概念及分类 财政收入指国家财政参与社会产品分配所取得的收入,是实现国家职能的财力保证。财政收入按收入形式分为税收收入、非税收入、社会保险基金收入、贷款转贷回收本金收入、债务收入。其中税收收入和非税收入占绝大部分,而其他几项收入占财政收入很小部分且难以搜集统计数据,因而本文我们只考虑税收收入和非税收入占财政收入以及全部政府收入的比重。目前将全部税收收入和非税收入按管理方式的不同区分为预算外和预算内。预算内收入仅涵盖税收收入和非税收入中的一般预算收费,它的明显特征是纳入国家预算统计、按国家预算立法程序管理、由政府统筹安排使用。预算外收入和预算内收入相对应的,如社会保险基金收入和非税收入中的政府基金收入都属于预算外收入,预算外收入在收入性质上明确定义为财政性资金,但不纳入国家预算(一般预算)统计、管理和统筹使用,而是另外编制基金预算,专款专用,实行“收支两条线”关管理。介于财政收入分为预算内和预算外,所以采用不同的统计口径将得到不同的数据结果。下表1-1则是采用预算内统计口径得到的数据,表1-2则是采用全口径统计方法得到的数据。 1.2财政收入结构 财政收入结构是指国家财政收入来源的多种构成、比例及其相互关系。它反映通过国家预算集中财政资金的不同来源、规模和所采取的不同形式,以及各类财政收入占财政总收入的比重和增加财政收入的途径。将财政收入作为整体结构来分析,目的在于从整体上把握各种财政收入来源之间的有机联系,使它们保持恰当的比例关系;便于有的放矢地加强财政收入的宏观调节,实现利益的兼顾分配;推进财政收入结构优化,以提高结构的整体功能。财政收入结构是否比例关系合理、利益关系协调、收入取予适度、财力具有后劲,也制约着国民经济总量和结构的平衡,影响各方面积极性的调动和分配关系的调节。在中国实行以公有制为基础的有计划商品经济条件下,保证财政收入在国民收入中的适当比重,并形成合理的结构,是稳定财政、增强财政调控实力、正确处理收入分配关系、促进经济结构合理化的客观需要。 中国的财政收入结构大体可按项目结构、所有制结构、部门结构和地区结构几个方面加以考察。而这里我们重点了解项目结构指国家财政收入由不同的征集方式形成的结构。主要由各项税收、企业收入(企业上交利润)、债务收入(内债和外债收入)、征集能源交通重点建设基金、国家预算调节基金收入等组成。1984年以前,财政收入的主要项目是税收和国营企业上交利润。实行利改税以后,国营企业上交利润改为征税制,税收逐渐成为财政收入的基本形式。1990年税收占财政收入的91%以上;企业收入,如将企业亏损补贴合并冲减计算,呈负数;债务收入,包括内债和外债,占11%;能源交通重点建设和国家预算调节基金收入,是为加强重点建设和调节分配能力而增设的专项资金收入项目,约占10%。分析财政收入各项目在总体结构中的比例及其变化,有利于确保财政收入的集中,有效地调节收入的合理分配。(资料来源:https://www.360docs.net/doc/607206444.html,/doc/7622584.html)

财政收入占GDP的比重变化分析_美国德国经验

财政收入占GDP的比重变化分析 美国经验 与其他发达国家相比,美国有着较低的税率,较少的收入再分配和异常复杂的税收制度,从金融危机之后财政收入占GDP的比重一直保持较为稳定。2009年美国联邦财政收入2.105万亿美元,各州政府财政收入总和1.124万亿美元,当年GDP为14.119万亿美元,财政收入占GDP比例仅为22.9%;2012年美国政府财政总收入为5.1万亿美元(联邦、州和地方三级政府总收入为6.3万亿美元,政府间重复计算收入1.2万亿美元),其中联邦政府收入2.4万亿美元,州政府收入1.5万亿美元,州以下地方政府收入1.1万亿美元,相当于GDP的32.63%(GDP核算方法调整前);2014年美国联邦财政收入3.02万亿美元,当年GDP 为17.4万亿元,财政收入占GDP比例继续下降为17.4%。 图1:1990-2014年财政收入占GDP比重 数据来源:世界银行数据库 https://www.360docs.net/doc/607206444.html,/indicator/NY.GDP.MKTP.CD; https://www.360docs.net/doc/607206444.html,/data/reports.aspx?frmsrc=search&CNO=2&country=&series=GC https://www.360docs.net/doc/607206444.html,&period=

一、1990-2000年平稳上升时期 1992-2000年,财政收入占GDP比重呈现平稳上升的走向,并从巨额赤字到预算盈余,这一时期克林顿最为成功之处是在削减赤字的同时,促成了美国经济长达十年的良性发展。在总统竞选中,克林顿即主张,美国需要同时应对预算赤字和公共投资缺口。在1993年克林顿政府的第一个预算中,克林顿为自己的经济政策作出了这样的阐述:“我的计划主要包括三个方面:在为长期经济增长奠定基础的同时,以经济激励措施创造就业机会;以长期公共投资增加个人和公司的劳动生产率;以一个严肃、公平和平衡的赤字削减计划阻止政府消耗创造就业和增加收入的私人投资。”正是在这种改善财政状况与促进经济发展并举的思路下,克林顿政府推出了一系列法案和改革措施。 在政策层面上,克林顿政府财政创新与重建的基本架构是:在美联储中性货币政策的配合下,实施以增加经济增长潜力和削减非生产性支出、进而削减财政赤字的紧缩性财政政策;同时这种紧缩性财政政策又伴有明显的结构性特征,使具体的宏观财政政策微观化;增收节支也被克林顿赋予了新的内涵。在税制改革上增中有减:增税措施包括个人所得税税率的提高(新增设了36%和96%两级税率;提高了可选择性最低税的税率和免税额;永久性地延长了1990年总预算协调法案所确定的分项抵扣限额)和公司税率的提高(把所得超过1000万美元的公司税率提高到35%);为了实现内生性经济增长目标,促进新技术的开发利用,联邦政府除了对创建新企业而进行风险投资的个人和企业实行税收减免外,还实施了对低收入者的减税措施,主要指扩大了劳动所得税收减免(EITC)的范围。 在财政支出上减中有增:联邦政府一方面大幅度精简政府机构,裁减人员;另一方面压缩行政开支,大幅度削减军费开支。在减少财政支出总额、主要是减少行政性开支的同时,克林顿政府增加了旨在增强经济发展内生力量的资本性支出,如对交通、通讯等基础设施的投资,对教育和技术的投入,等等。这些支出项目为私人资本投资创造了良好的投资环境,增加了社会的有效供给,推动了美国经济的转型和持续增长。这里需要特别指出的是,克林顿政府把提高美国的技术竞争力放到政府议事日程的前列,通过财政政策(包括税收、财政科研支出、政府采购等)的倾斜促进形成了以信息技术为核心的高新技术产业群。二、2001-2006年持续下降时期

江西税收收入占财政收入比重问题研究

江西省税收收入占财政收入比重问题研究 税收是财政的主要来源,税收收入占财政收入的比重是指以税收收入为分子,财政收入为分母而形成的比率,它是反映税收收入与财政收入间数量关系的重要统计指标,在一定程度上反映了财政结构的优化程度。而财政是从国民经济增长中取得的收入,经济发展水平高,国民生产总值就越多,财政收入总额也越多。财政收入对于满足经济发展需要,支撑政府职能的实现,保持经济社会稳定协调发展,具有相当重要的作用。税收收入是财政收入的主要来源,它占财政收入的比重如何,关系到一个地方的财力和宏观调控能力,也是各级政府十分关心的问题。 一、我省税收收入占财政收入比重情况 (一)我省税收收入增速较快,占财政收入比重呈上升趋势 我省财政收入总体上看是良性健康的,近几年税收收入实现了总额、增加额的大幅度攀升,2002-2006年各年都保持了两位数的增长势头(见表一),且税收收入占财政收入比重呈现上升趋势(见图一) , 2001年,我省税收收入占地方财政收入比重为73.8%,到 2006 年上升为81.3%(见图一)。

表一江西省 2001-2006 年税收情况 单位:万元 (二)我省税收收入占财政收入比重偏低,与全国差距缩小 尽管近几年我省税收收入占财政收入比重呈上升趋势,但与全国相比,比重仍然偏低,2001年-2006年分别低于全国比重19.6,13.5,11.4,14.4,10.2,8.5个百分点,不过与全国的差距呈缩小

趋势(见表二)。 表二2001-2006年税收收入占财政收入比重 单位:% 二、影响我省税收收入占财政收入比重提高的因素分析 影响税收收入占财政收入比重的因素是多方面的,除受国家财政体制和宏观经济政策因素决定外,主要受以下几个方面的因素影响:(一)经济增长因素。税收收入水平首先取决于经济的发展水平。经济发展水平主要体现在一个地区的经济总量、经济增长速度和经济效益上。其中,经济总量在一定程度上决定了该地区的税收收入的规模,经济增长速度与经济效益的高低直接影响税收收入的增量。 从经济增长的角度来说,当一个地区的经济增长速度较快时,与之相适应经济增长所创造的税收收入、企业的利润以及其它非税收收入也将随之增加,而且保持较快的增长速度;2006年,我省财政收入增速为21.77%,同期全国增速为22.47%,低于全国0.7个百分点。 从经济效益的角度来说,江西省经济效益较之全国水平存在一定差距,而经济效益状况如何,对税收收入影响很大。一是直接影响企业所得税收入。2006年,全国企业所得税收入占税收收入总额的比