资金的时间价值的复利法计算六个基本公式

资金的时间价值的复利法计算六个基本公式

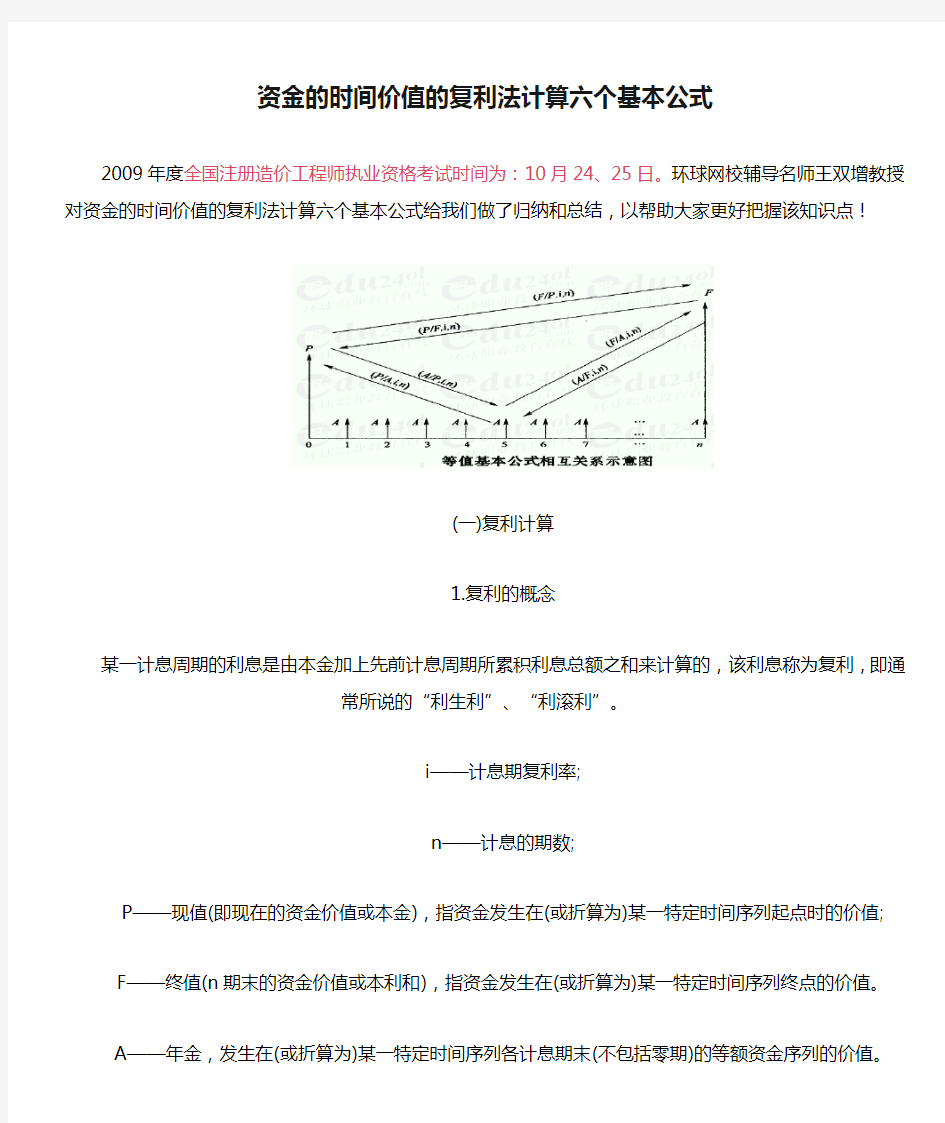

2009年度全国注册造价工程师执业资格考试时间为:10月24、25日。环球网校辅导名师王双增教授对资金的时间价值的复利法计算六个基本公式给我们做了归纳和总结,以帮助大家更好把握该知识点!

(一)复利计算

1.复利的概念

某一计息周期的利息是由本金加上先前计息周期所累积利息总额之和来计算的,该利息称为复利,即通常所说的“利生利”、

“利滚利”。

i——计息期复利率;

n——计息的期数;

P——现值(即现在的资金价值或本金),指资金发生在(或折算为)某一特定时间序列起点时的价值;

F——终值(n期末的资金价值或本利和),指资金发生在(或折算为)某一特定时间序列终点的价值。

A——年金,发生在(或折算为)某一特定时间序列各计息期末(不包括零期)的等额资金序列的价值。

2、将六个资金等值换算公式以及对应的现金流量图归集于下表。

六个常用资金等值换算公式小结:

重点提示:这六个公式非常重要,前面说过可以简化为一个公式,另外一点更要强调的是:每个公式必须对应相应的现金流量图,不能有任何不一样的地方,如果不一样,就一定要先折算为一样的才能应用这六个基本公式。

免、抵、退"的计算方法最初是出于对付既有出口又有内销的生产企业而制定的一种特殊的出口退税的计算方法,后推广到所有的生产性的企业。该方法的采用一方面缓解了对国家退税的压力,又应对了企业利用虚假会计核算来骗取出口退税的问题。

下面我们通过一个例题来详细解释计算过程及其含义。

(一)资料:

假设某企业外购原材料100万(进项税额17万),其中40%部分用于生产内销产品,60%部分用于生产出口产品。产品全部销售,其中,内销销售额60万,外销销售额(出口离岸价格)120万。企业为生产出口货物还外购免税辅料40万(无进项税)。假设企业适用的退税率为15%,上期无进项税余额。

(二)解释

(1)如果政府相信企业的财会信息资料,那么,按照实际情况计算的结果是:

内销应纳增值税=60×17%-100×40%×17%=3.4万

出口应退增值税=100×60%×15%=9万

征、退差额进企业成本:100×60%×(17%-15%)=1.2万

(2)政府实际的想法及其对策

第一、由于企业财会信息虚假普遍,因而导致政府不相信企业的财会核算。

第二、为了防止多退税,政府决定将所有进项税额先用于抵顶内销的销项税额。如果抵顶完了就不再退税;如果抵顶不完,再来退税。如此可以减少政府支付的退税额。这就是所谓的“免、抵、退”。

第三、由于退税率只有15%,所以,在抵顶内销销项税额之前先要将征、退差额转出。但由于政府不相信企业的财会核算资料,政府不可能根据出口货物的实际成本来计算转出税额,因而缺少一个合理的计算转出税额的依据。对于政府来说,在上述所有的资料和信息中比较容易掌控和相信的只有出口的离岸价格。因此最后政府决定根据出口货物的离岸价格作为计算进项税额转出的依据。但是,由于出口货物的离岸价格中包含了免税辅料的成本,所以要从离岸价格中减除免税辅料的成本,这样就得出了计算进项税额转出(即教材上所称的“免抵退税不得免征和抵扣税额”)的计算公式。

应转出的进项税额=(120-40)×(17%-15%)=1.6万

(也可以写成教材上的格式:

免抵退税不得免征和抵扣税额=120×(17%-15%)-40×(17%-15%)=1.6万)

因此:

内销应纳增值税=60×17%-(17-1.6)=-5.2万

第四、如果计算内销应纳增值税时得出的结果是负数,意味着内销不需要交纳增值税并且还有进项税额未抵顶完(即教材中所称的“期末留抵税额”),因而可以进行退税。但问题是,并不是所有剩余未抵顶完的进项

税额都退给你,政府还得看看这些进项税额所代表的原材料你有没有用于出口货物的生产,只有用于生产的才会退给你,没有用于生产出口货物的当然就不退给你了,只能留待下期使用。

第五、在确定应该退多少税给企业时,从道理上应该是根据出口货物的生产成本来计算的,但是由于政府不相信企业的财会信息资料,因而同样存在一个根据什么来确定应退税额的问题。最后,政府也只能根据出口货物的离岸价格来作为计算应退税额的依据。但同样由于出口货物的离岸价格中包含了免税辅料的成本,所以也要从离岸价格中减除免税辅料的成本来计算应退税额,这样就得出了计算应退税额(即教材上所称的“免抵退税额”)的计算公式。

应退税额=(120-40)×15%=12万

(也可以写成教材上的格式:

免抵退税额=120×15%-40×15%=12万)

第六、如果计算出来的应退税额大于未抵顶完的进项税额,这时,企业实际得到的出口退税额就只能是未抵顶完的进项税了,因为该退的进项税已经让你抵顶内销的销项税额了;如果计算出来的应退税额是小于未抵顶完的进项税额,那么,企业实际得到出口退税就是计算出来的应退税额了,因为剩余不退的进项税意味着企业还没有使用,当然就不会退给你了。

由于12>5.2,所以企业实际获得的出口退税额为5.2万。之所以不退给你12万,是因为有些进项税额已经在计算内销应纳增值税时已给抵顶了。

第七、从上面那个例题中,我们可以看到,如果按照实际情况计算,企业交税3.4万,退税9万,实际上退5.6万;而按照“免、抵、退”计算,企业内销不交税,出口退5.2万,实际获得的出口退税比前者少0.4万。大家可以发现这个少的0.4万正好是“免、抵、退”办法下转出的进项税额1.6万与按照实际情况计算下征、退差额1.2万的差额,这意味着企业在“免、抵、退”办法下多转出了0.4万进项税额,也就等于政府就少退了0.4万的增值税。

另外,教材上还有一个所谓“免抵税额”,这实际上是一个没有什么实际意义的概念,它只有“免、抵、退”计算办法下才存在的一个概念。它的意思是指由于理论上应退的税(即免抵退税额)是根据出口货物的离岸价格计算出来的,但退只退了其中一部分,而没有退的那一部分就是出口免征的税和已经抵顶内销的那块进项税,即免抵税额。所以,它才会等于“免抵退税额”减去已经退给你的税