2016年中国半导体照明产业发展白皮书

2016年中国半导体照明产业发展白皮书

2016年是我国“十三五”的开局之年。全球气候治理进程加快,宏观政策环境持续向好。2016年9月G20峰会核准发布了《G20能效引领计划(EELP)》;11月《巴黎协定》正式生效。我国“一带一路”、“中国制造2025”等国家战略深入实施,《“十三五”国家科技创新规划》、《“十三五”国家战略性新兴产业发展规划》、《“十三五”节能环保产业发展规划》等相关政策发布,国务院成立“国家新材料产业发展领导小组”,作为战略性新兴产业和实现节能减排的重要抓手,半导体照明产业迎来了新的机遇。

CSA Research认为,2016年是半导体照明行业波澜壮阔的一年。10月1日,15瓦及以上普通照明用白炽灯在中国全面退市;Micro-LED、QLED等新兴技术令人目不暇接,植物光照、医疗应用等跨界融合带来无限空间;GE、三星等国际巨头纷纷退出中国照明市场,飞乐、木林森等中国企业频频出手海外并购;企业发展两极分化加剧,转型升级加速进行;LED上市公司业绩抢眼,

欧普、英飞特成A股新军;产业区域转移态势明显,全球LED竞争格局正在调整重塑。

一、产业规模稳步增长,照明强国雏形已现

1、产值首次突破五千亿

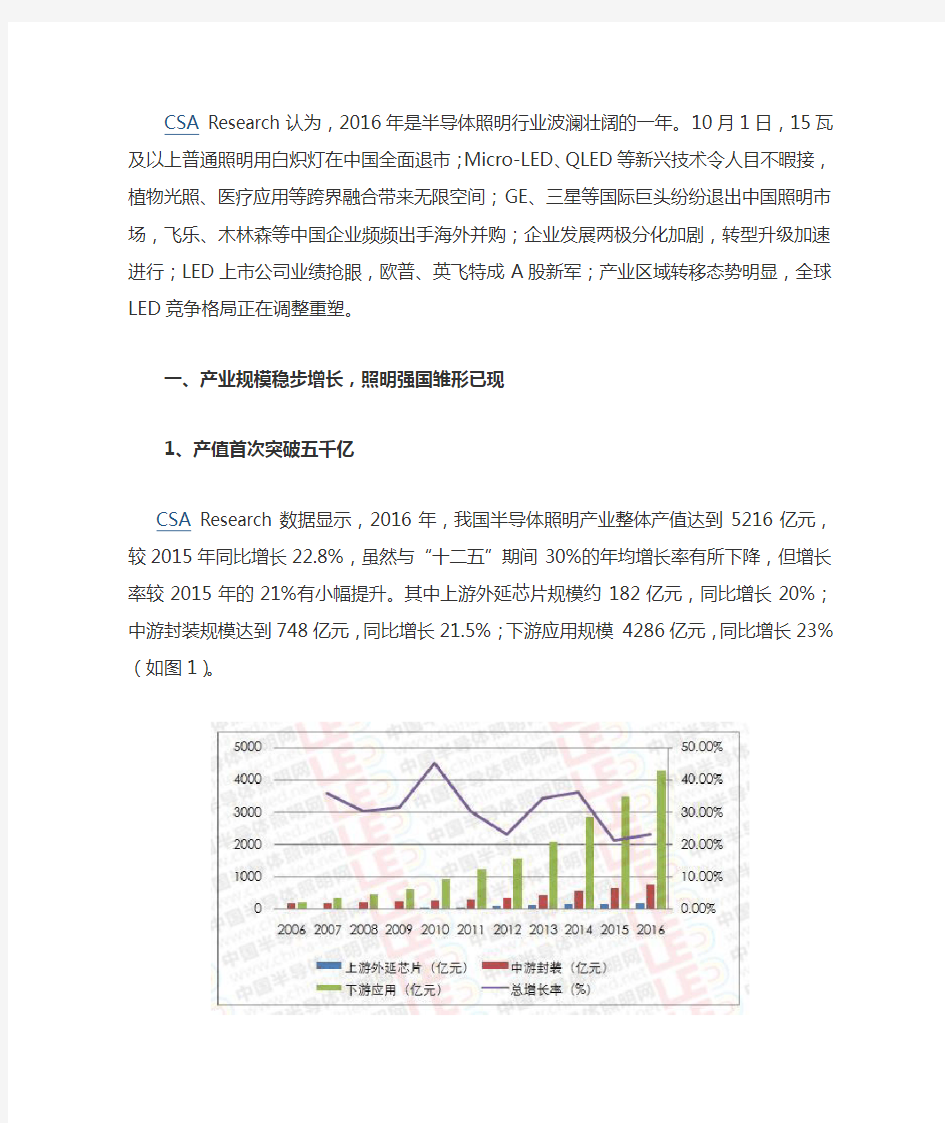

CSA Research数据显示,2016年,我国半导体照明产业整体产值达到5 216亿元,较2015年同比增长22.8%,虽然与“十二五”期间30%的年均增长率有所下降,但增长率较2015年的21%有小幅提升。其中上游外延芯片规模约182亿元,同比增长20%;中游封装规模达到748亿元,同比增长21. 5%;下游应用规模4286亿元,同比增长23%(如图1)。

图1 我国半导体照明产业各环节产业规模及增长率

数据来源:CSA Research

上中游芯片、器件价格整体上涨。下游市场需求的放量增长,原材料、配件及人工成本的上升推动供应链全线涨价。2016年下半年以来,LED上游芯片产品价格上涨平均幅度约在10-15%,中游封装器件价格提升幅度在5-10%。

2、应用领域结构性调整

2016年,半导体照明应用环节继续保持快速发展,细分应用领域呈现不同特点。通用照明、景观应用、显示等传统替代应用市场稳步增长,农业照明、汽车照明等新兴应用快速成长,智慧路灯、小间距显示、灯丝灯、UV-LED、IR-LED等成为应用市场热点。

CSA Research表示,LED通用照明仍然是应用市场的第一驱动力。20 16年,产值达2040亿元,同比增长31.5%,占整体应用市场的比重由201 5年的45%,提升到2016年的47.6%。显示应用由于小间距LED显示技术

的快速崛起,迎来了新一波增长,规模约548亿元,同比增长29%,占整体应用市场12.8%。

图2 2016年我国半导体照明应用领域分布

数据来源:CSA Research

汽车照明及超越照明应用成为新蓝海。随着奔驰、宝马等高端车型前大灯越来越多的采用LED灯具,2016年LED汽车照明高速增长,同比增长33.8%,占整体应用市场1.4%;LED农业应用、医疗应用等创新应用也成为应用亮点,同比增长超过30%。

背光应用市场增长乏力。液晶显示市场趋于饱和,LED光效提升使得用量减少,OLED、QLED等新型显示和背光技术出现,导致LED背光应用增长缓慢。2016年,LED背光产值520亿元,仅有1%的增长,占整体应用市场12. 1%,比2015年的14.8%有所下降。

3、区域集聚特色趋明显

区域发展逐渐形成特色。各地结合自身优势,对区域内半导体照明产业发展有了更清晰的定位。如长三角地区在智能照明、智能制造、健康照明等领域发力;珠三角地区注重大规模制造,并开始注重质量提升;海西地区,如厦门节能灯成功转型,结合出口优势,国际与国内并举;江西围绕Si基LED优化产业链、创新链和服务链,打造南昌光谷;四川、重庆注重细分领域的特色应用;由于东部沿海成本逐年攀升,产业开始呈现向内陆转移态势,义乌、南昌、成都等中西部地区成为主要产业承接地。

图3 我国半导体照明产业区域发展特点

数据来源:CSA Research整理

二、技术水平明显提升,热点方向变化更迭

1、核心技术不断突破

我国半导体照明技术水平快速提升,与国际先进水平差距进一步缩小。CS A Research数据显示,2016年,我国功率型白光LED产业化光效160 lm/ W(国际厂商176 lm/W);LED室内灯具光效超过90 lm/W,室外灯具光效超过110 lm/W;具有自主知识产权的功率型硅基LED芯片产业化光效15 0 lm/W,硅基黄光LED(565nm)光效达到130 lm/W,硅基绿光LED(5 20nm)光效超过180 lm/W,达到国际领先水平;深紫外LED技术进一步提升,280nm深紫外LED室温连续输出功率超过20 mW,处于世界先进水平;白光OLED光效超过120 lm/W;LED小间距显示屏产品产业化最小间距已达0.9mm(P0.9)。

图4 我国功率型白光LED产业化光效

数据来源:CSA Research整理

2、研发热点紧扣需求

CSA Research分析指出,LED荧光照明开始向全LED照明转变。硅衬底LED技术作为第三种技术路线不断取得突破,硅基黄光LED(565nm)电光转换效率达到21%(20A/cm2),硅基绿光LED(520nm)电光转换效率达到40%(20A/cm2),研发水平国际领先,为非荧光粉转化的全光谱LE D光源开发打下坚实基础。

“小尺寸、大电流”封装技术逐渐从概念走向产品。以CSP(芯片级封装)、SIP(系统级封装)、WLP(晶圆级封装)、COF(柔性基板封装)等技术成为热点,石墨烯等散热材料研究也受到关注。

光品质的提升和智慧照明系统集成依然是照明应用焦点。光谱设计,光源显色性的量化评价,视觉健康舒适度评价方法,LED光环境质量评价等是重点研究方向。基于LED路灯的智慧照明系统已开始小规模示范应用;ZigBee、蓝牙、WiFi等通讯协议、接口界面各具优势,华为、中兴等通讯巨头大举进入,积极布局。

超越照明技术应用取得阶段性进展。神舟十一号载人飞船在太空中进行了种植生菜的科学试验,LED植物光照成为神舟飞天的一大亮点。UVC-LED杀菌消毒应用正在逐渐展开。红外LED在虹膜识别以及VR应用的体感侦测等方面得到应用。基于荧光型白光LED和PIN管双向100Mbps等级的OOK调制可见光无线上网演示系统,传输距离3米。

3、标准工作逐步推进

CSA Research指出,2016年,国家标准工作改革逐步推进,团体标准试点成效显著。发布国家标准9项,包括空间科学照明用LED筛选规范、普

通照明用LED产品和相关设备术语和定义等;正在制定LED筒灯、LED射灯、LED路灯、LED隧道灯国家强制性能效标准;新立项LED标准涉及测试方法、夜景照明、体育照明等。协会、学会等行业组织纷纷成立标委会,开展团体标准工作。作为第一批团体标准试点之一,国家半导体照明工程研发及产业联盟标委会2016年发布团体标准4项,涉及健康照明、植物光照等。CSA016-2013《LED照明应用接口要求:自散热、控制装置分离式LED模组的路灯/隧道灯》获得国家质检总局、国家标准委“中国标准创新贡献奖二等奖(2016)”,是唯一获奖的团体标准。

三、企业两极分化加剧,行业竞争格局初定

1、上市公司成为靓丽风景线

CSA Research根据上市公司财报,2016年前三季度,A股26家主营业务为LED的上市公司营业收入总额为451亿元,较2015年同比增长33%,在申万28个一级分类板块营收增速排名中,LED板块位列第二,仅次于房地产,同时远远高于整体A股平均水平;累计实现利润总额59亿元,同比上升25%,营收和利润的增速双双回到高点。

图5 2013-2016年Q3主营LED上市公司营收与利润总额

数据来源:上市公司财报,CSA Research整理

图6 2016年Q3上市公司各板块营收增长率(%)

数据来源:上市公司财报,CSA Research整理

2016年前三季度,LED上市企业的整体盈利状况略微好转。销售毛利率和营业利润率均有所回升,26家LED上市企业的销售利润毛利率为28.4%(较上年同期提高了0.4个百分点),营业利润率为10.5%(较上年同期提高了0. 3个百分点);企业净利率受税费调整(营改增短期影响)、补贴减少等因素影响,较上年下降了0.5个百分点。

图7 2013年-2016年三季度主营LED上市公司盈利指标

数据来源:上市公司财报,CSA Research整理

2、并购整合唱响行业主旋律

CSA Research分析指出,2016年,半导体照明行业共发生40起重要的并购整合交易,其中披露的交易总金额超过220亿元人民币。整合方向不仅有行业内部的垂直整合(交易金额占比37%),也有不同行业的“跨界”融合(交易金额占比63%),同时海外并购动作频繁(交易金额占比17%)。

图8 2016年LED行业并购类型交易金额占比

数据来源:CSA Research整理

垂直整合延伸业务领域。如三安继布局蓝宝石、太阳能之后,近两年在LE D汽车照明、植物光照等也积极开发,并在第三代半导体材料射频应用、集成电路等领域也进行了前瞻性部署,形成了围绕半导体照明及其产业链延伸的战略布局;而木林森继收购超时代光源布局灯丝灯,又成功收购欧司朗的光源业务LE

DVANCE,同时又通过增持开发晶将普瑞(Bridgelux)收入囊中,并对淮安澳洋顺昌增资,完成了LED芯片、器件、应用的全产业链布局。

跨界整合提升盈利能力。企业纷纷实施“LED+”战略,双主业并行。如联建光电投资树熊网络,雷曼光电收购华视新文化和澳大利亚纽卡斯尔喷气机足球俱乐部,珈伟股份重金收购国源电力,勤上光电3度出手收购龙文等3家教育企业。

海外并购获取品牌拓展国际市场。如利亚德通过收购VR/AR领域盈利能力较强的美国NP公司迅速拓展北美等国际市场,加快实现海外和国内业绩均衡发展的战略目标;木林森通过收购欧司朗的光源业务LEDVANCE,获得欧司朗光源的十年品牌授权、专利使用授权,助力木林森扩大光源业务,跨越专利壁垒,实现海外市场扩张。比较遗憾的是福建宏芯投资基金以6.7亿欧元收购爱思强由于受到美国政府阻挠而终止。虽然海外并购并非一帆风顺,但我国半导体照明企业深度参与国际竞争已峥嵘初现。

剥离业务调整战略布局。如同方公司通过转让全资子公司南通半导体和深圳多媒体100%的股权等方式,进一步实施“有进有退”的产业布局,逐步收缩、剥离部分毛利率较低、市场竞争激烈的业务,调整组织结构,增效挖潜。德豪润达出售子公司股权剥离国际照明业务,对照明业务进行合理调整,更好地聚焦并做大做强国内照明业务。

3、行业竞争格局已初步成型

CSA Research指出,2016年,产业集中度稳步提升。根据前三季度财报数据,营收排名前十家厂商2016年营业收入预计均将超过20亿元,将有4 -5家厂商进入50亿元俱乐部。营收排名前十厂商营收之和占总产值比重为8%,比2015年的7.2%提高了0.8个百分点。

图9 2016年前三季度LED企业营收排名(前十)

数据来源:CSA Research整理

企业发展两极分化明显。一方面大企业或具备一定特色和核心竞争力的企业实现快速发展,优势资源进一步向行业巨头集聚,以龙头企业为核心的星系化产业集团逐步形成;另一方面,大批依靠低成本进行同质化竞争的小企业在成本上升和价格下降的双重挤压下利润微薄,生存艰难,关、停、并、转时有发生。企业采取不同战略加速转型升级。一种是通过整合并购打造“巨无霸”企业,以规模效应和集成能力取胜;另一种是采用“小而美”战略,聚焦细分市场深耕细作,谋求差异化发展。

上游垄断竞争。三安、华灿、德豪润达等几家独大,通过扩产、垂直整合或与上下游结成策略联盟取得优势地位,其MOCVD设备机台数均超过百台,预计2016年这三家厂商产值约占中国上游产值50%。

中游一超多强。木林森持续凭借规模优势抢占市场份额,同时与华灿、澳洋顺昌以及下游众多企业形成合作同盟,并不断通过参股、收购扩大版图,已经成为中游重要的市场势力。鸿利智汇落实推进“LED +车联网”双主业战略,主营LED 系列产品稳步增长,在扩大LED产能同时积极布局红外安防、紫外等细分领域。瑞丰光电传统LED 背光、照明业务持续增长,积极布局激光放映领域。国星光电除了以显示屏封装为发展主力,亦在LED芯片、照明领域积极发展,使其营收占比逐年提升。

下游龙头渐显。。欧普照明拓展LED照明业务多元化布局渠道,并深化国际战略,进一步提升产品的价值挖掘和品牌优势。雷士照明风波落定,业绩扭亏为赢,加强上下游资源整合,积极推进销售模式从“以单一业务类型为主”向“多种业务类型结合”的方向转型。此外,得邦照明、立达信由主攻海外市场转向国内、国外市场并举;阳光照明开始由光源向灯具转型;生辉照明在智能照明领域积极进行全球布局。

四、应用市场逐步回暖,细分需求潜力巨大

1、LED照明市场渗透加速

2016年,全球加速淘汰白炽灯,LED已成为照明的主流光源。我国国内L ED照明产品产量约80亿只,同比增长33%;国内销量约38亿只,同比增长35%。LED照明产品国内市场渗透率(LED照明产品国内销售数量/照明产品国内总销售数量)达到42%,比2015年上升10个百分点。

图10 我国LED照明产品国内市场渗透率

数据来源:CSA Research

2、照明产品出口首次下滑

照明出口金额出现负增长。CSA Research指出,在经历了多年的高速增长以后,2016年我国LED照明产品出口开始下滑。2016年前11个月,我国LED照明产品累计出口金额近94亿美元,较2015年同期下降2.4%。预计2 016年全年出口金额约为105亿美元。

图11 2011年-2016年11月我国LED照明产品出口额

数据来源:中国海关,CSA Research整理

中东地区成出口区域新宠。2016年1-11月,欧盟、美国、日本、东盟国家、金砖国家以及中东国家是我国LED照明产品出口的主要市场,但市场冷热不均,增长情况各异。美国市场增速放缓,为17%,市场份额较2015年同期扩大4个百分点;欧盟增速为23%;中东地区市场快速兴起,增速最高,为2 7%,市场份额为7%,较上年同期增加了2个百分点。与此同时,俄罗斯市场严重下滑;金砖国家市场份额由2015年同期的7%缩小到6%;对日本出口额大幅下降,较2015年同期下降了17%。

图12 2016年1-11月我国LED照明产品出口区域结构

数据来源:中国海关,CSA Research整理

室内照明仍是出口主流产品。2016年我国LED照明产品,球泡灯出口额排名第一,其次是管灯、灯条和装饰灯。几大主流产品(球泡灯、管灯、灯条和射灯)的市场占比在逐渐缩小,其中管灯同比减少11.99%,射灯减少28.98%,而装饰灯、投光灯、平面灯等增速较快,其中平面灯同比增长近120%。

图13 2016年1-11月我国LED照明出口产品结构

数据来源:中国海关,CSA Research整理

产品价格下降速度趋缓。2012年初至2016年10月底的4年中,LED照明产品出口平均价格累计下降87.6%。2016年1月到10月,LED照明产品出口均价下降超过20%。

图14 2014 年-2016年10月LED出口价格指数走势

数据来源:中国海关,CSA Research整理

2016年,出口额排名前十家厂商的集中度为11%,与2015年基本持平,排在前十的企业和位次略有变化。

3、节电需求推动市场增长

中国是世界第一能源消费大国。70%以上的发电是火力发电,发电行业是碳排放的重要来源,中国节能减排需求十分迫切。据中国电力企业联合会统计,2016年1-11月,我国发电量53701亿千瓦时,同比增长4.2%。其中火电发电量39679亿千瓦时,占全国总发电量的73.9%;全社会用电量53847亿千瓦时,同比增长5.0%,形成的二氧化碳排放量6.7亿吨。其中工业用电量占全社会用电量的69.6%;城乡居民生活用电量占全社会用电量的13.8%。

中国照明用电约占全社会用电量14%。2016年1-11月,照明用电量为7 425亿千瓦时。2016年LED照明产品市场渗透率(基于国内市场销量)42%,年节电约1400亿度。

图15 2016年我国部分领域用电量

数据来源:中国电力企业联合会,CSA Research

4、市场需求极具想象空间

CSA Research分析认为,2016年,半导体照明应用市场需求可谓东边日出西边雨,LED照明等传统的替代市场正加速渗透,车用LED、植物光照等新兴细分市场成为市场热点,LED家禽养殖应用、红外(IR)LED、UV LED 等市场纷纷开始进入行业主流视线。

照明需求量大面广。在中国照明市场中,各类建筑中安装的照明产品数量占85%以上,新增建筑的照明需求基本可以反映出照明市场的主流需求。依据《建筑照明设计标准GB50034-2013》的照度等相关要求以及房屋建筑竣工面积测算,2016年我国新增建筑光通量的总需求超过1万亿流明,其中家居住宅光通

量需求约占40%,工业建筑光通量约占25%,办公建筑光通量约占13%,商业建筑光通量约占8%。以LED光通量估算,新增建筑中照明灯具的需求量约7.7亿只,其中一半以上是住宅用家居照明,需求量接近4亿只。

图16 2016年我国各类新增建筑的照明产品需求量测算

数据来源:CSA Research

汽车照明需求旺盛。汽车照明主要包括汽车照明灯具(前照灯、雾灯、牌照灯、仪表灯、顶灯、工作灯等)和汽车信号灯具(转向灯、报警灯、示宽灯、尾灯、制动灯、倒车灯等)。据中国汽车工业协会统计,2016年1-10月,中国乘用车产量1884万辆,其中中型以上乘用车产量1064万辆,预计全年中型以上乘用车产量1318万辆。据CSA Research测算,中型以上乘用车对LED 器件总需求量约22亿颗(按1W/颗折算),形成的市场需求规模约450亿元。

图17 2016年中国生产的中型以上乘用车LED器件需求量测算

数据来源:中国汽车工业协会,CSA Research

医疗应用“钱”景可期。CSA Research表示,目前,LED在医疗方面的应用主要分为医院光环境照明和医疗专用器械设备两类。据中国卫计委统计,截至2016年10月底,全国医疗卫生机构数达99.0万个,其中医院2.9万个(公立医院12786个,民营医院15798个),同比增长6%。CSA Research测算,则2016年我国医院医疗专用设备应用(仅计算手术灯、观片灯及检查灯)的灯具需求量约600万套,形成的市场需求规模约580亿元。

图18 2016年中国医院医疗专用灯具需求量及市场需求规模

数据来源:国家卫计委,CSA Research

五、2017年产业发展预期

CSA Research预测,2017年,智能化、互联网+、共享经济等新科技与经济变革,将加快半导体照明技术进步与应用领域的拓展。同时,随着“十三五”半导体照明产业规划、“绿照四期”等国家规划、项目的相继出台与实施,半导体照明产业将在2017迎来新的发展机遇与挑战。

基础与前沿技术持续突破,照明品质进一步提升。硅基黄光LED光效有望突破140lm/W,深紫外LED外量子效率也将提高到15%左右,室温下输出功率将超过30mW,这将加快紫外LED在杀菌消毒与净化领域的渗透;随着材料、可靠性、价格等的问题的逐步解决,CSP性价比优势逐步凸显,有望实现规模化生产。此外,为提高光品质,需进一步加强显色性、非视觉效应、视觉舒适度等应用基础理论研究;在光生物安全、光医疗方面,结合生理学、医学、心理学、社会学等,研究光对生理、病理的影响机制研究,逐步建立以大数据为支撑的量化评估体系。

应用细分趋势明显,利基市场或成新增长点。小间距显示、车用LED、手

机LED闪光灯等细分市场受到关注;生物农业光照、光医疗、通讯、安全、杀

菌消毒等创新应用将成为替代阶段之后的新增长点和长期成长动力。在城镇化、物联网、智慧城市建设的推动下,小间距LED在大屏幕拼接领域继续发力,加

速渗透,与DLP和LCD产品强势抗衡,预计2017年,国内小间距LED市场

规模继续快速增长,增速超过40%。而车用LED整体呈上升态势,预计2017年市场规模会超过100亿元。UVLED 2017年全球市场规模可达2.7亿美元,预计会超过整个紫外光源市场的1/3,从而形成和紫外汞蒸气灯分庭抗礼的局面。

产业资源进一步集聚,跨界融合成为主流。大企业借助资本市场,通过整合并购,进一步集聚优势资源,继续做大做强。中小企业则需深耕细分市场,做精做专,才能谋得出路。此外,在与物联网、大数据等新一代信息技术融合之外,LED与智能制造、LED与文化产业、制造与服务融合趋势进一步明显,跨界、融合、发展将是2017年产业主流。

市场整体增速放缓,风控管理需加强。2017年,国内外的宏观经济形势仍然复杂多变。美、日、欧等经济体温和复苏,以及人民币贬值预期,利好出口,将减缓2016年以来LED照明产品出口下滑趋势。2017年国内经济仍在筑底

徘徊,加上2016年10月以来国家对房地产的严格调控,刹车效应滞后几个月将持续传达到建材行业,预计2017年上半年LED照明市场的增速将放缓,同时下游需求放缓也将导致中上游增速下滑。同时,2016年三季度开始的新一轮PPI价格回涨,企业的人工、原材料等各项成本都有可能回升。此外,随着通用照明市场的渗透率提高,农业照明、小间距显示、车用LED、UV LED、IR L ED等利基市场将在2017年继续发力。因此,2017年,企业需注意防范风险,做好战略和成本管理,避免深陷红海价格竞争。

“十三五”规划等相继出台,中央和地方扶持力度不减。“十三五”半导体照

明产业规划将在2017年初发布,《规划》的出台将对产业下一步发展重点、发展方式等明确方向。此外,“促进半导体照明市场转化、推广节能环保新光源(绿照四期)”项目(GEF-SSLED)的启动,将对半导体照明市场转化、应用示范、质量保证等起到积极推动作用。江西南昌等地会相继推出具体措施和方案,进一步加大政策支持力度,以促进地方产业快速集聚和发展,形成各具特色的光谷、光电小镇、智慧小镇等。此外,随着《推进“一带一路”建设科技创新合作专项规划》等政策的推进和落实,将继续推动中国企业走出去。

一文看透中国半导体行业现状

一文看透中国半导体行业现状 2016-10-13 在中国近年来在半导体领域的重大投入和中国庞大市场的双重影响下,中国半导体在全球扮演的的角色日益重要。国际社会上很多观察家在把中国看成一个机会的同时,也同时顾虑到中国半导体崛起带来的威胁。但有一点可以肯定的是,近年来中国半导体玩家频频露面知名国际会议,已经制造了相当程度的全球影响力。 自从中国宣布建立千亿的投资基金,挑战全球半导体霸主的地位。业界的巨头们都在思考并谨慎防御中国的半导体野心。 考虑到中国庞大的国内市场和本土业者的技术悟性”,还有中国近几十年来所缔造的电子生产龙头地位,再加上近年来在各个领域的深入探索。你就会明白为什么中国对发展相对滞后的硅产业如此重视。 据我们预测,到2020 年,中国会消耗世界上55%的存储、逻辑和模拟芯片,然而当中只有15%是由中国自身生产的,和多年前的10%相比还是有了一定比例的提升。但是供需之间的差距仍然在日益扩大。 中国想在全球半导体产业中扮演一个重要角色,为本土生产的智能手机、平板等消费电子设备,工业设备制造更多国产的微处理器芯片、存储和传感器,能够满足本土电子产业的需求甚至还展望可以出口相关元器件。 在这种目标的指导下,中国在全国已经开发了好几个半导体产业群(图1),且在未来十年内,国家和地方政府计划额外投资7200亿人民币(1080亿美金)到半导体产业。这些投资除了满足消费和工业需求外,还会兼顾到中国在通信、安全等工业,以求减少对国际半导体的依赖。 图1 :中国半导体的全国分布图

但据我们观察,中国半导体要崛起首先面临的第一个障碍就是目前中国大部分项目都是和已存在的公司合作,追逐市场的领先者和落后者,考虑到他们的目标、技术需求和国外政府对其的限制等现状。许多的中国公司已经释放出了一种信号一一那就是想投资更多的跨国半导体公司。最近的频频示好,也让中国半导体斩获不少。 在2016年1月,贵州政府出钱和高通成立了一家专注于高端服务器芯片生产的公司华芯通,合资公司中贵州政府所占的比例为55% ;另外,清华紫光集 团也给台湾的Powertech (力成)投资了6亿美金,成为后者的第一大股东。 力成成立于1997年,是全球第五大封测服务厂,美国存储生产商金士顿为其重要股东,原持股比例约3.83%,并拥有四席董事席位,台湾东芝半导体也拥有一席,在增资后股份以及董事席次估计都会有所更动。力成在营运业务上主要 专注在存储IC封测。这次投资体现了紫光和中国大陆对存储产业的决心。 早前,紫光还想买下西部数据和美光,但受限于美国监管局,这两笔交易最后只能夭折。虽然困难重重,但展望不久的将来,中国半导体业势必会发起更多并购,让我们拭目以待。 对于国际上的半导体玩家而言,中国半导体的雄心壮志有时候会让他们望而生畏。 考虑到中国庞大的市场、雄厚的资本和追求经济增长的长久目标,这就要求这些跨国公司在中国需要制定更清晰的策略。当然,这并不是说全球半导体玩家在和中国打交道的时候缺乏影响力和议价能力。 其实参考中国以往进入新市场的表现,结果是喜忧参半的。他们的国有公司政府组织会根据竞争者的状况和市场现状采取不同的策略。考虑到中国半导体目 标和他们进入国际市场的困难重重,展望未来他们还是会持续保持和跨国公司的合作,并在此期间培育自己的企业和产业。 中国抢占市场的方式 在对中国半导体并购策略了解之前,我们先了解一下中国抢占市场的惯用方

中国半导体照明行业市场分析与预测

中国半导体照明行业市场分析与预测 2018-03-24 09:54:08 文章来源:中国半导体照明网 1、半导体照明行业进展背景与现状 照明方式按照照明光源可分成白炽灯、气体放电灯、固态光源三大类。19世纪以来,白炽灯、气体放电灯(荧光灯、卤素灯)等照明工具得到了逐步的广泛应用,而随着照明技术的进展,以固态光源技术为基础的新一代照明方式——半导体照明开始显现,并凭借其革命性的技术与性能优势得到了迅速的进展。半导体照明是使用LED(Light Emi tting Diode发光二极管)作为光源的照明。 发光二极管是一种能够将电能转化为光能的电子器件,具有二极管的特性。自20世纪60年代世界第一个半导体发光二极管产生以来,作为一种全新的照明技术,LED 利用半导体芯片作为发光材料、直截了当将电能转换为光能,以其发光效率高、耗电量少、使用寿命长、安全可靠性强、环保卫生等优越性,被业界认为是人类继爱迪生发明白炽灯泡后最伟大的发明之一。如下表所示为现时期LED灯与传统照明器具的性能对比: 表1:现时期LED灯与传统照明器具的性能对比 一些发达国家和地区先后出台半导体照明进展的战略打算,并出台相应的举措,促进当地半导体照明产业进展。美国大力进展半导体照明产业,目前已拥有Lumileds公司、Gree公司、Color Kinet ic s(CK)公司,差不多着手启动“下一代照明打算”(NGLI) 。日本差不多完成了“21世纪照明”进展打算的第一期目标,正在组织实施第二期打算,大

力强化进展半导体产业重要性的认识,政府协助标准设立,在完善的技术研发体系下实行技术领先战略,并有强大的政府支撑体系。韩国的进展体会是政府主导下的大企业扩张,采取产业集聚加速进展,并以应用拉动市场。欧盟的“彩虹打算”在2000年7月启动,托付6个大公司、2所大学,通过欧盟的补助金来推广白光发光二极管的应用。 Philips 估量在2018-2020 年半导体照明市场将以平均6%的速度增长。从光源上看,目前要紧依旧以白炽灯、荧光灯为主,按照各国剔除白炽灯的打算,白炽灯泡立即于2020年全部禁用,因此白炽灯泡取代市场给了LED照明厂商极大的商机。LEDinside 估量LED灯泡产值占传统灯泡市场的渗透率,将于2019年达到三成以上。半导体照明是新兴产业,将逐步实现对传统照明的替代,Philips认为目前LED照明对通用照明领域的渗透率约3%,估量LED照明占通用照明领域的比例在2019年将达到50%,2020年将达到80%,LED照明产品将全面进入传统照明领域,成为全球要紧的照明方式。 据统计,目前全球通用照明市场规模为630亿到700亿美元。专门是随着现代社会的经济进展,环境污染和能源消耗问题日益严峻,节能环保的照明方式越来越成为各国政府关注的重点,而半导体照明由于在环保和节能上的杰出性能,逐步得到了各国政府及商业机构的支持和推广。而随着LED芯片价格与发光效率的逐步提升,半导体照明向通用照明各个领域渗透的商业条件也越来越成熟。目前LED实验室发光效率达到了208lm/W,差不多远远优于传统照明方式,在可预期的以后LED的发光效率还会进一步显著提高。 因此,各国政府在半导体的应用领域纷纷推出了补贴打算(补贴额达到了产品价格的30%至55%),大力鼓舞半导体照明的普及和应用。目前,LED产业已形成美国、亚洲、欧洲三大区域为主导的竞争格局。科锐、流明、日亚化学以其在高端芯片领域的技术创新优势,占据了LED上游的主导地位。中国台湾地区LED产业近年来迅速崛起,其芯片及封装业务在世界范畴内具有较大阻碍力。近年来,我国LED产业进展迅速,在国家政策的支持和下游应用需求的带动下,形成了较为完整的LED产业链,我国LED 产业要紧集合在长三角、珠三角、闽三角等地区,有一定的产业集群效应。 在我国,2018年5月,由科技部颁发了《“十城万盏”半导体照明应用工程试点》,估量在北京、上海、深圳、武汉等21个国内发达都市投资使用100万盏LED市政照明灯具,2018-2019年在全中国完成50个半导体照明示范都市建设工作,应用200万盏LED市政照明灯具。估量在以后几年,半导体照明将随着整个LED产业集群规模的不断扩大,而进入高速进展时期。

全球和中国半导体产业发展历史和大事记

全球和中国半导体产业发展历史和大事记 1947年,美国贝尔实验室发明了半导体点接触式晶体管,从而开创了人类的硅文明时代。 1956年,我国提出“向科学进军”,根据国外发展电子器件的进程,提出了中国也要研究半导体科学,把半导体技术列为国家四大紧急措施之一。中国科学院应用物理所首先举办了半导体器件短期培训班。请回国的半导体专家黄昆、吴锡九、黄敞、林兰英、王守武、成众志等讲授半导体理论、晶体管制造技术和半导体线路。在五所大学――北京大学、复旦大学、吉林大学、厦门大学和南京大学联合在北京大学开办了半导体物理专业,共同培养第一批半导体人才。培养出了第一批著名的教授:北京大学的黄昆、复旦大学的谢希德、吉林大学的高鼎三。1957年毕业的第一批研究生中有中国科学院院士王阳元(北京大学微电子所所长)、工程院院士许居衍(华晶集团中央研究院院长)和电子工业部总工程师俞忠钰(北方华虹设计公司董事长)。 1957年,北京电子管厂通过还原氧化锗,拉出了锗单晶。中国科学院应用物理研究所和二机部十局第十一所开发锗晶体管。当年,中国相继研制出锗点接触二极管和三极管(即晶体管)。 1958年,美国德州仪器公司和仙童公司各自研制发明了半导体集成电路(IC)之后,发展极为迅猛,从SSI(小规模集成电路)起步,经过MSI(中规模集成电路),发展到LSI(大规模集成电路),然后发展到现在的VLSI(超大规模集成电路)及最近的ULSI(特大规模集成电路),甚至发展到将来的GSI (甚大规模集成电路),届时单片集成电路集成度将超过10亿个元件。 1959年,天津拉制出硅(Si)单晶。 1960年,中科院在北京建立半导体研究所,同年在河北建立工业性专业化研究所――第十三所(河北半导体研究所)。 1962年,天津拉制出砷化镓单晶(GaAs),为研究制备其他化合物半导体打下了基础。 1962年,我国研究制成硅外延工艺,并开始研究采用照相制版,光刻工艺。 1963年,河北省半导体研究所制成硅平面型晶体管。 1964年,河北省半导体研究所研制出硅外延平面型晶体管。 1965年12月,河北半导体研究所召开鉴定会,鉴定了第一批半导体管,并在国内首先鉴定了DTL型(二极管――晶体管逻辑)数字逻辑电路。1966年底,在工厂范围内上海元件五厂鉴定了TTL电路产品。这些小规模双极型数字集成电路主要以与非门为主,还有与非驱动器、与门、或非门、或门、以及与或非电路等。标志着中国已经制成了自己的小规模集成电路。 1968年,组建国营东光电工厂(878厂)、上海无线电十九厂,至1970年建成投产,形成中国IC产业中的“两霸”。 1968年,上海无线电十四厂首家制成PMOS(P型金属-氧化物半导体)电路(MOSIC)。拉开了我国发展MOS电路的序幕,并在七十年代初,永川半导体研究所(现电子第24所)、上无十四厂和北京878厂相继研制成功NMOS电路。之后,又研制成CMOS电路。 七十年代初,IC价高利厚,需求巨大,引起了全国建设IC生产企业的热潮,共有四十多家集成电路工厂建成,四机部所属厂有749厂(永红器材厂)、871(天光集成电路厂)、878(东光电工厂)、4433厂(风光电工厂)和4435厂

半导体产业介绍

半导体整个生态链 主要分为:前端设计(design),后端制造(mfg)、封装测试(package),最后投向消费市场。 不同的厂商负责不同的阶段,环环相扣,最终将芯片集成到产品里,销售到用户手中。半导体厂商也分为2大类,一类是IDM (Integrated Design and Manufacture),包含设计、制造、封测全流程,如Intel、TI、Samsung这类公司;另外一类是Fabless,只负责设计,芯片加工制造、封测委托给专业的Foundry,如华为海思、展讯、高通、MTK(台湾联发科)等。 前端设计是整个芯片流程的“魂”,从承接客户需求开始,到规格、系统架构设计、方案设计,再到Coding、UT/IT/ST(软件测试UT:unit testing 单元测试IT: integration testing 集成测试ST:system testing 系统测试),提交网表(netlist或称连线表,是指用基础的逻辑门来描述数字电路连接情况的描述方式)做Floorplan,最终输出GDS(Graphics Dispaly System)交给Foundry做加工。由于不同的工艺Foundry提供的工艺lib库不同,负责前端设计的工程师要提前差不多半年,开始熟悉工艺库,尝试不同的Floorplan设计,才能输出Foundry想要的GDS。 后端制造是整个芯片流程的“本”,拿到GDS以后,像台积电,就是Foundry 厂商,开始光刻流程,一层层mask光刻,最终加工厂芯片裸Die。 封装测试是整个芯片流程的“尾”,台积电加工好的芯片是一颗颗裸Die,外面没有任何包装。从晶圆图片,就可以看到一个圆圆的金光闪闪的东西,上面横七竖八的划了很多线,切出了很多小方块,那个就是裸Die。裸Die是不能集成到手机里的,需要外面加封装,用金线把芯片和PCB板连接起来,这样芯片才能真正的工作。 台积电是目前Foundry中的老大,华为麒麟系列芯片一直与台积电合作,如麒麟950就是16nm FF+工艺第一波量产的SoC芯片。 半导体行业的公司具主要分为四类: 集成器件制造商IDM (Integrated Design and Manufacture):指不仅设计和销售微芯片,也运营自己的晶圆生产线。Intel,SAMSUNG(三星),东芝,ST(意法半导体),Infineon(英飞凌)和NXP(恩智浦半导体)。 无晶圆厂供应商Fabless:公司自己开发和销售半导体器件,但把芯片转包给独立的晶圆代工厂生产。例如:Altera(FPL),爱特(FPL),博通(网路器件),CirrusLogicCrystal(音频,视频芯片),莱迪思(FPL),英伟达(FPL),

国家发展改革委等六部委关于印发半导体照明节能产业发展意见的通知

国家发展改革委等六部委关于印发半导体照明节能产业发展意见的通知 发改环资〔2009〕2441号 各省、自治区、直辖市及计划单列市、副省级省会城市、新疆生产建设兵团发展改革委、经贸委(经委、经信委、工信委、工信厅)、科技厅(科委)、财政厅(局)、住房城乡建设厅(建委、建设局)、质量技术监督局: 为推动我国半导体照明节能产业健康有序发展,培育新的经济增长点,扩大消费需求,促进节能减排,国家发展改革委、科技部、工业和信息化部、财政部、住房城乡建设部、国家质检总局联合制定了《半导体照明节能产业发展意见》。现印发给你们,请结合实际贯彻落实。 附:半导体照明节能产业发展意见 国家发展改革委 科技部 工业和信息化部 财政部 住房城乡建设部 国家质检总局 二○○九年九月二十二日 附件: 半导体照明节能产业发展意见 半导体照明是继白炽灯、荧光灯之后照明光源的又一次革命。半导体照明技术发展迅速、应用领域广泛、产业带动性强、节能潜力大,被各国公认为最有发展前景的

高效照明产业。为推动我国半导体照明节能产业健康有序发展,培育新的经济增长点,扩大消费需求,促进节能减排,特制订本意见。 一、半导体照明节能产业发展现状与趋势 半导体照明亦称固态照明,是指用固态发光器件作为光源的照明,包括发光二极管(LED)和有机发光二极管(OLED),具有耗电量少、寿命长、色彩丰富、耐震动、可控性强等特点。上游产业外延材料与芯片制造,属于技术和资金密集行业;中游产业器件与模块封装以及下游产业显示与照明应用,属于技术和劳动密集行业。 20世纪90年代以来,半导体照明技术不断突破,应用领域日益扩展。在指示、显示领域的技术基本成熟,已得到广泛应用;在中大尺寸背光源领域的技术日趋成熟,市场占有率逐步提高;在功能性照明领域的技术刚刚起步,处于试点示范阶段。此外,医疗、农业等特殊领域的半导体照明技术方兴未艾。 近几年,半导体照明产业发展迅速,美国、日本、欧洲、韩国、我国台湾地区在不同领域具有较强优势,全球产值年增长率保持在20%以上。我国先后启动了绿色照明工程、半导体照明工程,在十大重点节能工程、高技术产业化示范工程、企业技术升级和结构调整专项、863计划新材料领域中先后支持半导体照明技术的研发和产业化项目,具备了较好的研发基础,初步形成了完整的产业链,并在下游集成应用方面具有一定优势。2008年我国半导体照明总产值近700亿元,其中芯片产值19亿元,封装产值185亿元,应用产品产值450亿元。从长远发展看,世界照明工业正在转型,许多国家提出淘汰白炽灯、推广节能灯计划,将半导体照明节能产业作为未来新的经济增长点。随着我国产业结构调整、发展方式转变进程的加快,半导体照明节能产业作为节能减排的重要措施迎来了新的发展机遇期。 二、半导体照明节能产业发展存在的主要问题

【发展战略】我国半导体产业的现状和发展前景

五、半导体篇 ——我国半导体产业的现状和发展前景 电子信息产业已成为当今全球规模最大、发展最迅猛的产业,微电子技术是其中的核心技术之一(另一个是软件技术)。现代电子信息技术,尤其是计算机和通讯技术发展的驱动力,来自于半导体元器件的技术突破,每一代更高性能的集成电路的问世,都会驱动各个信息技术向前跃进,其战略地位与近代工业化时代钢铁工业的地位不相上下。 当前,世界半导体产业仍由美国占据绝对优势地位,日本欧洲紧随其后,韩国和我国台湾地区也在迅速发展。台湾地区半导体工业已成为世界最大的集成电路代工中心,逐步形成自己的产业体系。 我国的微电子科技和产业起步在50年代,仅比美国晚几年。计划经济时期,由于体制的缺陷和其间10年“文革”,拉大了和国际水平的差距。进入80年代,我国面对国内外微电子技术的巨大反差和国外对我技术封锁,我们没有能够在体制和政策上及时拿出有效应对措施。国有企业无法适应电子技术的快节奏进步,国家协调组织能力下降,科研体制改革缓慢,以致1980~1990年代我国自主发展半导体产业的努力未获显著效果。 “市场‘开放’后,集成电路商品从合法、不合法渠道源源涌入,集成电路所服务的终端产品,以整机或部件散装的形式,也大量流入,但人家确实考虑到微电子的战略核心性质,死死卡住生产集成电路的先进设备,不让进口,在迫使我们落后一截,缺乏竞争力的同时,又时刻瞄准我们科研与生产升级的潜力,把我们的每一次进步扼杀在萌芽状态,冲垮科技能力,从外部加剧我们生产与科研的脱节,迫使我们不得不深深依赖他们。……我们的产业环境又多多少少带有计划色彩,不能很快与国际接轨,其中特别是对微电子产业发展有重大影响的企业制度、资本市场、税收政策、科研体制等,又不适应市场经济要求,使得我们在国际竞争中缺乏活力”。1 20世纪90年代,我国半导体产业的增长速度达到30%以上,但其规模仅占世界半导体子产业的1%,仅能满足大陆半导体市场的不足10%。即使“十五”期间各地计划的项目都能如期实施,到2005年,我国半导体产业在世界上的份额,顶多占到2%~3%。自己的设计和制造水平和国际先进水平的差距很大,企业规模小、重复分散、缺乏竞争力,基本上是跨国公司全球竞争战略的附庸,自己的产业体系还没有成形。 我国半导体产业如此落后的现状,使得我国的经济、科技、国防现代化的基础“建筑在沙滩上”。在世界微电子技术迅猛发展的情况下,我国如不努力追赶,就会在国际竞争中越来越被动,对我国未来信息产业的升级和市场份额的分配,乃至对整个经济发展,都可能造成十分不利的影响。形势逼迫我国必须加快这一产业的发展。“十五”计划中,加快半导体产业的发展被放在重要地位,这是具有重大意义的。 发展中国家要追赶国际高科技产业的步伐,一般都会面临技术、资金、管理、市场的障碍。高科技的产业化是一个大规模的系统工程,需要科研和产业的紧密结合,以及各部门的有效协调,而这些都不是单个企业所能跨越得过去的。在市场机制尚未成熟到有效调动资源的情况下,高层次的组织协调和扶持是必需的。构建具有较高透明度的政策环境和市场环境。有助于鼓励高科技民营企业进入电路设计业领域,鼓励生产企业走规模化和面向国内市场自主开发的路子,形成产业群体。 1许居衍院士,2000年。

半导体产业的五大技术趋势

埃森哲:半导体产业的五大技术趋势 对于半导体公司来说,现在是最好的时机。 随着越来越多的公司发现新的方法使用一大批新兴技术——尤其是人工智能(AI)、增强现实(AR)和扩展现实(XR)以及区块链,来创造引人注目的新产品和改造他们的业务,这些新技术在各行业中的地位越来越突出。所有这些技术的核心在于驱动它们起作用的芯片上。事实上,整个科技世界比以往任何时候都更依赖于半导体行业的参与,为所有这些技术发挥其潜力提供必要的计算能力。这意味着半导体行业的巨大增长潜力。 我们的研究发现,就我们所确定的技术趋势而言,半导体行业占据着独特的位置。随着推动技术变革的芯片生产商的出现,半导体公司将看到对自身产品的巨大需求——因此,随着这些技术变得越来越普遍,它们将

推动更强劲的增长。此外,与其他行业的同行一样,半导体公司也会发现,这些趋势为它们利用技术重塑业务战略和运营开辟了新途径。 五大技术趋势 通过将自己融入整个社会,公司正在模糊商业和个人之间的界限,并为自己未来的发展开辟一条新的道路。如今,科技在我们的日常生活中根深蒂固,但它的影响范围比这更大:它正在重塑我们社会的各个部分。埃森哲今年的五大技术展望趋势,突显了技术的迅速进步,进而改善人们的工作和生活方式。 一.人工智能 人工智能的覆盖范围在整个社会都在不断扩大。事实上,在我们的研究中,90%的半导体高管认为,在未来三年内,每个人每天都会受到人工智能决定的直接影响。因此,任何想利用人工智能潜力的企业也必须承认其影响。 人工智能不同于传统软件。人工智能能够学习并做出自主决策,并不断进化。人工智能解决方案不是通过编程来采取具体行动,而是通过检查输入数据的样本和期望的结果来“学习”,然后创建一个新的算法模型,用于解决需要处理的新输入数据。 人工智能强大的力量意味着部署人工智能不再仅仅是为了完成既定任务而进行的训练。相反,公司需要“提高”它来作为企业负责任的代表和为社会作贡献成员的角色——被教导做出公正的决策并代表企业的核心价值观。他们还需要面对潜在的社会和责任问题,这将要求他们解释他们基

国内31家半导体上市公司

国内31家半导体上市公司排行 内容来源网络,由“深圳机械展(11万㎡,1100多家展商,超10万观众)”收集整理!更多cnc加工中心、车铣磨钻床、线切割、数控刀具工具、工业机器人、非标自动化、数字化无人工厂、精密测量、3D打印、激光切割、钣金冲压折弯、精密零件加工等展示,就在深圳机械展. 中国芯是科技行业近几年的高频词汇之一,代表着我国对于国内半导体发展的期许,提升和现代信息安全息息相关的半导体行业的自给率,实现芯片自主替代一直是我国近年来的目标。为实现这一目标,我国从政策到资本为半导体产业提供了一系列帮助,以期在不久的将来进入到全球半导体行业一线阵营。 半导体是许多工业整机设备的核心,普遍使用于计算机、消费类电子、网络通信、汽车电子等核心领域。半导体主要由四个组成部分组成:集成电路,光电器件,分立器件,传感器。半导体行业的上游为半导体支撑业,包括半导体材料和半导体设备。中游按照制造技术分为分立器件和集成电路。下游为消费电子,计算机相关产品等终端设备。 截至3月31日收盘,中国A股半导体行业上市公司市值总额为3712.3亿元,其中市值超过100亿元的公司有11家,市值超过200亿元的公司有4家,分别为三安光电、利亚德、艾派克、兆易创新,其中三安光电以652.1亿元的市值位居首。 详细排名如下: 三安光电 三安光电是目前国内成立早、规模大、品质好的全色系超高亮度发光二极管外延及芯片产业化生产基地,总部坐落于美丽的厦门,产业化基地分布在厦门、天津、芜湖、泉州等多个地区。三安光电主要从事全色系超高亮度LED外延片、芯片、化合物太阳能电池及Ⅲ

-Ⅴ族化合物半导体等的研发、生产和销售。是我国国内LED芯片市场市占高、规模大的企业,技术水平比肩国际厂商。 利亚德 利亚德是一家专业从事LED使用产品研发、设计、生产、销售和服务的高新技术企业。公司生产的LED使用产品主要包括LED全彩显示产品、系统显示产品、创意显示产品、LED 电视、LED照明产品和LED背光标识系统等六大类。 艾派克 艾派克是一家以集成电路芯片研发、设计、生产和销售为核心,以激光和喷墨打印耗材使用为基础,以打印机产业为未来的高科技企业。是全球行业内领先的打印机加密SoC 芯片设计企业,是全球通用耗材行业的龙头企业。艾派克科技的业务涵盖通用耗材芯片、打印机SoC芯片、喷墨耗材、激光耗材、针式耗材及其部件产品和材料,可提供全方位的打印耗材解决方案。 兆易创新 兆易公司成立于2005年4月,是一家专门从事存储器及相关芯片设计的集成电路设计公司,致力于各种高速和低功耗存储器的研究及开发,正在逐步建立世界级的存储器设计公司的市场地位。产品广泛地使用于手持移动终端、消费类电子产品、个人电脑及其周边、网络、电信设备、医疗设备、办公设备、汽车电子及工业控制设备等领域。 长电科技 长电科技是主要从事研制、开发、生产销售半导体,电子原件,专用电子电气装置和销售企业自产机电产品及成套设备的公司。是中国半导体封装生产基地,国内著名的三极管制造商,集成电路封装测试龙头企业,国家重点高新技术企业。2015年成功并购同行业的新加坡星科金朋公司,合并后的长电科技在业务规模上一跃进入国际半导体封测行业的第一

半导体照明产业的发展策略(doc 37页)

半导体照明产业的发展策略(doc 37页)

我国LED产业投资态势分析 LED行业具有比较长的产业链(包括上游、中游、下游及应用产品),每一领域的技术特征和资本特征差异很大,从上游到中游再到下游,行业进入门槛逐步降低。上游外延片具有典型的“双高”(高技术、高资本)特点,中游芯片技术含量高、资本相对密集,下游封装在技术含量和资本投入上要低一些,而应用产品的技术含量和资本投入最低。仅从投资规模看,LED产业链各环节的情况大致如下: LED产业链投资规模估算 产业链节点产品类别投资规模上游(外延片) GaN基外延片1亿元以上 四元外延片6000万元以上中游(芯片) 蓝绿芯片5000万元以上 红黄芯片3000万元以上下游(封装)2000万元以上 应用产品如手电筒、指示灯、信号 灯等 几十万或上百万 注:按中小投资规模估算。 LED产业链的不同特点吸引了不同的投资对象。从我国国内来看,上游和中游的外延/芯片领域受到资本实力强大的企业的关注,这些企业有上市公司(如江西联创、长电科技等),也有资本雄厚的民营企业(如深圳世纪晶源、厦门三安、大连路美等),目的是通过上游和中游高端切入,力争在LED领域占据主导地位;但该领域投资额度大,专业技术人才比较匮乏,投资风险比较大,已投资企业的回报率还不高。下游封装领域近期也受到投资者的高度关注,相对于外延芯片“双高”的特点,投资封装领域不但可以降低技术风险,且投资规模适中,更加接近于应用市场而降低市场风险,故受到投资者的青睐,尤其是对功率型封装更加充满期望;但该领域用高品质芯片还未完全国产化,基

可见,目前因手机背光源应用趋于饱和,新应用(大尺寸 LCD背光源、汽车应用)仍无法快速衔接上,台湾封装厂商产能扩充已经告一段落,经营策略相继转向多元化和差异化,如亿光科技着力培育 OLED成为第二利润增长点,璨圆和晶电实现了ITO蓝光LED量产。 在 LED上游/中游的外延片/芯片领域,虽然台湾起步较晚,但是近年来投资力度非常之大,到2003年底,台湾用于生产外延片设备的MOCVD已达250台,2004年保守估计新购买的MOCVD系统也将超过30台,堪称全球设备密度最高的地区,台湾在中上游的实力和地位越来越不容忽视。与此同时,由于近年来新设立的小厂纷纷涌现,且均以蓝光为主,因大小厂商产品质量良莠不齐,从而造成了低端产品供过于求而高端产品供不应求的竞争状况。 面对市场竞争的加剧, 2005年一场新的产业整合和投资并购风起云涌。继联电以 1849万余股参股元砷光电后,8月,台湾第一和第二大LED企业,晶元与国联宣布合并,合并后的晶元电,除跃升为全球最大四元 LED 供应商外,在蓝光 LED 产量方面,晶元电也将仅次于日亚化、美国 Cree 、日本 Toyota Gosei 、元砷等企业,成为全球前 5 大蓝光 LED 供应商。我国 LED 产业开始步入投资并购时代。 实现中国半导体照明产业跨跃式发展的策略研究 发展半导体照明产业的意义重大,但离进入普通照明市场,在技术上需有重大突破,而且产品成本需大幅度降低,还需要政府、行业协会、产业联盟、研究部门和企业单位通力合作,经过长时间的努力才能实现。目前,世界各国都对半导体照明产业给予重点支持和高度关注,中国要想在这场争夺战中赢得胜利,就必须有行之有效的应对策略。 1.实施扩大国内需求为主、兼顾外部需求的市场发展策略

半导体照明技术作业答案

某光源发出波长为460nm 的单色光,辐射功率为100W ,用Y 值表示其光通量,计算其色度坐标X 、Y 、Z 、x 、y 。 解:由教材表1-3查得460nm 单色光的三色视觉值分别为0.2908X =,0.0600Y =, 1.6692Z =,则对100W P =,有 4356831000.2908 1.98610lm 6831000.0600 4.09810lm 683100 1.6692 1.14010lm m m m X K PX Y K PY Z K PZ ==××=×==××=×==××=× 以及 )()0.144 0.030x X X Y Z y Y X Y Z =++==++=

1. GaP绿色LED的发光机理是什么,当氮掺杂浓度增加时,光谱有什么变化,为什么?GaP红色LED的发光机理是什么,发光峰值波长是多少? 答:GaP绿色LED的发光机理是在GaP间接跃迁型半导体中掺入等电子陷阱杂质N,代替P原子的N原子可以俘获电子,又靠该电子的电荷俘获空穴,形成束缚激子,激子复合发光。当氮掺杂浓度增加时,总光通量增加,主波长向长波移动,这是因为此时有大量的氮对形成新的等电子陷阱,氮对束缚激子发光峰增加,且向长波移动。 GaP红色LED的发光机理是在GaP晶体中掺入ZnO对等电子陷阱,其发光峰值波长为700nm的红光。 2. 液相外延生长的原理是什么?一般分为哪两种方法,这两种方法的区别在哪里? 答:液相外延生长过程的基础是在液体溶剂中溶质的溶解度随温度降低而减少,而且冷却与单晶相接触的初始饱和溶液时能够引起外延沉积,在衬底上生长一个薄的外延层。 液相外延生长一般分为降温法和温度梯度法两种。降温法的瞬态生长中,溶液与衬底组成的体系在均处于同一温度,并一同降温(在衬底与溶液接触时的时间和温度上,以及接触后是继续降温还是保持温度上,不同的技术有不同的处理)。而温度梯度法则是当体系达到稳定状态后,整个体系的温度再不改变,而是在溶液表面和溶液-衬底界面间建立稳定的温度梯度和浓度梯度。 3. 为何AlGaInP材料不能使用通常的气相外延和液相外延技术来制造? 答:在尝试用液相外延生长AlGaInP时,由于AlP和InP的热力学稳定性的不同,液相外延的组分控制十分困难。而当使用氢化物或氯化物气相外延时,会形成稳定的AlCl化合物,会在气相外延时阻碍含Al磷化物的成功生长。因此AlGaInP 材料不能使用通常的气相外延和液相外延技术来制造。

中国半导体产业发展历史大事记

中国半导体产业发展历史大事记 1947年,美国贝尔实验室发明了半导体点接触式晶体管,从而开创了人类的硅文明时代。1956年,我国提出“向科学进军”,根据国外发展电子器件的进程,提出了中国也要研究半导体科学,把半导体技术列为国家四大紧急措施之一。中国科学院应用物理所首先举办了半导体器件短期培训班。请回国的半导体专家黄昆、吴锡九、黄敞、林兰英、王守武、成众志等讲授半导体理论、晶体管制造技术和半导体线路。在五所大学――北京大学、复旦大学、吉林大学、厦门大学和南京大学联合在北京大学开办了半导体物理专业,共同培养第一批半导体人才。培养出了第一批著名的教授:北京大学的黄昆、复旦大学的谢希德、吉林大学的高鼎三。 1957年毕业的第一批研究生中有中国科学院院士王阳元(北京大学微电子所所长)、工程院院士许居衍(华晶集团中央研究院院长)和电子工业部总工程师俞忠钰(北方华虹设计公司董事长)。 1957年,北京电子管厂通过还原氧化锗,拉出了锗单晶。中国科学院应用物理研究所和二机部十局第十一所开发锗晶体管。当年,中国相继研制出锗点接触二极管和三极管(即晶体管)。 1958年,美国德州仪器公司和仙童公司各自研制发明了半导体集成电路(IC)之后,发展极为迅猛,从SSI(小规模集成电路)起步,经过MSI(中规模集成电路),发展到LSI(大规模集成电路),然后发展到现在的VLSI(超大规模集成电路)及最近的ULSI(特大规模集成电路),甚至发展到将来的GSI(甚大规模集成电路),届时单片集成电路集成度将超过10亿个元件。 1959年,天津拉制出硅(Si)单晶。 1960年,中科院在北京建立半导体研究所,同年在河北建立工业性专业化研究所――第十三所(河北半导体研究所)。 1962年,天津拉制出砷化镓单晶(GaAs),为研究制备其他化合物半导体打下了基础。1962年,我国研究制成硅外延工艺,并开始研究采用照相制版,光刻工艺。 1963年,河北省半导体研究所制成硅平面型晶体管。 1964年,河北省半导体研究所研制出硅外延平面型晶体管。 1965年12月,河北半导体研究所召开鉴定会,鉴定了第一批半导体管,并在国内首先鉴定了DTL型(二极管――晶体管逻辑)数字逻辑电路。1966年底,在工厂范围内上海元件五厂鉴定了TTL电路产品。这些小规模双极型数字集成电路主要以与非门为主,还有与非驱动器、与门、或非门、或门、以及与或非电路等。标志着中国已经制成了自己的小规模集成电路。 1968年,组建国营东光电工厂(878厂)、上海无线电十九厂,至1970年建成投产,形成中国IC产业中的“两霸”。 1968年,上海无线电十四厂首家制成PMOS(P型金属-氧化物半导体)电路(MOSIC)。拉开了我国发展MOS电路的序幕,并在七十年代初,永川半导体研究所(现电子第24所)、上无十四厂和北京878厂相继研制成功NMOS电路。之后,又研制成CMOS电路。 七十年代初,IC价高利厚,需求巨大,引起了全国建设IC生产企业的热潮,共有四十多家集成电路工厂建成,四机部所属厂有749厂(永红器材厂)、871(天光集成电路厂)、878(东光电工厂)、4433厂(风光电工厂)和4435厂(韶光电工厂)等。各省市所建厂主要有:上海元件五厂、上无七厂、上无十四厂、上无十九厂、苏州半导体厂、常州半导体厂、北京半导体器件二厂、三厂、五厂、六厂、天津半导体(一)厂、航天部西安691厂等等。

最新加快发展我国光电产业的政策建议

加快发展我国光电产业的政策建议 摘要:在风能、生物质能等各类可再生能源中,光电由于其资源丰富、干净、安静等优势而最具发展潜力。近年来,在国际光电市场的带动下,我国光电产业发展迅速,但总体上仍处于成长初期。今后,我国应着重提高技术水平和拓展国内市场,实现光电产业快速发展。 关键词:可再生能源;光电;发展策略 一、光电产业发展现状及趋势 (一)发达国家光电产业发展迅速。从20世纪90年代末开始,欧美、日本、韩国等国家纷纷实行“阳光计划”,通过财政补贴、税收和贷款优惠等方式培育和发展光电市场,极大促进了光电产业的发展。目前,发达国家光电技术和产业非常完备,单晶硅电池的实验室效率已从20世纪50年代的6%提高到目前的24.7%,多晶硅实验室效率也提高20.3%,非晶硅等电池的效率虽低于晶体硅电池,但较以前有所提高。全球范围内光电技术发展很快,已进入大规模商业化阶段。而商业化技术主要掌握在西班牙、德国、美国、澳大利亚和以色列等国手中。从发展趋势看,光伏发电在不远的将来将成为世界能源的主体。据欧洲联合研究中心预测,2030年光电电力在世界总电力的供应中将达10%以上,2040年达20%以上,2050年达30%以上,本世纪末将达60%以上。 二、我国光电产业发展面临的挑战

(三)产品出口比例高。我国96%的光电产品出口欧美市场特别是德国市场。一旦国外市场出现波动,我国光电产业将蒙受打击。根据德国《再生能源法》规定,德国将从2009年开始逐步减少对光电产业的补助。2007年12月19日,美国总统布什签署的《2007年能源自主和安全法案》提出,美国对太阳能和风能产业的税收优惠到2008年结束。没有联邦政府的税收支持政策,美国光电产业的发展速度很可能会大大减缓。随着国际市场需求减少,我国光电产业将面临一定的市场压力。 三、促进我国光电产业发展的建议 (二)出台扶持政策。我国光电产业发展处于成长初期,市场培育和发展离不开政策的支持。当前及今后一段时期,我国光电产业政策的重点应是开拓国内市场和进行技术创新,不应一味扩大出口和模仿国外技术。推动光电产业发展的政策可分为电价政策、财政政策和金融政策。电价政策是在国家法律框架范围内确定合理的电价,并让电价成本均摊到用户中(个别地区除外)。金融政策主要是指开发银行或其他国家专业银行的优惠贷款。财政政策包括:以财政投入或财政风险投资基金的形式,支持技术研发;对支持光电产业的金融机构给予补贴;对光电产品给予各种税收政策优惠。原则上,国家对光电产业的政策支持力度不应低于国家对其他可再生能源产业的支持力度。 (三)做好基础工作。应成立国家级的光电技术研究中心,负责技术研发、标准

中国半导体照明行业市场分析与预测

中国半导体照明行业市场分析与预测[附表] 2011-03-24 09:54:08 文章来源:中国半导体照明网 1、半导体照明行业发展背景与现状 照明方式按照照明光源可分成白炽灯、气体放电灯、固态光源三大类。19世纪以来,白炽灯、气体放电灯(荧光灯、卤素灯)等照明工具得到了逐步的广泛应用,而随着照明技术的发展,以固态光源技术为基础的新一代照明方式——半导体照明开始出现,并凭借其革命性的技术与性能优势得到了迅速的发展。半导体照明是使用LED(Light Emi tting Diode发光二极管)作为光源的照明。 发光二极管是一种可以将电能转化为光能的电子器件,具有二极管的特性。自20世纪60年代世界第一个半导体发光二极管诞生以来,作为一种全新的照明技术,LED 利用半导体芯片作为发光材料、直接将电能转换为光能,以其发光效率高、耗电量少、使用寿命长、安全可靠性强、环保卫生等优越性,被业界认为是人类继爱迪生发明白炽灯泡后最伟大的发明之一。如下表所示为现阶段LED灯与传统照明器具的性能对比: 表1:现阶段LED灯与传统照明器具的性能对比 一些发达国家和地区先后出台半导体照明发展的战略计划,并出台相应的举措,促进当地半导体照明产业发展。美国大力发展半导体照明产业,目前已拥有Lumileds公司、Gree公司、Color Kinet ic s(CK)公司,已经着手启动“下一代照明计划”(NGLI) 。日本已经完成了“21世纪照明”发展计划的第一期目标,正在组织实施第二期计划,大力强化发展半导体产业重要性的认识,政府协助标准设立,在完善的技术研发体系下实行技术领先战略,并有强大的政府支撑体系。韩国的发展经验是政府主导下的大企业扩张,

2021-2027年中国光电行业分析报告-市场现状研究与前瞻规划分析

【报告类型】产业研究 【出版时间】即时更新(交付时间约3个工作日) 【发布机构】智研瞻产业研究院 【报告格式】PDF版 核心内容提要 市场需求 本报告从以下几个角度对光电行业的市场需求进行分析研究: 1、市场规模:通过对过去连续五年中国市场光电行业消费规模及同比增速的分析,判断光电行业的市场潜力与成长性,并对未来五年的消费规模增长趋势做出预测。该部分内容呈现形式为“文字叙述+数据图表(柱状折线图)”。 2、产品结构:从多个角度,对光电行业的产品进行分类,给出不同种类、不同档次、不同区域、不同应用领域的光电产品的消费规模及占比,并深入调研各类细分产品的市场容量、需求特征、主要竞争厂商等,有助于客户在整体上把握光电行业的产品结构及各类细分产品的市场需求。该部分内容呈现形式为“文字叙述+数据图表(表格、饼状图)”。 3、市场分布:从用户的地域分布和消费能力等因素,来分析光电行业的市场分布情况,并对消费规模较大的重点区域市场进行深入调研,具体包括该地区的消费规模及占比、需求特征、需求趋势……该部分内容呈现形式为“文字叙述+数据图表(表格、饼状图)”。 4、用户研究:通过对光电产品的用户群体进行划分,给出不同用户群体对光电产品的消费规模及占比,同时深入调研各类用户群体购买光电产品的购买力、价格敏感度、品牌偏好、采购渠道、采购频率等,分析各类用户群体对光电产品的关注因素以及未满足的需求,并对未来几年各类用户群体对光电产品的消费规模及增长趋势做出预测,从而有助于光电厂商把握各类用户群体对光电产品的需求现状和需求趋势。该部分内容呈现形式为“文字叙述+数据图表(表格、饼状图)”。 5、竞争格局

国内半导体照明市场分析LED产业

第三章 全球 LED 產業現況

發光二極體 (Light Emitting Diode, LED) 具半導體發光特性,擁有低耗電 、元件壽命長、點滅速快、體積小、耐震等優點,隨著發光效的提升與 色能源概,被視為取代傳統照明光源的最佳選擇。 表 3-1、LED 優點 (本文整) 優點特性 點滅速快 體積小 光指向性強 無熱射 低電壓/直電 耐震動/無汞污染 明 白熾燈泡約 0.2 秒,螢光燈約秒,LED 只要 100 ns LED 發光面積小為點光源,可多顆結合成面光源 傳統光源為全向性,LED 有高指向性的發光角 傳統光源有紅外線有具熱效果,LED 則屬光源 LED 為半導體元件,可在低電壓和直電下操作 環保光源,相較螢光燈是含汞

LED 目前受限於成本過高 (lm/dollar 高)、光源轉換成本高,推動應用 於一般照明設備或高階消費性電子產品 (TFT-LCD),因價格相較原有產品差距 過高可能無法即普及化,未市場成熟透過技術提昇及產壓低價格後,必能 有效應用於相關產品。 第一節 LED 市場與應用 (一) LED 全球產值規模 據 Gartner1市場研究公司與 Daiwa Institute of Research, Ltd.2分析報告,全球 LED 市場將從 2005 的 53 億美元,增長至 2008 的 70 億美元,複合成長 為 15%。

Gartner, Inc.成於 1979 ,提供科技、IT 市場調查與顧問公司。總部於美國 Stamford, Connecticut,在全球擁有 1200 家分析機構與 75 家顧問公司。公司網址:https://www.360docs.net/doc/9612243468.html,。 2 Daiwa 屬於日本大和證券集團,為日本前三大提供市場研究分析的權威機構,分公司遍及於 美國、歐洲、亞洲及中東。公司網址:http://www.dir.co.jp/english/index.html。 21

1

中国半导体材料行业市场调研报告

2011-2015年中国半导体材料行业市场调 研及投资前景预测报告 半导体材料是指电阻率在10-3~108Ωcm,介于金属和绝缘体之间的材料。半导体材料是制作晶体管、集成电路、电力电子器件、光电子器件的重要基础材料,支撑着通信、计算机、信息家电与网络技术等电子信息产业的发展。电子信息产业规模最大的是美国。近几年来,中国电子信息产品以举世瞩目的速度发展,半导体材料及应用已成为衡量一个国家经济发展、科技进步和国防实力的重要标志。 中国报告网发布的《2011-2015年中国半导体材料行业市场调研及投资前景预测报告》共十六章。首先介绍了半导体材料相关概述、中国半导体材料市场运行环境等,接着分析了中国半导体材料市场发展的现状,然后介绍了中国半导体材料重点区域市场运行形势。随后,报告对中国半导体材料重点企业经营状况分析,最后分析了中国半导体材料行业发展趋势与投资预测。您若想对半导体材料产业有个系统的了解或者想投资半导体材料行业,本报告是您不可或缺的重要工具。 本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。 第一章半导体材料行业发展概述 第一节半导体材料的概述 一、半导体材料的定义 二、半导体材料的分类 三、半导体材料的特点 四、化合物半导体材料介绍 第二节半导体材料特性和制备 一、半导体材料特性和参数 二、半导体材料制备

第三节产业链结构及发展阶段分析 一、半导体材料行业的产业链结构 二、半导体材料行业发展阶段分析 三、行业所处周期分析 第二章全球半导体材料行业发展分析 第一节世界总体市场概况 一、全球半导体材料的进展分析 二、全球半导体材料市场发展现状 三、第二代半导体材料砷化镓发展概况 四、第三代半导体材料GaN发展概况 第二节世界半导体材料行业发展分析 一、2010年世界半导体材料行业发展分析 二、2011年世界半导体材料行业发展分析 三、2011年半导体材料行业国外市场竞争分析 第三节主要国家或地区半导体材料行业发展分析 一、美国半导体材料行业分析 二、日本半导体材料行业分析 三、德国半导体材料行业分析 四、法国半导体材料行业分析 五、韩国半导体材料行业分析 六、台湾半导体材料行业分析 第三章我国半导体材料行业发展分析 第一节2010年中国半导体材料行业发展状况 一、2010年半导体材料行业发展状况分析 二、2010年中国半导体材料行业发展动态 三、2010年半导体材料行业经营业绩分析 四、2010年我国半导体材料行业发展热点 第二节2011年半导体材料行业发展机遇和挑战分析一、2011年半导体材料行业发展机遇分析