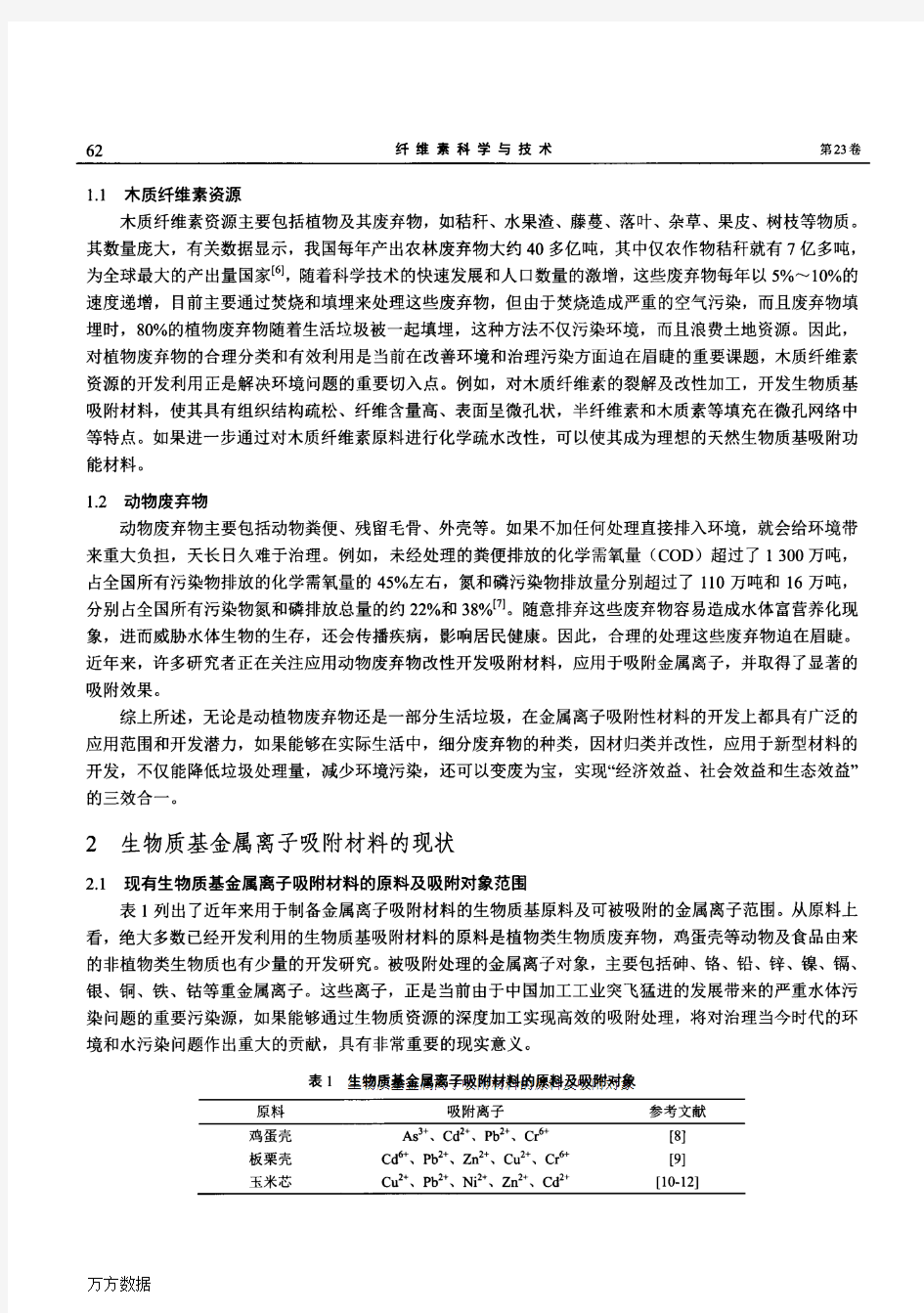

生物质基金属离子吸附材料的开发现状及应用前景

生物质基金属离子吸附材料的开发现状及应用前景

作者:刘波, 钱爽, 陈飞, 戴歆, 任浩, LIU Bo, QIANG Shuang, CHEN Fei, DAI Xin, REN Hao

作者单位:南京林业大学江苏省制浆造纸科学与技术重点实验室,江苏南京,210037

刊名:

纤维素科学与技术

英文刊名:Journal of Cellulose Science and Technology

年,卷(期):2015,23(3)

引用本文格式:刘波.钱爽.陈飞.戴歆.任浩.LIU Bo.QIANG Shuang.CHEN Fei.DAI Xin.REN Hao生物质基金属离子吸附材料的开发现状及应用前景[期刊论文]-纤维素科学与技术 2015(3)

我国私募基金发展现状浅析

我国私募基金发展现状浅析 摘要 改革开放以来,我国私募基金不断发展壮大,已经成为促进经济发展、调整产业结构、繁荣城乡市场、扩大社会就业的重要力量。虽然私募基金在我国出现的时间较晚,但发展迅猛,目前已经具有了相当大的规模和市场影响力,成为证券市场中一股不可忽视的重要力量。私幕基金的公开化与合法化将直接关系到我国基金业未来的发展。 但是由于法律及相关配套体系的完善时滞,加之本身所具有的高风险性及我国不成熟的投资市场等原因,国内庞大的私募基金仍处于法律监管体系之外的灰色地带,这无疑增大了我国私募基金的发展风险,不利于其发展。 本文通过分析我国私募基金的发展概况,对我国私募基金发展必要性和它对我国资本市场的重大影响进行探讨,并分析我国私募基金现在存在的问题,对此提出相关建议和发展对策。 关键字:私募基金;必要性;资本市场;风险防范

Abstract Since the reform and opening up, The privately offered fund in China has been development and expansion, and has becoming an important strength in promoting economic development and adjusting the industrial structure, prospering urban and rural markets, extending social employment .Although the appearance of privately offered fund in our country is very late, privately offered fund has been developing rapidly , Now it already has become considerable scale and market influence ,and become the important strength which can not be indispensable ignored of the securities market . The glasnost and the legalization of the private equity fund will directly relates to the future development of the fund. But because of laws and related supporting system consummation delay, besides its high risk and the juvenility investment market in our country and so on, the domestic large privately offered funds still in the grey areas of legal supervision system and this undoubtedly increase the development of privately offered fund, and go against its progress. This article through to the analysis of the general situation of the development of privately offered equity fund in China, and discussing the necessity of the development of China's privately offered equity fund and the important influence for the Chinese capital market .Besides, it analyzes the problems of privately offered fund in China, and puts forward relevant Suggestions and development countermeasures. Keywords:Privately Offered Fund,Necessary,Capital Market,Risk Prevention

中国生物质能源开发利用现状及发展政策与未来趋势

一、中国生物质能源开发利用现状20世纪70年代,国际上第一次石油危机使发达国家和贫油国家重视石油替代,开始大规模发展生物质能源。生物质能源是以农林等有机废弃物以及利用边际土地种植的能源植物为主要原料进行能源生产的一种新兴能源。生物质能源按照生物质的特点及转化方式可分为固体生物质燃料、液体生物质燃料、气体生物质燃料。中国生物质能源的发展一直是在“改善农村能源”的观念和框架下运作,较早地起步于农村户用沼气,以后在秸秆气化上部署了试点。近两年,生物质能源在中国受到越来越多的关注,生物质能源利用取得了很大的成绩。沼气工程建设初见成效。截至2005年底,全国共建成3764座大中型沼气池,形成了每年约3.4l亿立方米沼气的生产能力,年处理有机废弃物和污水1.2亿吨,沼气利用量达到80亿立方米。到2006年底,建设农村户用沼气池的农户达2260万户,占总农户的9.2%,占适宜农户的15.3%,年产沼气87.0亿立方米,使7500多万农民受益,直接为农民增收约180亿元。生物质能源发电迈出了重要步伐,发电装机容量达到200万千瓦。液体生物质燃料生产取得明显进展,全国燃料乙醇生产能力达到:102万吨,已在河南等9个省的车用燃料中推广使用乙醇汽油。(一)固体生物质燃料固体生物质燃料分生物质直接燃烧或压缩成型燃料及生物质与煤混合燃烧为原料的燃料。生物质燃烧技术是传统的能源转化形式,截止到2004年底,中国农村地区已累计推广省柴节煤炉灶1.89亿户,普及率达到70%以上。省柴节煤炉灶比普通炉灶的热效率提高一倍以上,极大缓解了农村能源短缺的局面。生物质成型燃料是把生物质固化成型后采用略加改进后的传统设备燃用,这种燃料可提高能源密度,但由于压缩技术环节的问题,成型燃料的压缩成本较高。目前,中国(清华大学、河南省能源研究所、北京美农达科技有限公司)和意大利(比萨大学)两国分别开发出生物质直接成型技术,降低了生物质成型燃料的成本,为生物质成型燃料的广泛应用奠定了基础。此外,中国生物质燃料发电也具有了一定的规模,主要集中在南方地区的许多糖厂利用甘蔗渣发电。广东和广西两省(区)共有小型发电机组300余台,总装机容量800兆瓦,云南也有一些甘蔗渣电厂。中国第一批农作物秸秆燃烧发电厂将在河北石家庄晋州市和山东菏泽市单县建设,装机容量分别为2×12兆瓦和25兆瓦,发电量分别为 1.2亿千瓦时和 1.56亿千瓦时,年消耗秸秆20万吨。(二)气体生物质燃料气体生物质燃料包括沼气、生物质气化制气等。中国沼气开发历史悠久,但大中型沼气工程发展较慢,还停留在几十年前的个体小厌氧消化池的水平,2004年,中国农户用沼气池年末累计1500万户,北方能源生态模式应用农户达43.42万户,南方能源生态模式应用农户达391.27万户,总产气量45.80亿立方米,相当于300多万吨标准煤。到2004年底,中国共建成2500座工业废水和畜禽粪便沼气池,总池容达到了88.29万立方米,形成了每年约1.84亿立方米沼气的生产能力,年处理有机废物污水5801万吨,年发电量63万千瓦时,可向13.09万户供气。在生物质气化技术开发方面,中国对农林业废弃物等生物质资源的气化技术的深入研究始于20世纪70年代末、80年代初。截至2006年底,中国生物质气化集中供气系统的秸秆气化站保有量539处,年产生物质燃气1.5亿立方米;年发电量160千瓦时稻壳气化发电系统已进入产业化阶段。(三)液体生物质燃料液体生物质燃料是指通过生物质资源生产的燃料乙醇和生物柴油,可以替代由石油制取的汽油和柴油,是可再生能源开发利用的重要方向。近年来,中国的生物质燃料 “十五”期间,发展取得了很大的成绩,特别是以粮食为原料的燃料乙醇生产已初步形成规模。 在河南、安徽、吉林和黑龙江分别建设了以陈化粮为原料的燃料乙醇生产厂,总产能达到每年102万吨,现已在9个省(5个省全部,4个省的27个地(市))开展车用乙醇汽油销售。到2005年,这些地方除军队特需和国家特种储备外实现了车用乙醇汽油替代汽油。但是,受粮食产量和生产成本制约,以粮食作物为原料生产生物质燃料大规模替代石油燃料时,也会产生如同当今面临的石油问题一样的原料短缺,因此,中国近期不再扩大以粮食为原料的燃料乙醇生产,转而开发非粮食原料乙醇生产技术。目前开发的以木薯为代表的非食用薯类、

中国公募基金现状分析

中国公募基金现状分析 ?中国公募基金发展概况 我国公募基金业发展分为四个阶段,基金市场份额呈现阶梯型增长回落少许态势: 第一阶段是公募基金的初期阶段从1998 年- 2001 年,由于市场产品结构单一,四年的基金份额分别为100 亿、510 亿、610 亿、809 亿。 第二阶段是2001- 2006 年萌芽期,整个行业的任务是启蒙投资者的理财意识。这一阶段市场逐渐开放资金从社会流入,基金市场呈阶梯增长态势。第三阶段是2007 年开始,中国基金进入成长期,基金规模高速增长阶段。从2007 年到2009 年,基金业经历了大牛市和全球金融风暴这些重大事件。2007 年所有的基金公司都获得了资金流入,基金行业也毫无竞争可言。资金源源不断地从银行流入基金行业。到了2009 年,随着股市的“V ”型反转,基金净值在金融风暴中大幅缩水,饱受煎熬的投资者选择了了赎回,退出了基金投资,当年65% 的基金公司资金流出,回流到银行。 第四阶段2010 年,为后金融危机时代基金逐步复苏,基金之间的实质性的竞争与博弈真正开始,这一年可以标志为中国基金具备成熟市场特征的元年。在这一年,50% 基金公司的资金在流出,而且整体行业资产管理金额却未大幅下降,这表明流出资金更多的流向了其他基金公司,也表明基金公司之间市场竞争加剧从而拉开了基金市场新的序幕。 图1:公募基金数目与资产管理规模趋势图(20 01 - 2009 )数据来源:Morningstar 晨星(中国) 1.中國公募基金行市場發展 中国基金业虽然在近9 年取得了很大发展但和发达国家相比历史还很短,和国外总体行业发展相比刚刚度过萌芽期,处于行业成长的初期,国内的基金竞争也

对公司开展最新私募股权投资基金业务的构想与建议

对公司开展私募股权投资基金业务的构想和建议 一、2010年我国私募股权投资基金发展状况 回顾2010年的中国私募股权投资市场,可以用“如火如荼”四个字来概括。具体表现在四个方面:一是,基金募集创历史新高;二是,投资交易异常活跃;三是,退出数量和投资业绩独步全球;四是,全国PE热潮空前。总体看来,2010年度,中国私募股权投资行业呈现了出全球资本市场少有的繁荣景象。据统计: 1-11月中国私募股权投资市场无论募资、投资还是退出,均创出历史新高。 从新基金募集情况来看,中外私募创投机构募资热情空前高涨,其中人民币基金募集个数占比在九成以上,其绝对领先地位进一步巩固;投资方面,投资案例数及投资金额均大幅上扬,投资行业布局紧跟国家政策导向及市场热点,互联网、清洁技术以及生物技术/医疗健康一如既往的稳坐“三甲”席位;退出方面则更显“丰收”之意,不仅国内资本市场继续扩容,中国企业赴美IPO也迎来小高潮。 据统计,2010年的前11个月,中外私募创投机构共新募基金148支,其中新增可投资于中国大陆的资本量为100.98亿美元;从投资方面来看,2010年前11个月,共发生707笔投资交易,其中已披露金额的582笔投资总量共计44.45亿美元;从退出来看,2010年前11个月共有331笔VC/PE退出交易,其中IPO 退出285笔。

本土私募股权投资唱响市场主旋律 纵观2002年至今,中国私募股权投资市场上无论新募基金数还是募资总额都一路高歌猛进,尽管在2008年末因受金融危机重创而整体回调,但进入2010年,中国私募股权投资市场上基金募集不仅热情空前高涨,甚至近乎狂热。从投资流程的前端(募集基金数量与规模)与后端(IPO退出案例数量)来看,本土机构在2010年已成为国内私募股权投资市场日益重要的组成部分。数据显示,人民币基金募集完成133只,总规模约121.31亿美元;美元基金募集完成22只,总规模约245.69亿美元。人民币基金在数量上拥有绝对优势,但规模相对美元基金普遍偏小,源于基金主要着眼PreIPO投资,投资周期相对美元基金偏短,单只基金投资数量偏少。 深创投(24家)、红杉(10家)、永宣投资、鼎晖及同创伟业(均为8家)在IPO退出方面表现突出,启迪创投(投资数码视讯)、高盛(投资海普瑞)均获得超过100倍的IPO账面回报,超过70起投资的IPO账面回报超过10倍。受益于今年创业板IPO广受热捧和美国资本市场在四季度的中国概念股热潮,本土机构与外资机构均取得较好的退出表现。 人民币基金募集火热 2010年,国家发改委、财政部与北京、安徽、湖南、吉林等省市政府联合设立的创业投资基金相继设立,截止目前首批20支面向战略性新兴产业的国家创投基金已有14支公开挂牌,其中9支均在本年完成,且在创办模式、投资方向、地方特色等方面充分体现了国家规划时的初衷。 其次,政府引导基金遍地开花为人民币基金募集提供极大便利,以“红色资本”深圳创新投为例,通过与引导金合作布网全国的战略已初见模型,2010年再与成都、南京、厦门、大连等地方引导金合作成立十余支新基金,与之相似,赛伯乐、英菲尼迪等外资创投也通过此方式快速且稳步地扩张。 再次,就是外资投资机构纷纷在国内设立并募集人民币基金,这也使得人民币基金得到了空前的繁荣。如鼎晖创投、德同、DCM、KPCB、优点资本等外资VC 也相继设立并募集了人民币基金,预计外资募集人民币基金的趋势还会持续。 VC/PE市场投资首破七百大关 2010年前11个月,中国私募股权投资市场上共发生投资案例707笔,其中披露金额的582起涉及投资总额44.45亿美元,不仅远超2009年全年477笔共

目前国内房地产基金发展现状和问题

目前国内房地产基金发展现状和问题 私募股权房地产投资基金是指从事房地产的收购、开发、管理、经营和营销获取收入的集合投资制度。房地产投资基金通过发行基金证券的方式,募集投资者的资金,委托给专业人员专门从事房地产或房地产抵押贷款的投资,投资期限较长,追求稳定连续性的收益。基金投资者的收益主要是房地产投资基金拥有的投资权益的收益和服务费用。 一、房地产私募股权基金的现状 1、房地产私募股权基金的概况 据清科研究中心有关资料显示,2006年度,房地产行业共有31个私募股权投资案例,占到传统行业投资案例总数的42.40%,投资金额达30.37亿美元,占传统行业总投资金额的46.6%。2007年整个年度,呈现活跃的状态,相比2006年度稳中有升。2008年度下旬由于受到全球金融危机的影响,房地产私募股权领域的资产配比有所下降,其直接表现就是募集资本大幅紧缩。从2008年底至2009年底仅有一支规模为4亿美元的私募房地产基金完成募集。而2009年度至2010年上半年,房地产私募股权基金规模鉴于政策累积刺激等因素影响又有幅度上的上升。中国本土私募房地产投资基金在2011年加快了前进的步伐,清科研究中心统计,截止至2011年三季度,当

年共有22支私募房地产基金募集到位32.25亿美元,其中,由本土 机构募集基金数量及金额占比分别超过到了80.0%和70.0%。 2、成立背景——独立私募房地产基金vs房地产企业旗下私募房地产基金 目前活跃在中国市场的私募房地产投资基金可大致分为两类,一种是以鼎晖房地产基金、普凯投资和高和投资等为代表的独立私募房地产投资基金,另一种是由房地产企业成立基金管理公司并发起设立的房地产基金,其中主要代表包括金地集团旗下的稳盛投资、以及荣盛房地产开发有限公司旗下的荣盛泰发基金等。对比两类基金,前者熟悉资本运作,在私募房地产投资基金的运作方面经验更为丰富;后者对中国房地产行业具有深入了解,并且具备丰富的业内资源,但是在基金管理方面起步较晚,仍处于发展初期阶段。两类基金各具优势,在中国私募房地产投资市场并驾齐驱,形成了现阶段我国私募房地产投资市场的竞争格局。 3、基金管理——引入外援vs 自主管理 我国房地产企业设立的私募房地产投资基金处于初期发展阶段,在管理方面也出现了“引入外援”和“自主管理”两种方式。2010年,金地地产旗下私募房地产投资管理机构稳盛投资宣布与瑞银(UBS)合作成立“瑞银金地中国房地产开发基金I”(UG基金),由稳盛投

发展生物质能源的财政政策解读(doc 12页)

发展生物质能源的财政政策解读(doc 12页)

发展生物质能源的财政政策解读 黑色的石油是近代以来工业社会的核心能源,如同普罗米修斯的圣火,它给人类提供了生存和发展的巨大动力源。然而,作为化石能源,它又无比吝啬,能为人类再作奉献的时间已经屈指可数。据权威专家预计,世界石油在40-60年内将消耗完毕。同时,作为一种重要的战略商品,由于受到地缘政治以及人为炒作等复杂因素的影响,石油的供给波动不稳。 进入21世纪,寻找新能源,实施石油替代的新战略,成了世界的新潮流。 中国也一直没有停止发展新能源的努力。近日,国家财政部等五部委联合发布的《关于发展生物能源和生物化工财税扶持政策的实施意见》,使中国的生物能源发展战略正式浮出水面。记者通过对财政部经济建设司的采访,对这项关系中国未来可持续发展的战略性政策寻踪解读……

促进生物能源发展财税政策的原则导向 近年来,我国积极支持燃料乙醇的试点及推广工作,已取得明显成效。目前国内四家定点企业已形成102万吨的燃料乙醇生产能力,在推广使用中,按8-12%的添加比例,车用燃料乙醇汽油销量达到1000万吨左右,占全国汽油消费量的20%左右。中央财政支持措施主要包括,国家投入国债资金,支持河南、安徽、吉林三省燃料乙醇企业建设;实施税收优惠政策,对国家批准的四家试点单位,免征燃料乙醇5%的消费税,对生产燃料乙醇实现的增值税实行先征后返;建立并优化财政补贴机制,在试点初期,对生产企业按保本微利的原则据实补贴,在扩大试点规模阶段,为促进企业降低生产成本,改为按照平均先进的原则定额补贴,补贴逐年递减。可以说,在国务院总体部署下,财政积极发挥职能作用,为燃料乙醇试点工作顺利开展做出了很大努力。 今年以来,根据国务院领导的指示,经济建设司组织力量先后赴十余个省市进行调研,召开20余次座谈会,听取

我国基金的发展现状

我国基金的发展状况 基金市场是我国资本市场的重要组成部分,而证券投资基金则是我国资本市场中最为重要的机构投资者。 投资基金可谓是我国资本市场上的新兴产品。证券投资基金是投资社会化和专业化的产物,它既是一种金融产品创新,也是一种金融制度创新。中国证券投资基金真正发展是从1998年开始的,经历了14年的发展,取得了长足的进步,对于改善我国证券市场投资者结构、促进上市公司法人治理结构优化、加快储蓄向投资的转化、繁荣资本市场等方面起到了重要的作用。 证券投资基金是一种实行组合投资、专业管理、利益共享、风险共担的集合投资方式。通过发行基金证券,集中投资者的资金,交由基金托管人托管,由基金管理人管理,以资产组合方式进行证券投资活动的基金。在全球基金业风云变幻的今天,基金业弄潮于证券、产业、风险市场变革发展的大潮中,行业机构励精图治群雄逐鹿,基金业走到了国内产业和金融业开放的最前沿,投资基金业倍受全球瞩目。 一、我国证券投资基金的发展现状 中国证券市场自建立以来,十多年的发展历程被打上了高度投机的鲜明印记,以散户为主的投资者结构被认为是我国股市波动剧烈的主要原因。借鉴国外成熟市场发展的经验,中国证监会于1997年11月出台了《证券投资基金管理暂行办法》,实施超常规发展机构投资者策略。1998年4月7日,基金金泰和基金开元分别在上海证券交易所和深圳证券交易所挂牌上市,我国的封闭式证券投资基金开始纳入正式的制度安排;2001年9月21日,华安创新证券投资基金发行,标志着我国第一只开放式基金开始登上我国投资基金的发展舞台;2004年6月1日,《证券投资基金法》颁布实施,重点鼓励和扶持开放式基金发展的指导思想被确认为促进我国投票市场健康发展的重要指导思想。 我国证券投资基金开始于1998年3月,从第一批基金管理公司设立起,我国基金业的发展大致经历了基金试点阶段、老基金清理规范阶段和市场化发展阶段。目前,我国各地已设立基金78个,基金类凭证47个,募资约为76 亿元,在证交所上市及联网交易的有27只。虽然产品数量上不是很多,但是,这些基金占有的市值却不容忽视。长期以来,我国基金业顺应资本市场发展和对外开放的趋势,积极进取,加快发展,获得了长足进步。证券投资基金已经初具规模,成为我国证券市场的重要机构投资力量和广大投资者的重要投资工具。证券投资基金已是促进证券市场健康稳定发展,加快市场发育进程的重要推动力量;是优化金融资源配

2014年阳光私募基金行业简析

2014年阳光私募基金行业简析 一、阳光私募基金的概念 (2) 二、阳光私募基金的特征 (2) 三、阳光私募基金的发展历程 (3) 1、萌芽阶段 (3) 2、形成阶段 (4) 3、发展阶段 (4) 4、迅速发展阶段 (5) 四、行业监管体系 (6) 五、国家对该行业的扶持或限制政策 (7) 1、法律方面 (7) 2、法规方面 (7) 3、优惠政策方面 (8) 六、市场规模 (8)

一、阳光私募基金的概念 阳光私募基金行业属于私募基金(Private Fund)行业的子行业。 所谓私募证券基金是指不通过公开招股或发行, 而是通过在特 定范围内向特定投资者募集资金的方式设立的, 进行证券市场投资 的基金。而阳光私募证券基金是由银行作为资金托管方,由证券公司作为证券托管方,由私募机构作为基金管理方或投资顾问方定期公示业绩的私募证券基金。在原基金法修订之前,阳光私募机构由于法规限制无法直接向特定投资者募集资金,因此主要借助信托公司、证券公司及基金公司向投资者发行投资理财产品,由私募机构担任投资顾问。 因此,阳光私募基金的法律结构中共有四方面的权利和义务主体:一是私募基金公司,主要作为信托公司、证券公司及基金公司的投资顾问,负责管理和运作资金;二是信托公司、证券公司及基金公司作为产品发行的法律主体,提供产品运作的平台,并提供资产保管、净值计算、投资清算、风险评估与控制等后台服务;三是银行,作为资金托管人,保证资金的安全;四是担任经纪功能的证券公司,作为证券的托管人,保障证券的安全。 二、阳光私募基金的特征 1、在成立方式上,主要以契约和产品的形式存在,由合法的机构发起设立并由在相应监管机构进行备案。

私募基金融资计划书

私募基金融资计划书 私募基金融资计划书 一、设立某某私募基金公司的目的 当前,我国国民经济持续、快速、健康发展,居民财富迅速积累,资本市场发展如火如荼、方兴未艾。随着金融体制改革和金融领域对外开放的推进,股权分臵改革基本完成,资本市场法规制度建设的日趋完善,资本市场正处于难得的发展机遇期,为某某私募基金公司的健康发展提供了良好的外部环境。 为分享我国金融改革发展的成果,实现企业多元化、跨越式发展目标,实现股东利益最大化,同时也为发展繁荣我国资本市场,为广大投资者提供多层次的金融服务,拟组建某某私募基金公司。 二、某某私募基金业具有广阔的发展前景 近几年来,伴随着我国国民经济的快速增长,民间个人财富积累也不断的高速增长,使得整个社会对高端理财的需求出现了井喷现象,并且由于近年来公募基金表现持续低迷,诸多因素都催生并推动了私募基金行业的蓬勃发展。据好买基金研究中心的统计显示,截止xx 年12月底,国内私募基金公司总计242家,运行的628只产品,总资产规模超过2万亿。 从市场前景分析,私募基金业的发展得到决策部门的大力扶持,我国的私募基金市场仍存在较大空间。在短短数年时间内,中国的私募基金业获得了跳跃式的增长,目前,我国私募基金市场初具规模。

但与国外成熟市场相比,我国的私募基金市场无论从绝对资产规模还是相对经济总量的比例来说,都存在着较大差距。这说明中国私募基金业的发展空间相当可观,同时受我国经济总量持续高速增长、居民储蓄资金亟需有效分流、资本市场渐进开放和决策层大力发展机构投资者等利好因素的.影响,中国的私募基金业也正面临着良好的发展机遇。xx年的股指期货上市,使得对冲基金更是刚刚在国内得到发展的可能。这些利好因素显然是已进入成熟成长期的公募基金业所难以比拟的。面对这样一个持续扩张、纷繁复杂的资本蛋糕,市场前景大有可为。 三、对冲基金产品原理及策略 对冲投资策略的重点是不论在牛市或者熊市中,使用对冲交易追求稳定、持续的投资回报。 相对价值套利策略:关注两组相互关联的证券的相对价值而不是绝对价值,通过对两组证券双边下注来博取相对价值变化所带来的收益。包括股票市场中性策略、可转换套利和固定收益套利等。股票市场中性的投资者会同时进行多头和空头方向的买卖活动,同时通过调整多空头比例来确保投资组合是中性、甚至是部门和行业中性的。可转换套利则是针对可转换债券而言的,可持有债券的多头,同时以持有可转换的股票或者以该股票为标的的权证或期权来对冲风险。固定收益套利策略则是寻找、挖掘所有固定收益证券之间微弱的价差变化规律从而获利。 方向性策略:需要对相关市场的价格走势进行判断的对冲基金策

私募发展史

私募发展简史 一.2004年 2月20日,国内首只阳光私募产品“深国投·赤子之心”诞生。以“投资顾问”的形式开启了私募基金阳光化的模式。 6月1日,《证券投资基金法》正式施行。 附注: 2014年2月20日,“华润信托·赤子之心成长集合资金信托计划”成立,与1个月前(1月22日)成立的“华润信托·赤子之心价值集合资金信托计划”一起,标志着阳光私募教父-赵丹阳,回归A股。两只产品成立初的总规模为30亿。 时间回到十年前的2004年,也是2月20日,也是赵丹阳作为投资顾问,“深国投·赤子之心(中国)集合资金信托计划”成立,成为国内第一只阳光私募产品。信托业协会数据显示,截至2014年9月末,私募基金合作的证券投资信托余额为2359.42亿。 十年,阳光私募解决了从无到有的问题,并在一路摸索中发展。十年,赵丹阳和赤子之心回归,深国投却变为华润信托。“深国投·赤子之心”之前,私募只能是地下运作,见不得光。而此番“华润信托·赤子之心价值”成立前夕,基金业协会已于2014年1月17日发布《私募投资基金管理人登记和基金备案办法(试行)》,私募不仅实现了阳光化,得到各方承认,而且形成了一种制度,私募基金管理人可独立发行产品。 由于没有证券咨询业务资格,许多民间私募基金操盘人只能暗中“盘踞地下”,与投资人私下达成契约,但并没有制度依据,甚至有法律风险。即使在今天,“地下私募”依然盛行不衰。这也说明,证券投资私募基金的市场需求巨大,也正是这种需求一步步自下而上地推动着私募基金的合法化、制度化。 二、2007年 年初私募总规模约10亿。 6月1日,修订的《合伙企业法》施行,为私募证券基金提供了除信托模式外的发展机遇。 第一波公奔私潮涌现,继肖华后,江晖、赵军、田荣华、徐大成等重量级人物纷纷“奔私”。私募草莽时代结束,投资理念、方法等均发生变化。 三、2008年 行业第一部自律公约诞生。深圳市金融顾问协会(深圳市私募基金协会的前身,2006年4月21日成立,2011年3月14日变更)正式面向会员颁布“私募证券基金同业公约”,明确门槛100万和不能公开宣传等。 全年A股从6124点滑落至1664点,市场天寒地冻。私募存续超一年的73只产品中,5只录得正收益,33只超越最牛公募基金。正式开启私募投资新元年。 四、2009年 私募迅猛发展,159个操作满一年的阳光私募平均回报率为58.22%,其中152只取得正收益。巨大的赚钱效应让投资者开始追逐私募冠军。 第二波“公奔私”热潮风起云涌,曾昭雄、孙建冬、许良胜、李文忠、李旭

中国私募基金发展历程

金斧子财富:https://www.360docs.net/doc/a22151659.html, 到2017年中国私募基金行业已走过12年,无论从私募从业人数,还是产品数量、管理规模来说,都得到了飞速发展,私募与中国股市共同成长,已成为资本市场的一股重要力量。下面金斧子的小编就帮大家普及一下中国私募积极发展历程 2004年2月20日私募投资人赵丹阳与深国投信托合作,成立“深国投-赤子之心(中国)集合资金信托计划”,被业内视为国内首只阳光私募产品,以“投资顾问”的形式开启了私募基金阳光化的模式。 2006年~2007年公募基金经理转投私募行业的第一波潮流出现,包括肖华、江晖、赵军、田荣华、徐大成等重量级人物纷纷“奔私”,带来新的投资理念和方法。 2009年1月23日银监会印发《信托公司证券投资信托业务操作指引》,成为第一个规范证券类信托产品的文件,意味着存在多年的阳光私募模式得到监管认可。 2009年第二波“公奔私”热潮风起云涌,曾昭雄、孙建冬、许良胜、李文忠、李旭利等公募基金经理,都在这一年转投私募,行业不断发展壮大。 2009年12月7日宁波游资出身的徐翔来到上海成立泽熙投资,发行泽熙瑞金1号。到了2015年11月1日,徐翔涉嫌内幕交易、操纵市场等违法犯罪行为,被公安机关依法采取刑事强制措施。 2012年~2015年原“公募一哥”、华夏基金王亚伟离开,南方基金投资总监邱国鹭辞职,标志着第三波“公奔私”热潮到来。王茹远、王鹏辉、吕宜振、王卫东等大批公募基金经理随着新一轮牛市的到来投身私募行业,“公奔私”达到高潮。 2012年12月28日全国人大通过新修订的《证券投资基金法》,增加“非公开募集

金斧子财富:https://www.360docs.net/doc/a22151659.html, 基金”章节,对私募基金做出相关规定,意味着私募基金的法律地位得以确立,成为正规军纳入监管。 2013年12月私募教父赵丹阳认为A股到了价值底部,宣布重返市场,发行首只产品“华润信托-赤子之心价值集合资金信托计划”。 2014年1月17日中国证券投资基金业协会发布《私募投资基金管理人登记和基金备案办法(试行)》,开启私募基金备案制度,赋予了私募合法身份,同时私募作为管理人可以独立自主发行产品。2014年3月基金业协会为首批50家私募机构发放私募基金管理人登记证书,取得资格的私募可以从事私募证券投资、股权投资、创业投资等业务,成为正规军。2014年6月30日证监会审议通过《私募投资基金监督管理暂行办法》,在备案制的基础上,进一步对包括阳光私募在内的私募基金监管做出全面规定。 2016年2月至今基金业协会陆续发布《私募投资基金管理人内部控制指引》、《私募投资基金信息披露管理办法》、《私募投资基金募集行为管理办法》等私募行业自律规则,同时发布《关于进一步规范私募基金管理人登记若干事项的公告》,并从去年11月开始公布了8批失联私募名单。协会希望构建一套私募基金行业的自律规则体系,规范私募行业发展。 更多市面最火爆的股权投资项目资料查询,请直接拨打电话:【金斧子】持第三方基金销售牌照,国际风投红杉资本和大型央企的招商局创投实力注资,致力于打造中国领先私募发行与服务平台,提供阳光私募、私募股权、固收产品、债券私募、海外配置等产品,方便的网上路演平台,免费预约理财师,用科技创新提升投资品质!

私募行业发展现状与趋势

私募行业发展趋势

?我国私募行业发展现状?我国私募行业发展趋势

截止到2017年3月底 管理人数量(家) 基金数量(只)基金规模(亿)基金平均规模 (亿) 公募基金10942088920721.20 私募基金 18596 50424 119000 2.36 私募管理规模VS 公募管理规模私募基金规模自2014年以来高速增长,由2014年底认缴规模为2.63万亿增加到2017年3月底11.9万亿,规模扩大4.5倍,季度环比增长率达到18.26%。 私募认缴规模已经超过公募规模 ①2016年3月底私募实缴规模为8.75万亿,与公募的8.92万亿不相上下,于2016年三季度后开始超过公募基金规模②私募基金管理人数远超公募基金,基金产品数量亦远超公募基金产品数量③私募单只产品平均规模远远小于公募基金,只有2.36亿元,为公募基金产品平均规模21.2亿元的十分之一

政策规范力度、执行力度加强私募行业部分重点监管政策 私募行业相继出台各项监管政策,旨在规范私募机构运营,促进行业良性有序发展。 ?私募投资基金管理人内部控制指引(中基协2016.02.01) ?私募投资基金信息披露管理办法(中基协2016.02.04) ?关于进一步规范私募基金管理人登记若干事项的公告(中基协 2016.2.5) ?中国基金业协会负责人就落实《关于进一步规范私募基金管理 人登记若干事项的公告》相关问题答记者问(中基协 2016.2.22) ?私募投资基金募集行为管理办法(中基协2016.04.15) ?关于私募基金管理人近期入会相关工作安排的通知(中基协 2016.09.08) ?关于做好私募基金“两个加强、两个遏制”相关工作的通知( 中基协2016.08.29) ?私募投资基金服务业务管理办法(试行)(征求意见稿)(中基协2016.11.15)2016年2月5日基金业协会发文8月1日前无备案产品的私募基金将被注销。16年三季度减少8000余家私募,截至3月底目前已经注销私募机构超过12000家。

世界生物质能源发展现状及方向

世界生物质能源发展现状及方向 国土资源部油气资源战略研究中心 车长波等.世界生物质能源发展现状及方向.天然气工业,2011,31(1):104-106. 摘要 20世纪90年代以来,以燃料乙醇和生物柴油为代表的第一代生物质能得以发展。目前,美国为第一大燃料乙醇生产国,巴西位居第二,欧盟各国则是最主要的生物柴油生产地,其他国家也都在积极发展生物质能。生物质能的发展带来粮食种植结构偏重玉米、粮食供应总量下降、粮食(油料)价格振荡上升、粮食危机引发动荡等一系列问题。因此开发第二代、第三代生物燃料(即非粮生物燃料)成为世界各国关注的重要课题。但由于麦秆、草和木材等农林废弃物为主要原料(第二代生物燃料)的技术成本较高,真正商业化的项目较少;而第三代生物燃料是以微藻为原料生物燃料的油脂很难提炼,从海藻中提炼生物燃料的研究正处于实验室阶段,距离商业化阶段还比较远。因此,第一代生物质能短期内不会被第二、三代生物燃料所替代,第二、三代生物质能将是人类的理性选择,也是生物燃料必然的发展方向。关键词全世界生物质能源现状面临问题发展趋势燃料乙醇生物柴油 DOI:10.3787/j.issn.1000-0976.2011.01.025 20世纪90年代以来,美欧等能源消费大国和巴西等农产品贸易大国开始大力发展新型可再生能源)))生物质能[1]。当前,生物质能为以燃料乙醇和生物柴油为代表的第一代生物质能,其发展建立在对

农业资源大量占用和对农产品大量消耗基础之上,能源与农业及农产品被直接联系在一起,有可能过度开发而引发一系列问题。 1 开发现状 21世纪以来,由于国际能源价格基本上维持在高价位区间,为这一阶段的生物燃料产业发展提供了极大的支撑。玉米、甘蔗等粮食的能源化在全球很多地方得以推广[2]。随着2008年食用商品价格的高企,人们开始指责燃料乙醇的生产导致了全球粮食价格的高升,但全球生物燃料近年来却依然保持快速增长。根据Clean Edge的数据,2008年全球生物燃料(主要指 燃料乙醇和生物柴油)的产值达到348亿美元,较2007年的产值254亿美元增加37%。 1.1 美国 2005年,美国替代巴西跃升为世界头号燃料乙醇生产国,为美国经济带来了丰厚利益[3]。从2001)2006年,美国燃料乙醇产业为联邦政府和地方州政府分别增加税收19亿美元和16亿美元;同时,美国相应减少石油进口1.7亿桶,减少支出外汇87亿美元。2008年,美国燃料乙醇的生产能力增加了27亿加仑(1美加仑U3.785 L,下同),比2007年增加34%;燃料乙醇加工厂增加31家,总数达到170家,总产能为105.69亿加仑/a;燃料乙醇产量达到90亿加仑,年增长率为38.5%。美国可再生燃料协会(RFA)认为,美国燃料乙醇近年来的快速增长主要得益于乙醇的新型生产技术以及纤维素转化技术的商业化应用[4]。美国2007年出台的5能源独立和安全法6规定,到2022年前,要求国

私募基金在我国发展历程及现状

目录: 浅析私募基金在我国的发展历程及现状 (1) 一、私募基金概述 (1) ㈠什么是私募基金 (1) ㈡私募基金的特征 (1) 二、私募基金的发展历程 (2) ㈠国外私募基金发展概况 (2) ㈡我国私募基金发展历程 (4) 三、私募基金的发展现状 (5) ㈠私募基金的存在形式 (5) ㈡私募基金的规模状况 (6) ㈢我国私募基金存在的问题 (7) 四、规范和发展我国私募基金的对策建议 (10)

私募基金在我国的发展历程及现状 摘要:中国私募基金的发展与发达国家相比起步较晚,但是随着我国的改革开放,经济快速发展,我国证券市场发展也不断的壮大,私募基金也伴随其发展快速形成一定的规模。在其发展过程中由于金融体系的不完善,必然会凸显出一些不合理的弊端。认清这些问题,同时借助于国外的经验有助于规范和促进我国私募基金的健康快速的发展。 关键词:私募基金现状发展历程 一、私募基金概述 ㈠什么是私募基金 私募基金(Privately Offered Fund)是相对于公募(public offering)而言,是就证券发行方法之差异,以是否向社会不特定公众发行或公开发行证券的区别,界定为公募和私募,或公募证券和私募证券。而所谓私募基金,是指通过非公开方式,面向少数机构投资者募集资金而设立的基金。由于私募基金的销售和赎回都是通过基金管理人与投资者私下协商来进行的,因此它又被称为向特定对象募集的基金。 ㈡私募基金的特征 1.私募基金一般只面向特定的少数投资者筹集资金;保密度较

高;2私募基金的销售、赎回等运作过程具有私下协商和依靠私人间信任等特征;3.私募基金的投资起点通常较高,无论是自然人还是法人等组织机构,一般都要求具备特定规模的财产;4.私募基金一般不得利用公开传媒等进行广告宣传,即不得公开地吸引和招来投资者; 5.私募基金的基金发起人、基金管理人通常也会以自有的资金进行投资,从而形成利益捆绑、风险共担、收益共享的机制; 6.私募基金的监管环境相对宽松,即目前政府通常不对其进行严格规制; 7.私募基金的息披露要求不严格; 8.私募基金的反应较为迅速,具有非常灵活自由的运作空间; 9.私募基金的投资回报相对较高。 二、私募基金的发展历程 ㈠国外私募基金发展概况 海外私募基金的形式主要有两类,第一类是以投资证券及其他金融衍生产品为主的基金,另一类是以投资产业为主的基金。其中第一类基金中盛行着一种对冲基金,国外对私募基金的发展历程一开始体现在对冲基金的研究方面。主要经历了以下阶段: 1.创始阶段(1949 年至1956 年) 随着战后美国经济尤其是金融业的不断发展,第一个对冲基金是美国的阿尔弗雷德·琼斯(Alfred W.Jones)于1949 年创建的一个私人合伙制的股票基金,名叫“T ake heart,baby一boomers”,前所未有地将私人合伙企业的组织形式、对股票的卖空和财务杠杆三者结合使用,其投资体系成为对冲基金行业的奠基之作。20 世纪50 年代中期,市场上出现了具有其他激励机制的合伙制,在此期间,对

世界生物质能源发展现状及方向

世界生物质能源发展现状及方向 20世纪90年代以来,以燃料乙醇和生物柴油为代表的第一代生物质能得以发展。目前,美国为第一大燃料乙醇生产国,巴西位居第二,欧盟各国则是最主要的生物柴油生产地,其他国家也都在积极发展生物质能。生物质能的发展带来粮食种植结构偏重玉米、粮食供应总量下降、粮食(油料)价格振荡上升、粮食危机引发动荡等一系列问题。因此开发第二代、第三代生物燃料(即非粮生物燃料)成为世界各国关注的重要课题。但由于麦秆、草和木材等农林废弃物为主要原料(第二代生物燃料)的技术成本较高,真正商业化的项目较少;而第三代生物燃料是以微藻为原料生物燃料的油脂很难提炼,从海藻中提炼生物燃料的研究正处于实验室阶段,距离商业化阶段还比较远。因此,第一代生物质能短期内不会被第二、三代生物燃料所替代,第二、三代生物质能将是人类的理性选择,也是生物燃料必然的发展方向。 20世纪90年代以来,美欧等能源消费大国和巴西等农产品贸易大国开始大力发展新型可再生能源——生物质能[1]。当前,生物质能为以燃料乙醇和生物柴油为代表的第一代生物质能,其发展建立在对农业资源大量占用和对农产品大量消耗基础之上,能源与农业及农产品被直接联系在一起,有可能过度开发而引发一系列问题。 1开发现状 21世纪以来,由于国际能源价格基本上维持在高价位区间,为这一阶段的生物燃料产业发展提供了极大的支撑。玉米、甘蔗等粮食的能源化在全球很多地方得以推广[2]。随着2008年食用商品价格的高企,人们开始指责燃料乙醇的生产导致了全球粮食价格的高升,但全球生物燃料近年来却依然保持快速增长。根据Clean Edge的数据,2008年全球生物燃料(主要指燃料乙醇和生物柴油)的产值达到348亿美元,较2007年的产值254亿美元增加37%。 1.1美国 2005年,美国替代巴西跃升为世界头号燃料乙醇生产国,为美国经济带来了丰厚利益[3]。从2001—2006年,美国燃料乙醇产业为联邦政

中国私募基金发展历史

金斧子财富:https://www.360docs.net/doc/a22151659.html, 自2004年赵丹阳与深国投合作成立第一只阳光私募基金至今,中国私募基金行业已走过12年,无论从私募从业人数,还是产品数量、管理规模来说,都得到了飞速发展,私募与中国股市共同成长,已成为资本市场的一股重要力量。下面金斧子小编带大家一起看看中国私募基金的诞生与发展历程: 2004年2月20日私募投资人赵丹阳与深国投信托合作,成立“深国投-赤子之心(中国)集合资金信托计划”,被业内视为国内首只阳光私募产品,以“投资顾问”的形式开启了私募基金阳光化的模式。 2006年~2007年公募基金经理转投私募行业的第一波潮流出现,包括肖华、江晖、赵军等重量级人物纷纷“奔私”,带来新的投资理念和方法。 2009年1月23日银监会印发《信托公司证券投资信托业务操作指引》,成为第一个规范证券类信托产品的文件,意味着存在多年的阳光私募模式得到监管认可。2009年第二波“公奔私”热潮风起云涌,曾昭雄、孙建冬、李文忠等公募基金经理,都在这一年转投私募,行业不断发展壮大。 2009年12月7日宁波游资出身的徐翔来到上海成立泽熙投资,发行泽熙瑞金1号。到了2015年11月1日,徐翔涉嫌内幕交易、操纵市场等违法犯罪行为,被公安机关依法采取刑事强制措施。 2012年~2015年原“公募一哥”、华夏基金王亚伟离开,南方基金投资总监邱国鹭辞职,标志着第三波“公奔私”热潮到来。王茹远、王鹏辉、吕宜振、王卫东等大批公募基金经理随着新一轮牛市的到来投身私募行业,“公奔私”达到高潮。2012年12月28日全国人大通过新修订的《证券投资基金法》,增加“非公开募集基金”章节,对私募基金做出相关规定,意味着私募基金的法律地位得以确立,成为正规军纳入监管。 2013年12月私募教父赵丹阳认为A股到了价值底部,宣布重返市场,发行首只产品“华润信托-赤子之心价值集合资金信托计划”。 2014年1月17日中国证券投资基金业协会发布《私募投资基金管理人登记和基金备案办法(试行)》,开启私募基金备案制度,赋予了私募合法身份,同时私募作为管理人可以独立自主发行产品。 2014年3月基金业协会为首批50家私募机构发放私募基金管理人登记证书,取得资格的私募可以从事私募证券投资、股权投资、创业投资等业务,成为正规军。2014年6月30日证监会审议通过《私募投资基金监督管理暂行办法》,在备案制的基础上,进一步对包括阳光私募在内的私募基金监管做出全面规定。 2016年2月至今基金业协会陆续发布《私募投资基金管理人内部控制指引》、《私募投资基金信息披露管理办法》、《私募投资基金募集行为管理办法》等私募行业自律规则,同时发布《关于进一步规范私募基金管理人登记若干事项的公告》。协会希望构建一套私募基金行业的自律规则体系,规范私募行业发展。 如需投资私募理财,可预约金斧子理财师,【金斧子】持第三方基金销售 牌照,国际风投红杉资本和大型央企的招商局创投实力注资,致力于打造中国领