建筑业增值税进项税抵扣注意事项

建筑业增值税进项税抵扣注意事项

建筑业增值税进项税抵扣注意事项

摘要

为适应国家”营改增”政策要求,便于业务人员在进行成本管理时能够准确掌握各项成本费用的抵扣情况以及适用税率,达到降低企业税务风险、实现应抵尽抵的目的,手册以建筑企业常见的成本费用为例,从可抵扣进项额和不可抵扣进项税额两个方面,对施工企业涉及增值税进项税额的经济业务进行归纳,针对可取得进项税发票的每一项经济业务,明确应取得的进项税票,提示进项税抵扣时应注意的事项,并指出相关的税收法规依据,以备参考和使用。

一、原材料

原材料是指企业在生产过程中经加工改变其形态或性质并构成产品主要实体的各种原料、主要材料、辅助材料、燃料、修理备用件、包装材料、外购半成品等。

材料采购成本一般包含:购买价款、相关税费、运杂费以及其它可归属于采购成本的费用,其中购买价款以及运杂费均为包含增值税的材料价格和运输价格。

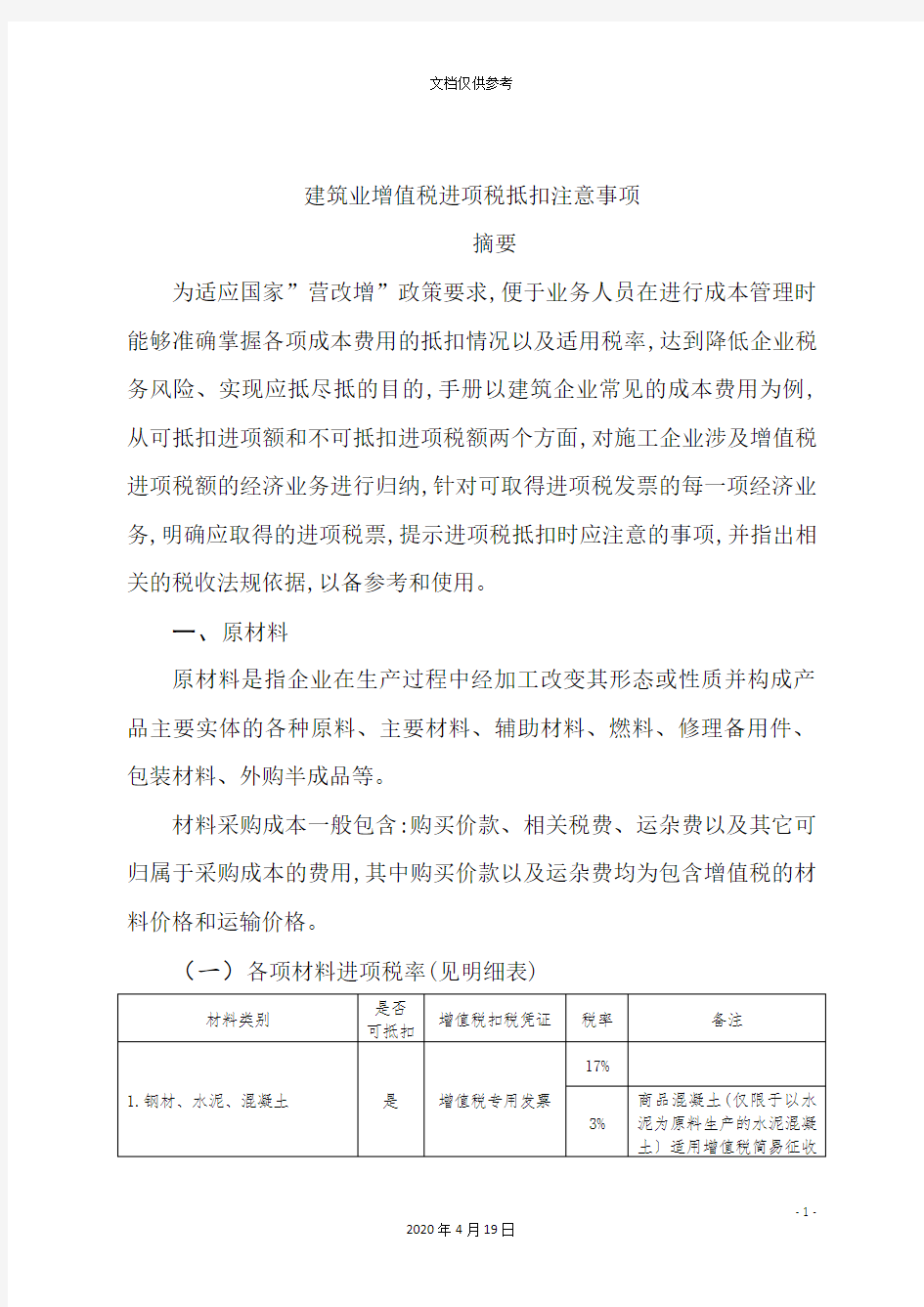

(一)各项材料进项税率(见明细表)

(二)不可抵扣事项

1.当购进材料用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费时,相关进项税额不得从销项税额中抵扣;

2.当购进材料发生非正常损失时,如因管理不善造成的被盗、丢失、霉烂变质等,相关进项税额不得从销项税额中抵扣;

3.非正常损失的在产品、产成品所耗用的购进材料,相关进项税额不得从销项税额中抵扣;

4.非正常损失的不动产,以及该不动产所耗用的购进材料,相关进项税额不得从销项税额中抵扣;

5.非正常损失的不动产在建工程所耗用的购进材料,相关进项税额不得从销项税额中抵扣;

6.用于以上情形时,随之发生的材料运费,其进项税额不得从销项税额中抵扣。

(三)进项税转出事项

1.已抵扣进项税额的材料,发生非正常损失或者用于不得抵扣进项税额的情形,其进项税额不得从销项税额中抵扣,已申报抵扣的应作进

项税额转出处理。

2.已抵扣进项税额的材料运费,当材料发生非正常损失或者用于不得抵扣进项税额的情形,运费的进项税额也不得从销项税额中抵扣,已申报抵扣的应作进项税额转出处理,无法确定进项税额的,按当期实际成本计算应扣减的进项税额。

3.当购进的材料因质量等原因发生退回时,材料已抵扣的进项税额应作进项税额转出处理。

4.当在建的不动产或在建工程发生非正常损失的,耗用的材料及材料运费已抵扣的进项税额应作进项税额转出处理。

(四)政策依据

1.<中华人民共和国增值税暂行条例>(国务院令第538号)第二条

2.<中华人民共和国增值税暂行条例实施细则>第二十一条

3.<财政部国家税务总局关于简并增值税征收率政策的通知>(财税〔〕57号)

4.<财政部国家税务总局关于印发营业税改征增值税试点方案的通知>(财税〔〕110号)

5.<关于全面推开营业税改征增值税试点的通知>(财税〔〕36号)

二、周转材料

周转材料,是指企业能够多次使用、逐渐转移其价值但仍保持原有形态不确认为固定资产的材料,包括:包装物;低值易耗品;在建筑工程