工商银行财务分析

工商银行财务分析

班级:财管061班

姓名:

孙丽丽0630443107朱晓薇0630443108

盛剑镔0630443109丁祎宁0630443110

陈吉美0630443111孟琴英0630443112

沈克彪0630443113戚娟芳0630443114

陆学惠0630443115包欣洁0630443116

工商银行财务分析

摘要:本文主要从工商银行资产负债表、利润表、现金流量表三大财务报表分析,介绍工商银行资产与负债的基本情况,以及资产负债管理的效果与问题,从成长能力分析、企业获利能力分析、偿债能力分析、现金流量分析、成本费用分析、经营能力分析等分析工商银行财务和运营状况。

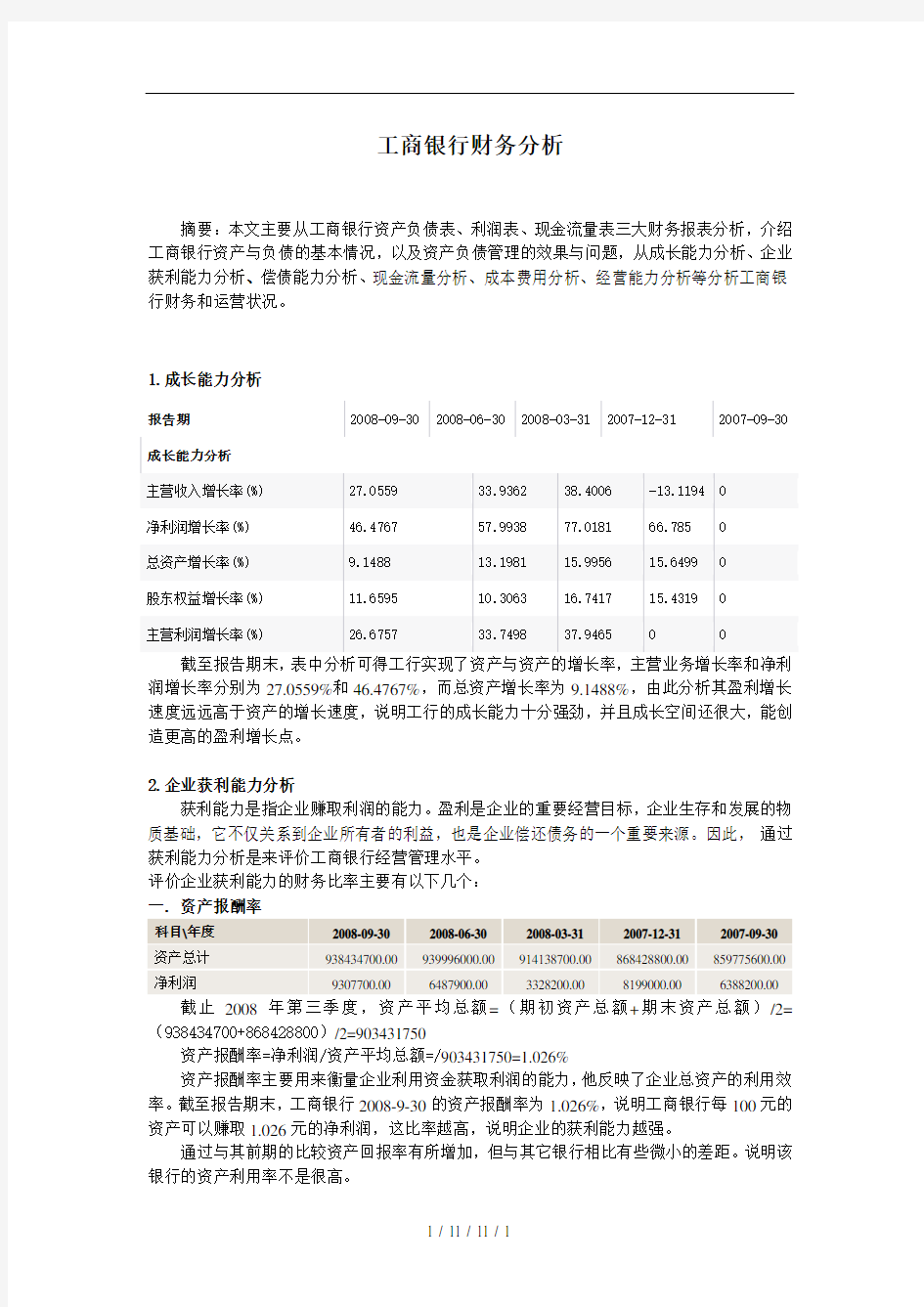

1.成长能力分析

报告期2008-09-30 2008-06-30 2008-03-31 2007-12-31 2007-09-30 成长能力分析

主营收入增长率(%) 27.0559 33.9362 38.4006 -13.1194 0

净利润增长率(%) 46.4767 57.9938 77.0181 66.785 0

总资产增长率(%) 9.1488 13.1981 15.9956 15.6499 0

股东权益增长率(%) 11.6595 10.3063 16.7417 15.4319 0

主营利润增长率(%) 26.6757 33.7498 37.9465 0 0 截至报告期末,表中分析可得工行实现了资产与资产的增长率,主营业务增长率和净利润增长率分别为27.0559%和46.4767%,而总资产增长率为9.1488%,由此分析其盈利增长速度远远高于资产的增长速度,说明工行的成长能力十分强劲,并且成长空间还很大,能创造更高的盈利增长点。

2.企业获利能力分析

获利能力是指企业赚取利润的能力。盈利是企业的重要经营目标,企业生存和发展的物质基础,它不仅关系到企业所有者的利益,也是企业偿还债务的一个重要来源。因此,通过获利能力分析是来评价工商银行经营管理水平。

评价企业获利能力的财务比率主要有以下几个:

一. 资产报酬率

截止2008年第三季度,资产平均总额=(期初资产总额+期末资产总额)/2=(938434700+868428800)/2=903431750

资产报酬率=净利润/资产平均总额=/903431750=1.026%

资产报酬率主要用来衡量企业利用资金获取利润的能力,他反映了企业总资产的利用效率。截至报告期末,工商银行2008-9-30的资产报酬率为1.026%,说明工商银行每100元的资产可以赚取1.026元的净利润,这比率越高,说明企业的获利能力越强。

通过与其前期的比较资产回报率有所增加,但与其它银行相比有些微小的差距。说明该银行的资产利用率不是很高。

在用资产报酬率分析企业的获利能力和资产利用效率的同时,也可以用资产现金流量回报率进一步评价企业的资产的利用效率。计算得出:

资产现金流量回报率=经营活动现金流量/资产平均总数=8024300/90341750=0 .89%

该指标客观地反映了工行在利用资产进行经营活动过程中获得现金的能力,因此更进一步反映了资产的利用效率。该比率越高,说明企业的获利能力越有效率。

二.股东权益报酬率

股东权益报酬率=净利润/股东权益平均总数

2008-09-30 2008-06-30 2008-03-31

股东权益报酬率(%) 15.9400 11.7300 5.8400

股东权益报酬率是评价获利能力的一个重要财务比率,他反映了股东获取投资报酬的高低。该比例越高,说明获利能力越强。

三.销售毛利率

销售毛利率=销售毛利/销售收入净额

2008-09-30 2008-06-30 2008-03-31

销售毛利率(%)51.57 53.90 57.26 销售毛利率是企业销售收入净额与销售成本的差额,销售收入净额是指产品销售收入扣除销售退回,销售折扣与折让后的净额。销售毛利率反映了企业的销售成本与销售收入净额的比例关系,毛利率越大,说明在销售收入净额中销售成本所占比重越小,企业通过销售获取利润的能力越强。

截至报告期末,工商银行的销售毛利率较高。

3.偿债能力分析

短期偿债能力是指企业偿付流动负债的能力。评价短期偿债能力的财务比率主要有长期偿债能力是指偿还长期负债的能力,长期负债主要有长期借款,应付长期债券,长期应付款等。对于企业的长期债权人和所有者来说,不仅关心企业短期偿债能力,更关心企业长期偿债能力。

反映企业长期偿债能力的财务比率主要有资产负债率,股东权益比率,权益乘数,产权比率,有形净值债务率,偿债保障比率,利息保障倍数和现金利息保障倍数。

根据行业的经验,流动比率在2:1左右比较合适。在实际上流动比率的分析要结合行业特点。截至报告期末,工商银行的流动比率为 1.063,1.067,1.067,1.065,以银行的行业特点,这个比率属于正常范,它的流动负债偿还能力较强。

资产负债率反映企业偿还债务的综合能力,这个比率越高,企业偿还债务能力越差,反之越强。由上述数据得,工商银行的资产负债率很高,即:反映了它自2007年12月31日至2008年9月30日,偿还债务的能力很差,即工行的94%的资产是来源于举债,一般,处于高速成长时期的企业,其负债比率可能会高一些,这样所有者会得到更多的杠杆利益。股东权益比率是股东权益与资产总额的比率,该比率反映企业资产中有多少是所有者投入的。它与负债比率之和为1.股东权益比率越大,负债比率就小,企业的财务风险也越小,偿还长期债务的能力就越强。截止9月份是6.1986,6月份是5.851,说明工行长期偿债能力提高。

产权比率与有形净值债务率,经计算得,工行的产权比率较高,说明工行的长期财务状况不好,财务风险较高,债权人贷款的安全无保障。为了进一步分析股东权益对负债的保障程度,可以保守地认为无形资产不宜用来偿还债务(实际未必如此),由此得来有形净值债务率=负债总额/(股东权益—无形资产净值)=8798528000000.00/(581699000000.00—116096000000.0)=1.89,它更为保守地反映了在企业清算时债权人投入的资

本受到股东权益的保障程度,该比率越低,说明企业的财务风险越小。

截止2008年第三季度偿债保障比率=偿债保障比率=负债总额÷经营活动现金净流量

=879852800.00/ 8024300.00=109.65;上半年偿债保障比率= 884561800.00/ 19613200.00=45.1,相对提高了不少。

反映了用工行经营活动产生的现金净流量偿还全部债务所需的时间,可以衡量企业通过

经营活动所获得的现金偿还债务的能力。该比率下降,说明工行偿还债务的能力变弱。

利息保障倍数与现金利息保障倍数。工行该比率太低,说明它难以保证用经营用经营所

得来按时按量支付债务利息,这会引起债权人的担心,一般来说,企业的利息保障倍数至少

要大于1,否则,就难以偿付债务及利息,若长此以往,甚至会导致企业破产倒闭。

后者反映了企业在一定时期内经营活动所取得的现金是利息支出的多少倍,它更明确

地揭示了企业实际偿付利息支出的能力。

工行的长期负债能力尚可,信誉度也较高。对于目前的经济萧条,它也推出了一些列的

举措,如计划中的领跑新资本协议风险计划项目;与铁道部签署战略合作协议,工行还将发

挥先进的网络系统以及信息和资金优势,在企业年金、债券承销、现金管理、银行卡、国际

业务、投资银行、中间业务等方面积极为铁道部提供优惠、快捷、方便的服务。这些都将提

升工行的总体实力,为我国宏观经济持续稳定发展做出积极贡献。

4.现金流量分析

报告期 2008-09-30 2008-06-30 2008-03-31 2007-12-31 2007-09-30

净利润现金含量(倍) 0.8653 3.0393 3.3097 3.6444 6.9079

每股现金流0.240.590.72 0.890.85 现金流量比率可以反映企业本期经营活动所产生的现金净流量足以抵付流动负债的倍数。工商银行作为中间机构把吸收的资金贷款或投资给其他企业生产,它的本期经营活动所

产生的现金净流量和贷款或投资的金额有较大下降幅度,它的净利润现金含量从今年6月份

的3.0393,截止9月份已下滑至0.8653。其中很大的原因就是美国华尔街五大投行之一的雷

曼兄弟宣布破产,其购入的不良资产也成为坏账,持有的现金也相对受到很大影响。

到期债务本息偿付比率主要衡量本年度内到期的债务本金及相关的现金利息支出可由

经营活动所产生的现金来偿付的程度。工商银行的到期债务本息偿付比率分别是1071.8,608.9,245.8,362.9,它的经营活动产生的先现金流量足以支付本年度到期的债务本息。

每股现金流量是公司经营活动所产生的净现金流量减去优先股股利与流通在外的普通

股股数的比率。截至报告期末,2008年1-6月,每股现金流量为0.59(元/股),1-9月每

股现金流量为0.24(元/股),每股现金流量出现明显的下降。有此数据分析得,工行中期

发放现金股利的能力较强,投资者取得现实投资报酬的可能性就大。但截至今年9月,工行

每股普通股在一个会计年度内所赚得的现金流量明显减少,同时,出现了每股利润略高于每

股现金流量的情况,说明工行当期回款速度较慢,信用度降低,经营发展受阻碍。

5.成本费用分析

截至报告期末:

2008年1-6月,工行成本费用净利率为利润总额/成本费用总额×100%=28.25%,1-9月成本费用率降至27.68%,成本费用率继续下降,较上年同期减少5.04%,较中期减少0.57%。

由此可见,工行在成本费用利润率降低的情况下,银行为取得利润而付出的代价越来越大,盈利空间减小。因此,工行在下阶段应该加强对成本费用的控制能力的提升和对经营管理水平的改善。

6. 经营能力分析

报告期2008-09-30 2008-06-30 2008-03-31 2007-12-31 2007-09-30 财务结构分析

资产负债率(%) 93.7575 94.1027 93.7544 93.7329 93.8817

长期负债资产比(%) -0.0017 -0.0017 -0.0018 -0.0039 -0.0332

固定比(%) 0 0 0 0 0

经营效率分析

存货周转天(天) 0 0 0 0 0

存货周转率(倍) 0 0 0 0 0

应收款周转天(天) 0 0 0 0 0

应收帐款周转率(倍) 0 0 0 0 0

总资产周转率(倍) 0.0256 0.0171 0.0085 0.0312 0.0225 流动资产周转率指企业一定时期内主营业务收入净额同平均流动资产总额的比率,流动资产周转率是评价企业资产利用率的一重要指标

其计算公式如下:

流动资产周转率(次)=主营业务收入净额/平均流动资产总额X100%

是综合评价企业全部资产经营质量和利用效率的重要指标

其计算公式为:

总资产周转率(次)=主营业务收入净额/平均资产总额X100%

总资产周转率是考察企业资产运营效率的一项重要指标,体现了工商银行经营期间全部

资产从投入到产出的流转速度,反映了银行全部资产的管理质量和利用效率。通过该指标的

对比分析,可以反映企业本年度以及以前年度总资产的运营效率和变化,发现企业与同类企

业在资产利用上的差距,促进企业挖掘潜力、积极创收、提高产品市场占有率、提高资产利

用效率、一般情况下,该数值越高,表明企业总资产周转速度越快。销售能力越强,资产利

用效率越高。所以可以根据同同行业其他银行的对比分析工商银行的总资产周转率。

报告期2008-09-30 2008-06-30 2008-03-31 2007-12-31 2007-09-30 每股财务数据

每股收益(元) 0.2776 0.1932 0.0991 0.2433 0.1895

每股收益增长率(%) 46.4767 57.9938 77.0181 66.785 0

每股未分配利润(元) 0.2804 0.196 0.2351 0.136 0.1906

每股净资产(元) 1.74 1.65 1.7 1.61 1.56

每股净资产增长率(%) 11.6595 10.3063 16.7417 15.4319 0

每股现金含量(元) 0.24 0.59 0.33 0.89 1.31

每股资本公积金(元) 0.3127 0.2993 0.3027 0.318 0.3166

每股盈余公积金(元) 0.0407 0.0407 0.0405 0.0405 0.0164

每股负债比(%) 2634.14 2648.238 2565.8588 2436.9979 2416.5449 截至报告期末,工行的主要经营情况如下:

工商银行上半年实现净利息收入1022亿元,净手续费收入148.7亿元,相当于去年全

年同类收入的62%和91%,实现净利润408.44亿元。每股利润=(净利润-优先股股利)/发行

在外普通股股数=通过上表可得2008年1-6月,每股利润为0.1932,1-9月每股利润提升至

0.2776,每股利润整上升了1倍多。折每股收益0.122元,同比增长62%。

工商银行以其庞大的规模开始存贷结构的重要调整,这表明了其惊人的营运能力。公司

致力于发展中小企业贷款和个人贷款,同时压缩票据贴现让位于一般性贷款,从而有效提升

了贷款利率。

本期两类贷款占新增贷款额的46%

,余额占

21%。个人贷款比重上升1个点到16.87%,

其中个人按揭贷款增量占比50%,个人经营性贷款增量占比35%。持有美国次级住房贷款支持债券面值合计12.07亿美元;持有Alt-A住房贷款支持债券面值合计6.05亿美元;持有结构化投资工具面值合计0.55亿美元。上述债券投资面值合计18.67亿美元,相当于工行全部资产的0.14%。持有美国雷曼兄弟公司的相关债券面值1.52亿美元,相当于本集团全部资产的0.01%。持有公司债务抵押债券面值5.05亿美元,相当于工行全部资产的0.04%。工行已对上述资产按市值评估结果累计提取拨备达13.14亿美元,拨备覆盖率(拨备金额/浮亏金额)达到103.63%,拨备率(拨备金额/面值)为52.06%。持有与美国房地产按揭机构房地美和房利美有关的债券面值合计16.76亿美元,其中房地美和房利美发行债券2.10亿美元,按照贷款质量五级分类,不良贷款余额为1,048.81亿元,比上年末减少68.93亿元;不良贷款率为2.37%,比上年末下降0.37个百分点;拨备覆盖率为121.16%,比上年末提高17.66个百分点。核心资本充足率10.51%,资本充足率12.62%,均满足监管要求。

工行从去年加大理财业务的开拓取得成效。一方面,有效分流存款降低负债成本,个人存款占比下降1.4个点,定期存款占比下降1.6个点。在生息资产收益率上升26个基点的情况下,负债利率仅上升了1个基点;另一方面也为工行带来理财收入的提升,本期理财收入相当于去年全年的173%。

信贷成本年化6.6%,基本持平。但由于公司五级分类不良额和不良率均下降,覆盖率上升10个点到81%。

员工开支全额抵扣及以前年度税收调整,使实际税率有2个点的下降,均对公司的净利润提升起到推动作用。我们预计全年成本收入比在32%左右。

工行前三季度各项业务继续保持了较好的发展势头,实现税后利润930.77亿元,同比增长45.70%。利息净收入1,965.67亿元,同比增长23.08%。手续费及佣金净收入345.83亿元,同比增长27.89%。归属于母公司股东的净利润927.30亿元,同比增长46.48%。成本收入比27.68%。报告期末,总资产93,843.47亿元,比上年末增加7,000.59亿元,增长8.06%。客户贷款及垫款总额44,200.65亿元,其中,公司类贷款31,990.30亿元,个人贷款8,168.42亿元,票据贴现2,031.19亿元,境外贷款及其他2,010.74亿元。贷存款比例为56.68 %。总负债87,985.28亿元,比上年末增加6,584.92亿元,增长8.09%。客户存款78,982.99亿元,其中,定期40,287.22亿元,活期37,696.56 亿元,其他999.21亿元。

工行股东权益合计5,858.19亿元,比上年末增加415.67亿元,增长7.64%。

7.杜邦分析法

净资产收益率

15.94%

总资产收益率

1.0264% X

权益乘数

1/(1-0.94)

=资产总额/股东权益

=1/(1-资产负债率)

=1/(1-负债总额/资产总额)

x100%

主营业务利润率X 总资产周转率

40.0186% 0.0256%

净利润

92,730,000,000

/

主营业务收入

231,717,000,000

主营业务收入

231,717,000,000

/

资产总额

9,384,347,000,000

主营业务收入

231,717,000,00

-

全部成本

77,987,000,00

+

其他利润

-33,493,000,00

-

所得税

27,507,000,00

流

动

资

产

+

长期资产

1,934,518,000,00

主营业务成本

13,855,000,000

营业费用

管理费用

64,132,000,000

财务费用

货币资金

短期投资

31,200,000,000

应收账款

存货

其他流动资产

-31,200,000,000

长期投资

1,847,742,000,000

固定资产

77,695,000,000

无形资产

其他资产

从杜邦分析可以看出:

1.截至报告期末,工商银行2008年的第一、二、三季度在主营业务利润率为40.0186%,远高出行业平均水平。从中可以看出,工商银行的销售收入较高,成本费用均较低。要想进一步提高这一指标可从一下两方面着手:一、开拓市场,增加销售收入。深入调查研究市场情况,了解市场供需关系,推出行业务,并提高服务质量等来提高市场占有率。二、加强成本费用控制,增加利率。分析成本费用结构是否合理,严格控制企业的管理费用、财务费用等各种期间费用,降低耗费,增加利率。

2.截至报告期末,工商银行2008年的第一、二、三季度在总资产收益率方面都低于行业均值,可以反映出工商银行的生产经营活动的效率较低,可通过加强销售活动与资产管理来提高总资产收益率。

3.截至报告期末,工商银行2008年的第一、二、三季度在总资产周转率方面远低于行业均值。可以反映出,工商银行资产周转较慢,资金被大量占用,未被充分利用,增加了资金成本,从而减少了企业利率。因此应加强利用好闲置资金,进行合理投资。

4.截至报告期末,工商银行2008年第二、三季度的净资产收益率远高于行业均值,说明工商银行在这两个季度股东投入资金的获利能力较强,而第一季度则获利能力较弱,可以从筹

资、投资和生产经营活动等方面入手来提高这一指标。

参考资料一

工商银行各季度三大财务报表简表对比如下:

资产负债简表单位:万元

利润分配简表单位:万元

现金流量简表单位:万元

注:除特别说明外,本部分财务数据以人民币标价。

08年第三季:

资产负债表

利润表

参考资料二

[1] 荆新:《财务管理学》,中国人民大学出版社,2005,第84页。

[2] 谢海成:《商业银行财务分析》,中山大学出版社,2000,第一章至第九章。

中国工商银行2013年财务报表分析

中国工商银行 对中国工商银行2013年度的财务报表,我们查找了相关资料,并对其中几项数据做了处理,下面是我们从财务报表中分析得到的一些信息: 1.负债比率为93.24% 这一指标主要用来衡量银行的负债能力,该数值越大,负债比率高,说明企业资产中借人资金比重大,因而风险也比较大。反之,风险比较小。 工商银行这一指标高达百分之九十,说明它的资产几乎来自于债权人,风险相对较高。 2.负债权益比率为7.25% 它表明由债权人提供和由投资人提供的资金来源的相对关系,企业基本财务结构的强弱,也表明债权人提供的资金受到所有者权益的保障程度,工商银行的该项指标比率较小,意味着投资人出资比重小,流动性较弱,保障程度较小。3.流动比率为104.75% 即流动资产对流动负债的比率。用于反映企业短期偿债能力,工商银行的该项指标已经超过了100%,表明流动比率高,企业的短期偿债能力很强。 4.产权比率为6.76% 即所有者权益总额除以资产总额的比率.该指标用以衡量企业在资产中所有者权益所占比重,产权比率越高,企业财务风险越小。从数据反映的情况来看,工商银行的财务风险是比较大的。 单从数据上来看,工商银行的经营风险非常高,但是考虑到银行本来就是负债经营的机构,因此要评价商业银行的一些情况,必定还要综合其他因素。 从整个财务报告所反映的数据来看,计量单位是以“百万”作为基本单位的,光一年的业务管理费就达到了165亿余元,足以说明银行的规模相当大。 由资产负债表数据,客户贷款占总资产的51.176%,客户存款占总负债的82.888%,占总资产的77.286%。 2013年的利润表所反映的综合收益总额(扣除了各项成本)为226亿余人民币,可知,工商银行的盈利能力是超强的。其中投资收益为3亿余元,仅占营业收入的0.522%,利息收入为443亿余元,占营业收入的75.188%,手续费及佣金收入为122亿余元,占营业收入的20.746%,显而易见,工商银行的利润来源主要是依靠以借贷业务的利息收入为主,手续费及佣金收入为辅的各项营业收入,投资收入仅占全年收入的不到1%。 综合以上数据数据,我们可以粗略的分析得到,工商银行的风险高,但资金流动性强,盈利性强。中国工商银行是一个规模非常大,盈利能力非常强的商业银行。它的收入来源主要是通过存贷收入差赚取的利息收入,另外手续费及佣金也为它带了一部分收入。这应该也是国内商业银行的整体趋势,主要用负债(以客户的存款为主)作为资本,贷款给其他客户来赚取巨额利息。

财务报表分析——以中国工商银行为例

成绩 学年论文 题目:__ 财务报表分析______________ _____ _——以中国工商银行为例 _ 学生姓名__黎汉英 学号2013103208 指导教师__ 卢春香 院系__经济管理学院__ 专业会计系 年级2013级_ 教务处制

摘要 进入二十一世纪以来,人类社会在不断的进步,会计一这门古老的“商业语言”也跟随时代的发展不断的前进和完善,而财务报表作为这门“商业语言”的重要载体,更是连续、系统、综合、全面地反映了不同会计主体的各项经济往来,财务报表分析也越来越被更多不同的利益相关者所关注和研究,在现代社会中扮演着越来越重要的角色。 本文从财务报表分析的理论框架入手,了解了财务报表分析及其作用、财务报表分析的常用方法、综合分析方法以及财务报表分析的局限性;从一个财务报表外部使用者的角度出发,以上市公司“中国工商银行”对外披露的财务报表和年度审计报告为分析对象,依据财务报表分析的相关理论,选取工商银行最近三年的财务报表,从整个银行业的角度对工商银行的基本情况和战略分析,并逐次对工商银行的资产负债表、利润表、现金流量表进行趋势分析和结构分析,对相关财务指标进行了分析,结合杜邦分析法来了解和分析公司真实的财务状况、经营成果和现金流量;根据上述战略分析和财务分析,综合评价该公司的经营管理,指出该公司存在的一些问题,并提出相应的建议,供经营管理者决策参考;同时可以帮助投资者正确做出相关的投资决策。 关键词:工商银行;财务报表分析; 财务指标

Abstract The human society has been developing rapidly in recent years, and the Accounting also follows the development of The Times, the financial statements are continuous, systematic, integrated and comprehensive which reflect the economic intercourse of different accounting entity. And the financial statement analysis is becoming more and more important in modern society. This paper firstly introduces the theoretical framework of financial statements and financial statement analysis, comprehensive analysis method, and the limitations of financial statement analysis. Secondly from a outside users view, based on the financial statements and annual audit report of recent three years from Industrial and Commercial Bank of China(ICBC), the article introduces the company, and make a study of the strategy analysis. Then the trend analysis and structure analysis of the balance sheet, income statement, cash flow statement of this bank, the relevant financial indicators and the DuPont Analysis. Finally, review the ICBC's financial position and operation performance, point out some problems in operation and management, and provide suggestions for reference. Furthermore, hope the paper is helpful to evaluate the bank's investment value in stock market. Key Words: ICBC , The financial statement analysis, Financial indicator

中国工商银行个人存款业务介绍

中国工商银行个人存款业务包括:活期存款、整存整取、活期“一本通”、定期“一本通”、人民币零存整取存款、人民币整存零取存款、人民币存本取息存款、人民币定活两便储蓄存款、教育储蓄、定活通、个人通知存款、小额账户销户、挂失及密码 一、活期存款.............................................................................................................................. - 2 - 服务简介...................................................................................................................... - 3 - 服务特色...................................................................................................................... - 3 - 存款利率...................................................................................................................... - 3 - 二、整存整取.............................................................................................................................. - 3 - 服务简介...................................................................................................................... - 3 - 服务特色...................................................................................................................... - 3 - 起点金额与存期.......................................................................................................... - 4 - 存款利率...................................................................................................................... - 4 - 三、活期一本通.......................................................................................................................... - 4 - 服务简介...................................................................................................................... - 4 - 功能特点...................................................................................................................... - 4 - 四、定期一本通.......................................................................................................................... - 4 - 服务简介...................................................................................................................... - 4 - 功能特点...................................................................................................................... - 5 - 五、人民币零存整取定期存款.................................................................................................. - 5 - 服务简介...................................................................................................................... - 5 - 起点金额与存期.......................................................................................................... - 5 - 服务特色...................................................................................................................... - 5 - 六、人民币整存零取定期存款.................................................................................................. - 5 - 服务简介...................................................................................................................... - 5 - 起点金额与存期.......................................................................................................... - 5 - 服务特色...................................................................................................................... - 5 - 存款利率...................................................................................................................... - 5 - 七、人民币存本取息定期存款.................................................................................................. - 6 - 服务简介...................................................................................................................... - 6 - 起点金额与存期.......................................................................................................... - 6 - 存款利率...................................................................................................................... - 6 - 服务特色...................................................................................................................... - 6 - 八、人民币定活两便存款.......................................................................................................... - 6 - 服务简介...................................................................................................................... - 6 - 服务特色...................................................................................................................... - 6 - 存款利率...................................................................................................................... - 7 - 九、人民币教育储蓄.................................................................................................................. - 7 -

工行简介

中国工商银行介绍 一.中国工商银行概况 中国工商银行是中国最大的商业银行,中国四大国有商业银行之一,世界五百强企业之一,上市公司。中国工商银行实行统一法人授权经营的商业银行经营管理体制。中国工商银行总行是全行的经营管理中心、资金调度中心和领导指挥中心,拥有全行的法人财产权,对全行经营的效益性、安全性和流动性负责,在授权和授信管理的基础上,实行“下管一级、监控两级”的分支机构管理模式,达到稳健经营,防范风险,提高经济效益的目的。 中国工商银行经营范围包括:办理人民币存款、贷款和消费信贷,居民储蓄,各类结算,发行和代理发行有价证券,代理其他银行委托的各种业务,办理外汇存款、贷款、汇款,进出口贸易和非贸易结算,外币及外币票据兑换,外汇担保和见证,境外外汇借款,外币票据贴现,发行和代理发行外币有价证券,代办即期和远期外汇买卖,征信调查和咨询服务,办理买方信贷,国际金融组织和外国政府贷款的转贷,以及经中国银行业监督管理委员会依照有关法律、行政法规和其他规定批准的业务。 中国工商银行于1984年成立,全面承担起原由中国人民银行办理的工商信贷和储蓄业务,担当起积聚社会财富、支援国家建设的重任。 2005年,中国工商银行完成了股份制改造,正式更名为“中国工商银行股份有限公司”(以下简称“工商银行”);2006年,工商银行成功在上海、香港两地同步发行上市。公开发行上市后,工商银行共有A股250,962,348,064股,H股83,056,501,962股,总股本334,018,850,026股。 工商银行在中国拥有领先的市场地位、优质的客户基础、多元的业务结构、强劲的创新能力和市场竞争力,以及卓越的品牌价值。工商银行正以建设国际一流现代金融企业为目标,不断发展进步,以真诚的服务与专业的能力帮助全球客户管理资产、创造财富。 2009年,中国工商银行股份有限公司(以下简称“工商银行”)面对复杂多变的国际国内宏观经济金融形势,积极稳妥应对,持续推进经营转型,加快业务创新,优化收益结构,严格成本控制,有效降低了全球金融危机及中国经济增长放缓对经营管理带来的负面影响,成功化危为机,获得了历史性的发展,实现了良好的盈利增长,显著提升了公司治理水平。 中国工商银行的经营业绩为世界金融界所瞩目。多次被《欧洲货币》、《银行家》、《环球金融》、《亚洲货币》和《金融亚洲》杂志评选为“中国最佳银行”、“中国最佳本地银行”、“中国最佳内地商业银行”,并连续被国内媒体评为“中国最受尊敬企业”。 二.业务概况 截至2010年末,工商银行拥有386,723名员工,通过16,232家境内机构、162家境外机构和遍布全球的逾1,504家代理行以及网上银行、电话银行和自助银行等分销渠道,向361万公司客户和2.16亿个人客户提供广泛的金融产品和服务,基本形成了以商业银行为主体,跨市场、国际化的经营格局,并在绝大多数商业银行业务领域保持国内市场领先地位。 截至2010年末,工商银行总资产117,850.53亿元,增长20.8%;总负债111,061.19亿元,增长21.4%;总市值2,690亿美元,居全球上市银行之首。在拨备覆盖率大幅提高至164.41%的情况下实现净利润 1,293.50亿元,比上年增加181.99亿元,增长16.4%,蝉联全球最盈利银行;每股收益0.39元,加权平均净资产收益率为20.14%,分别较上年增长18.2%和提高0.75个百分点,均创历史新高;成本收入比为32.87%,保持在合理水平;不良贷款余额和不良贷款率连续第十个年头保持双下降,不良率降至1.54%;资本充足率和核心资本充足率分别为12.36%和9.90%,在业务快速发展过程中仍保持了较好的资本充足水平。当年营业收入3,094.54亿元,与上年基本持平;非利息收入636.33亿元,增长36.2%;营业支出1,434.60亿元,下降13.7%;所得税费用378.98亿元,增长11.0%。 工商银行积极推进国际化战略,2009年国际市场布局取得新突破,收购了加拿大东亚银行70%的股权,对泰国ACL银行的自愿要约收购正在有序进行,合并诚兴银行和澳门分行成立工银澳门,河内分行开业,获得阿布扎比分行、马来西亚子银行经营牌照。截至年末,已在全球20个国家和地区设立了23家营业性机构,分支机构总数达到162家,全球服务能力显著增强。各境外机构在积极应对国际金融危机中加快业务创新和本土化经营,保持了健康快速发展态势,不仅全部实现盈利,而且整体盈利水平有了较大提升。 根据人民银行数据,截至2010年末,工商银行公司类贷款和公司存款余额均列同业首位,市场份额

中国工商银行案例分析

中国工商银行案例分析 一、发展历程 中国工商银行股份于1984年成立。2005年,中国工商银行完成了股份制改造,正式更名为“中国工商银行股份;2006年,工商银行成功在、两地同步发行上市。作为中国资产规模最大的商业银行,经过20几年的改革发展,中国工商银行已经步入质量效益和规模协调发展的轨道。 随着2007年金融租赁公司的成立,工商银行的非银行牌照类业务已延伸到投资银行、基金和租赁等市场领域;收购澳门、非洲等地最大银行股权,进入俄罗斯、印尼等新市场,境外机构达112家,形成了覆盖主要国际金融中心和我国主要经贸往来地区的全球化服务网络。 2008年末企业网上银行客户144万户,个人网上银行客户5672万户。企业网上银行实现交易额110.50万亿元,增长28.9%;个人网上银行实现交易额9.77万亿元,增长135.4%。获《环球金融》杂志“亚洲最佳个人网上银行”、“中国最佳个人网上银行”、“中国最佳企业网上银行”等奖项。 二、商业模式分析 (1)战略目标 工行的战略目标是巩固在我国银行业的市场领导地位并致力于转型为国际一流的金融机构。工行的整体目标是实现股东价值最大化和维持可持续增长。工行相信自身的独特性在于业务创新的经营方式

及引领市场的创新精神。工行致力于继续以业务创新的理念,通过以下战略措施加强工行的独特性: ?进一步发展具有高增长性的非信贷业务以实现收入及资产结构多元化; ?稳健发展本行的信贷业务,积极改善本行的信贷结构; ?通过扩大客户细分、加强目标市场营销和提升客户服务水平来继续提升本行的客户组合和盈利能力; ?通过战略性地提升传统分行网络,并加强电子银行业务,以进一步增强销售和市场推广能力; ?继续加强风险管理及部控制能力; ?充分利用与战略投资者的合作关系; ?完善与绩效挂钩的激励机制,加强培训,提高员工绩效。 (2)目标与客户 2011年6月末,企业网上银行客户273万户,比上年末增长14.2%;个人网上银行客户突破1亿户达1.07亿户,增长11.4%。并荣获《亚洲银行家》“中国最佳网上银行”称号。 (3)产品或服务 ①、个人金融服务:投资理财、便利金融、个人贷款、存款服务、理财金账户;②、企业金融服务:对公存款、融资业务、票据业务、财智国际、清算和结算服务、理财产品、企业电子银行、投资银行业务、资产托管业务、机构金融业务、企业年金业务、中小企业服务、更多金融服务;

工商银行财务报表

组员朱远平____ _____李楚涛____ _____符杰威____

组员任务分配:符杰威:水平分析; 李楚涛:垂直分析; 朱远平:比率分析。 公司简介: 中国工商银行股份有限公司前身为中国工商银行,成立于1984 年1 月1 日。2005 年10 月28 日,本行整体改制为股份有限公司。2006 年10 月27 日,本行成功在上交所和香港联交所同日挂牌上市。 通过持续努力和稳健发展,本行已经迈入世界领先大银行行列,成为全球市值最大、客户存款第一和盈利最多的上市银行,拥有优质的客户基础、多元的业务结构、强劲的创新能力和市场竞争力。本行通过16,227 家境内机构、203 家境外机构和遍布全球的逾1,562 家代理行以及网上银行、电话银行和自助银行等分销渠道,向412 万公司客户和2.59 亿个人客户提供广泛的金融产品和服务,基本形成了以商业银行为主体,跨市场、国际化的经营格局,在商业银行业务领域保持国内市场领先地位。本行始终坚持“以客户为中心、服务创造价值”的经营宗旨,持续提升金融服务水平,品牌内涵不断丰富,“您身边的银行,可信赖的银行”的品牌形象深入人心,成为中国消费者首选的银行品牌和全球最具价值的金融品牌。 本行坚持履行经济责任与社会责任的有机统一,在支持经济社会发展、保护环境和资源、支持社会公益活动等方面树立了负责任的大行典范,荣获“最佳履行社会责任银行奖”、“中国最佳企业公民”等大奖。 未来本行将继续朝着建设成为最盈利、最优秀、最受尊重的国际一流现代金融企业的目标而努力。 2009~2010年财务报表 1资产负债表

2利润表

3现金流量表

工商银行绩效评估报告

课程名称 :商业银行经营学 课程专题研究报告:工商银行绩效评估 周界村杨洲许达宋逸群于丽小组成员姓名(学号): 戴哲孙畅吴婷婷鲁超组长姓名(学号): 于丽 教师姓名:马晓闲

中国工商银行绩效评估报告 一中国工商银行基本情况简介 中国工商银行股份有限公司前身为中国工商银行,是经中华人民共和国国务院和中国人民银行批准于1984年1月1日成立的国有独资商业银行。经国务院批准,中国工商银行于2005年10月28日整体改制为股份有限公司,股份有限公司完整承继中国工商银行的所有资产和负债。本行A股及H股股票在上海证券交易所及香港联合证券交易所上市,股份代号分别为601398及1398。以下主要对A 股股票作介绍。 银行股票 公司名称中国工商银行股份有限公司 英文名称 Industrial And Commercial Bank Of China Limited 成立日期2005-10-28 上市日期 2006-10-27 上市市场上海证券交易所 所属行业金融、保险业 注册资本(万元) 33401885.002599999 最新总股本:34901946.32万股 最新流通A股:26222541.86万股 主营业务 公司和个人金融业务、资金业务、投资银行业务,并提供资产管理、信托、金融租赁及其他金融服务。 作为中国资产规模最大的商业银行,经过27年的改革发展,中国工商银行已经步入质量效益和规模协调发展的轨道。2003年末资产总额52,791 亿元人民币,占中国境内银行业金融机构资产总和的近五分之一。截至2010年末,工商银行总资产134,586.22亿元,当前总市值14,344.70亿元,居 全球上市银行之首。 二盈利性分析 盈利性指标分析 盈利性指标衡量商业银行运用资金赚取收益同时控制成本费用支出的能力。 1资产收益率:银行运用其全部资金获取利润的能力

中国工商银行佛山分行简介

中国工商银行佛山分行简介 佛山市地处珠三角中部广佛经济圈,是广东省第三大城市,现辖禅城、南海、顺德、三水和高明五区,2011年全市生产总值6613亿元,比上年增长12.1%,在中国社科院发布的《2012年中国城市竞争力白皮书》中,佛山在全国城市中排名第12位,位居全国地级市之首。佛山历史悠久,是中国“四大古镇”之一,同时,佛山又朝气蓬勃,先后获得“国家卫生城市”、“国家园林城市”和联合国“人类住区优秀范例”等多项殊荣,是中国品牌之都。 中国工商银行佛山分行作为工商银行在佛山地区的分支机构,扎根佛山29年,拥有优质的客户基础、多元的业务结构、强劲的创新能力和市场竞争力,拥有3100多人的专业服务队伍,通过遍布全市各区镇的180家营业网点、超过900台自助服务设备以及网上银行、电话银行、手机银行等分销渠道,向4.5万公司客户和600万个人客户提供广泛的金融产品和服务,真正实现工行是客户“身边的银行”、“家中的银行”的服务宗旨。 一流的事业需要一流的人才。中国工商银行秉承“以人为本”的理念,致力于为员工提供更明晰的成长路线和更广阔的发展空间,让员工充分享受企业前进的丰硕成果,使成就员工与成就企业相统一,

实现员工与企业的共同发展。现面向社会诚邀各界精英加盟,与一流的团队一起,实现个人价值的提升和事业的进步,在建设最盈利、最优秀和最受尊重的国际一流现代金融企业的征程上,共同书写辉煌的乐章。 招聘岗位:银行业务类岗位 招聘人数:40人 中国工商银行东莞分行简介 东莞市位于广东省中南部,珠江口东岸,东江下游的珠江三角洲。最东是清溪的银瓶嘴山,与惠州市接壤;最北是中堂大坦乡,与广州市、惠州市隔江为邻;最西是沙田西大坦西北的狮子洋中心航线,与广州市隔海相望;最南是凤岗雁田水库,与深圳市相连,毗邻港澳,处于广州至深圳经济走廊中间。北距广州59公里,东南距深圳99公里,距香港140公里。全市陆地面积2465平方公里。东莞作为广东省的中心城市之一,是国际制造业名城。形成了以电子及通讯设备制造业、造纸及纸制品业、食品饮料加工制造业为支柱的现代化的制造业体系。改革开放以来,东莞累计引进的外国投资者主要来自香港、台湾、日本、韩国、新加坡、美国、英国、德国、法国、瑞士、荷兰、芬兰、澳大利亚等20多个国家和地区。东莞有优良的配套齐全的产

万科集团财务报表分析

万科集团财务报表分析 一、选择理由 这几年,我国出现了房价的全国性上涨。幅度之大,范围之广,在我国房地产历史上是少有的。房子是百姓的生活必需品,房地产业又汇集了天下的资金。所以,房产动态时刻牵动着大家的敏感神经。从目前国内房地产的经济来源分析,房地产投资依然呈现出不断增长的趋势,国内的房地产市场依然会有较大的发展空间,据此可判断出中国的房地产进入了一个特殊的发展阶段,房地产市场的现实需求升级具有可观的空间,我国房地产在未来的一段年时间仍将处于总量增长型发展时期,发展前景良好,所以我们选择房地产业。 中国房地产业一共有141家上市公司,而其中尤以万科企业发展的最好。万科成立于1984年,是中国大陆首批公开上市的企业之一,作为中国目前最大的房地产公司,万科的发展在过去几年中经历了很多波折。面对市场的不确定性,万科在策略上做出了多次调整,近二十年来,中国的房地产企业几经潮起潮落,大浪淘沙,但万科依然保持者持续增长的尽头。在2012中国房地产上市公司综合实力榜中,万科排在了第一位。鉴于其客观的发展前景,我们在众多的上市公司中选择了万科企业。 二、公司概况 1、公司简介 万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。 万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务。

至2008年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。当年共销售住宅42500套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。 万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。1991年1月29日,发行A股在深圳证券交易所上市。1993年5月28日,发行B股在深圳证券交易所上市。过去二十年,万科营业收入复合增长率为31.4.%,净利润复合增长率为36.2%;公司在发展过程中先后入选《福布斯》“全球200家最佳中小企业”、“亚洲最佳小企业200强”、“亚洲最优50大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项。经过多年努力,万科逐渐确立了在住宅行业的竞争优势:“万科”成为行业第一个全国驰名商标,旗下“四季花城”、“城市花园”、“金色家园”等品牌得到各地消费者的接受和喜爱;公司研发的“情景花园洋房”是中国住宅行业第一个专利产品和第一项发明专利;公司物业服务通过全国首批ISO9002质量体系认证;公司创立的万客会是住宅行业的第一个客户关系组织。同时也是国内第一家聘请第三方机构,每年进行全方位客户满意度调查的住宅企业 万科2010年正式进入商业地产,多地成立商业管理公司,2011年正式宣布三大产品线,近两年,万科虽然一直强调以住宅开发为主,但其在商业地产领域却是动作频频。截止目前,万科已经形成万科广场、万科红、万科大厦、万科2049四大商业产品线,在全国在建、规划18个购物中心项目,商业面积达150 万平方米。 2、公司发起人

中国工商银行个人理财产品分析报告

我国工商银行个人理财产品的分析报告 理财产品,即由商业银行自行设计并发行,将募集到的资金根据产品合同约定投入相关金融市场及购买相关金融产品,获取投资收益后,根据合同约定分配给投资人的一类理财产品。 一、我国商业银行个人理财产品的主要类型 (一)我国商业银行理财产品(银行人民币理财产品)的主要类型 债券型——投资于货币市场中,投资的产品一般为央行票据与企业短期融资券。因为央行票据与企业短期融资券个人无法直接投资,这类人民币理财产品实际上为客户提供了分享货币市场投资收益的机会。 信托型——投资于有商业银行或其他信用等级较高的金融机构担保或回购的信托产品,也有投资于商业银行优良信贷资产受益权信托的产品。 挂钩型——产品最终收益率与相关市场或产品的表现挂钩,如与汇率挂钩、与利率挂钩、与国际黄金价格挂钩、与国际原油价格挂钩、与道·琼斯指数及与港股挂购等。 QDII型——所谓QDII,即合格的境内投资机构代客境外理财,是指取得代客境外理财业务资格的商业银行。QDII型人民币理财产品,简单说,即是客户将手中的人民币资金委托给合格商业银行,由合格商业银行将人民币资金兑换成美元,直接在境外投资,到期后将美元收益及本金结汇成人民币后分配给客户的理财产品。 (二)中国工商银行理财产品的主要类型 中国工商银行的理财产品主要是在上述这几个类型上进行具体的开发设计出来的,中国工商银行的理财产品主要有稳得利、汇财通、灵通快线和东方之珠等四大类: 1、稳得利属于信托投资型理财产品,其预期年收益率可以达到5.2%申购最低金额5万,是一种相对长期的理财投资方式,主要投资于国有商业银行、大型全国性股份制商业银行和国家开发银行提供不

交通银行财务报表分析

摘要 企业编制的财务报表是反映企业一定时期财务状况和经营成果的表格式报告,是企业向外界传输财务信息的主要手段。然而,财务报表是历史性的静态文件,要进行有效的决策,还要对财务报表中反映的资料加工、整理,进行财务报表分析。只有在财务报表分析后才能使信息使用者、决策者得到确切的企业状况和经营成果,进而指导决策。本文以公司财务管理和财务报表分析的有关理论和研究方法为依据,主要通过比较分析法和比率分析法等方法来分析交通银行股份有限公司2010年到2012年的财务数据,探求近年来财务指标变化趋势和原因。同时,本文还引入国内具有一定规模和参照性的企业,与交通银行股份有限公司部分财务指标进行横向比较。最后根据分析得出了自己的结论。 关键词:财务报表分析交通银行财务比率

Abstract Although financial statements provide materials of financial position and managing achievements in enterprises, but apparently, it can not provide the accurate information. Only through analyzing the financial statements, can it make the information user acquire the information of financial position and managing achievement in order to guide the decision. This paper, based on the theories and research methods o f company’s financial management and financial report analysis, applying multiple analysis methods such as ratio analysis, comparative analysis and so on, analyze the key financial data and its development tendency of BANK OF COMMUNICATIONS from 2010 to 2012. Finally, review the company’s financial position and operational performance, point out some problems in operation and management, and provide suggestions for reference. Keywords: Financial statements analysis BANK OF COMMUNICATIONS Financial Ratios

个人财务分析报告范文

个人财务分析报告范文 前言 本报告从财务指标的角度分析讨论xx年全国性商业银行的竞争力。 本报告所提全国性商业银行包括:由中国工商银行、中国农业银行、中国银行、中国建设银行和交通银行5家银行组成的大型商业银行(以下分别称为工行、农行、中行、建行和交行,统一称为大型银行)以及由招商银行、中信银行、上海浦东发展银行、中国民生银行、中国光大银行、兴业银行、华夏银行、广东发展银行、平安银行、浙商银行、恒丰银行、渤海银行等12家银行组成的全国性股份制商业银行(以下分别称为招商、中信、浦发、民生、光大、兴业、华夏、广发、平安、浙商、恒丰、渤海,统一称为股份制银行),再加上中国邮政储蓄银行。由于众所周知的原因,恒丰银行未披露xx年年报,因此在本报告中未将恒丰银行列入进行分析。而中国邮政储蓄银行(以下称为邮储)于xx年9月28日在香港交易所主板成功上市,已经成为一家大型商业银行,具有了其他全国性商业银行的特点,因此从xx年开始,邮储银行也被纳入分析和评价。不过,其初始条件和业务结构的特点会在后续的分析中体现出来。

全国性商业银行是我国银行业的重要组成部分。截至xx年12月31日,全国性商业银行的总资产和总负债在银行业金融机构中的占比分别达到了54.58%和54.73%,较上年分别下降了2.54个和2.62个百分点(见图1和图2)。其中,5家大型银行在总资产及总负债上的市场份额均继续呈下降趋势,股份制银行在总资产及总负债上的市场份额也开始出现下降趋势。具体而言,大型银行的总资产和总负债的市场份额与xx年相比分别下降了0.52个和0.46个百分点;股份制银行的总资产和总负债的市场份额与xx年相比分别下降了0.91个和1个百分点。 截至xx年末,全国性商业银行资产总额为137.78万亿元,较上年增长5.92%;负债总额为127.47万亿元,较上年增长5.59%。本报告将从资本状况、资产质量、盈利能力和流动性水平四个方面对全国性商业银行xx年度财务状况予以分析。除另有注明外,各项财务数据均取自监管部门及各银行的定期财务报告、新闻稿件等公开披露信息。 资本状况 随着严监管的到来,不少为躲避监管的表外业务都要真实还原,银行的资本压力非常大。所幸全国性银行中除了渤海银行、广发银行及恒丰银行外,都获得了上市融资的渠道,其中不少还是“A+H”

中国工商银行行业知识资料

中国工商银行行业知识 一、银行简介 中国工商银行(全称:中国工商银行股份有限公司,Industrial and Commercial Bank of China)简称ICBC,成立于1984年1月1日,是中国五大银行之首,世界五百强企业之一,拥有中国最大的客户群,是中国最大的商业银行。中国工商银行是中国最大的国有独资商业银行,基本任务是依据国家的法律和法规,通过国内外开展融资活动筹集社会资金,加强信贷资金管理,支持企业生产和技术改造,为我国经济建设服务。 2014年1月29日,工商银行签署了一份股份购买协议,工商银行同意向标准银行伦敦控股有限公司收购标准银行公众有限公司已发行股份的60%,标准银行集团有限公司作为标银伦敦在股份购买协议项下义务的担保人签署股份购买协议。2014年12月,中国工商银行收购标准银行获得银监会、英国审慎监管局及南非储备银行的批准。 二、银行文化 1、使命:提供卓越金融服务 服务客户 回报股东 成就员工 奉献社会 2、愿景:建设最盈利、最优秀、最受尊重的国际一流现代金融企业 3、价值观:工于至诚,行以致远——诚信、人本、稳健、创新、卓越 4、理念:以人为本,客户至上,崇尚信誉,追求卓越 三、发展历程 1、重大事记

1984年1月中国工商银行正式成立,注册资金208亿元,总资产3,333亿元。 1985年6月中国工商银行成为国际储蓄银行协会正式会员。 1986年7月中国工商银行不再设立董事会,实行行长负责制。 1987年11月确立以城市行为基本经营核算单位的营运体制,在沈阳和广州进行了“目标经营责任制”试点。 1988年5月中国工商银行在北京主办了第三次储蓄银行国际研讨会。 1989年10月首次发行牡丹信用卡,“牡丹卡”迅速成长为同业领先的银行卡品牌。2002年5月,国内首家银行卡专业化经营机构——牡丹卡中心成立。 1990年10月中国工商银行全国计算机网络系统正式运行,联网城市达91个。 1991年10月《欧洲货币》杂志对1991年世界500家大银行按资产进行排序,中国工商银行名列第8位;若按资金收益率和净收入排序,则名列第一。 1994年1月在中国工商银行成立10周年之际,中共中央总书记江泽民、1995年11月中国工商银行伦敦代表处开业,这是中国工商银行在欧洲设立的第一个机构。 1996年1月下发《关于实行中国工商银行法人授权制度的通知》(工银发[1996]7号),正式推行法人授权制度。 1997年12月工行网站建立。1999年9月,正式推出全国统一电话银行服务号码“95588”。2000年2月、8月分别开通企业网上银行和个人网上银行。 1998年2月与香港东亚银行以收购形式合资组建工商东亚金融控股有限公司,占75%的股份;2000年4月,收购香港上市银行一友联银行并更名为中国工商银行(亚洲)有限公司(简称“工银亚洲”)。 1999年9月数据大集中工程正式启动。2002年10月建成了国际先进水平的南、北数据处理中心,实现了全行经营数据的集中。 2000年10月中国工商银行综合业务系统(CB2000)对公子系统在北京、上海、浙江(杭州、嘉兴)、山东、福建、广东投产成功。