米什金货币金融学第十版摘要笔记第二章介绍doc资料

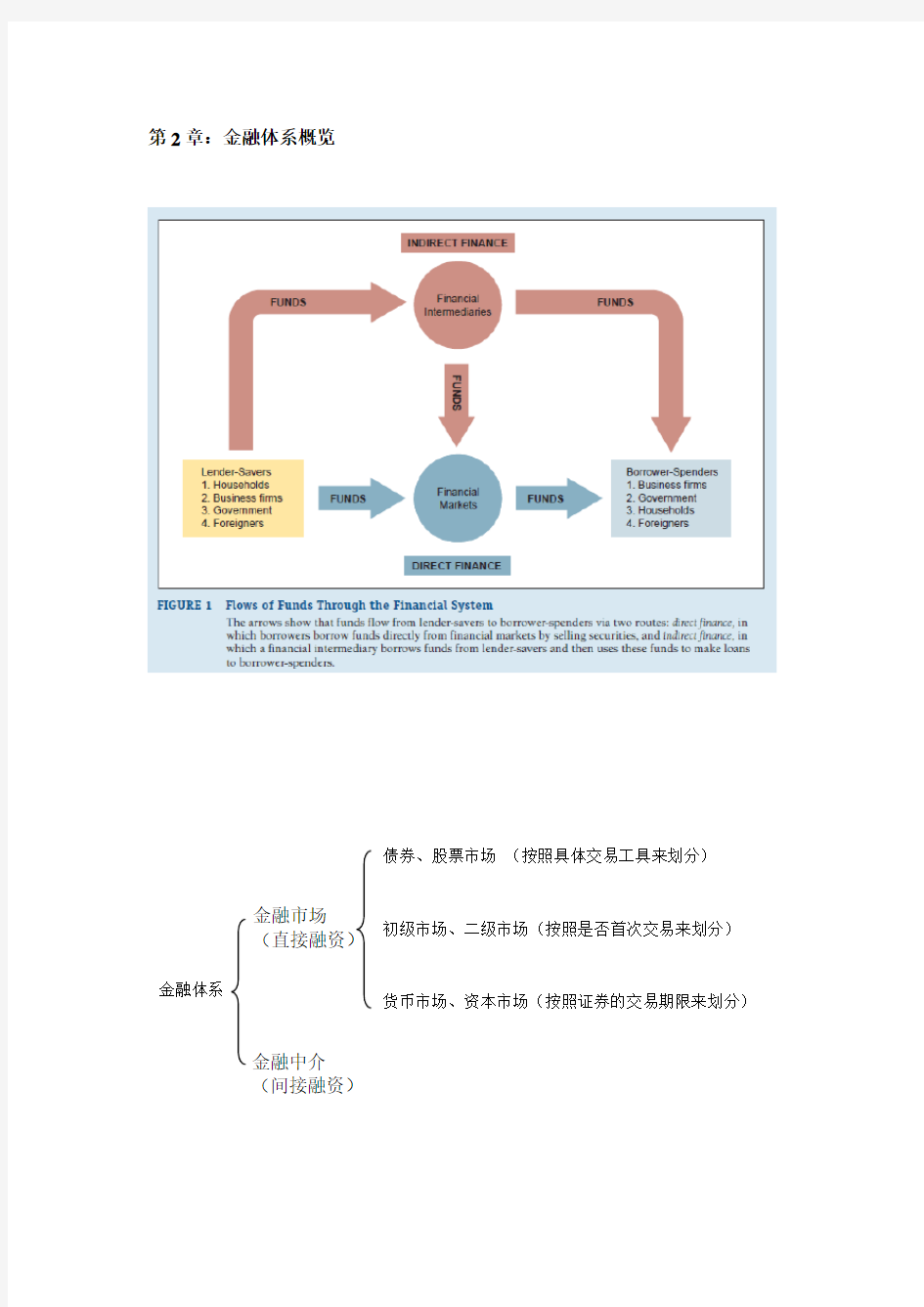

第2章:金融体系概览

金融市场 (直接融资)

金融中介 (间接融资) 金融体系

债券、股票市场 (按照具体交易工具来划分) 初级市场、二级市场(按照是否首次交易来划分) 货币市场、资本市场(按照证券的交易期限来划分)

2.1 金融市场的功能:

最关键的功能是实现资金的融通。

金融市场能将需要用钱(资金短缺,已经寻找到投资机会)的一方A与资金盈余的另一方B(没有找到投资机会)聚到一起进行交易,从而实现有效的资源配置,提高整个社会的经济效率。以债券为例,A需要向B借钱,于是A发行了债券,B成为了债券的持有者并借钱(债券的票面价值)给A。A拥有到期向B偿还利息的义务。A用借来的资金做投资,之后A能获得投资项目的收益。这样,A、B双方实现共赢(A有收益,B得到了额外的利息)。

2.2 金融市场的分类(3种划分标准)

2.2.1债券市场和股票市场

有关债券和股票的定义和理解,参考之前的笔记。

债券市场的分类:短期债券(1年之内到期)、中期债券(1-10年之内到期)、长期债券(10年及以上到期)

债券VS 股票(详见第8章):债券持有者只能获得固定的利息支付,而股票的持有者的收益可以直接从公司的盈利和资产价值中获得。然而,股票持有者只能在公司偿还所有债务之后才能获得这些收益。换句话说,他们拥有的是剩余索偿权。

在美国,债券的交易量通常多于股票。

2.2.2 初级市场和二级市场

初级市场:首次发行债券或股票的地方。这里需要提及的一个重要的金融机构就是投资银行,他们承销那些证券:他们代理证券发行人发行债券并出售给投资者。

二级市场:再售发行过的债券或股票的地方。主要有纽约交易所和纳斯达克(交易股票)、外汇市场、期货市场、期权市场。给买卖双方介绍交易的人称为经纪人(broker)。为双方确定交易价格的人是经销商(dealer)。本书主要围绕二级市场来讲。

一个公司可以通过初级市场募集资金而无法在二级市场再次募集新的资金。

二级市场的功能(两个):

第一,增强金融工具的流动性。出售债券的人能更快地获得现金。

第二,决定了交易证券在一级市场的发行价格。证券在二级市场交易的价格越高,那么下一次公司在一级市场发行该证券的时候定价就更高,从而能募集到更高的资金。

二级市场的分类:场内交易和场外交易。场内交易更标准化。场外交易更常见。

2.2.3货币市场和资本市场

货币市场:交易短期债券的地方。

资本市场:交易中期、长期债券、权益性工具(equity instruments)的地方。

货币市场vs 资本市场:货币市场的交易量更多,市场流动性更强。(货币市场上的)短期证券价格波动没有(资本市场上的)中长期证券的大,投资短期证券看起来风险更小、更安全(第4章会提及)。因此很多公司和银行都通过货币市

场来获取短期的利益。资本市场的参与者通常是一些金融中介,比如保险公司、养老基金公司。资本市场证券的未来收益是不确定的,这就决定了这些公司能够筹集到的资金数目是不确定的。

2.3金融市场涉及的金融工具(证券)

2.3.1 货币市场上的金融工具

●美国国库券(Treasury bills):涉及国库券利率

所有货币市场上的金融工具中,国库券的流动性最强,交易最频繁,最安全(无违约风险)。政府欠投资者(主要是银行)的钱可以用征税或者发行货币(纸币或硬币)的途径来偿还。国库券的持有者通常是银行,少数由家庭、公司和其他金融中介持有。

其期限可以是1个月、3个月以及6个月。

到期只需支付票面金额,无需支付利息。

然而,通常会被折价卖给投资者。比如,你在2013年的5月以9000元的价格购买了6个月期限的国库券,到了2013年的11月,该债券可以以10000元的价格被赎回。

●可转让存单(Negotiable bank certificates of deposit)

存单是银行卖给存款人的一种债务票据,它规定了银行具有支付年息和到期归还本金的义务。

存单在二级市场出售,是商业银行重要的融资方式之一。通常,商业银行将这些存单卖给公司、货币市场共同基金、慈善机构、政府机关。

●商业票据(Commercial paper)

商业票据由大银行和知名企业(如微软、通用汽车)发售。商业票据市场持续发展(原因见第13章)。

●回购协议(Repurchase agreements)

回购协议是将国库券作为抵押品的一笔短期贷款。资金供应者通常是大型企业,还款人通常是银行。

【举个例子,某个银行目前需要资金,此时,通用汽车的银行账户有闲置资金,于是,借给了银行100万美元,期限为一周。银行便给发给它价值100万美元的国库券作为抵押品(这意味着,万一银行到期无法还款,那么这些国库券就归通用汽车所有了)。银行向通用汽车出售国库券这种金融资产的时与其签订协议,约定一周之后银行将以比原价高的价格(注意:这里的价格可以是国库券的原价,也可以是其他价格,具体要看双方如何约定的。)购回那些国库券。】

双方签署这份协议的目的在于:

借款人(通用汽车)向银行借出一笔款项并持有抵押品(国库券)直至到期;银行以约定价格偿还款项。

●联邦基金(Fed funds)

联邦基金是商业银行存放在联邦储备银行的准备金(一定数额的存款)。在联邦

基金市场上,当一个银行的准备金不能满足要求的时候,该银行可能会向其他银行(该银行也有联邦储备金)借入资金(隔夜贷款)以满足信贷需求。

在联邦基金市场上,借款涉及到的利率就是联邦基金利率。低利率意味着银行缺乏资金,信贷需求高。

除了国库券利率,联邦基金利率以外,还有两种利率经常在媒体可以看到。一种是贷款利率(Prime rate):反映企业向银行贷款时的融资成本。还有一种利率是伦敦银行同业拆借利率(Libor rate):反映银行之间互借时的融资成本。

● 2.3.2 资本市场上的金融工具

主要为一年以上到期的金融工具。

●(公司)股票(Stocks)

持有公司的股票就意味着你拥有分享该公司的净收入和资产的权利。

●抵押贷款(Mortgages)和按揭证券(Mortgage-backed Securities)

抵押贷款是指发放给家庭或者公司的贷款,用于购买土地,房屋或其他建筑物,但是获得贷款需要以土地或者其他财产作为抵押品。在美国,房屋贷款的发放量是其他商业贷款和农用贷款的4倍还不止。

这些抵押贷款可以由储蓄与信贷协会、互助储蓄银行、商业银行和保险公司这些金融机构发放。然而,最近几年,按揭证券成为主要的融资贷款方式。

按揭证券是一种债券性质的负债融资方式。本来抵押贷款的债权人是银行,现在个人债务被打包变成一张证券,卖给愿意提供资金的第三方,现在债权人就是第三方。在第9章中,我们将会知道,这些按揭证券和更多复杂的证券变体(如CDOs:债务抵押债券)是促成全球金融危机的关键因素。

●公司债券(Corporate Bonds)

公司债券是由公司发行的、具有很高信用评级的长期债券。通常是每半年付一次利息给债券持有人,然后到期偿还本金。也有其他公司债券,比如可转换债券(convertible bonds)。这种债券赋予持有人一种附加权利:可以在债券到期之前的任何时候将债券转换成一定数量的股票。对于这种债券的购买者来说,如果未来股价持续增高,那么购买者可以通过转换债券获利;另外,对于公司来说,一旦债券被转换,公司就不用再向购买者支付利息了。当然,这种债券的流动性没有美国政府债券那么强,因为不论哪个公司,流通在外的可转换债券和不可转换债券的数量很少。

流通在外的公司债券的数量没有股票那么多(仅占股票发行量的1/5还不到),然而每年新发行的公司债券数量比股票要多。因此,对于一个公司的融资决策来说,公司债券市场的反应远比股票市场的重要。

购买公司债券的主要有:人寿保险公司、养老基金还有各个家庭。

●公债(U.S. Government Securities)

公债由美国财务部发行的长期债务凭证,筹借的资金用于弥补联邦政府的财务赤字。公债是资本市场上流动性最强的证券。

公债的购买者(持有者)通常是美联储、银行、各个家庭以及国外投资者。

●美国政府机构证券(U.S. Government Agency Securities)

美国政府机构证券就是由政府机构发行的证券,这些政府机构包括吉利美(Ginnie Mae: 主管房贷)、联邦农业信用银行(主管农业贷款)、田纳西州流域管理局(主要为水力发电设备等河谷建设方面提供融资)。

这些政府机构证券大多都由联邦政府提供担保。其性质像美国政府债券。

●州政府和地方政府债券(也称市政债券municipal bonds)

这些债券的发行是为了支持学校建设、公路建设和其他大型项目的财政费用。这种债券的利息支付从联邦所得税中扣除(就是说,原来需要上交的所得税现在不用上交了,这部分所得税额算作政府支付给你的债券利息了)。因此,这类债券的持有者通常是需要支付高额所得说的机构或个人,主要是商业银行和富人。

●消费者贷款和银行商业贷款(Consumer and Bank Commercial Loans)

面向消费者的贷款主要由银行和信贷公司发放;面向企业的贷款主要由银行发放。

2.4 金融市场的国际化

在1980年以前,和别的国家相比,美国的金融市场占据主导地位。然而,近些年来,它的优势已经越来越不明显了。国外(美国以外)金融市场监管的放开,以及美国放在日本的存款越来越多,带动了国外金融市场的迅速成长。现在,美国的公司、银行通过国际资本市场融资,各投资者也经常在国外市场上谋求投资机会。

2.4.1 国际化的债券市场

在国外债券市场上,最主要的金融工具就是外国债券(foreign bonds)。外国债券是指在国外某国发售的,并以该国货币标价的债券。

欧洲债券(Eurobond)是一种创新的金融工具,是指A国的一家机构在B国债券市场上发售的,以C国货币标价(大部分是美元,也可以是日元等其他币种)的债券。

欧洲货币(Eurocurrencies)是欧洲债券的一个变种,它是指在存放在本国以外或者境外银行分支机构的,以本国货币标价的银行存款。其中,最常见的是欧洲美元(Eurodollars, which are U.S. dollars deposits in foreign banks outside the United States or in foreign branches of U.S. banks.)

2.4.2 国际化的股票市场

虽然美国股票市场至今还是占据世界市场的领先地位,但是国外的股票市场也在不断成长,这一点不容忽视。投资于国外股票市场所获的利息收益促进了股票市场的国际化。美国的投资者现在除了关注道琼斯工业指数(Dow Jones Industrial Average)之外,还会关注境外股票市场资讯,例如东京的。。。、FTSE, 还有伦敦的。。。(pg78)。

2.5 金融中介的作用:间接融资

除了通过证券市场这一直接融资渠道外,还可以通过金融中介来实现间接融资。不论对于美国还是其他工业化国家来说,间接融资都是一种更重要的融资渠道,

被多数企业所采用。

为什么我们说金融中介和间接融资在金融市场中发挥着很重要的作用呢?要回答清楚这个问题的话,我们需要理解交易成本(Transaction costs)、风险分摊(Risk sharing)还有信息成本(Information costs)在金融市场中的作用。

金融中介可以降低交易成本(包括时间和相关费用)。(Financial intermediaries can substantially reduce transaction costs.)简单来说,本来借贷双方需要花大量时间和金钱才能找到合适的交易对象。然而,金融中介掌握了更多交易对象的信息,有了金融中介,金融交易双方可以缩短寻找的时间,节约了时间成本。另一方面,金融中介服务趋于专业化,可以促成越来越多的交易,从而达到规模经济,每项交易(比如一笔贷款)的相关费用(比如雇佣一名律师来起草一份贷款合同所涉及的律师费)相比较原来没有金融中介的时候更低了,这样一来,每笔交易获得的利润比原来更多了。每达到一定的规模,交易成本都能下降一部分。随着规模的增加(交易量的增加),能省的交易成本越来越多,利润提升的越来越大。

低交易成本可以带来更多的便利。其一,金融中介可以向储蓄者提供流动性服务,比如储蓄者可以在银行开户,方便结算,在需要购买产品和服务的时候可以马上支付款项。其二,低交易成本可以减少投资风险。金融中介可以将相对较低的风险资产卖给那些能够承受风险的投资者,再用获得的资金购买其他更高风险的资产,从而赚取差价。另外一种风险分摊的方式是通过组合各种风险资产,打包成一种较低风险的新资产,再卖给投资者。