《道氏理论与波浪理论》

道氏理论与波浪理论

道氏理论:

一、道氏理论的形成过程

“道氏理论”是技术分析的鼻祖。道氏理论之前的技术分析是一种不成体系的东西。该理论的创始人是美国人道·琼斯(Dow Theory)。为了反映市场总体趋势。他创立了著名的道-琼斯平均指数。他在《华尔街日报》上发表的有关股市的文章,经后人整理后。成为我们今天看到的道氏理论。

二、道氏理论的主要原理

1、市场价格指数可以解释和反映市场的大部分行为。这是道氏理论对证券市场的重大贡献。日前,世界上所有的证券交易所都采用资本市场的价格指数,计算方法大同小异,都是源于道氏理论。

2、市场波动的二种趋势。道氏认为价格的波动尽管表现形式不同,但是,我们最终可以将它们分为三种趋势,即,主要趋势(Primary Trend)、次要趋势(Secondary Trend)和短暂趋势(Near Term Trend)。三种趋势的划分为其后出现的波浪理论打下了基础。有关三种趋势的详细内容,参看有关趋势的章节。

3、交易量在确定趋势中的作用。趋势的反转点是确定投资的关键。交易量提供的信息有助于我们解决一些令人困惑的市场行为。

4、收盘价是最重要的价格。道氏理论认为所有价格中,收盘价最重要,甚至认为只用收盘价,不用别的价格。

三、应用道氏理论应该注意的问题

道氏理论对大的形式的判断有较大的作用,对于每日每时都在发生的小的波动则显得有些无能为力。道氏理论甚至于对次要趋势的判断也作用不大。

另一个不足是它的可操作件较差。一方面道氏理论的结论落后于价格,信号太迟;另一方面,理论本身存在不足,使得一个很优秀的道氏理论分析师在进行行情判断时,也会产生困惑,得到一些不明确的东西。

道氏理论的存在已经上百年了,对今天来说相当部分的内容已经过时,不能照老方法。近30年以来,出现了很多新的技术,有相当部分是道氏理论的延伸,这在一定程度上弥补了道氏理论的不足。

波浪理论:

一、波浪理论其本型态

“波浪理论”是技术分析大师艾略特(R.N.Elliott)于1939年所发表的分析工具,也是现今运用最多且最难于了解的分析工具。艾略特认为行情的波动,与大自然的潮汐一样,具有相当程度的规律性,即行情的波动也一浪跟着一浪,且周而复始。因此,投资者可以根据这些规律性的波动,来预测价格未来的走势,作为买卖策略上的运用。

依据波浪理论的论点,价格的波动从“牛市”到“熊市”的完成周期,包括了5个上升波浪与3个下降波浪。

每一个上升的波浪,称之为“推动浪”,如上图中的第1、3、5波浪。每一个下跌波浪,是请一个上升波浪的“调整浪”,如上图中的第2、4波浪。第2波即为第1浪的调整浪,第4浪即为第3浪的调整浪。在整个大循环中,第1浪至第5浪是一个“大推动浪”,a、b、c三浪则为“大调整浪”。

在每一对上升的“推动浪”与下跌的“调整浪”组合中,浪中有小浪,也同样以8个波浪来完成较小的价格波动周期,参见下图在一个大价格波动周期涵盖了34个小波浪。

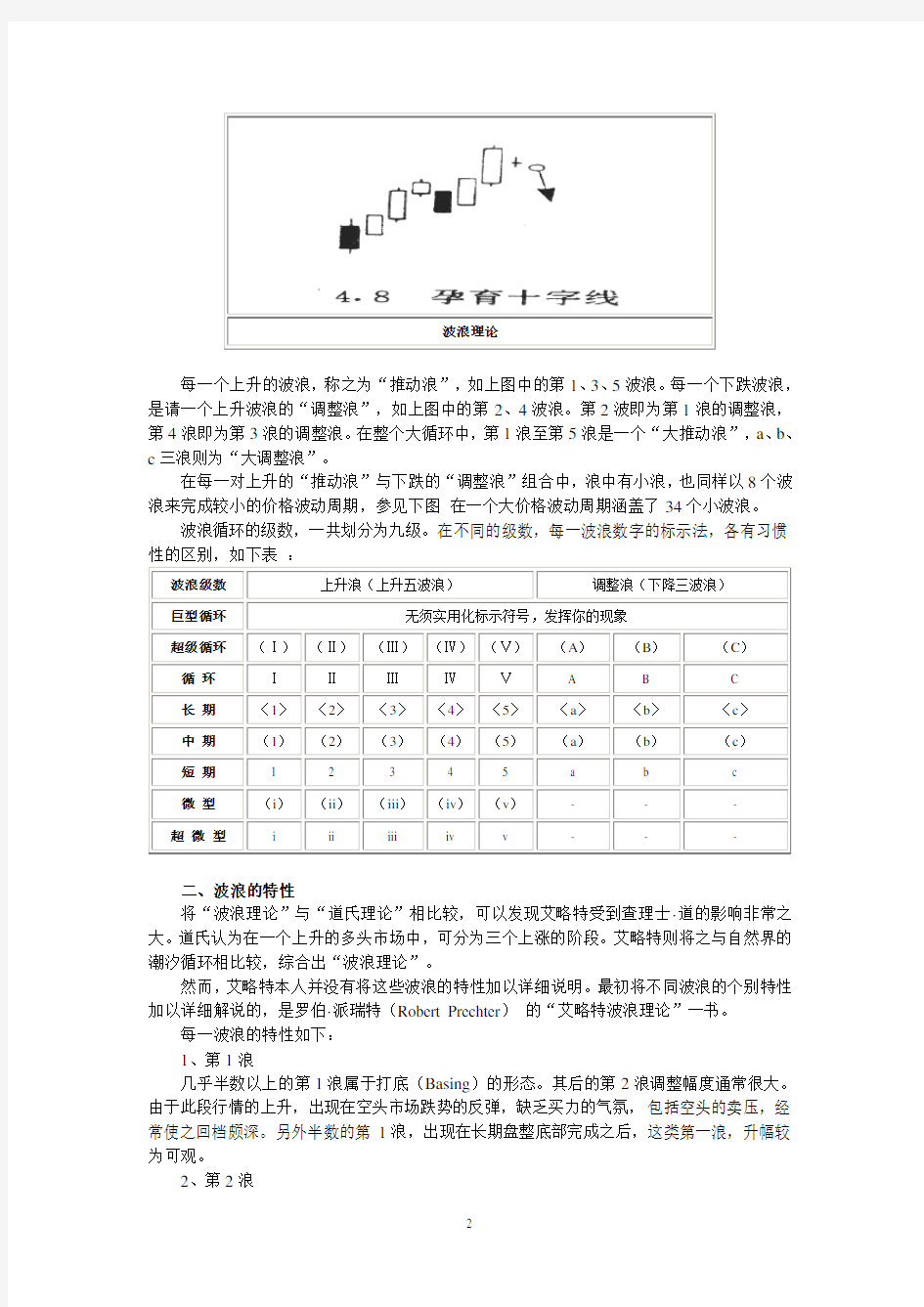

波浪循环的级数,一共划分为九级。在不同的级数,每一波浪数字的标示法,各有习惯性的区别,如下表:

二、波浪的特性

将“波浪理论”与“道氏理论”相比较,可以发现艾略特受到查理士·道的影响非常之大。道氏认为在一个上升的多头市场中,可分为三个上涨的阶段。艾略特则将之与自然界的潮汐循环相比较,综合出“波浪理论”。

然而,艾略特本人并没有将这些波浪的特性加以详细说明。最初将不同波浪的个别特性加以详细解说的,是罗伯·派瑞特(Robert Prechter)的“艾略特波浪理论”一书。

每一波浪的特性如下:

1、第1浪

几乎半数以上的第1浪属于打底(Basing)的形态。其后的第2浪调整幅度通常很大。由于此段行情的上升,出现在空头市场跌势的反弹,缺乏买力的气氛,包括空头的卖压,经常使之回档颇深。另外半数的第1浪,出现在长期盘整底部完成之后,这类第一浪,升幅较为可观。

2、第2浪

这一浪下跌的调整幅度相当大,可能调整第1浪的38.2%或61.8%,也可能吃掉第1浪升幅的100%,令市场人士误以为熊市尚未结束。当行情跌至接近底部(第1浪起涨点时,开始发生惜售心理),成交量逐渐缩小时,才结束第2浪的调整。出现传统图表中的转向型态,例如:头肩底、双底等。

3、第3浪

第3浪的涨势可以确认是最大、最有爆发力的,裂口性上升在第3浪中是常见的现象,它可协助第3浪的确认。该段行情持续的时间与行情幅度,经常是最长的。此时市场内投资者信心恢复,成交量大幅度上升,也可作为第3浪的另一可靠依据。尤其在突破第1浪的高点时,是为道氏理论所谓的买进信号。

该段行情的走势非常激烈,一些图形上的关卡非常轻易的被突破,甚至产生跳空,出现狂飙的局面。由于涨势过于激烈,第3浪经常出现“延长波浪(Extend Wave)”的情况。

数浪的的第一个规则就是,第3浪必须长于第1浪和第5浪。第3浪通常是第1浪的1.618倍,也可能攀上2.618倍或其他奇异数字倍数。当确认了目前的行情是第3浪后,任何买卖都应顺势而为,逢低买入,而不应逆市沽空。

4、第4浪

第4浪通常以较复杂的型态出现,也经常出现倾斜三角形的走势。此浪的最低点常高于第1浪的高点。其终点有下列四种可能性:

(1)调整第3浪的38.2%;

(2)回吐至次一级的第4浪范围之内,也即第3浪中的微型4浪;

(3)如果以平坦型或之字型出现,c浪与a浪的长度将会相同;

(4)可能与第2浪的长度相同。

数浪的另一个规则就是,第4浪的底不能低于第1浪的顶。第4浪接近尾声时,动力指标通常会出现极度抛售的情况。

当一组五个波浪上升市道完成之后,根据第4浪的特征,该组五个波浪的第4浪,通常构成下一次调整市道可能见底的目标。

5、第5浪

在股票市场中,第5浪的涨势通常小于第3浪。且经常有失败的情况,即涨幅不见得会很大。但在商品期货市场,则出现相反的情况,第5浪经常是最长的波浪,且常常出现“延长波浪”。在第5浪中,第2、3类股票常是市场内主导力量,其涨幅插关大于第一类股票。

第5浪的上升目标,通常可以透过下列两个途径作出准确的预测:

(1)如果第3浪属于延长浪,则第5浪的长度将会与第1浪的长度相同;

(2)第5浪与第1浪到第3浪的长度,可能以奇异数字比率61.8%互相维系。

第5浪应该可以再划分为低一级的五个波浪。以上升粒度分析,第5浪通常远不如第3浪,成交量也一样。因此,在动力指标的走势图上,第5浪的价位上升,而相对动力减弱,自然构成背驰现象。由于第5浪的力度有减弱的倾向,有时会形成斜线三角形的型态,或称为上升楔形开始的地方。

至于市场心理,普遍会出现一面倒的乐观情绪,与上升力度减弱及成交量下降配合分析,构成另一种背驰现象。另外值得注意的地方,就是第5浪有时会出现失败型态,即顶点不能升越第3浪的浪顶。不过,此类型态较为罕见,辨别的重点在于数出第5浪中完整的五个波浪。

6、第A浪

A浪是三个调整浪的第一个波浪,A浪中市场内投资者大多数热为行情尚未逆转,此时仅为一个暂时回档调整的现象。实际上,A浪的回档下跌,在第5浪通常已有警告信号,如量价背离或技术指标上的背离。A浪多数可以再分割为低一级的五个波浪,反映整个调整市

势会以之字形波浪运行。在折衷情况下,根据顺流五个浪的基本原则,主流趋势将会依照A 浪的方向行走,而B浪的回吐将为A浪的38.2%、50%、61.8%。不论之字形还是平坦形的调整市势,B浪永远以三个浪的组合出现。B浪不可能再划分为低一级的五个波浪。如果A 浪以三个波浪的组合运行,B浪可能以不规则的形态而稍微超越A浪的起点。在此类形态中,B浪可能是A浪的1.236或1.382倍。

7、第B浪

B浪通常成交量不大,一般而言是多头的逃命线。然而,其上升的型态,很容易使投资者误认为是另一波段的涨势,形成“多头陷阱”。

8、第C浪

C浪是调整波浪的终点,通常跌势强烈。具有第3浪类似的特性,跌度大,时间持续较久。C浪应该可以再划分为低一级的五个波浪,因此,C浪也是顺流五个浪,逆流三个浪的反叛。C浪的五个波浪代表整个调整市势市势走完,市势将会回头上升。

在平坦形的调整浪之内,C浪多数会低于A浪。常见的奇异数字比率是1,即A浪与C 浪的长度相同。如果整个调整市势以不规则调整浪形态出现,C浪必会跌破A浪的底。在这种情况下,C浪的长度通常是A浪的1.618倍。

另一方面,A、B、C浪以之字形运行时,A浪与C浪的长度将会倾向于一致。换言之,C浪的低点自然会低于A浪浪底。

三、推动浪的型态

在正常的情形下,“推动浪”的上升型态是以五波浪的序列存在。在特殊的情形中,有所谓的“延伸波浪(Extensions)”发生,即在第1、3、5浪中的任一波段,发生的较次一级划分的5波段。下图即为延伸波浪分别在第1、3、5浪中出现的情形。偶尔也出现难于观察延伸波浪,而以5段波浪上升(或下降)的状况。

“延伸波浪”的存在,有助于对未来波段走势的预测分析。由于在经验法则中,延伸波浪仅出现在第1、3、5推动浪中的某一波段。因此,假如第1浪与第3浪的涨幅相等,则第5浪出现延伸波浪的可能性就会增大,尤其是在第5浪中的成交量高于第3浪中,延伸波浪更会出现。同样的,若延伸波浪出现于第3浪,则第5浪的型态涨幅约与第1浪相等。

延伸波浪有可能再衍生次一级的延伸波浪。在下图的例子当中,延伸波浪发生在第5推动浪中,而在延伸波浪的第5浪中又发生次一级的延伸波浪。但这种延伸波浪中的延伸波浪,较常出现在第3推动浪中。见图

延伸波浪,衍生次一级延伸波浪延伸波浪中的延伸波浪,较常发生在第3推动浪

如果在第5浪中发生延伸波浪的现象,那么,在接下来的调整浪中的下跌3浪,将会跌

至延伸波浪的起涨点,并且随后跟着反弹,创下整个循环期的新高价。即第5浪的延伸波浪,通常跟随“二次回档”的调整,一次回档回跌至延伸波浪的起涨点,另一次回档则反弹回升至创新高价的高点。

“二次回档”的型态又可分两种。

一是当这个“价格波动周期”属于较大周期中的第(1)浪或第(3)浪时,第一次回档回跌至延伸波浪的起涨点,即为大周期中的第(2)或第(4)浪低点;第二次回档则反弹回升形成第(3)浪或第(5)浪高点。(见下图)

第一种二次回档

二是当其整个周期属于较大周期的第(5)浪时,第一次回档回跌至延伸波浪的起涨点,是为调整浪a浪的低点;第二次回档则反弹创新高价,是为b浪的高点,c浪则以5浪下跌形态出现,(见下图)

第二种二次回档

“倾斜三角形(Diagonal Triangles)”:

“倾斜三角形”的型态发生在第5浪中,通常处于一段既长又快的飙涨之后,为第5浪的特殊型态。倾斜三角形由于两条收敛缩小的支撑线与压力线形成,第1小浪至第5小浪都包含在两线之内,(如下图)

倾斜三角形倾斜三角形

此外,“倾斜三角形”可以存在两种特例。第一是第1小浪至第5小浪均可再细分次一级浪,有别于延长波浪只出现于第1、3、5浪中其中之一浪的原则。第二是第4小浪可以低于第1小浪高点。

“失败形态”经常在第5浪中出现。失败形态指第5浪的上升未能抵达第3浪的高点,形成所谓“双头形”或“双底形”。(见下图)

第五浪的失败型态:牛市的失败型态

第五浪的失败型态:熊市的失败型态

四、调整浪的型态

“调整浪”的级数与浪数辨别,通常较“推动浪”困难、复杂。因而许多波浪理论的分析者,常常无法及时的辨别出目前行情到底属于何种级数与浪数,往往要到事后才恍然得以确认。

针对这种难题,波浪理论有一个最重要的原则,可以协助分析者用来辨认调整浪的型态,即“调整浪数绝不会是5浪”的原则。

“调整浪”一般可分为4种型态:

1)曲折型:以5 - 3 - 5 的3 浪完成调整,包括“双重曲折型”。

2)平实型:以3 - 3 - 5 的3 浪完成调整,包括“不规则平实型”与“顺势调整型”。

3)三角形:以3 - 3 - 3 - 3 - 3 型态完成调整,有4种形式,包括上升、下跌、收敛与扩张三角形。

4)双重3浪与三重3浪;

这四种型态分别说明如下:

曲折型在一个多头市场中,是个简单的三浪下跌调整型态,可细分为 5 - 3 - 5的波段,B浪高点低于A浪的起跌点,(见下图)

曲折型调整浪曲折型调整浪

1、曲折型:

而曲折型在一个空头时常中,A -B-C的形态则一相反方向向上调整,(见下图)

双重曲折型

通常在较大的波动周期,会出现“双重曲折型”。

2、平实型

平实型与曲折型的不同之处,仅在于较小级数划分的不同,平实型是以3-3-5的型态完成调整浪,如图。在平实型中,A浪的跌势较若,以3段浪完成A浪,并不象在曲折型A 浪是以5浪完成的。

“平实型”的种类又可分细分为3种:

1)普通平实型:此种型态B浪的高点约在A浪的起跌点附近,如前图。C浪低点与A 浪低点相同。2)不规则平实型:此种型态B浪的高点超过A浪的起跌点,C浪低点则将跌破A浪的最低点,见下图。在另一种情形下,即B浪高点若不能高于A浪起跌点,则C 浪的跌幅低点不低于A浪低点。

不规则平实型之一(牛市)不规则平实型之一(熊市)

不规则平实型之二(牛市)不规则平实型之二(熊市)

3)顺势调整型:通常是在一个明显的多头涨势中,顺势以A-B-C的向上倾斜型态,来完成调整浪。在这种型态中,C浪的最低比A浪的起跌点还要高,下图中的第(2)浪即为“顺势调整浪”。

顺势调整浪

在上图中,有一个相当重要的原则,即B浪是以3浪形式上升。若是5浪,则形成“推动浪”,应归划为第(3)浪。符合“调整浪绝不会是第5浪”的原则。

3、三角形:

“三角形”的调整型态仅出现在一段行情中的最后回档,即第4浪中。在这种状况中,多空双方势均力敌,来回拉锯形成牛皮盘档,成交量较低。通常以3-3-3-3-3共15个小浪来完成调整。其型态可分为4种,如下图:

上升三角形

下降三角形

敏感(正)三角形

扩散三角形

三角形调整浪

4、双重3浪与三重3浪:

所谓“3浪”是指“曲折型3浪”或是“平实型3浪”的调整。而“双重3浪”或“三重3浪”即以双重或三重的形式,出现“曲折型”或“平实型”。下图即“双重3浪”的示例和“三重3浪”的示例。

双重3浪图

三重3浪

上图中,每一重3浪之间,夹杂着一段上升3浪“x”。通常这种走势的出现,意味着行情走势的不明显,“调整3浪”一再重复,多空双方蓄势待发,以等待有利于自己的基本分析消息。这种走势突破之后,行情会有一段强而有力的走势。

波浪理论

五、波浪理论的基本原则

1、交替原则(The Rule of Alternation)即“调整浪”的型态是以交替的方式出现。

即“单式(Simploe)”与“复式(Complex)”两种方式交替出现。

假若第2浪是“单式”调整浪,那么在第4浪便会是复式调整浪。如若第2浪为“复式”,则第4浪便为“单式”。(见图a:、b:)

a: b:

在其它的情况下,在一个较大级的调整浪中,若出现“平实型”a-b-c完成A浪时,接下来有可能以“曲折型”a-b-c来完成大B浪。反之亦然。(见下图A、B)

A

B

如若在较大级数中的A浪是以“单式”完成,那么在B浪中极可能出现“复式”,(见图C、D)

C

D

2、“调整浪”型态对后市行情的影响:

行情趋势(涨势)的强弱,可经由调整浪的盘整形式,来加以预测估计,见下图

曲折型与变重曲折型:

(一般强度)

平实型与不规则平实型:

(强势)

顺势调整型:

(超级强势)

双重3浪或三重3浪:

(强势)

三角形:

(冲势强劲,但是行情幅度不大)利用调整浪的型态预测后市涨势强度

3、调整浪的计数:

依据艾略特的“自然法则”,第4浪的低点不能低于第1浪的高点;第3浪的波幅经常是最长的,而且绝不是最短的一个推动浪。依此可以正确的辨认浪数,

左:错误右:正确左:错误右:正确左:错误右:正确

4、波浪幅度相等原则:

在第1、3、5浪三个推动浪中,其中最多只有一个浪会出现延长波浪,而其它两个推动浪则约略相等,仍会以0.618的黄金比率出现对等的关系。

5、轨道趋势

艾略特认为“波浪理论的走势,应该在两条平行的轨道之内”,艾略特建议在较长期的图表绘制,应使用“半对数图表”,用以表示价格涨升的倾向。以免在特别的高价圈中出现失真的图形趋势。

“轨道”的绘制须在第1浪完成之后,即有了第1浪的起涨点“0”,与第1浪的最高点“1”。然后根据第1浪的涨幅(0至1)乘以0.618得到“2”的假设位置。

在有了“0、1、2”等3个点之后,由“0”到“2”划一条延长直线;另一条平行线则经过“1”点划出。如此即得到一个“轨道趋势”。

假若第2浪的低点,无法接触到前面假设的支撑线时,便要将之修改。

当第3浪开始发动,若有不能与上面的平行线接触或者超过,仍然要加以修改。

同样的,第4浪的下跌调整,若是有所误差,也需要重新修改,当依据“2”、“4”两点与“3”的平行轨道划出之后,即为最后正确的轨道。

有时一条平行线的决定,需要靠个人的经验。在许多的情况下,由“1”所绘制的平行线,其效果与意义,大于经过“3”所绘制的平行线。

六、费波尼西序列数(黄金律)

“黄金律”在“美学”或自然界中是一个相当重要的比例数字,举凡金字塔的建造、书本纸张的长宽比例,均运用到“黄金律”的比例数字。

然而“黄金律”的远离直至公元十三世纪,经由“费波尼西序列数字(FibonacciSequence Number)”,才得以证明。所谓“费波尼西序列数”,有人称之为“奇异数字”,是由一数字序列所组成:1,1,2,3,5,8,13,21,34,55,89,144,.....

这些序列数字,有以下几个特性:

1、每两个连续的数字相加,即等于第3个数字。

2、任何一个数字在比例上相当于后面一个数字的0.618倍(除了前面4个数字外)。

3、任何一个数字为前一个数字的1.618。

4、任何一个数字为其前第二个数字的2.618倍。

5、任何一个数字为其后第二个数字的0.382倍。

从以上4个主要的比例数字,可以演算出以下的比例关系:

(1)2.618 - 1.618 = 1

(2)1.618 - 0.618 = 1

(3)1 - 0.618 = 0.382

(4)2.618 × 0.382 = 1

(5)2.618 × 0.618 = 1.618

(6)1.618 × 0.618 = 1

(7)0.618 × 0.618 = 0.382

(8)1.618 × 1.618 = 2.618

1、“费波尼西序数”在波浪理论上的应用

艾略特在波浪理论中,一再的强调“自然法则”,波浪的数目可以发现与“费波尼西序数”相当温和。每一波动周期以8浪完成,5浪上升,3浪下跌,较大波动周期有89浪,更大的有144浪,均为序列数字。

2、“黄金律”在波浪理论上的应用在波浪理论中,每一波浪之间的比例,包括波动幅度与时间长度的比较,均符合“黄金律”的比例。对于技术分析者,这是一个相当重要的依据。

除了在第五节中,提到的“波浪幅度相等原则”外,黄金律的比例分析,有下列经常出现的原则:

(1)第5浪的波动幅度,为第1浪起涨点至第3浪最高点间幅度的某一“黄金律”比例数字,包括0.382、0.618、0.5、1与1.618等类似比例。

(2)在调整浪中,C浪与A浪间的比例,也吻合“黄金律”的比例数字。通常C浪长度为A浪的1.618倍。在某些状况下,C浪的底部低点经常低于A点之下A浪长度的0.618倍。

在倾斜三角形中的震荡走势,每一浪长度为前一浪的0.618倍。

七、波浪理论小结

波浪理论基本纲要:

1、一个完整的价格波动周期,包括8浪,其中5浪上升,3浪下降。

2、划分为5浪的上升趋势,仅为一个较大周期趋势的部分阶段。

3、调整浪划分为3浪。

4、两种简单的调整浪型态为“曲折型”5-3-5与“平实型”3-3-5。

5、三角形通常在第4浪出现,即在最后一浪之前出现,也可能在B浪的调整浪出现。

6、波浪可结合组成更大周期的波浪,亦可细分更小的次级浪。

7、通常一个推动浪出现延长波浪,其它两个推动浪的幅度与时间则相等(对等原则)。

8、“费波尼西序数”为波浪理论的数学基础。

9、波浪的数目与“费波尼西序数”相符合。

10、“黄金律”的比例数字为行情回档的幅度测量。

11、“交替原则”可以警告投资人行情并非一成不变。

12、熊市中,调整底部不会低于第4浪低点。

13、第4浪低点不会低于第1浪高点(在期货市场则非一定)。

14、波浪理论依其重要顺序,着重型态、比例与时间。

15、波浪理论主要使用于综合平均指数,对于个别股票功能未必显著。

16、波浪理论适用于投资人大量参予的商品期货。