InvestmentTermSheet样本

(完整版)termsheet模板

甲方(公司)和乙方(VC)Investment Termsheet(投资意向书)20XX年01月01日被投公司简况XXXX公司 (以下简称“甲方”或者“公司”) 是总部注册在开曼群岛的有限责任公司,该公司直接或者间接的通过其在中国各地的子公司和关联企业,经营在线教育开发、外包和其他相关业务。

总公司、子公司和关联企业的控股关系详细说明见附录一。

公司结构甲方除了拥有在附录一中所示的中国的公司股权外,没有拥有任何其他实体的股权或者债权凭证,也没有通过代理控制任何其他实体,也没有和其他实体有代持或其他法律形式的股权关系。

现有股东目前甲方的股东组成如下表所示:股东名单股权类型股份股份比例黄马克/CEO 普通股 5,000,000 50%刘比尔/CTO 普通股 3,000,000 30%周赖利/COO 普通股 2,000,000 20%——-—--—---—-——-———--————————---——————-—-—--——---—-——---—合计: 10,000,000 100%投资人 / 投资金额某某VC (乙方)将作为本轮投资的领投方(lead investor)将投资:美金150万跟随投资方经甲方和乙方同意,将投资:美金100万---—---—--——-—-—-———-—-—-——--—---—-———-—------———-—————-——----—--—-—-————投资总额美金250万上述提到的所有投资人以下将统称为投资人或者A轮投资人。

投资总额250万美金(“投资总额”)将用来购买甲方发行的A轮优先股股权.本投资意向书所描述的交易,在下文中称为“投资”。

投资款用途研发、购买课件 80万在线设备和平台 55万全国考试网络 45万运营资金 45万其它 25万总额 250万详细投资款用途清单请见附录二。

投资估值方法公司投资前估值为美金350万元,在必要情况下,根据下文中的“投资估值调整”条款进行相应调整。

投资条款清单termsheet详解一个例子

一、一个例子Z投资基金ABC公司第一轮融资出售可转换优先股条款清单发行方: ABC公司或其海外注册的母公司投资额:二百万美元以内。

如果高于此金额,需经双方同意。

购股方: Z基金或XYZ投资公司管理的其他基金投资方式:以二百万美元购买A系列可转换优先股股票形式: A系列可转换优先股可以1:1的比率按原购买价转换为普通股。

原购买价为充分稀释后投资后作价八百万美元,其中包括二百万的融资款。

预计交易达成日期:预计投资达成时间为2005年11月底股息: A系列优先股的持有者将获得季度股息,按以下两种分成计算方法金额较高的一种计算:(1)年利率为8%的非累积的股息,(2)相当于转换后的比例与普通股有同样的分红额。

清算优先权:在公司清盘、解散、合并、被收购、出售控股股权、以及出售主要部分或全部资产时,A系列优先股的持有者有权获得原价加上8%的复利的金额。

剩余资产由普通股股东与优先股股东按相当于转换后的比例进行分配,但A系列优先股的持有者最多获得三倍于原始投资的金额。

如果A系列优先股的持有者已经获得三倍于原始投资的金额,剩余的资产将由普通股股东按比例分配。

转换办法: A系列优先股的持有者有权选择在任何时间将所持的优先股转换成普通股,转换比率是1:1,但要按下一条款进行调整。

转换时公司必须付清所有应付的分红,转换时如果有不足一股的零头,公司当以等值的现金支付给投资者。

自动转换:在公司上市公开发行股票时,A系列优先股按当时适用的转换价格自动转换成普通股股票,前提是新股发行值不低于1000万美元(扣除承销费和上市费用之前)(有效的IPO)。

反稀释条款:如果新发行的股权的价格低于A系列优先股(董事会同意的用于员工期权计划的股权和其他用于特殊目的的获免股权除外),A系列优先股的股价需按平摊加权平均法做相应调整。

A系列优先股在拆股、股票分红、并股、或者以低于转换价格增发新股,以及其他资产重组的情况下也要按比例获得调整。

回购保证: A系列优先股的持有者有权选择在A系列优先股发行后五年后任何时间要求公司回购其股权。

投资合作意向书TERMSHEET样本

投资合作意向书TERMSHEET样本尊敬的合作伙伴,感谢您对与我们进行投资合作的兴趣。

为了明确双方的合作意向和合作条件,我们编写了以下投资合作意向书TERMSHEET样本,作为进一步沟通和协商的依据。

1.投资方信息(在这一部分中,提供投资方的详细信息,包括公司名称、法定代表人姓名、联系方式等)2.被投资方信息(在这一部分中,提供被投资方的详细信息,包括公司名称、法定代表人姓名、联系方式等)3.投资金额投资方拟向被投资方投资的金额为XX万元人民币。

双方同意根据需要进行进一步讨论和确定。

4.股权结构(在这一部分中,详细描述双方在合作中所持有的股权比例,以及投资金额与股权比例之间的对应关系)5.合作方式(在这一部分中,详细描述双方的合作方式,可以是资金注入、战略合作或其他形式的合作)6.投资回报和退出方式(在这一部分中,详细描述投资方的预期投资回报和退出方式,可以是分红、股权转让或其他形式的退出方式)7.合作期限(在这一部分中,确定合作的期限,可以是固定期限、无固定期限的合作等)8.保密条款双方同意在合作期间和合作终止后继续保持对双方涉密信息的保密,并承诺不向第三方披露,除非获得双方事先书面同意。

9.争议解决双方同意如发生争议,应通过友好协商解决。

协商不成的,双方同意提交有管辖权的法院解决。

10.其他约定事项(在这一部分中,可以补充双方其他约定的事项,如双方的权利和义务、合作的具体细节等)以上为投资合作意向书TERMSHEET样本的主要内容,旨在明确双方的合作意向和合作条件。

请您阅读并确认同意以上内容,如有其他意向或建议,也欢迎您提出。

若您同意以上内容,请您签署并回复该意向书。

我们期待与您进一步展开合作。

谢谢!此致敬礼。

InvestmentTermSheet(投资意向书英文版)

Investment Term Sheet(投资意向书)20xx 年xx 月xx 日甲方(公司)乙方(VC )被投公司简况是总部注册在开曼群岛的有限责任公司,该公司直接或者间接的通过其在中国各地的子公司和关联企业,经营在线教育开发、外包和其他相关业务。

总公司、子公司和关联企业的控股关系详细说明见附录一。

(以下简称“甲方”或者“公司”)XXXX公司公司结构甲方除了拥有在附录一中所示的中国的公司股权外,没有拥有任何其他实体的股权或者债权凭证,也没有通过代理控制任何其他实体,也没有和其他实体有代持或其他法律形式的股权关系。

现有股东目前甲方的股东组成如下表所示:股份比例股份股权类型股东名单50% 5,000,000 普通股/CEO30% 3,000,000 普通股/CTO20% 2,000,000 普通股/COO100% 10,000,000合计:投资人/投资金额某某VC (乙方)将作为本轮投资的领投方(lead investor )将投资:美金150 万跟随投资方经甲方和乙方同意,将投美金100 万;投资额250 万美金。

上述提到的所有投资人以下将统称为投资人或者A 轮投资人。

投资总额250万美金(“投资总额”)将用来购买甲方发行的A轮优先股股权。

本投资意向书所描述的交易,在下文中称为“投资” 。

投资款用途80 万研发、购买课件55 万在线设备和平台45 万全国考试网络45 万运营资金详细投资款用途清单请见附录二。

投资估值方法公司投资前估值为美金350 万元,在必要情况下,根据下文中的“ 投资估值调整”条款进行相应调整。

本次投资将购买公司股A 轮优先股股份,每股估值0.297 美金,占公司融资后总股本的41.67% 。

公司员工持股计划和管理层股权激励方案现在股东同意公司将发行最多1,764,706 股期权(占完全稀释后公司总股本的15% )给管理团队。

公司员工持股计划将在投资完成前实施。

所有授予管理团队的期权和员工通过持股计划所获得的期权都必须在3 年内每月按比例兑现,并按照获得期权时的公允市场价格执行。

投资条款清单TERM-SHEET (中英文版)

投资人

and/or its affiliates

创业投资中心(有限合伙)及/或其关联方

Actual Controller

实际控制人

“Actual Controller” means any person or group of persons acting in concert that controls the Company, including.

“合格的首次公开发行”指在上海/深圳证券交易所、香港证券交易所主板、NYSE、NASDAQ或其它得到国际认可的证券交易所进行的一次承销的公开招股,且公司的市场价值至少达到亿人民币,并且融资规模不少于亿人民币。

实际控制人和公司承诺尽最大努力在年月日前实现首次公开发行,并且在公开发行后保持公司股票足够的流动性。

交割预计将于最终协议生效之日起个工作日内进行,届时投资人向公司新开立的验资账户支付全部投资款项。

Qualified IPO

合格的首次公开发行

“Qualified IPO” means the closing of a firm commitment underwritten public offering of common shares of the Company at Shanghai/Shenzhen Stock Exchange, the Main Board of the Hong Kong Stock Exchange, NYSE, NASDAQ or other internationally recognized stock exchanges, with the Company’s market capitalization at least RMBand funding size no less than RMB.

投资意向书(TERMSHEET)

投资意向书协议编号:【】签订地点:【】甲方:上海汇银(集团)有限公司(甲方系本意向所涉被投公司创始股东)上海明嘉投资管理有限公司乙方:东方国际(集团)有限公司(乙方系本意向所涉投资方)丙方:上海领秀电子商务有限公司(丙方系本意向所涉被投公司)鉴于:甲、乙、丙三方经平等自愿协商,就乙方以增资方式入股丙方事宜,于上海市长宁区达成如下意向:第一条公司简况丙方(以下简称“公司”)注册于中国上海静安区南京西路758号18楼B室,公司注册资本人民币2000万元,公司法定代表人王启明,公司主营业务为:电子商务,计算机软硬件及网络产品的技术开发、技术服务和销售,奢侈品牌的线上线下展示及销售等。

第二条公司创始股东截至本意向签署之时,公司股东(以下简称“创始股东”)组成如下表所示:股东名单出资持股比例上海汇银(集团)有限公司 1700万元人民币 85%上海明嘉投资管理有限公司300万元人民币15% -----------------------------------------------------合计: 2000万元人民币 100%第三条增资金额3-1 具体金额乙方将对公司增加投资人民币【】万元【大写:】。

3-2 部分留置各方同意,增资总额的20%乙方有权留置(具体留置方式另议),但该等留置不影响乙方全部享有本意向以及乙方增资入股后按全部增资额(不扣除留置部分)所应享有的全部权利及收益。

在乙方确认甲方及公司按约履行本意向及未来签署的正式协议或合同所涉全部义务的情况下,乙方应释放该等留置款项,若甲方存在任意应向乙方及公司支付和承担的责任和款项的,乙方有权在该等留置款项中直接扣除。

第四条增资款用途增资款用于:公司研发费用、在线设备和平台费用、运营资金、品牌推广、品牌开发等。

第五条公司估值甲、乙、丙三方确认:以2013年10月31日为评估基准日,公司估值为人民币【】万元【大写:人民币万元整】。

第六条增资后公司的股权结构乙方对公司增资完成后,公司的股权结构如下表所示:股东名单出资股权比例东方国际(集团)有限公司万元人民币 %上海汇银(集团)有限公司 1700万元人民币 %上海明嘉投资管理有限公司 300万元人民币 %--------------------------------------------------- -合计万元人民币 100%第七条增资后公司的治理7-1 公司股东会公司股东会由增资后股东组成。

Term sheet

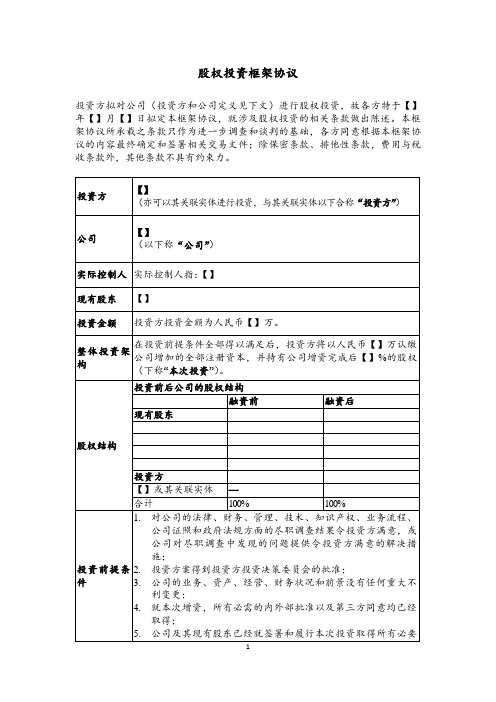

股权投资框架协议投资方拟对公司(投资方和公司定义见下文)进行股权投资,故各方特于【】年【】月【】日拟定本框架协议,就涉及股权投资的相关条款做出陈述。

本框架协议所承载之条款只作为进一步调查和谈判的基础,各方同意根据本框架协议的内容最终确定和签署相关交易文件;除保密条款、排他性条款,费用与税收条款外,其他条款不具有约束力。

•公司转让、授权或以其他方式处置主要知识产权;[注:在知识产权方面的例外情形,各方可以在最终交易文件中再行确定体现]•单笔对外投资超过100万元;•年度财务预算之外的,其他超过人民币100万元的支出;•单笔人民币20万元以上诉讼、仲裁的提起及和解;•年度预算外公司资产(指账面价值单笔超过人民币100万元)的资产的购置,承租,转让,出租等各种形式的处置;•为任何第三方提供担保(保证或者抵押、质押等);•将改变或变更任何股东的权利、义务或责任,或稀释任何股东的所有权比例的任何诉讼或仲裁;•聘任或解聘公司总经理、副总经理或财务总监;以及采纳或修改标准雇佣合同或高管福利计划;•批准公司经营计划和年度预算,以及对公司年度预算进行20%以上的更改;•超过年度预算20%之外的公司新的债务融资计划;•为任何员工或管理人员做出超过30万元的补偿;•批准或发行公司(包括其子公司)的股票,可转换证券或期权;•采取任何员工股权激励计划,或批准对公司高级管理层薪酬及奖励计划进行重大更改;•任何股息的支付或其它分配的宣派,及公司股息政策的任何改变;•利润分配方案和亏损弥补的方案;•公司的上市计划,包括中介机构的聘用、上市时间、地点、价格等;•启动任何结束公司运作的程序(包括任何"清算事件");•任何关联交易;•对公司尽职调查结束后投资方认为应增加的其它事项。

[同时,各方同意,审议如下事项时,投资方及其委派的董事应当投赞成票:1.现有股东对外转让合计不超过其所持有公司【】%的股权(该等比例随公司后续调整一并摊薄);2.如投资方不参与后续的某一轮融资安排,且就该轮融资安排,投资方在该轮融资后IRR>=【】%;IRR的具体计算方式为:【】。

投资条款清单模版Term Sheet

投资条款清单模版Term Sheet投资条款清单模版(Term Sheet)是在进行一项初步投资决策之前,投资人和公司之间达成的一份协议。

它可以被视为投资合同的“简化版”,其中包含了双方就一些主要条款达成的共识,并且为投资阶段的后续谈判奠定了基础。

以下是一份投资条款清单模版的示范,帮助你了解其主要组成部分和内容。

投资基本信息•投资人名称:•投资金额:•融资轮次(Pre-Seed, Seed, Series A/B/C, 等):•其他投资人(如果有):•投资估值:•投资人持有股份比例:•投资人优先权(如果有):•投资人退出方式(如回购、IPO、融资计划等):股本结构•公司名称:•公司成立日期:•注册资本:•实收资本:•股东的股份比例:•稀释:•优先股或普通股等股份类型的数量和比例:投资条件•投资条款:股份或债务转换、退出方案、股权回购等:•股东权利:议汇权、投票权、信息披露等:•涉及的业务和产品:•营销和销售计划:•就业和人力资源相关事项:•风险、保证和承诺:•权利与完整性保证:其他条款•谈判期限:•条款解释:•法律适用法律:•保密协议:•终止条款:执行条款•需要的文件和信息:•批准和签字:总结上述条款只是投资条款清单模版的一个示范,实际上,有些投资人可能会有其他的特定要求和条款。

因此,在确定任何投资交易之前,双方都应盡量详细地讨论和协商出各种问题,以确保交易的成功和避免未来的法律纠纷。

掌握这份模版只是一个良好的起点,在投资交易中,最重要的是通过良好的沟通和协商达成双方的共识。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Investment Term Sheet样本佚名“Term Sheet”是创业者向VC融资中最关键的一个里程碑,记住:VC投资是要有条件的,你找VC谈融资,绝对不仅仅只是谈钱,会牵涉到业务、财务、团队、股权的方方面面。

虽然Term Sheet并不具有法律效力,但是它却描述了这次融资中的主要条款,一旦你和VC都在Term Sheet 上签了字,这差不多等于你的融资有80%,甚至更高的胜算——只要你在尽职调查中不出什么大问题。

以下是一份原汁原味的Term Sheet,敬请品尝。

─────────────────────────────────────────────────────────────────甲方(你的公司)和乙方(VC)Investment Term Sheet(投资意向书)2009年01月01日被投公司简况XXXX公司 (以下简称“甲方”或者“公司”) 是总部注册在开曼群岛的有限责任公司,该公司直接或者间接的通过其在中国各地的子公司和关联企业,经营在线教育开发、外包和其他相关业务。

总公司、子公司和关联企业的控股关系详细说明见附录一。

公司结构甲方除了拥有在附录一中所示的中国的公司股权外,没有拥有任何其他实体的股权或者债权凭证,也没有通过代理控制任何其他实体,也没有和其他实体有代持或其他法律形式的股权关系。

现有股东目前甲方的股东组成如下表所示:股东名单股权类型股份股份比例黄马克/CEO 普通股 5,000,000 50%刘比尔/CTO 普通股 3,000,000 30%周赖利/COO 普通股 2,000,000 20%-----------------------------------------------------合计: 10,000,000 100% 投资人/投资金额某某VC(乙方)将作为本轮投资的领投方(lead investor)将投资:美金150万跟随投资方经甲方和乙方同意,将投资:美金100万----------------------------------------------------------------------投资总额美金250万上述提到的所有投资人以下将统称为投资人或者A轮投资人。

投资总额250万美金(“投资总额”)将用来购买甲方发行的A轮优先股股权。

本投资意向书所描述的交易,在下文中称为“投资”。

投资款用途研发、购买课件 80万在线设备和平台 55万全国考试网络 45万运营资金 45万其它 25万总额 250万详细投资款用途清单请见附录二。

投资估值方法公司投资前估值为美金350万元,在必要情况下,根据下文中的“投资估值调整”条款进行相应调整。

本次投资将购买公司股A轮优先股股份,每股估值0.297美金,占公司融资后总股本的41.67%。

公司员工持股计划和管理层股权激励方案现在股东同意公司将发行最多1,764,706股期权(占完全稀释后公司总股本的15%)给管理团队。

公司员工持股计划将在投资完成前实施。

所有授予管理团队的期权和员工通过持股计划所获得的期权都必须在3年内每月按比例兑现,并按照获得期权时的公允市场价格执行。

A轮投资后的股权结构A轮投资后公司(员工持股计划执行后)的股权结构如下表所示:股东名单股权类型股份股份比例黄马克普通股 5,000,000 27.63%刘比尔普通股 3,000,000 16.58%周赖利普通股 2,000,000 11.05%员工持股普通股 1,764,706 8.75%A轮投资人(领投方)优先股 5,042,017 25.00%A轮投资人(跟投方)优先股 3,361,345 16.67%----------------------------------------------------合计: 20,168,067 100%投资估值调整公司的初始估值(A轮投资前)将根据公司业绩指标进行如下调整:A轮投资人和公司将共同指定一家国际性审计公司(简称审计公司)来对公司2010年的税后净利(NPAT)按照国际财务报告准则(IFRS)进行审计。

经IFRS审计的经常性项目的税后净利(扣除非经常性项目和特殊项目)称为“2010年经审计税后净利”。

如果公司“2010年经审计税后净利”低于美金150万(“2010年预测的税后净利”),公司的投资估值将按下述方法进行调整:2010年调整后的投资前估值=初始投资前估值×2010年经审计税后净利÷2010年预测的税后净利。

A轮投资人在公司的股份也将根据投资估值调整进行相应的调整。

投资估值调整将在出具审计报告后1个月内执行并在公司按比例给A轮投资人发新的股权凭据以后立刻正式生效。

公司估值依据公司的财务预测,详见附录三。

反稀释条款A轮投资人有权按比例参与公司未来所有的股票发行(或者有权获得这些有价证券或者可转股权凭证或者可兑换股票);在没有获得A轮投资人同意的情况下,公司新发行的股价不能低于A轮投资人购买时股价。

在新发行股票或者权益性工具价格低于A轮投资人的购买价格时,A轮优先股转换价格将根据棘轮条款(ratchet)进行调整。

资本事件(Capital Event)“资本事件”是指一次有效上市(请见下面条款的定义)或者公司的并购出售。

有效上市所谓的“有效上市”必须至少满足如下标准:1. 公司达到了国际认可的股票交易市场的基本上市要求;2. 公司上市前的估值至少达到5000万美金;3. 公司至少募集2000万美金。

出售选择权(Put Option)如果公司在本轮投资结束后48个月内不能实现有效上市,A轮投资人将有权要求公司——在该情况下,公司也有义务——用现金回购部分或者全部的A轮投资人持有的优先股,回购的数量必须大于或等于:1. A轮投资人按比例应获得的前一个财年经审计的税后净利部分的10倍,或者2. 本轮投资总额加上从本轮投资完成之日起按照30%的内部收益率(IRR)实现的收益总和。

拒绝上市后的出售选择权本轮投资完成后36个月内,A轮投资人指定的董事提议上市,并且公司已经满足潜在股票交易市场的要求,但是董事会却拒绝了该上市要求的情况下,A轮投资人有权要求公司在任何时候用现金赎回全部或者部分的优先股,赎回价必须高于或等于:1. 本轮投资额加上本轮完成之日起按照30%内部报酬率(IRR)实现的收益总和;2. A轮投资人按比例应获得的前一个财年经审计的税后净利部分的25倍。

未履行承诺条款的出售选择权如果创始股东和公司在本轮投资完成后12个月内,没有完成下文“签署和完成交易的前提条件和交易完成后的承诺条款”中定义的投资后承诺条款,公司必须按照A轮投资人要求部分或者全部的赎回本轮发行的优先股;赎回的价格按照本金加上本轮投资完成之日起按照30%内部报酬率(IRR)实现的收益的总和。

创始股东承诺所有创始股东必须共同地和分别地承诺公司将有义务履行上述出售选择权条款。

转换权以及棘轮条款(Ratchet)A轮优先股股东有权在任何时候将A轮优先股转换成普通股。

初始的转换率为1:1。

A轮优先股的股价转换率将随着股权分拆,股息,并股,或类似交易而按比例进行调整。

新股发行的价格不能低于A轮投资人的价格。

在新发行股票或者权益性工具价格低于A轮投资人的购买价格时,A轮优先股转换价格将根据棘轮条款(ratchet)进行调整。

清算优先权当公司出现清算,解散或者关闭等情况(简称清算)下,公司资产将按照股东股权比例进行分配。

但是A轮投资人将有权在其他股东执行分配前获得优先股投资成本加上按照20%内部回报率获得的收益的总和(按照美金进行计算和支付)。

在公司发生并购,并且i) 公司股东在未来并购后的公司中没有主导权;或者ii) 出售公司全部所有权等两种情况将被视为清算。

在上述任何情况下,A轮优先股股东有权选择在执行并购前全部或部分的转换其优先股。

如果该交易的完成不满足清算条款,A轮投资人将有权废除前述的转换。

沽售权和转换权作为累积权益上述A轮投资人的出售选择权和转换A轮优先股权是并存的,而不是互斥的。

公司和现有股东以及他们的继任者承诺采取必要的、恰当的或者可采取的行动(包括但不限于:通过决议,指定公共声明并填写相关申请,减少公司的注册资本等)来执行上面提到的赎回或者回购优先股。

强卖权(Drag Along)创始股东和所有未来的普通股股东都强制要求同意:当公司的估值少于美金XX百万时,当多数A轮优先股东同意出售或者清算公司时,其他A轮优先股股东和普通股股东必须同意该出售或者清算计划。

公司治理本轮投资完成后,董事会将保留5个席位,公司和现有股东占3个席位,A轮投资人占2个席位(投资董事)。

董事会必须每季度至少召开一次。

除了以下所列的“重大事项”,董事会决议必须至少获得3个董事其中至少包括1名投资董事肯定的批准才能通过。

某些重大事项的批准需要得到所有董事书面肯定的批准才能通过。

该条款同样应用在公司的所有子公司和其他控制的实体中。

需要所有董事批准生效的“重大事项”包括但不限于如下方面:(a) 备忘录和公司章程的修订;(b) 收购、合并或者整合;出售或者转移的资产或者股东权益超过人民币XX元;转移、出售并且重购公司注册资本金或者公司股权;建立或者注资任何合资公司;清算或者破产;(c) 变更注册资本;变更股本,发行或者销售其他类股凭证,发行超过金额人民币YY元的公司债;(d) 为不是子公司或者母公司的第三方提供担保;(e) 变更或者扩展业务范围;非业务范围内的交易和任何业务范围之外的投资;(f) 分红策略和分红或其他资金派送;(g) 任何关联方交易;(h) 指定或者变更审计机构;变更会计法则和流程;(i) 任命高层管理人员,包括CEO,COO,CFO;(j) 批准员工持股计划;(k) 确定上市地点,时间和估值;(l) 批准公司的年度业务计划和年度预算;任何单笔支出超过人民币20万元的或者12个月内累积超过人民币100万元的预算外支出。

A轮投资人的股东权利公司全体股东间通过协议保证拥有但不限于如下权利:知情权(information right)、查阅权(inspection right)、要求登记权(demand registration right)、附属登记权(piggyback registration right)、新股优先购买权(pre-emptive rights to new issuance)、优先取舍权(right of first refusal)、跟随权(tag-along right)以及创始股东的锁定周期。

创始股东的股票出售是受限的(参见“创始股东售股限制”条款)。

上述权限除了登记权和原始股东锁定期之外将在公司有效IPO之后失效。

创始股东售股限制从本次投资完成之日起到上市后9个月内,所有创始股东的股票交易受限:即在没有得到A 轮投资人的书面同意情况下,创始股东的股票(包括任何形式的期权,衍生品,抵押品或者这些股票相关的安排)都不能转让给第三方。