《国际结算》第6章:国际结算方式(三):银行保函(1)

第6章 银行保函(国际结算)

银行保函

1、什么是银行保函? 2、见索即付保函的特点 3、银行保函的当事人 4、银行保函的开立 5、银行保函与跟单信用证的异同

一、什么是银行保函

国际贸易中,当使用赊销、延期付款等结算 方式时,进口方向出口方提供的,银行担保 在收到出口方有关货物后,进口方一定付款, 如进口方未能付款,由担保行代为支付的一 种保函。

付款保函的金额与期限:

金额:合同金额 期限:

生效日:一般自开立日起生效 失效日:一般为合同规定的付款期限到期日,或 是付款保函有减额条款,当保函金额随着进口商 的每次支付而自动扣减金额,当扣减至零时,保 函自动失效。

质量保函的金额与期限:

金额:

通常是合同价款的5%-10%

期限:

生效日:一般始于工程竣工之日或交货完成之日。 失效日:一般止于工程验收合格之日。

维修保函(letter of maintenance guarantee):

在对外承包工程合同中,承包人向工程业主 提供的,银行担保在工程质量不符合合同规 定,而承包人又不能维修时,由银行按规定 赔偿一定金额给工程业主的一种信用保函。

案例

一、P与B签订了一份建筑合同,应P要 求,G银行开出以B为受益人的保函。保 函规定:如果P未能履行上述合同项下的 契约责任,我行保证赔付你方之损失, 最高金额不超过1000万欧元。 二、案情同上,但保函规定:我们保证 凭首次书面要求文件向你方支付索款要 求的金额,最高不超过1000万欧元。

从属性保函:是基础合同的附属性契约,其法 律效力随合同的存在而存在,银行承担第二性 的付款责任。当受益人索偿时,担保人要调查 确认申请人违约,担保人才负责赔偿。 见索即付保函: 根据基础合同开出但不依附于基础合同,银 行承担第一性的付款责任。当受益人提交书面 索赔要求和保函规定的单据时,担保行必须赔 付,而无须调查合同履行的情况。 我们所称国际结算中的银行保函特指见索即付 保函。

第六章 国际结算

国际贸易汇款

第一节 国际结算方式概述

国际结算方式种类 结算方式应具备的条件 顺汇和逆汇

一、国际结算方式的种类

1、国际结算的过程:

运用结算工具,按照一定的结算方式,通过国际 商业银行的非现金结算的方法,来实现货币的转 移,达到清偿国际间债权债务的目的。

2、简述国际结算的方式 汇款方式(REMITTANCE)、跟单托收方式 (DOCUMENTARY COLLECTION) 、跟单信用证方式 (DOCUMENTARY L/C) 、保函方式(LETTER OF GUARANTEE) 、记帐方式(CLEARING METHOD)

1、票汇的含义:票汇是汇出行应汇款人申请,代其开立 以汇入行为付款人的银行即期汇票,并交还汇款人,由汇 款人自寄或自带给国外收款人,由收款人到汇入行凭票取 款的汇款方式。 2、票汇的基本流程:办理票汇业务时,汇出行要出具 汇票通知书或票根并寄到汇入行,以便汇入行(付款行) 在收款人持票向其取款时,凭票根核对汇票的真伪,待 证实汇票无误后,解付票款给收款人,并将付讫收据寄 到汇出行,从而完成一笔票汇业务

是指由债权人或收款人向银行提供收款凭证,委托银行 通过国外代理行向国外债务人索取款项。 在逆汇方式中,结算工具(票据或单据)的传递方向是从债 权人到债务人移动,恰与资金的流向相反。传统结算中的托 收方式和信用证方式都属于逆汇。 1、从结算工具看,结算工具的流向和货款 逆汇的特点: 的正好相反

2、是债权方主动向债务放索取货款的方式。

注:汇款方式除可用于贸易货款的支付外,还常用于各种 贸易从属费用(如保证金、运费、保险费、佣金)的支付。

一、汇款方式及其当事人(二)

2、汇款业务的当事人

1)、汇款人(REMITTER)。向银行交付款项,申请汇付 的人。对于贸易货款的支付,汇款人通常就是贸易的买方。 2)、收款人/受款人。又称收益人(BENIFICIARY), 是汇款人指定接受汇款的人。对贸易货款的支付,通常是贸 易的卖方。 3)、汇出行(REMITTING BANK)。是接受汇款人委托,办 理接受和汇出汇款业务(OUTWARD REMITTANCE)的银行。 4)、汇入行/解付行(PAYING BANK)。是接受汇出行委托, 办理汇入汇款(INWARD REMITTANCE)和解付汇款给收款人 业务的银行。

国际结算实验教程(习题答案)

第一章国际结算概述一、单项选择题1.A 2.C 3.B 4.A 5.D 6.D二、简答题1.国际结算的研究对象有哪些?答:1)国际结算工具2)国际结算方式3)以银行为中心的支付体系4)国际贸易融资2.在新的历史时期,国际结算呈现出哪些发展趋势?答:1)信用证结算方式逐渐边缘化2)附属结算方式的应用日益广泛3)混合结算方式日趋增多4)电子化趋势更加显著第二章国际结算中的票据一、单项选择题1.B 2.A 3.C 4.B 5.D 6.D 7.C二、简答题1.票据具有哪些功能?国际结算实验教程答:1)支付和流通功能2)融资功能3)信用功能2.背书的方式有哪些?答:1)限制性背书。

限制性背书是指持票人在汇票背面签字而将其权利转让给其在汇票背面所指定的某一人的行为。

2)指示性背书。

指示性背书又称记名背书,是指持票人在汇票背面签字而将权利转让给其指定的某人或某人的指定人的行为。

3)空白背书。

空白背书是指持票人在汇票的背面仅仅签字而没有指定其他内容的行为。

3.简述本票与汇票的区别。

答:1)基本当事人不同。

本票的基本当事人有两个,即出票人和收款人;而汇票的基本当事人有三个,即出票人、付款人和收款人。

2)基本性质不同。

本票是一种无条件支付承诺;而汇票是一种无条件支付命令。

3)出票人的责任不同。

本票的出票人是主债务人,始终承担主要付款责任;汇票的出票人只承担保证付款人支付的连带付款责任,汇票一旦承兑,就由承兑人承担主要责任,而出票人则退居为从债务人。

4)份数不同。

本票签发一式一份,因为出票人对票据承担不可推卸的主要付款责任;汇票一般成套签发,各份汇票注明相应的编号,同时注明如果本汇票获得支付,其他各份均无需支付。

第三章汇款结算方式一、单项选择题1.A 2.B 3.D 4.C 5.B6.D 7.A 8.B 9.D 10.D二、简答题1.简述电汇的业务程序。

2答:1)汇款人填写电汇申请书,缴款付费给汇出行,并在申请书上说明使用电汇方式。

《国际结算》第6创新章:国际结算方式(三):银行保函

• 银行保函概述 • 银行保函的运作流程 • 银行保函的风险管理 • 银行保函的案例分析 • 银行保函的发展趋势与展望

目录

Part

01

银行保函概述

定义与特点

定义

银行保函是指银行应申请人要求,向受益人出具的、承诺在申请人未能履行其 义务时,由银行承担一定金额支付责任或经济赔偿责任的书面保证文件。

担保银行将保函及单据流转至申 请人,申请人确认无误后签署回 执。

银行保函的兑付

兑付条件

当发生符合保函条款的事件时,受益人可向担保银行请求兑付。

兑付流程

受益人提交兑付请求及相关证明文件,担保银行审核后进行兑付。

追偿权

若兑付后申请人未按照协议履行相关义务,担保银行有权向申请人追偿。

终止效力

兑付完成后,保函效力终止。

Part

05

银行保函的发展趋势与展望

电子化与数字化趋势

电子化与数字化已成为银行保函的发展趋势,通过电子化和数字化手段,保函的开立、 通知、修改和注销等流程更加便捷高效,降低了操作成本和时间成本。

电子化和数字化还提高了保函的安全性和可靠性,减少了伪造和欺诈的风险。同时,数 字化保函也便于保存和查询,提高了管理效率。

国际合作与标准化发展

随着国际贸易的不断发展,银行保函 的国际合作与标准化显得越来越重要。 各国银行和国际组织正在推动保函标 准的制定和实施,以促进保函业务的 规范化和便利化。

国际合作与标准化发展有助于提高保 函的国际认可度和接受度,降低交易 风险和成本,促进国际贸易的发展。

未来市场机遇与挑战

随着全球经济的发展和贸易的增加,银行保函市场将迎来更 多的机遇和挑战。未来,银行保函业务将更加多元化和个性 化,以满足不同客户的需求。

第六章 国际结算方式——银行保函和备用信用证

又称贷款保函,是指由借款人委托担保行向贷款人开立的用以保 证借款人按约还本付息的一种银行保函。

2. 透支保函(overdrawn guarantee)

是指担保行应申请人的请求开立的保证对另一家银行给予的透支 负偿还责任的银行保函。

2018年9月19日星期三

⑶银行保函

担保行

⑸提出索赔 ⑹进行赔付

通知行

图6-3

2018年9月19日星期三

转交式银行保函的业务流程

目录 上一页 下一页

第六章 国际结算方式——银行保函和 备用信用证

2. 转开银行保函

⑴交易合同

申请人

⑽ 赔 偿 担 保 行 损 失 ⑼ 提 出 索 赔 ⑵ 申 请 开 立 银 行 保 函 ⑶开出反担保函,要求转开 ⑹ 进 行 赔 付

3.提货保函(shipping guarantee)

是指担保行应进口商的申请开立的,以船公司为受益人, 要求船公司允许进口商不凭正本提单提货,对于由此而使船公 司承担的一切费用、责任和风险,银行保证进行赔偿的银行保 函。

2018年9月19日星期三

目录 上一页 下一页

第六章 国际结算方式——银行保函和 备用信用证 三、其他类保函

分留置款项退回给进口商或工程业主。

2018年9月19日星期三

目录 上一页 下一页

第六章 国际结算方式——银行保函和 备用信用证

5.质量保函(quality guarantee)和维修保函

(maintenance guarantee)

是指担保行应卖方或承包商的请求出具给买方或工程业主,以担

保货物或工程质量符合合同规定的银行保函,在工 程项目合同项下对工程质量进行担保时则通常使用维修保函。

第六章 银行保函结算方式 《国际结算》PPT课件

第二节 银行保函的种类

• 一、保函的常见类型 • 二、银行保函的种类

一、保函的常见类型

• (一)独立性保函和从属性保函

• 按照与基础合同的关系,银行保函可分为独立行保函和从属性保函两大 类。

• 1.独立性保函(Independent Guarantee) • 独立性保函是指根据基础交易合同开立,但一经开立后其本身的效力并

二、银行保函的种类

• (一)预付款保函(Advance Payment Guarantee) • 预付款保函又称还款保函(Repayment Guarantee),在贸易合同中还可

称为定金保函(Down-Payment Guarantee),是指担保行根据申请人 (合同中的预付款收款人,通常情况下是出口商)的要求向受益人(合 同中的预付款付款人,通常是进口商)开立的、保证一旦申请人未履行 或未能全部履行合同时,将在收到受益人提出的索赔后向其返还该预付 款的书面保证承诺。 • (二)投标保函(Tender Guarantee,Bid Guarantee,Bid Bond) • 投标保函是指担保行应申请人(投标人)的要求向受益人(招标人)开 立的、保证申请人履行一定的责任和义务,否则担保行将向受益人赔付 一定金额的书面担保承诺 • (三)履约保函(Performance Guarantee) • 履约保函是指担保行应申请人的要求向受益人开立的保证申请人按合同 条款履行各项义务,否则由担保行赔偿受益人一定金额损失的保证文件。

案例导入

• 意大利甲银行于某年6月15日开立一份见索即付保函,受 益人为中国乙公司,申请人为意大利丙公司。保函适用 《国际商会见索即付保函统一规则》URDG 458号。由于丙 公司提供的生产线存在质量问题,且经要求后仍未能妥善 解决,受益人遂于8月6日向甲银行发出了保函项下的索偿 通知。甲银行于9月13日发来电文,告知由于丙公司在意 大利法院申请了保全措施,故而无法支付该保函项下款项。 后受益人委托律师和商会与甲银行反复交涉,指出根据意 大利民事诉讼法第669条,凡申请诉前保全措施者,须在 申请之日30天内提起正式诉讼,否则有关当事人可以申请 撤销保全裁定。但是,时至次年9月19日,意行仍声称法 院止付令有效,无法付款,但拒不提供法院止付令或其向 法院提出合理抗辩的任何证据。

国际结算第六章 银行保函

两者的不同之处 (3)支付的款项不同。 信用证下的款项大多是货款;而保函下支付 的不仅是货款,还可能是赔款或退款。 (4)信用证业务中,开证行可指定其他的银行 作为信用证的议付行、付款行或承兑行接受受益 人的单据并向受益人支付或垫付,并且信用证的 到期地点通常在受益人所在地;而保函业务中, 担保行不能指定自身以外的其他银行作为付款行, 也无议付之说,只能由自己承担责任,且保函的 到期地点通常都在担保行所在地。

5.转开行和指示行 转开行(Reissuing Bank)是指接受原担保行的 要求,向受益人开立以原担保行为申请人及反担保 行、以自身为担保行的保函的银行。 转开行一般是指示行(反担保行)的联行或代理 行。转开行转开保函后,成为新的担保行,原担 保行便成为保函的指示行(Instructing Bank)。 转开行一般为受益人所在地银行,而指示行一般 为申请人所在地银行。 6.反担保人(Counter-Guarantor) 就是为申请人向担保行开出书面反担保保函的 人。反担保人负有向担保人(转开行)赔偿的责任, 同时也有权向申请人索偿。

独立性保函

(Independent Guarantee),是指 根据基础合同开具,但又不依附于合同而独立存 在,其付款责任仅以保函自身的条款为准的一种 保函。在此种保函项下,担保银行大多承担第— 性的付款责任,或称独立性偿付合同,即当受益 人在保函项下合理索赔时,担保行就必须付款, 而不管申请人是否同意,也无须调查合同履行的 事实。

一基本项目三银行保函的基本内容保函的编号及开立日期各当事人的名称和地址保函种类保函的有效期二开立保函的依据基础合约三保函金额货币名称及减额条款四索赔条件五先决条件条款六有效期条款1保函生效日期2保函失效日期3保函延期条款4退还保函条款5失效条款的欠缺1

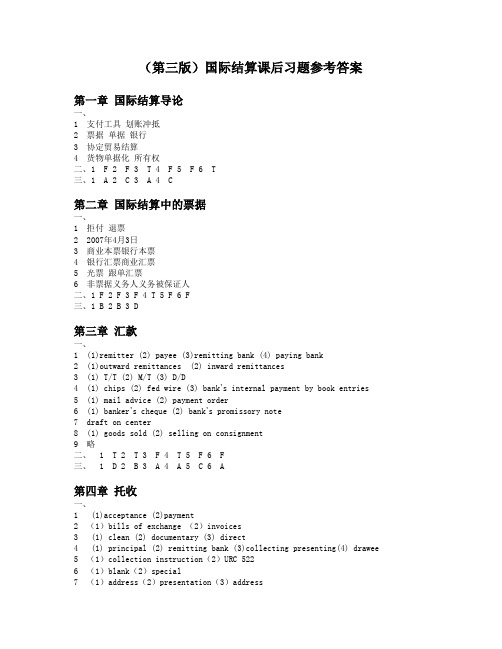

国际结算-庞红(课后习题参考答案)

(第三版)国际结算课后习题参考答案第一章国际结算导论一、1支付工具划账冲抵2票据单据银行3协定贸易结算4货物单据化所有权二、1 F 2 F 3T 4 F 5 F 6T三、1 A 2 C 3 A 4 C第二章国际结算中的票据一、1拒付退票22007年4月3日3商业本票银行本票4银行汇票商业汇票5光票跟单汇票6非票据义务人义务被保证人二、1 F 2 F 3 F 4 T 5 F 6 F三、1 B 2 B 3 D第三章汇款一、1(1)remitter (2) payee (3)remitting bank (4) paying bank2(1)outward remittances (2) inward remittances3(1) T/T (2) M/T (3) D/D4(1) chips (2) fed wire (3) bank’s internal payment by book entries 5(1) mail advice (2) payment order6(1) banker’s cheque (2) bank’s promissory note7draft on center8(1) goods sold (2) selling on consignment9略二、 1T 2T 3 F 4T 5 F 6 F三、 1 D 2 B 3 A 4 A 5 C 6 A第四章托收一、1 (1)acceptance (2)payment2(1)bills of exchange (2)invoices3 (1) clean (2) documentary (3) direct4 (1) principal (2) remitting bank (3)collecting presenting(4) drawee 5(1)collection instruction(2)URC 5226(1)blank(2)special7(1)address(2)presentation(3)address8 (1) payment D/P (2) acceptance D/A(3) tenor draft(4) paid at sight acceptance(5) signed trust receipt (6) promissory notes(7) letter of undertaking9 (1) collection bills purchase (2) advance against collection(3) accommodation bills for discount(4) trust receipt10略二、 1 T 2 F 3 F 4T 5T 6T 7T 8 F 9 F 10 F第五章信用证一、1.有条件2.代理行3.背对背信用证4.信用证的有效期内5.符合信用证条款规定的单据6.开证行7.受益人提交的单据8.进口商/申请人9.第一性的10.偿付行二、BCACB DBBCB ADAAA DB三、×√×√√××√√×四、(单选)CBCCD ACCDB五、1.分析:BanK1 的拒付理由成立。