2015年企业所得税年度纳税申报表(空白表)

中华人民共和国企业所得税月(季)度和年度预缴纳税申报表(B类,2015年版)及填报说明

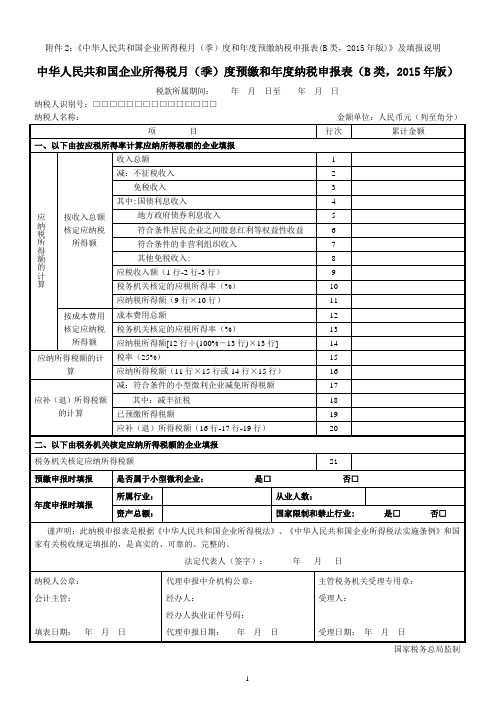

附件2:《中华人民共和国企业所得税月(季)度和年度预缴纳税申报表(B类,2015年版)》及填报说明中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2015年版)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制填报说明一、适用范围本表由实行核定征收企业所得税的纳税人在月(季)度申报缴纳企业所得税时使用。

实行核定应税所得率方式的纳税人,年度汇算清缴使用本表。

二、表头项目1.“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2.“纳税人识别号”:填报税务机关核发的税务登记证件号码(15位)。

3.“纳税人名称”:填报税务机关核发的税务登记证件中的纳税人全称。

三、具体项目填报说明(一)应纳税所得额的计算1.本表第1行至第11行由“按收入总额核定应纳税所得额”的纳税人填写。

第1行“收入总额”:填写本年度累计取得的各项收入金额。

2.第2行“不征税收入”:填报纳税人计入收入总额但属于税收规定不征税的财政拨款、依法收取并纳入财政管理的行政事业性收费以及政府性基金和国务院规定的其他不征税收入。

3.第3行“免税收入”:填报纳税人计入利润总额但属于税收规定免税的收入或收益。

第3行填报4行+5行+6行+7行+8行的合计数。

4.第4行“国债利息收入”:填报纳税人持有国务院财政部门发行的国债取得的利息收入。

5.第5行“地方政府债券利息收入”:填报纳税人持有地方政府债券利息收入。

6.第6行“符合条件居民企业之间股息红利等权益性收益”:填报本期发生的符合条件的居民企业之间的股息、红利等权益性投资收益情况。

不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

7.第7行“符合条件的非营利组织的收入”:根据《财政部国家税务总局关于非营利组织企业所得税免税收入问题的通知》(财税…2009‟122号)等规定,符合条件并依法履行登记手续的非营利组织,填报取得的捐赠收入等免税收入,不包括营利性收入。

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)

中华人民共和国公司所得税月 ( 季 ) 度预缴纳税申报表 (A 类, 2015 年版 )税款所属时期:年月日至年月日纳税人辨别名:□□□□□□□□□□□□□□□纳税人名称 :金额单位:人民币元(列至角分) 行次项目本期金额累计金额1一、依据实质收益额预缴2营业收入3营业成本4收益总数5加 : 特定业务计算的应纳税所得额6 减 : 不收税收入和税基减免应纳税所得额(请填附表1)7 固定财产加快折旧(扣除)调减额(请填附表2)8填补从前年度损失9实质收益额( 4 行+5 行-6 行-7 行-8 行)10税率 (25%)11应纳所得税额( 9 行× 10 行)12减 : 减免所得税额(请填附表3)13 实质已预缴所得税额——14 特定业务预缴(征)所得税额15 应补(退)所得税额( 11 行 -12 行 -13 行 -14 行)——16 减:从前年度多缴在本期抵缴所得税额17 本月(季)实质应补(退)所得税额——18 二、依据上一纳税年度应纳税所得额均匀额预缴19 上一纳税年度应纳税所得额——20 本月(季)应纳税所得额(19 行× 1/4 或 1/12 )21 税率 (25%)22 本月(季)应纳所得税额(20 行× 21 行)23减:减免所得税额 ( 请填附表 3)24本月(季)实质应纳所得税额(22 行 -23 行)25三、依据税务机关确立的其余方法预缴26本月(季)税务机关确立的预缴所得税额27 总分机构纳税人28 总机构分摊所得税额(15 行或 24 行或 26 行×总机构分摊预缴比率)29财政集中分派所得税额总机构30 分支机构分摊所得税额(15 行或 24 行或26 行×分支机构分摊比率)31 此中:总机构独立生产经营部门应分摊所得税额32 分支分派比率33 机构分派所得税额能否属于小型微利公司:是□否□谨申明:此纳税申报表是依据《中华人民共和国公司所得税法》、《中华人民共和国公司所得税法实行条例》和国家相关税收规定填报的,是真切的、靠谱的、完好的。

中华人民共和国企业所得税月(季)度和年度预缴纳税申报表(B类,2015年版)及填报说明

附件2:《中华人民共和国企业所得税月(季)度和年度预缴纳税申报表(B类,2015年版)》及填报说明中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2015年版)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)国家税务总局监制填报说明一、适用范围本表由实行核定征收企业所得税的纳税人在月(季)度申报缴纳企业所得税时使用。

实行核定应税所得率方式的纳税人,年度汇算清缴使用本表。

二、表头项目1.“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2.“纳税人识别号”:填报税务机关核发的税务登记证件号码(15位)。

3.“纳税人名称”:填报税务机关核发的税务登记证件中的纳税人全称。

三、具体项目填报说明(一)应纳税所得额的计算1.本表第1行至第11行由“按收入总额核定应纳税所得额”的纳税人填写。

第1行“收入总额”:填写本年度累计取得的各项收入金额。

2.第2行“不征税收入”:填报纳税人计入收入总额但属于税收规定不征税的财政拨款、依法收取并纳入财政管理的行政事业性收费以及政府性基金和国务院规定的其他不征税收入。

3.第3行“免税收入”:填报纳税人计入利润总额但属于税收规定免税的收入或收益。

第3行填报4行+5行+6行+7行+8行的合计数。

4.第4行“国债利息收入”:填报纳税人持有国务院财政部门发行的国债取得的利息收入。

5.第5行“地方政府债券利息收入”:填报纳税人持有地方政府债券利息收入。

6.第6行“符合条件居民企业之间股息红利等权益性收益”:填报本期发生的符合条件的居民企业之间的股息、红利等权益性投资收益情况。

不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

7.第7行“符合条件的非营利组织的收入”:根据《财政部国家税务总局关于非营利组织企业所得税免税收入问题的通知》(财税…2009‟122号)等规定,符合条件并依法履行登记手续的非营利组织,填报取得的捐赠收入等免税收入,不包括营利性收入。

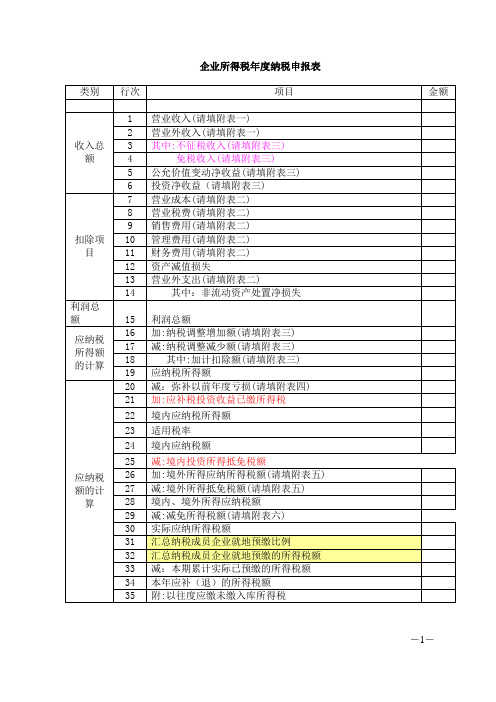

2015.1.1日起实行的企业所得税年度申报表的模板

一、收入类调整项目(2+3+4+5+6+7+8+10+11) (一)视同销售收入(填写A105010) (二)未按权责发生制原则确认的收入(填写A105020) (三)投资收益(填写A105030) (四)按权益法核算长期股权投资对初始投资成本调整确认收益 (五)交易性金融资产初始投资调整 (六)公允价值变动净损益 (七)不征税收入 其中:专项用途财政性资金(填写A105040) (八)销售折扣、折让和退回 (九)其他 二、扣除类调整项目 (13+14+15+16+17+18+19+20+21+22+23+24+26+27+28+29) (一)视同销售成本(填写A105010) (二)职工薪酬(填写A105050) (三)业务招待费支出 (四)广告费和业务宣传费支出(填写A105060) (五)捐赠支出(填写A105070) (六)利息支出 (七)罚金、罚款和被没收财物的损失 (八)税收滞纳金、加收利息 (九)赞助支出 (十)与未实现融资收益相关在当期确认的财务费用 (十一)佣金和手续费支出 (十二)不征税收入用于支出所形成的费用 其中:专项用途财政性资金用于支出所形成的费用(填写 A105040) (十三)跨期扣除项目 (十四)与取得收入无关的支出 (十五)境外所得分摊的共同支出 (十六)其他 三、资产类调整项目(31+32+33+34) (一)资产折旧、摊销 (填写A105080) (二)资产减值准备金 (三)资产损失(填写A105090) (四)其他

* * * * * * *

* *

* * * *

企业所得税纳税申报表2015

302对外投资(前5位) 被投资者名称 纳税人识别号 经济性质 投资比例 投资金额 注册地址

A000000

企业基础信息表

正常申报√ 更正申报× 100基本信息 101汇总纳税企业 102注册资本(万元) 103所属行业明细代码 104从业人数 105资产总额(万元) 是(总机构× 5,000.00 7010房地产开发经营 6.00 4,409.99 按比例缴纳总机构× ) 否 √ 是× 否√ 是× 否√ 是× 否√

是(境内×境外×) 否√

ቤተ መጻሕፍቲ ባይዱ

补充申报×

106境外中资控股居民企业 107从事国家限制和禁止行业 108存在境外关联交易 109上市公司

200主要会计政策和估计 企业会计准则(一般企业√ 银行□ 证券□ 保险□ 担保□) 小企业会计准则□ 企业会计制度□ 事业单位会计准则(事业单位会计制度□ 科学事业单位会计制度□ 医院会计制度□ 高等学校会计制度□ 中小学校会计制度□ 201适用的会计准则或会计制 彩票机构会计制度□ ) 度 民间非营利组织会计制度□ 村集体经济组织会计制度□ 农民专业合作社财务会计制度(试行)□ 其他□ 202会计档案的存放地 204记账本位币 206固定资产折旧方法 207存货成本计价方法 208坏账损失核算方法 209所得税计算方法 301企业主要股东(前5位) 股东名称 证件种类 证件号码 经济性质 投资比例 国籍(注 册地址) 公司财务部 人民币√ 其他× 年限平均法√ 203会计核算软件

205会计政策和估计是否发生变化

用友T3 是× 否√ 年数总和法□ 其他□

工作量法□

双倍余额递减法□

先进先出法□ 移动加权平均法√ 个别计价法□ 毛利率法□ 零售价法□ 备抵法√ 应付税款法□ 直接核销法× 资产负债表债务法√ 其他□

空白企业所得税年度纳税申报表(A类)

15

加:纳税调整增加额(填写A105000)

16

减:纳税调整减少额(填写A105000)

17

减:免税、减计收入及加计扣除(填写A107010)

18 应纳税所得额计 加:境外应税所得抵减境内亏损(填写A108000)

19

算

四、纳税调整后所得(13-14+15-16-17+18)

20

减:所得减免(填写A107020)

29

加:境外所得应纳所得税额(填写A108000)

30 应纳税额计算

减:境外所得抵免所得税额(填写A108000)

31

八、实际应纳所得税额(28+29-30)

32

本年累计实际已缴纳的所得税额

33

九、本年应补(退)所得税额(31-32)

34

其中:总机构分摊本年应补(退)所得税额(填写A109000)

35

7 利润总额计算

减:资产减值损失

8

加:公允价值变动收益

9

加:投资收益

10

二、营业利润(1-2-3-4-5-6-7+8+9)

11

加:营业外收入(填写A101010\101020\103000)

12

减:营业外支出(填写A102010\102020\103000)

13

三、利润总额(10+11-12)

14

减:境外所得(填写A108010)

财政集中分配本年应补(退)所得税额(填写A109000)

36

总机构主体生产经营部门分摊本年应补(退)所得税额(填写A109000)

金额 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 25.00% 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

非居民企业(据实申报)企业所得税年度纳税申报表(2015版)(导入模板)

3

营业税金及附加

4

销售费用(填写附表F130)

5

管理费用(填写附表F130)

6

财务费用(填写附表F130)

7

资产减值损失

8

加:公允价值变动收益

9

投资收益

10

二、营业利润

11

加:营业外收入(填写附表F110/F111)

12

减:营业外支出(填写附表F120/F121)

13

三、利润总额

14

加:纳税调整增加额(填写附表F140)

七、应纳税额

25

加:境外所得应补所得税额

26

八、实际应纳所得税额

27

减:本年度累计实际已预缴的所得税额

28

九、本年度应补(退)所得税额

29

以前年度多缴的所得税额在本年抵减额

30

以前年度应缴未缴在本年入库所得税额

谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》

、有关税收政策以及国家统一会计制度的规定填报的,是真实的、可靠的、完整的。

声明人签字:

年 月 日

纳税人公章:

代理申报中介机构公章:

主管税务机关受理专用章:

会计主管:

经办人:

受理人:

填表日期: 年 月 日

经办人执业证件号码:

受理日期: 年 月 日

代理申报日期: 年 月 日

15

减:纳税调整减少额(填写附表F140)

16

免税、减计收入及加计扣除(填写附表F150)

17

四、纳税调整后所得

18

减:弥补以前年度亏损(填写附表F160)

19

五、应纳税所得额

企业所得税年度纳税申报表(表样)

企业所得税年度纳税申报表企业所得税年度纳税申报表附表一(2)金融企业收入明细表企业所得税年度纳税申报表附表二(2)金融企业成本费用明细表金额单位:元企业所得税年度纳税申报表附表三纳税调整项目表-7-企业所得税年度纳税申报表附表五境外所得税抵扣计算明细表经办人(签章): 法定代表人(签章):-8-企业所得税年度纳税申报表附表六减免税优惠明细表填报时间:年月日-9-经办人(签章):法定代表人(签章):-10-年度纳税申报表附表七保险准备金提转差纳税调整表填报时间:年月日企业所得税年度纳税申报表附表八广告费跨年度纳税调整表填报时间:年月日金额单位:元(列至角分)经办人(签章):法定代表人(签章):企业所得税年度纳税申报表附表九合计-14--15--16-资产处理纳税调整明细表负债计算-17--18-总、分支机构或营业机构应纳所得税额分配情况表-19-向境外支付有关费用情况申报表金额单位:元-21--22--23-《金融企业收入明细表》、《金融企业成本费用明细表》修改说明新的会计准则出台后,金融企业收入、支出的分类及内容变化较大,与原表相比较,本表主要是根据新的〈企业会计准则第30 号——财务报表列报〉相关要求进行内容调整。

一、考虑涉及银行、保险、证券三种类型的报表,各自有个性的、独立的要求,因此在报表内容中进行了二级分类,便于纳税人填报。

二、考虑与主表的衔接,避免内容重复,取消了原来金融企业成本费用表中的“期间费用合计”相关内容。

三、考虑尽量根据会计制度核算结果填报金融企业收入、成本费用,其它待调整和确认项目纳入调整表中一并进行反映,因此建议删除原表中“视同销售”及“税收上应确认”两块内容。

目前设计的表样保留了上述内容,待领导确定。

四、考虑与主表内容可能重复,在成本费用表中的“营业支出及损失”项下的“营业税金及附加”和“业务及管理费”两块内容无必要分类列明。

因此建议设计为只反映“营业支出及损失”项下的“其中:资产减值损失”内容,前述两块内容不再列明。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

企业会计准则(一般企业□ 银行□ 证券□ 保险□ 担保□) 小企业会计准则□ 企业会计制度□ 事业单位会计准则(事业单位会计制度□ 科学事业单位会计制度□ 201适用的会计准则或会计 医院会计制度□ 高等学校会计制度□ 中小学校会计制度□ 制度 彩票机构会计制度□ ) 民间非营利组织会计制度□ 村集体经济组织会计制度□ 农民专业合作社财务会计制度(试行)□ 其他□ 202会计档案的存放地 204记账本位币 206固定资产折旧方法 207存货成本计价方法 208坏账损失核算方法 209所得税计算方法 人民币□ 其他□ 203会计核算软件 205会计政策和估计是否发 是□ 生变化 双倍余额递减法□ 年数总和法□ 其他□ 否□

A000000

企业基础信息表

正常申报□ 101汇总纳税企业 102注册资本(万元) 103所属行业明细代码 104从业人数 105资产总额(万元) 是(总机构□ 更正申报□ 100基本信息 按比例缴纳总机构□ ) 补充申报□ 否□ 否□ 否□

106境外中资控股居民企业 是□ 107从事国家非限制和禁止 是□ 行业 108存在境外关联交易 109上市公司 200主要会计政策和估计

302对外投资(前5位) 被投资者名 称 纳税人识别号 经济性质 投资比例 投资金额 注册地址

年限平均法□ 先进先出法□ 个别计价法□

工作量法□

移动加权平均法□ 月末一次加权平均法□ 毛利率法□ 零售价法□ 计划成本法□ 其他□

备抵法□ 直接核销法□ 应付税款法□ 资产负债表债务法□ 其他□ 300企业主要股东及对外投资情况 301企业主要股东(前5位) 股东名称 证件种类 证件号码 经济性质 投资比例 国籍(注册 地址)