税务局清算申报表

土地增值税清算表格

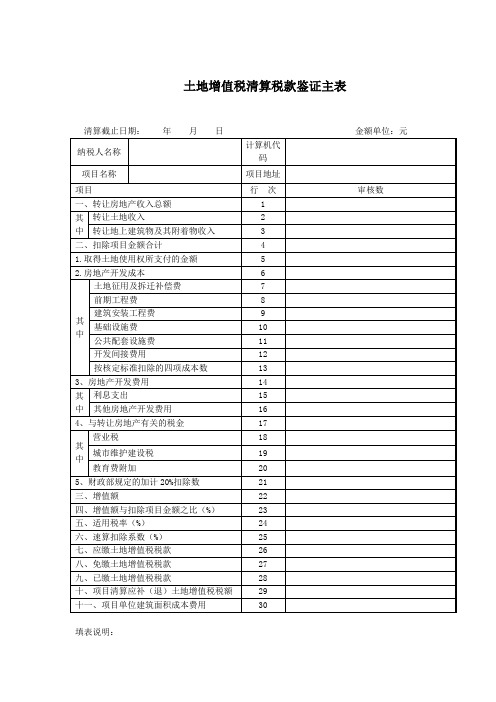

土地增值税清算税款鉴证主表清算截止日期:年月日金额单位:元填表说明:1、清算项目直接转让土地使用权、全部为普通住宅或其他商品房、在建工程项目整体转让的,只填写本表,不需填写明细表。

2、如四项成本按核定标准扣除,填入本表第13行,则第8、9、10、12行填“0”。

3、本表第30行:项目单位建筑面积成本费用=允许扣除项目总金额/清算总面积。

附表2土地增值税清算税款鉴证明细表一:普通住宅清算截止日期:年月日金额单位:元、平方米填表说明:1、已售面积是指本次清算的已售建筑面积总数;清算的普通住宅面积是指本次清算的已售普通住宅建筑面积总数。

2、普通住宅应分配成本比例=清算的普通住宅面积/已售面积3、“楼号”按单栋号填写,所需行次不够的,可自行增加。

附表3土地增值税清算税款鉴证明细表二:其他商品房清算截止日期:年月日金额单位:元填表说明:1、其他商品房包括普通住宅以外的各类商品房。

2、已售面积是指本次清算的已售建筑面积总数;清算的其他商品房面积是指本次清算的已售普通住宅以外的各类商品房建筑面积总数。

3、其他商品房应分配成本比例=清算的其他商品房面积/已售面积附表4房地产转让收入鉴证表取得收入起止日期:年月日至年月日金额单位:填表说明:1、直接转让土地使用权、在建工程整体转让的清算项目,收入数填入其他项目栏中。

附表5清算中面积审核调整明细表单位:平方米填表说明:1、只转让土地使用权或在建工程整体转让的项目不填写此表。

2、数据来源是指获取面积数据依据的资料,如政府主管部门文件、权属证书、规划证书、销售证书、测绘数据、销售合同等。

3、已自用面积指已出租或自用一年以上的房产。

4、如允许扣除的公共配套设施为出让用地,则“取得土地使用权所支付的金额”和“土地征用及拆迁补偿费”分摊的比例应单独计算,公式为:清算成本分摊比例=本期清算面积/总建筑面积附表6扣除项目汇总表金额单位:元附表7取得土地使用权所支付的金额鉴证表金额单位:元附表8土地征用及拆迁补偿费鉴证表金额单位:元附表9前期工程费鉴证表建筑安装工程费鉴证表金额单位:元基础设施费鉴证表金额单位:元附表12开发间接费用鉴证表公共配套设施费鉴证表金额单位:元利息支出鉴证表金额单位:元与转让房地产有关的税金鉴证表金额单位:元填表说明:1、直接转让土地使用权、在建工程整体转让的清算项目,缴纳税款数填入其他项目栏中。

税务清算状态申请书范本

尊敬的税务局:我司因业务发展需要,特向贵局申请撤销税务清算状态。

现将相关情况说明如下:一、公司基本情况公司名称:×××有限公司统一社会信用代码:×××××××××××注册地址:××省××市××区××路××号法定代表人:×××联系人:×××联系电话:×××××××××××二、税务清算原因1. 我司自成立以来,严格遵守国家税收法律法规,按时足额缴纳各项税款,从未出现欠税、逃税等违法行为。

2. 近期,我司进行业务结构调整,部分业务板块发生变化,导致公司税务状况发生重大调整。

为了避免不必要的税务负担,保证公司业务的正常开展,现申请撤销税务清算状态。

3. 我司已向贵局提交了完整的税务资料,并积极配合贵局开展税务核查工作。

在贵局的指导下,我司对税务问题进行了全面梳理,确保公司税务清算工作的顺利进行。

三、申请撤销税务清算状态的具体措施1. 我司将根据贵局的要求,提供相关证明材料,以确保申请的合法性和准确性。

2. 我司将进一步加强内部管理,规范会计核算,确保公司税务申报的准确性和及时性。

3. 我司承诺在撤销税务清算状态后,继续严格遵守国家税收法律法规,按时足额缴纳各项税款。

四、申请撤销税务清算状态的必要性1. 撤销税务清算状态有利于我司减轻税务负担,提高企业竞争力,促进公司业务的持续发展。

2. 撤销税务清算状态有利于我司更好地配置资源,优化业务结构,提高经营效益。

3. 撤销税务清算状态有利于我司提高投资者信心,增强市场竞争力,为我国经济发展做出更大贡献。

1、企业注销清算审计报告及附表-工作底稿指引

企业注销税务登记税款清算鉴证业务工作底稿指引(试行)安徽省注册税务师管理中心2013年12月30日目录导引、………………………………………………………………2-2第一部分、清税范围………………………………………………2-2第二部分、操作指南………………………………………………2-6第三部分、鉴证税种………………………………………………6-7第四部分、鉴证报告内容…………………………………………7-8第五部分、鉴证工作底稿………………………………………8-38第六部分、鉴证报告……………………………………………38-65附件:综合类、所得税、增值税、营业税底稿……………………导引:为进一步加强企业注销税务登记税款清算鉴证工作(以下简称:注销清税),提高企业注销清税工作效率,发挥税务师事务所涉税鉴证的社会作用,规范注册税务师依法开展企业注销清税的鉴证行为,旨在维护国家税收利益和维护纳税人的合法权益,特制定本鉴证业务工作底稿。

本工作底稿中“注销清税”是指依据《中华人民共和国税收征收管理法》、《中华人民共和国税收征收管理法实施细则》等相关的法律、法规及规章对注销企业涉及的全税种的清税。

本工作底稿中“清算”是指依据财政部、国家税务总局《关于企业清算业务企业所得税处理若干问题的通知》、国家税务总局关于印发《中华人民共和国企业清算所得税申报表的通知》要求及安徽省国家税务局、地方税务局《关于企业办理注销税务登记业务附送涉税鉴证报告的通知》(皖国税发〔2012〕175号)开展清税鉴证业务。

第一部分清税范围凡纳税人有下列情形之一的,税务师事务所接受纳税人的委托承办注销清税鉴证业务:一、公司章程规定的营业期限届满或者其他解散事由出现;二、股东会、股东大会或类似机构决议解散;三、依法被吊销营业执照、责令关闭或者被撤销;四、被人民法院依法予以解散或宣告破产的;五、企业重组中需要按清算处理的;六、企业因其他原因解散或注销。

企业清算所得税申报表填报说明

企业清算所得税申报表填报说明文件编码(GHTU-UITID-GGBKT-POIU-WUUI-8968)中华人民共和国企业清算所得税申报表填报说明国家税务总局关于印发《中华人民共和国企业清算所得税申报表》的通知[全文有效]发文日期:2009-07-17国税函【2009】388号各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为贯彻落实《中华人民共和国企业所得税法》及其实施条例,税务总局制定了企业清算所得税申报表及其附表。

现将《中华人民共和国企业清算所得税申报表》及附表印发给你们,请各地税务机关及时做好上述报表的印制、发放、学习、培训及软件修改等工作。

执行中有何问题,请及时向税务总局(所得税司)报告。

附件:1.中华人民共和国企业清算所得税申报表及附表中华人民共和国企业清算所得税申报表附表1资产处置损益明细表附表2负债清偿损益明细表附表3剩余财产计算和分配明细表2.中华人民共和国企业清算所得税申报表及附表填报说明附件2:中华人民共和国企业清算所得税申报表填报说明一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明(一)表头项目1.“清算期间”:填报纳税人实际生产经营终止之日至办理完毕清算事务之日止的期间。

2.“纳税人名称”:填报税务机关统一核发的税务登记证所载纳税人的全称。

3.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

(二)行次说明1.第1行“资产处置损益”:填报纳税人全部资产按可变现价值或交易价格扣除其计税基础后确认的资产处置所得或损失金额。

本行通过附表一《资产处置损益明细表》计算填报。

2.第2行“负债清偿损益”:填报纳税人全部负债按计税基础减除其清偿金额后确认的负债清偿所得或损失金额。

本行通过附表二《负债清偿损益明细表》计算填报。

清算企业所得税申报

清算企业所得税申报服务指南发布日期:2020年6月1日实施日期:2020年6月1日国家税务总局浙江省税务局清算企业所得税申报服务指南一、适用范围涉及的内容:因解散、破产、重组等原因终止生产经营活动,或不再持续经营,需依法对资产、债权、债务进行清算的居民企业(包括查账征收和核定征收企业),应当以整个清算期间作为一个纳税年度,依法计算清算所得及其应纳所得税,自清算结束之日起15日内,向主管税务机关报送企业清算所得税纳税申报表,结清税款。

适用对象:法人/其他组织适用对象说明:符合《中华人民共和国企业所得税法》及其实施条例、《财政部国家税务总局关于企业清算业务企业所得税处理若干问题的通知》、《国家税务总局关于企业清算所得税有关问题的通知》、《国家税务总局关于印发〈中华人民共和国企业清算所得税申报表〉的通知》等法律、法规及政策法规规定的需进行清算所得税的企业。

二、事项审查类型即审即办三、办理依据(一)《中华人民共和国企业所得税法》第五十三条、第五十五条。

(二)《中华人民共和国企业所得税法实施条例》(2007年中华人民共和国国务院令第512号)第十一条。

(三)《国家税务总局关于发布〈企业重组业务企业所得税管理办法〉的公告》(国家税务总局公告2010年第4号)第十条。

(四)《国家税务总局关于印发〈境外注册中资控股居民企业所得税管理办法(试行)〉的公告》(国家税务总局公告2011年第45号)第二十一条。

四、受理机构主管税务机关办税服务厅(场所)五、决定机构主管税务机关六、数量限制无数量限制七、申请条件因解散、破产、重组等原因终止生产经营活动的纳税人,不再持续经营的纳税人,企业由法人转变为个人独资企业、合伙企业等非法人组织,或将登记注册地转移至中华人民共和国境外(包括港澳台地区),在办理注销登记前,以整个清算期间作为一个纳税年度,依法计算清算所得及其应纳所得税,自清算结束之日起15日内,填报《中华人民共和国企业清算所得税申报表》及其他相关资料,向税务机关进行申报。

国家税务总局关于企业清算所得税有关问题的通知-国税函[2009]684号

![国家税务总局关于企业清算所得税有关问题的通知-国税函[2009]684号](https://img.taocdn.com/s3/m/450e0e49f11dc281e53a580216fc700abb6852be.png)

国家税务总局关于企业清算所得税有关问题的通知

正文:

---------------------------------------------------------------------------------------------------------------------------------------------------- 国家税务总局关于企业清算所得税有关问题的通知

(国税函〔2009〕684号)

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

根据《中华人民共和国企业所得税法》及其实施条例的有关规定,现就企业清算所得税有关问题通知如下:

一、企业清算时,应当以整个清算期间作为一个纳税年度,依法计算清算所得及其应纳所得税。

企业应当自清算结束之日起15日内,向主管税务机关报送企业清算所得税纳税申报表,结清税款。

企业未按照规定的期限办理纳税申报或者未按照规定期限缴纳税款的,应根据《中华人民共和国税收征收管理法》的相关规定加收滞纳金。

二、进入清算期的企业应对清算事项,报主管税务机关备案。

二○○九年十二月四日

——结束——。

中华人民共和国企业清算所得税申报表(国税函[2009]388号)

![中华人民共和国企业清算所得税申报表(国税函[2009]388号)](https://img.taocdn.com/s3/m/7a10e46348d7c1c708a1457c.png)

国家税务总局关于印发《中华人民共和国企业清算所得税申报表》的通知国税函[2009]388号各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为贯彻落实《中华人民共和国企业所得税法》及其实施条例,税务总局制定了企业清算所得税申报表及其附表。

现将《中华人民共和国企业清算所得税申报表》及附表印发给你们,请各地税务机关及时做好上述报表的印制、发放、学习、培训及软件修改等工作。

执行中有何问题,请及时向税务总局(所得税司)报告。

附件:1.中华人民共和国企业清算所得税申报表及附表2.中华人民共和国企业清算所得税申报表及附表填报说明国家税务总局二○○九年七月十七日附件1中华人民共和国企业清算所得税申报表清算期间:年月日至年月日纳税人名称:纳税人识别号:□□□□□□□□□□□□□□□金额单位:元(列至角分)附表一:资产处置损益明细表经办人签字:纳税人盖章:附表二:负债清偿损益明细表经办人签字:纳税人盖章:附表三:剩余财产计算和分配明细表填报时间:年月日金额单位:元(列至角分)经办人签字:纳税人盖章:附件2:中华人民共和国企业清算所得税申报表填报说明一、适用范围本表适用于按税收规定进行清算、缴纳企业所得税的居民企业纳税人(以下简称纳税人)申报。

二、填报依据根据《中华人民共和国企业所得税法》及其实施条例和相关税收政策规定计算填报。

三、有关项目填报说明(一)表头项目1.“清算期间”:填报纳税人实际生产经营终止之日至办理完毕清算事务之日止的期间。

2.“纳税人名称”:填报税务机关统一核发的税务登记证所载纳税人的全称。

3.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

(二)行次说明1.第1行“资产处置损益”:填报纳税人全部资产按可变现价值或交易价格扣除其计税基础后确认的资产处置所得或损失金额。

本行通过附表一《资产处置损益明细表》计算填报。

2.第2行“负债清偿损益”:填报纳税人全部负债按计税基础减除其清偿金额后确认的负债清偿所得或损失金额。

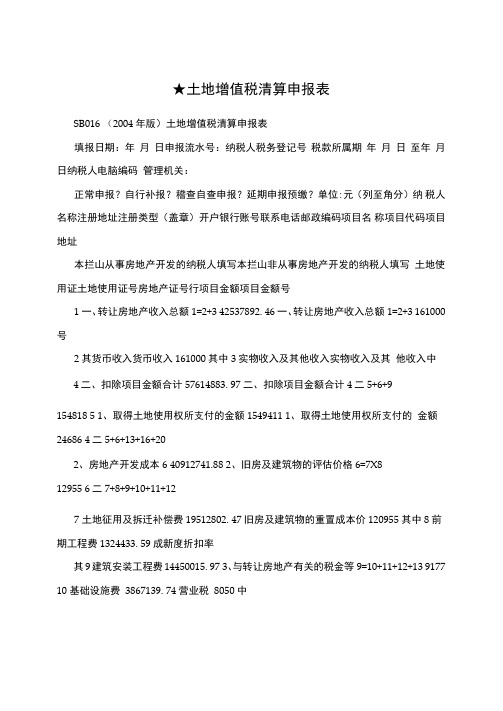

★土地增值税清算申报表

★土地增值税清算申报表SB016 (2004年版)土地增值税清算申报表填报日期:年月日申报流水号:纳税人税务登记号税款所属期年月日至年月日纳税人电脑编码管理机关:正常申报?自行补报?稽查自查申报?延期申报预缴?单位:元(列至角分)纳税人名称注册地址注册类型(盖章)开户银行账号联系电话邮政编码项目名称项目代码项目地址本拦山从事房地产开发的纳税人填写本拦山非从事房地产开发的纳税人填写土地使用证土地使用证号房地产证号行项目金额项目金额号1 一、转让房地产收入总额1=2+3 42537892. 46 一、转让房地产收入总额1=2+3 161000 号2其货币收入货币收入161000其中3实物收入及其他收入实物收入及其他收入中4二、扣除项目金额合计57614883. 97二、扣除项目金额合计4二5+6+9154818 5 1、取得土地使用权所支付的金额1549411 1、取得土地使用权所支付的金额24686 4二5+6+13+16+202、房地产开发成本6 40912741.88 2、旧房及建筑物的评估价格6=7X812955 6二7+8+9+10+11+127 土地征用及拆迁补偿费19512802. 47旧房及建筑物的重置成本价120955 其中8前期工程费1324433. 59成新度折扣率其9建筑安装工程费14450015. 97 3、与转让房地产有关的税金等9=10+11+12+13 9177 10 基础设施费3867139. 74 营业税8050 中11公共配套实施费1236600城市维护税563.5其中12开发间接费用521750. 11印花税80.5 13 3、房地产开发费用13=14+15 4246215.29教育费附加及其他费241.5 ;241. 5。

14其利息支出三、增值额14=1-4 6182 5 15其他房地产开发费用四、增值额与扣除项目金额之比(%)15=14?4 3. 99%中4、与转让房地产有关的税金等16 2414085. 23五、适用税率或预征率偏)30%16=17+18+1917营业税2126894. 62六、速算扣除系数㈱)其18城市维护税148882. 62七、应缴土地增值税税额18=14X16-4X14 1854. 6中19教育费附加138307.99八、已缴土地增值税税额1854. 6 20 5、财政部规定的其他扣除项U 8492430. 57九、批准抵缴税额21三、增值额21=1-4 -15076991. 51十、应补(退)土地增值税税额21=18-19-20四、增值额与扣除项口金额之比22 (%)22=21?423五、适用税率或预征率(紛24六、速算扣除系数(紛七、应缴土地增值税税额25二2125 X23-4X2426八、已缴土地增值税税额(预征数)424937.61 27九、批准抵缴税额十、应补(退)土地增值税税额28 -424937. 61 28=25-26-27如纳税人填报,由纳税人填列以下各栏如委托代理人填报,曲代理人填写以下栏纳税人声明:此纳税申报表是根据国家税收法律的规定代理人声明:此纳税申报表是根据国家税收法律的规定填报的,填报的,我确定它是真实的、可靠的、完整的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

清算所得税额

8

以前年度欠税额

9

其他债务

10

剩余财产(1-2-…-9)

11

其中:累计盈余公积

12

累计未分配利润

剩余财产分配

股东名称

持有清算企业权益性投资比例(%)

投资额

分配的财产金额

其中:确认为股息金额

13

(1)

14

(2)

15

(3)

16

…

17

…

经办人签字: 纳税人盖章:

17

长期借款

18

应付债券

19

长期应付款

20

专项应付款

21

预计负债#

22

其他非流动负债

23

总计

经办人签字: 纳税人盖章:

附表三:

剩余财产计算和分配明细表

填报时间:年月日金额单位:元(列至角分)

类别

行次

项目

金额

剩余财产计算

1

资产可变现价值或交易价格

2

清算费用

3

职工工资

4

社会保险费用

5

法定补偿金

6

清算税金及附加

行次

项目

账面价值

(1)

计税基础

(2)

清偿

金额

(3)

负债清偿

损益(4)

=(2)-(3)

1

短期借款

2

交易性金融负债#

3

应付票据

4

应付账款

5预收账款6应付职工薪酬#7应付工资*

8

应付福利费*

9

应交税费

10

应付利息

11

应付股利

12

其他应交款*

13

其他应付款

14

预提费用*

15

一年内到期的非流动负债

16

其他流动负债

18

实际应补(退)所得税额(16+17)

纳税人盖章:

清算组盖章:

经办人签字:

申报日期:

年 月 日

代理申报中介机构盖章:

经办人签字及执业证件号码:

代理申报日期:

年 月 日

主管税务机关

受理专用章:

受理人签字:

受理日期:

年 月 日

附表一:

资产处置损益明细表

填报时间: 年 月 日 金额单位: 元(列至角分)

7

免税收入

8

不征税收入

9

其他免税所得

10

弥补以前年度亏损

11

应纳税所得额(6-7-8-9-10)

应纳所得税额计算

12

税率(25%)

13

应纳所得税额(11×12)

应补(退)所得税额计算

14

减(免)企业所得税额

15

境外应补所得税额

16

境内外实际应纳所得税额(13-14+15)

17

以前纳税年度应补(退)所得税额

16

持有至到期投资#

17

长期应收款#

18

长期股权投资

19

长期债权投资*

20

投资性房地产#

21

固定资产

22

在建工程

23

工程物资

24

固定资产清理

25

生物资产#

26

油气资产#

27

无形资产

28

开发支出#

29

商誉#

30

长期待摊费用

31

其他非流动资产

32

总计

经办人签字: 纳税人盖章:

附表二:

负债清偿损益明细表

填报时间: 年 月 日 金额单位: 元(列至角分)

行次

项目

账面

价值

(1)

计税

基础

(2)

可变现价值或交易价格

(3)

资产处置

损益(4)

=(3)-(2)

1

货币资金

2

短期投资*

3

交易性金融资产#

4

应收票据

5

应收账款

6

预付账款

7

应收利息

8

应收股利

9

应收补贴款*

10

其他应收款

11

存货

12

待摊费用*

13

一年内到期的非流动资产

14

其他流动资产

15

可供出售金融资产#

附件1

中华人民共和国企业清算所得税申报表

清算期间: 年 月 日至 年 月 日

纳税人名称:

纳税人识别号:□□□□□□□□□□□□□□□ 金额单位: 元(列至角

分)

类别

行次

项目

金额

应纳税所得额计算

1

资产处置损益(填附表一)

2

负债清偿损益(填附表二)

3

清算费用

4

清算税金及附加

5

其他所得或支出

6

清算所得(1+2-3-4+5)