A107012《综合利用资源生产产品取得的收入优惠明细表》

山东省国家税务局网上办税平台 2015年度企业所得税申报操作说明 《纳税人端》

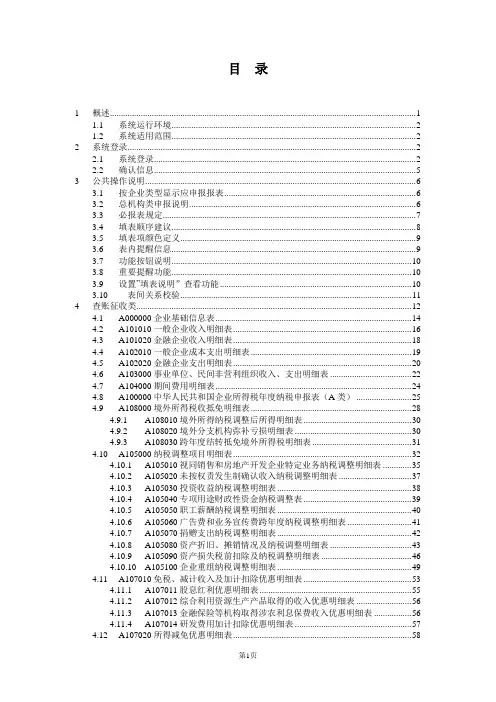

山东省国家税务局网上办税平台2015年度企业所得税申报操作说明《纳税人端》2016.2目录1概述 (1)1.1系统运行环境 (2)1.2系统适用范围 (2)2系统登录 (2)2.1系统登录 (2)2.2确认信息 (5)3公共操作说明 (6)3.1按企业类型显示应申报报表 (6)3.2总机构类申报说明 (6)3.3必报表规定 (7)3.4填表顺序建议 (8)3.5填表项颜色定义 (9)3.6表内提醒信息 (9)3.7功能按钮说明 (10)3.8重要提醒功能 (10)3.9设置”填表说明”查看功能 (10)3.10表间关系校验 (11)4查账征收类 (12)4.1A000000企业基础信息表 (14)4.2A101010一般企业收入明细表 (16)4.3A101020金融企业收入明细表 (18)4.4A102010一般企业成本支出明细表 (19)4.5A102020金融企业支出明细表 (20)4.6A103000事业单位、民间非营利组织收入、支出明细表 (22)4.7A104000期间费用明细表 (24)4.8A100000中华人民共和国企业所得税年度纳税申报表(A类) (25)4.9A108000境外所得税收抵免明细表 (28)4.9.1A108010境外所得纳税调整后所得明细表 (30)4.9.2A108020境外分支机构弥补亏损明细表 (30)4.9.3A108030跨年度结转抵免境外所得税明细表 (31)4.10A105000纳税调整项目明细表 (32)4.10.1A105010视同销售和房地产开发企业特定业务纳税调整明细表 (35)4.10.2A105020未按权责发生制确认收入纳税调整明细表 (37)4.10.3A105030投资收益纳税调整明细表 (38)4.10.4A105040专项用途财政性资金纳税调整表 (39)4.10.5A105050职工薪酬纳税调整明细表 (40)4.10.6A105060广告费和业务宣传费跨年度纳税调整明细表 (41)4.10.7A105070捐赠支出纳税调整明细表 (42)4.10.8A105080资产折旧、摊销情况及纳税调整明细表 (43)4.10.9A105090资产损失税前扣除及纳税调整明细表 (46)4.10.10A105100企业重组纳税调整明细表 (49)4.11A107010免税、减计收入及加计扣除优惠明细表 (53)4.11.1A107011股息红利优惠明细表 (55)4.11.2A107012综合利用资源生产产品取得的收入优惠明细表 (56)4.11.3A107013金融保险等机构取得涉农利息保费收入优惠明细表 (56)4.11.4A107014研发费用加计扣除优惠明细表 (57)4.12A107020所得减免优惠明细表 (58)4.13A107030抵扣应纳税所得额明细表 (61)4.14A106000企业所得税弥补亏损明细表 (62)4.15A107040减免所得税优惠明细表 (69)4.15.1A107041高新技术企业优惠情况及明细表 (74)4.15.2A107042软件、集成电路企业优惠情况及明细表 (75)4.16A107050税额抵免优惠明细表 (77)4.17A109000跨地区经营汇总纳税企业年度分摊企业所得税明细表 (79)4.17.1A109010企业所得税汇总纳税分支机构所得税分配表 (80)4.18确认申报 (82)5分支机构类 (82)5.1企业所得税年度纳税申报表(分支机构) (82)5.2企业所得税分支机构所得税分配表 (84)5.3确认申报 (84)6核定征收类 (84)6.1核定征收类小型微利企业判断 (85)6.2核定征收类报表填写操作说明 (85)6.3确认申报 (89)7申报状态查询 (90)7.1未申报状态 (90)7.2申报数据等待局端审核状态 (90)7.3退回状态 (90)7.4等待写入征管系统 (90)7.5申报成功状态 (91)7.6申报失败 (91)8申报历史数据查询 (91)9浏览器设置 (92)1概述根据国家税务总局关于修改企业所得税年度纳税申报表(A类,2014年版)部分申报表的公告(2016年第3号) 、国家税务总局关于发布《中华人民共和国企业所得税月(季)度预缴纳税申报表(2015年版)等报表》的公告(2015年第31号)、国家税务总局关于修改企业所得税月(季)度预缴纳税申报表的公告(2015年第79号),结合上年度使用情况,网上办税平台对年度企业所得税申报功能进行了升级改造。

A107020《所得减免优惠明细表》

25.第25行“(八)其他项目”:填报纳税人从事《公共基础设施项 目企业所得税优惠目录》规定的其他项目的投资经营的减免所得额。

26.第26行“三、符合条件的环境保护、节能节水项目”:填报纳税 人根据《财政部 国家税务总局 国家发展改革委关于公布环境保护节能 节水项目企业所得税优惠目录(试行)的通知》(财税〔2009〕166 号)、《财政部 国家税务总局关于公共基础设施项目和环境保护 节能 节水项目企业所得税优惠政策问题的通知》(财税〔2012〕10号)等 相关税收政策规定的,从事符合条件的公共污水处理、公共垃圾处理、 沼气综合开发利用、节能减排技术改造、海水淡化等环境保护、节能节 水项目的所得,自项目取得第一笔生产经营收入所属纳税年度起,第一 年至第三年免征企业所得税,第四年至第六年减半征收企业所得税。本 行填报第27+28+…+32行的金额。

21.第21行“(四)公路项目”:填报纳税人从事《公共基础设施项 目企业所得税优惠目录》规定的公路项目的投资经营的减免所得额。

22.第22行“(五)城市公共交通项目”:填报纳税人从事《公共基 础设施项目企业所得税优惠目录》规定的城市公共交通项目的投资经营 的减免所得额。

23.第23行“(六)电力项目”:填报纳税人从事《公共基础设施项 目企业所得税优惠目录》规定的电力项目的投资经营的减免所得额。

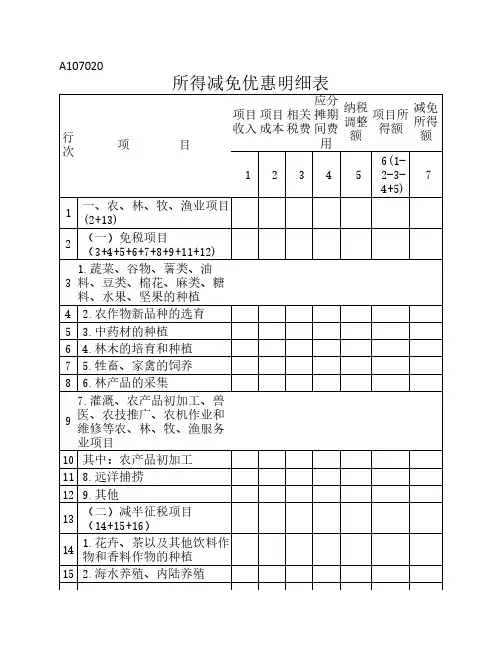

A107020

所得减免优惠明细表

行 次

项

目

项目 项目 相关 收入 成本 税费

应分 摊期 间费 用

纳税 调整 额

项目所 得额

减免 所得 额

6(1-

A107020《所得减免优惠明细表》

2.2 调整及填报情况详解

所得减免优惠明细表(A107020)

一、有关项目填报说明 (二)行次填报 4.第10行至第12行“四、符合条件的技术转让项目”:按照不同技术转让项目分别填报,一个项目 填报一行,纳税人有多个项目的,可自行增加行次填报。各行相应列次填报金额的合计金额填入 “小计”行。根据《国家税务总局关于技术转让所得减免企业所得税有关问题的通知》(国税函 〔2009〕212号)、《财政部 国家税务总局关于居民企业技术转让有关企业所得税政策问题的通 知》(财税〔2010〕111号)、《国家税务总局关于技术转让所得减免企业所得税有关问题的公告》 (国家税务总局公告2013年第62号)、《国家税务总局关于许可使用权技术转让所得企业所得税 有关问题的公告》 (国家税务总局公告2015年第82号)等相关税收政策规定,

2.2 调整及填报情况详解

所得减免优惠明细表(A107020)

一、有关项目填报说明 10.第10列“项目所得额\减半项目”:填报享受所得减免企业所得税优惠的纳税人本期经计算确 认的减半征收项目所得额。本列根据第3列分析填报,第3列填报“减半征税”的,填报第4-5-67+8列金额,当第4-5-6-7+8列<0时,填报0。 11.第11列“减免所得额”:填报享受所得减免企业所得税优惠的企业,该项目按照税收规定实际 可以享受免征、减征的所得额,按第9列+第10列×50%金额填报。

优惠事项名称 2

* * * * * * * * * * * * * * *

2.2 调整及填报情况详解

所得减免优惠明细表(A107020)

一、有关项目填报说明 (一)列次填报 (3)“三、符合条件的环境保护、节能节水项目”

在以下优惠事项中选择填报:

《A107020所得减免优惠明细表(2019年版)》填报说明

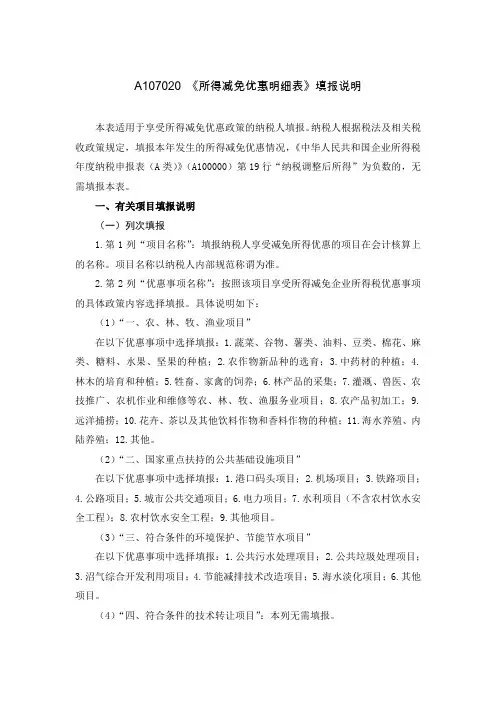

A107020 《所得减免优惠明细表》填报说明本表适用于享受所得减免优惠政策的纳税人填报。

纳税人根据税法及相关税收政策规定,填报本年发生的所得减免优惠情况,《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)第19行“纳税调整后所得”为负数的,无需填报本表。

一、有关项目填报说明(一)列次填报1.第1列“项目名称”:填报纳税人享受减免所得优惠的项目在会计核算上的名称。

项目名称以纳税人内部规范称谓为准。

2.第2列“优惠事项名称”:按照该项目享受所得减免企业所得税优惠事项的具体政策内容选择填报。

具体说明如下:(1)“一、农、林、牧、渔业项目”在以下优惠事项中选择填报:1.蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植;2.农作物新品种的选育;3.中药材的种植;4.林木的培育和种植;5.牲畜、家禽的饲养;6.林产品的采集;7.灌溉、兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目;8.农产品初加工;9.远洋捕捞;10.花卉、茶以及其他饮料作物和香料作物的种植;11.海水养殖、内陆养殖;12.其他。

(2)“二、国家重点扶持的公共基础设施项目”在以下优惠事项中选择填报:1.港口码头项目;2.机场项目;3.铁路项目;4.公路项目;5.城市公共交通项目;6.电力项目;7.水利项目(不含农村饮水安全工程);8.农村饮水安全工程;9.其他项目。

(3)“三、符合条件的环境保护、节能节水项目”在以下优惠事项中选择填报:1.公共污水处理项目;2.公共垃圾处理项目;3.沼气综合开发利用项目;4.节能减排技术改造项目;5.海水淡化项目;6.其他项目。

(4)“四、符合条件的技术转让项目”:本列无需填报。

(5)“五、清洁发展机制项目”:本列无需填报。

(6)“六、符合条件的节能服务公司实施合同能源管理项目”:本列无需填报。

(7)“七、线宽小于130纳米的集成电路生产项目”:本列无需填报。

(8)“八、线宽小于65纳米或投资额超过150亿元的集成电路生产项目”:本列无需填报。

2018年度会计从业继续教学教育试题

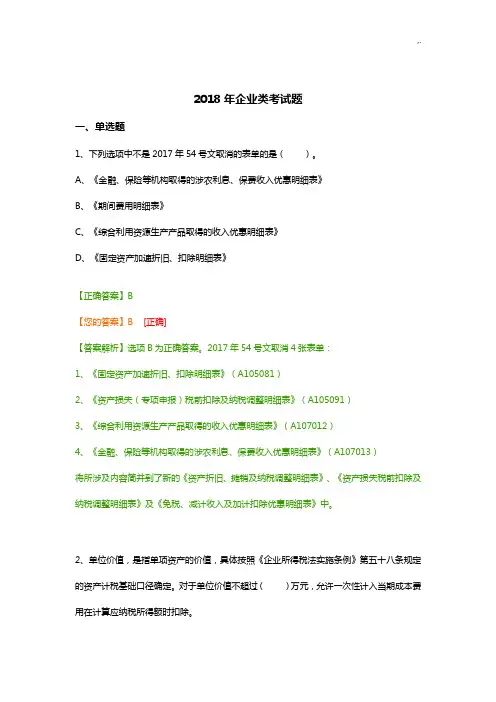

2018年企业类考试题一、单选题1、下列选项中不是2017年54号文取消的表单的是()。

A、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》B、《期间费用明细表》C、《综合利用资源生产产品取得的收入优惠明细表》D、《固定资产加速折旧、扣除明细表》【正确答案】B【您的答案】B[正确]【答案解析】选项B为正确答案。

2017年54号文取消4张表单:1、《固定资产加速折旧、扣除明细表》(A105081)2、《资产损失(专项申报)税前扣除及纳税调整明细表》(A105091)3、《综合利用资源生产产品取得的收入优惠明细表》(A107012)4、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》(A107013)将所涉及内容简并到了新的《资产折旧、摊销及纳税调整明细表》、《资产损失税前扣除及纳税调整明细表》及《免税、减计收入及加计扣除优惠明细表》中。

2、单位价值,是指单项资产的价值,具体按照《企业所得税法实施条例》第五十八条规定的资产计税基础口径确定。

对于单位价值不超过()万元,允许一次性计入当期成本费用在计算应纳税所得额时扣除。

B、400C、500D、600【正确答案】C【您的答案】C[正确]【答案解析】单位价值,是指单项资产的价值,具体按照《企业所得税法实施条例》第五十八条规定的资产计税基础口径确定。

对于单位价值不超过500万元,允许一次性计入当期成本费用在计算应纳税所得额时扣除。

3、以下不属于成本管理制度要求的是()。

A、透明、规范B、黑箱操作C、摒弃个人利益的存在D、通过前溯管理与内控,促进公司相应环节运作的规范性【正确答案】B【您的答案】B[正确]【答案解析】成本管理制度要求杜绝黑箱操作。

4、商业企业纳税人直接销售初级农产品按照()缴纳增值税,采购的初级农产品按照10%的扣除率计算抵扣。

B、10%C、13%D、16%【正确答案】B【您的答案】B[正确]【答案解析】商业企业纳税人直接销售初级农产品按照10%缴纳增值税,采购的初级农产品按照10%的扣除率计算抵扣。

广东省电子税务局_居民企业(查账征收)企业所得税年度申报(地税)操作手册V1.0

广东省电子税务局居民企业(查账征收)企业所得税年度申报(地税)操作手册V1.01.业务概述实行查账征收企业所得税的居民纳税人(包括境外注册中资控股居民企业)进行企业所得税年度申报,指纳税人自纳税年度终了之日起5个月内或实际经营终止之日起60日内,依照税收法律、法规、规章及其他有关企业所得税的规定,自行计算本纳税年度应纳税所得额和应纳所得税额和本纳税年度应补或者应退税额,填报《中华人民共和国企业所得税年度纳税申报表》。

请纳税人根据《中华人民共和国企业所得税法》及其实施条例、相关税收政策,提供税务机关要求提供的有关资料进行申报结清全年企业所得税税款。

2.操作步骤2.1申报入口登录广东省电子税务局后,点击【申报缴税】--【按期应申报】--【(地税)企业所得税】--【填写申报表】,如图2.1所示。

图2.1 企业所得税年报申报入口2.2填写申报表1、填写《企业基础信息表》。

请纳税人填写纳税人基本信息表,企业重组信息。

其中纳税人基本信息表包括100基本信息、200主要会计政策和评估、301企业主要股东(前5位)、302对外投资(前5位)。

标注红色“*”号为必填项。

如图2.2所示。

注意事项:注册资本、资产总额均以万元为单位。

图2.2 填写企业基础信息表2、填写完企业基础信息表后,点击页面右上角【保存】按钮,提示保存成功。

3、进入表单填报情况选择页面。

纳税人勾选需要申报的表单,一般需要先根据企业的行业性质勾选对应的收入明细表,系统就会自动判断哪些表单必须填报,哪些表单不用填报。

纳税人如需填报其他纳税调整明细表、优惠明细表,勾选对应的纳税调整明细表、优惠明细表为“填报”即可。

如图2.3所示。

注意事项:灰色勾选为不能选择修改是否填报,一般为系统自动判断当前企业是否填报该表单。

图2.3 表单填报情况选择页面4、点击页面右上角【下一步】按钮,进入填表页面。

左侧“报表列表”显示纳税人需要填报的表单,右侧为具体的填表页面。

2019年企业类【90学分】模拟试题10

2019年企业类【90学分】模拟试题10一、单选题1、下列选项中不是2017年54号文取消的表单的是()。

A、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》B、《期间费用明细表》C、《综合利用资源生产产品取得的收入优惠明细表》D、《固定资产加速折旧、扣除明细表》【答案】B [正确]【解析】2017年54号文取消4张表单:1、《固定资产加速折旧、扣除明细表》(A105081)2、《资产损失(专项申报)税前扣除及纳税调整明细表》(A105091)3、《综合利用资源生产产品取得的收入优惠明细表》(A107012)4、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》(A107013)将所涉及内容简并到了新的《资产折旧、摊销及纳税调整明细表》、《资产损失税前扣除及纳税调整明细表》及《免税、减计收入及加计扣除优惠明细表》中。

2、下列各项中,属于期间费用的是()。

A、其他业务成本B、制造费用C、销售费用D、营业外支出【答案】C [正确]【解析】期间费用包括管理费用、财务费用和销售费用。

3、服务贸易创新发展试点地区符合条件的技术先进型服务企业减按()的税率征收企业所得税。

A、5%B、10%C、15%D、20%【答案】C [正确]【解析】服务贸易创新发展试点地区符合条件的技术先进型服务企业减按15%的税率征收企业所得税。

4、汇款业务中涉及的当事人不包括()。

A、付款人B、收款人C、代收行D、托收行【答案】B【解析】本题考查托收。

托收业务的当事人有:委托人、托收行、代收行和付款人。

5、预计一年内向投资者支付的利息占票面金额的比率是指()。

A、实际利率B、期望报酬率C、票面利率D、有效年利率【答案】C [正确]【解析】本题考查债券的估价及其投资决策。

票面利率预计一年内向投资者支付的利息占票面金额的比率。

6、在中国境内未设立机构、场所的;或者虽设立机构、场所,但取得的所得与其所设机构、场所没有实际联系的所得的非居民企业适用的企业所得税税率为()。

《资源综合利用产品和劳务增值税优惠目录》

附件:资源综合利用产品和劳务增值税优惠目录序号综合利用的资源名称综合利用产品和劳务名称技术标准和相关条件退税比例2.18燃煤发电厂及各类工业企业生产过程中产生的烟气、咼硫天然气石膏、硫酸、硫酸铵、硫磺1.产品原料95%以上来自所列资源;2.石膏的二水硫酸钙含量85%以上,硫酸的浓度15%以上,硫酸铵的总氮含量18%以上。

50%2.19 工业废气高纯度二氧化碳、工业氢气、甲烷1.产品原料95%以上来自所列资源;2•高纯度二氧化碳产品符合(GB10621—2006),工业氢气产品符合(GB/T3634.1-2006),甲烷产品符合(HG/T3633-1999)规定的技术要求。

70%2.20工业生产过程中产生的余热、余压电力、热力产品原料100%来自所列资源。

100%3.1 废旧电池及其拆解物金属及镍钻锰氢氧化物、镍钻锰酸锂、氯化钻1•产品原料中95%以上利用上述资源;2.镍钻锰氢氧化物符合《镍、钻、锰二兀素复合氢氧化物》(GB/T26300-2010)规定的技术要求。

30%3.2废显(定)影液、废胶片、废像纸、废感光剂等废感光材料银1.产品原料95%以上来自所列资源;2.纳税人必须通过IS09000、IS014000认证。

30%3.3废旧电机、废旧电线电缆、废铝制易拉罐、报废汽车、报废摩托车、报废船舶、废旧电器电子产品、废旧太阳能光伏器件、废旧灯泡(管),及其拆解物经冶炼、提纯生产的金属及合金(不包括铁及铁合金)1.产品原料70%来自所列资源;2•法律、法规或规章对相关废旧产品拆解规定了资质条件的,纳税人应当取得相应的资质。

30%3.4废催化剂、电解废弃物、电镀废弃物、废旧线路板、烟尘灰、湿法泥、熔炼渣、线路板蚀刻废液、锡箔纸灰经冶炼、提纯或化合生产的金属、合金及金属化合物(不包括铁及铁合金),冰晶石1.产品原料70%来自所列资源;2.纳税人必须通过IS09000、ISO14000认证。

30%类别、资源备注:1.概念和定义。

综合利用资源生产产品取得的收入优惠明细表

综合利用资源生产产品取得的收入优惠明细表

资源综合利用认定证书基本情况 属于《资源综 生产的产品名 合利用企业所 综合利用的资 《资源综合利 《资源综合利 《资源综合利 得税优惠目录 称 源 用认定证书》 用认定证书》 用认定证书》 》类别 取得时间 有效期 编号 1 1 2 3 4 5 6 7 8 9 10 2 3 4 5 6

行次

合计

****来自*的收入优惠明细表

《资源综合利 符合条件的综 综合利用的资 用企业所得税 合利用资源生 综合利用资源 源占生产产品 优惠目录》规 产产品取得的 减计收入 材料的比例 定的标准 收入总额 7 8 9 10(9×10%)

*

*

*

财税实务商贸企业年度纳税申报表需填几张表?

【tips】本文由梁志飞老师精心收编整理,同学们学习财税会计定要踏踏实实把基本功练好!财税实务商贸企业年度纳税申报表需填几张表?

为了帮助纳税人准确履行纳税义务,推进税务机关企业所得税的科学化、专业化、精细化管理,国家税务总局对已经使用了6年的2008年版《中华人民共和国企业所得税年度纳税申报表》(A 类)进行了修订,新的2014年版企业所得税年度纳税申报表有41张,许多纳税人感到压力山大。

41张表,这么多呀!

【案例】该企业是小型商贸企业,使用《小企业会计准则》。

从业人员20人,资产总额1050万元,年销售额3000万元,年应纳税所得额预计40万元。

没有分支机构,没有境外子公司。

既没有对外长期股权投资和长期债权投资,也没有短期投资。

没有以前年度亏损。

不是高新技术企业,也没有研发费用加计扣除。

首先“中华人民共和国企业所得税年度纳税申报表封面”必须填

“企业所得税年度纳税申报表填报表单”必须填

A000000“企业基础信息表”,该表信息量丰富,内容多,必须填。

A100000“中华人民共和国企业年度纳税申报表主表”,必须填A101010与A101020中,选A101010

A102010与A102020中,选A102010

A103000“事业单位、民间非营利组织收入、支出明细表”,不选

A104000“期间费用明细表”,必须填,应该选。

A105000“纳税调整项目明细表”,必须填,应该选。

A105010“视同销售和房地产开发企业特定业务纳税调整明细。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

3

4

5

6

7

8

9

10

合 计

*

*

*

*

**

*

*

填表说明

9.第8列“《资源综合利用企业所得税优惠目录》规定的标准”: 填报纳税人综合利用资源生产产品在《资源综合利用企业所得税优惠目 录》中规定的技术标准。

10.第9列“符合条件的综合利用资源生产产品取得的收入总额”: 填报纳税人综合利用资源生产产品取得的收入总额。

11.第10列“综合利用资源减计收入”:填报第9列×10%的金额。 12.第10行第10列 “合计”:填报第10列第1+2+…+9行的金额。 四、表内、表间关系 1.表内关系 (1)第10列=第9列×10%。 (2)第10行第10列=第10列第1+2+…+9行。 2.表间关系 第10行第10列=表A107010第16行。

A107012

综合利用资源生ห้องสมุดไป่ตู้产品取得的收入优惠明细表

属于

《资

源综

行 次

合利

生

资源综合利用认定 证书基本情况

用企 业所 得税

产

优惠

的

目

产

录》

品

类别

名 称

《资 源综 合利 用认 定证 书》 取得 时间

《资 源综 合利 用认 定证 书》 有效 期

《资 源综 合利 用认 定证 书》 编号

综合

利用

符合

的资 源

目录》的类别,如共生、伴生矿产资源,废水(液)、废气、废渣或再 生资源。

7.第6列“综合利用的资源”:填报纳税人生产产品综合利用的资 源名称,根据《资源综合利用企业所得税优惠目录》中综合利用的资源 名称填报。

8.第7列“综合利用的资源占生产产品材料的比例”:填报纳税人 实际综合利用的资源占生产产品材料的比例。

综合 利用 的资 源占 生产 产品 材料 的比

例

《资源 综合利 用企业 所得税 优惠目 录》规 定的标

准

条件 的综 合利 用资 源生 产产 品取 得的 收入

综合利用资源 减计收入

总额

1 2 3 4 5 6 7 8 9 10(9×10%)

1

2

一、适用范围 本表适用于享受综合利用资源生产产品取得的收入优惠的纳税人填 报。 二、填报依据和说明 纳税人根据税法、《国家发展改革委 财政部 国家税务总局关于印 发<国家鼓励的资源综合利用认定管理办法>的通知》(发改环资 〔2006〕1864号)、《财政部 国家税务总局关于执行资源综合利用企 业所得税优惠目录有关问题的通知》(财税〔2008〕47号)、《财政 部 国家税务总局 国家发展改革委关于公布资源综合利用企业所得税 优惠目录(2008年版)的通知》(财税〔2008〕117号)、《国家税务 总局关于资源综合利用企业所得税优惠管理问题的通知》(国税函 〔2009〕185号)等相关税收政策规定,填报本年发生的综合利用资源 生产产品取得的收入优惠情况。 三、有关项目填报说明 1.行次按纳税人综合利用资源生产的不同产品名称分别填报。 2.第1列“生产的产品名称”:填报纳税人综合利用资源生产的产 品名称。 3.第2列“《资源综合利用认定证书》取得时间”:填报纳税人取 得《资源综合利用认定证书》的时间。 4.第3列“《资源综合利用认定证书》有效期”:填报证书有效 期。 5.第4列“《资源综合利用认定证书》编号”:填报纳税人取得的 《资源综合利用认定证书》编号。 6.第5列“属于《资源综合利用企业所得税优惠目录》类别”:填 报纳税人生产产品综合利用的资源属于《资源综合利用企业所得税优惠