浅谈如何利用均线交叉寻找趋势拐点

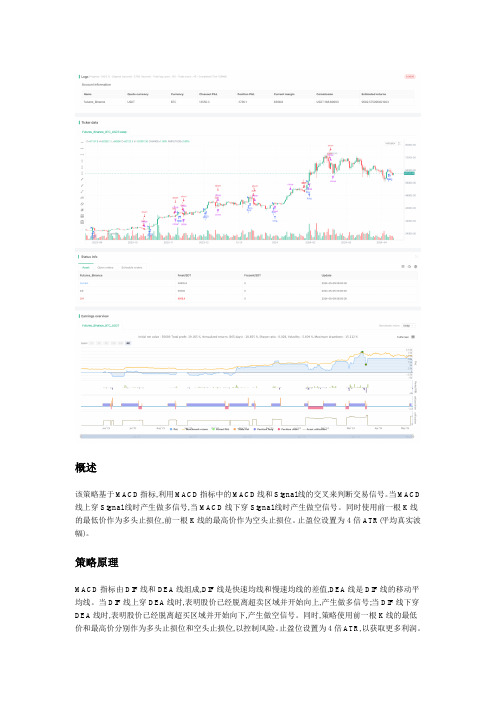

量化交易策略:MACD双均线交叉策略

概述该策略基于MACD指标,利用MACD指标中的MACD线和Signal线的交叉来判断交易信号。

当MACD 线上穿Signal线时产生做多信号,当MACD线下穿Signal线时产生做空信号。

同时使用前一根K线的最低价作为多头止损位,前一根K线的最高价作为空头止损位。

止盈位设置为4倍ATR(平均真实波幅)。

策略原理MACD指标由DIF线和DEA线组成,DIF线是快速均线和慢速均线的差值,DEA线是DIF线的移动平均线。

当DIF线上穿DEA线时,表明股价已经脱离超卖区域并开始向上,产生做多信号;当DIF线下穿DEA线时,表明股价已经脱离超买区域并开始向下,产生做空信号。

同时,策略使用前一根K线的最低价和最高价分别作为多头止损位和空头止损位,以控制风险。

止盈位设置为4倍ATR,以获取更多利润。

优势分析1.MACD指标能够较好地捕捉股价的趋势变化,特别是中长期趋势。

2.止损位的设置能够有效控制风险,避免单笔交易的损失过大。

3.止盈位的设置能够让利润充分扩大,提高策略收益。

4.代码逻辑清晰,容易理解和实现。

风险分析1.MACD指标有滞后性,可能错过最佳建仓时机。

2.止损位的设置相对简单,可能无法应对某些极端行情。

3.止盈位的设置可能导致错过更大的利润空间。

4.缺乏仓位管理,风险控制能力有限。

优化方向1.可以考虑加入其他指标,如RSI、布林带等,以提高信号准确性。

2.可以优化止损位的设置,如使用ATR或百分比止损,以更好地控制风险。

3.可以优化止盈位的设置,如使用移动止盈或部分止盈,以获取更多利润。

4.可以加入仓位管理,如基于风险比例调整仓位大小,以提高风险控制能力。

总结该策略基于MACD指标,通过MACD线和Signal线的交叉来判断交易信号,同时使用前一根K线的最低价和最高价作为止损位,止盈位设置为4倍ATR。

策略逻辑清晰,容易实现,能够较好地捕捉股价趋势。

但是,该策略也存在一些风险,如指标滞后、止损位设置简单等。

如何寻找趋势的拐点

如何寻找趋势的拐点

寻找趋势的拐点可以采用以下几种方法:

1. 图表分析:首先观察数据的图表,如果趋势出现了明显的变化,可能是拐点的信号。

可以使用线性图、柱状图或者折线图等不同的图表形式来观察。

同时,可以使用移动平均线等指标来帮助判断趋势的变化。

2. 统计方法:可以使用一些统计方法来检测拐点,比如斜率变化点检测法。

这种方法通过计算相邻数据点之间的斜率变化来判断趋势的拐点。

可以使用线性回归、二次回归等方法来计算斜率。

3. 基于时间序列的方法:对于时间序列数据,可以使用时间序列分析方法来寻找趋势的拐点。

可以使用ARIMA模型、分段回归模型等方法来识别拐点。

同时,还可以使用波束滤波、傅里叶变换等方法来分析时间序列数据的频率特征,以发现趋势的变化。

4. 数据挖掘方法:可以使用机器学习和数据挖掘的方法来寻找趋势的拐点。

可以使用聚类分析、异常检测、决策树等方法来挖掘数据中的趋势变化。

可以在建模过程中设置合适的阈值,一旦超过阈值就认为是拐点。

总之,寻找趋势拐点的方法多种多样,要根据具体问题和数据来选择适合的方法。

与此同时,领域知识和经验也是判断趋势变化的重要因素。

经典的均线拐点及扭线理论

均线作为一种通俗的分析方法,以其直观、易懂、实用而被广泛的运用。

均线是我们研究市场运行趋势的最根本的工具,它即代表了一定时期的市场平均本钱,也是市场趋势运行的方向。

在所有的分析指标中,使用均线判断市场涨跌动能的作用虽次于K 线,但使用均线判断市场趋势的作用却优于K线,这正是许多投资者潜心研究和广泛使用均线的重要原因。

一、“均线拐点〞是决定市场方向的转折点关于均线理论,一般我们看的最多的就是均线金叉和均线死叉,均线多头和均线空头,或者还会关注均线的斜率对K线的支撑和阻力,以及均线的平滑度对涨跌速度的影响,均线的这些特点固然重要,但对于涨跌方向和市场趋势而言,“均线拐点〞就显得格外重要,当市场重要的均线出现拐点后,原来的涨跌方向和运行趋势就会改变,我们就要改变原来的操作方向。

1、均线运行中的一二三拐点均线的运行方向根本是由上升、下降、横向组合而成,上升时就是上涨行情,下降时就是下跌行情,横向时就是震荡行情。

我们把握进场时机时,就是要在均线出现拐点时顺势而为,一般在均线出现第一拐点时开场关注,出现第二拐点和第三拐点时都可以逢低做多并严格设置好止损。

〔1〕均线从下降转为上升的三拐:当一条均线下降很久之后,随后K线在低位筑底后大幅反弹,经过几次上顶均线之后,最终成功突破均线,然后均线的运行方向就由原来的下降转为上升,当均线的角度从负数转为正数的时候,这里就称为“均线拐点〞,并定为均线的第一拐点。

但是,只有当均线出现第二拐点才能确定第一拐点。

只要K线突破均线后能快速上涨脱离均线,才能带动均线以较大的斜率迅速上升,然后K线回调至均线之上,盘整后突破盘整平台再次上涨,从而带动均线第二次上拐,但第二拐点的位置必须要明显高于第一拐点的位置,这样第一拐点就确立。

反之,如果K线突破均线后一直不能快速脱离均线,一直压在均线之上横向盘整,后市将可能继续下跌。

“一拐关注,二拐进场,三拐加仓〞。

一般当均线向上出现第一拐点后,都会有一个超短线的交易时机,上升速度和上涨幅度不尽一样,但上涨之后都会出现回抽均线的现象,以确认突破的有效性。

【均线的拐点】

【均线的拐点】

【均线的拐点】均线是弯曲的趋势线。

如何判断趋势向上或者向下转势?显然要等到均线上拐或者下拐。

所以均线的拐点位置⾮常重要。

均线的拐点有以下⼏种应⽤⽅法(做多为例): 1 、在均线的拐点处其他更⼩周期均线已经多排并上穿该均线,形成各周期均线的多头排列,此时是进⼊的好机会; 2、其他⼩周期均线多排上穿该均线时,该均线并未上拐,然后出现价格的回调⾄该均线拐点或者拐点不久的位置再次向上,此时是进⼊的好机会;好的位置只有两个:该周期均线拐点处与更⼩周期均线同时向上;该周期均线上拐之时或者之后,更⼩周期均线或者股价回调到该均线上。

3、所选定的均线的周期⾄少应为30⽇线,周期越⼤,对应的⾏情越⼤。

⾃⼰体会。

如何使用均线交叉判断买卖信号

如何使用均线交叉判断买卖信号使用均线交叉判断买卖信号的方法均线交叉是技术分析中常用的一种交易信号指标。

通过使用不同周期的均线进行比较,投资者可以判断价格趋势的转折点,从而作出买卖决策。

本文将介绍如何使用均线交叉来判断买卖信号,并给出一些实用的交易策略。

一、什么是均线交叉均线是将一定时间范围内的股票价格平均计算得出的线条,常用的均线周期有5日均线、10日均线、20日均线等。

均线交叉是指两条不同周期均线相交的点位。

当短周期均线向上穿越长周期均线时,被称为“金叉”,视为买入信号;反之,当短周期均线向下穿越长周期均线时,被称为“死叉”,视为卖出信号。

二、买入信号的判断1. 金叉形态确认:当短周期均线向上穿越长周期均线,且价格也出现上升趋势时,可以视为买入信号的确认。

这种趋势可能是价格的反转或是上涨的强势延续。

投资者应当结合其他指标和技术分析方法,进一步判断是否适合买入。

2. 均线粘合突破:当两条均线相距很小时,快速向上突破较慢的均线时,可以看作买入的信号出现。

此时,价格可能会加速上涨,投资者可抓住机会入场。

3. 长线多空配合:当5日均线从下向上穿越10日均线,并且20日均线处于上升趋势时,也可作为买入信号的判断条件。

此时,多种均线趋势的共振,意味着股价有较大的上涨空间。

三、卖出信号的判断1. 死叉形态确认:当短周期均线向下穿越长周期均线,且价格也出现下降趋势时,可以视为卖出信号的确认。

这种趋势可能是价格的反转或是下跌的强势延续。

卖出时要注意把握好时机,避免过早或过晚出场。

2. 均线粘合跌破:当两条均线相距很小时,快速向下跌破较慢的均线时,可以看作卖出的信号出现。

此时,价格可能会加速下跌,投资者应及时止损或减仓。

3. 长线空头排列:当5日均线从上向下穿越10日均线,并且20日均线处于下降趋势时,也可作为卖出信号的判断条件。

此时,多种均线趋势的共振,意味着股价可能有较大的下跌空间。

四、使用均线交叉判断买卖信号的注意事项1. 多周期结合:不同周期的均线组合可以提供更多的交易信号和确认。

均线看趋势的方法

均线看趋势的方法

均线是通过计算一段时间内的股价的平均值来反映股票价格走势的指标。

常见的均线包括简单移动平均线(SMA)和指数移动平均线(EMA)。

以下是一些使用均线来看趋势的方法:

1. 价格穿越均线:当股价上穿均线时,意味着价格上升趋势可能开始;而当股价下穿均线时,意味着价格下降趋势可能开始。

这可以作为买入或卖出的信号。

2. 均线的交叉:当短期均线(如5日均线)上穿长期均线(如20日均线)时,表示股票价格走势可能向上,可以作为买入信号。

相反,当短期均线下穿长期均线时,表示股票价格走势可能向下,可以作为卖出信号。

3. 观察均线与股价的相对位置:当股价在均线之上时,表示股价走势较强势;而当股价在均线之下时,表示股价走势较弱势。

这可以帮助投资者判断股票价格是处于上涨趋势还是下跌趋势。

4. 观察均线的斜率:当均线的斜率向上时,表示股价上涨趋势较强势;而当均线的斜率向下时,表示股价下跌趋势较强势。

这可以帮助投资者判断股票价格走势的变化。

需要注意的是,均线只是一种辅助工具,不能单一依靠均线来进行投资决策。

在

使用均线时,需结合其他技术指标和基本面分析进行综合判断。

同时,不同股票和市场情况下,均线的适用性和准确性也可能有所不同。

均线交叉信号如何利用指标判断趋势

均线交叉信号如何利用指标判断趋势均线交叉信号是投资领域中常用的技术分析工具之一。

它通过计算股价的均线,以及不同周期均线之间的交叉情况,来判断股票的趋势变化。

本文将探讨均线交叉信号的原理和应用,以及如何利用指标来判断趋势的方法。

一、均线交叉信号的原理均线是股票价格的平均值,它能够平滑价格的波动,反映出股价的中长期趋势。

常见的均线周期包括5日均线、10日均线、20日均线等,其意义也有所不同。

当不同周期的均线发生交叉时,就产生了均线交叉信号。

1.1 黄金交叉当较短周期的均线从下方向上穿过较长周期的均线时,我们称之为黄金交叉。

黄金交叉是一个买入信号,表示股票价格可能会上涨。

原因在于较短周期的均线较敏感,对价格的波动反应更快,当它上穿较长周期的均线时,表明近期价格上涨的势头较强。

1.2 死亡交叉当较短周期的均线从上方向下穿过较长周期的均线时,我们称之为死亡交叉。

死亡交叉是一个卖出信号,表示股票价格可能会下跌。

原因在于较短周期的均线对价格的波动反应较快,当它下穿较长周期的均线时,表明近期价格下跌的趋势较强。

二、指标在判断趋势中的应用指标是对市场行情进行统计和计算的工具,通过对市场价格、成交量等数据的处理,可以提供更为明确的判断和分析。

在利用均线交叉信号判断趋势时,我们可以借助一些指标来辅助分析。

2.1 相对强弱指标(RSI)相对强弱指标(Relative Strength Index,简称RSI)是一种反映市场超买超卖状况的指标。

它的计算公式涉及到一段时间内的平均涨幅和跌幅比值,数值范围在0到100之间。

当RSI超过70时,市场被视为超买,价格可能会回调;当RSI低于30时,市场被视为超卖,价格可能会反弹。

通过结合均线交叉信号和RSI指标,我们可以更准确地判断市场的趋势。

2.2 动量指标(MACD)动量指标(Moving Average Convergence Divergence,简称MACD)是一种计算快速移动平均线(称为“MACD线”)与慢速移动平均线之间的差值,并以此为基础计算出的指标。

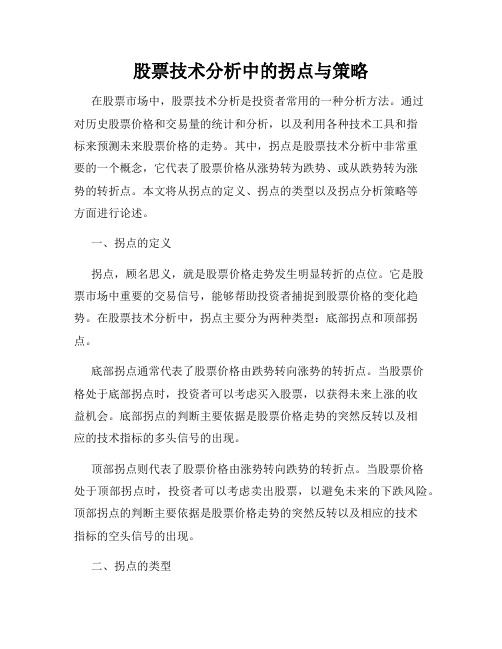

股票技术分析中的拐点与策略

股票技术分析中的拐点与策略在股票市场中,股票技术分析是投资者常用的一种分析方法。

通过对历史股票价格和交易量的统计和分析,以及利用各种技术工具和指标来预测未来股票价格的走势。

其中,拐点是股票技术分析中非常重要的一个概念,它代表了股票价格从涨势转为跌势、或从跌势转为涨势的转折点。

本文将从拐点的定义、拐点的类型以及拐点分析策略等方面进行论述。

一、拐点的定义拐点,顾名思义,就是股票价格走势发生明显转折的点位。

它是股票市场中重要的交易信号,能够帮助投资者捕捉到股票价格的变化趋势。

在股票技术分析中,拐点主要分为两种类型:底部拐点和顶部拐点。

底部拐点通常代表了股票价格由跌势转向涨势的转折点。

当股票价格处于底部拐点时,投资者可以考虑买入股票,以获得未来上涨的收益机会。

底部拐点的判断主要依据是股票价格走势的突然反转以及相应的技术指标的多头信号的出现。

顶部拐点则代表了股票价格由涨势转向跌势的转折点。

当股票价格处于顶部拐点时,投资者可以考虑卖出股票,以避免未来的下跌风险。

顶部拐点的判断主要依据是股票价格走势的突然反转以及相应的技术指标的空头信号的出现。

二、拐点的类型在实际的股票技术分析中,拐点可以进一步细分为不同的类型。

常见的拐点类型包括经典拐点、背离拐点和突破拐点。

1. 经典拐点:经典拐点是指股票价格在明显的趋势线(如支撑线或阻力线)上出现反转的点位。

这种类型的拐点是技术分析中最常见的形态之一,投资者可以通过对明确的趋势线的观察和分析来判断股票价格是否到达拐点。

2. 背离拐点:背离拐点是指股票价格与相应的技术指标出现背离现象的点位。

背离是一种技术分析中常见的现象,它表示股票价格与技术指标的走势存在差异,可能预示着价格反转的机会。

投资者可以通过识别价格和技术指标之间的背离来判断拐点的出现。

3. 突破拐点:突破拐点是指股票价格突破关键的支撑线或阻力线的点位。

当股票价格突破支撑线时,可能预示着底部拐点的到来;而当股票价格突破阻力线时,可能预示着顶部拐点的到来。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

3、MACD用法原理

顺势操作---金叉/死叉战法

追涨杀跌:在多头市场时金叉买入,在空头市场时死叉卖 出. 逆市操作---顶底背离战法 逃顶抄底:在顶背离时卖空,在底背离时买多.

在一轮多头行情中,价格是创新高后还有新高,均线 是完美的多头排列,光看价格和均线似乎上涨行情会 没完没了. 然而,当情绪完全被当前趋势所感染的时 候,市场往往已经运行在第五浪了.这时侯上涨空间 有限,而下行空间无限. 而用MACD的背离指标----------是一帖有效的清醒剂,往往可以提醒我们行情随时 有结束的可能性.

为14天。

3、DMI应用法则1——ADX

ADX趋向平均值:趋势与震荡判断 ① ADX值持续高于前一日时,市场行情 将维持原趋势; ② ADX值递减,降到20以下,且横向行 进时,市场气氛为盘整; ③ ADX值从上升倾向转为下降时,表明 行情即将反转。

Байду номын сангаас1.

分析:在图中, B处是死亡三角 交叉,这是卖出 的好机会,之后 价格下跌。

分析: 三均线的空头排列。 B处是金三线交叉,这是买进期货的好机会。之后三均线呈多头排列。

A、 E、F处是死亡三线交叉,这是卖出期货的好机会。D处是在死亡三线交叉后,

MA实战总结

在期货买卖交易时,运用移动平均线指标, 可以界定风险程度,将亏损的可能性降 低。 在行情刚发生转变时,买入或卖出都可能 获得丰厚的利润。利用移动平均线的组 合,往往较容易看出行情的真正趋势。 当行情处在盘整时,买卖信号频繁,容易 使投资者操作失误或迷失方向。 移动平均线的最佳日数和组合比较难以确 认。在实战中要通过多次的试验,调整

是指5日均线上穿10日均线、再穿20日均线,10日均线穿20日均线而产 生的三角形,此三角形称三角交叉。 ② 金三角交叉的有效性和可靠性大于5日和10日的黄金交叉,加上一条20 日均线,把短期的振荡除掉

①

2、金三角交叉的实战案例一

3、金三角交叉的实战案例二

分析:20日均线呈缓缓下降趋势。在A处走平,并发生5日均线上穿10日均线 和20日均线,紧接着是10日均线穿20日均线,形成金三角交叉。且放量。 价格上升行情在A处启动,20日均线掉头缓缓上升,价格温和向上攀升。 在B处价格走出一个多头排列的走势。价格保持强势上升势头并呈直线上升。

4-1 逆市操作理念

在一轮多头行情中,价格是创新高后还有 新高,均线是完美的多头排列,光看价格和 均线似乎上涨行情会没完没了. 然而,当 情绪完全被当前趋势所感染的时候,市场 往往已经运行在第五浪了.这时侯上涨空 间有限,而下行空间无限. 而用MACD的 背离指标-----------是一帖有效的清醒剂, 往往可以提醒我们行情随时有结束的可 能性.

10. 1.8

10. 4.16

10. 7.14

08.12.5

09. 2.27

?

7月中旬后的背离实际情况

08.3.7 08.7.11

6月24日—7月23日连续8周盘整,MACD却加速上升 第9走出现突破行情,上涨幅度达到249点 10. 4.16 10. 1.8

08.12.5

2、趋势型指标

MACD——平滑移动平均线

为什么不买第二个金叉?

结果判断错误,但因为只买第一个金

叉,买点很好,即使看错,也可以赚些小 钱。 很多时候我们是看对行情但没赚钱 或赔了钱,很多时候是因为买点不对 的原因.

3-3-2 顺势操作具体方法

MACD零轴下方(空头市场) 只卖第一个死叉;不卖第二个死叉; 不买金叉

备注: 金叉——DIFF(快线)上穿DEA(慢线) 死叉——DIFF (快线)下穿DEA (慢线)

1、卖出信号

①

移动平均线运行一段时间后, 将会出现波峰和波谷,也就是 拐点。拐点示着趋势的转变。

②

当一种移动平均线向上运行, 无法再创新高而形成波峰,这

是价格无力再创新高,可能转

变为下一步行走势的征兆,这 个拐点通常是卖点。

3、移动平均线的使用方法

分析: A处是5日移动平均线,在价格头部第1个掉头向下,出现拐点和卖点。 B处是10日移动平均线,在价格头部第2个掉头向下,出现拐点和卖点。 C处是20日移动平均线,在价格头部第3个掉头向下,出现拐点和卖点。 D处是60日移动平均线,在价格头部第4个掉头向下,出现拐点和卖点。 发出卖出信号的先后顺序是:5、10、20和60日均线。

3、EXPMA使用——趋势

多头趋势转变 价格先后跌破短EXPMA和长EXPMA,

①

②

短EXPMA下穿长EXPMA

①

空头趋势转变

价格先后突破短EXPMA和长EXPMA,

②

短EXPMA上穿长EXPMA

3、EXPMA使用——支撑和阻力

多头趋势中长期天数线对价格走势起到较强的支撑作用; 空头趋势中长期天数线对价格走势起到明显的阻力作用,

配合双顶形态或三重顶形态时,将是最佳的卖出时机。

3、移动平均线的使用方法

1、买入信号

①

在价格下跌过程中,移动平均线向

下运行,当无法再下跌时形成波谷,

这是价格不能再下跌,可能变成上 升走势的征兆。如下图。

②

这个拐点通常是买点,公众应跟踪

移动平均线,及时发现拐点(波峰 和波谷)来寻找买卖点。

配合双底形态或三重底形态,将是最佳买入时机。

金三线交叉在实际的价格走势 中经常出现,一旦出现金三线 交叉并伴随有成交量放大,立 刻大胆进场。

7、短线操作——均线系统应用

死亡三角交叉——卖出时机

是指5日均线在头部下穿10日均线、再穿20日均线,10日均 线下穿20日均线而产生的三角形。 2. 有效性和可靠性大于5日和10日的死亡交叉。原因:它又加 上一条20日均线(月均线),把短期的振荡除掉。只有经 过一个真正的头部才能产生死亡三角交叉。

DMI——动向指标

1、 DMI指标原理

动向指数DMI(Directional Movement

Index)又叫移动方向指数或趋向指数。 是属于趋势判断的技术性指标。 其基本原理是通过价格在上升及下 跌过程,价格变动对均衡点的影响 过程,从而提供对趋势判断的依据。

2、DMI指标的构成

动向指数指标主要由三条线构成, ① 上升方向线PDI, ② 下降方向MDI ③ 平均动向指数线ADX。 三条线均可设定天数,一般为设定

6、 60日移动平均线

60移动平均线反映了持仓成本,这是一个 非常重要的技术指标。其重要性相当于 成交量、价格等技术指标。 您必须每天使用这些指标来分析期货的走 势。移动平均线对价格均有支撑和压力 作用。价格跌破或冲破5日、10日和20日 均线都是极重要的心理关口。

7、短线操作——均线系统应用

金三角交叉——买入时机

2、趋势型指标

MACD——平滑移动平均线

DMI——动向指标

MACD研究的前提

趋势在一段时间内是可以把握的; 每个指标都有有效的时候,没有指标会始 终有效.

最重要的是搞清楚指标何时有效!

1、MACD公式及理解

DIFF : EMA(CLOSE,SHORT) EMA(CLOSE,LONG); DEA : EMA(DIFF,M); MACD : 3*(DIFF-DEA), COLORSTICK; 第一句: DIFF=当日离差=短期均线的平滑均价 长期均线的平滑均价; 更深一层理解:当均线以多头形式排列时, DIFF会出现上涨,否则将出现下跌。 第二句: DEA=平均离差=当日离差的平滑均价 第三句: MACD=柱状线= (当日离差-平均离差)* 放大3倍

2、MACD的实质

MACD的实质是改良了的12天/26天均 线系统,相比较简单的均线系统可以 提前发出信号。

2、MACD的实质

MACD经过多次平滑,淡化了单根K线的跳 动,指示了当前趋势方向.其主要特点是稳 健性,可以过滤掉市场的无序噪音,使 其在周期较大,K线数目较多的行情中 给出相对稳定的趋势指向。 这种不过度灵敏的特征对短线而言有过于 缓慢的特点,所以短线操作不在本讨论 范围之内.

2、EXPMA特点

EXPMA指标由于计算公式中着重考虑了 价格当天行情的权重,因此指标自身的 计算公式克服了MA指标的滞后性。 在某些时候对于价格走势所产生的信号提 前性,是一个非常有效的分析指标。

3、EXPMA使用——趋势

多头趋势中,价格K线、短期天数线、长期天

数线从高到低排列,为多头特征; 空头趋势中,长期天数线、短期天数线、价格 K线从高到低排列,为空头特征。

5、均线排列

多头排列:

①

②

当价格上涨时,K线在均线的左上方,而所有均线处在K线的右下方。

按均线时间周期的长短,从小到大,从左到右自然排列。

①

多头排列是投资者的持买仓最 佳时期,价格呈强劲上升势头。

②

多头排列常出现在利好消息充 斥,多头控制了局面,价格呈 直线上升。

5、均线排列

空头排列:

① ②

当价格下跌时,移动平均线压制K线向右上方行进, 按均线时间周期的长短由大到小自然排列

4-2 MACD背离实质

4-3 为什么选择MACD背离法

MACD背离法是一个强烈的信号指标

不容易出现信号反复的情况,一年中只出现1-2次。 因为MACD背离讯号很少发生,所以一旦发生, 经常会产生原来趋势的反转和新趋势的产生。

LME铝08年到10-7-14的背离情况

08.3.7 08.7.11

1、均线型指标

MA——均线

EXPMA——指数移动平滑平均线

1、EXPMA原理

EXPMA指标(Exponential Moving Average) 中文名称叫作指数平均数指标,它也是 一种趋向类指标, 其构造原理是仍然对价格收盘价进行算术 平均,并根据计算结果来进行分析,用 于判断价格未来走势的变动趋势。