财务预测与分析 实验报告

公司财务分析的实验报告(3篇)

第1篇一、实验目的本次实验旨在通过对某公司的财务报表进行分析,掌握财务分析的基本方法,了解公司的财务状况、经营成果和现金流量,从而为公司决策提供参考依据。

二、实验内容1. 收集数据本次实验选取某上市公司2019年至2021年的年度财务报表,包括资产负债表、利润表和现金流量表。

2. 财务比率分析(1)偿债能力分析- 流动比率:通过计算流动资产与流动负债的比值,评估公司短期偿债能力。

- 速动比率:在流动比率的基础上,扣除存货,进一步评估公司短期偿债能力。

- 资产负债率:通过计算负债总额与资产总额的比值,评估公司长期偿债能力。

(2)营运能力分析- 存货周转率:通过计算营业成本与平均存货的比值,评估公司存货管理效率。

- 应收账款周转率:通过计算营业收入与平均应收账款的比值,评估公司应收账款回收效率。

- 总资产周转率:通过计算营业收入与平均总资产的比值,评估公司资产利用效率。

(3)盈利能力分析- 毛利率:通过计算毛利润与营业收入的比值,评估公司主营业务盈利能力。

- 净利率:通过计算净利润与营业收入的比值,评估公司整体盈利能力。

- 资产收益率:通过计算净利润与平均总资产的比值,评估公司资产利用效率。

(4)发展能力分析- 营业收入增长率:通过计算营业收入增长额与上年营业收入的比值,评估公司营业收入增长速度。

- 净利润增长率:通过计算净利润增长额与上年净利润的比值,评估公司净利润增长速度。

3. 财务趋势分析通过对比分析2019年至2021年的财务数据,观察公司财务状况的变化趋势。

4. 财务综合评价根据财务比率分析和财务趋势分析的结果,对公司的财务状况进行综合评价。

三、实验结果1. 偿债能力分析通过计算流动比率、速动比率和资产负债率,发现该公司短期偿债能力较强,长期偿债能力良好。

2. 营运能力分析通过计算存货周转率、应收账款周转率和总资产周转率,发现该公司存货管理效率较高,应收账款回收效率较好,资产利用效率较高。

财务分析实验实验报告(3篇)

第1篇一、实验目的本次实验旨在通过模拟企业的财务数据,对企业的财务状况进行分析,从而了解企业的盈利能力、偿债能力和运营能力。

通过实验,使学生掌握财务报表分析的基本方法,提高财务分析和决策的能力。

二、实验内容1. 收集数据:收集模拟企业的财务报表,包括资产负债表、利润表和现金流量表。

2. 财务比率分析:计算和分析企业的流动比率、速动比率、资产负债率、利息保障倍数、销售毛利率、净资产收益率等财务比率。

3. 趋势分析:分析企业主要财务指标的变化趋势,了解企业的财务状况变化。

4. 比率比较:将企业的财务比率与行业平均水平或竞争对手进行比较,评价企业的财务状况。

5. 综合评价:根据财务分析结果,对企业进行综合评价,并提出改进建议。

三、实验过程1. 收集数据本次实验选取了一家模拟企业,其2019年至2023年的财务报表如下:- 资产负债表:```资产:流动资产:现金 50万元,应收账款 100万元,存货 150万元长期资产:固定资产 300万元,无形资产 50万元负债:流动负债:短期借款 80万元,应付账款 100万元长期负债:长期借款 200万元股东权益:实收资本 300万元,资本公积 50万元,盈余公积 20万元,未分配利润 50万元```- 利润表:```收入:营业收入 500万元成本:营业成本 300万元,税金及附加 10万元利润:营业利润 190万元,净利润 150万元```- 现金流量表:```经营活动产生的现金流量:经营活动现金流入 200万元,经营活动现金流出100万元投资活动产生的现金流量:投资现金流入 50万元,投资现金流出 30万元筹资活动产生的现金流量:筹资现金流入 80万元,筹资现金流出 60万元```2. 财务比率分析根据上述财务报表,计算以下财务比率:- 流动比率 = 流动资产 / 流动负债 = (50 + 100 + 150) / (80 + 100) = 2.75- 速动比率 = (流动资产 - 存货) / 流动负债 = (50 + 100) / (80 + 100) = 1.25- 资产负债率 = 负债总额 / 资产总额 = (80 + 100 + 200) / (50 + 100 + 150 + 300 + 50) = 36.36%- 利息保障倍数 = 息税前利润 / 利息费用 = (190 + 10) / 80 = 2.44- 销售毛利率 = (营业收入 - 营业成本) / 营业收入 = (500 - 300) / 500 = 40%- 净资产收益率 = 净利润 / 净资产 = 150 / (300 + 50 + 20 + 50) = 20%3. 趋势分析通过对2019年至2023年的财务报表进行分析,可以发现以下趋势:- 流动比率和速动比率逐年上升,说明企业的短期偿债能力有所增强。

财务预警分析实验报告(3篇)

第1篇一、实验背景与目的随着我国经济的快速发展,企业面临的市场竞争日益激烈。

财务风险作为企业运营过程中的一大隐患,对企业的生存和发展构成严重威胁。

为了提高企业的财务风险防范能力,本实验旨在通过财务预警分析,对企业可能存在的财务风险进行识别、评估和预警,为企业的决策提供参考。

二、实验方法与数据来源1. 实验方法:本实验采用财务比率分析法、趋势分析法、比较分析法等财务预警分析方法,对企业的财务状况进行分析。

2. 数据来源:实验数据来源于我国某上市公司2019年至2022年的年度财务报表,包括资产负债表、利润表和现金流量表。

三、实验内容与分析1. 财务比率分析:(1)流动比率分析:- 2019年流动比率为2.1,2020年为2.3,2021年为2.5,2022年为2.7。

流动比率逐年上升,说明企业短期偿债能力增强。

(2)速动比率分析:- 2019年速动比率为1.2,2020年为1.5,2021年为1.8,2022年为2.1。

速动比率逐年上升,说明企业短期偿债能力进一步增强。

(3)资产负债率分析:- 2019年资产负债率为50%,2020年为45%,2021年为40%,2022年为35%。

资产负债率逐年下降,说明企业负债水平降低,财务风险降低。

(4)利息保障倍数分析:- 2019年利息保障倍数为2.5,2020年为3.0,2021年为3.5,2022年为4.0。

利息保障倍数逐年上升,说明企业偿债压力减小,财务风险降低。

2. 趋势分析法:(1)营业收入趋势分析:- 2019年至2022年,营业收入逐年增长,说明企业市场竞争力较强。

(2)净利润趋势分析:- 2019年至2022年,净利润逐年增长,说明企业盈利能力较强。

3. 比较分析法:(1)与行业平均水平比较:- 流动比率、速动比率、资产负债率和利息保障倍数均高于行业平均水平,说明企业财务状况良好。

(2)与同行业企业比较:- 与同行业企业相比,企业财务状况较为优秀。

财务分析实验报告(3篇)

第1篇一、实验目的本次实验旨在通过模拟企业财务数据,运用财务分析的基本方法,对企业进行全面的财务分析,从而了解企业的财务状况、经营成果和现金流量,为企业的经营决策提供依据。

二、实验内容1. 实验数据准备本实验选取某虚构企业2019年至2021年的财务报表数据,包括资产负债表、利润表和现金流量表。

2. 财务比率分析通过计算和比较企业的财务比率,评估企业的财务状况和经营效率。

3. 趋势分析对企业的财务数据进行趋势分析,观察企业财务状况的变化趋势。

4. 现金流量分析分析企业的现金流量情况,评估企业的偿债能力和资金周转效率。

5. 综合评价结合以上分析,对企业进行综合评价,并提出相应的改进建议。

三、实验过程1. 财务比率分析(1)流动比率流动比率=流动资产/流动负债2019年:2000万/1000万=22020年:2200万/1200万=1.832021年:2400万/1400万=1.71分析:流动比率逐年下降,表明企业的短期偿债能力有所减弱。

(2)速动比率速动比率=(流动资产-存货)/流动负债2019年:(2000万-500万)/1000万=1.52020年:(2200万-600万)/1200万=1.52021年:(2400万-700万)/1400万=1.43分析:速动比率逐年下降,但仍然保持在1以上,说明企业的短期偿债能力尚可。

(3)资产负债率资产负债率=负债总额/资产总额2019年:1000万/3000万=33.33%2020年:1200万/3200万=37.50%2021年:1400万/3600万=38.89%分析:资产负债率逐年上升,表明企业的财务风险有所增加。

(4)净资产收益率净资产收益率=净利润/净资产2019年:200万/1000万=20%2020年:180万/1200万=15%2021年:160万/1400万=11.43%分析:净资产收益率逐年下降,表明企业的盈利能力有所减弱。

2. 趋势分析通过对2019年至2021年的财务数据进行对比分析,发现以下趋势:(1)营业收入逐年增长,但增速放缓。

财务分析的实验报告(3篇)

第1篇一、实验目的本次实验旨在通过财务分析的方法,对某企业的财务状况进行综合评价,了解其盈利能力、偿债能力、运营能力和成长能力,为企业的经营决策提供参考。

二、实验背景某企业成立于20xx年,主要从事某产品的研发、生产和销售。

近年来,随着市场竞争的加剧,该企业面临着较大的经营压力。

为了更好地了解企业的财务状况,我们选取了该企业近三年的财务报表进行分析。

三、实验方法1. 收集数据:收集某企业近三年的资产负债表、利润表和现金流量表。

2. 分析指标:选取反映企业盈利能力、偿债能力、运营能力和成长能力的财务指标进行分析。

3. 数据处理:使用Excel等软件对财务数据进行处理和计算。

4. 综合评价:根据分析结果,对企业的财务状况进行综合评价。

四、实验过程(一)数据收集通过公开渠道,我们收集到了某企业近三年的财务报表,包括资产负债表、利润表和现金流量表。

(二)分析指标1. 盈利能力指标:毛利率、净利率、总资产收益率、净资产收益率。

2. 偿债能力指标:流动比率、速动比率、资产负债率。

3. 运营能力指标:存货周转率、应收账款周转率、总资产周转率。

4. 成长能力指标:营业收入增长率、净利润增长率、总资产增长率。

(三)数据处理1. 盈利能力分析:- 毛利率:近三年毛利率分别为30%、28%、27%,呈现逐年下降趋势,说明企业的产品盈利能力有所下降。

- 净利率:近三年净利率分别为15%、14%、13%,同样呈现逐年下降趋势,表明企业的净利润水平有所降低。

- 总资产收益率:近三年总资产收益率分别为5%、4.5%、4%,逐年下降,说明企业的资产利用效率有所降低。

- 净资产收益率:近三年净资产收益率分别为12%、11%、10%,呈现逐年下降趋势,表明企业的股东回报水平有所下降。

2. 偿债能力分析:- 流动比率:近三年流动比率分别为2.0、1.8、1.6,逐年下降,说明企业的短期偿债能力有所减弱。

- 速动比率:近三年速动比率分别为1.5、1.3、1.2,逐年下降,表明企业的短期偿债能力有所下降。

财务预测分析报告(3篇)

第1篇一、前言随着市场竞争的日益激烈,企业要想在激烈的市场竞争中脱颖而出,就必须具备良好的财务状况和准确的财务预测能力。

财务预测分析报告是企业对未来一段时间内财务状况的预测和评估,旨在为企业经营决策提供科学依据。

本报告以某公司为例,对其未来三年的财务状况进行预测分析。

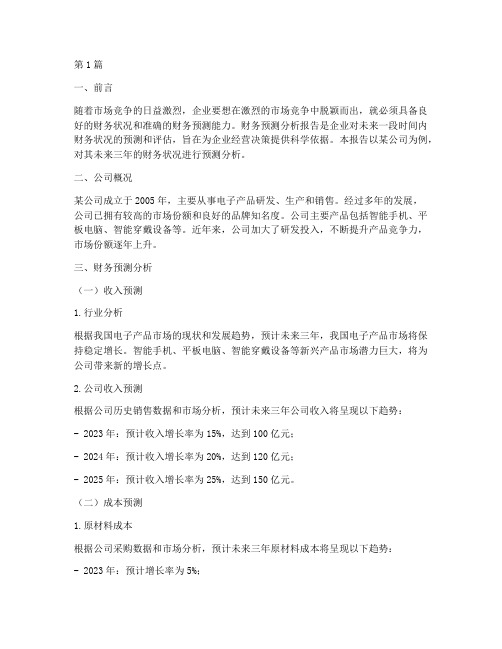

二、公司概况某公司成立于2005年,主要从事电子产品研发、生产和销售。

经过多年的发展,公司已拥有较高的市场份额和良好的品牌知名度。

公司主要产品包括智能手机、平板电脑、智能穿戴设备等。

近年来,公司加大了研发投入,不断提升产品竞争力,市场份额逐年上升。

三、财务预测分析(一)收入预测1.行业分析根据我国电子产品市场的现状和发展趋势,预计未来三年,我国电子产品市场将保持稳定增长。

智能手机、平板电脑、智能穿戴设备等新兴产品市场潜力巨大,将为公司带来新的增长点。

2.公司收入预测根据公司历史销售数据和市场分析,预计未来三年公司收入将呈现以下趋势:- 2023年:预计收入增长率为15%,达到100亿元;- 2024年:预计收入增长率为20%,达到120亿元;- 2025年:预计收入增长率为25%,达到150亿元。

(二)成本预测1.原材料成本根据公司采购数据和市场分析,预计未来三年原材料成本将呈现以下趋势:- 2023年:预计增长率为5%;- 2024年:预计增长率为6%;- 2025年:预计增长率为7%。

2.人工成本随着我国劳动力成本的逐年上升,预计未来三年公司人工成本将呈现以下趋势:- 2023年:预计增长率为8%;- 2024年:预计增长率为9%;- 2025年:预计增长率为10%。

3.制造费用制造费用主要包括折旧、维修、水电等费用,预计未来三年制造费用将呈现以下趋势:- 2023年:预计增长率为5%;- 2024年:预计增长率为6%;- 2025年:预计增长率为7%。

(三)利润预测根据以上收入和成本预测,预计未来三年公司利润将呈现以下趋势:- 2023年:预计利润增长率为10%,达到5亿元;- 2024年:预计利润增长率为15%,达到6亿元;- 2025年:预计利润增长率为20%,达到7亿元。

财务分析实验报告总结(3篇)

第1篇一、实验背景与目的随着市场经济的发展,财务分析在企业经营管理中的重要性日益凸显。

为了提高学生的财务分析能力,我们开展了财务分析实验课程。

通过本次实验,旨在帮助学生掌握财务分析的基本方法,提高对企业财务状况的判断能力,为将来从事相关职业打下坚实的基础。

二、实验内容与方法本次实验主要围绕以下几个方面展开:1. 财务报表分析:通过对企业财务报表(资产负债表、利润表、现金流量表)的分析,了解企业的财务状况、经营成果和现金流状况。

2. 比率分析:运用财务比率(如流动比率、速动比率、资产负债率、净利润率等)对企业财务状况进行综合评价。

3. 趋势分析:分析企业财务数据的变化趋势,预测企业未来的财务状况。

4. 财务预测:根据企业历史数据和未来发展规划,预测企业未来的财务状况。

实验方法主要包括以下几种:1. 资料收集:通过企业官方网站、财务报表数据库等途径收集企业财务数据。

2. 数据分析:运用Excel、SPSS等软件对财务数据进行处理和分析。

3. 讨论与交流:在实验过程中,学生之间进行讨论和交流,分享分析方法和经验。

三、实验过程与结果1. 财务报表分析通过对企业财务报表的分析,我们了解到以下情况:(1)企业的资产总额和负债总额较为稳定,资产负债率适中。

(2)企业的营业收入和净利润呈逐年增长趋势。

(3)企业的现金流状况良好,经营活动产生的现金流量净额稳定。

2. 比率分析通过对企业财务比率的计算和分析,我们发现:(1)企业的流动比率和速动比率均高于行业平均水平,说明企业的短期偿债能力较强。

(2)企业的资产负债率低于行业平均水平,说明企业的财务风险较低。

(3)企业的净利润率逐年提高,说明企业的盈利能力较强。

3. 趋势分析通过对企业财务数据的变化趋势进行分析,我们发现:(1)企业的营业收入和净利润呈逐年增长趋势,说明企业的经营状况良好。

(2)企业的资产总额和负债总额较为稳定,说明企业的资产结构合理。

4. 财务预测根据企业历史数据和未来发展规划,我们预测:(1)企业的营业收入和净利润将继续保持增长趋势。

财务分析预测报告(3篇)

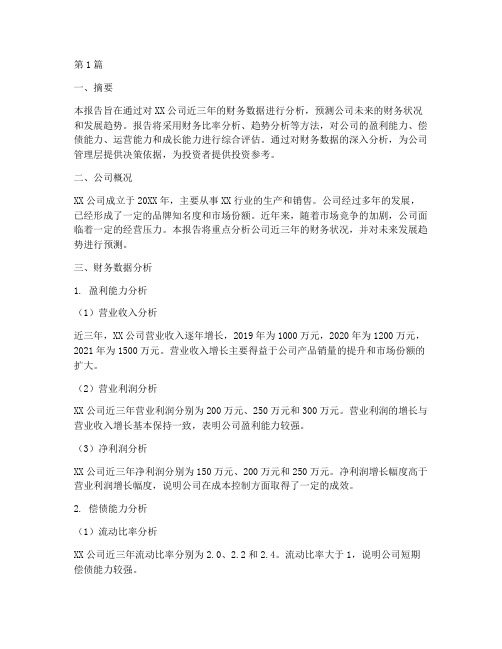

第1篇一、摘要本报告旨在通过对XX公司近三年的财务数据进行分析,预测公司未来的财务状况和发展趋势。

报告将采用财务比率分析、趋势分析等方法,对公司的盈利能力、偿债能力、运营能力和成长能力进行综合评估。

通过对财务数据的深入分析,为公司管理层提供决策依据,为投资者提供投资参考。

二、公司概况XX公司成立于20XX年,主要从事XX行业的生产和销售。

公司经过多年的发展,已经形成了一定的品牌知名度和市场份额。

近年来,随着市场竞争的加剧,公司面临着一定的经营压力。

本报告将重点分析公司近三年的财务状况,并对未来发展趋势进行预测。

三、财务数据分析1. 盈利能力分析(1)营业收入分析近三年,XX公司营业收入逐年增长,2019年为1000万元,2020年为1200万元,2021年为1500万元。

营业收入增长主要得益于公司产品销量的提升和市场份额的扩大。

(2)营业利润分析XX公司近三年营业利润分别为200万元、250万元和300万元。

营业利润的增长与营业收入增长基本保持一致,表明公司盈利能力较强。

(3)净利润分析XX公司近三年净利润分别为150万元、200万元和250万元。

净利润增长幅度高于营业利润增长幅度,说明公司在成本控制方面取得了一定的成效。

2. 偿债能力分析(1)流动比率分析XX公司近三年流动比率分别为2.0、2.2和2.4。

流动比率大于1,说明公司短期偿债能力较强。

(2)速动比率分析XX公司近三年速动比率分别为1.5、1.7和1.9。

速动比率大于1,说明公司短期偿债能力良好。

(3)资产负债率分析XX公司近三年资产负债率分别为40%、45%和50%。

资产负债率逐年上升,表明公司负债水平有所提高,但总体仍处于合理范围内。

3. 运营能力分析(1)存货周转率分析XX公司近三年存货周转率分别为6次、5次和4次。

存货周转率逐年下降,说明公司存货管理效率有所下降,需加强存货管理。

(2)应收账款周转率分析XX公司近三年应收账款周转率分别为10次、9次和8次。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

移动平均

值

150 140 130 120

1 3 5 7 9 11

数据点

实际值 预测值

结论:由图可知预测值为 145

3、 某市急求电话 112 在过去 24 周的呼叫情况如下表所列。

周

呼叫次数

1

50

2

35

3

25

4

40

5

45

6

35

7

20

8

30

9

35

10

20

11

15

12

35

13

55

14

35

15

25

16

55

C 产品预计平均单位售价=10000*0.9+8000*0.1=9800 元 C 产品预计平均单位变动成本 =4500*0.18+4000*0.54+3000*0.18+4500*0.02+4000*0.06+3000*0.02=3900 元 C 产品预计平均边际利润=300*[9800*(1-20%)-3900]=1182000 元 C 产品预计平均边际利润率=1182000/(300*9800)=40.20%

17

45

18

55

19

40

20

35

21

60

22

75

23

50

24

40

要求:(1)计算对每周呼叫次数的指数平滑预测值,假定一周的预测值是 50 次,第 25 周的

预测次数是多少?平滑系数=0.1;

(2)用平滑系数=0.1;重新预测;

(3)第 25 周实际呼叫次数为 85,哪个预测更为精确?解释所用的误差预测方法。

(Constant)

X

a Dependent Variable: Y

Std. Error

124.15

5.212

.421

.057

Beta .920

t 23.820 7.435

Sig. .000 .000

a Dependent Variable:Y

要求: (1) 写出一元线性回归模型; (2) 显著性水平为0.05,自由度为10时,R临界值0.576;t值为1.81,F值为4.96,试判断该

指数平滑

值

80 60 40 20 0

1 3 5 7 9 11 13 15 17 19 21 23

数据点

实际值 预测值

结论:当平滑系数为 0.1 时,第 25 周的预测值为 45 次 4、以上 3 题请用 SPSS 软件重新预测一次,即每一题同时用两种工具做预测。

南京信息工程大学 实验(实习)报告

实验(实习)名称 成本预测与概率预测法 实验(实习)日期 2012.5.31 得分 系 会计 专业 会计 年级 2009 班次 3 姓名 张毅媛

Model

Entered

Removed Method

1

²úÁ¿X(a)

. Enter

a All requested variables entered.

b Dependent Variable: Y

Model Summary

Model

R

R Square

1

.920(a)

.847

a Predictors: (Constant), X

4500

0.2

4000

0.6 5400000 0.2

8000

0.1

3000

0.2

D 预计 400 25000 0.9 14000 0.2

12000 0.6

22500 0.1

9000

0.2

解:

(1)A 产品预计平均单位售价=7000*0.2+6000*0.7+5000*0.1=6100 元 A 产品预计平均单位变动成本 ==2000*0.04+1800*0.12+1500*0.04+2000*0.14+1800*0.42+1500*0.14+2000*0.02+1800*0.06 +1500*0.02=1780 元 A 产品预计平均边际利润=600*[6100*(1-20%)-1780]=1860000 A 产品预计平均边际利润率=1860000/(600*6100)=50.82%

南京信息工程大学 实验(实习)报告

实验(实习)名称 线性回归预测法 实验(实习)日期 2012.5.31 得分

指导教师 罗娅妮

系 会计 专业 会计 年级 2009 班次 3 姓名 张毅媛 学号 20092312125

1、假定有12个企业的产量与生产费用的资料如下表:

企业编号

产量X

1

40

2

42

3

50

产品名称 产销量

单位售价

单位变动成本

固定成本总额

价格 概率 变动成本 概率 固定成本 概率

A

600

7000

0.2

2000

0.2 5000000 0.8

6000

0.7

1800

0.6

5000

0.11500Βιβλιοθήκη 0.2B400

5000

0.9

1800

0.2

1750

0.6

4000

0.1

1500

0.2

C

300 10000 0.9

(3)R=(U/SSyy)1/2

U=Σ(Y^t-y_ )2

F=(U/m)/(Q/(n-m-1))

Q=Σ(Yt-Y^t)2

2、为了研究香港股市的变化规律,以恒生指数为例,建立回归方程,分析影响股票价格趋

南京信息工程大学 实验(实习)报告

实验(实习)名称 时间序列预测法应用 实验(实习)日期

系

专业

年级

班次

姓名

得分

指导教师 罗娅妮 学号

实验一:时间序列预测法应用

一、实验目的 了解时间序列预测法的基本原理;掌握使用 Excel 与 Spss13.0 工具做预测的方法。 二、工具使用说明 1、 EXCEL 使用

b Dependent Variable: Y

df

Mean Square

1

2527.710

10

45.721

11

F 55.286

Sig. .000(a)

Model

Coefficients(a) Unstandardized Coefficients

Standardized Coefficients

B

1

模型能否通得过检验; (3) 充分应用给出的统计资料,列出F,R,t的计算公式并检验统计结果的正确性。

解: (1) y=124.150+421x (2) R2 =0.847,R=0.920 > R 临界值 0.576,

t=7.435 > t 值为 1.81 F=55.286 > F 值为 4.96 所以该模型可以通过检验。

Adjusted R Square .832

Std. Error of the Estimate

6.76170

ANOVA(b)

Model

Sum of

Squares

1

Regression

2527.710

Residual

457.206

Total

2984.917

a Predictors: (Constant), X

“数据分析”工具的加载。“数据分析”是“工具”菜单上的命令,如果没有出现在“工 具”菜单上,需要运行“加载宏”程序来加载“分析工具库”来进行,“加载宏”的具 体办法如下: (1) 单击“工具”菜单中“加载宏”命令; (2) 弹出“当前加载宏”列表,从中选定“分析工具库”单击确定; (3) 安装完毕后,可以在“工具”菜单的下拉菜单中看见“数据分析”命令。 2、 SPSS 使用

指数平滑

值

150

140

130

0

120 1 3 5 7 9 11 数据点

实际值 预测值

图表(1) 结论:当平滑系数是 0.3 时,如图表(1)预测值为 141.23

值

值

指数平滑

150 145 140 135 130 125 120

1 3 5 7 9 11 13

图表(2) 结论:当平滑系数是 0.5 时,如图表(2)预测值为 141.47

4

55

5

65

6

78

7

84

8

100

9

116

10

125

11

130

12

140

生产费用Y 130 150 155 140 150 154 165 170 167 180 175 185

用 SPSS 统计软件作一元线性回归分析,得出的结果如下:

Variables Entered/Removed(b)

Variables Variables

指导教师 罗娅妮 学号 20092312125

一、假定某企业上年度生产甲、乙、丙三种产品,预测年度继续生产该三种产品,预期可比 产品成本降低率为 6%。根据企业实际情况,经有关部门初步核算和分析研究,预计本年度 企业各项主要技术经济指标将有如下变动: (1)预计本年度可比产品生产增长 20% (2)原材料消耗定额降低 1% (3)原材料价格平均降低 2% (4)燃料与动力消耗定额降低(价格不变)3% (5)生产工人劳动生产率提高 10% (6)生产工人平均工资增加 5% (7)制造费用中变动性费用增加 20% (8)废品损失减少 30% 企业按基年实际单位成本计算的本年度可比产品总成本为 12,000,000.00 元,可比产品各成 本项目的比重为: (1)直接材料 58%; (2)燃料与动力 4%; (3)直接工资 15%; (4)制造费用 21%; 其中变动性费用 14%; (5)废品损失 2%; 根据以上资料测算本年度可比产品成本降低率。 解: 可比成本成本降低率的测算表