万科财务报表分析——偿债能力分析20120430

财务报表分析万科A-偿债能力分析

财务报表分析万科A-偿债能力分析万科A——偿债能力分析万科企业股份有限公司(以下简称万科地产)原系经深圳市人民政府办(1988)1509号文批准,于1988年11月1日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

1991年1月29日,本公司发行之A股在深圳证券交易所上市。

1993年5月28日,本公司发行之B股在深圳证券交易所上市。

1993年12月28日经深圳市工商行政管理局批准更名为“万科企业股份有限公司”。

本公司经营范围为:兴办实业(具体项目另行申请);国内商业的;物资供销业(不含专营、专控、专卖商品);进出口业务(按深经发审证字第113号外贸企业审定证书规定办理);房地产开发。

控股子公司主营业务包括房地产开发、物业管理、投资咨询等。

偿债能力:(debt-paying ability)企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

偿债能力分析包括短期偿债能力的分析和在期偿债能力的分析两个方面:短期偿债能力,就是企业以流动资产偿还流动负债的能力。

它反映企业偿付日常到期债务的实力、企业能否及时偿付到期的流动负债,是反映企业财务状况好坏的重要标志、财务人员必须十分重视短期债务的偿还能力,维护企业的良好信誉;长期偿债能力,指企业偿还长期负债的能力,企业的长期负债,包括长期借款、应付长期债券等。

企业有无现金支付能力和偿债能力是企业能否健康发展的关键。

一、基本情况:万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一,是目前中国最大的专业住宅开发企业。

2011年12月31日,公司流动资产2826.466亿元,非流动资产135.618亿元,资产总额2962.084亿元,2010年12月31日公司流动资产2055.207亿元,非流动资产101.168亿元,资产总额2156.375亿元,至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

万科偿债能力分析

万科

一、偿债能力分析

流动资产速动资产流动资产—存货1.流动比率= ————— 2.速动比率= ————— = ——————————

流动负债流动负债流动负债

可立即动用的资金经营活动现金净流量

3.现金比率= —————————

4.现金流量比率= ————————————

流动负债流动负债

二、长期偿债能力

负债总额股东权益总额

1.资产负债率= ——————

2.股东权益比率= —————————

资产总额资产总额

负债总额

2.偿债保障比率= ——————————————

经营活动中的现金净流量

三、利率保障倍数

净利润+ 所得税+ 利息费用

利率保障倍数= ————————————————

利息费用

偿债能力分析:万科房地产的流动比率低,说明其缺乏短期偿债能力。

现金流量比率逐年提高,说明其当期偿债能力在逐渐增强。

资产负债率较高,股东权益比率较低,说明公司偿债能力较差。

公司利率保障倍数较大,其支付利息的能力较强。

偿债能力分析_万科A财务报表分析

万科A偿债能力财务分析一、公司简介万科公司(000002)全称是万科企业股份有限公司,总部设在深圳,成立于1984年,是目前中国最大的房地产公司。

万科在1991年成为在深圳证券交易所上市的第二家企业,经过十几年的发展,已经成为了A股市场房地产板块的蓝筹股。

近几年,万科通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业品牌,以所谓“万科化”的企业文化享誉业内。

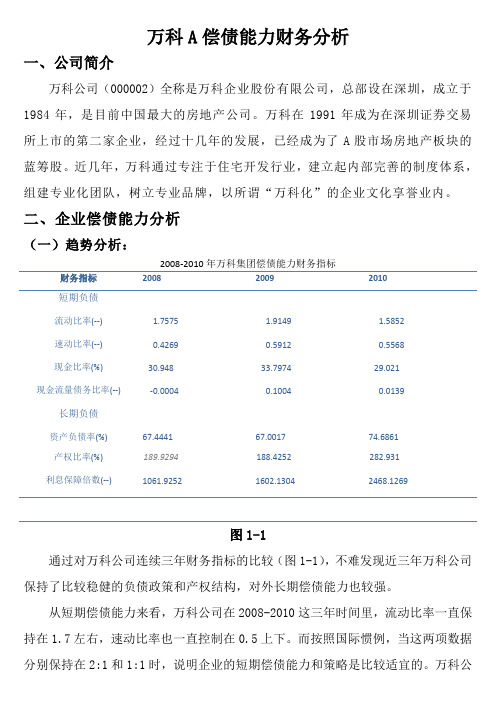

二、企业偿债能力分析(一)趋势分析:2008-2010年万科集团偿债能力财务指标财务指标2008 2009 2010短期负债流动比率(--) 1.7575 1.9149 1.5852速动比率(--) 0.4269 0.5912 0.5568现金比率(%) 30.948 33.7974 29.021 现金流量债务比率(--) -0.0004 0.1004 0.0139 长期负债资产负债率(%) 67.444167.0017 74.6861产权比率(%) 189.9294188.4252 282.931利息保障倍数(--) 1061.9252 1602.1304 2468.1269图1-1通过对万科公司连续三年财务指标的比较(图1-1),不难发现近三年万科公司保持了比较稳健的负债政策和产权结构,对外长期偿债能力也较强。

从短期偿债能力来看,万科公司在2008-2010这三年时间里,流动比率一直保司的流动比率略低于这一要求,此外它连续三年的速动比率也比较偏低。

可以看出,作为一家房地产公司,销售不动产是它的主营业务,这一特点在一定程度上影响到了该企业的流动资产,从而影响到了它的短期偿债能力。

接下来再分析三年内的现金流量债务比率,如下图1-2所示,这是万科近10年的现金流量比率变化图,2008-2010这三年时间里,现金流量债务比率变化较稳定。

联系到这三年里万科公司的现金流量表(如图1-3),我们发现,2008年该企业的经营现金净流量为负,所以现金流量债务比率也为负,但这点细微波动并不会影响到企业的短期还债能力。

财务报告分析万科(3篇)

第1篇一、引言万科企业股份有限公司(以下简称“万科”或“公司”)是中国领先的房地产开发商之一,自1984年成立以来,凭借其稳健的经营理念、创新的发展模式以及优质的住宅产品,赢得了市场的广泛认可。

本文将通过对万科最近一年财务报告的分析,对其财务状况、盈利能力、偿债能力、运营能力等方面进行深入探讨。

二、财务报表概述万科的财务报表主要包括资产负债表、利润表、现金流量表和所有者权益变动表。

以下是对这些报表的简要概述:1. 资产负债表:反映了公司在某一特定时点的资产、负债和所有者权益状况。

万科的资产负债表显示了其庞大的资产规模和负债水平。

2. 利润表:反映了公司在一定时期内的收入、成本、费用和利润情况。

万科的利润表揭示了其盈利能力。

3. 现金流量表:反映了公司在一定时期内的现金流入和流出情况。

万科的现金流量表展示了其现金流状况。

4. 所有者权益变动表:反映了公司在一定时期内所有者权益的变化情况。

万科的所有者权益变动表揭示了其股东权益的变动原因。

三、财务分析1. 盈利能力分析- 营业收入:万科的营业收入在过去一年保持了稳定增长,主要得益于其房地产项目的持续销售。

- 毛利率:万科的毛利率在过去一年有所下降,这可能与房地产市场的竞争加剧和原材料价格上涨有关。

- 净利率:万科的净利率在过去一年有所上升,这主要得益于其成本控制措施的有效实施。

2. 偿债能力分析- 流动比率:万科的流动比率在过去一年保持稳定,表明其短期偿债能力良好。

- 速动比率:万科的速动比率在过去一年有所下降,这可能与公司加大投资力度有关。

- 资产负债率:万科的资产负债率在过去一年有所上升,这可能与公司加大投资力度和收购新项目有关。

3. 运营能力分析- 存货周转率:万科的存货周转率在过去一年有所下降,这可能与公司加大存货储备以应对市场波动有关。

- 应收账款周转率:万科的应收账款周转率在过去一年保持稳定,表明其应收账款回收能力良好。

- 总资产周转率:万科的总资产周转率在过去一年有所下降,这可能与公司加大投资力度有关。

电大90分财务报表分析—万科A财务报表偿债能力分析知识点复习考点归纳总结

三一文库()*电大考试*万科A财务报表偿债能力分析一、万科A公司基本情况万科股份企业有限公司(CHINA VANKE CO.,LTD 简称VANKE)于1984年5月30日在深圳注册登记,并于1991年1月万科A股正式在深圳证券交易所挂牌交易。

万科企业股份有限公司是一家以房地产开发为核心业务的公司,是中国最大的专业住宅开发企业。

公司自成立以来,确立并一贯坚守职业化底线,包括对人永远尊重、追求开放透明的体制和公平的回报等。

公司致力于建设“阳光照亮的体制”,提出“专业化+规范化+透明化=万科化”、“规范、诚信、进取是万科的经营之道”等理念,并在坚持这些理念的前提下,按照现代企业制度建立了一套经营管理的规范和流程。

截止2008年公司总资产达到1192亿元,净利润40.3亿元,净资产达到了318.9亿元。

凭借其出色的经营理念和强大的实力,万科股份有限公司的房地产业务已经扩展到全国多个城市,公司树立了住宅品牌,并获得了良好的投资回报。

二、短期偿债能力分析短期偿债能力是指企业用流动资产偿还流动负债的现金保障程度。

短期偿债能力的强弱意味着企业承担财务风险的能力大小。

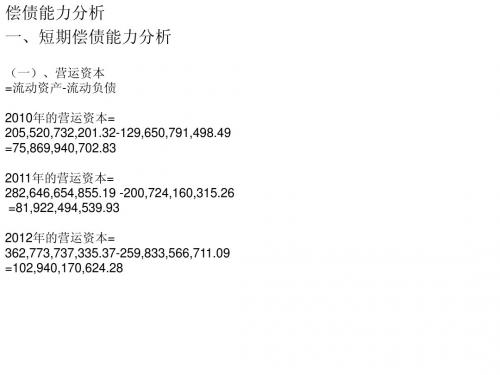

评价短期偿债能力有以下四种指标:1、营运资金营运资金是指流动资产总额减流动负债总额的剩余部分,也称净营运资金,其计算公式为:营运资金=流动资产-流动负债。

08年万科A营运资金=1134.56 -645.53 =489.03亿元09年万科A营运资金=1303.23 -680.58 =622.65亿元10年万科A营运资金=2055.21 -1296.51 =958.70亿元2、流动比率流动比率是流动资产与流动负债的比值,是衡量企业短期偿债能力的核心比率,其计算公式为:流动比率=流动资产/流动负债。

08年万科A流动比率=1134.56/645.53=1.7609年万科A流动比率=1303.23/680.58=1.9110年万科A流动比率=2055.21/1296.51=1.593、速动比率速动比率是速冻资产与流动负债的比值,而所谓的速动资产是流动资产扣除存货后的数额,速动比率的内涵是每一元流动负债有多少元速动资产作保障。

万科企业偿债能力分析

万科企业偿债能力分析万科企业偿债能力分析1. 引言企业的偿债能力是指企业为还清债务所能依靠的资金和财务能力。

偿债能力分析是对企业财务状况的重要评价指标,对于投资者、债权人和管理层来说都具有重要意义。

本文将对万科企业的偿债能力进行详细分析和评估。

2. 万科企业背景介绍万科企业是中国最大的房地产开发商之一,成立于1984年,总部位于深圳。

公司主要从事住宅、办公楼、商业地产等房地产项目的开发和销售,并拥有一定的物业管理和酒店运营业务。

万科企业以其规模庞大、业务多元化和市场份额较大而在行业内享有较高声誉。

3. 偿债能力评价指标偿债能力的评估需要通过多个指标来综合考虑企业的资产、负债和现金流等因素。

以下是评估万科企业偿债能力所使用的主要指标:3.1 流动比率流动比率是指企业流动资产与流动负债之间的比例关系,用以评估企业短期偿债能力。

该指标越高,说明企业的流动资产能够更好地覆盖其流动负债,具备更强的偿债能力。

3.2 速动比率速动比率是指企业流动资产中除去存货后的即时偿债能力。

存货通常较难快速变现,所以将其排除可以更准确地评估企业短期偿债能力。

3.3 利息保障倍数利息保障倍数是指企业盈利水平与偿付利息的能力之间的关系。

该指标越高,说明企业能够更好地应对债务利息,具备更强的长期偿债能力。

3.4 负债率负债率是指企业资产中由债务所占比例。

该指标用于评估企业负债承担能力,过高的负债率可能意味着企业偿债能力较弱。

4. 万科企业偿债能力分析通过对万科企业的财务报表进行综合分析,我们可以得出以下结论:4.1 流动比率万科企业的流动比率在过去三年逐渐下降,从2018年的1.2降至2020年的0.9。

这表明企业流动资产相对流动负债的覆盖能力有所下降,短期偿债能力较弱。

4.2 速动比率万科企业的速动比率也呈现下降趋势,从2018年的0.9降至2020年的0.7。

这说明即使排除存货,企业依然面临较大的短期偿债压力。

4.3 利息保障倍数万科企业的利息保障倍数在过去三年保持稳定,维持在3左右。

万科偿债能力分析-2012电大会计报表分析Word版

万科偿债能力分析偿债能力是指企业清偿到期债务的现金保障程度。

分析一个企业的短期偿债能力强弱,一方面要看企业流动资产的多少和质量如何,另一方面要看企业流动负债的多少和质量如何。

一、公司简介:万科企业股份有限公司 ( “本公司” ) 原系经深圳市人民政府深府办 (1988) 1509 号文批准,于1988 年11 月1 日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

本公司经营范围为: 兴办实业 (具体项目另行申报) ;国内商业;物资供销业 (不含专营、专控、专卖商品) ;进出口业务 (按深经发审证字第113 号外贸企业审定证书规定办理) ;房地产开发。

控股子公司主营业务包括房地产开发、物业管理、投资咨询等。

万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B 股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2012万科偿债能力分析

(三)、速动比率 2010年年末速动比率=(流动资产-存货)/流动负债= (205,520,732,201.32-133,333,458,045.93)/129,650,791,498.49 =0.56 2011年年末速动比率= (282,646,654,855.19-208,335,493,569.16)/200,724,160,315.26 =0.37 2012年年末速动比率= (362,773,737,335.37-255,164,112,985.07)/259,833,566,711.09=0.41

(二)、流动比率 =流动资产/流动负债 项目 流动资产 流动负债 流动比率

2010年

205,520,732,201.32 129,650,791,498.49 1.59

2011年

282,646,654,855.19 200,724,160,315.26 1.41

2012年

362,773,737,335.37 259,833,566,711.09 1.40

分析:现金比率可以准确地反映企业的直接偿付能力,现金比率越高, 表明公司可以立即用于支付债务的现金类资产越多,一般认为这一比率 应在20%左右,万科公司2010-2012三个年度的现金比率均在20%附近波 动,虽然万科公司整体现金比率略有下降,但主要原因是流动负债增加 额较大,说明万科公司短期偿付能力很强,且直接支付能力不会有问题。

(三)、净资产负债率

=负债总额/所有者权益总额 2010年末净资产负债率=161,051,352,099.42/54,586,199,642.41 = 2.95 2011年末净资产负债率=228,375,901,483.02/67,832,538,547.03=3.37 2012年末净资产负债率=296,663,420,087.27/82,138,194,988.10=3.61

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

一、万科基本情况介绍:万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金

45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

2008 年公司完成新开工面积523.3 万平方米,竣工面积529.4 万平方米,实现销售金额478.7 亿元,结算收入404.9 亿元,净利润40.3 亿元。

万科1988 年进入房地产行业,1993 年将大众住宅开发确定为公司核心业务。

至2008 年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。

当年共销售住宅42500套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9 个城市排名首位。

万科1991 年成为深圳证券交易所第二家上市公司,持续增长的

业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

过去二十年,万科营业收入复合增长率为31.4.%,净利润复合增长率为 36.2%;公司在发展过程中先后入选《福布斯》“全球200 家最佳中小企业”、“亚洲最佳小企业 200强”、“亚洲最优 50 大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项。

二、偿债能力分析

(1)短期偿债能力分析

1.流动比率=流动负债流动资产 2.速动比率=流动负债

速动资产=

流动负债

存货

流动资产

3.现金比率=流动负债

可立即动用的资金

4.现金流量比率

=

流动负债

经营活动现金净流量

历年数据 2010.032009.12.32009.09

2009.06.

2008,12,

偿债能力分析

日期 2010/9/3

0 2010/6/30 2010/3/31

2009/12/

31 2009/9/30 2009/6/30 2009/3/31 2008/12/31 偿债能力分析 1.6524 1.7764 1.8124 1.9149 1.9692 1.8967 1.7974

1.757

5

流动比率 0.519 0.4777 0.4808 0.5912 0.5892 0.5531 0.5259 0.426

9

速动比率 73.748 69.8343 68.0628 67.0017 67.287 66.4271 68.1718 67.44

41

资产负债率 95.5678

95.0464

94.9399

94.7058

95.591 95.4135 95.41 95.15

23

流动资产率 0 0 0 0 0 0 0 0

应收账款周转率 0 0 0 0 0 0 0 0 应收账款周转天

数

0 0 0 0 0 0 0 0 长期债务与营运

资金比率

.31 1 .30 30 31

流动比率

(%)

1.8124 1.9149 1.9692 1.8967 1.76

速动比率

(%)

0.4808 0.5912 0.5892 0.5531 0.43

现金比率

(%)

23.0497 33.7974 -- 42.9135 30.95%

万科所在的房地产业08年的平均流动比率为1.84,说明与同类公司相比,万科09年的流动比率明显高于同行业比率,万科存在的流动负债财务风险较少。

同时,万科09年的流动比率比08年大幅度提高,说明万科在09年的财务风险有所下降,偿债能力增强。

但10年呈下降状态,说明公司的短期偿债能力下降了,企业的财务状况不稳定。

万科所在的房地产业08年的平均速动比率为0.57,可见万科在09年的速动比率与同行业相当。

同时,万科在09年的速动比率比08年大有提高,说明万科的财务风险有所下降,偿债能力增强。

10年,速动比率又稍有下降,说明受房地产市场调控影响,偿债能力稍变弱。

从数据看,万科的现金比率上升后下降,从08年的30.95上升到09年的33.8,说明企业的即刻变现能力增强,但10年又下降到

29.17,说明万科的存货变现能力是制约短期偿债能力的主要因素。

(2)长期偿债能力

1.资产负债率=

资产总额

负债总额 2.股东权益比率

=

资产总额

股东权益总额

(3)偿债保障比率=

量

经营活动中的现金净流

负债总额

年份2010.03.3

1 2009.12.

31

2009.09.

30

2009.06.

30

2008.12.3

1

资产负债

率(%)

68.0628 67.0017 67.287 66.4271 0.674

股东权益

比率(%)

31.9372 32.9983 26.9823 33.5729 32.5559偿债保障18.52 12.752 19.586 9.853 --

比率(%)

万科所在的房地产业08年的平均资产负债率为0.56,万科近三年的资产负债率略高于同行业水平,说明万科的资本结构较为合理,偿还长期债务的能力较强,长期的财务风险较低。

此外,09年的负债水平比08年略有下降,财务上趋向稳健。

分析得出的结论与资产负债率得出的结论一致,10年万科的负债权益比大幅度升高,说明企业充分发挥了负债带来的财务杠杆效应。

三.利率保障倍数

利率保障倍数=

利息费用利息费用

所得税

净利润+

+

年份2010.03.312009.12.

312009.09.

30

2009.06.

30

2008.12.

31

利率保障倍数1569.4357 1602.136

4

1282.324

5

1869.58 1061.93

可见,万科近两年的利息保障倍数明显高于同行业水平,说明企业支付利息和履行债务契约的能力强,存在的财务风险较少。

已获利息倍数越大,说明偿债能力越强,从上可知,已获利息倍数呈上升趋势,万科的长期偿债能力增强。

偿债能力总结:万科房地产的流动比率低,说明其缺乏短期偿债能力。

现金流量比列逐年增高,说明其当期偿债能力在逐渐增强,资产负债率较高,股东权益比率较低,也说明公司偿债能力较差。

但公司利率保障倍数较大,其支付利息的能力较强。