中华人民共和国耕地占用税暂行条例实施细则(2008年)

中华人民共和国耕地占用税暂行条例实施细则(2008财政部国家税务总局第49号)

中华人民共和国耕地占用税暂行条例实施细则(财政部国家税务总局令第49号公布)2010-06-01 阅读次数:507 [ 字体大小:大中小 ]《中华人民共和国耕地占用税暂行条例实施细则》经财政部、国家税务总局审议通过,现予公布,自公布之日起实施。

部长谢旭人局长肖捷二〇〇八年二月二十六日中华人民共和国耕地占用税暂行条例实施细则第一条根据《中华人民共和国耕地占用税暂行条例》(以下简称条例),制定本细则。

第二条条例所称建房,包括建设建筑物和构筑物。

农田水利占用耕地的,不征收耕地占用税。

第三条占用园地建房或者从事非农业建设的,视同占用耕地征收耕地占用税。

第四条经申请批准占用耕地的,纳税人为农用地转用审批文件中标明的建设用地人;农用地转用审批文件中未标明建设用地人的,纳税人为用地申请人。

未经批准占用耕地的,纳税人为实际用地人。

第五条条例第四条所称实际占用的耕地面积,包括经批准占用的耕地面积和未经批准占用的耕地面积。

第六条各省、自治区、直辖市耕地占用税的平均税额,按照本细则所附的《各省、自治区、直辖市耕地占用税平均税额表》执行。

县级行政区域的适用税额,按照条例、本细则和各省、自治区、直辖市人民政府的规定执行。

第七条条例第七条所称基本农田,是指依据《基本农田保护条例》划定的基本农田保护区范围内的耕地。

第八条条例第八条规定免税的军事设施,具体范围包括:(一)地上、地下的军事指挥、作战工程;(二)军用机场、港口、码头;(三)营区、训练场、试验场;(四)军用洞库、仓库;(五)军用通信、侦察、导航、观测台站和测量、导航、助航标志;(六)军用公路、铁路专用线,军用通讯、输电线路,军用输油、输水管道;(七)其他直接用于军事用途的设施。

第九条条例第八条规定免税的学校,具体范围包括县级以上人民政府教育行政部门批准成立的大学、中学、小学、学历性职业教育学校以及特殊教育学校。

学校内经营性场所和教职工住房占用耕地的,按照当地适用税额缴纳耕地占用税。

耕地占用税暂行条例2008

中华人民共和国耕地占用税暂行条例第一条为了合理利用土地资源,加强土地管理,保护耕地,制定本条例。

第二条本条例所称耕地,是指用于种植农作物的土地。

第三条占用耕地建房或者从事非农业建设的单位或者个人,为耕地占用税的纳税人,应当依照本条例规定缴纳耕地占用税。

前款所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业以及其他企业和事业单位、社会团体、国家机关、部队以及其他单位;所称个人,包括个体工商户以及其他个人。

第四条耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收。

第五条耕地占用税的税额规定如下:(一)人均耕地不超过1亩的地区(以县级行政区域为单位,下同),每平方米为10元至50元;(二)人均耕地超过1亩但不超过2亩的地区,每平方米为8元至40元;(三)人均耕地超过2亩但不超过3亩的地区,每平方米为6元至30元;(四)人均耕地超过3亩的地区,每平方米为5元至25元。

国务院财政、税务主管部门根据人均耕地面积和经济发展情况确定各省、自治区、直辖市的平均税额。

各地适用税额,由省、自治区、直辖市人民政府在本条第一款规定的税额幅度内,根据本地区情况核定。

各省、自治区、直辖市人民政府核定的适用税额的平均水平,不得低于本条第二款规定的平均税额。

第六条经济特区、经济技术开发区和经济发达且人均耕地特别少的地区,适用税额可以适当提高,但是提高的部分最高不得超过本条例第五条第三款规定的当地适用税额的50%。

第七条占用基本农田的,适用税额应当在本条例第五条第三款、第六条规定的当地适用税额的基础上提高50%。

第八条下列情形免征耕地占用税:(一)军事设施占用耕地;(二)学校、幼儿园、养老院、医院占用耕地。

第九条铁路线路、公路线路、飞机场跑道、停机坪、港口、航道占用耕地,减按每平方米2元的税额征收耕地占用税。

根据实际需要,国务院财政、税务主管部门商国务院有关部门并报国务院批准后,可以对前款规定的情形免征或者减征耕地占用税。

云南省耕地占用税实施办法(2008)-云南省人民政府令第149号

云南省耕地占用税实施办法(2008)正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 云南省人民政府令(第149号)《云南省耕地占用税实施办法》已经2008年9月28日云南省人民政府第11次常务会议通过,现予公布,自公布之日起施行。

省长秦光荣2008年10月30日云南省耕地占用税实施办法第一条根据国务院令第511号公布的《中华人民共和国耕地占用税暂行条例》(以下简称《条例》)及《中华人民共和国耕地占用税暂行条例实施细则》(以下简称《细则》),结合本省实际,制定本办法。

第二条在本省行政区域内占用耕地建房或者从事非农业建设的单位或者个人,为耕地占用税的纳税人,应当依照《条例》、《细则》和本办法的规定缴纳耕地占用税。

第三条耕地占用税纳税人主要依据农用地转用审批文件认定。

农用地转用审批文件中标明建设用地人的,建设用地人为纳税人;农用地转用审批文件中未标明建设用地人的,申请用地人为纳税人。

未经批准占用耕地的,实际用地人为纳税人。

第四条耕地占用税计税面积主要依据农用地转用审批文件核定,必要时应当进行实地勘测。

纳税人实际占用耕地面积与批准占用耕地面积不一致的,依照国家有关规定核定耕地占用税计税面积。

第五条各县(市、区)耕地占用税的适用税额,按照本办法所附的《云南省各县(市、区)耕地占用税适用税额表》执行。

占用林地、牧草地、农田水利用地、养殖水面以及渔业水域滩涂等其他农用地建房或者从事非农业建设的,按照当地适用税额征收耕地占用税。

经济技术开发区的耕地占用税适用税额在当地适用税额基础上提高20%。

大型水电站工程建设占用耕地,按照每平方米24元的适用税额征收耕地占用税;其他水利水电工程建设占用耕地,按照每平方米20元的适用税额征收耕地占用税,当地适用税额低于每平方米20元的,按照当地适用税额征收耕地占用税。

中华人民共跟国耕地占用税暂行条例实施细则

中华人民共和国耕地占用税暂行条例实施细则(财政部令第49号)中华人民共和国财政部令国家税务总局第49 号《中华人民共和国耕地占用税暂行条例实施细则》经财政部、国家税务总局审议通过,现予公布,自公布之日起实施。

部长谢旭人局长肖捷二〇〇八年二月二十六日第一条根据《中华人民共和国耕地占用税暂行条例》(以下简称条例),制定本细则。

第二条条例所称建房,包括建设建筑物和构筑物。

农田水利占用耕地的,不征收耕地占用税。

第三条占用园地建房或者从事非农业建设的,视同占用耕地征收耕地占用税。

第四条经申请批准占用耕地的,纳税人为农用地转用审批文件中标明的建设用地人;农用地转用审批文件中未标明建设用地人的,纳税人为用地申请人。

未经批准占用耕地的,纳税人为实际用地人。

第五条条例第四条所称实际占用的耕地面积,包括经批准占用的耕地面积和未经批准占用的耕地面积。

第六条各省、自治区、直辖市耕地占用税的平均税额,按照本细则所附的《各省、自治区、直辖市耕地占用税平均税额表》执行。

县级行政区域的适用税额,按照条例、本细则和各省、自治区、直辖市人民政府的规定执行。

第七条条例第七条所称基本农田,是指依据《基本农田保护条例》划定的基本农田保护区范围内的耕地。

第八条条例第八条规定免税的军事设施,具体范围包括:(一)地上、地下的军事指挥、作战工程;(二)军用机场、港口、码头;(三)营区、训练场、试验场;(四)军用洞库、仓库;(五)军用通信、侦察、导航、观测台站和测量、导航、助航标志;(六)军用公路、铁路专用线,军用通讯、输电线路,军用输油、输水管道;(七)其他直接用于军事用途的设施。

第九条条例第八条规定免税的学校,具体范围包括县级以上人民政府教育行政部门批准成立的大学、中学、小学、学历性职业教育学校以及特殊教育学校。

学校内经营性场所和教职工住房占用耕地的,按照当地适用税额缴纳耕地占用税。

第十条条例第八条规定免税的幼儿园,具体范围限于县级以上人民政府教育行政部门登记注册或者备案的幼儿园内专门用于幼儿保育、教育的场所。

耕地占用税

耕地占用税篇一:中华人民共和国耕地占用税暂行条例实施细则中华人民共和国耕地占用税暂行条例(20xx)中华人民共和国国务院令第511号颁布时间:20xx-12-1发文单位:中华人民共和国国务院现公布《中华人民共和国耕地占用税暂行条例》,自20xx年1月1日起施行。

总理温家宝二○○七年十二月一日中华人民共和国耕地占用税暂行条例第一条为了合理利用土地资源,加强土地管理,保护耕地,制定本条例。

第二条本条例所称耕地,是指用于种植农作物的土地。

第三条占用耕地建房或者从事非农业建设的单位或者个人,为耕地占用税的纳税人,应当依照本条例规定缴纳耕地占用税。

前款所称单位,包括国有企业、集体企业、私营企业、股份制企业、外商投资企业、外国企业以及其他企业和事业单位、社会团体、国家机关、部队以及其他单位;所称个人,包括个体工商户以及其他个人。

第四条耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收。

第五条耕地占用税的税额规定如下:(一)人均耕地不超过1亩的地区(以县级行政区域为单位,下同),每平方米为10元至50元;(二)人均耕地超过1亩但不超过2亩的地区,每平方米为8元至40元;(三)人均耕地超过2亩但不超过3亩的地区,每平方米为6元至30元;(四)人均耕地超过3亩的地区,每平方米为5元至25元。

国务院财政、税务主管部门根据人均耕地面积和经济发展情况确定各省、自治区、直辖市的平均税额。

各地适用税额,由省、自治区、直辖市人民政府在本条第一款规定的税额幅度内,根据本地区情况核定。

各省、自治区、直辖市人民政府核定的适用税额的平均水平,不得低于本条第二款规定的平均税额。

第六条经济特区、经济技术开发区和经济发达且人均耕地特别少的地区,适用税额可以适当提高,但是提高的部分最高不得超过本条例第五条第三款规定的当地适用税额的50%.第七条占用基本农田的,适用税额应当在本条例第五条第三款、第六条规定的当地适用税额的基础上提高50%.第八条下列情形免征耕地占用税:(一)军事设施占用耕地;(二)学校、幼儿园、养老院、医院占用耕地。

中华人民共和国财政部国家税务总局第49号令:中华人民共和国耕地占用税暂行条例实施细则

的航道 , 具体范围限于在江、 、 自、 河 湖? 港

湾等水域 内供船舶安全航行的通道。 第十八条 条例第 十条规定减税 的农村居民 占用耕地新 建住宅 ,是指 农村居民经批 准在 户 口所在地按照规 定标准 占用耕 地建设 自用住宅 。 农村居民经批准搬迁 ,原宅基地 恢复耕种 ,凡新建住宅 占用耕地不超 过原宅基地面积的, 不征收耕地 占用税; 超过原宅基地面积的,对超过部分按照 当地适用税额减半征收耕地 占用税 。 第十九条

维普资讯

政 策法规

地 占用 税 的 平 均税 额 ,按 照 本 细 则 所

专 用铁路 和铁路专用线 占用耕地 的, 按照当地适用税额缴纳耕地占用税。 第十四条 条例第九条规定减税 的公路线路 ,具体范 围限于经批准建

设 的 国道 、 道 、 道 、 道 和属 于 农 省 县 乡

施。

农 田水利用地 ,包括农 田排灌沟渠及

相应附属设施用地。

港 口内供船舶进出 、停靠以及旅 客上

下 、

第 十七条

条例第九条 规定减税

养殖水面 ,包括人工开挖或者天然形

成 的用 于 水 产 养 殖 的河 流水 面 、湖 ? 自

耕地 占用税 暂 行 条例》 以下 简称 条 (

例 )制 定 本 细 则 。 ,

第二条 条例 所称建 房 , 包括 建 设建筑物和构筑物。 农 田水利 占用耕地 的, 征收耕 不

地 占用 税 。

第四条 经 申请 批 准 占用 耕 地 的 ,纳 税人 为农 用 地 转 用 审 批 文件 中 标明的建设用地人 ;农用地转 用审批

第二十三条

因污染 、 取土 、 采矿

附的《 各省 、 自治区 、 直辖市耕地 占用

耕地占用税法规汇总(中央税务法规)

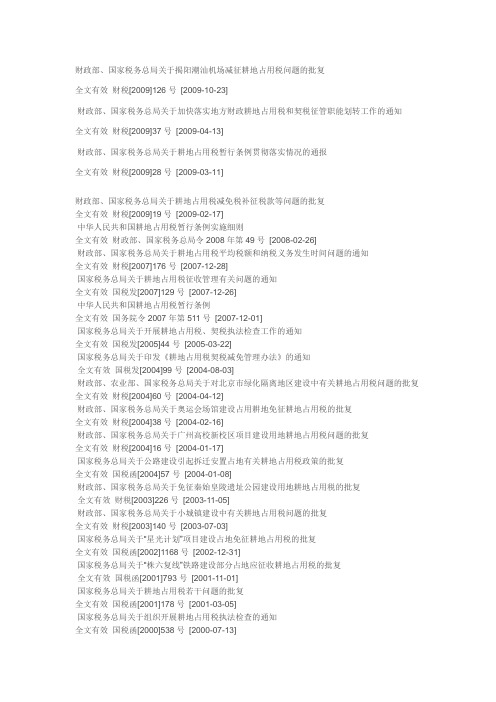

财政部、国家税务总局关于揭阳潮汕机场减征耕地占用税问题的批复全文有效财税[2009]126号[2009-10-23]财政部、国家税务总局关于加快落实地方财政耕地占用税和契税征管职能划转工作的通知全文有效财税[2009]37号[2009-04-13]财政部、国家税务总局关于耕地占用税暂行条例贯彻落实情况的通报全文有效财税[2009]28号[2009-03-11]财政部、国家税务总局关于耕地占用税减免税补征税款等问题的批复全文有效财税[2009]19号[2009-02-17]中华人民共和国耕地占用税暂行条例实施细则全文有效财政部、国家税务总局令2008年第49号[2008-02-26]财政部、国家税务总局关于耕地占用税平均税额和纳税义务发生时间问题的通知全文有效财税[2007]176号[2007-12-28]国家税务总局关于耕地占用税征收管理有关问题的通知全文有效国税发[2007]129号[2007-12-26]中华人民共和国耕地占用税暂行条例全文有效国务院令2007年第511号[2007-12-01]国家税务总局关于开展耕地占用税、契税执法检查工作的通知全文有效国税发[2005]44号[2005-03-22]国家税务总局关于印发《耕地占用税契税减免管理办法》的通知全文有效国税发[2004]99号[2004-08-03]财政部、农业部、国家税务总局关于对北京市绿化隔离地区建设中有关耕地占用税问题的批复全文有效财税[2004]60号[2004-04-12]财政部、国家税务总局关于奥运会场馆建设占用耕地免征耕地占用税的批复全文有效财税[2004]38号[2004-02-16]财政部、国家税务总局关于广州高校新校区项目建设用地耕地占用税问题的批复全文有效财税[2004]16号[2004-01-17]国家税务总局关于公路建设引起拆迁安置占地有关耕地占用税政策的批复全文有效国税函[2004]57号[2004-01-08]财政部、国家税务总局关于免征秦始皇陵遗址公园建设用地耕地占用税的批复全文有效财税[2003]226号[2003-11-05]财政部、国家税务总局关于小城镇建设中有关耕地占用税问题的批复全文有效财税[2003]140号[2003-07-03]国家税务总局关于“星光计划”项目建设占地免征耕地占用税的批复全文有效国税函[2002]1168号[2002-12-31]国家税务总局关于“株六复线”铁路建设部分占地应征收耕地占用税的批复全文有效国税函[2001]793号[2001-11-01]国家税务总局关于耕地占用税若干问题的批复全文有效国税函[2001]178号[2001-03-05]国家税务总局关于组织开展耕地占用税执法检查的通知全文有效国税函[2000]538号[2000-07-13]国家税务总局关于江垭水利枢纽工程在湖南省占地征收耕地占用税的批复全文有效国税函[1999]916号[1999-12-22]国家税务总局关于铁路建设用地有关耕地占用税问题的批复全文有效国税函[1999]537号[1999-08-09]国家税务总局关于对狐狸养殖场等应否征收耕地占用税的批复全文有效国税函[1999]466号[1999-07-08]国家税务总局关于公路建设临时占用耕地征收耕地占用税的批复全文有效国税函[1999]142号[1999-03-22]国家税务总局关于中央直属储备粮库建设有关耕地占用税征免事项的通知全文有效国税发[1998]209号[1998-12-09]国家税务总局关于对非法占地追缴耕地占用税问题的批复全文有效国税函[1998]641号[1998-10-30]国务院三峡工程建设委员会关于返还后的耕地占用税使用方向的规定的通知全文有效国三峡委发办字[1998]6号[1998-02-06]财政部、国家税务总局关于黄河小浪底水利枢纽工程及二三期移民工程在河南省占地征收耕地占用税问题的通知全文有效财税字[1998]160号[1998-01-11]财政部、国家税务总局关于黄河小浪底水利枢纽工程及二三期移民工程在山西省占地征收耕地占用税问题的通知全文有效财税字[1998]164号[1998-01-11]国家税务总局关于进一步做好耕地占用税征管工作的通知全文有效国税发[1997]81号[1997-05-14]财政部、国家税务总局关于对法警训练基地建设用地征收耕地占用税问题的复函全文有效财税字[1997]24号[1997-02-12]财政部关于对神一一朔铁路占地征收耕地占用税问题的复函全文有效财税政字[1996]156号[1996-08-15]财政部关于对港商投资企业征用耕地开发房地产征收耕地占用税问题的批复全文有效财税政字[1996]154号[1996-08-08]财政部关于对中新苏州工业园区开发有限公司开发建设全文有效(96)财税政字第155号[1996-08-08]财政部、国家税务总局关于对中新苏州工业园区开发有限公司开发建设用地征免耕地占用税问题的批复全文有效财税政字[1996]155号[1996-08-08]财政部关于京九铁路占地征收耕地占用税问题的答复全文有效(95)财农税字第5号[1995-06-06]财政部关于耕地占用税征收经费问题的通知全文废止(94)财农税字第28号[1994-06-10]财政部关于“三资”企业建旅游、服务等设施应征收耕地占用税的批复全文有效(93)财农税字第59号[1993-10-29]审计署、财政部关于做好国有土地使用权有偿使用收入、耕地占用税审计工作的通知全文有效审农发[1993]104号[1993-04-19]财政部关于京九铁路耕地占用税纳税人问题的批复全文有效(93)财农税字第15号[1993-04-08]财政部复山东省财政厅关于监狱占地应征收耕地占用税的批复财政部关于接受港澳台同胞、海外侨胞及外籍华人捐款建设占地应征收耕地占用税的批复全文有效财农税字[1992]78号[1992-12-02]财政部关于接受港澳台同胞、海外侨胞及外籍华人捐款建设占地应征收耕地占用税的批复全文有效(92)财农税字第78号[1992-12-02]财政部复浙江省财政厅关于国家旅游度假区建设占用耕地上交耕地占用税问题的批复全文有效(92)财农税字第61号[1992-11-20]财政部复国务院办公厅关于煤炭行业建设的30公里以上铁路专用线耕地占用税问题意见的函全文有效(92)财农税字第37号[1992-07-21]财政部复河北省财政厅关于世界银行贷款项目占用耕地征收耕地占用税的批复全文有效(92)财农税字第36号[1992-07-20]财政部关于耕地占用税公路建设用地范围问题的批复全文有效(92)财农税字第33号[1992-07-07]财政部关于寺庙教堂占用耕地应照章征收耕地占用税的批复全文有效(92)财农税字20号[1992-05-19]财政部复江苏省财政厅关于寺庙教堂占用耕地应照章征收耕地占用税的批复全文有效(92)财农税字第20号[1992-05-19]财政部关于消防队、边防检查站、预备役部队缴纳耕地占用税问题的复函全文有效[1991]财农税字89号[1991-12-28]财政部关于郑州市经济技术开发区用地征收耕地占用税问题的批复全文有效(91)财农税字第55号[1991-10-21]财政部关于中外合资、合作经营企业中方以土地作价入股是否征收耕地占用税问题的批复全文有效(91)财农税字第53号[1991-10-11]财政部关于对未征用的采煤塌陷占用耕地照章征收耕地占用税的通知全文有效(91)财农税字第51号[1991-10-07]财政部关于对未征用的采煤塌陷占用耕地照章征收耕地占用税的通知全文有效(91)财农税51号[1991-10-07]财政部关于铁路线路以外用地恢复征收耕地占用税问题的批复全文有效(91)财农税字第43号[1991-07-01]财政部关于修建地下油气管道耕地占用税问题的复函全文有效[1991]财农税字第9号[1991-02-02]财政部关于开征耕地占用税前越权批地重新办理批准手续征收耕地占用税问题的批复全文有效财农税字[1991]第6号[1991-01-28]财政部关于对铁路线路以外用地恢复征收耕地占用税的通知全文有效(91)财农税3号[1991-01-11]财政部关于开征耕地占用税前越权批地重新办理批准手续征收耕地占用税问题的批复全文有效(91)财农税字第6号[1991-01-09]财政部关于对铁路线路以外用地恢复征收耕地占用税的通知全文有效(91)财农税字第3号[1991-01-01]国务院清欠税款领导小组关于认真清收耕地占用税拖欠款的通知全文有效(90)国清欠字第12号[1990-12-26]财政部关于农民建房耕地占用税纳税义务人的解释全文有效(90)财农税字第82号[1990-11-06]财政部关于农民建房耕地占用税纳税义务人的通知财政部关于耕地占用税减免管理有关具体问题的解答全文废止(90)财农税字第64号[1990-08-30]财政部颁发《关于耕地占用税减免管理的暂行规定》的通知全文废止(90)财农税字第56号[1990-08-01]财政部、最高人民法院、最高人民检察院、公安部、司法部关于加强耕地占用税征收管理工作的联合通知全文有效(90)财农税字第55号[1990-07-08]财政部关于人武部修建民兵训练基地征收耕地占用税问题的复函全文有效财农税字[1990]第45号[1990-06-22]财政部关于人武部修建民兵训练基地征收耕地占用税问题的复函全文有效(90)财农税字第45号[1990-06-02]财政部关于缓征三线调整企业耕地占用税问题的复函全文有效(90)财农税字第46号[1990-06-02]财政部关于成都大熊猫繁育研究基地第二期工程耕地占用税问题的复函全文有效(90)财农税字第17号[1990-05-10]财政部关于成都大熊猫繁育研究基地第二期工程耕地占用税问题的复函全文有效财农税字[1990]第17号[1990-05-10]财政部关于耕地占用税有关政策问题的复函全文有效财农税字[1990]第16号[1990-04-21]财政部关于是否返退西南交大已交耕地占用税税款的复函全文有效(90)财农税字第14号[1990-04-07]财政部关于耕地占用税有关政策问题的复函全文有效(90)财农税字第16号[1990-04-01]财政部关于耕地占用税实行预征办法的函全文有效(89)财农税字第114号[1990-02-21]财政部关于占用已开发的盐田应照征耕地占用税的复函全文有效财农税字[1990]第6号[1990-01-31]财政部关于占用已开发的盐田应照征耕地占用税的复函全文有效(90)财农税字第6号[1990-01-01]财政部关于统一公路建设用地耕地占用税税额标准的通知全文有效(89)财农税字第106号[1989-12-09]财政部关于统一公路建设用地耕地占用税税额标准的通知全文有效[1989]财农税字第106号[1989-12-09]财政部关于统一公路建设用地耕地占用税税额标准的通知全文有效[1989]财农税字106号[1989-12-09]财政部复河南省财政厅关于占用原属部队用地的耕地占用税问题的复函全文有效(89)财农税字第83号[1989-11-25]财政部复海南省财政税务厅关于对未经批准占地追税期限问题的复函全文有效(89)财农税字第64号[1989-10-07]财政部复山东省财政厅关于建设医院职工居住区应征收耕地占用税的复函全文有效(89)财农税字第58号[1989-09-15]财政部复内蒙古自治区财政厅关于修建防火公路占用耕地申请免税问题的复函全文有效(89)财农税字第61号[1989-09-15]财政部复湖北省财政厅关于耕地占用税有关政策问题的复函全文有效(89)财农税字第54号[1989-09-08]财政部复云南省人民政府关于地震重灾区耕地占用税问题全文有效(89)财农税字第28号[1989-05-30]财政部复国家能源投资公司关于水电工程交纳耕地占用税问题全文有效(89)财农税字第21号[1989-04-30]财政部关于耕地占用税实行预征办法的函全文有效[1989]财农税字第114号[1989-02-21]国务院关于切实做好耕地占用税征收工作的通知全文有效[1989-02-21]国务院关于切实做好耕地占用税征收工作的通知全文有效(89)国发第15号[1989-02-01]财政部关于烈士陵园耕地占用税问题的复函全文有效(88)财农税字第90号[1988-12-27]财政部复安徽省财政厅关于因铁路建设引起其他部门占用耕地应征收耕地占用税问题全文有效(88)财农税字第85号[1988-12-19]财政部复青岛市财政局关于未经批准的临时占用耕地征收耕地占用税问题全文有效(88)财农税字第66号[1988-11-23]财政部关于利用台资、港资、侨资办的企业耕地占用税问题的复函全文有效(88)财农税字第61号[1988-10-10]财政部复广西壮族自治区财政厅关于街道、人行道、厕所和市场等公共设施应照章征收耕地占用税问题全文有效(88)财农税字第58号[1988-10-07]财政部复福建省财政厅关于利用台资、港资、侨资办“三来一补”企业等应照章征收耕地占用税问题全文有效(88)财农税宇第54号[1988-09-30]财政部关于猪场建房占地应征收耕地占用税的通知全文有效财农税[1988]44号[1988-09-12]财政部关于耕地占用税有关问题的复函全文有效(88)财农税字第47号[1988-09-10]财政部关于环卫部门征用耕地扩大垃圾堆放场应缴纳耕地占用税的函全文有效(88)财农税字第50号[1988-09-07]财政部关于猪场建房占地应征收耕地占用税的通知全文有效(88)财农税字第44号[1988-09-02]财政部关于大中型水电、交通工程耕地占用税问题的答复全文废止(88)财农税字第43号[1988-09-01]财政部关于抓紧耕地占用税征收入库工作的通知全文废止(88)财农税字第36号[1988-07-29]财政部复河南省财政厅关于党校、干校、私人医院、诊所等征免耕地占用税问题全文有效(88)财农税字第25号[1988-06-23]财政部关于采煤塌陷地耕地占用税问题的复函全文有效(88)财农税字第27号[1988-06-07]财政部关于煤炭企业耕地占用税问题的复函全文有效(88)财农税字第26号[1988-06-07]财政部关于切实做好耕地占用税征收管理工作的通知全文有效(88)财农税18号[1988-05-31]财政部、国家土地管理局关于确保对非农业建设用地征收耕地占用税的联合通知全文有效(88)财农税13号[1988-05-26]财政部关于京津塘高速公路工程耕地占用税问题的复函全文废止(88)财农税字第12号[1988-05-16] 财政部、中国人民银行、中国人民建设银行、中国工商银行、中国农业银行关于银行扣缴耕地占用税拖欠税款的联合通知全文有效(88)财政农税8号[1988-05-07]财政部、中国人民银行、中国人民建设银行、中国工商银行、中国农业银行关于银行扣缴耕地占用税拖欠税款的联合通知全文有效(88)财农税字第8号[1988-05-07]财政部、中国人民银行、中国人民建设银行、中国工商银行、中国农业银行关于银行扣缴耕地占用税拖欠税款的联合通知全文有效[(88)财农税字第8号[1988-05-07]财政部、国家土地管理局关于确保对非农业建设用地征收耕地占用税的联合通知全文有效(88)财农税字第13号[1988-05-06]财政部关于切实做好耕地占用税征收管理工作的通知全文有效(88)财农税字第18号[1988-05-01]财政部关于耕地占用税征收经费管理使用问题的通知全文废止(88)财农税字第3号[1988-03-09]财政部关于三线调整企事业单位耕地占用税问题的复函全文有效(88)财农字第29号[1988-02-01]财政部关于公路耕地占用税问题的复函全文废止(87)财农字第472号[1987-12-21]财政部复中国黄金总公司关于对年产万两以上黄金矿可酌情减征耕地占用税问题全文有效(87)财农字第418号[1987-11-27]财政部颁发《关于耕地占用税收入(地方部分)使用管理的暂行办法》的通知全文有效(87)财农字第341号[1987-10-26]财政部关于耕地占用税收入(留地方部分)使用管理的暂行办法全文有效(87)财农341号[1987-10-25]财政部关于耕地占用税若干问题的批复全文有效(87)财农字第316号[1987-08-25]财政部关于耕地占用税具体政策的规定全文有效(87)财农字206号[1987-06-25]财政部关于耕地占用税具体政策的规定全文有效财农[1987]206号[1987-06-25]财政部关于耕地占用税征收管理问题的通知全文有效(87)财农223号[1987-06-24]财政部关于耕地占用税征收管理问题的通知全文有效(87)财农字第223号[1987-06-20]中华人民共和国耕地占用税暂行条例全文废止国发[1987]27号[1987-04-01]财政部关于“三资”企业建旅游、服务等设施应征收耕地占用税的批复全文有效财农税字[1993]59号[1900-01-01]财政部关于京九铁路耕地占用税纳税人问题的批复全文有效财农税字[1993]15号[1900-01-01]财政部关于耕地占用税公路建设用地范围问题的批复全文有效财农税字[1992]33号[1900-01-01]财政部关于寺庙教堂占用耕地应照章征收耕地占用税的批复财政部关于开征耕地占用税前越权批地重新办理批准手续征收耕地占用税问题的批复全文有效财农税字[1991]6号[1900-01-01]财政部关于郑州市经济技术开发区用地征收耕地占用税问题的批复全文有效财农税字[1991]55号[1900-01-01]财政部关于中外合资、合作经营企业中方以土地作价入股是否征收耕地占用税问题的批复全文有效财农税字[1991]53号[1900-01-01]财政部关于对未征用的采煤塌陷占用耕地照章征收耕地占用税的通知全文有效财农税字[1991]51号[1900-01-01]财政部关于铁路线路以外用地恢复征收耕地占用税问题的批复全文有效财农税字[1991]43号[1900-01-01]财政部关于对铁路线路以外用地恢复征收耕地占用税的通知全文有效财农税字[1991]3号[1900-01-01]财政部关于农民建房耕地占用税纳税义务人的解释全文有效财农税字[1990]82号[1900-01-01]财政部关于占用已开发的盐田应照征耕地占用税的复函全文有效财农税字[1990]6号[1900-01-01]财政部关于人武部修建民兵训练基地征收耕地占用税问题的复函全文有效财农税字[1990]45号[1900-01-01]财政部关于成都大熊猫繁育研究基地第二期工程耕地占用税问题的复函全文有效财农税字[1990]17号[1900-01-01]财政部关于耕地占用税有关政策问题的复函全文有效财农税字[1990]16号[1900-01-01]财政部关于耕地占用税实行预征办法的函全文有效财农税字[1989]114号[1900-01-01]财政部关于统—公路建设用地耕地占用税税额标准的通知全文有效财农税字[1989]106号[1900-01-01]财政部关于烈士陵园耕地占用税问题的复函全文有效财农税字[1988]90号[1900-01-01]财政部关于银行扣缴耕地占用税拖欠税款的联合通知全文有效财农税字[1988]8号[1900-01-01]财政部关于利用台资、港资、侨资办的企业耕地占用税问题的复函全文有效财农税字[1988]61号[1900-01-01]财政部关于环卫部门征用耕地扩大垃圾堆放场应缴纳耕地占用税的函全文有效财农税字[1988]50号[1900-01-01]财政部关于耕地占用税有关问题的复函全文有效财农税字[1988]47号[1900-01-01]财政部关于荷泽铁路大桥耕地占用税问题的复函全文有效财农税字[1988]46号[1900-01-01]财政部关于猪场建房占地应征收耕地占用税的通知全文有效财农税字[1988]44号[1900-01-01]财政部关于采煤塌陷地耕地占用税问题的复函全文有效财农税字[1988]27号[1900-01-01]财政部关于煤炭企业耕地占用税问题的复函财政部关于切实做好耕地占用税征收管理工作的通知全文有效财农税字[1988]18号[1900-01-01]财政部关于确保对非农业建设用地征收耕地占用税的联合通知全文有效财农税字[1988]13号[1900-01-01]财政部关于京九铁路占地征收耕地占用税问题的答复全文有效财农税字[1995]5号[1900-01-01]财政部关于农民建房耕地占用税纳税义务人的通知全文有效财农字[1990]82号[1900-01-01]财政部关于耕地占用税收入(留地方部分)使用管理的暂行办法全文有效财农[1987]341号[1900-01-01]财政部关于三线调整企事业单位耕地占用税问题的复函全文有效财农字[1988]29号[1900-01-01]财政部关于贯彻执行《中华人民共和国耕地占用税暂行条例》有关问题的通知全文有效财农字[1987]62号[1900-01-01]国务院清欠税款领导小组关于认真清收耕地占用税拖欠税款的通知全文有效国法欠字[1990]212号[1900-01-01]国务院清欠税款领导小组关于认真清收耕地占用税拖欠款的通知全文有效国清欠字[1990]12号[1900-01-01]财政部关于耕地占用税具体政策的法规全文有效财农字[1987]206号[1900-01-01]财政部关于耕地占用税减免管理的暂行法规全文有效财农税字[1990]56号[1900-01-01]财政部关于缓征三线调整企业耕地占用税问题的复函全文有效财农税字[1990]46号[1900-01-01]财政部关于是否返退西南交大已交耕地占用税税款的复函全文有效财农税字[1990]14号[1900-01-01]。

《中华人民共和国耕地占用税暂行条例》

《中华人民共和国耕地占用税暂行条例》

中华人民共和国耕地占用税暂行条例是中国国家税收法律,旨在规范和管理耕地占用行为,并对占用者征收耕地占用税。

以下是该条例的主要内容:

1.耕地占用范围:该条例适用于任何单位、个人在中华人民共和国境内占用农村集体土地、农民承包土地等用于非农业用途的行为。

2.耕地占用税的征收标准:耕地占用税按照占用的土地面积、占用年限和地区税率计算,具体标准由国家地方税务局根据当地实际情况制定。

3.耕地占用税的纳税人:占用耕地的单位、个人为耕地占用税的纳税人,应按照规定时间、在规定地点如实申报并缴纳税款。

4.耕地占用税的免税情况:根据法律法规的规定,符合某些条件的单位和个人可以享受特定的耕地占用税免税政策。

5.税务管理和监督:国家税务部门负责对耕地占用税的征收和管理,包括税务登记、税款核定、纳税申报、税款缴纳、税务检查等。

6.违法和处罚:如果单位或个人未按照规定缴纳耕地占用税或提供虚假资料,将面临相应的法律责任和处罚。

中华人民共和国耕地占用税暂行条例对于保护和管理耕地资源起到了重要的作用,可以有效促进农村土地的合理利用和农业生产。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

20 17.5

12.5

中华人民共和国耕地占用税暂行条例实施细则

第一条 根据《中华人民共和国耕地占用税暂行条例》(以下简称条例), 制定本细则。

第二条 条例所称建房,包括建设建筑物和构筑物。 农田水利占用耕地的,不征收耕地占用税。 第三条 占用园地建房或者从事非农业建设的,视同占用耕地征收耕地 占用税。 第四条 经申请批准占用耕地的,纳税人为农用地转用审批文件中标明 的建设用地人;农用地转用审批文件中未标明建设用地人的,纳税人为用地 申请人。 未经批准占用耕地的,纳税人为实际用地人。 第五条 条例第四条所称实际占用的耕地面积,包括经批准占用的耕地 面积和未经批准占用的耕地面积。 第六条 各省、自治区、直辖市耕地占用税的平均税额,按照本细则所 附的《各省、自治区、直辖市耕地占用税平均税额表》执行。 县级行政区域的适用税额,按照条例、本细则和各省、自治区、直辖市 人民政府的规定执行。 第七条 条例第七条所称基本农田,是指依据《基本农田保护条例》划

第三十一条 经批准占用耕地的,耕地占用税纳税义务发生时间为纳税 人收到土地管理部门办理占用农用地手续通知的当天。

未经批准占用耕地的,耕地占用税纳税义务发生时间为纳税人实际占用 耕地的当天。

第三十二条 纳税人占用耕地或其他农用地,应当在耕地或其他农用地 所在地申报纳税。

第三十三条 各省、自治区、直辖市人民政府财政、税务主管部门应当 将本省、自治区、直辖市人民政府制定的耕地占用税具体实施办法报送财政 部和国家税务总局。

第三十四条 本细则自公布之日起实施。

附表:

各省、自治区、直辖市耕地占用税平均税额表

地区 上海 北京 天津 江苏、浙江、福建、广东 辽宁、湖北、湖南 河北、安徽、江西、山东、河南、 重庆、四川 广西、海南、贵州、云南、陕西 山西、吉林、黑龙江 内蒙古、西藏、甘肃、青海、宁夏、 新疆

每平方米平均税额(元) 45 40 35 30 25

来源:/flfg/2008-03/14/content_919850.htm

中华人民共和国财政部 令

国家税务总局

第 49 号

《中华人民共和国耕地占用税暂行条例实施细则》经财政部、国家税务 总局审议通过,现予公布,自公布之日起实施。

部 长 谢旭人 局长 肖捷

二〇〇八年二月二十六日

村居民经批准在户口所在地按照规定标准占用耕地建设自用住宅。 农村居民经批准搬迁,原宅基地恢复耕种,凡新建住宅占用耕地不超过

原宅基地面积的,不征收耕地占用税;超过原宅基地面积的,对超过部分按 照当地适用税额减半征收耕地占用税。

第十九条 条例第十条所称农村烈士家属,包括农村烈士的父母、配偶 和子女。

第二十条 条例第十条所称革命老根据地、少数民族聚居地区和边远贫 困山区生活困难的农村居民,其标准按照各省、自治区、直辖市人民政府有 关规定执行。

第二十五条 条例第十四条所称牧草地,包括天然牧草地、人工牧草地。 第二十六条 条例第十四条所称农田水利用地,包括农田排灌沟渠及相 应附属设施用地。 第二十七条 条例第十四条所称养殖水面,包括人工开挖或者天然形成 的用于水产养殖的河流水面、湖泊水面、水库水面、坑塘水面及相应附属设 施用地。

第二十八条 条例第十四条所称渔业水域滩涂,包括专门用于种植或者 养殖水生动植物的海水潮浸地带和滩地。

第二十三条 因污染、取土、采矿塌陷等损毁耕地的,比照条例第十三 条规定的临时占用耕地的情况,由造成损毁的单位或者个人缴纳耕地占用 税。超过 2 年未恢复耕地原状的,已征税款不予退还。

第二十四条 条例第十四条所称林地,包括有林地、灌木林地、疏林地、 未成林地、迹地、苗圃等,不包括居民点内部的绿化林木用地,铁路、公路 征地范围内的林木用地,以及河流、沟渠的护堤林用地。

管道; (七)其他直接用于军事用途的设施。 第九条 条例第八条规定免税的学校,具体范围包括县级以上人民政府

教育行政部门批准成立的大学、中学、小学、学历性职业教育学校以及特殊 教育学校。

学校内经营性场所和教职工住房占用耕地的,按照当地适用税额缴纳耕 地占用税。

第十条 条例第八条规定免税的幼儿园,具体范围限于县级人民政府教 育行政部门登记注册或者备案的幼儿园内专门用于幼儿保育、教育的场所。

第十一条 条例第八条规定免税的养老院,具体范围限于经批准设立的 养老院内专门为老年人提供生活照顾的场所。

第十二条 条例第八条规定免税的医院,具体范围限于县级以上人民政 府卫生行政部门批准设立的医院内专门用于提供医护服务的场所及其配套 设施。

医院内职工住房占用耕地的,按照当地适用税额缴纳耕地占用税。 第十三条 条例第九条规定减税的铁路线路,具体范围限于铁路路基、 桥梁、涵洞、隧道及其按照规定两侧留地。 专用铁路和铁路专用线占用耕地的,按照当地适用税额缴纳耕地占用 税。 第十四条 条例第九条规定减税的公路线路,具体范围限于经批准建设 的国道、省道、县道、乡道和属于农村公路的村道的主体工程以及两侧边沟 或者截水沟。 专用公路和城区内机动车道占用耕地的,按照当地适用税额缴纳耕地占 用税。 第十五条 条例第九条规定减税的飞机场跑道、停机坪,具体范围限于

Hale Waihona Puke 定的基本农田保护区范围内的耕地。 第八条 条例第八条规定免税的军事设施,具体范围包括: (一)地上、地下的军事指挥、作战工程; (二)军用机场、港口、码头; (三)营区、训练场、试验场; (四)军用洞库、仓库; (五)军用通信、侦察、导航、观测台站和测量、导航、助航标志; (六)军用公路、铁路专用线,军用通讯、输电线路,军用输油、输水

第二十一条 根据条例第十一条的规定,纳税人改变占地用途,不再属 于免税或减税情形的,应自改变用途之日起 30 日内按改变用途的实际占用 耕地面积和当地适用税额补缴税款。

第二十二条 条例第十三条所称临时占用耕地,是指纳税人因建设项目 施工、地质勘查等需要,在一般不超过 2 年内临时使用耕地并且没有修建永 久性建筑物的行为。

第二十九条 占用林地、牧草地、农田水利用地、养殖水面以及渔业水 域滩涂等其他农用地建房或者从事非农业建设的,适用税额可以适当低于当 地占用耕地的适用税额,具体适用税额按照各省、自治区、直辖市人民政府 的规定执行。

第三十条 条例第十四条所称直接为农业生产服务的生产设施,是指直 接为农业生产服务而建设的建筑物和构筑物。具体包括:储存农用机具和种 子、苗木、木材等农业产品的仓储设施;培育、生产种子、种苗的设施;畜 禽养殖设施;木材集材道、运材道;农业科研、试验、示范基地;野生动植 物保护、护林、森林病虫害防治、森林防火、木材检疫的设施;专为农业生 产服务的灌溉排水、供水、供电、供热、供气、通讯基础设施;农业生产者 从事农业生产必需的食宿和管理设施;其他直接为农业生产服务的生产设 施。

经批准建设的民用机场专门用于民用航空器起降、滑行、停放的场所。 第十六条 条例第九条规定减税的港口,具体范围限于经批准建设的港

口内供船舶进出、停靠以及旅客上下、货物装卸的场所。 第十七条 条例第九条规定减税的航道,具体范围限于在江、河、湖泊、

港湾等水域内供船舶安全航行的通道。 第十八条 条例第十条规定减税的农村居民占用耕地新建住宅,是指农