劳务费个税倒推公式

劳务费个税倒推公式

劳务费个税倒推公式

以下是劳务费个税倒推的1200字公式:

一、劳务费个税倒推公式主要包括以下几个方面:

1、个人所得税费用抵扣:应纳税额=(应纳税所得额-免税所得额-减免税额)×适用税率—速算扣除数。

2、税款调整:应交税款=税基×税率–个人所得税费用抵扣。

3、劳务费个人所得税应纳税额:应纳税额=劳务费-抵扣个税-税款调整。

4、劳务费实际应缴税款:实际应缴税款=劳务费×应纳税所得额×税率。

二、对应的劳务费个税倒推公式:

1、劳务费=抵扣个税+税款调整+应纳税额/(应纳税所得额×税率)其中:

抵扣个税=应纳税额(应纳税所得额-免税所得额-减免税额)×适用税率—速算扣除数

税款调整=应交税款-个人所得税费用抵扣=税基×税率-个人所得税费用抵扣

应纳税额=劳务费-抵扣个税-税款调整

2、实际应缴税款=劳务费×应纳税所得额×税率

三、根据以上两种计算公式,可以从下往上倒推劳务费个税,从而计算出本次应纳税所得额、抵扣个税、税款调整等税额。

综上所述。

劳务报酬所得个人所得税计算方法

劳务报酬所得个人所得税计算方法劳务报酬所得个人所得税计算方法2017改革开放之后,百业振兴,人们再也不满足于安全却无色彩的大锅饭生活。

尤其某些经济与文化领域中的专业人士、文人雅士表现了强烈的独立个性,希望摆脱限制。

于是乎,社会上出现了大量的或具有高智力,或具有特殊劳动技能等独立的劳作人群,这就是自由职业者。

除了部分自由职业者以工作室的形式登记为个体工商户外,大部分的自由职业者都是以个人的身份对外提供劳务,因此税法规定,个人提供劳务取得的报酬由支付方代扣代缴个人所得税。

下面是yjbys店铺为大家带来的劳务报酬所得个人所得税计算方法的知识,欢迎阅读。

劳务报酬个人所得税计算一、劳务报酬所得的应税项目劳务报酬所得是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的'所得。

属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

二、税率根据个人所得税法及其相关法律法规的规定,劳务报酬所得,适用比例税率,税率为20%。

每次收入不超过4‚000元的,减除费用800元;4‚000元以上的,减除20%的费用,其余额为应纳税所得额。

对劳务报酬所得一次收入畸高的,可以实行加成征收。

个人一次取得劳务报酬,其应纳税所得额超过20‚000元。

对前款应纳税所得额超过20‚000元至50‚000元的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过50‚000元的部分,加征十成。

归纳上述规定,制定劳务报酬个人所得税税率表如下(表一):三、劳务报酬所得应纳税所得额的计算(一)个人提供劳务取得含税劳务报酬(即税前劳务报酬)所得个人所得税的计算1、应纳税所得额的确认1.1含税劳务报酬所得不超过4000元的,应纳税所得额=含税劳务报酬所得-800;1.2含税劳务报酬所得超过4000元的,应纳税所得额=含税劳务报酬所得×(1-20%)。

劳务合同_个税计算

一、应纳税所得额的确定1. 每次收入不足4000元的劳务报酬所得:应纳税所得额 = 每次收入额 - 800元。

2. 每次收入在4000元以上的劳务报酬所得:应纳税所得额 = 每次收入额× (1 - 20%)。

二、税率的适用劳务报酬所得适用比例税率,税率为20%。

对于一次收入畸高的劳务报酬所得,可以实行加成征收,具体办法由国务院规定。

三、税款的扣除1. 起征点:劳务报酬所得的起征点为800元,即每次收入额在800元以下的劳务报酬所得不缴纳个人所得税。

2. 专项扣除:根据《个人所得税法》规定,纳税人在计算应纳税所得额时,可以扣除以下费用:(1)社会保险费:包括基本养老保险、基本医疗保险、失业保险、工伤保险和生育保险等。

(2)住房公积金:指个人按规定缴纳的住房公积金。

(3)专项附加扣除:包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金等。

四、个税计算公式1. 每次收入不足4000元的劳务报酬所得个税计算公式:应纳税额 = (每次收入额 - 800) × 20%2. 每次收入在4000元以上的劳务报酬所得个税计算公式:应纳税额 = 每次收入额× (1 - 20%) × 20%五、个税缴纳方式1. 预扣预缴:劳务报酬所得由支付单位或个人在支付时预扣预缴个人所得税。

2. 汇算清缴:年度终了后,纳税人应自行计算全年应纳税所得额,并依法办理汇算清缴。

六、特殊情况1. 劳务报酬所得中,对于稿酬所得,适用比例税率20%,并按应纳税额减征30%。

2. 非居民个人在中国境内取得的劳务报酬所得,按照我国《个人所得税法》规定,适用预提所得税,税率为20%。

总之,劳务合同个税计算是个人从事劳务活动后,根据我国税法规定进行税款缴纳的过程。

了解个税计算的相关知识,有助于个人合法合规地缴纳税款,确保自身权益。

在计算个税时,应注意以下几点:1. 准确确定应纳税所得额。

2. 正确适用税率。

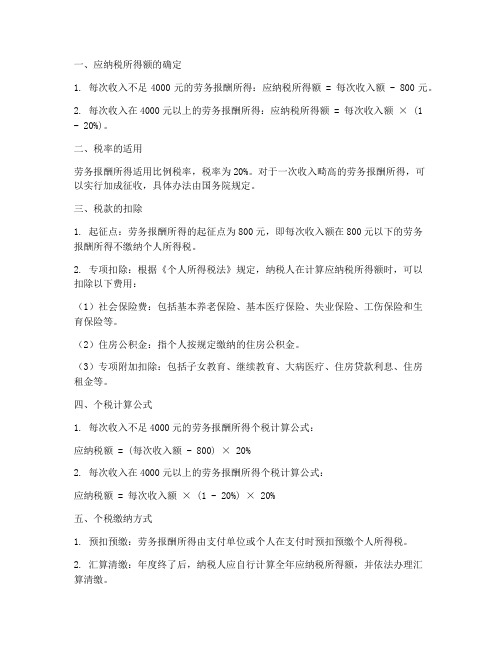

最新个税计算、倒推Excel公式(起征点5000)

最新个税计算、倒推Excel公式(起征点5000)一、工资个税变更政策1、工资个税起征点由3500上调至50002、个税的税率未变,而级距发生了变化:注:速算扣除数是兰色推算出来的,根据公式:本级速算扣除额=上一级最高应纳税所得额×(本级税率-上一级税率)+上一级速算扣除数3、增加多项支出抵扣个税。

因为具体细节还需要国务院确定,所以今天计税依据为扣除过支出后的金额。

二、个税计算最新个税计算公式为=(应纳税额-5000)*税率-速算扣除数在Excel中批量计算个税,有以下多种方法:1、IF判断法公式太长,实在是没耐心写2、Vlookup函数法(C13单元格)=IFERROR((B13-5000)*VLOOKUP((B13-5000),C$3:E$9,2)-VLOOKUP((B13-5000),C$3:E$9,3),0) 3、Lookup函数法(D13单元格)=IFERROR((B13-5000)*LOOKUP(B13-5000,C$3:D$9)-LOOKUP(B13-5000,C$3:C$9,E$3:E$9),0) 4、Max函数法(E13单元格)推荐=5*MAX(0,B13*{0.6;2;4;5;6;7;9}%-{30;142;482;782;1182;1782;3482})5、Max数组公式法(F13单元格)=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)注:公式输入后按Ctrl+shift+enter三键输入,两边自动添加大括号后算成功{=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)}新个税可以省多少税?对比表来了,好象最开心的是霸道总....三、个税反推个税反推应纳税额,公式:F22单元格公式:=MIN((D22+{0;210;1410;2660;4410;7160;15160})/{0.03;0.1;0.2;0.25;0.3;0.35;0.45})+5000。

劳务报酬个税计算公式

劳务报酬个税计算公式首先,我们需要了解一些基本概念。

1.劳务报酬:指个人从事劳务活动所得到的报酬,如劳务合同收入、劳务报酬收入。

2.税率表:个人所得税税率表是指国家规定的根据不同收入水平而设定的税率表,用于计算个人所得税的税额。

3.起征点:是指个人所得税法规定的,个人所得不低于起征点时才需要缴纳个人所得税。

下面是中国大陆地区的劳务报酬个税计算公式:(1)计税所得额的计算公式:计税所得额=劳务报酬收入总额-个税起征点(2)个人所得税的计算公式:个人所得税=计税所得额×税率-速算扣除数接下来,我们来详细说明一下如何计算个人所得税。

1.首先确定劳务报酬收入总额:劳务报酬收入总额是指个人在一定时间内获得的劳务报酬的总金额。

这个数值包括了个人所得的全部劳务报酬收入。

2.确定个人所得税的起征点:个人所得税的起征点是指在个人所得超过一定额度时才需要向国家缴纳个人所得税。

起征点的金额由国家税务部门根据国家经济和社会情况进行调整,目前为3500元。

3.确定计税所得额:计税所得额是指在扣除个人所得税起征点后的实际应纳税所得额。

计算公式为:计税所得额=劳务报酬收入总额-个税起征点。

4.确定税率和速算扣除数:根据个人所得税税率表,对应不同的计税所得额,确定税率和速算扣除数。

税率表一般有多个级别,根据计税所得额的不同情况,采用不同税率。

5.计算个人所得税:个人所得税=计税所得额×税率-速算扣除数。

需要注意的是,以上计算公式只是劳务报酬个税的一般计算方法,具体情况还需根据相关法规、政策和税务部门的规定进行具体计算。

另外,此计算公式适用于中国大陆地区,各国和地区可能有不同的个人所得税政策和计算方法,所以在实际操作中应参考当地的相关法规和规定进行计算。

劳务报酬计算个税公式计算劳务工资税前税后金额

劳务报酬计算个税公式计算劳务工资税前税后金额

劳务报酬是指个人从事劳务活动所获得的报酬。

根据中国的个税法规定,个人劳务报酬所得需要缴纳个人所得税。

个人所得税是按照税前收入

的不同档次逐级累进计算的,下面将介绍劳务报酬计算个人所得税的公式。

首先,需要明确的是个人所得税的起征点。

根据中国当前的个税法规定,个人所得税的起征点为5000元。

也就是说,如果劳务报酬收入低于5000元,是不需要缴纳个人所得税的。

其次,需要确定个人所得税税率。

个人劳务报酬所得的个人所得税税

率是根据税前收入不同档次确定的。

以下是个人劳务报酬所得个人所得税

税率表:

应纳税所得额(元)税率

0-30003%

接下来,我们以一个例子来说明如何计算劳务报酬的税前和税后金额。

其次,将税前收入减去起征点,得到应纳税所得额。

应纳税所得额=税前收入-起征点

=5000元

然后,根据应纳税所得额查找对应的税率,计算个人所得税。

个人所得税=应纳税所得额*税率

=5000*10%

=500元

最后,税后收入等于税前收入减去个人所得税。

税后收入=税前收入-个人所得税

=9500元

需要注意的是,以上计算方法仅适用于中国的个人所得税计算,不同国家或地区有不同的税法规定,计算方法也会有所不同。

此外,个人所得税计算还涉及到其他因素,如税前扣除、税后扣除等,这些因素也会对个人所得税的计算结果产生影响。

劳务报酬个税倒推公式

劳务报酬个税倒推公式

根据个人所得税的有关规定,劳务报酬所得以收入减除费用后的余额为收入额。

扣缴义务人向居民个人支付劳务报酬所得,按次或者按月预扣预缴个人所得税。

具体预扣预缴方法如下:

劳务报酬所得以收入减除费用后的余额为收入额。

减除费用:劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

应纳税所得额:劳务报酬所得,以每次收入额为预扣预缴应纳税所得额。

劳务报酬所得适用百分之二十至百分之四十的超额累进预扣率,按照下列的《个人所得税预扣率表》计算执行。

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

上述的计算是已知含个税的劳务报酬所得,计算出应交个人所得税税金和应支付的劳务报酬。

实际工作中,提供劳务的人员往往是不关心被代扣代缴多少个人所得税,只关心到手的金额,他们要求到手金额为整数,比如2000元、3000元、5000元等,实际的含税劳务报酬是多少,就需要接受劳务的单位根据实际需要支付的不含税劳务报酬金额来倒推计算了,计算出来含税的劳务报酬以后,按照这个金额来签订劳务合同。

将不含税劳务报酬设为x,含税的劳务报酬设为y,笔者将不同

的不含税劳务报酬相应的含税劳务报酬的计算公式列表如下:接受劳务的单位根据需要支付的不含税劳务报酬在《劳务报酬总额计算表》(表二)的各报酬范围内,可以使用相应的公式计算出劳务报酬总额,从而可以据此签订合同以及根据上述个人所得税的规定和《个人所得税预扣率表》(表一)计算出应代扣代缴的个人所得税。

需要注意的是:上述的公式适用于接受劳务单位代扣代缴个人所得税,如果是单位代替个人承担个人所得税,则不能适用上述公式计算。

会计经验劳务费个人所得税计算公式

会计经验劳务费个人所得税计算公式劳务费个人所得税计算公式是根据中国个人所得税法和相关政策确定的。

根据个人所得税法,劳务费个人所得税的计算公式如下:应纳税所得额=劳务费收入-个人所得税免征额-附加减除费用应纳税额=应纳税所得额×税率-速算扣除数其中,个人所得税免征额是指在特定情况下,个人的一部分收入在计算个人所得税时是免税的。

根据国家政策规定,个人所得税免征额为3500元。

附加减除费用是指在计算个人所得税时可以减免的费用,包括子女教育、继续教育、赡养老人、住房贷款利息等。

税率和速算扣除数根据个人所得税法确定。

根据个人所得税法,劳务费的税率分为7个级别,并根据收入所在级别确定相应的税率和速算扣除数。

最后计算出的应纳税额就是劳务费个人所得税的金额。

以下是个人所得税税率表和速算扣除数的具体计算公式:级数应纳税所得额税率速算扣除数1 不超过3,000元3% 02 超过3,000元至12,000元10% 2103 超过12,000元至25,000元20% 1,4104 超过25,000元至35,000元25% 2,6605 超过35,000元至55,000元30% 4,4106 超过55,000元至80,000元35% 7,1607 超过80,000元45% 15,160举个例子,假设人的劳务费收入为10,000元,那么计算个人所得税的步骤如下:1.计算应纳税所得额:应纳税所得额=10,000元-3,500元-附加减除费用2.确定应纳税额的税率和速算扣除数:根据应纳税所得额的大小,确定所在税率和速算扣除数。

在这个例子中,应纳税所得额在第2个级数的范围内。

3.应纳税额计算:应纳税额=应纳税所得额×税率-速算扣除数在这个例子中,应纳税额=应纳税所得额×10%-210元通过以上计算,我们可以得到该人劳务费个人所得税的金额。