劳务费个税倒推公式--

劳务费个税倒推公式

劳务费个税倒推公式

以下是劳务费个税倒推的1200字公式:

一、劳务费个税倒推公式主要包括以下几个方面:

1、个人所得税费用抵扣:应纳税额=(应纳税所得额-免税所得额-减免税额)×适用税率—速算扣除数。

2、税款调整:应交税款=税基×税率–个人所得税费用抵扣。

3、劳务费个人所得税应纳税额:应纳税额=劳务费-抵扣个税-税款调整。

4、劳务费实际应缴税款:实际应缴税款=劳务费×应纳税所得额×税率。

二、对应的劳务费个税倒推公式:

1、劳务费=抵扣个税+税款调整+应纳税额/(应纳税所得额×税率)其中:

抵扣个税=应纳税额(应纳税所得额-免税所得额-减免税额)×适用税率—速算扣除数

税款调整=应交税款-个人所得税费用抵扣=税基×税率-个人所得税费用抵扣

应纳税额=劳务费-抵扣个税-税款调整

2、实际应缴税款=劳务费×应纳税所得额×税率

三、根据以上两种计算公式,可以从下往上倒推劳务费个税,从而计算出本次应纳税所得额、抵扣个税、税款调整等税额。

综上所述。

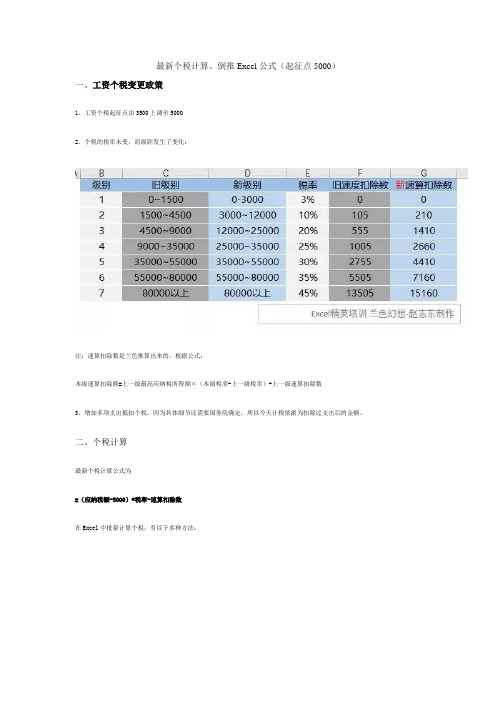

最新个税计算、倒推Excel公式(起征点5000)

最新个税计算、倒推Excel公式(起征点5000)一、工资个税变更政策1、工资个税起征点由3500上调至50002、个税的税率未变,而级距发生了变化:注:速算扣除数是兰色推算出来的,根据公式:本级速算扣除额=上一级最高应纳税所得额×(本级税率-上一级税率)+上一级速算扣除数3、增加多项支出抵扣个税。

因为具体细节还需要国务院确定,所以今天计税依据为扣除过支出后的金额。

二、个税计算最新个税计算公式为=(应纳税额-5000)*税率-速算扣除数在Excel中批量计算个税,有以下多种方法:1、IF判断法公式太长,实在是没耐心写2、Vlookup函数法(C13单元格)=IFERROR((B13-5000)*VLOOKUP((B13-5000),C$3:E$9,2)-VLOOKUP((B13-5000),C$3:E$9,3),0) 3、Lookup函数法(D13单元格)=IFERROR((B13-5000)*LOOKUP(B13-5000,C$3:D$9)-LOOKUP(B13-5000,C$3:C$9,E$3:E$9),0) 4、Max函数法(E13单元格)推荐=5*MAX(0,B13*{0.6;2;4;5;6;7;9}%-{30;142;482;782;1182;1782;3482})5、Max数组公式法(F13单元格)=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)注:公式输入后按Ctrl+shift+enter三键输入,两边自动添加大括号后算成功{=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)}新个税可以省多少税?对比表来了,好象最开心的是霸道总....三、个税反推个税反推应纳税额,公式:F22单元格公式:=MIN((D22+{0;210;1410;2660;4410;7160;15160})/{0.03;0.1;0.2;0.25;0.3;0.35;0.45})+5000。

会计经验劳务费个人所得税计算公式

会计经验劳务费个人所得税计算公式劳务费个人所得税计算公式是根据中国个人所得税法和相关政策确定的。

根据个人所得税法,劳务费个人所得税的计算公式如下:应纳税所得额=劳务费收入-个人所得税免征额-附加减除费用应纳税额=应纳税所得额×税率-速算扣除数其中,个人所得税免征额是指在特定情况下,个人的一部分收入在计算个人所得税时是免税的。

根据国家政策规定,个人所得税免征额为3500元。

附加减除费用是指在计算个人所得税时可以减免的费用,包括子女教育、继续教育、赡养老人、住房贷款利息等。

税率和速算扣除数根据个人所得税法确定。

根据个人所得税法,劳务费的税率分为7个级别,并根据收入所在级别确定相应的税率和速算扣除数。

最后计算出的应纳税额就是劳务费个人所得税的金额。

以下是个人所得税税率表和速算扣除数的具体计算公式:级数应纳税所得额税率速算扣除数1 不超过3,000元3% 02 超过3,000元至12,000元10% 2103 超过12,000元至25,000元20% 1,4104 超过25,000元至35,000元25% 2,6605 超过35,000元至55,000元30% 4,4106 超过55,000元至80,000元35% 7,1607 超过80,000元45% 15,160举个例子,假设人的劳务费收入为10,000元,那么计算个人所得税的步骤如下:1.计算应纳税所得额:应纳税所得额=10,000元-3,500元-附加减除费用2.确定应纳税额的税率和速算扣除数:根据应纳税所得额的大小,确定所在税率和速算扣除数。

在这个例子中,应纳税所得额在第2个级数的范围内。

3.应纳税额计算:应纳税额=应纳税所得额×税率-速算扣除数在这个例子中,应纳税额=应纳税所得额×10%-210元通过以上计算,我们可以得到该人劳务费个人所得税的金额。

劳务报酬个人所得税计算公式

劳务报酬个人所得税计算公式劳务报酬所得秋••劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

计算公式应纳税所得额=劳务报酬(少于4000元)-800元应纳税所得额=劳务报酬超过4000元)X(1-20%)采用累计预扣预缴的方式进行缴税,个人所得税预扣率表如下:个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)级数1应纳税所得额(含税)不超过20,000元的部分税率(%)20速算扣除数0级数2应纳税所得额(含税)超过20,000元至50,000元的部分税率(%)30速算扣除数2000级数3应纳税所得额(含税)超过50,000元的部分税率(%)40速算扣除数7000劳务报酬个税计算公式EXCel公式ROUND(MAX((A36*0.8)*0.1*{0.3,1,2,253,354.5}-{0,21 0,1410,2660,4410,7160,15160},0),2)劳务报酬个税反算个税反推税前EXCEL公式ROUND(MIN(((A38+{0,210,1410,2660,4410,7160,1516 0})∕(0.1*{0.3z l z2z2.5z3,3.5z4.5!))∕0.8)z2)劳务报酬税后反算税后反推个税EXCEL公式ROUND(MAX((A40-{0,210,1410,2660,4410,7160,15160})∕Q-0.8*5%*{0.6,2,4,5,6,7,9})),2)稿酬所得秋••稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

计算公式应纳税所得额=劳务报酬(少于4000元)-800元应纳税所得额=劳务报酬(超过4000元)×(1-20%)×70%稿酬所得适用20%的比例税率,并按应纳税额减征30%。

劳务报酬计税公式

20000 23809.52 3809.52 49499 62498.68 12999.68 49500 62500 13000

速算扣除数

税前=税后 +税前*80%* 税税率前-2速= 除

0 2000

7000 税前1=税

(税后-速 后税/前0.28.41=

பைடு நூலகம்

(税税前后2.2-=

(税后-

税率 速算扣除数 个税

税后

0.4

7000 13235.29 50000

0.2

0

640

3360

0.2

0

0

799

税前1= (税后1税6前0)2=/0税.8 后+0.8税 前*税率-

劳务报酬扣 税表(带公 式)

税前 应纳税所得

63235.29 50588.23

4000

3200

799

0

反算税前公 式推导过 程: 税前=税后 +个税 个税=应纳 税所得*税 率个-税速1算= 扣 (税前8个0税0)2=*税税率 前*80%*税 率应-纳速税除所数得 1=税前800 应纳税所得 2=税前*80%

由税后反 算税前总 公式

税后

税前

劳务个税

50000 63235.29 13235.29

L5单元格 输入要用 的M5税单后元数 格即可得 出要反算

反算公式 1

税后 3360

税前 劳务个税

4000

640

0.84税前=税后 0.76税前=税后-2000 0.68税前=税后-7000

反算公式 2

反算公式 3

劳务报酬所得个税怎么计算(含excel计算公式)

劳务报酬所得个税怎么计算(含excel计算公式)

一、计算方法与计算公式

1.每次收入≤4000元的,预扣预缴应纳税所得额=收入-800元

2.每次收入≥4000元的,预扣预缴应纳税所得额=收入

×(1-20%)

3.预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

4.Excel计算公式:

B1为劳务报酬收入额

应纳税所得额C1:

=IF(B1<=800,0,IF(B1<=4000,B1-800,0.8*B1))

应纳个人所得税税额:

=ROUND(IF(C1<=20000,0.2*C1,IF(C1<=50000,0.3*C1-2000,0.4*C1-7000)),2)

二、个税税率表

级数每次应纳税税率(%)速算扣除数

所得额

1

不超过

20000元

200

2 超过20000

元-50000元

的部分

302000

3 超过50000

元的部分

407000

三、案例讲解

1.假如某个人取得劳务报酬安装费收入2000元,则这笔所得应预扣预缴税额计算过程为:

预扣预缴应纳税所得额:2000-800=1200(元);

应预扣预缴税额:1200×20%=240(元)。

2.假如某个人取得劳务报酬安装费收入60000元,则这笔所得应预扣预缴税额计算过程为:

预扣预缴应纳税所得额:60000×(1-20%)=48000(元);

应预扣预缴税额:48000×30%-2000=12400(元)。

2022年劳务费个人所得税计算公式

2022年劳务费个人所得税计算公式个人所得税税率计算公式1、不超过500元的部分,税率5%,速算扣除数为0; 2、超过500元至2000元的部分,税率10%,速算扣除数为25; 3、超过2000元至5000元的部分,税率15%,速算扣除数为125; 4、超过5000元至20000元的部分,税率20%,速算扣除数为375; 5、超过20000元至40000元的部分,税率25%,速算扣除数为1375。

劳务报酬应纳税额(4000元以内)=(劳务报酬-800)20% 劳务报酬应纳税额(超过4000元)=劳务报酬(1-20%)税率-速算扣除数。

二、劳务费个人所得税的缴纳根据《个人所得税法》规定,劳务报酬所得,适用比例税率,税率为百分之二十。

对劳务报酬所得一次收入畸高的,可以实行加成征收,具体办法由***规定。

其应纳税所得额的计算劳务报酬所得,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

根据《个人所得税法实施条例》第十一条规定,劳务报酬所得一次收入畸高,是指个人一次取得劳务报酬,其应纳税所得额超过2万元。

对前款应纳税所得额超过2万元至5万元的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过5万元的部分,加征十成。

具体计算方法,应纳税款可以用速算公式计算应纳税款=应纳税所得额*适用税率-速算扣除数。

收入不超过20000元的,税率20%,速算扣除数为0; 收入超过20000元至50000元的部分,税率30%,速算扣除数为2000元; 收入超过50000元的部分,税率40%,速算扣除数为7000元。

三、劳务费和应付职工薪酬的区别1、从适用法律角度上来说,工资性支出主要是指那些按照劳动法相关规定,用人单位和劳动者签订的劳动合同后支付的工资报酬,而劳务报酬一般是根据合同法的有关规定签订合同而取得的报酬,签订劳动合同的员工,享有劳动法的权利和义务,和用工单位存在着雇佣与被雇佣的关系,用人单位除了支付工资薪酬之外,还应该履行缴纳社会保险的义务,而劳动报酬没有这种关系的,即劳动具有独立性,自由性,其行为受合同法的调整。

劳务费扣税公式

劳务费扣税公式(补充个税)

1.劳务报酬所得的应纳税所得额为:每次劳务报酬收入不足4000元的,用收入减去800元的费用;每次劳务报酬收入超过4000元的,用收入减去收入额的20%。

劳务报酬所得适用20%的税率。

劳务报酬所得应纳税额的计算公式为:

应纳个人所得税税额=应纳税所得额×20%;

劳务报酬所得适用

级数含税级距不含税级距税率(%) 速算扣除数

1 不超过20,000元的不超过16,000元的20 0

2 超过20,000元到50,000元的部分超过16,000元至37,000元的部分30 2,000

3 超过50,000元的部分超过37,000元的部分40 7,000

对劳务报酬所得一次收入畸高(应纳税所得额超过20000元)的,要实行加成征收办法,具体是:一次取得劳务报酬收入,减除费用后的余额(即应纳税所得额)超过2万元至5万元的部分,按照税法规定计算的应纳税额,加征五成;超过5万元的部分,加征十成。

例如:王某一次取得劳务报酬收入4万元,其应缴纳的个人所得税为:应纳税所得额=40000-40000×20%=32000元应纳个人所得税税额=32000×20%+

(32000-20000)×20%×50%=6400+1200=7600元

2.

个人所得税的课税对象、费用扣除标准及税率如下:

个人独资和合伙企业比照个体工商户生产、经营所得征收个人所得税。

◆附: 税率表一(适用工资薪金所得)。

劳务合同纳税公式

一、劳务合同纳税概述劳务合同纳税是指个人独立从事各种非雇佣的各种劳务所取得的所得,应缴纳个人所得税。

劳务报酬所得与工资薪金所得的区别在于,劳务报酬所得是独立个人从事自由职业取得的所得,而工资薪金所得属于非独立个人劳务活动。

二、劳务合同纳税公式1. 每次劳务报酬收入不足4000元:应纳税所得额 = 劳务报酬收入 - 800元应纳税额 = 应纳税所得额× 20%2. 每次劳务报酬收入超过4000元:应纳税所得额 = 劳务报酬收入× (1 - 20%)应纳税额 = 应纳税所得额× 20%3. 单次应纳税所得额不超过2万元:应纳税额 = 应纳税所得额× 20%4. 单次应纳税所得额超过2万元,不超过5万元:应纳税额 = 应纳税所得额× 30% - 2000元5. 单次应纳税所得额超过5万元:应纳税额 = 应纳税所得额× 40% - 7000元三、劳务合同纳税税率根据《个人所得税法》规定,劳务报酬所得适用超额累进税率,税率为3%至45%。

具体税率如下:- 纳税所得额不超过3万元的,税率为3%;- 纳税所得额超过3万元至4万元的部分,税率为10%;- 纳税所得额超过4万元至5万元的部分,税率为20%;- 纳税所得额超过5万元至10万元的部分,税率为25%;- 纳税所得额超过10万元至20万元的部分,税率为30%;- 纳税所得额超过20万元至40万元的部分,税率为35%;- 纳税所得额超过40万元的部分,税率为45%。

四、注意事项1. 劳务合同纳税计算时,应按照实际收入计算,不得扣除任何费用。

2. 劳务报酬所得的税前扣除项目包括:基本养老保险、基本医疗保险、失业保险、工伤保险、生育保险等社会保险费。

3. 劳务报酬所得的纳税申报期限为取得所得后的次月15日内。

4. 劳务合同纳税计算过程中,如遇到特殊情况,请咨询税务部门或专业会计师。

总结,劳务合同纳税公式是计算个人所得税的一种方法,适用于个人独立从事各种非雇佣的各种劳务所取得的所得。

劳务报酬所得(税后反推)个税计算器2019

劳务报酬所得(税后反推)个税计算器2019

· 个人所得税计算公式

应纳税所得额 = 劳务报酬(少于4000元) - 800元

应纳税所得额 = 劳务报酬(超过4000元) × (1 - 20%) 应纳税额 = 应纳税所得额 × 适用税率 - 速算扣除数

说明:

1、劳务报酬所得在800元以下的,不用缴纳个人所得税;

2、劳务报酬所得大于800元且没有超过4000元,可减除800元的扣除费用;

3、劳务报酬所得超过4000元的,可减除劳务报酬收入20%的扣除费用;

· 劳务报酬个人所得税税率表

最新劳务报酬个税税率表2020-2021如下图:

级数

应纳税收入额(含税) 税率(%) 速算扣 除数 1

不超过20,000 20% 0 2

超过20,000元至50,000元的部分 30%

2,000 3 超过50,000 40% 7000 说明:

1.表中的含税级距,均为按照税法规定减除有关费用后的所得额。

2.含税级距适用于由纳税人负担税款的劳务报酬所得;不含税级距适用于由他人(单位)代付税款的劳务报酬所得。

· 劳务报酬征收范围

劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录 像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。