标准普尔、穆迪主权评级标准

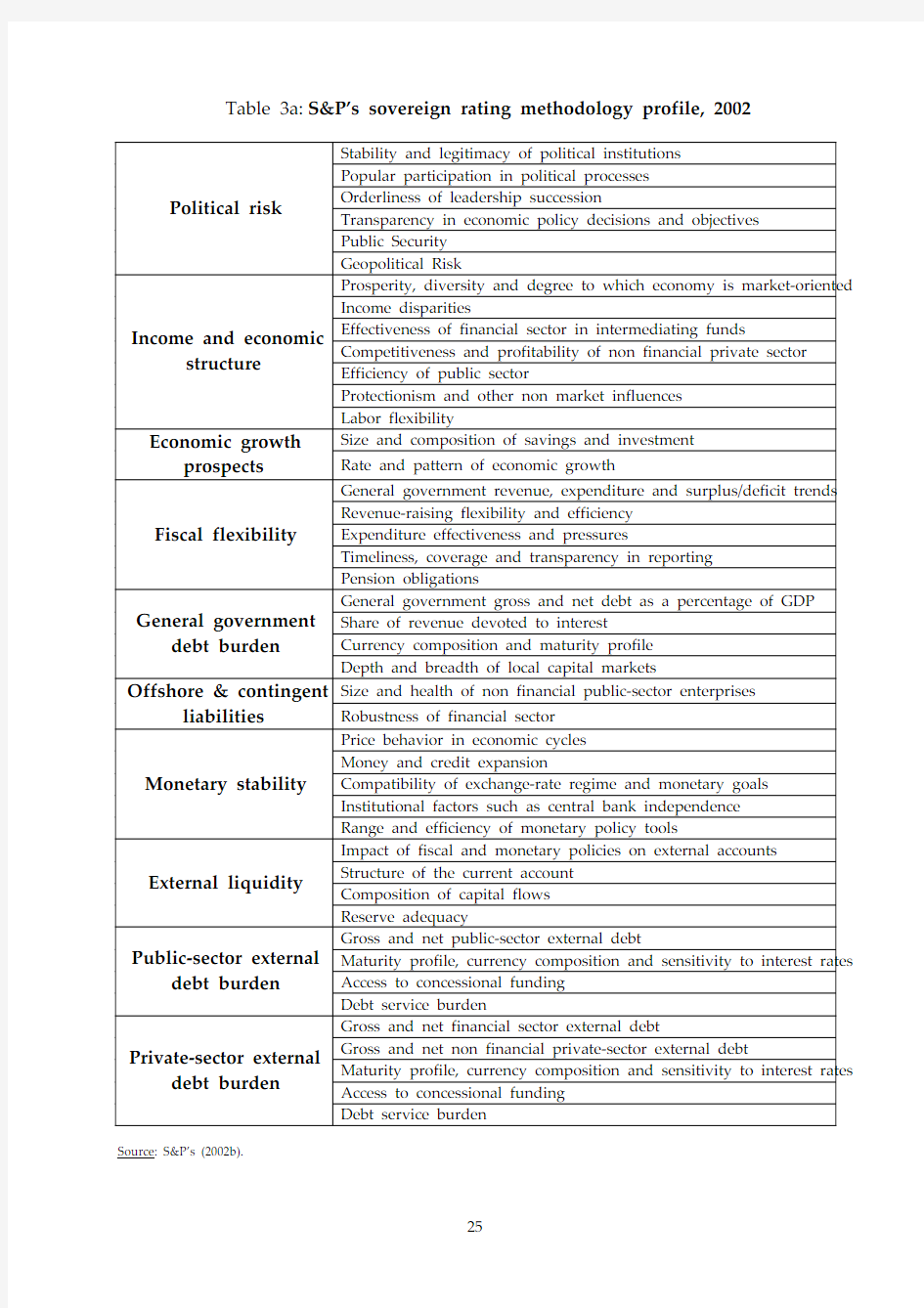

Table 3a: S&P’s sovereign rating methodology profile, 2002Stability and legitimacy of political institutions Popular participation in political processes

Orderliness of leadership succession

Transparency in economic policy decisions and objectives

Public Security

Political risk Geopolitical Risk

Prosperity, diversity and degree to which economy is market-oriented Income disparities

Effectiveness of financial sector in intermediating funds

Competitiveness and profitability of non financial private sector Efficiency of public sector

Protectionism and other non market influences

Income and economic structure Labor flexibility

Size and composition of savings and investment

Economic growth prospects Rate and pattern of economic growth

General government revenue, expenditure and surplus/deficit trends Revenue-raising flexibility and efficiency

Expenditure effectiveness and pressures

Timeliness, coverage and transparency in reporting

Fiscal flexibility Pension obligations

General government gross and net debt as a percentage of GDP Share of revenue devoted to interest

Currency composition and maturity profile

General government debt burden

Depth and breadth of local capital markets Size and health of non financial public-sector enterprises

Offshore & contingent liabilities

Robustness of financial sector Price behavior in economic cycles

Money and credit expansion

Compatibility of exchange-rate regime and monetary goals

Institutional factors such as central bank independence

Monetary stability Range and efficiency of monetary policy tools

Impact of fiscal and monetary policies on external accounts

Structure of the current account

Composition of capital flows

External liquidity Reserve adequacy

Gross and net public-sector external debt

Maturity profile, currency composition and sensitivity to interest rates Access to concessional funding

Public-sector external debt burden Debt service burden

Gross and net financial sector external debt

Gross and net non financial private-sector external debt

Maturity profile, currency composition and sensitivity to interest rates Access to concessional funding

Private-sector external debt burden

Debt service burden Source: S&P’s (2002b).

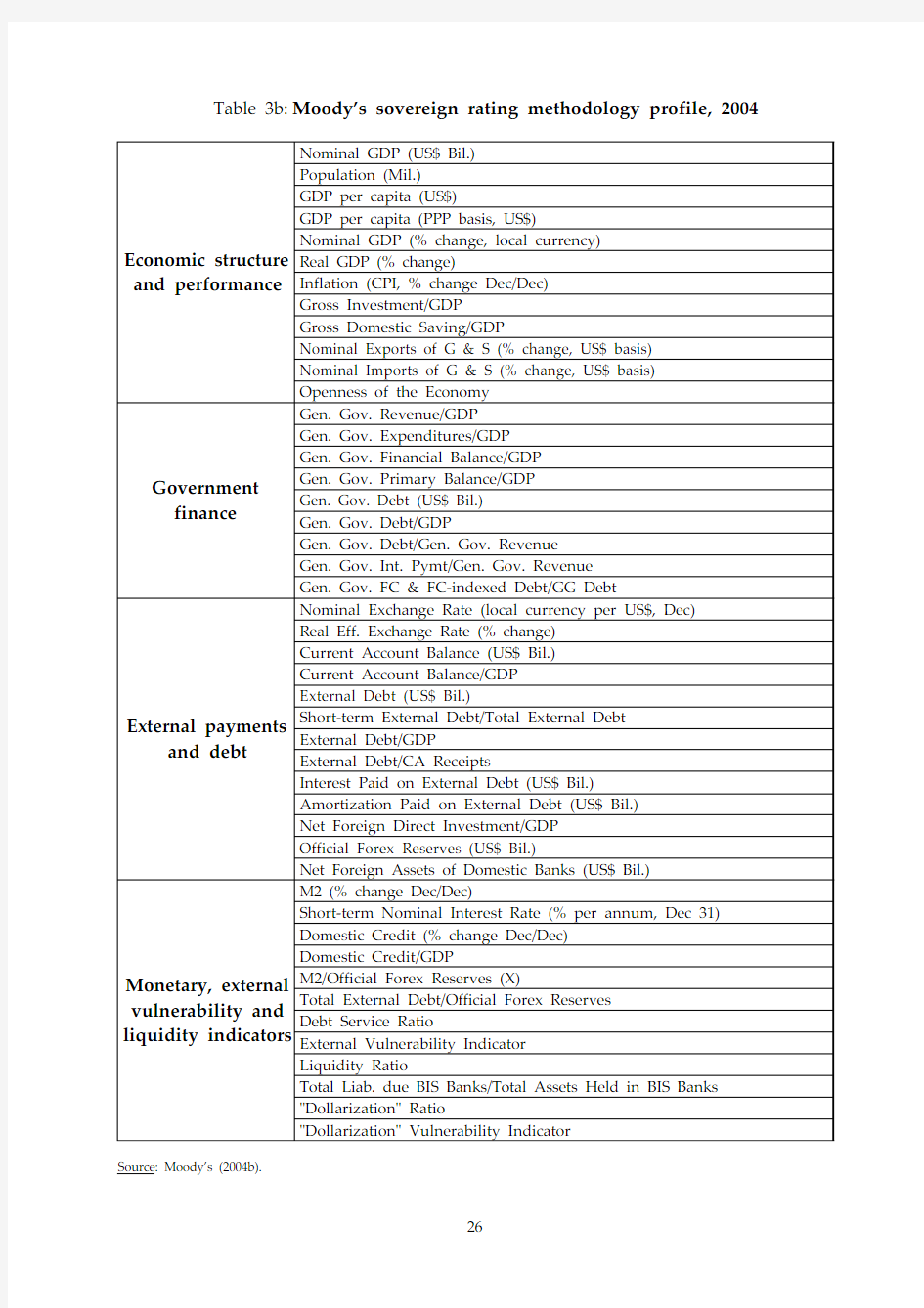

Table 3b: Moody’s sovereign rating methodology profile, 2004Nominal GDP (US$ Bil.)Population (Mil.)

GDP per capita (US$)

GDP per capita (PPP basis, US$)

Nominal GDP (% change, local currency)

Real GDP (% change)

Inflation (CPI, % change Dec/Dec)

Gross Investment/GDP

Gross Domestic Saving/GDP

Nominal Exports of G & S (% change, US$ basis)

Nominal Imports of G & S (% change, US$ basis)

Economic structure and performance Openness of the Economy

Gen. Gov. Revenue/GDP

Gen. Gov. Expenditures/GDP

Gen. Gov. Financial Balance/GDP

Gen. Gov. Primary Balance/GDP

Gen. Gov. Debt (US$ Bil.)

Gen. Gov. Debt/GDP

Gen. Gov. Debt/Gen. Gov. Revenue

Gen. Gov. Int. Pymt/Gen. Gov. Revenue

Government finance Gen. Gov. FC & FC-indexed Debt/GG Debt

Nominal Exchange Rate (local currency per US$, Dec)

Real Eff. Exchange Rate (% change)

Current Account Balance (US$ Bil.)

Current Account Balance/GDP

External Debt (US$ Bil.)

Short-term External Debt/Total External Debt

External Debt/GDP

External Debt/CA Receipts

Interest Paid on External Debt (US$ Bil.)

Amortization Paid on External Debt (US$ Bil.)

Net Foreign Direct Investment/GDP

Official Forex Reserves (US$ Bil.)

External payments and debt Net Foreign Assets of Domestic Banks (US$ Bil.)

M2 (% change Dec/Dec)

Short-term Nominal Interest Rate (% per annum, Dec 31)

Domestic Credit (% change Dec/Dec)

Domestic Credit/GDP

M2/Official Forex Reserves (X)

Total External Debt/Official Forex Reserves

Debt Service Ratio

External Vulnerability Indicator

Liquidity Ratio

Total Liab. due BIS Banks/Total Assets Held in BIS Banks

"Dollarization" Ratio

Monetary, external vulnerability and liquidity indicators

"Dollarization" Vulnerability Indicator Source: Moody’s (2004b).

Table 4a: S&P’s subsovereign rating methodology, 2005Sovereign factors Demographics Economic structure Economy

Growth prospects Intergovernmental system stability and predictability System structure

and management

Management capacity and institutional legitimacy Revenue sources and flexibility Expenditure trends and flexibility Fiscal flexibility

and performance

Budgetary performance and financing requirements Liquidity and debt management Debt burden

Financial position Off-balance-sheet liabilities

Source: S&P’s (2005a).

Table 4b: Moody’s subsovereign rating methodology, 2005Population Gross Domestic Product

GDP per capita GDP per capita as a % of National Average Real GDP (% change)

Unemployment Rate (%)

Economic structure and performance National Unemployment Rate

Gross Direct and Guaranteed Debt

Net Direct and Guaranteed Debt

Net Direct and Guaranteed Debt per capita

Net Direct and Guaranteed Debt/GDP

Net Direct and Guaranteed Debt/Operating Revenue (%)Net Direct and Guaranteed Debt/Total Revenue (%)Foreign Currency Gross Direct Debt (after swaps)/Gross Direct Debt (%)

Short-term Gross Direct Debt/Gross Direct Debt (%)

Short-term and Variable Rate Long-term Gross Direct Debt/Gross Direct Debt (%)

Debt profile Weighted Average Maturity of Gross Direct Debt (years)Discretionary Own Source Revenue/Operating Revenue (%)Intergovernmental Transfers/Operating Revenue (%)Earmarked Revenue/Operating Revenue (%)

Interest Payments/Operating Revenue (%)

Debt Service/Total Revenue (%)

Accrual Financing Surplus (Requirement)/Total Revenue (%)Cash Financing Surplus (Requirement)/Total Revenue (%)Gross Borrowing Need/Total Revenue (%)

Total Expenditures per capita (US$)Total Expenditures/GDP (%)

Primary Operating Balance/Operating Revenue (%)

Gross Operating Balance/Operating Revenue (%)

Net Operating Balance/Operating Revenue (%)

Self-financing Ratio

Capital Spending/Total Expenditures (%)

5-year Total Revenue CAGR less 5-year Total Expenditure CAGR (%)

Financial performance Net Working Capital/Total Expenditures (%)

Source: Moody’s (2005b).

穆迪 评级方法

Rating Methodology Request for Comment Bank Financial Strength Ratings: Revised Methodology Summary This report details Moody’s proposal to revise our rating methodology for assigning Bank Financial Strength Ratings (BFSRs) globally.1 This revision does not change the main factors that Moody’s considers in rating banks. However,the revised approach provides a single, global methodology instead of separate methodologies for mature and develop-ing markets. It also establishes specific ranges for each factor that relate to different rating categories. The updated methodology is intended to provide investors and issuers with a transparent set of guidelines allowing them to better understand our rating process and how we reach our decisions. T o this end, we have developed a rating scorecard that uses a common set of globally available financial metrics together with key qualitative factors that Moody’s analysts consider critical in evaluating a bank’s intrinsic financial strength and specific weights for each factor. This scorecard will be used by Moody’s analysts as the first step in deter-mining BFSRs. It should also enable investors and issuers to independently estimate a BFSR for most banks within two notches. This report describes the scorecard and discusses some of its limitations as well as some of the further adjust-ments that Moody’s analysts may employ in assigning BFSRs. The revised methodology is also intended to improve the consistency of Moody’s BFSRs. As previously announced, Moody’s intends to incorporate joint-default analysis (JDA) into our assessment of external support for banks later this year.2 We believe the updated BFSR methodology will help ensure that existing BFSRs are indeed “pure” measures of stand-alone financial strength and do not include external support. This is important in order to avoid double counting external support when we implement JDA for banks. We are requesting comments because we believe that the implementation of this methodology could lead to changes in the BFSRs for a significant number of banks, although we do not expect most of those to exceed 2 notches. Readers should note that this methodology is not an exhaustive treatment of every factor considered by Moody’s in assigning bank financial strength ratings, but it should enable our constituents to better understand how and why we arrive at a BFSR. Moody’s welcomes comments or suggestions on this proposal from market participants. Comments should be sent to cpc@https://www.360docs.net/doc/7f6770554.html, by September 29, 2006. 1.Moody's current approach is outlined in the following Rating Methodology reports: "Bank Credit Risk -- An Analytical Framework for Banks in Developed Markets," April 1999 and "Bank Credit Risk in Emerging Markets -- An Analytical Framework," July 1999. 2.Please see "Request for Comment: Incorporation of Joint-Default Analysis for Systemic Support into Moody's Bank Rating Methodology ," October 2005; "Update to Proposal to Incorporate Joint-Default Analysis into Moody's Bank Rating Methodology ," April 2006; and "Bank Joint Default Analysis: Rating Methodology Update," August 2006.New York David Fanger 1.212.553.1653 Rosemarie Conforte Jeanne Del Casino Greg Bauer Laura Levenstein London Lynn Exton 44.20.7772.5454 Adel Satel Antonio Carballo Madrid Maria Cabanyes 34.91.310.14.54Tokyo Mutsuo Suzuki 81.3.5408.4000 Yasunobu Doi Singapore Deborah Schuler 65.6398.8300Hong Kong Jerry Chien 852.2916.1121 Contact Phone September 2006

标准普尔信用评级中文指南

信 用 评 级基础指南

序 言?? ? 在投资者决策购买债券或进行其他固定收益投资之时,信用评级是他们可以依赖的诸多工具之一。我们出版本指南的目的在于帮助读者了解信用评级定义、澄清对信用评级的误解、指明信用评级面向的用户范围以及信用评级对资本市场具有益处的原因。 本指南概括介绍信用评级机构使用的不同业务模式和方法论;同时简要描述标准普尔的整体评级流程,其中包括对发债人和特定债务的评级意见的形成、跟踪和调整评级以及研究评级随时间演进而产生的变化。 此外,《信用评级基础指南》指明了读者应当了解的有关信用评 级的下列基本事项: ?信用评级仅是对相对信用风险的意见; ?信用评级不是投资建议,也不是买入、持有或卖出证券的建议; 只是投资者在进行投资决策时可能考虑的一个因素; ?信用评级不是某一证券的市场流动性或二级市场价格的指标; ?信用评级无法对信用质量或未来信用风险提供保证。 欲了解有关信用评级的更多情况,请访问www.AboutCreditRatings. com或https://www.360docs.net/doc/7f6770554.html,/AboutCreditRatings。

3 信用评级仅是对信用风险的 意见。标准普尔的评级是对发债 人(如企业、州或市政府)完全与 及时履行财务责任的能力及意愿 的意见。 信用评级还能揭示特定债务 (如企业或市政债券)的信用质量 以及该债务违约的相对可能性。 评级乃由专业评估信用风险 的信用评级机构发布。除国际性 信用评级机构(如标准普尔)之 外,市场上还存在专注于某一特 定地区或行业的地区性和细分评 级机构。 每家评级机构均使 用自己的方法论对信用可靠性进 行评估,并采用各不相同的评级 体系体现自己的评级意见。通常 而言,评级机构使用字母评级符 号(如“AAA”至“D”)表达对信信用评级含义 用风险相对水平的意见。 ????? 标准普尔通过经验丰富的专业人士分析与解释从发债人和其他渠道获得的信息,形成经过慎重考虑的意见,从而得出自身的评级意见。 与医生或律师提供的意见不同,评级意见无法起到诊断或推荐的作用。事实上,它所发挥的主要作用就是向投资者和市场参与者提供获评级发债人和特定债务的相对信用风险信息。 标准普尔在全球广泛发布信用评级意见,并对读者不收取任何费用。 ???? ?? 标准普尔评级服务的历史可以追溯至1860年,Henry Varnum Poor 在这一年出版了《美国铁路与内河航运史》。Poor 先 生对投资者无法获得高质量的信息深感担 忧,因此掀起一场致力于公开企业经营细 标准普尔信用评级的源头? 节的活动。自1916年以来,标准普尔一直 公布信用评级,向全球投资者和市场参与 者提供信用风险的独立分析。评级意见?

标准普尔、穆迪评级分类表

标准普尔、穆迪评级分类表 (2007-03-25 18:02:22) 转载 分类:学术研究 穆迪从A至B的分类评级都缀以数字(1.2和3)。如缀以l即表示该银行信用属于该级别的高档次级别,如缀以2即表示属于该级别的中档次级别,如缀以3即表示属于该级别的低档次级别。标准普尔使用加号(十)或减号(一)表示评级类别的相对档次。 评级符号后标有‘pi’表示该等评级是利用已公开的财务资料或其它公开信息作分析的依据,即标准普尔并未与该等机构的管理层进行深入的讨论或全面考虑其重要的非公开资料,所以这类评级所依据的资料不及全面的评级全面。

标普评级 标普的长期评级分为投资级和投机级两大类,投资级的评级具有信誉高和投资价值高的特点,投机级的评级则信用程度较低。投资级包括AAA、AA、A和BBB,投机级则分为BB、B、CCC、CC、C和D。AA A级为最高信用等级;D级最低,视为对条款的违约。 从AA至CC C级,每个级别都可通过添加“+”或“-”来显示信用高低程度。例如,在AA序列中,信用级别由高到低依次为AA+、AA、AA-。 标普的短期评级共设6个级别,依次为A-1、A-2、A-3、B、C和D。其中A-1表示发债方偿债能力较强,此评级可另加“+”号表示偿债能力极强。 标普目前对126个国家和地区进行了主权信用评级。美国失去AAA评级后,目前拥有AAA评级的国家和地区还有澳大利亚、奥地利、加拿大、丹麦、芬兰、法国、德国、中国香港、马恩岛、列支敦士登、荷兰、新西兰、挪威、新加坡、瑞典、瑞士和英国。 穆迪评级 穆迪长期评级(一年期以上债务)共分9个级别:Aaa、Aa、A、Baa、Ba、B、Caa、Ca 和C。其中Aaa级债务的信用质量最高;C级债务为最低等级,收回本金及利息的机会微乎其微。 在Aa到Caa的6个级别中,还可以添加数字1、2或3进一步显示各类债务在同类评级中的排位,1为最高,3则最低。通常认为,从Aaa级到Ba A3级属于投资级,从B A1级以下则为投机级。 穆迪的短期评级(一年期以下债务)依据发债方的短期债务偿付能力从高到低分为P-1、P-2、P-3和NP四个等级。 目前,穆迪的业务范围主要涉及国家主权信用、美国公共金融信用、银行业信用、公司金融信用、保险业信用、基金以及结构性金融工具信用评级等几方面。穆迪在全球26个国家和地区设有分支机构。 惠誉评级 惠誉的规模较小,是唯一的欧洲控股的评级机构。其长期评级用以衡量一个主体偿付外币或本币债务的能力。

标准普尔信用评级概要

标准普尔信用评级概要

标准普尔《信用评级》方法概要 (1) (STANDARD &POOR) (1) 一.概述 (1) 1.1标准普尔信用评级系统的定义 (1) 1.2标准普尔信用评级系统的主要方法 (1) 1.3标准普尔信用评级的基本原则 (2) 1.4信用等级的划分 (2) 二.评级系统的程序及方法 (4) 2.1评级委员会 (4) 2.2 ...................................... 基本情况调查4 2.3 ...................................... 会见评级对象4 2.4 ................................... 评级委员会会议5 2.5 ......................................... 监督和跟踪5 三.信用评级的方法和运用 (6) 3.1企业信用评级的要素 (6) 3.2 ........................ 信用风险分析要素说明6 四全球远景 (11) 4.1商业风险 (11) 4.2 ............................................. 财务风险11 4.3 ................................... 资产价值的评估

11 4.4 ................................................ 净负债12 4.5 ...................................... 收入表现方式12 4.6 ......................... 国家(全民)所有制企业12 4.7 ............................ 资本市场和融资渠道12 4.8 ............................................. 临时负债12 五评级指标 (14) 5.1企业财务风险指标 (14) 5.2 ..................评级中需要注意调整的几点15 5.3 ................................... 评级指标方程式15 5.4 ............................... 商业风险调节指标16 总结 (17)

(S&P)标普信用评级简述

标准普尔信用评级方法简述 (1) (STANDARD &POOR) (1) 一.概述 (2) 1.1标准普尔信用评级系统的定义 (2) 1.2标准普尔信用评级系统的主要方法 (2) 1.3标准普尔信用评级的基本原则 (2) 1.4信用等级的划分 (2) 二.评级系统的程序及方法 (4) 2.1评级委员会 (4) 2.2基本情况调查 (4) 2.3会见评级对象 (5) 2.4评级委员会会议 (5) 2.5监督和跟踪 (5) 三.信用评级的方法和运用 (6) 3.1企业信用评级的要素 (6) 3.2信用风险分析要素说明 (6) 四全球远景 (10) 4.1商业风险 (10) 4.2财务风险 (10) 4.3资产价值的评估 (11) 4.4净负债 (11) 4.5收入表现方式 (11) 4.6国家(全民)所有制企业 (11) 4.7资本市场和融资渠道 (11) 4.8临时负债 (11) 五评级指标 (12) 5.1企业财务风险指标 (12) 5.2评级中需要注意调整的几点 (13) 5.3评级指标方程式 (13) 5.4商业风险调节指标 (14) 总结 (15) 标准普尔《信用评级》方法概要 (STANDARD & POOR) 本文是在通过对美国标准普尔公司《企业信用评级》系统分析后所做出的归纳总结。此外,因为时间的关系不能对标准普尔公司《企业信用评级》系统进行非常细致的说明;因此在本文中只做一个阐述。

一.概述 1.1标准普尔信用评级系统的定义 标准普尔公司《信用评级》系统是根据评估客体的当前情况,对他们长期和短期的财务信用做出一个综合的评价。它包括以下几个方面的基本概念: 信用评级是对受评客体某项债务的偿付能力,而不是受评客体的市场价值。 信用评级仅仅是一种专家意见,不作为决策的唯一依据;仅供参考。 信用评级是对特定的风险进行揭示,而不是客体的全部风险。 1.2标准普尔信用评级系统的主要方法 标准普尔《信用评级》的评估方法主要有两种:定量分析和定性分析。 定量分析:也称评估模型法,即是以反映企业经营活动的实际数据为分析基础通过数学模型来测定信用风险的大小;主要是通过企业的财务报表来进行分 析。 定性分析:主要是通过对企业的内部及外部的经营环境进行分析。也就是评估人员根据其自身的知识、经验和综合分析判断能力,在对评价对象进行深入 调查、了解的基础上,对照评价参考标准,对各项评价指标的内容进行 分析判断,形成定性评价结论。 1.3标准普尔信用评级的基本原则 定性分析和定量分析相结合。强调定性分析,在财务分析和部分指标预测中采用数据分析外;评级中采用大量的定性分析,综合各种因素的分析和专家意见 得到评级结果。 标准普尔认为评级是艺术,不是科学,有方法而没有公式。 侧重对受评对象对未来偿债能力的评估;主要因素有:经济周期、竞争地位、行业发展态势、法律诉讼、政策环境及突发事件等。 在财务分析上主要注重现金流的分析和预测。 1.4信用等级的划分 在对企业进行分析过程中,标准普尔还将企业信用划分为“长期信用等级”、“短 期信用等级”;而他们在表现方式上也有所不同。(见表-1)此外,标准普尔也 提供对一些其他项目信用评估。

标普和穆迪资产证券化评级方法比较

资产证券化在国外,尤其在美国,经过多年的运作已相对成熟。资产证券化资信评级,从其评级指标、评级程序、评级内容看,都在实践中趋于完善。标准普尔(S&P )、穆迪(Moody )在债券信用评级方面积累了近百年的历史,在资信评估市场上占据绝对优势地位。本文主要通过对标准普尔和穆迪对资产证券化评级方法的研究,比较二者评级过程方法运用的异同。 一、S&P 和Moody 的资产证券化评级框架 标准普尔金融资产证券化评级框架主要包括:证券化资产的信用质量分析、法律和监管体系风险分析、支付结构和现金流机制分析、业务运营行政风险分析和交易对手分析五个关键领域的分析,总体上与惠誉的资产证券化的评级体系较为相似。而穆迪金融资产证券化评级框架主要包括四个方面:资产质量分析、法律和监管体系分析、结构分析、运营和管理分析,对抵押债务凭证(CDO )的风险分析也包括交易对手的风险分析。 图表1. 标准普尔和穆迪对资产证券化的评级框架 标准普尔和穆迪对金融资产证券化的评级框架均涵盖了资产证券化评级的关键要素,尤其在资产证券化评级标的资产多元化的背景下,针对各个标的资产的特色,又做了相关改进和完善,形成了一整套评级方法,如CDO 、设备融资担保证券、汽车贷款、交易应收款、信用卡贷款、标普和穆迪资产证券化评级方法比较 周美玲/文

出口应收帐款担保证券、不动产担保证券等。 二、S&P和Moody的资产证券化评级方法比较 (一)对证券化资产的信用质量分析 标准普尔对证券化资产信用质量的分析侧重于确定在情景压力测试下的评级: ●证券存续期间资产池中的基础资产出现违约或损失的比例; ●如果有资产出现违约或损失,可以通过抵押、担保以及其他方式覆盖的比例; ●最大债务人违约压力测试; ●最大行业违约压力测试。 前两项决定了债务问题最终潜在的损失比例,而后两项决定了交易中的事件风险和模型风险。在此基础上标准普尔采用各种分析方法和定量工具对来自内部和外部的信息进行评价,包括使用违约和现金流模型。最终,标准普尔选择适当的增信水平,对通过压力情景测试的,投资者基本能够在发行条款规定的最终到期日前及时收到利息和本金的资产给予相应的信用增级。 一般情况下,CDO的每层均需通过各自对应级别的压力测试,包括适用性测试以及对合成式CDO估值结果的违约率情景压力测试和损失率情景压力测试、对现金流量型CDO的相关现金流压力测试。 最大债务人违约压力测试和最大行业违约压力测试,是标准普尔在2011年更新的现金流量型CDO和合成式CDO评估方法新标准中,对交易中可能发生的事件风险和模型风险而改进和新增的压力测试。最大债务人违约测试是评估在制定的相关资产发生违约且挽回率仅为5%的情况下,CDO的标的资产的信用级别是否具有足够的信用增级(不包括超额利差)来支撑。最大行业违约测试由两部分组成,即最大主要行业的违约测试和最大替代性行业的违约测试。此二者均需要评估信用级别在AA-级(含)以上的CDO,在交易所处最大主要行业或最大替代性行业的所有债务人发生违约且挽回率为17%的情况下,其标的资产在相应级别下是否具有足够的信用增级(不包括超额利差)来支撑。这两项测试结果均会影响到CDO的信用级别。 标准普尔认为在分析中加入定量和定性因素的分析,要比单纯使用数值模型模拟违约提供更加可靠的分析。经过重新校准的CDO评估程序,以及特别提供“目标投资组合违约率”,使得评级和分析过程更透明。 相对而言,穆迪对资产质量的分析则侧重于精算统计和组合分析。穆迪在评估CDO时,

信用评级方法框架

信用评级方法概览 目录 一、总论 (2) (一)什么是信用评级 (2) (二)信用评级内涵及外延 (2) 1 预期损失率vs 违约率 (2) 2评级对应的预期损失率/违约率不是恒定不变的 (2) 3 短期信用评级与中长期信用评级 (3) 4主体信用评级与债项信用评级 (3) 二、信用评级方法概览 (3) (一)传统信用分析方法 (4) 1 要素分析法 (4) 2 综合分析方法的比较 (4) 3 比率分析法 (6) (二)新兴信用评级方法 (7) CM模型(信用计量模型) (7) KMV模型 (7) 三、评级公司采用评级方法介绍 (8) (一)穆迪 (8) (二)标准普尔 (11) (三)大公国际 (12) (四)中诚信 (14) 四、总结 (15)

一、总论 (一)什么是信用评级 狭义的信用评级指独立的第三方信用评级中介机构对债权人如期足额偿还债务本息的能力和意愿进行评价,并用简单的评级符号表示其违约风险和损失的严重程度。按评级对象的不同,信用评级主要分为两种类型:主体信用评级与债项信用评级。 因此,信用评级涉及到两个方面的评估: 违约概率(Probability of Default,PD):评级对象违约的可能性。因此,违约概率更加倾向于对主体信用的评价。 违约损失率(LGD):违约损失严重程度。其大小不仅受到评级对象信用水平的影响,还受到具体债项的特定信用保障措施设计,如合同的具体条款(抵押、担保等等)的影响,同时,还与债权人(如商业银行)的管理水平有关。违约损失率是对主体信用评价与债项信用评价的综合评估。 (二)信用评级内涵及外延 1 预期损失率vs 违约率 前面提到,信用评级使用简单的评级符号表示损失的概率和损失严重程度。 不同的评级公司和不同类型债项,其评级系统对PD和LGD的关注侧重程度有所不同。Moody’s 和S&P对评级的定义有所不同,关键在于度量的目标并不完全相同,前者更强调预期损失率,而后者更强调违约率。但以上区别并不是完全绝对的,根据产品和投资者偏好的不同,评级公司的评级目标也会有所侧重。例如,Moody’s 和标普都指出因为公司债券尤其是高等级公司债券的投资者都不喜欢违约风险,而且违约后损失率比违约更难预测,因此其在对公司债券评级时,对投资级债券的评估更侧重对违约率风险的评估,而因为投机级债券违约风险已经比较高,在评级时会考虑到违约后损失率。 图表 1 评级机构对PD或LGD侧重情况 2评级对应的预期损失率/违约率不是恒定不变的 第一,评级对应的预期损失率/违约率是一个时间序列。随着时间的增加,所有级别的平均累积违约率都在增加,如下表穆迪给出的违约概率所示。因此对同一个发行人而言,如果发行其他条件相同但期限不同的债券,如5 年和10 年,那么从直观上来看10 年的债券比5 年债券的信用风险更高。

标准普尔信用评级介绍.

标准普尔信用评级介绍 标准普尔为投资者提供信用评级、独立分析研究、投资咨询等服务,其中包括反映全球股市表现的标准普尔全球1200指数和为美国投资组合指数的基准的标准普尔500指数等一系列指数。其母公司为麦格罗?希尔(McGraw-Hill。 1975年美国证券交易委员会SEC 认可标准普尔为“全国认定的评级组织”或称“NRSRO ”(Nationally Recognized Statistical Rating Organization。 标准普尔(S&P作为金融投资界的公认标准,提供被广泛认可的信用评级、独立分析研究、投资咨询等服务。标准普尔提供的多元化金融服务中,标准普尔1200指数和标准普尔500指数已经分别成为全球股市表现和美国投资组合指数的基准。该公司同时为世界各地超过220,000家证券及基金进行信用评级。目前,标准普尔已成为一个世界级的资讯品牌与权威的国际分析机构。 标准普尔信用评级 标准-普尔公司,美国评级机构,当今著名评级机构之一。 长期信用评级 AAA 偿还债务能力极强,为标准普尔给予的最高评级。 AA 偿还债务能力很强,与最高评级差别很小。 A 偿还债务能力较强,但相对于较高评级的债务/发债人,其偿债能力较易受外在环境及经济状况变动的不利因素的影响。 BBB 目前有足够偿债能力,但若在恶劣的经济条件或外在环境下其偿债能力可能较脆弱。

获得'BB' 级、'B' 级' CCC'级或' CC'级的债务或发债人一般被认为具有投机成份。其中'BB' 级的投机程度最低,'CC' 级的投机程度最高。这类债务也可能有一定的投资保障,但重大的不明朗因素或恶劣情况可能削弱这些保障作用。 BB 相对于其它投机级评级,违约的可能性最低。但持续的重大不稳定情况或恶劣的商业、金融、经济条件可能令发债人没有足够能力偿还债务。 B 违约可能性较'BB' 级高,发债人目前仍有能力偿还债务,但恶劣的商业、金融或经济情况可能削弱发债人偿还债务的能力和意愿。 CCC 目前有可能违约,发债人须倚赖良好的商业、金融或经济条件才有能力偿还债务。如果商业、金融、经济条件恶化,发债人可能会违约。 CC 目前违约的可能性较高。R 由于其财务状况,目前正在受监察。在受监察期内,监管机构有权审定某一债务较其它债务有优先偿付权。 SD/D 当债务到期而发债人未能按期偿还债务时,纵使宽限期未满,标准普尔亦会给予'D' 评级,除非标准普尔相信债款可于宽限期内清还。此外,如正在申请破产或已作出类似行动以致债务的偿付受阻时,标准普尔亦会给予'D' 评级。当发债人有选择地对某些或某类债务违约时,标准普尔会给予"SD" 评级(选择性违约)。 加号(+或减号(-:'AA' 级至'CCC' 级可加上加号和减号,表示评级在各主要评级分类中的相对强度。 NR 发债人未获得评级。 公开信息评级'pi' 评级符号后标有'pi' 表示该等评级是使用已公开的财务资料或其它公开信息作为分析的依据,即标准普尔并未与该机构的管理层进行深入的讨论或全面考虑其重要的非公开资料,所以这类评级所依据的资料不及全面的评级全面。公开信息评级每年根据财务报告审核一次,但当有重大事情发生而可能影响发债人的信用质素

标准普尔信用评级方法概要1

标准普尔《信用评级》方法概要 (1) (STANDARD & POOR) (1) 一.概述 (1) 1.1标准普尔信用评级系统的定义 (1) 1.2标准普尔信用评级系统的主要方法 (1) 1.3标准普尔信用评级的基本原则 (2) 1.4信用等级的划分 (2) 二.评级系统的程序及方法 (4) 2.1评级委员会 (4) 2.2基本情况调查 (4) 2.3会见评级对象 (4) 2.4评级委员会会议 (5) 2.5监督和跟踪 (5) 三.信用评级的方法和运用 (6) 3.1企业信用评级的要素 (6) 3.2信用风险分析要素说明 (6) 四全球远景 (11) 4.1商业风险 (11) 4.2财务风险 (11) 4.3资产价值的评估 (11) 4.4净负债 (12) 4.5收入表现方式 (12) 4.6国家(全民)所有制企业 (12) 4.7资本市场和融资渠道 (12) 4.8临时负债 (12) 五评级指标 (14) 5.1企业财务风险指标 (14) 5.2评级中需要注意调整的几点 (15) 5.3评级指标方程式 (15) 5.4商业风险调节指标 (16) 总结 (17) 标准普尔《信用评级》方法概要 (STANDARD & POOR) 本文是在通过对美国标准普尔公司《企业信用评级》系统分析后所做出的归纳总结。此外,因为时间的关系不能对标准普尔公司《企业信用评级》系统进行非常细致的说明;因此在本文中只做一个阐述。

一.概述 1.1标准普尔信用评级系统的定义 标准普尔公司《信用评级》系统是根据评估客体的当前情况,对他们长期和短期的财务信用做出一个综合的评价。它包括以下几个方面的基本概念: ?信用评级是对受评客体某项债务的偿付能力,而不是受评客体的市场价值。 ?信用评级仅仅是一种专家意见,不作为决策的唯一依据;仅供参考。 ?信用评级是对特定的风险进行揭示,而不是客体的全部风险。 1.2标准普尔信用评级系统的主要方法 标准普尔《信用评级》的评估方法主要有两种:定量分析和定性分析。 定量分析:也称评估模型法,即是以反映企业经营活动的实际数据为分析基础通过数学模型来测定信用风险的大小;主要是通过企业的财务报表来进行分 析。 定性分析:主要是通过对企业的部及外部的经营环境进行分析。也就是评估人员根据其自身的知识、经验和综合分析判断能力,在对评价对象进行深入调 查、了解的基础上,对照评价参考标准,对各项评价指标的容进行分析 判断,形成定性评价结论。 1.3标准普尔信用评级的基本原则 ?定性分析和定量分析相结合。强调定性分析,在财务分析和部分指标预测中采用数据分析外;评级中采用大量的定性分析,综合各种因素的分析和专家意见 得到评级结果。 ?标准普尔认为评级是艺术,不是科学,有方法而没有公式。 ?侧重对受评对象对未来偿债能力的评估;主要因素有:经济周期、竞争地位、行业发展态势、法律诉讼、政策环境及突发事件等。 ?在财务分析上主要注重现金流的分析和预测。 1.4信用等级的划分 在对企业进行分析过程中,标准普尔还将企业信用划分为“长期信用等级”、“短 期信用等级”;而他们在表现方式上也有所不同。(见表-1)此外,标准普尔也 提供对一些其他项目信用评估。

Moodys采矿业评级方法2006

评级方法

2005 年 9 月

联系人

多伦多

电话号码

Terry Marshall Fadwa Sahly

泽西市

1.416.214.1635

Mark Gray Steve Oman

纽约

1.201.915.8750

Carol Cowan James O’Shaughnessy

悉尼

1.212.553.1653

Terry Fanous Ileria Chan

伦敦

61.2.9270.8100

Francois Lauras Ruchi Gupta

香港

44.20.7772.5397

Anna Ho

852.2916.1110

全球采矿业

穆 迪 报 告 “Global Mining Industry” 的 中 文 翻 译 本 (中文为翻译稿,如有出入,以英文为准)

评论摘要

本评级方法报告针对穆迪向全球矿业公司授予信用评级的分析方法提供详细的说明。就本方法而言, 我们将矿业发行人 定义为从事基础金属与贵金属、其他工业金属及煤炭的采矿、熔炼和精炼业务的公司。大型铝业公司亦积极从事包装与 制造业务,这是唯一与上游和下游业务全面融合的矿业企业。 本评级方法报告的主要目的是帮助发行人、投资者和其他矿业参与者了解穆迪如何评估矿业公司的风险,并使我们 的委托人能够大概估测一家公司的评级。 本方法并非穆迪在授予矿业公司评级的过程中所考虑的全部因素, 但可以帮助 读者理解穆迪在评级过程中考虑的主要考虑因素、采用的财务比率及其权重。 穆迪评级的 40 家矿业发行人覆盖了矿业的多个界别(例如铜、铝、黄金、煤炭等) ,并展示出相近的业务基本及许 多共同的信用考虑因素。整体而言,我们采用 5 大评级因素来衡量全球矿业公司的信用风险并授予评级。我们将在本报 告中详细讨论各个评级因素,包括了多项具体要素与指标(或“次级因素”,5 个评级因素如下: ) 1. 2. 3. 4. 5. 储量 成本效率与盈利能力 财务政策 财务实力 业务多样性与规模

此外,我们加入了“其他考虑因素”一节,讨论难以有意义地量化或预测,但对于矿业发行人的评级有显著影响的 因素(例如政治风险) 。

标准普尔信用评级

标准普尔是世界权威金融分析机构,由普尔先生(Mr Henry Varnum Poor)于1860年创立。标准普尔由普尔出版公司和标准统计公司于1941年合并而成。标准普尔为投资者提供信用评级、独立分析研究、投资咨询等服务,其中包括反映全球股市表现的标准普尔全球1200指数和为美国投资组合指数的基准的标准普尔500指数等一系列指数。其母公司为麦格罗·希尔(McGraw-Hill)。 1975年美国证券交易委员会SEC认可标准普尔为“全国认定的评级组织”或称“NRSRO”(Nationally Recognized Statistical Rating Organization)。 业务概览 标准普尔(S&P)作为金融投资界的公认标准,提供被广泛认可的信用评级、独立分析研究、投资咨询等服务。标准普尔提供的多元化金融服务中,标准普尔1200指数和标准普尔500指数已经分别成为全球股市表现和美国投资组合指数的基准。该公司同时为世界各地超过220,000家证券及基金进行信用评级。目前,标准普尔已成为一个世界级的资讯品牌与权威的国际分析机构。 标准普尔的服务涉及各个金融领域,主要包括:对全球数万亿债务进行评级;提供涉及1.5万亿美元投资资产的标准普尔指数;针对股票、固定收入、外汇及共同基金等市场提供客观的信息、分析报告。标准普尔的以上服务在全球均保持领先的位置。此外,标准普尔也是通过全球互联网网站提供股市报价及相关金融内容的最主要供应商之一。 标准普尔通过全球18个办事处及7个分支机构的来提供世界领先的信用评级服务。如今,标准普尔员工总数超过5,000人,分布在19个国家。标准普尔投资技巧的核心是其超过1,250人的分析师队伍。世界上许多最重要的经济学家都在这支经验丰富的分析师队伍中。标准普尔的分析师通过仔细制定统一的标准确保所有评论及分析的方法都是一致和可预测的。 崇高地位 标准普尔的实力在于创建独立的基准。通过标准普尔的信用评级,他们以客观分析和独到见解真实反映政府、公司及其它机构的常偿债能力和偿债意愿,并因此获得全球投资者的广泛关注。 标准普尔在资本市场上发挥了举足轻重的作用。自1860年成立以来,标准普尔就一直在建立市场透明度方面扮演着重要的角色。当年欧洲的投资者对于自己在美

【精编_推荐】标准普尔信用评级办法概要

标准普尔《信用评级》方法概要1(STANDARD &POOR)1一.概述1 1.1标准普尔信用评级系统的定义1 1.2标准普尔信用评级系统的主要方法1 1.3标准普尔信用评级的基本原则2 1.4信用等级的划分2 二.评级系统的程序及方法4 2.1评级委员会4 2.2基本情况调查4 2.3会见评级对象4 2.4评级委员会会议5 2.5监督和跟踪5 三.信用评级的方法和运用6 3.1企业信用评级的要素6 3.2信用风险分析要素说明6 四全球远景11 4.1商业风险11 4.2财务风险11 4.3资产价值的评估11 4.4净负债12 4.5收入表现方式12

4.6国家(全民)所有制企业12 4.7资本市场和融资渠道12 4.8临时负债12 五评级指标14 5.1企业财务风险指标14 5.2评级中需要注意调整的几点15 5.3评级指标方程式15 5.4商业风险调节指标16 总结17 标准普尔《信用评级》方法概要 (STANDARD&POOR) 本文是在通过对美国标准普尔公司《企业信用评级》系统分析后所做出的归纳总结。此外,因为时间的关系不能对标准普尔公司《企业信用评级》系统进行非常细致的说明;因此在本文中只做一个阐述。 一.概述 1.1标准普尔信用评级系统的定义 标准普尔公司《信用评级》系统是根据评估客体的当前情况,对他们长期和短期的财务信用做出一个综合的评价。它包括以下几个方面的基本概念: ?信用评级是对受评客体某项债务的偿付能力,而不是受评客体的市场价值。?信用评级仅仅是一种专家意见,不作为决策的唯一依据;仅供参考。 ?信用评级是对特定的风险进行揭示,而不是客体的全部风险。 1.2标准普尔信用评级系统的主要方法

三大评级公司评级符号体系

一、主体评级符号及其定义 标普、穆迪和惠誉三大国际评级机构的主体评级符号及其定义均采用各自的中长期信用等级符号体系。 在等级划分方面,标普采用四等十一级制,且对于‘AA’至‘CCC’级别,可通过增加‘+’或‘-’符号来表示评级在各主要评级分类中的相对强弱;穆迪采用三等九级制,对于‘Aa’至‘Caa’级别,通过增加修正数字1、2、3来表示同类评级中的相对排位,其中数字1表示级别在所属同类评级中排位较高,数字3则表示级别在所属同类评级中排位较低;惠誉也采用四等十一级制,但与标普和穆迪不同的是,修正符号‘+’和‘-’可用于‘AA’至‘B’级别(见附件一)。 二、债项评级符号及其定义 债项评级分为中长期债项评级和短期债项评级。 中长期债项评级 标普、穆迪和惠誉的中长期债项评级与主体评级一样,也均采用各自的中长期信用等级符号体系。但是,由于评级历史和评级理念不同,上述三家评级机构对各类级别的定义幵不完全相同。标普和惠誉认为长期信用评级主要衡量的应是被评对象的违约风险,因而其符号定义侧重于强调偿债能力;穆迪则认为不同的长期信用评级表示被评对象可能给投资者带来信用损失的相对大小,因而其符号定义更侧重于反映被评对象的预期损失(见附件二)。同时,为了更好的满足投

资者需求,三家机构在评级实践中对债券级别的划分和含义方面赋予了更多内容。 在债券级别划分方面,为使市场具有统一认知,同时满足投资者的不同偏好,三家机构均设定‘BBB-’或‘Baa3’及以上级别属于投资级别,这些级别以下则属于投机级别。从标普和惠誉的级别定义可以看出,区分投资和投机级别的关键因素是发行人偿债能力对经济周期以及不利环境变化的承受能力,此定义可通过美国近20年的违约率统计数据得以印证,即投机级债券违约率随经济的波动而剧烈变动,而投资级债券违约率则基本保持稳定。投资级别和投机级别的划分与定义可为投资者提供初步的投资建议,即具有长期持有、配置型偏 好的投资者可关注级别为‘BBB-’或‘Baa3’及以上的债券,而具有高风险、高收益偏好的投资者则可关注级别为‘BB+’或‘Ba1’及以下的债券。 此外,为了使评级结果更准确地反映被评对象的实际信用水平,各机构在评级实践中会视被评对象和投资者需求做出调整。如穆迪指出,由于高等级债券的投资者以觃避违约风险为主要目的之一,加之违约后损失率比违约率更难预测,因而其在对投资级债券评估时侧重于债券的违约率,而投机级债券则更侧重于预期损失率。同时标普也指出,虽然其评级主要关注违约风险,但由于投机级债券的违约风险本就比较高,其在评级时也会考虑违约后损失率。由此可见,国际评级公司的评级理念和方法实际上在逐渐趋同,即投资级债券评级应注重违约率评估,而投机级债券评级应注重预期损失率的评估。

穆迪评级[最新]

穆迪评级[最新] 什么是评级? 评级是穆迪对一个发债机构能否於债券等发行债务工具到期日前按时偿还的能力和意愿作出的意见 评级并不是。。。 评级并不是为买卖作出的推荐,也不是对不会发生违约的保证。 资本市场如何使用评级? 投资者使用评级协助为其可能购买或出售的固定收入证券信贷风险定价。不少投资者使用评级作为其投资规范的限制,和作为扩大投资范围到其分析没有覆盖的市场和证券种类的工具。由於全球主要投资者都倚赖穆迪的评级,因此评级为债务投资者提供了稳定和灵活的资本来源。 穆迪为那种证券提供评级, 任何机构投资者有兴趣的债券或有关的债务(如债券,公司债券,资产抵押和按揭抵押证券,可转换债券,中期票据,衍生证券等)。不过穆迪不为股票作评级。 信用评级衡量什么? 评级是对发行人无法偿还款项,延迟还款,或只能偿还部分款项时投资者有可能蒙受的信用损失的预测及指示。信用损失是发行人答应偿付和真正偿付的款项之间的差异。穆的评级量度总信用损失 - 包括发行人违约的可能性和违约后预计损失的严重性。 穆迪的评级过程? 评级过程包括: , 收集足以为可能拥有或购买特定证券的投资者评估风险的资料,

, 讨论达致适当的评级, , 持续监控证券,厘定是否需要更改评级,及 , 向市场公布穆迪的行动。 穆迪如何进行评级委员会, 穆迪评级的最初决定和最后更改都是透过评级委员会进行。某一个公司,行业,国家或资产种类的主分析师负责制定讨论内容,包括提供评级推荐及其基础原理。 评级委员会最少有一个常务董事或其他指定人员,和主分析师。评级委员会可以扩大到包括任何方面或范围的人员,以覆盖其他所有有关受评发债机构和证券分析事项的讨论。 可影响评级委员会人数的决定因素,包括发债机构的规模,证券的复杂性,地理环境或在过去有没有进行同类交易等。评级委员会的讨论事项内容是绝对保密的,而且只有穆迪分析师才可担任委员会的委员。分析师使用那些种类的资料, , 公开取得的数据,如公司年报 , 说明书,销售通告,销售协议书,信托契约,或某特定证券的契约。 , 市场数据,如股票价格趋势,交易量,债券价格差价幅度数据。 , 行业团体,组织或机构等的经济数据,如世界银行。 , 事务处的数据,如中央银行,政府部门或监管机构。 , 学术团体,金融杂志,新闻报导等书籍或记事。 , 与行业,政府或学界专业人士的讨论。 , 与债券发行机构的会议或谈话中取得的数据。如果这些是机密数据,穆迪会绝对保密。 评级系统已使用了多久,