基于R语言股票市场收益的预测分析

股票分析报告范文

题目:江中药业股票分析报告 学 专业:12统计1 学号:1211112124 姓名;杨明声 2013年5月16日 目录 一.公司所处行业和发展周期 二.公司竞争地位和经营管理情况分析 三.公司财务分析 四.公司未来发展前景和利润预测 五.发现公司已存在或潜在的重大问题 六.结合市盈率指标选股

江中药业股票分析报告 我国沪深股市发展至今已有上千只A股,经过十年的风风雨雨,投资者已日渐成熟,从早期个股的普涨普跌发展到现在,已经彻底告别了齐涨齐跌时代。从近两年的行情分析,每次上扬行情中涨升的个股所占比例不过1/2左右,而走势超过大盘的个股更是稀少,很多人即使判断对了大势,却由于选股的偏差,仍然无法获取盈利,可见选股对于投资者的重要。 那么如何选择一只股票呢?需要考察哪些技术指标呢? 选股的基本策略是:价值发现,选择高成长股,技术分析选股,立足于大盘指数的投资组合(指数基金)。基本分析选股,就是要进行 公司所处行业和发展周期分析,公司竞争地位和经营管理情况分析,公司财务分析,公司未来发展前景和利润预测,发现公司已存在或潜在的重大问题,结合市盈率指标选股。 以江中药业为例,具体分析一下它的价值。 一.公司所处行业和发展周期 任何公司的发展水平和发展的速度与其所处行业密切相关。一般来说,任何行业都有其自身的产生、发展和衰落的生命周期,行业经历这四个阶段的时间长短不一 通常人们在选则个股时,要考虑到行业因素的影响,尽量选择高成长行业的个股,而避免选择夕阳行业的个股品牌,江中药业之后经历了11年的高速成长期,目前已进入成熟期,它的股价,也在几年中经历了十余倍的狂飚后稳定下来。又如沪市中的大盘股新钢矾,虽然属于被认为是夕阳行业的钢铁行业,但是由于自身良好的经营和管理水平,98年实现了净利润增长超过100%的骄人业绩,说明夕阳行业中照样可以出现朝阳企业。以上事实表明,行业发展周期和公司自身的发展周期有时可能差别很大,投资者在选股时既要考虑行业周期,又要具体问题具体分析。 在我国,由于公司的一般规模较小,抗风险能力较弱,企业的短期经营思想比较浓厚,要想获得长期持续稳定的发展难度较大,上市公司中往往昙花一现者较多,但江中药业公司规模较大 二.公司竞争地位和经营管理情况分析 市场经济的规律是优胜劣汰,无竞争优势的企业,注定要随着时间的推移逐渐萎缩及至消亡,只有确立了竞争优势,并且不断地通过技术更新、开发新产品等各种措施来保持这种优势,公司才能长期存在,公司的股票才具有长期投资价值。决定一家公司竞争地位的首要因素是公司的技术水平,其次是公司的管理水平,另外市场开拓能力和市场占有率、规模效益和项目储备及新产品开发能力也是决定公司竞争能力的重要方面。对公司的竞争地位进行分析,可以使我们对公司的未来发展情况有一个感性的认识。除此之外,我们还要对公司的经营管理情况进行分析,主要从以下几个方面入手:管理人员素质和能力、企业经营效

中国股市指数的投资收益分析

中国股市指数的投资收益分析 一、投资理论概述 (一)资产组合理论 资产组合理论是以一系列资产收益率的均值和方差作为组合选择的依据,提出了均值方差资产组合选择的基本方法,即保持一定的方差的资产组合,使期望收益率最大化,或者保持一定的期望收益率的资产组合,使方差最小化;意味着资产选择不能依据资产本身的某一特征,还必须考虑该资产与其他资产的相互作用。该理论不仅描述了资产及其组合的收益与风险关系,而且解决了最优资产组合的选择问题,使得资产组合分析和管理科学化、程序化,从而奠定了其在金融投资理论中的地位。 (二)资本资产定价理论 在资产组合理论的基础上提出的。资产定价理论认为,一项投资所要求的收益率取决于以下三个因素:(1)无风险收益率,即将国债投资(或银行存款)视为无风险投资;(2)市场平均收益率,即整个市场的平均收益率,如果一项投资所承担的风险与市场平均风险程度相同,该项收益率与整个市场平均收益率相同;(3)投资组合的系统风险系数,是某一投资组合的风险程度与市场证券组合的风险程度之比。而期望的收益率由无风险收益和该组合的风险系数与市场平均收益和无风险收益差额之乘积决定。 (三)有效市场假说 根据市场对信息反应的有效性,将市场分为弱势有效、半强势有效、强势有效市场。而反应程度分为反应不足以及反应过度两种情况,描述了信息对市场的影响。 (四)行为金融理论 将金融学与社会学及心理学等人文学科相结合,从另一个假设的层面出发,认为人的一些社会性特征及自身人性影响引导自己的投资行为,诸如羊群效应、过度自信等。 (五)其他 在投资中,还有其他很多效应,由于诸多因素导致的,诸如ipo抑价效应,小公司效应,税收效应,整数效应,股利理论,盈余公布效应等。 从诺贝尔经济学奖的颁奖时间看,前两个理论是一组,第三及第四是另外一组,两组进行比较。第一组是从数理的角度出发,基于期望均值和方差,将收益和风险进行量化,由这两个变量来主导投资,通过一系列的对比分析,均衡选择,得出结论。而后一组中有很大程度的数量分析,但主要思想是从外部和内部相结合的理论,外部的信息以及人的行为对进行投资的影响。 二、指数介绍 (一)上证指数 上证综合指数是最早发布的指数,是上海证券交易所从1991年7月15日起编制并公布上海证券交易所股价指数,它以1990年12月19日为基期,设基期指数为100点,以全部上市股票为样本,以股票发行量为权数,按加权平均法计算,遇新股上市、退市或上市公司增资扩股时,采用除数修正法修正原固定除数,以保持指数的连续性。然后于2006年1月4日发布了新上证综合指数,新综指选择已完成股权分置改革的沪市上市公司组成样本,实施股权分置改革的股票在方案实施后的第2个交易日纳入指数,新综指是一个全市场指数,以2005年12月30日为基日,以该日所有样本股票的总市值为基期,基点为1 000点。新综指采用派许加权方法,以样本股的发行股本数为权数进行加权计算,当成分股变化时,同样采用除数修正法修正原固定除数。 (二)深证成分指数 深圳成分股指数是由深圳交易所编制,通过对所有在深圳证券交易所上市的公司进行考察,按一定标准选出40家有代表性的上市公司作为成分股,以成分股的可流通股数为权数,

炒股交易策略和原则

一位交易者几年前所制定的交易策略和原则,在实施过程中有较好的效果,但也存在一些问题待改进。 第一节、策略 一、只参与那些行情趋势强烈或者说行情主要走势正在形成的市场,认清每一个市场当前的主要走势并只持有符合这一主要走势方向的头寸,或者是不予参与。 二、假定交易的方向与行情趋势一致,在以前或从属的趋势已产生的较大价差基础上建立头寸,或者把头寸建立在对当前行情主趋势的适度逆行位置上。 三、不同行情趋势强烈度下的操作策略: 1、在市场处于活跃强势时期(成交量放大),这个时候的操作策略是”长多短空”,操作战术是”追涨龙头 2、市场处于疲惫弱势时期(成交量萎缩),这个时候的操作策略是”长空短多”,操作战术是”超跌为王” 3、市场处于平衡箱体时期(成交量区间),这个时候的操作策略是”高卖低买”,操作战术是”筹码分布”; 四、追市头寸形成有利变动时坚持持有,不从反趋势交易中迅速获利;在持有头寸的变动有利时可适当的增加所持有的头寸;除非趋势分析表明趋势已经反转,并且触及止损位,否则一路持有。、市场的走势与预期的方向相反,则迅速逃避。系统的、客观的风险控制和制约的方法包含三个方面: 1、限制每一交易头寸的风险。 2、避免过渡交易。 3、截断损失。 4、有怀疑,即平仓离场。 五、坚持双重策略,即:在盈利的头寸上是一个长线持股者;在相反的头寸上是一个短线交易者。

六、收益原则是保持获利的稳定性与持续性,而不是最大化。 七、连战皆败后,减低入市头寸或停止交易。 八、不设定目标价位出入市,只服从市场走势;不因为价位太低而吸纳,也不因为价位太高而沽空。 九、不因为不耐烦而入市,也不因为不耐烦而平仓;入市要等候机会,不宜买卖太密。 十、无适当理由,不更改所持股票的买卖策略。 第二节、资金使用原则 一、资金量管理的原则: 1、入市买、卖,损失不应超过资金的十分之一;不过量买卖。 2、买、卖招损时,永不加码。 3、仓位大小与市场状态相一致。市场处于平衡状态时,应参与较少,而市场处于活跃状态时,应参与较多。 4、仓位大小与自身状态相一致。一旦出现连续失手,需要赶快警惕起来,减低仓位直至离场休息。 二、仓位控制原则: (一)、永不满仓,始终保持30%以上的备用资金。 (二)、根据大盘风险系数来决定仓位高低,如果当前大盘风险系数是70%,那么仓位就应该是30%。 1、市场出现无风险机会的时候,可以放大资金操作; 2、在市场出现波段操作机会的时候可以重仓短线操作; 3、在市场出现极品庄股行情机会的时候可以三分仓中线操作; 4、在市场出现技术分析机会的时候可以轻仓短线操作。(三)、根据中、短周期两种投资模式来决定资金的划分模式,将总体资金划分为60%和40%两等份。 三、加仓原则: 1、第一个1/3资金的使用:在大势低迷时,即跌势末期,以短线操作为主快进快出、高卖低买。操作一些超跌或启动个股,买入股票后,大势明朗可中线持有,否则短线获利了结。

应用文-中国股市指数的投资收益分析

中国股市指数的投资收益分析 '中国股市指数的投资收益分析 一、投资理论概述 (一)资产组合理论 资产组合理论是以一系列资产收益率的均值和方差作为组合选择的依据,提出了均值—方差资产组合选择的基本方法,即保持一定的方差的资产组合,使期望收益率最大化,或者保持一定的期望收益率的资产组合,使方差最小化;意味着资产选择不能依据资产本身的某一特征,还必须考虑该资产与其他资产的相互作用。该理论不仅描述了资产及其组合的收益与风险关系,而且解决了最优资产组合的选择问题,使得资产组合分析和 科学化、程序化,从而奠定了其在金融投资理论中的地位。 (二)资本资产定价理论 在资产组合理论的基础上提出的。资产定价理论认为,一项投资所要求的收益率取决于以下三个因素:(1)无风险收益率,即将国债投资(或银行存款)视为无风险投资;(2)市场平均收益率,即整个市场的平均收益率,如果一项投资所承担的风险与市场平均风险程度相同,该项收益率与整个市场平均收益率相同;(3)投资组合的系统风险系数,是某一投资组合的风险程度与市场证券组合的风险程度之比。而期望的收益率由无风险收益和该组合的风险系数与市场平均收益和无风险收益差额之乘积决定。 (三)有效市场假说 根据市场对信息反应的有效性,将市场分为弱势有效、半强势有效、强势有效市场。而反应程度分为反应不足以及反应过度两种情况,描述了信息对市场的影响。 (四)行为金融理论 将金融学与 学及 学等人 科相结合,从另一个假设的层面出发,认为人的一些社会性特征及自身人性影响引导自己的投资行为,诸如羊群效应、过度自信等。 (五)其他 在投资中,还有其他很多效应,由于诸多因素导致的,诸如IPO抑价效应,小公司效应,效应,整数效应,股利理论,盈余公布效应等。 从诺贝尔 学奖的颁奖时间看,前两个理论是一组,第三及第四是另外一组,两组进行比较。第一组是从数理的角度出发,基于期望均值本文由 联盟 收集整理和方差,将收益和风险进行量化,由这两个变量来主导投资,通过一系列的对比分析,均衡选择,得出结论。而后一组中有很大程度的数量分析,但主要思想是从外部和内部相结合的理论,外部的信息以及人的行为对进行投资的影响。 二、指数介绍 (一)上证指数 上证综合指数是最早发布的指数,是上海证券交易所从1991年7月15日起编制并公布上海证券交易所股价指数,它以1990年12月19日为基期,设基期指数为100点,以全部上市股票为样本,以股票发行量为权数,按加权平均法计算,遇新股上市、退市或上市公司增资扩股时,采用除数修正法修正原固定除数,以保持指数的连续性。然后于2006年1月4日发布了新上证综合指数,新综指选择已完成股权分置改革的沪市上市公司组成样本,实施股权分置改革的股票在方案实施后的第2个交易日纳入指数,新综指是一个全市场指

R语言预测股票市场收益

预测股票市场收益 1.读取数据: install.packages("zoo") install.packages("xts") install.packages("tseries") library(xts) library(tseries) GSPC<-as.xts(get.hist.quote("^GSPC",start="1970-01-02",end='2009-09-15',quote=c("Open","High","Low","Clos e","V olume","AdjClose"))) head(GSPC) 2.绘制股票曲线 p<-apply(GSPC[,2:4],1,mean) t<-function(p,close,tgt=0.025,m=10){ n<-length(p) v<-numeric(length=n-m) for(i in 1:(n-m)){ v[i]<-(p[i+m]-close[i])/close[i] } num<-length(v)-m t<-numeric(length=num) for(i in 1:num){ t[i]<-sum(v[i:(i+m-1)]) } plot(t,type="h",lwd=0.1) } t(p,GSPC$Close)

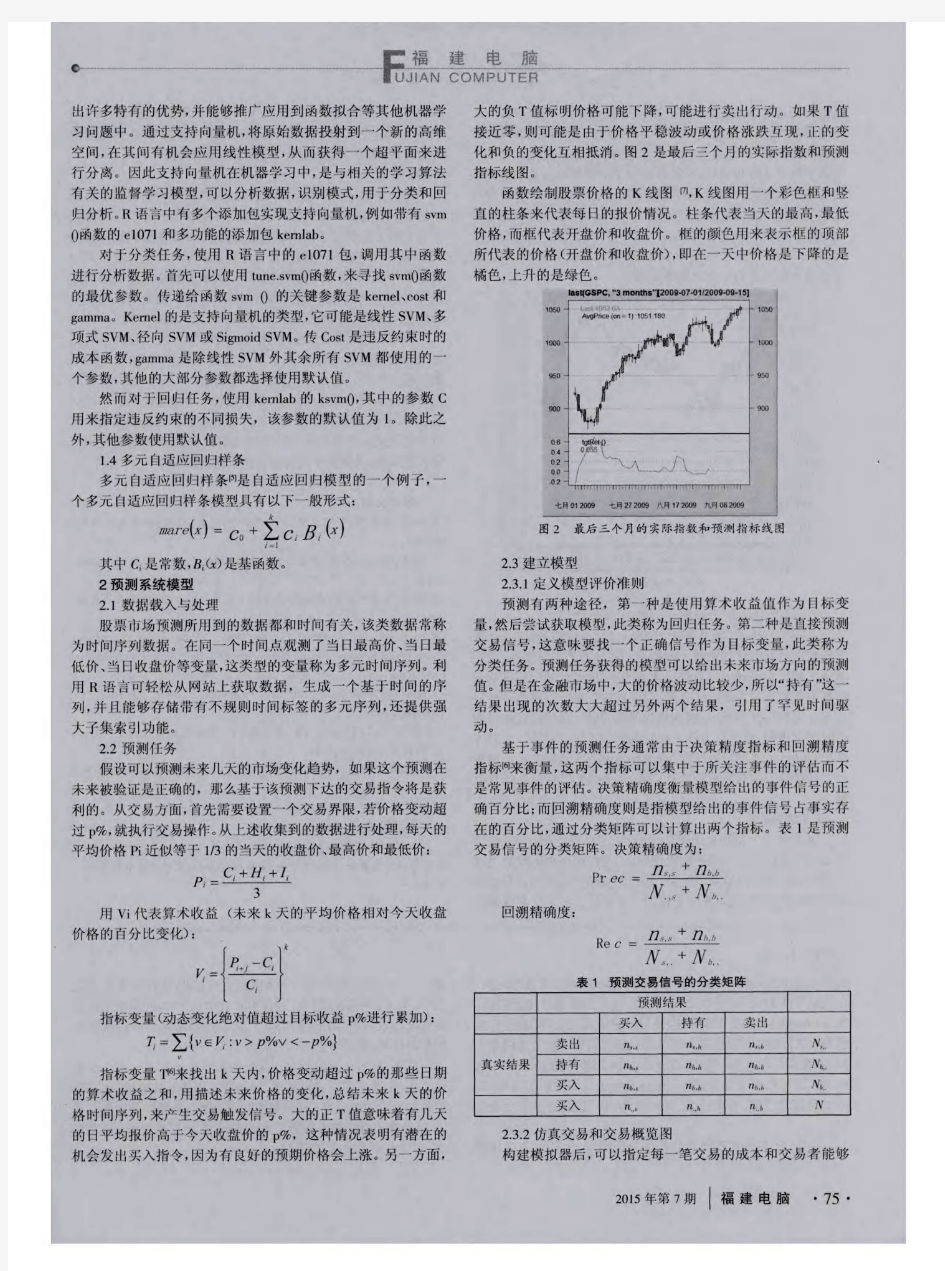

3.K线图 T.ind <- function(quotes,tgt.margin=0.025,n.days=10) { v <- apply(HLC(quotes),1,mean) r <- matrix(NA,ncol=n.days,nrow=NROW(quotes)) for(x in 1:n.days) r[,x] <- Next(Delt(v,k=x),x) x <- apply(r,1,function(x) sum(x[x > tgt.margin | x < -tgt.margin])) if (is.xts(quotes)) xts(x,time(quotes)) else x } candleChart(last(GSPC,'3 months'),theme='white',TA=NULL) avgPrice <- function(p) apply(HLC(p),1,mean) addAvgPrice <- newTA(FUN=avgPrice,col=1,legend='AvgPrice') addT.ind <- newTA(FUN=T.ind,col='red',legend='tgtRet') addAvgPrice(on=1) addT.ind() 4.用随机森林选择变量 myATR <- function(x) A TR(HLC(x))[,'atr'] mySMI <- function(x) SMI(HLC(x))[,'SMI'] myADX <- function(x) ADX(HLC(x))[,'ADX'] myAroon <- function(x) aroon(x[,c('High','Low')])$oscillator myBB <- function(x) BBands(HLC(x))[,'pctB'] myChaikinV ol <- function(x) Delt(chaikinV olatility(x[,c("High","Low")]))[,1] myCLV <- function(x) EMA(CLV(HLC(x)))[,1] myEMV <- function(x) EMV(x[,c('High','Low')],x[,'V olume'])[,2] myMACD <- function(x) MACD(Cl(x))[,2] myMFI<- function(x) MFI(x[,c("High","Low","Close")], x[,"V olume"]) mySAR <- function(x) SAR(x[,c('High','Close')]) [,1] myV olat <- function(x) volatility(OHLC(x),calc="garman")[,1] data(GSPC)

股票日内回转交易策略(附源码)

参数名类型说明symbol str 标的代码frequency str 频率open ?oat 开盘价close ?oat 收盘价high ?oat 最高价low ?oat 最低价amount ?oat 成交额volume ?oat 成交量position long 持仓量pre_close ?oat 前收盘价bob datetime.datetime bar 开始时间eob datetime.datetime bar 结束时间 订阅数据之后,需要获取已经订阅的数据来进行操作,这时需调用context.data 函数: symbols 需要设置订阅的标的代码。 frequency 需设置订阅数据的周期级别,这里设置1d 表示以一天为周期。count 需要设置获取的bar 的数量fields 需要设置返回值的种类 获取当前bar 的时间 在on_bar 函数里,需要判断当前bar 是否为当天交易的最后一根,以判断是否平仓,这里可直接过去传入bar 的信息。回测报告 recent_data = context .data (symbol =symbol , frequency ='300s', count =35, fields ='close')def on_bar (context , bars ): bar = bars [0] day = bar .bob .strftime ('%Y‐%m‐%d %H:%M:%S')

分析 我们选取了2016年1月至2016年7月作为回测周期,保利地产(600048)作为标的股票,可以看出:胜率(具有盈利的平仓次数与总平仓次数之比)达到了46%,当然,您可以根据需要,制定别的高胜率的开平仓条件。 卡玛比率(年化收益率与历史最大回撤之比)是使用最大回撤率来衡量风险。采用最大回撤率来衡量风险,关注的是最极端的情况。卡玛比率越高表示策略承受每单位最大损失获得的报酬越高。在这里卡玛比率达到了1.4。 夏普比率(年化收益率减无风险收益率的差收益波动率之比)达到0.78。 策略收益曲线与标的股票收益具有很大相关性,日内交易的关键点在于手续费的控制,在提高胜率的同时, 尽量提高盈亏比,使得平仓的价差收益大于手续费的损耗。

基于MATLAB股票市场的线性预测

基于MATLAB 股票市场的线性预测 摘要:随着计算技术和信息科学的飞速发展,信号处理逐渐发展成一门独立的学科,成为信息科学的重要组成部分,广泛应用在经济、金融等各种领域中,其中线性预测是最为广泛的一种方法。本设计借助MATLAB 的技术工具软件对股票价格的数据信号图进行分析,来构造一个线性预测器。并用MATLAB 生成一个豪华的界面,把线性预测的结果直观、明了的表现出来。 本设计在理解信号与系统基本原理的前提下,利用MATLAB 设计了一个线性预测系统,该系统利用一个离散时间有限脉冲响应(FIR )滤波器来解决属于预测建模等问题。这是一个基于MATLAB 计算机仿真的股票线性预测模型,它用股票的开盘、收盘、最高、最低四种价位为源信号进行预测,可以选择滤波器的阶数来调整它的精确度,能够做到预测误差最小。 关键词:线性预测系统、MATLAB 、离散时间有限脉冲响应(FIR )滤波器 1.股票线性预测的原理 本文设计一个系统,它能够单独的根据过去的值预测x[n]信号的将来值。对于线性预测来说,这个系统是一个FIR 滤波器,它根据过去值的一种线性组合算出一个预测量: [][]∑=∧--=p k k k n a n X 1 (1-1) 式1-1中的就是预测值。因为用了信号先前的p 个值构成这种预测,所以这是一个p 阶预测器。给定某一固定的滤波器阶p ,线性预测问题就是要确定一组滤波器系数,以使得“最好的”实现1-1的预测确实这个“最好”系数的最常用的准则是某些系数,使得总的平方预测误差达到最小: [][][]2121| |||∑∑=∧=-==N n N n n x n x n e E (1-2) 式1-2中,假设序列x[n]的长度为N ,有几个途径可以用来对k a 求解以使式1-2中E 最小。最简单的方法是利用MATLAB 来解这个联立线性方程组。假设N>P,这个线性预测问题可以转换成式1-3的矩阵形式。 ????????????++=????????????+++??????????????????????--+-][]2[]1[][]2[]1[]1[][]1[]2[][]1[11N x p x p x N e p e p e a a N x p N x p x x p x x (1-3) 式1-3还可以紧凑一些写成-Xa+e=x 。这个方程用来对向量a 求解,以使总平方预测误差e ’*e 最小。式1-3左边放一半减号是为了让“预测误差滤波器”能表示成e=Xa+x 。 2.利用matlab 实现股票预测的编程思想 利用matlab 实现股票线性预测的编程流程图如图1所示。

中国国内上市公司收益率分析报告

对中国国内上市公司的资本资产定价模型的分析报告 一、理论介绍 资本资产定价模型,即Sharpe (1964),Lintner (1965)和Black (1972)建立的简捷、完美的线性资产定价模型CAPM (又称SLB 模型),是金融学和财务学的最重要的理论基石之一。CAPM 模型假定投资者能够以无风险收益率借贷,其形式为: E [R[,i]]=R[,f]+β[,im](E [R[,m]]-R[,f]), (1) Cov [R[,i],R[,m]] β[,im]=─────────── (2) Var [R[,m]] R[,i],R[,m],R[,f]分别为资产i 的收益率,市场组合的收益率和无风险资产的收益率。 由于CAPM 从理论上说明在有效率资产组合中,β描述了任一项资产的系统风险(非系统风险已经在分散化中相互冲消掉了),任何其它因素所描述的风险都为β所包容。因此对CAPM 的检验实际是验证β是否具有对收益的完全解释能力。 资本资产定价模型(CAPM)在理论上是严格的,但是在实际中长期存在着实证研究对它的偏离和质疑,其原因主要是资本资产定价模型的一组假设条件过于苛刻而远离市场实际。本次分析报告旨在通过对随机抽样的中国上市公司的收益率的分析,考察在中国的股市环境下,CAPM 是否仍然适用。 二、数据来源 本文在CSMAR 大型股票市场数据库中随机选取了1995年1月到2001年12月的100支股票(存为名叫rtndata 的EXCEL 文件),作为对中国股票市场的模拟。同时还收集了同时期中国银行的年利率(取名为rf )作为无风险利率,并通过各股票的流通股本对上海、深圳两个市场A 股的综合指数进行加权(取名为mr2)。 在SAS 中建立数据集,其中各列指标分别为各股票的月收益率(为处理方便,股票名称已改为y1-y100)、中国银行的年利率rf (本次报告没有将rf 转换成月无风险收益率,因为这一差异将反映在系数上,且为倍数关系,对结果没有实质性影响)和以流通股进行加权(因为本次报告计算的是市场收益率)的上海、深圳两个市场A 股的综合指数mr2。 本次报告采用的CAPM 模型为:100,...,2,1,?10=++=j e r jt j jt βγγ。 三、方法及步骤 1,在SAS 中以libname 命令设定新库,名为finance 。程序为: libname finance 'G:\finance\rtndata'; run; 2,采用means 过程(也可以用univariate 过程)对这100支股票做初步的均值分析,初步得出各股票的样本均值等数据。程序为: proc means data =; var y1-y100; run ; 3,采用corr 过程对随机抽取的若干支股票进行相关分析,以判断中国股票市场的相关性。程序如下: proc corr data = cov ; var y23 y67; where stkcd>=199512 and stkcd<=199712; run ;

Python玩转股票数据以及简单交易策略

Python 玩转股票数据以及简单交易策略前面的文档《Python获取股票历史数据并分析》详细说明如何获取股票数据,并进行了简单的分布分析。今天我们将详细讲解如何玩转历史数据,基础数据来源于《Python获取股票历史数据并分析》。为了取数和查询方便,我把所有的历史交易数据放在了sqlite3数据库文件中,这也是python自带的数据库,操作很方便。当然你也可以把数据放在其他数据库中。本文将使用Python来可视化股票数据,比如绘制K线图,并且探究各项指标的含义和关系,最后使用移动平均线方法初探投资策略。下面开始玩转数据, 数据导入 为了数据的存储和读取方便,我们预先把历史数据存在路径为'E:\myprog\TestData.db的sqlite文件中。要分析先从这个数据文件中读取。

我们把股票编码为600866的2017-02-01至2017-06-01的交易数据读取到stdata中。 以上显示了前9行数据,要得到数据的更多信息,可以使用.info()方法。它告诉我们该数据一共有72行,索引是时间格式,日期从2017-02-01至2017-06-01。总共有16列,并列出了每一列的名称和数据格式,并且没有缺失值。 除了index,code是object类型外,其他的都是float型。我们可以将index转化为datetime类型 stdata.index= pd.to_datetime(stdata.index) 变化后如下:

至此,我们完成了股票数据的导入和清洗工作,接下来将使用可视化的方法来观察这些数据。 数据观察 首先,我们观察数据的列名,其含义对应如下: 这些指标总体可分为两类: ●价格相关指标 ?当日价格:开盘、收盘价,最高、最低价 ?价格变化:价格变动和涨跌幅 ?均价:5、10、20日均价 ●成交量相关指标 ?成交量 ?换手率:成交量/发行总股数×100% ?成交量均量:5、10、20日均量 由于这些指标都是随时间变化的,所以让我们先来观察它们的时间序列图。 时间序列图 以时间为横坐标,每日的收盘价为纵坐标,做折线图,可以观察股价随时间的波动情况。这里直接使用DataFrame数据格式自带的做图工具,其优点是能够快速做图,并自动优化图形输出形式。 stdata[['close','turnover']].plot(figsize=(33,8),secondary_y='close',grid=True)

基于时间序列分析的股票价格短期预测与分析汇编

基于时间序列分析的股票价格短期预测与 分析 姓名:王红芳数学与应用数学一班指导老师:魏友华 摘要 时间序列分析是经济领域研究的重要工具之一,它描述历史数据随时间变化的规律,并用于预测经济变量值。在股票市场上,时间序列预测法常用于对股票价格趋势进行预测,为投资者和股票市场管理方提供决策依据。本文通过各种预测方法的对比,突出时间序列分析的优势,从时间序列的概念出发介绍了时间序列分析预测法的基础以及其简单的应用模型。文中使用中石化股票的历史收盘价数据,运用时间序列预测法预测出中石化股票的后五个交易日的收盘价,通过对预测价格和实际价格做出对比,表明时间序列预测法的效果比较好。 关键词:时间序列;股票价格;预测

The short-term stock price prediction based on time series analysis Abstract: The analysis of time series is one of the important tools for researching in the field of economy, it describes the law of historic data with the time passing by and it is also used to predict the value of economic variables. In the stock market, the forecasting method of time series is commonly used to forecast the trend of stock price, and provide evidence of decision making for investors and managements. In the thesis, through the comparison of various forecasting methods to highlight the advantages of the analysis of time series, beginning with the concept of time series, I introduce the basic of forecasting method of the analysis of time series as well as its simple application model. in the paper, I use the historic closing price data of Sinopec shares and the forecasting method of time series to predict the Sinopec shares' closing price of the last five days, and by comparison between predicting price and actual price to show the good effect of the forecasting method of time series. Keywords: Time series; Stock price; Forecast

股票市场收益率

股票市场收益率 摘要:在金融市场迅速发展、金融创新不断深入的今天,股票市场的 波动也日益加剧,风险明显增大,资产收益率的分布形态也更加复杂化。对上证综指对数收益率序列进行实证研究,依据严密的统计分析 方法建立了GARCH-t(1,1)模型。最后,通过相应的模型检验方法验证 了GARCH-t(1,1)模型能够很好的刻画上证综指对数收益率序列的统计 特征。 关键词:股票收益率;GARCH模型;统计检验オ 在风险管理中,我们往往关注的就是资产收益率的分布。许多实证研 究表明,金融资产收益率分布表现出尖峰、厚尾的特征。另外,收益率 序列还具有条件异方差性、波动聚集性等特点。选择合适的统计模型 对金融资产收益率分布进行描述显得尤为重要。 1数据选取 本文实证分析的数据选取上海股市综合指数(简称上证综指)每日收盘 指数。考虑到我国于1996年12月16日开始实行涨跌停板限价交易, 即除上市首日以外,股票、基金类证券在一个交易日的交易价格相对 上一个交易日收市价格的涨跌幅不得超过10%,本文把数据分析时段选择为:1996.12.16-2007.05.18,共2510组有效数据。数据来源为CCER中国经济金融数据库。数据分析采用软件为Eviews5.1。通过对 原始序列的自然对数变换,得到上证综指收益率序列,有2509个数据,记为RSH。 2基本统计分析 2.1序列的基本统计量 对称分布的偏度应为等于0,而上证综指收益率的偏度为负值,说明 该序列的分布是有偏的且向左偏斜,即收益率出现正值的概率小于收 益率出现负值的概率。另外,已知正态分布的峰度等于3,而上证综指

收益率的峰度是8.919924,远大于3,这表明RSH序列不服从正态分布,而是具有尖峰厚尾特性。 2.2序列的自相关性 采用Ljung-BoxQ统计量检验上证综指收益率序列的自相关性。原假设为序列不存在阶自相关。根据上证综指收益率的10阶滞后期的Q统计值及其相应概率值可知,上证综指收益率的相关性并不显著。 2.3序列的平稳性和正态性 为了避免伪回归现象的发生,在建立回归模型之前须对收益率序列进行平稳性检验。采用ADF方法检验RSH序列的平稳性,其检验统计值为-51.7733,远小于MacKinnon的1%临界值,认为上证综指收益率序列不存在单位根,是显著平稳的。这就避免了非平稳性带来的许多缺陷。上证综指收益率序列的D.W.值为1.9705,非常接近于2,表明其残差序列不存在序列相关。 本文使用Jarque-Bera方法对RSH序列其进行正态性检验,检验统计值为3682.735(p=0.000),概率值足够小以至于必须怀疑原假设的正确性。这也就说明,用正态分布对中国股市收益率的波动性进行描述是不正确的。 2.4ARCH效应检验 大量的实证分析表明,大多数金融资产收益率序列的条件方差具有时变性,即ARCH效应。利用ARCH-LM方法检验残差序列中是否存在ARCH 效应。选择滞后阶数为5阶,检验统计值为28.92598(p=0.000),表明残差存在显著的ARCH效应,至少存在5阶的ARCH效应。这就意味着必须估计很多个参数,而这却是很难精确的做到。在这种情况下,可以用一个低阶的GARCH模型代替,以减少待估参数的个数。 3分布模型的确定

股票的相关分析及趋势预测

案例 1 “深发展”和“四川长虹”两只股票的相关分析及趋势预测 一、案例简介股市的走势是所有股票投资者关注的问题,同时股市走势还是经济走势的“晴雨表”。怎样选择一种简易而有效的方法对股票市场的大盘指数和个股行情走势进行预测,是众多股民普遍关注并急待解决的问题。本案例以“深发展”和“四川长虹”两只股票为例进行相关分析,观察二者之间变化的密切程度,然后分析是否可以依据某一只股票的价格变动来预测另一只股票的价格变动。在此基础之上,又以“深证指数”和“深发展”、“上证指数”和“四川长虹”从1994 年12 月29 日到1998 年3 月13 日期间的日收盘价格指数和日收盘价为原始数据, 试图通过几种方法的对比寻找一种较为简单而有效的方法,以此对股市的走势进行预测。 本案例采用典型的个股“深发展”,指的是深圳特区6 家城市信用社通过股份制改造组建而成的深圳发展银行。该银行于1987 年5 月向社会公开发行股票, 同年12 月8 日开业,1991 年4 月3 日在深圳证券交易所上市。另一个典型个股“四川长虹”即四川长虹电器股份有限公司。该公司属于电子行业,成立于1988 年7 月8 日,1994 年3 月11 日在上海政权交易所上市交易。在两者的发展历程中,业绩均连年增长较快,发展的潜力都很大,都对股市具有一定影响力,各自在大盘中占有较大权重,扮演着“领头羊”的角色。因此我们选择这两只股票进行观察和分析,目的是想研究能否用这两

只权重较大的个股的行情变化预测市场指数的走势,以及预测的准确度如何。 变量名及含义分别为(见表3-1): 表3-1 含义 把统计的基本分析和预测方法运用 于股市数据的分析和预测之中;掌握统计分析和预测方法在股市分析中的特殊性。 五、参考答案 对于案例中讨论的问题,可作多种解释和分析,以下答案可供参考:

中国股票市场收益率分布曲线的实证

文章编号:1002—1566(2002)05—0009—03中国股票市场收益率分布曲线的实证 Ξ 陈启欢 (上海交通大学管理学院,上海 200030) 摘 要:股票价格行为的随机理论认为市场收益服从正态分布,但在现实中这一假设不一定成立,市场收益率更多地呈现出偏离正态分布的形式。本文检验中国市场的收益率分布形态。 关键词:股票;收益率;价格行为;正态分布;t 分布 中图分类号:O212;F830文献标识码:A 1.收益率的分布与股票价格行为 股票价格行为的随机理论认为实际的股价遵循某种随机的离散过程。股价的波动被认为由外部噪声造成,当时间间隔Δt →0时,外部噪声将呈现正态分布,服从维纳过程。因此,随机理论采用一般化的维纳过程作为描述股价行为的模型。数学表达式如下: ΔS S =φ(μ?Δt ,σΔt ) (1)ΔS =μ?Δt +σ?S ? Δz (2) [1]ΔS 为短时间Δt 后股票价格s 的变化 μ为单位时间内股票的预期收益率 σ为股票价格的波动率 φ(m ,s )表示均值为m ,标准方差为s 的正态分布 (1)式表明如果外来噪声服从正态随机过程,Δs/s 即收益率将服从均值为μ?Δt ,标准方差为σΔt 的正态分布 Δz =∈Δt ,∈表示服从标准正态分布,Δz 在维纳过程中被认为遵从马尔科夫过程,隐含市场是弱势有效的条件。 收益率的分布方式影响着股票价格的行为,只有当收益率遵从正态分布,股价行为的一般化维纳过程式(2)才能成立。当收益率的分布偏离了正态分布意味着式(2)中的外部噪声项σ?s ? Δz 就不服从正态随机过程。换而言之股价的行为方式不再遵从正态马尔科夫过程,市场可能不处于弱势有效状态。另外,收益率从遵从正态分布也是B lack -Scholes 微分方程的基本假设前提,如果收益率偏离正态分布,微分方程也需要进行修改。这个角度观察,收益率的分布是股价行为的基础,要了解某股票市场价格行为的特征,必须了解该市场的收益率分布。本文将对中国深沪两市的股指收益率的分布进行实证检验,考察其是否符合正态分布或符合其t 分布形式或并无一确切表达的分布形式。9中国股票市场收益率分布曲线的实证 Ξ收稿日期:2001-04-25

如何建立自己的股票交易系统(一).

如何建立自己的股票交易系统(一完整的交易系统应该包含那些方面? 1 市场----买卖什么 2 头寸规模----买卖多少 3 入市----何时买卖 4 止损----何时退出亏损的头寸 5 离市----何时退出赢利的头寸 6 策略----如何买卖市场----买卖什么第一项决策是买卖什么,或者本质上在何种市场进行交易。如果你只在很少的几个市场中进行交易,你就大大减少了赶上趋势的机会。同时,你不想在交易量太少或者趋势不明郎的市场中进行交易。头寸规模----买卖多少 有关买卖多少的决策绝对是基本的,然而,通常又是被大多数交易员曲解或错误对待的。买卖多少既影响多样化,又影响资金管理。多样化就是努力在诸多投资工具上分散风险,并且通过增加抓住成功交易的机会而增加赢利的机会。正确的多样化要求在多种不同的投资工具上进行类似的(如果不是同样的话)下注。资金管理实际上是关于通过不下注过多以致于在良好的趋势到来之前就用完自己的资金来控制风险的。买卖多少是交易中最重要的一个方面。大多数交易新手在单项交易中冒太大的风险,即使他们拥有其他方面有效的交易风格,这也大大增加了他们破产的机会。入市----何时买卖何时买卖的决策通常称为入市决策。自动运行的系统产生入市信号,这些信号说明了进入市场买卖的明确的价位和市场条件。止损----何时退出亏损的头寸长期来看,不会止住亏损的交易员不会取得成功。关于止亏,最重要的是在你建立头寸之前预先设定退出的点位。离市----何时退出赢利的头寸许多当作完整的交易系统出售的“交易系统”并没有明确说明赢利头寸的离市。但是,何时退出赢利头寸的问题对于系统的收益性是至关重要的。任何不说明赢利头寸的离市的交易系统都不是一个完整的交易系统。策略----如何买卖信号一旦产生,关于执行的机械化方面的策略考虑就变得重要起来。这对于规模较大的帐户尤其是个实际问题,因为其头寸的进退可能会导致显著的反向价格波动或市场影响。在每个人建立股票交易系统的时候,都有必要回答下面的问题:1你有多少资本?很少,少到不会对目标市场的任何股票走势产生影响;2这些资金的情况?这些资金既不是我的生活费,因为我有固定收入,也不会在未来3年内用到;3你每天在交易上能花多少时间?我不能每天都盯盘,但能做到每天晚上有超过10分钟的看盘时间;所以我不能忍受太过短线的操作,只能进行中长线的操作;4你的计算机水平,只是接受能力如何?我计算机水平很好,能够编程;我

股票交易系统

完整的交易系统应该包含那些方面? 1 市场----买卖什么 2 头寸规模----买卖多少 3 入市----何时买卖 4 止损----何时退出亏损的头寸 5 离市----何时退出赢利的头寸 6 策略----如何买卖 市场----买卖什么 第一项决策是买卖什么,或者本质上在何种市场进行交易。如果你只在 很少的几个市场中进行交易,你就大大减少了赶上趋势的机会。同时,你不 想在交易量太少或者趋势不明郎的市场中进行交易。 头寸规模----买卖多少 有关买卖多少的决策绝对是基本的,然而,通常又是被大多数交易员曲解或错误对待的。 买卖多少既影响多样化,又影响资金管理。多样化就是努力在诸多投资工具上分散风险,并且通过增加抓住成功交易的机会而增加赢利的机会。正确的多样化要求在多种不同的投资工具上进行类似的(如果不是同样的话)下注。资金管理实际上是关于通过不下注过多以致于在良好的趋势到来之前就用完自己的资金来控制风险的。 买卖多少是交易中最重要的一个方面。大多数交易新手在单项交易中冒太大的风险,即使他们拥有其他方面有效的交易风格,这也大大增加了他们破产的机会。 入市----何时买卖 何时买卖的决策通常称为入市决策。自动运行的系统产生入市信号,这些信号说明了进入市场买卖的明确的价位和市场条件。

止损----何时退出亏损的头寸 长期来看,不会止住亏损的交易员不会取得成功。关于止亏,最重要的是在你建立头寸之前预先设定退出的点位。 离市----何时退出赢利的头寸 许多当作完整的交易系统出售的“交易系统”并没有明确说明赢利头寸的离市。但是,何时退出赢利头寸的问题对于系统的收益性是至关重要的。任何不说明赢利头寸的离市的交易系统都不是一个完整的交易系统。 策略----如何买卖 信号一旦产生,关于执行的机械化方面的策略考虑就变得重要起来。这对于规模较大的帐户尤其是个实际问题,因为其头寸的进退可能会导致显著的反向价格波动或市场影响。 在每个人建立股票交易系统的时候,都有必要回答下面的问题: 1你有多少资本? 很少,少到不会对目标市场的任何股票走势产生影响; 2这些资金的情况? 这些资金既不是我的生活费,因为我有固定收入,也不会在未来3年内用到; 3你每天在交易上能花多少时间? 我不能每天都盯盘,但能做到每天晚上有超过10分钟的看盘时间;所以我不能忍受太过短线的操作,只能进行中长线的操作; 4你的计算机水平,只是接受能力如何? 我计算机水平很好,能够编程;我在读博士,对一些较为负责的指标和知识理解接受能力很好;能够很容易看懂一些较为负责的知识。 5你在个人纪律方面的优势和劣势是什么?

对股票价格的预测和分析演示教学

市场预测设计 对股票价格的预测和分析 (一)选择股票阶段: 股票名称:富春环保股票代码:002479 (二)近90日内富春环保的股票价格及走势如图所示: (三)国家最新的政策和公司公告

1.政策和政府公告 浙江富春江环保热电股份有限公司第二届董事会第十三次会议决议的公告:本公司及董事会全体成员保证公告内容真实、准确和完整,不存在虚假记载、误导性陈述或者重大遗漏。浙江富春江环保热电股份有限公司(以下简称“公司”)第二届董事会第十三次会议(以下简称“会议”)通知于2012年2月1日以专人送达方式发出,会议于2012年2月16日在浙江省富阳市浙江富春江通信集团有限公司八楼会议室召开。应到董事9人,实到董事9人。公司监事、高管人员列席了本次会议。本次会议的召集、召开以及参与表决董事人数符合《中华人民共和国公司法》、《公司章程》等有关法律、法规的规定。会议由董事长吴斌先生主持,经参加会议董事认真审议并经记名投票方式表决,通过以下决议:一、审议通过了《关于公司对本次发行债券承诺的议案》同意公司做出书面承诺:在本次公司债券存续期内,若公司任何时点的资产负债率(母公司口径)超过70%,或任一年度的净利润(归属于母公司所有者的净利润)低于本次公司债券一年的利息支出,公司将召开股东大会,并配合本期债券受托管理人召开债券持有人会议,审议通过将公司所属且经评估后公允价值合计不少于7亿元的资产(包括但不限于长期股权投资、固定资产、无形资产和在建工程等资产)抵押给本次公司债券持有人,为本次公司债券按时还本付息提供安全保障。本议案赞成票9票,反对票0票,弃权票0票,此项决议通过。二、审议通过了《关于对本次公司债券分期发行的议案》同意本次发行的公司债券票面总额不超过人民币7 亿元(含7 亿元),自中国证监会核准发行之日起六个月内完成首期发行,首期发行规模为 4 亿元,剩余数量自中国证监会核准发行之日起二十四个月内发行完毕。本议案赞成票9票,反对票0票,弃权票0票,此项决议通过。 2.七部门发文加大水利建设金融支持 央行、发改委、财政部、水利部、银监会、证监会、保监会七部委近日联合发布《关于进一步做好水利改革发展金融服务的意见》指出,要积极引入多元化投融资主体,创新项目融资方式,引导金融资源支持水利建设,支持符合条件的水利企业上市。 《意见》提出,要大力创新符合水利项目属性、模式和融资特点的金融产品