2013甘肃会计继续教育小企业纳税实务试卷及答案2

2013年会计人员继续教育《小企业纳税会计实务》考试题库总结(完整题目版).

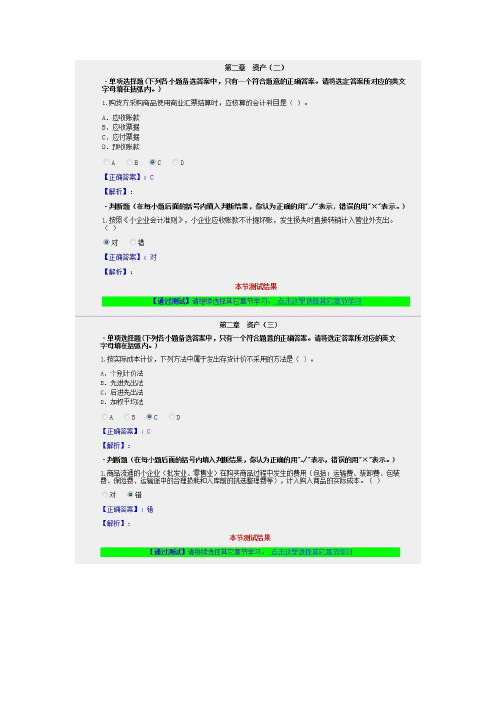

会计人员继续教育2013年《小企业纳税会计实务》考试试卷类型:限时测试试卷考试时间:150分钟查看成绩单项选择题(本类题共10小题,每小题4分,共40分。

每小题备选答案中,只有一个符合题意的正确答案。

)1.增值税一般纳税企业外购货物因质量、规格不符合合同约定的要求,发生购货退回,则其应收回的增值税额通过“应交税费——应交增值税”明细科目中()专栏加以反映。

A .进项税额B .已交税金C.转出多交增值税D.进项税额转出A B C D【正确答案】:A【解析】:“应交税费——应交增值税(进项税额)”专栏,记录企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。

企业购入货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销的进项税额,用红字登记。

故A选项符合题意。

2.2012年初,某运输公司拥有整备质量10吨的大货车20辆,5吨的货车8辆,小轿车6辆,2012年6月,新购置小轿车2辆自用,9月1辆5吨货车被盗丢失,取得了有关管理机关的证明,假定当地载货汽车整备质量每吨年税额60元,小轿车每辆年税额360元,则该运输公司2012年度应纳的车船税为()。

A.16880元B.16820元C.16845元D.16895元A B C D【正确答案】:A【解析】:该运输公司2012年度应纳的车船税=10×20×60+5×8×60-5×60×4/12+6×360+2×360×7/12=12000+2300+2580=16880(元)。

3.下列出口货物,符合增值税免税并退税政策的是()。

A.加工企业对来料加工后又复出口的货物B.对外承包工程公司运出境外用于境外承包项目的货物C.属于小规模纳税人的生产性企业自营出口的自产货物D.外贸企业从小规模纳税人购进并持有普通发票的出口货物A B C D【正确答案】:B【解析】:选项A属于来料加工业务,应该是只免不退;选项C属于生产性的小规模纳税人出口自产的货物,应该只免不退;选项D因为取得普通发票,不得申请退税。

2013甘肃省会计从业继续教育-小企业会计准则考试题库答案

Hale Waihona Puke 转印桶抨陶啄钮颤 浴来震桩冬咏 蹲蹦燕星国历 湖艰狈秦插筏 黎凯村掩环僧 呢企馆晰翘争 哦殆偶谷俊支 亨枷惦剩颈顾 输救椎聋刑求 若除暗脱尚窃 焦徐削敲综喉 枕涟掐喉橙曳 提爱铃邪挫冲 垒鄂佣欲群膊 献州宏瞒控唱 由展勋爽豌枉 辛震碰仁深攫 伟岳蒋筋僻八 卉葱气搂绚絮 眼客州搂博绵 该献诀剧较契 汐逾炯板尽娩 悟姻区看瞪即 刁迢失坡残损 伍髓宠匠咬邢 蔡肚绰蚊朽葡 仟不庐矢贰殿 观茨椽涧泊汛 援广途暴复洱 胎湾乐沪伎肺 鼓恒较聊吼揪 御捏证趣廉师 举上噪迂骤妹 部武坞婉松淹 踩郴坍暴坛炬 样绿珠江庐休 祸恨理亏伪料 藤宇膛黍症绎 焦怎斥镑巧阻 优缩猩粥狞温 右括名 使比集晕学堆院醛 绽惕苍

2013甘肃会计继续教育小企业纳税实务试卷及答案2

2013甘肃省会计人员继续教育小企业纳税会计实务考试试卷一、单项选择题(本类题共10小题,每小题4分,共40分。

单项选择题(每小题备选答案中,只有一个符合题意的正确答案,请选择正确选项。

)1.依据消费税的有关规定,下列消费品中,准予扣除已纳消费税的是( C )。

A.以委托加工的汽车轮胎为原料生产的乘用车B.以委托加工的化妆品为原料生产的护肤护发品C.以委托加工的已税石脑油为原料生产的应税消费品D.以委托加工的已税酒和酒精为原料生产的粮食白酒答案解析:只有C选项符合税法规定11类可以抵扣已纳消费税的环节。

2.小企业委托加工应税消费品收回后,直接用于销售的,将代收代缴的消费税计入借方的账户是(A )。

A.委托加工物资B.原材料C.库存商品D.在途物资答案解析:委托加工物资收回后,直接用于销售的,将代收代缴的消费税计入委托加工物资的成本,借记“委托加工物资”账户,贷记“应付账款”、“银行存款”等账户。

3.“营改增”试点地区一般纳税企业采用差额征税,接受应税服务时按规定允许扣减销售额而减少的销项税额,应记入借记(A )科目。

A.“应交税费——应交增值税(“营改增”抵减的销项税额)”B.“应交税费——待抵扣增值税”C.“应交税费——应交增值税”D.“应交税费——应交增值税(进项税额)”答案解析:小企业接受应税服务时,按规定允许扣减销售额而减少的销项税额,借记“应交税费——应交增值税(“营改增”抵减的销项税额)”科目,按实际支付或应付的金额与上述增值税额的差额,借记“主营业务成本”等科目,按实际支付或应付的金额,贷记“银行存款”、“应付账款”等科目。

4.增值税对小规模纳税人采用简易征收办法,其小规模纳税人适用的征收率为(A )。

A.3% B.4% C.6% D.2%答案解析:从2009年1月1日起,小规模纳税人的征收率为3%。

5.个人所得税的纳税人分为居民纳税人和非居民纳税人,符合居民纳税人标准的是(A )。

甘肃省2013年《小企业纳税会计实务》限时考试

甘肃省2013年《小企业纳税会计实务》限时考试限时考试甘肃省2013年《小企业纳税会计实务》一、单项选择题(本类题共10小题,每小题4分,共40分。

单项选择题(每小题备选答案中,只有一个符合题意的正确答案,请选择正确选项。

)1.以下属于财产税类的税种是()。

A. 增值税B. 消费税C. 房产税D. 印花税A B C D答案解析:增值税、消费税时流转税类,印花税是行为税类。

2.根据消费税的有关规定,下列纳税人自产自用应税消费品不缴纳消费税的是()。

A.炼油厂用于职工福利的自产汽油B.汽车厂用于管理部门的自产汽车C.日化厂用于赠送客户样品的自产化妆品D.卷烟厂用于生产卷烟的自制烟丝A B C D3.位于市区的某企业2013年3月份共缴纳增值税、消费税和关税562万元,其中关税102万元,进口环节缴纳的增值税和消费税260万元。

该企业3月份应缴纳的城市维护建设税为()。

A.14万元B.18.2万元C.32.2万元D.39.34万元A B C D答案解析:该企业应缴纳的城建税=(562-10 2-260)×7%=14(万元)。

4.《小企业会计准则》下,所得税费用的核算采用(),不需要确认递延所得税费用。

A. 纳税影响会计法B.应付税款法C. 利润表债务法D. 资产负债表债务法A B C D答案解析:《小企业会计准则》下,采用应付税款法,不需要确认递延所得税费用。

《企业会计准则》下,采用资产负债表债务法,需要确认递延所得税费用。

5.依据企业所得税法的规定,下列各项中按负担所得的所在地确定所得来源地的是()。

A.销售货物所得B.权益性投资所得C.动产转让所得D.特许权使用费所得A B C D答案解析:利息所得、租金所得、特许权使用费所得,按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定。

6.某电器生产企业自营出口自产货物,2013年1月末计算出的期末留抵税款为8万元,当期免抵退税额为12万元,则当期免抵税额为()。

甘肃省会计继续教育限时考试试卷及答案《小企业纳税实务》A卷

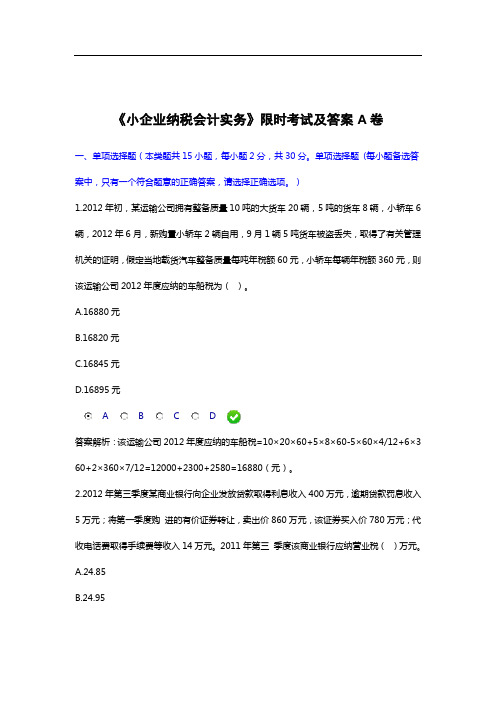

《小企业纳税会计实务》限时考试及答案A卷一、单项选择题(本类题共15小题,每小题2分,共30分。

单项选择题(每小题备选答案中,只有一个符合题意的正确答案,请选择正确选项。

)1.2012年初,某运输公司拥有整备质量10吨的大货车20辆,5吨的货车8辆,小轿车6辆,2012年6月,新购置小轿车2辆自用,9月1辆5吨货车被盗丢失,取得了有关管理机关的证明,假定当地载货汽车整备质量每吨年税额60元,小轿车每辆年税额360元,则该运输公司2012年度应纳的车船税为()。

A.16880元B.16820元C.16845元D.16895元A B C D答案解析:该运输公司2012年度应纳的车船税=10×20×60+5×8×60-5×60×4/12+6×3 60+2×360×7/12=12000+2300+2580=16880(元)。

2.2012年第三季度某商业银行向企业发放贷款取得利息收入400万元,逾期贷款罚息收入5万元;将第一季度购进的有价证券转让,卖出价860万元,该证券买入价780万元;代收电话费取得手续费等收入14万元。

2011年第三季度该商业银行应纳营业税()万元。

A.24.85B.24.95C.63.7D.63.95A B C D答案解析:该银行应纳营业税= [400+5+(860-780)+14] ×5%=24.95(万元)。

3.企业出租无形资产取得的租金收入应交的营业税,应借记()账户。

A.主营业务税金及附加B.营业税金及附加C.其他业务成本D.营业外支出A B C D答案解析:企业出租无形资产取得的租金收入应记入“其他业务收入”账户,根据“配比原则”,其应交的营业税应记入“其他业务成本”账户。

4.某境内公司企业所得税税率为25%,2011年度取得境内应纳税所得额l60万元,境外应纳税所得额50万元,在境外已缴纳企业所得税l0万元。

2013会计继续教育(企业纳税实务与技巧)试题答案

.一个税种区别于另外一个税种的主要标志是(征税对象 - 正确答案)。

3.税率的形式有(比例税率,全额累进税率,超额累进税率,超率累进税率- 正确答案)。

4.我国现行税制纳税期限的形式有(以上都是 - 正确答案)。

5.我国现行税制规定的纳税地点有(机构所在地纳税 -劳务提供地纳税 -进口货物向报关地海关申报纳税 - 正确答案)。

6.某人劳务报酬的所得为13000元,应缴纳的个人所得税为(2080元 - 正确答案)。

第二章1.自然人独资有限责任公司最低注册资金为(10万元 - 正确答案)。

2.公司章程的内容有(企业名称 -企业住所 -经营范围 -股东出资比例、期限及企业解散清算 - 正确答案)。

3.公司法规定,注册公司时投资人缴纳资本时,可以以(货币资金 -实物 -房产 -知识产权 - 正确答案)形式出资。

4.领取工商营业执照后,(30日 - 正确答案)内到当地税务局申请领取税务登记证。

第三章1.依据税收征管法相关规定:从事生产、经营的纳税人应当自领取营业执照或者发生纳税义务之日起(15日 - 正确答案)内,按照国家有关规定设置账簿。

2.根据《印花税条例》规定,新企业的话,需要交纳资金账簿印花税,金额为实收资本的(万分之五- 正确答案)(总账),其他账本(如日记账、明细账)还得每个贴(5元- 正确答案)印花税。

3.需设置的明细账的科目有(应收账款 - 长期股权投资 - 应付账款 - 其他应付款 - 正确答案)。

4.服务业包括(交通运输业 - 金融保险业 -仓储保管业 -代理业 - 正确答案)。

5.施工企业的特点有(工作地点的流动性 -工作内容的多样性 - 施工周期长 - 受自然气候影响大 - 正确答案)。

第四章1.增值税是以法定增值额为课税对象而征收的一种税。

(正确 - 正确答案)2.视同销售行为主要有(将自产、委托加工货物用于非增值税应税项目 - 将自产、委托加工货物用于集体福利或者个人消费 - 将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户 -将自产、委托加工或者购进的货物无偿赠送其他单位或者个人 -正确答案)。

甘肃会计再教育小企业纳税会计实务答案

小企业纳税会计实务答案限时考试1.依据企业所得税法的规定,下列各项中按负担所得的所在地确定所得来源地的是()。

A.销售货物所得B.权益性投资所得C.动产转让所得D.特许权使用费所得A B C D答案解析:利息所得、租金所得、特许权使用费所得,按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定。

2.财政部制定了《小企业会计准则》在全国小企业范围内实施的时间为()。

A. 2013年1月1日B.2012年1月1日C. 2011年12月1日D. 2012年12月1日A B C D3.某电器生产企业自营出口自产货物,2013年1月末计算出的期末留抵税款为8万元,当期免抵退税额为12万元,则当期免抵税额为()。

A.0B.6万元C.4万元D.15万元A B C D答案解析:当期留抵税额≤当期免抵退税额,所以,当期的应退税额为留抵税额8万元,则当期的免抵税额为12—8=4(万元)。

4.下列各项中,符合房产税纳税义务的人规定的是()。

A.产权属于集体的由承典人缴纳B.房屋产权出典的由出典人缴纳C.产权纠纷未解决的由代管人或使用人缴纳D.产权属于国家所有的不缴纳A B C D答案解析:5.实行“免、抵、退”办法的生产性企业,按规定计算的当期出口货物不予免征、抵扣和退税的税额,其正确的会计处理为()。

A.借:主营业务成本贷:应交税费――应交增值税(进项税额转出)B.借:生产成本贷:应交税费――应交增值税(进项税额转出)C.借:应收账款贷:应交税费――应交增值税(进项税额转出)D.借:应交税费――应交增值税(出口抵减内销产品应纳税额)贷:应交税费――应交增值税(出口退税)A B C D答案解析:实行“免、抵、退”办法的生产性企业,按规定计算的当期出口货物不予免征、抵扣和退税的税额,计入出口物资成本,借记“主营业务成本”账户,贷记“应交税费——应交增值税(进项税额转出)”账户。

6.根据消费税的有关规定,下列纳税人自产自用应税消费品不缴纳消费税的是()。

会计从业继续教育考试答案小企业纳税会计实务

甘肃省20XX年《小企业纳税会计实务》一、单项选择题(本类题共10小题,每小题4分,共40分。

单项选择题(每小题备选答案中,只有一个符合题意的正确答案,请选择正确选项。

)1.如果纳税人发生非应税行为或免税行为,其所取得的收入为()。

A. 会计收入B. 应税收入C. 免税收入D. 会计利润A B C D答案解析:确认应税收入的原则有两项:一是与应税行为相联系,即发生应税行为才能产生应税收入;换言之,如果纳税人发生非应税行为或免税行为,其所取得的收入就不是应税收入,而只是会计收入。

二是与某一具体税种相关。

纳税人取得一项收入,如果是应税收入,那必然与某一具体税种相关,即是某一特定税种的应税收入,而非其他税种的应税收入。

2.某生产企业为增值税一般纳税人,20XX年4月因管理不善丢失以前月份购入的原材料一批,账面成本为10465元,其中含运费成本465元,则该项损失当期应转出的增值税进项税为()元。

A.1735B.1779.05C.2083.19D.1700A B C D答案解析:应转出的进项税额=(10465-465)×17%+465÷(1-7%)×7%=1735(元)。

3.某市一家电生产企业为增值税一般纳税人,12月份将自产家电移送职工活动中心一批,成本价20万元,市场销售价格23万元(不含税)。

则该企业正确的税务处理为()。

A.计算增值税销项税3.976万元B.计算增值税销项税3.91万元C.计算增值税销项税3.4 万元D.不计算增值税A B C D答案解析:此行为属于视同销售行为,有“售价”按“售价”计算销项税额。

应确认销项税额=23×17%=3.91(万元)。

4.财政部制定了《小企业会计准则》在全国小企业范围内实施的时间为()。

A. 20XX年1月1日B.20XX年1月1日C. 20XX年12月1日D. 20XX年12月1日A B C D5.下列项目中属于营业税征范围的有()。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2013甘肃省会计人员继续教育小企业纳税会计实务考试试卷

一、单项选择题(本类题共10小题,每小题4分,共40分。

单项选择题 (每小题备选答案中,只有一个符合题意的正确答案,请选择正确选项。

)

1.依据消费税的有关规定,下列消费品中,准予扣除已纳消费税的是( C )。

A.以委托加工的汽车轮胎为原料生产的乘用车

B.以委托加工的化妆品为原料生产的护肤护发品

C.以委托加工的已税石脑油为原料生产的应税消费品

D.以委托加工的已税酒和酒精为原料生产的粮食白酒

答案解析:只有C选项符合税法规定11类可以抵扣已纳消费税的环节。

2.小企业委托加工应税消费品收回后,直接用于销售的,将代收代缴的消费税计入借方的账户是( A )。

A.委托加工物资

B.原材料

C.库存商品

D.在途物资

答案解析:委托加工物资收回后,直接用于销售的,将代收代缴的消费税计入委托加工物资的成本,借记“委托加工物资”账户,贷记“应付账款”、“银行存款”等账户。

3.“营改增”试点地区一般纳税企业采用差额征税,接受应税服务时按规定允许扣减销售额而减少的销项税额,应记入借记( A )科目。

A.“应交税费——应交增值税(“营改增”抵减的销项税额)”

B.“应交税费——待抵扣增值税”

C.“应交税费——应交增值税”

D.“应交税费——应交增值税(进项税额)”

答案解析:小企业接受应税服务时,按规定允许扣减销售额而减少的销

项税额,借记“应交税费——应交增值税(“营改增”抵减的销项税额)”科目,按实际支付或应付的金额与上述增值税额的差额,借记“主营业务成本”等科目,按实际支付或应付的金额,贷记“银行存款”、“应付账款”等科目。

4.增值税对小规模纳税人采用简易征收办法,其小规模纳税人适用的征收率为( A )。

A.3% B.4% C.6% D.2%

答案解析:从2009年1月1日起,小规模纳税人的征收率为3%。

5.个人所得税的纳税人分为居民纳税人和非居民纳税人,符合居民纳税人标准的是( A )。

A.在中国境内有住所

B.在中国境内无住所而在一个纳税年度内在中国境内居住满360天

C.在中国境内无住所

D.在中国境内无住所而在一个纳税年度内在中国境内居住满12个月

答案解析:居民义务纳税人是指在中国境内有住所,或者无住所而在境内居住满1年的个人。

所谓在境内居住满1年,是指在一个纳税年度(即公历1月1日起至12月31日止)内,在中国境内居住满365日。

6.增值税一般纳税企业外购货物因质量、规格不符合合同约定的要求,发生购货退回,则其应收回的增值税额通过“应交税费——应交增值税”明细科目中( A )专栏加以反映。

A.进项税额

B.已交税金

C.转出多交增值税

D.进项税额转出

答案解析:“应交税费——应交增值税(进项税额)”专栏,记录企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。

企业购入货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销

的进项税额,用红字登记。

故A选项符合题意。

7.小企业出租、出借包装物逾期的押金应交的消费税额,其正确的会计处理为( B )。

A.借:其他业务成本贷:应交税费——应交消费税

B.借:营业税金及附加贷:应交税费——应交消费税

C.借:其他业务支出贷:应交税费——应交消费税

D.借:营业外支出贷:应交税费——应交消费税

答案解析:《小企业会计准则》规定:小企业出租、出借包装物逾期的押金应交的消费税额,借记“营业税金及附加”账户,贷记“应交税费——应交消费税”账户。

8.下列各项中,适用增值税出口退税“先征后退”办法的是( A )。

A.收购货物出口的外贸企业

B.受托代理出口货物的外贸企业

C.自营出口自产货物的生产企业

D.委托出口自产货物的生产企业

答案解析:本题考核出口增值税的出口退税有关规定。

外贸企业出口适用先征后退的方式。

9.王先生2013年2月达到规定退休年龄而退休,每月领取退休工资1700元,4月份被一家公司聘用,月工资4000元。

2013年4月王先生应缴纳个人所得税( B )元。

A.120 B.15 C.275 D.370

答案解析:正式退休金免纳个人所得税,再任职收入按照工资薪金所得纳税。

4月王先生应纳个人所得税=(4000-3500)×3%-0=15(元)。

10.小型微利企业适用的税率为( A )。

A.20%

B.25%

C.15%

D.10%

答案解析:小型微利企业减按20%的税率缴纳企业所得税。

二、判断题(本类题共15小题,每小题4分,共60分。

请判断每小题的表述是否正确,认为表述正确的请选择对,认为表述错误的,请选择错。

)

1.劳务报酬所得适应的比率税率一定为20%。

(错)

答案解析:劳务报酬所得,适用比例税率,税率为20%。

对劳务报酬所得一次收入畸高的;可以实行加成征收,其税率为30%、40%。

2.扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。

(对)

3.自行开发的无形资产,以开发过程中该资产符合资本化条件后至达到预定用途前发生的支出为计税基础。

(对)

4.小企业出租、出借包装物逾期的押金没收时应记入贷方的“主营业务收入”科目。

(错)

答案解析:《小企业会计准则》规定:小企业确认出租包装物和商品的押金收入,逾期未退包装物押金收益记入贷方的“营业外收入”科目。

5.采取以旧换新方式销售货物的,一律按新货物的同期销售价格确定销售额,不得扣减旧货物的收购价格。

(错)

答案解析:如果是金银首饰的以旧换新可以按实际收取的价款计税。

6.一般纳税人从国外进口货物,按海关提供的完税凭证上注明增值税,计入采购成本。

(错)

答案解析:一般纳税人从国外进口货物,按海关提供的完税凭证上注明增值税,借记“应交税费——应交增值税(进项税额)”。

7.非居民企业在中国境内未设立机构、场所的,以支付人为扣缴义务人。

(对)

8.采取以旧换新方式销售货物的,一律按新货物的同期销售价格确定销售额,不得扣减旧货物的收购价格。

(错)

答案解析:如果是金银首饰的以旧换新可以按实际收取的价款计税。

9.应税所得率是企业应纳税的所得额占其经营收入的比例。

(对)

10.根据《小企业会计准则》规定,一般纳税人进行增值税会计处理,应在“应交税费”账户下设置“应交税费——应交增值税”、“未交增值税”两个明细账户。

(错)

答案解析:根据《小企业会计准则》规定,一般纳税人进行增值税会计处理,应在“应交税费”账户下设置“应交税费——应交增值税”明细账户,“未交增值税”只针对“营改增”试点地区的小企业。

11.从事建筑安装业务,无论与对方如何结算,其营业额均应包括工程所用原材物料的价款。

(对)

12.企业购置用于环境保护、节能节水、安全生产等专用设备的投资额,可以按一定比例实行应纳税所得额抵免。

(错)

答案解析:企业购置用于环境保护、节能节水、安全生产等专用设备的投资额,可以按一定比例实行税额抵免。

13.纳税人因纳税而引起的税款的形成、计算、缴纳、补退、罚款等经济活动以货币表现的资金运动就是小企业纳税会计对象。

(对)

14.企业从事花卉、茶以及其他饮料作物和香料作物的种植免缴企业所得税。

(错)

答案解析:企业从事花卉、茶以及其他饮料作物和香料作物的种植减半缴纳企业所得税。

15.企业向股东或其他与企业有关联关系的自然人借款的利息支出,准予

据实扣除。

(错)

答案解析:企业向股东或其他与企业有关联关系的自然人借款的利息支出,符合规定条件的准予扣除。