2019年最新商业地产行发展趋势分析报告191p

2019年房地产行业市场前景分析报告

图表目录

图 1:全国二手房价格同比低位正增长

单位:% ......... 11

图 2:全国二手房价格环比增速显著回落 单位:% .......... 11

图 3:新增建设用地土地有偿使用费与其余三种土地收入反向波动.................. 12

图 6:百城各类别土地成交价款占比............................................................... 13

图 7:百城各类土地土地成交建面占比 ........................................................... 13

图 10:300 城土地成交建筑面积增速 2018 年大幅放缓至 3% 单位:万平、% .............................................................................................. 14

图 11:国有地使用权出让收入和土地购置费增速承压 .................................... 14

2、当下我们站在什么位置? .............................................. 11

2.1 房价环比下跌,全国热度普降 .................................................................11 2.2 土地市场降温显著,2019 年下行压力大..............................................11 2.3 投资由土地购置费带动,一二线建安投资低增速................................16

2019第二季度中国商业地产指数报告

2019第二季度中国商业地产指数报告2019年第二季度,中国商业地产指数回升,商用土地及商用物业供给市场回暖,中国商用物业开发指数实现近两年首次同比上涨。

个税扣减、减税降费等政策的落实激发了更多消费者需求的释放,5G、人工智能、移动互联网等新技术的应用成为传统百货业销售方式及渠道更新的催化剂。

本季度,生鲜新零售布局多元碎片化消费场景、新式茶饮品牌成为时尚潮流超级符号、互联网企业线下门店从试水走向规模化扩张等商业创新热点引发行业关注。

2019年第二季度,中国商业地产指数回升至125.8,同比增长2.6%,环比增长1.0%。

宏观经济指数和零售商信心指数同比走强,对总体指数的同比增长贡献较大。

宏观经济运行平稳,零售商继续保持拓展节奏。

商用土地指数和商用物业开发指数环比均实现较大幅度增长,商用物业开发指数同比出现上涨,增量市场迎来复苏。

*中国宏观经济指数是根据宏观经济数据计算所得,涵盖与商业地产宏观发展环境密切相关的主要经济指标,综合反映经济走势。

中国宏观经济指数上涨说明整体宏观环境对商业地产发展更加有利。

*中国商用土地指数涵盖商用土地市场的多项交易指标,综合反映开发商对商业地产开发的投资积极性。

中国商用土地指数上涨说明开发商对商用土地市场的投资热情上升。

*中国商用物业开发指数主要关注商用物业的增量市场,包括新增商用物业的数量和面积等。

通过对新增供应的持续监测,分析各线级城市商业格局的变化和我国增量市场的发展情况。

中国商用物业开发指数上涨说明商用物业增量市场活跃。

*中国零售商信心指数反映零售商在中国范围内开店拓展的投资积极性及消费者的购物积极性。

中国零售商信心指数上涨说明居民消费意愿上升,零售商信心增加、拓展意愿上升。

中国宏观经济指数:消费结构持续优化2019年第二季度,中国宏观经济指数151.4,同比上涨6.2%,环比下降2.3%。

二季度GDP同比增长6.2%,增速较上季度回落0.2个百分点,经济运行保持在合理区间。

以来中国商业地产行业指数、溢价率、投资额、销售情况及行业发展趋势分析

以来中国商业地产行业指数、溢价率、投资额、销售情况及行业发展趋势分析一、中国商业地产指数商业地产的发展与宏观经济、土地、物业、消费领域、办公需求等多领域的发展息息相关。

从2016-2019年中国商业地产指数及其各项指数构成的变化情况看,商业地产指数与宏观经济指数、商用土地指数、商用物业开发指数、零售商信心指数的变化趋势基本趋同。

此外,除商2019年Q1,中国商业地产指数124.5,同比下降 2.4%,环比下降 6.6%。

从2019年第一季度各项指标环比变化情况来看,各项指数均较2018年第四季度有所下降;从2019年第一季度各项指标的同比变化情况来看,宏观经济指数和零售商信心指数保持同比上升态势,其余指数均同比下降,表明国民经济开局平稳,零售商保持拓展节奏;商用土地指数同比出现较大幅度地下跌,土地供应紧缩趋势明显;商用物业开发指数同环比均出现下降,受到存量市场及周期性因素的共同影响。

2019年第一季度中国商用土地指数91,环比微降 1.9%,同比下降23.8%。

2019年第一季度商用土地溢价率为 5.5%,平均溢价率环比回升48.6%,同比下降28.6%。

2019年一季度全国商服用地拿地数量为1558宗,面积达35136.9亩;其中,百强企业商服用地拿地面积达22177.9亩,占比63.12%;商服用地拿地面积在100亩以上的企业有76家,200亩以上29家,500亩以上5家,而1000亩以上的企业仅有1家。

二、商业地产投资额及销售情况分析从房地产开发投资来看,2019年第一季度全国房地产开发投资23803亿元,同比增长11.8%,其中办公楼和商业营业用房投资额合计3634亿元,占比15.27%;从施工面积来看,第一季度房地产开发企业房屋施工面积699444万平方米,同比增长8.2%,其中,商业地产施工面积占比16.62%;从新开工面积来看,房屋新开工面积38728万平方米,增长11.9%,其中,商业地产新开工面积占比12.04%。

2019年商业地产行业分析报告

2019年商业地产行业分析报告2019年9月目录一、商业地产景气度相对平稳,细分行业供需结构差异显著 (5)1、商场零售:不同城市供需分化明显,租金整体弱稳 (6)(1)供应增量:一线城市整体增量高于二线城市 (6)(2)空置率:广深空置率下滑,二线城市内部走势分化 (7)①一线城市优质零售物业空置率内部走势各异 (7)②二线核心城市空置率高低水平差距较大,内部走势较分化 (7)(3)租金:当前一二线城市整体租金维持弱稳 (8)2、写字楼:供应增速放缓,整体租金稳中走强 (9)(1)供应存量:一二线城市甲级写字楼存量规模呈增长趋势 (9)(2)供应增量:沪、深优质写字楼供应增量较大,一二线城市整体增量逐渐放缓10 (3)空置率:2018下半年以来一线城市空置率提升,二线城市表现分化 (11)(4)租金:一线城市平缓上升,二线城市整体平稳 (12)3、工业物业:行业景气度相对较高,租金水平持续上升 (13)4、酒店物业:供给过剩放缓,行业景气度维持弱稳 (14)二、重点商业地产公司简析 (14)1、万达商管集团:体量领先国内商业地产行业 (16)2、华润置地:开发物业+投资物业+X战略 (20)3、大悦城:完成重组,蓄势待发 (23)4、龙湖集团:主打“天街”系列,在建储备丰富保证后期高成长 (27)5、万科:稳住开发基本盘,多元化业务发展 (30)6、中国国贸:北京核心地段高档商贸服务综合体 (32)7、新城控股:“住宅+商业”双轮驱动 (35)8、旭辉控股集团:开启“房地产+”战略 (39)商业地产下游需求呈弱周期性,租金收入有稳有增。

商业地产需求呈弱周期性,行业景气度相对平稳。

商业地产行业景气度相对平稳,零售物业、写字楼等需求受人口、经济、收入、消费水平、区域结构等众多因素影响,需求波动相比开发型物业呈现弱周期性,整体景气度相对平稳。

目前零售物业供需平稳,写字楼景气度较好。

1)零售物业:虽受电商影响线下零售物业的租金水平有所下滑,但目前一二线核心城市的空置率整体水平较低且稳定可控,租金水平维持弱稳。

2019年中国房地产行业趋势深度研究报告

2019年中国房地产行业趋势深度研究报告目录引言:两大现象背后的行业逻辑转变 (6)现象一:房企排名缘何涨落? (7)现象二:顶层调控定力为何远强于以往? (9)行业变迁的背后:如何在存量时代脱颖而出? (9)1. 经济步入存量时代,增长模式面临转型 (10)1.1 “三驾马车”逐渐降速,发展模式面临转型 (10)1.2 产业聚集将带来人口进而区域的分化 (12)2. 政策导向生变,布局与模式更趋重要 (14)2.1 总量需求增长放缓,房企更需差异化发展 (14)2.2 政策导向逐步转变,平衡增长模式受益 (16)3. 平稳周期下存结构性行情,寻找城市布局的α (19)3.1 顶层思路现重大转变,核心城市迎发展良机 (19)3.2 城镇化仍处聚集阶段,二线及一线都市圈发展提速 (21)3.3 城市分化,行业成长性将向二线及一线卫星城转移 (24)3.4 分化大势下,房企应该Pick哪些城市? (24)3.5 小结:我们的城市选择组合 (28)4. 模式之美,寻找房企商业模式的α (29)4.1 土拍拥挤度快速上升,商业模式重要性凸显 (29)4.2 存量时代,寻找房企商业模式的α (30)4.2.1 快速开发、强调周转的万科模式:维持高周转、稳步进入新城市将是关键 (30)4.2.2 慢周转、追求单项目利润最大化的香港模式:瓶颈明显,逐步掉队 (33)4.2.3 产业拿地的一二级联动模式:产业导入与城市运营能力是关键 (33)4.2.4 资源型模式:平衡利润与周转为成功关键 (37)4.2.5 凯德模式:基金模式撬动商业地产全周期运营 (39)4.2.6 “销售+持有”的万达模式:房地产商业模式的终极形态? (41)4.2.7 住宅开发+物业投资+资产管理:也许是超大型房企的终局 (42)5. 多元化是房企未来发展的一剂良药吗? (45)5.1 开发业务仍将是房企未来数年核心主业 (45)5.2 投资物业等相关业务是可行的多元化方向 (46)5.3 金融化、平台化或是超大型房企转型的终局 (46)6. 估值之辩:房企如何获得估值溢价? (47)7. 投资建议 (49)8. 风险提示 (49)引言:两大现象背后的行业逻辑转变沉舟侧畔千帆过,病树前头万木春。

2019年房地产行业概况与发展趋势分析

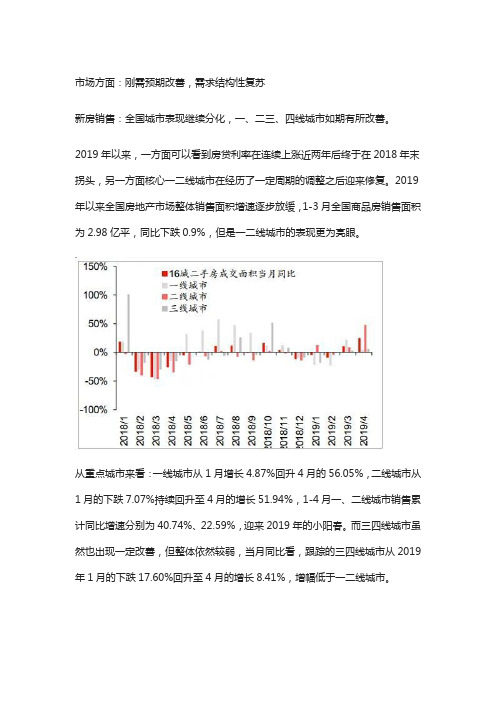

市场方面:刚需预期改善,需求结构性复苏新房销售:全国城市表现继续分化,一、二三、四线城市如期有所改善。

2019年以来,一方面可以看到房贷利率在连续上涨近两年后终于在2018年末拐头,另一方面核心一二线城市在经历了一定周期的调整之后迎来修复。

2019年以来全国房地产市场整体销售面积增速逐步放缓,1-3月全国商品房销售面积为2.98亿平,同比下跌0.9%,但是一二线城市的表现更为亮眼。

从重点城市来看:一线城市从1月增长4.87%回升4月的56.05%,二线城市从1月的下跌7.07%持续回升至4月的增长51.94%,1-4月一、二线城市销售累计同比增速分别为40.74%、22.59%,迎来2019年的小阳春。

而三四线城市虽然也出现一定改善,但整体依然较弱,当月同比看,跟踪的三四线城市从2019年1月的下跌17.60%回升至4月的增长8.41%,增幅低于一二线城市。

全国商品房销售面积累计值不断增加年初以来成交修复的动力主要来自于集中推货叠加去化回暖3月核心城市的小阳春更多体现为结构性现象。

需求回温的城市大多是在此前经历较长调整周期后逐步修复的城市,如上海、北京、厦门等,本轮复苏的特点还是在于预期改善叠加低位修复,北京、上海、南宁、宁波、济南、厦门等一二线城市2018年市场出现不同程度调整,2019Q1反弹力度领先。

今年以来相对较好的三四线城市主要集中于东部的长三角、珠三角等,但多数三四线城市市场表现还是比较疲软。

供给侧层面来看:推货意愿的提升是一二线城市销售改善的重要动力,尤其在春节后,随着房企推货意愿的提升,叠加部分城市政策的边际改善,跟踪的16城3、4月批准上市面积和套数持续改善。

2019年4月16城批准上市面积同比增长16.38%。

批售比方面,2019年以来,批售比2月份以来持续提升,4月16城整体批售比为1.08,目前已回升至2018年上半年水平,反映出开发商推盘更加积极。

去化率层面来看:2018年三季度重点城市的去化率曾经出现明显回落,但随着春节假期结束后,重点城市的去化率又出现了明显的修复,这跟调研以及部分龙头房企的到访量变化一致,分城市能级来看,一线城市开盘去化率率先改善,二线城市开盘去化率稳步提升,接近2018年高位水平。

2019年商业地产发展战略分析报告

区域经营

打破了地区、行业垄断,大 大加快了区域竞争的进程。 对地主的威胁比较大

介入外地经营的范围和速度 加快

未来房地产市场突出的几个变化将表现在土地价格短 期内的增长、利润率的下降和房地产企业数量的减少

土地价格、开发成本、利润及企业数量发展趋势示意图

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 价格 利润 企业数量 总成本

上海GDP增长状况分析

1998~2001年上海GDP增长状况(单位:亿元)

6000

5000 4000

3688.2

4034.96

4551.15

4951

3000

2000

1000

0 1998 1999 2000 2001

上海市近几年规模较大的世博会、 特奥会、F1赛事等一大批有影响 力的大型综合性盛会又必将加速 上海经济和商业的进一步快速发 展,同时也为商业房地产开发提 供了更多的发展机会。

2005

2006

房地产开发业的产业特性可以总结为:周期性、关联性、 地域性、政策性

周期性

我国的房地产周期有三方面的特殊性:第一 是房地产周期的频率,大约是7到8年为一个 周期;第二个就是我国房地产的周期中,衰 退期和低谷期比较短,而增长期和繁荣期时 间比较长,这显示出市场需求持续旺盛这样 的特点,它明显不同于房地产总量过剩的国 家和地区;第三,从销售增长和投资增长的 关系来分析,销售增长直接影响到投资的增 长。因此房地产公司应更为理性的把握项目 投资、开发和销售的时机,避免盲目发展。

详细分析内容见商业房地产外部环境分析报告

全国宏观经济增长状况

2019年商业地产行业深度研究报告

资料来源:平安证券研究所

Contents

01 什么是商业地产? 02 商业地产现状如何? 03 商业地产机会在哪? 04 商业地产怎么做? 05 投资建议及风险提示

二、商业地产现状如何?

2.1 整体供应过剩,区域分化显著 我国人均商业地产面积2.3平米,整体供给过剩。过去几年,全国范围内大量建设新城、新区,商业地产规模快速扩张,开发 投资额、商业用地成交规模均保持两位数增长,全国大量商业综合体、写字楼密集建设,导致短期内供过于求,商业地产库存 规模持续攀升。 商业地产呈现明显的区域分化,粤港澳大湾区得益于较强人口吸附能力和第三产业高速发展,商业地产供求基本平衡,未来该 区域内商业地产仍有一定发展空间;长三角地区商业地产供给略大于需求,重点城市核心地段商业地产仍具备较高的收益回报 和投资价值;京津冀地区的天津、河北商业地产供大于求,北京供需基本平衡;中部地区和西北地区商业地产供给严重过剩, 区域内商业地产面临投资回报期拉长的运营压力,投资前景相对较差。

商业地产涵盖范围

商业地产

狭义商 业地产

商业经营类 物业

办公物业

酒店宾馆

仓储物流地 产

工业地产

资料来源:平安证券研究所

一、什么是商业地产?

我国商业地产起步晚、发展快,问题较多: 起步晚:20世纪初,欧美发达国家商业地产就进入发展阶段,70年代进入成熟期。我国商业地产起步于20世纪90年代初,最早 在北京、上海出现成规模的百货店,并逐步扩展到中小城市。90年代中期在百货店的基础上,将餐饮、娱乐等业态小规模引入, 形成购物中心。 发展快:进入21世纪后,我国商业地产开发投资进入快车道,连续多年保持两位数增长,1999-2018年,我国商业地产竣工面 积接近20亿平米,其中商业营业用房15亿平米。 问题集中在:由于重招商轻规划、重开发轻运营,部分地区商业地产投资过热、同质化竞争严重、开发顺序倒置、服务水平较 低、空置率较高等。