《个人所得税减免税事项报告表》

个人所得税减免专专项申报表格

□□□□□□□□□□□□□□□□□□

五、赡养老人

较上次报送信息是否发生变化: □首次报送(请填写全部信息)

□无变化(不需重新填写)

纳税人身份

□独生子女

□有变化(请填写发生变化项目的信息) □非独生子女

姓名

身份证件类型

身份证件号码

□□□□□□□□□□□□□□□□□□

被赡养人一

出生日期 姓名

较上次报送信息是否发生变化: 姓名

出生日期

一、子女教育

□首次报送(请填写全部信息)

□无变化(不需重新填写)

身份证件类型 当前受教育阶段

□学前教育阶段

□有变化(请填写发生变化项目的信息)

身份证件号码

□□□□□□□□□□□□□□□□□□

□义务教育 □高中阶段教育

□高等教育

当前受教育阶段起始时间

就读国家(或地区) 姓名

首次还款日期 贷款银行

首次还款日期

四、住房租金 □无变化(不需重新填写)

□有变化(请填写发生变化项目的信息)

□否

房屋信息 租赁情况

住房坐落地址 出租方(个人)姓名

出租方(单位)名称

主要工作城市 (*填写市一级)

租赁期起

省(区、市) 身份证件类型

市

县(区)

街道(乡、镇)

身份证件号码 纳税人识别号 (统一社会信用代码) 住房租赁合同编号

身份证件号码

□□□□□□□□□□□□□□□

□□□□□□□□□□□□□□□□□□

分摊方式 *独生子女不需填写

□平均分摊 □赡养人约定分摊 □被赡养人约定分摊

本年度月扣除金额

六、大病医疗(仅限综合所得年度汇算清缴申报时填写)

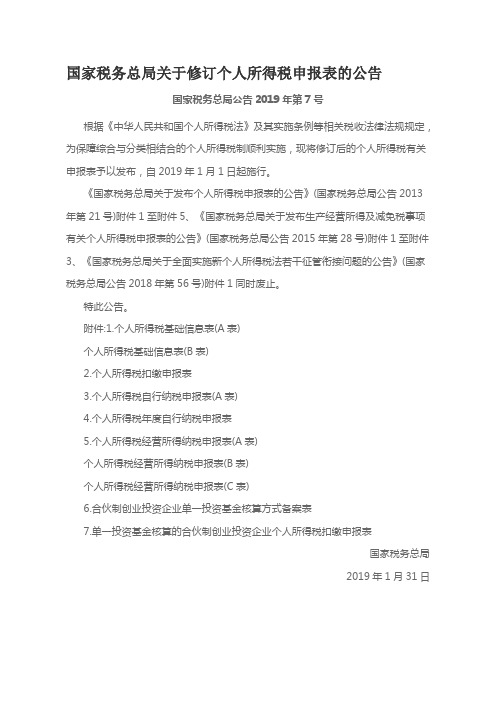

国家税务总局关于修订个人所得税申报表的公告(国家税务总局2019年第7号)

国家税务总局关于修订个人所得税申报表的公告国家税务总局公告2019年第7号根据《中华人民共和国个人所得税法》及其实施条例等相关税收法律法规规定,为保障综合与分类相结合的个人所得税制顺利实施,现将修订后的个人所得税有关申报表予以发布,自2019年1月1日起施行。

《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)附件1至附件5、《国家税务总局关于发布生产经营所得及减免税事项有关个人所得税申报表的公告》(国家税务总局公告2015年第28号)附件1至附件3、《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号)附件1同时废止。

特此公告。

附件:1.个人所得税基础信息表(A表)个人所得税基础信息表(B表)2.个人所得税扣缴申报表3.个人所得税自行纳税申报表(A表)4.个人所得税年度自行纳税申报表5.个人所得税经营所得纳税申报表(A表)个人所得税经营所得纳税申报表(B表)个人所得税经营所得纳税申报表(C表)6.合伙制创业投资企业单一投资基金核算方式备案表7.单一投资基金核算的合伙制创业投资企业个人所得税扣缴申报表国家税务总局2019年1月31日关于《国家税务总局关于修订个人所得税申报表的公告》的解读为贯彻落实新修改的《中华人民共和国个人所得税法》及其实施条例、《关于中华人民共和国税收征收管理法》及其实施细则、《个人所得税专项附加扣除暂行办法》(国发〔2018〕41号文件印发)、《国家税务总局关于自然人纳税人识别号有关事项的公告》(国家税务总局公告2018年第59号)、《个人所得税专项附加扣除操作办法(试行)》(国家税务总局公告2018年第60号发布)、《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号发布)、《国家税务总局关于个人所得税自行纳税申报有关问题的公告》(国家税务总局公告2018年第62号)等法律法规及相关规定,税务总局对个人所得税申报表进行了修订,制定了《国家税务总局关于修订个人所得税申报表的公告》(国家税务总局公告2019年第7号,以下简称《公告》),现解读如下:一、修订申报表的总体情况本次个人所得税申报表的修订,结合新税制政策规定,进一步简并简化申报内容、规范数据口径、引导和鼓励网络申报,确保新税制全面顺利实施和个人所得税重点政策有效落地。

个税减免申请报告

报告编号:[填写编号]报告日期:[填写日期]一、报告概述尊敬的税务局领导:我单位/个人(以下称“申请人”)根据我国个人所得税法及相关政策规定,特向贵局提交个税减免申请。

现将具体情况报告如下:一、申请人基本情况1. 申请人姓名:[填写姓名]2. 性别:[填写性别]3. 身份证号:[填写身份证号]4. 联系电话:[填写联系电话]5. 家庭住址:[填写家庭住址]6. 单位名称(如有):[填写单位名称]二、申请减免个税的原因及依据1. 申请原因:(1)家庭负担较重:申请人家庭有[填写具体人数]名子女,其中[填写具体人数]名未成年,家庭负担较重。

(2)医疗支出较大:申请人家庭近一年内,因[填写具体疾病或情况]等医疗原因,支出较大。

(3)教育支出较高:申请人家庭子女就读于[填写学校名称],教育支出较高。

2. 依据:(1)根据《中华人民共和国个人所得税法》第四条的规定,有下列情形之一的,可以减除费用:a. 依照本法规定,应当缴纳个人所得税的工资、薪金所得;b. 依照本法规定,应当缴纳个人所得税的个体工商户的生产、经营所得;c. 依照本法规定,应当缴纳个人所得税的对企事业单位的承包经营、承租经营所得;d. 依照本法规定,应当缴纳个人所得税的其他所得。

(2)根据《中华人民共和国个人所得税法实施条例》第十五条的规定,纳税人在纳税年度内发生的下列支出,可以在计算应纳税所得额时减除:a. 依照本法第四条第一款规定的专项扣除;b. 依照本法第四条第二款规定的专项附加扣除;c. 依照本法第四条第三款规定的依法确定的其他扣除。

三、申请减免个税的具体情况1. 减免税额:根据申请人家庭实际情况,申请减免个人所得税[填写具体金额]元。

2. 减免税种:(1)工资、薪金所得;(2)个体工商户的生产、经营所得;(3)对企事业单位的承包经营、承租经营所得;(4)其他所得。

四、申请减免个税的证明材料1. 申请人身份证复印件;2. 家庭成员户口簿复印件;3. 子女出生证明复印件;4. 医疗费用票据复印件;5. 教育费用票据复印件;6. 其他相关证明材料。

个人所得税减免税事项报告表

个人所得税减免税事项报告表个人所得税是每个公民都要面对的税收之一,而减免税事项则是对纳税人在特定条件下享受减免税款的规定。

为了更好地了解个人所得税减免税事项,我们需要填写个人所得税减免税事项报告表,以下是关于该报告表的详细内容。

首先,填写个人所得税减免税事项报告表时,需要填写纳税人的基本信息,包括姓名、身份证号码、联系方式等。

这些信息是报告表的基础,也是保证报告表的准确性和真实性的重要依据。

其次,报告表中需要填写纳税人的家庭状况,包括婚姻状况、子女情况等。

这些信息将直接影响到个人所得税的减免情况,因此需要如实填写。

在填写报告表的减免事项部分时,需要根据个人实际情况填写相应的减免项目。

比如,对于子女教育支出的减免,需要填写子女的姓名、年龄、学校名称等相关信息;对于赡养老人的减免,需要填写被赡养人的姓名、年龄、与纳税人的关系等信息。

这些信息的准确性将直接影响到个人所得税的减免额度。

除了填写减免事项的具体内容外,报告表还需要填写纳税人的收入情况、纳税情况等相关信息。

这些信息将帮助税务部门全面了解纳税人的个人情况,从而做出准确的税收减免决定。

填写完个人所得税减免税事项报告表后,需要按照规定的时间和程序进行提交。

在提交报告表时,需要携带相关的证明材料,以确保报告表的真实性和准确性。

在填写个人所得税减免税事项报告表时,需要注意以下几点,一是如实填写个人信息和家庭状况,不得有任何隐瞒或虚假信息;二是对于减免事项的填写,需要仔细核对相关材料,确保填写的内容准确无误;三是在提交报告表时,需要按照规定的程序和时间进行,以免影响减免税款的享受。

总之,个人所得税减免税事项报告表是纳税人享受税收减免的重要文件,填写报告表时需要如实填写相关信息,确保报告表的真实性和准确性。

希望纳税人能够认真填写个人所得税减免税事项报告表,合理享受税收减免政策,为个人和家庭节约税收支出。

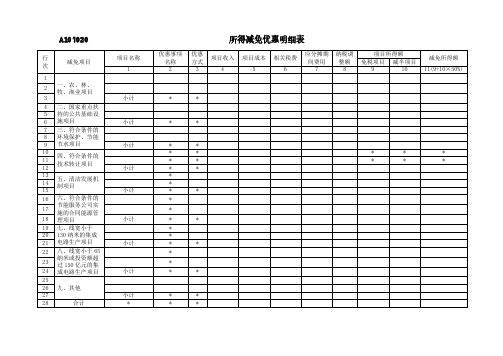

《所得减免优惠明细表》及填报说明

A107020 所得减免优惠明细表A107020 《所得减免优惠明细表》填报说明本表适用于享受所得减免优惠政策的纳税人填报。

纳税人根据税法及相关税收政策规定,填报本年发生的所得减免优惠情况,《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)第19行“纳税调整后所得”为负数的,无需填报本表。

一、有关项目填报说明(一)列次填报1.第1列“项目名称”:填报纳税人享受减免所得优惠的项目在会计核算上的名称。

项目名称以纳税人内部规范称谓为准。

2.第2列“优惠事项名称”:按照该项目享受所得减免企业所得税优惠事项的具体政策内容选择填报。

具体说明如下:(1)“一、农、林、牧、渔业项目”在以下优惠事项中选择填报:1.蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植;2.农作物新品种的选育;3.中药材的种植;4.林木的培育和种植;5.牲畜、家禽的饲养;6.林产品的采集;7.灌溉、兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目;8.农产品初加工;9.远洋捕捞;10.花卉、茶以及其他饮料作物和香料作物的种植;11.海水养殖、内陆养殖;12.其他。

(2)“二、国家重点扶持的公共基础设施项目”在以下优惠事项中选择填报:1.港口码头项目;2.机场项目;3.铁路项目;4.公路项目;5.城市公共交通项目;6.电力项目;7.水利项目(不含农村饮水安全工程);8.农村饮水安全工程;9.其他项目。

(3)“三、符合条件的环境保护、节能节水项目”在以下优惠事项中选择填报:1.公共污水处理项目;2.公共垃圾处理项目;3.沼气综合开发利用项目;4.节能减排技术改造项目;5.海水淡化项目;6.其他项目。

(4)“四、符合条件的技术转让项目”:本列无需填报。

(5)“五、清洁发展机制项目”:本列无需填报。

(6)“六、符合条件的节能服务公司实施合同能源管理项目”:本列无需填报。

(7)“七、线宽小于130纳米的集成电路生产项目”:本列无需填报。

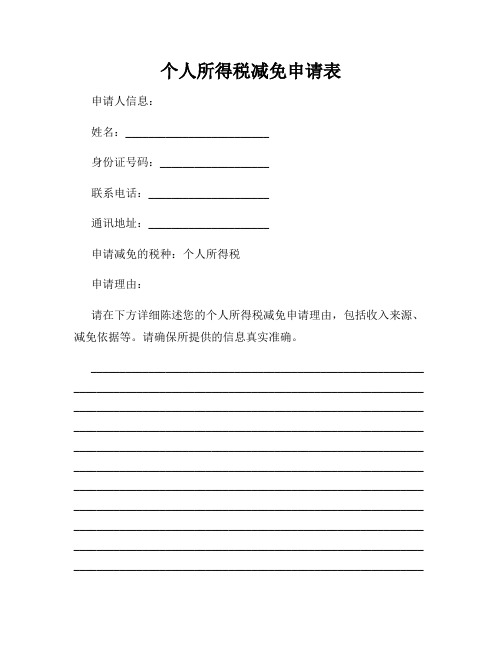

个人所得税减免申请表

个人所得税减免申请表申请人信息:姓名:_________________________身份证号码:___________________联系电话:_____________________通讯地址:_____________________申请减免的税种:个人所得税申请理由:请在下方详细陈述您的个人所得税减免申请理由,包括收入来源、减免依据等。

请确保所提供的信息真实准确。

__________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ __________________________________________________________________________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _________审核意见:根据对申请人提供的材料和理由的综合评估,我们针对个人所得税减免申请提出以下审核意见:1. 申请人提供的收入来源明细清晰可信。

生产经营所得及减免税事项有关个人所得税申报表(老会计人的经验)

生产经营所得及减免税事项有关个人所得税申报表(老会计人的经验)国家税务总局公告2015年第28号:国家税务总局关于发布生产经营所得及减免税事项有关个人所得税申报表的公告为规范纳税申报,维护纳税人权益,根据《中华人民共和国个人所得税法》及其实施条例、《个体工商户个人所得税计税办法》(国家税务总局令第35号)和有关规定,现将个人所得税生产经营所得及减免税有关申报表予以发布,自2015年7月1日起执行。

《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)附件7、附件8和附件9同时废止。

特此公告。

附件:1.个人所得税生产经营所得纳税申报表(A表)2.个人所得税生产经营所得纳税申报表(B表)3.个人所得税生产经营所得纳税申报表(C表)4.个人所得税减免税事项报告表国家税务总局2015年4月30日关于《国家税务总局关于发布生产经营所得及减免税事项有关个人所得税申报表的公告》的解读发布日期:2015年05月06日来源:国家税务总局办公厅近日,国家税务总局发布了《国家税务总局关于发布生产经营所得及减免税事项有关个人所得税申报表的公告》(国家税务总局公告2015年第28号,以下简称《公告》),现解读如下:一、《公告》发布的目的一是与《个体工商户个人所得税计税办法》(国家税务总局令第35号)做到有效衔接。

《个体工商户个人所得税计税办法》发布后,个人取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的计税规定更加科学、合理,但相关纳税申报表却因发布时间较早,与之存在一定程度的差别,可能导致纳税人难以准确把握有关项目的填报口径。

为此,我们按《个体工商户个人所得税计税办法》,对《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)中相关的申报表进行了调整,做到两者之间口径一致。

二是方便纳税人办理减免税事项申报。

此前,由各地根据情况自行制定减免税相关报表,导致地区间的减免税申报存在较大差异,在一定程度上给纳税人理解和填报造成了不便。

A06442《个人所得税自行纳税申报表(A表)》

A06442《个人所得税自行纳税申报表(A表)》【分类索引】业务类别申报纳税表单类型纳税人填报设置依据(表单来源)政策规定表单【政策依据】《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)【表单】个人所得税自行纳税申报表(A表)国家税务总局监制【表单说明】一、适用范围本表适用于“从中国境内两处或者两处以上取得工资、薪金所得的”、“取得应纳税所得,没有扣缴义务人的”,以及“国务院规定的其他情形”的个人所得税申报。

纳税人在办理申报时,须同时附报附件2—《个人所得税基础信息表(B表)》。

二、申报期限次月十五日内。

自行申报纳税人应在此期限内将每月应纳税款缴入国库,并向税务机关报送本表。

纳税人不能按规定期限报送本表时,应当按照《中华人民共和国税收征收管理法》(以下简称税收征管法)及其实施细则有关规定办理延期申报。

三、本表各栏填写如下:(一)表头项目1.税款所属期:是指纳税人取得所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

3.国籍(地区):填写纳税人的国籍或者地区。

4.身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(1)在中国境内有住所的个人,填写身份证、军官证、士兵证等证件名称。

(2)在中国境内无住所的个人,如果税务机关已赋予18位纳税人识别号的,填写“税务机关赋予”;如果税务机关未赋予的,填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照名称。

5.身份证件号码:填写能识别纳税人唯一身份的号码。

(1)在中国境内有住所的纳税人,填写身份证、军官证、士兵证等证件上的号码。

(2)在中国境内无住所的纳税人,如果税务机关赋予18位纳税人识别号的,填写该号码;没有,则填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照上的号码。

税务机关赋予境内无住所个人的18位纳税人识别号,作为其唯一身份识别码,由纳税人到主管税务机关办理初次涉税事项,或扣缴义务人办理该纳税人初次扣缴申报时,由主管税务机关赋予。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

个人所得税减免税事项报告表

税款所属期:年月日至年月日金额单位:人民币元(列至角分)

国家税务总局监制【表单说明】

纳税人、扣缴义务人纳税申报时存在减免个人所得税情形的,应填报本表。

一、申报期限

本表随《扣缴个人所得税报告表》、《特定行业个人所得税年度申报表》、《个人所得税自行纳税申报表(A表)》、《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)》、《个人所得税生产经营所得纳税申报表(A表)》、《个人所得税生产经营所得纳税申报表(B 表)》、《个人所得税生产经营所得纳税申报表(C表)》等一并报送。

二、有关项目填报说明

(一)表头项目

税款所属期:填写纳税人取得所得并享受减免税优惠的所属期间,应填写具体的起止年月日。

(二)基本信息栏

1.“扣缴义务人名称”、“扣缴义务人纳税识别号”:由扣缴义务人填写,纳税人自行纳税申报无需填写。

2.“纳税人姓名”、“纳税人识别号”:由纳税人填写,扣缴义务人扣缴申报的无需填写。

(三)减免税情况栏

1.“减免事项”:纳税人、扣缴义务人根据减免税优惠的类型进行勾选。

享受税收协定待遇的,应在“税收协定”项目相关所得类型后的空格内填写具体税收协定名称及条款。

其中:编号19“受雇所得”即税收协定规定的独立个人劳务所得。

存在表中列示以外的减免情形的,应在编号21-23“其他”项目的空格内填写对应的减免事项名称及减免性质代码(按照国家税务总局制定下发的最新《减免性质及分类表》中的最细项减免性质代码填报)。

2.“减免人数”:扣缴义务人填写此栏,纳税人自行纳税申报无需填写。

3.“减免税额”:填写符合税法规定可以减免的税额。

减免税额合计应与《扣缴个人所得税报告表》、《特定行业个人所得税年度申报表》、《个人所得税自行纳税申报表(A表)》、《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)》、《个人所得税生产经营所得纳税申报表(A表)》、《个人所得税生产经营所得纳税申报表(B表)》或《个人所得税生产经营所得纳税申报表(C表)》等申报表“减免税额”栏的金额或金额合计相等。

(四)减免税人员名单

由扣缴义务人填写,纳税人自行纳税申报无需填写。

1.“姓名”、“身份证件类型”、“身份证件号码”、“减免税额”:应与《扣缴个人所得税报告表》或《特定行业个人所得税年度申报表》相关信息一致。

2.“减免事项(编号或减免性质代码)”:填写“减免税情况栏”列示的减免事项对应的编号、减免性质代码及税务机关要求填报的其他信息。