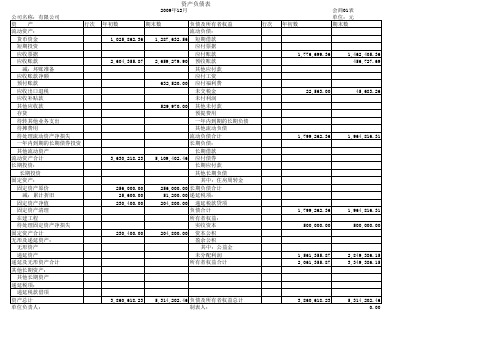

09年沃尔沃财务报表

沃尔沃

沃尔沃沃尔沃沃尔沃,英文名为Volvo,瑞典著名汽车品牌,又译为富豪,该品牌汽车是目前世界上最安全的汽车。

沃尔沃汽车公司是北欧最大的汽车企业,也是瑞典最大的工业企业集团,世界20大汽车公司之一。

创立于1927年,创始人是古斯塔夫·拉尔松和阿萨尔·加布里尔松。

吉利收购沃尔沃2009年12月23日,中国汽车企业浙江吉利控股集团有限公司宣布,已与福特汽车公司就收购沃尔沃轿车公司的所有重要商业条款达成一致,预计将于2010年第1季度与福特签署股权收购协议。

2010年3月28日,密西根州迪尔伯恩市——福特汽车公司今天宣布,已与浙江吉利控股集团有限公司就沃尔沃汽车集团及相关资产出售达成了确定的协议。

中国杭州/瑞典哥德堡2010年3月28日–中国发展最快的汽车制造商之一浙江吉利控股集团有限公司今天宣布已与福特汽车签署最终股权收购协议,获得沃尔沃轿车公司100%的股权以及相关资产。

沃尔沃所面临的问题近年来,沃尔沃轿车的销售收入下滑严重。

随着2008年全球金融危机的蔓延,沃尔沃轿车出现了15亿美元的巨额亏损,其销量相比2007年降幅为20%以上。

而收购方吉利汽车早在2007年就已确定下来要进行战略转型——从“造老百姓买得起的好车”转为“造最安全、最环保、最节能的好车”。

2009年上半年吉利汽车实现净利润5.595亿元人民币,虽然比前一年同期增长了110%,但与沃尔沃的亏损比起来还是小巫见大巫。

面对深处困境的沃尔沃公司,应该怎么做呢?在新的所有权框架下,沃尔沃将保留目前的管理、业务计划、生产和研发设施、工会协议和经销商网络?那将是错误的。

当公司处于困境或是亏损的状态,一个新的所有人要做的事情就是进行巨大的变革。

否则,沃尔沃会继续它现在亏损的状况。

在不远的将来,像沃尔沃这样的全球汽车品牌会发现赢利很难。

当然,在接下来几年中,吉利将在中国出售沃尔沃汽车,但也要花时间为沃尔沃品牌发展中国市场。

此外,沃尔沃已不再是过去那么强大的品牌了。

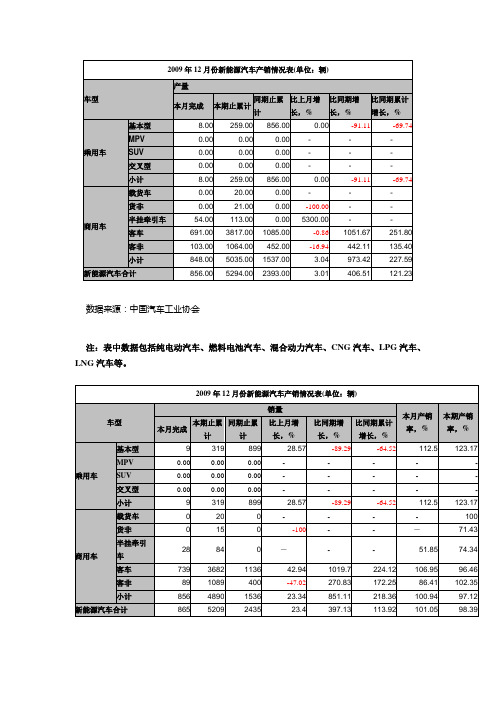

2009年1-12月份新能源汽车产销情况表

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

数据来源:中国汽车工业协会注:表中数据包括纯电动汽车、燃料电池汽车、混合动力汽车、CNG汽车、LPG汽车、LNG汽车等。

汽车保值率排行

11、合资品牌价格划分的保值率排名

• 5到10万第一一汽大众捷达,第二东风雪铁龙 富康,第三上海大众POLO两厢; • 10到15万,第一一汽大众捷达,第二东风雪铁 龙富康,第三上海大众POLO两厢; • 15到20万第一广州本田雅阁,第二一汽大众宝 来,第三一汽马自达马6; • 20到30万第一东风本田CRV,第二广州本田奥 德赛,第三一汽奥迪新A4; • 30万以上按第一一汽奥迪A6L,第二凯迪拉克 CTS,第三一汽大众新A4。

12、进口车品牌价格划分的保值率排名 • 30万以下第一宝马3系,第二大众甲壳虫, 第三斯巴鲁森林人; • 30万以上第一宝马3系,第二宝马6系, 第三宝马5系。

14、最终厂商排名和品牌排名

• 到此结束,谢谢观看!!!

A级(包括A00,A0,A三类)

A00级车,即微型车,轴距一般在2 米至2.2米之 间,排量一般小于1升,典型代表为奇瑞QQ3,奥 拓等车型; A0级车,即小型车,或称作经济型轿车,轴距一 般2.2米至2.3米,排量一般在1升至1.3升,典型代 表为本田FIT(1.3/1.5),夏利等车型; A级车,即紧凑型车,轴距一般在2.3米至2.45米, 排量一般在1.3升至1.6升,典型代表为大众 SAGITAR(速腾),标致307(1.6/2.0),丰田 COROLLA(卡罗拉)(1.6/1.8)等车型。

排名原则:

• 采用国际通行的车型划分标准,即根据车辆的

尺寸、发动机排量等相关因素,将乘用车型分 为A00, A0, A, B, C, D以及MPV 和SUV。 为排名依据。因为一款车的价值在使用3-6年 区间比较稳定,因此第四年的保值率能够真实 的代表该款车的保值情况。

• 在确定排名结果时,以车型在第四年的保值率

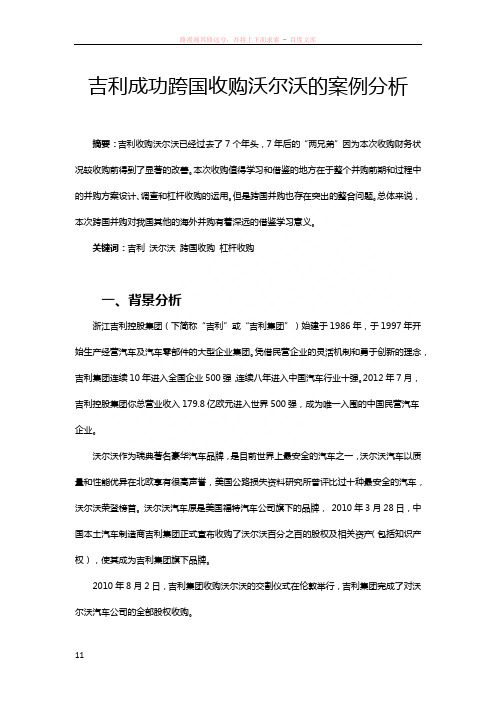

吉利成功跨国收购沃尔沃的案例分析

吉利成功跨国收购沃尔沃的案例分析摘要:吉利收购沃尔沃已经过去了7个年头,7年后的“两兄弟”因为本次收购财务状况较收购前得到了显著的改善。

本次收购值得学习和借鉴的地方在于整个并购前期和过程中的并购方案设计、调查和杠杆收购的运用。

但是跨国并购也存在突出的整合问题。

总体来说,本次跨国并购对我国其他的海外并购有着深远的借鉴学习意义。

关键词:吉利沃尔沃跨国收购杠杆收购一、背景分析浙江吉利控股集团(下简称“吉利”或“吉利集团”)始建于1986年,于1997年开始生产经营汽车及汽车零部件的大型企业集团。

凭借民营企业的灵活机制和勇于创新的理念,吉利集团连续10年进入全国企业500强,连续八年进入中国汽车行业十强。

2012年7月,吉利控股集团你总营业收入179.8亿欧元进入世界500强,成为唯一入围的中国民营汽车企业。

沃尔沃作为瑞典著名豪华汽车品牌,是目前世界上最安全的汽车之一,沃尔沃汽车以质量和性能优异在北欧享有很高声誉,美国公路损失资料研究所曾评比过十种最安全的汽车,沃尔沃荣登榜首。

沃尔沃汽车原是美国福特汽车公司旗下的品牌,2010年3月28日,中国本土汽车制造商吉利集团正式宣布收购了沃尔沃百分之百的股权及相关资产(包括知识产权),使其成为吉利集团旗下品牌。

2010年8月2日,吉利集团收购沃尔沃的交割仪式在伦敦举行,吉利集团完成了对沃尔沃汽车公司的全部股权收购。

二、并购动因分析曾经有这么一种说法,吉利汽车的发动机可以宝马汽车的发动机相媲美,虽然吉利汽车在这一方面做得非常突出,但是由于其他技术层面的限制,吉利汽车一直专注于中低端领域,相凭借自主研发进入高端市场必定困难重重。

吉利公司为了克服这方面的短板,也收购了国外一些著名的汽车制造商来填补技术方面的不足。

为了快速提升吉利汽车的品牌优势,进军海外高端市场,也趁金融危机之后,欧洲和美国汽车市场大幅滑坡,各大国际汽车品牌身陷囹圄,,吉利集团决定展开对沃尔沃公司的收购。

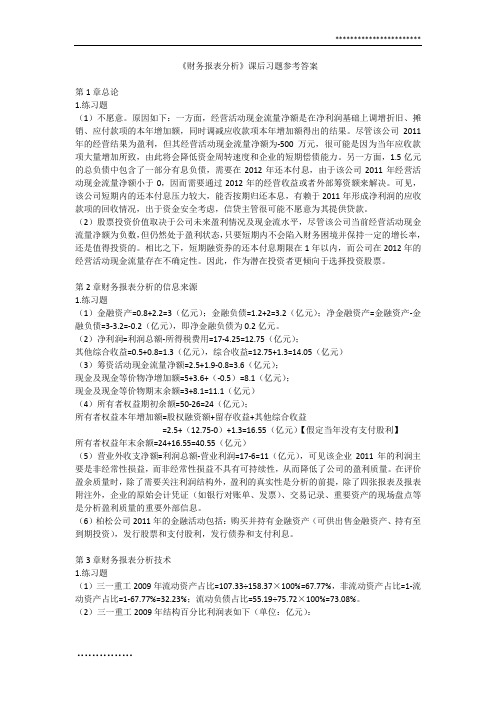

财务报表分析课后习题参考答案

《财务报表分析》课后习题参考答案第1章总论1.练习题(1)不愿意。

原因如下:一方面,经营活动现金流量净额是在净利润基础上调增折旧、摊销、应付款项的本年增加额,同时调减应收款项本年增加额得出的结果。

尽管该公司2011年的经营结果为盈利,但其经营活动现金流量净额为-500万元,很可能是因为当年应收款项大量增加所致,由此将会降低资金周转速度和企业的短期偿债能力。

另一方面,1.5亿元的总负债中包含了一部分有息负债,需要在2012年还本付息,由于该公司2011年经营活动现金流量净额小于0,因而需要通过2012年的经营收益或者外部筹资额来解决。

可见,该公司短期内的还本付息压力较大,能否按期归还本息,有赖于2011年形成净利润的应收款项的回收情况,出于资金安全考虑,信贷主管很可能不愿意为其提供贷款。

(2)股票投资价值取决于公司未来盈利情况及现金流水平,尽管该公司当前经营活动现金流量净额为负数,但仍然处于盈利状态,只要短期内不会陷入财务困境并保持一定的增长率,还是值得投资的。

相比之下,短期融资券的还本付息期限在1年以内,而公司在2012年的经营活动现金流量存在不确定性。

因此,作为潜在投资者更倾向于选择投资股票。

第2章财务报表分析的信息来源1.练习题(1)金融资产=0.8+2.2=3(亿元);金融负债=1.2+2=3.2(亿元);净金融资产=金融资产-金融负债=3-3.2=-0.2(亿元),即净金融负债为0.2亿元。

(2)净利润=利润总额-所得税费用=17-4.25=12.75(亿元);其他综合收益=0.5+0.8=1.3(亿元),综合收益=12.75+1.3=14.05(亿元)(3)筹资活动现金流量净额=2.5+1.9-0.8=3.6(亿元);现金及现金等价物净增加额=5+3.6+(-0.5)=8.1(亿元);现金及现金等价物期末余额=3+8.1=11.1(亿元)(4)所有者权益期初余额=50-26=24(亿元);所有者权益本年增加额=股权融资额+留存收益+其他综合收益=2.5+(12.75-0)+1.3=16.55(亿元)【假定当年没有支付股利】所有者权益年末余额=24+16.55=40.55(亿元)(5)营业外收支净额=利润总额-营业利润=17-6=11(亿元),可见该企业2011年的利润主要是非经常性损益,而非经常性损益不具有可持续性,从而降低了公司的盈利质量。

2009资产负债表及损益表

1,776,699.36

2,604,355.87

2,659,279.90

1,462,405.36 456,727.69

632,520.00

22,563.00

45,683.26

529,970.00

1,799,262.36

1,964,816.31

3,630,218.23

5,109,402.46

256,000.00 25,600.00 230,400.00

256,000.00 51,200.00 204,800.00

1,799,262.36 500,000.00

1,964,816.31 500,000.00

230,40355.87 2,061,355.87

2,849,386.15 3,349,386.15

3,860,618.23

5,314,202.46 负债及所有者权益总计 制表人:

3,860,618.23

5,314,202.46 0.00

资产负债表

2009年12月 公司名称:有限公司 资 产 行次 流动资产: 货币资金 短期投资 应收票据 应收账款 减:坏账准备 应收账款净额 预付账款 应收出口退税 应收补贴款 其他应收款 存货 待转其他业务支出 待摊费用 待处理流动资产净损失 一年内到期的长期债券投资 其他流动资产 流动资产合计 长期投资: 长期投资 固定资产: 固定资产原价 减:累计折旧 固定资产净值 固定资产清理 在建工程 待处理固定资产净损失 固定资产合计 无形及递延资产: 无形资产 递延资产 递延及无形资产合计 其他长期资产: 其他长期资产 递延税项: 递延税款借项 资产总计 单位负责人: 年初数 1,025,862.36 期末数 1,287,632.56 负债及所有者权益 流动负债: 短期借款 应付票据 应付账款 预收账款 其他应付款 应付工资 应付福利费 未交税金 未付利润 其他未付款 预提费用 一年内到期的长期负债 其他流动负债 流动负债合计 长期负债: 长期借款 应付债券 长期应付款 其他长期负债 其中:住房周转金 长期负债合计 递延税项: 递延税款贷项 负债合计 所有者权益: 实收资本 资本公积 盈余公积 其中:公益金 未分配利润 所有者权益合计 行次 年初数 会商01表 单位:元 期末数

财务会计吉利收购沃尔沃PPT课件

(3)对经营成果的影响

2009 年和 2010 年这两年,吉利公 司不管实在主营业务上面,还是在利润 获得上面,都有较大的增长率,从外部 原因上分析,这两年是我国汽车行业高 速发货展的两年,吉利公司作为我国本 土的民营汽车业,有一定的政策倾斜, 所以吉利这两年的发展势头很好。在 2011年和2012年吉利公司的主营业务收 入、净利润和总资产的增长率放缓,这 要原因是吉利在并购沃尔沃的过程中承 担了大量债务,这些债务都还没有还清, 这对企业来讲是个沉重的包袱。

3.对财务报表有什么影响?

2010年吉利集团将沃尔沃 并入报表

(1)对资产的影响

(1)固定资产净值增加294亿元。 (2)2010年末公司无形资产较上年末增加129亿元,增长534.86%。 2010末沃尔沃无形资产余额129亿元。2011年末公司无形资产较上年末减少 了7亿元,主要是非专利技术本期摊销12亿元。 通过观察2010年底吉利集团合并报表无形资产的披露可以看出,其无形资 产中包括非专利技术(约69亿元)、商标权(约34亿元)、经销商网络 (约7亿元)、客户关系(约4亿元)。仅这四项无形资产价值合计就达114

吉利汽车凭借2015年在轿车上 的优势开始发力,2014年时还 落后于奇瑞和比亚迪,而2015 年则直接超过了这两家车企,在 中国五大自主汽车品牌中排名第 三,仅次于长安,长城。

吉利收购沃尔沃内部分析

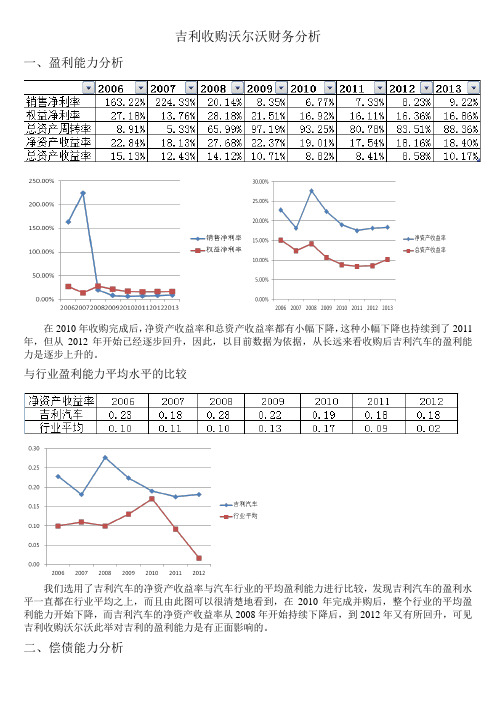

吉利收购沃尔沃财务分析一、盈利能力分析在2010年收购完成后,净资产收益率和总资产收益率都有小幅下降,这种小幅下降也持续到了2011年,但从2012年开始已经逐步回升,因此,以目前数据为依据,从长远来看收购后吉利汽车的盈利能力是逐步上升的。

与行业盈利能力平均水平的比较我们选用了吉利汽车的净资产收益率与汽车行业的平均盈利能力进行比较,发现吉利汽车的盈利水平一直都在行业平均之上,而且由此图可以很清楚地看到,在2010年完成并购后,整个行业的平均盈利能力开始下降,而吉利汽车的净资产收益率从2008年开始持续下降后,到2012年又有所回升,可见吉利收购沃尔沃此举对吉利的盈利能力是有正面影响的。

二、偿债能力分析方法(一)流动比率、速冻比率与资产负债率由此图可知,流动比率与速动比率两条曲线几乎完全吻合,且反应短期偿债能力的这两个指标在2007年出现极值,2009年至2011年呈下降趋势,到2013年又有所回升。

这是由于吉利汽车为并购沃尔沃累积利润,导致公司流动资产增加的原因造成的,在并购完成后,这两个指标下降恢复至正常范围。

从2009至2011年两个指标的下降,说明在并购后,吉利公司的短期偿债能力有所下降,这很可能导致存货的积压。

然而反应长期偿债能力的资产负债率的变化表明:吉利公司的资产负债率一直低于1,且在2010年并购完成后逐步地下降,可见,从长期来看,并购的举动对吉利汽车的偿债能力是有积极作用的。

方法(二)Z模型Z=0.717a+0.847b+3.107c+0.420d+0.998ea=营运资本/总资产b=留存收益/总资产c=息税前利润/总资产d=股东权益账面价值/负债总额账面价值e=营业收入/总资产我们还做了Z模型进行了补充说明。

由图中橘黄色的线即z模型数据可知,从2010年并购完成后,z值就呈逐步上升的趋势,这更证明了吉利收购沃尔沃后,总体的偿债能力是持续上升的。

三、营运能力分析由图可知,2007至2009年的存货周转率都在维持高速增长,通过对吉利公司整个成长经历分析可知这两年是吉利公司成长最快的两年,这两年吉利汽车实现了资本的积累,利润的高增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

MillionConsolidated income statementsSEK M 2008 2009 Net sales Note 7304,642 218,361 Cost of sales (238,928) (186,167) Gross income65,713 32,194Research and development expenses Note 7(14,348) (13,193) Selling expenses (27,129) (25,334) Administrative expenses (6,940) (5,863) Other operating income and expenses Note 8(1,539) (4,798)Income from investments in associated companiesNote7, 925 (14)Income from other investments Note 1069 (6) Operating income Note 715,851 (17,013)Interest income and similar credits 1,171 390 Interest expenses and similar charges (1,935) (3,559) Other financial income and expenses Note 11(1,077) (392) Income after financial items14,010 (20,573)Income taxes Note 12(3,994) 5,889 Income for the period10,016 (14,685)Attributable to:Equity holders of the parent company 9,942 (14,718) Minority interests Note 1374 3310,016 (14,685)Basic earnings per share, SEK Note 23 4.90 (7.26) Diluted earnings per share, SEK Note 23 4.90 (7.26)Consolidated balance sheetsSEK MDecember 31, 2008 D ecember 31, 2009 AssetsNon-current assetsIntangible assets Note 14 43,958 41,628Tangible assetsNote 14Property, plant and equipment 56,248 54,289 Investment property1,022 991 Assets under operating leases 25,429 82,699 20,388 75,668Financial assetsAssociated companiesNote 15652 588 Other shares and participationsNote 151,3011,456 Non-current customer-financing receivables Note 1650,43239,713 Deferred tax assets Note 1211,18012,595 Prepaid pensionsNote 242,4422,049Other comprehensive income Income for the period10,016 (14,685) Exchange differences on translation of foreign operations6,149 (1,246) Exchange differences on hedge instruments of net investment in foreign operations (414) 159 Accumulated translation difference reversed to income (82) (136)Available-for-sale investments(459)86 Cash flow hedges(2,249)2,313 Other comprehensive income, net of income taxes 2,9451,176Total comprehensive income for the period 12,961 (13,509)Attributable to:Equity holders of the parent company 12,874 (13,561)Minority interests 875212,961 (13,509)Non-current interest-bearing receivables Note 17694 585Other non-current receivables Note 173,023 69,724 3,03860,024 Total non-current assets 196,381 177,320Current assetsInventories Note 1855,045 37,727 Current receivablesCustomer-financing receivables Note 1948,057 42,264Tax assets 1,810 1,523Interest-bearing receivables Note 201,965 410 Accounts receivable Note 2030,523 21,337 Other receivables Note 2015,024 12,082Non interest-bearing assets held for sale Note4–1,684Interest-bearing assets held for sale –97,379 879,308 Marketable securities Note 215,902 16,676 Cash and cash equivalents Note 2217,712 21,234 Total current assets 176,038 154,945 Total assets372,419 332,265Shareholders’ equity and liabilitiesShareholders’ equity Note 23Share capital 2,554 2,554Additional contributed capital ––Reserves 5,078 6,235Retained earnings 66,436 72,334Income for the period 9,942 (14,718)Equity attributable to the equity holders of the parentcompany 84,010 66,405Minority interests 630 629Total shareholders’ equity 84,640 67,034Non-current provisionsProvisions for post-employment benefits Note 2411,705 8,051Provisions for deferred taxes Note 128,260 3,638 Other provisions Note 258,136 28,101 6,36018,049Non-current liabilities Note 26Bond loans 35,798 49,191 Other loans 47,298 56,035Other liabilities 10,442 93,538 9,888 115,114Current provisions Note 2510,883 9,487Current liabilities Note 27Loans62,631 51,626 Non interest-bearing liabilities held for sale Note 4–272 Trade payables 51,025 35,955 Tax liabilities 1,204 623Other liabilities40,397 155.257 34,105 122,581Total shareholders’ equity and liabilities 372,419 332,265Assets pledged Note 281,380 958 Contingent liabilitiesNote 299,4279,607Changes in consolidated Shareholders' equityShareholders ´ equity attributable to equityholders of the parent company Share Other Translation Retained Minority TotalSEK Mcapital reserves1) reserve earnings Total i nterests equity Balance at December 31, 2007 2,554435 1,711 77,502 82,202579 82,781Income for the period – – – 9,942 9,942 74 10,016Other comprehensive incomeTranslation differences––6,126–6,12623 6,149Translation differenceson hedge instruments ofnet investments inforeign operations ––(414) –(414) –(414)Accumulated translationdifference reversed toincome ––(82) –(82) –(82)Available-for-sale investments:Note 15, 23valuation to fairvalue –(459) ––(459) –(459)Change in hedge reserve Note 23– (2,239) ––(2,239) (10) (2,249)Other comprehensiveincome – (2,698) 5,630 –2,932 13 2,945Total income for theperiod–(2,698)5,6309,94212,8748712,961 Transactions withshareholdersDividends –––(11,150) (11,150) (54) (11,204)Share based payments Note34–––73 73 –73Changes in minorityinterests –––––(62) (62)Other changes –––11 11 80 91Transactions withshareholders (11,066) (11,066) (36) (11,102)Balance at December 31,20082,554(2,263)7,34176,37884,01063084,640 Income for the period –––(14,718) (14,718) 33 (14,685) Other comprehensiveincomeTranslation differences ––(1,252) –(1,252) 6 (1,246)Translation differenceson hedge instruments ofnet investments inforeign operations ––159 –159 –159Accumulated translationdifference reversed toincome ––(136) –(136) –(136)Available-for-sale investments:Note 15, 23valuation to fairvalue –86 ––86 –86Change in hedge reserve Note23–2,300 ––2,300 13 2,313Other comprehensiveincome for the period –2,386 (1,229) –1,157 19 1,176Total income for theperiod–2,386(1,229)(14,718)(13,561)52(13,509) Transactions withshareholdersDividends –––(4,055) (4,055) (15) (4,070)Share based payments Note34––– 4 4 – 4Changes in minorityinterests –––––(2) (2) Other changes –––7 7 (36) (29)Transactions withshareholders (4,044) (4,044) (53) (4,097)Balance at December 31,20092,5541236,11257,61666,40562967,0341 For specification of other reservesplease see Note 23.Consolidated cash-flow statementsSEK M 2008 2009 Operating activitiesOperating income 15,851 (17,013) Depreciation and amortization Note 1413,524 15,227 Other items not affecting cash Note 30(133) 4,397 Changes in working capital:(Increase)/decrease in receivables 3,209 10,271 (Increase)/decrease incustomer finance receivables (10,174) 12,806 (Increase)/decrease in inventories (6,664) 15,225 Increase/(decrease) inliabilities and provisions (9,675) (21,387) Interest and similar items received 1,100 353 Interest and similar items paid (1,302) (2,905) Other financial items 109 (514) Income taxes paid (5,076) (1,604) Cash-flow from operating activities769 14,856Investing activitiesInvestments in fixed assets (12,664) (10,464) Investments in leasing assets (5,440) (4,246) Disposals of fixed assets and leasing assets 2,905 3,849Shares and participations, net Note 30(29) (38)Acquired and divested subsidiaries and otherbusiness units, net Note 4, 30 (1,317) 149Interest-bearing receivables including marketablesecurities 10,882 (5,663) (8,866)(19,616) Cash-flow after net investments (4,894) (4,760)Financing activitiesIncrease/(decrease) in bond loans and other loans Note 3018,230 12,655Cash payment to AB Volvo shareholders' (11,150) (4,055) Dividends to minority shareholders (54) (15)Other 8 7,034 (58)8,527Change in cash and cash equivalents, excludingtranslation differences2,140 3,767Translation difference on cash and cash equivalents 1,028 (245) Change in cash and cash equivalents3,168 3,522Cash and cash equivalents, January 1Note 2214,544 17,712 Cash and cash equivalents, December 31Note 2217,712 21,234。