一汽富维2019年财务分析结论报告

一汽轿车股份有限公司关于对一汽财务有限公司的风险评估报

一汽轿车股份有限公司关于对一汽财务有限公司的风险评估报告按照深圳证券交易所《主板上市公司规范运作指引》等要求,通过查验一汽财务有限公司(以下简称“财务公司”)的《企业法人营业执照》、《金融许可证》等资料,并审阅了经致同会计师事务所(特殊普通合伙)审计的包括资产负债表、利润表、现金流量表等在内的财务公司的定期财务报告,对财务公司的经营资质、业务和风险状况进行了评估,具体情况报告如下:一、财务公司基本情况历史沿革:一汽财务有限公司于1987年12月经中国人民银行批准成立,原名为解放汽车工业财务公司,1988年3月2日正式挂牌营业。

1993年经中国人民银行批准,更名为中国第一汽车集团财务公司,1996年经中国人民银行批准,更名为一汽财务有限公司。

企业类型为有限责任公司,是中国第一汽车集团有限公司内非银行金融机构。

金融许可证机构编码:L0033H222010001统一社会信用代码:912201011239985608注册资本:220,000万元人民币,其中,中国第一汽车股份有限公司,货币出资113,322.2196万元,占注册资本的51.5101%;一汽轿车股份有限公司,货币出资47,992.2000万元,占注册资本的21.8146%;一汽资本控股有限公司,货币出资42,925.9030万元,占注册资本的19.5118%;长春一汽富维汽车零部件股份有限公司,货币出资14,156.6520万元,占注册资本的6.4348%;长春一汽富晟集团有限公司,货币出资1,452.0254万元,占注册资本的0.6600%;新疆广汇房地产开发有限公司,货币出资100万元,占注册资本的0.0455%;第一汽车制造厂青海汽车厂,货币出资50万元,占注册资本的0.0227%;肇庆市解放汽车贸易公司,货币出资1万元,占注册资本的0.0005%。

法定代表人:曾祥新注册地址:长春市净月高新技术产业开发区生态大街3688号企业类型:有限责任公司经营范围:1、对成员单位办理财务和融资顾问、信用鉴证及相关的咨询、代理业务;2、协助成员单位实现交易款项的收付;3、经批准的保险代理业务;4、对成员单位提供担保;5、办理成员单位之间的委托贷款及委托投资;6、对成员单位办理票据承兑与贴现;7、办理成员单位之间的内部转账结算及相应的结算、清算方案设计;8、吸收成员单位的存款;9、对成员单位办理贷款及融资租赁;10、从事同业拆借;11、经批准发行财务公司债券;12、承销成员单位的企业债券;13、对金融机构的股权投资;14、有价证券投资;15、成员单位产品的消费信贷、买方信贷及融资租赁。

汽车调研报告数据分析(3篇)

第1篇一、报告概述随着我国经济的快速发展,汽车产业已成为国民经济的重要支柱产业之一。

近年来,我国汽车市场呈现出快速增长的趋势,汽车消费需求不断上升。

为了深入了解我国汽车市场的发展状况,本报告通过对大量汽车调研数据的分析,旨在为汽车企业、政府部门及投资者提供有益的参考。

二、数据来源本报告数据来源于以下几个方面:1. 国家统计局发布的相关统计数据;2. 中国汽车工业协会发布的汽车行业数据;3. 各大汽车企业发布的销售数据;4. 第三方市场调研机构发布的汽车市场报告;5. 网络公开数据。

三、数据分析1. 市场规模分析(1)总体市场规模根据国家统计局数据显示,2019年我国汽车产销量分别为2572.1万辆和2576.9万辆,同比增长5.1%和5.3%。

从全球汽车市场来看,我国已成为全球最大的汽车市场。

(2)细分市场规模从汽车细分市场来看,乘用车市场占据主导地位,2019年乘用车产销量分别为2275.1万辆和2275.5万辆,同比增长3.8%和3.9%。

其中,轿车、SUV和MPV车型分别占比为47.5%、35.2%和17.3%。

2. 市场结构分析(1)品牌结构从品牌结构来看,我国汽车市场呈现出“寡头垄断”格局。

2019年,我国汽车销量排名前十的企业分别为上汽集团、东风汽车、一汽集团、长安汽车、北汽集团、广汽集团、吉利汽车、长城汽车、华晨汽车和比亚迪。

这些企业占据了我国汽车市场的半壁江山。

(2)车型结构从车型结构来看,SUV车型在我国汽车市场中的地位日益凸显。

2019年,SUV车型产销量分别为897.5万辆和918.5万辆,同比增长10.5%和11.5%。

与此同时,轿车和MPV车型产销量分别为1012.3万辆和295.5万辆,同比增长2.5%和5.3%。

3. 消费者需求分析(1)消费偏好根据市场调研数据显示,消费者在购车时最关注的因素依次为:价格、品牌、外观、配置、油耗和售后服务。

其中,价格和品牌因素占据消费者关注的比重较大。

600742一汽富维2023年上半年经营风险报告

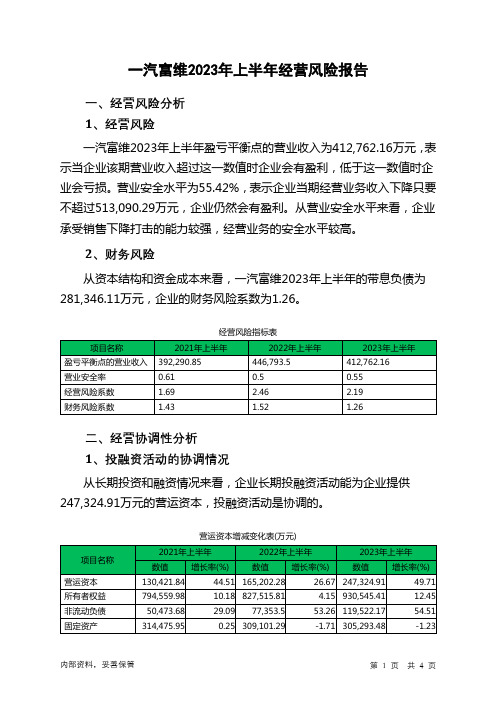

一汽富维2023年上半年经营风险报告一、经营风险分析1、经营风险一汽富维2023年上半年盈亏平衡点的营业收入为412,762.16万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为55.42%,表示企业当期经营业务收入下降只要不超过513,090.29万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,一汽富维2023年上半年的带息负债为281,346.11万元,企业的财务风险系数为1.26。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供247,324.91万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)长期投资266,576.64 12.53 260,599.2 -2.24 263,308.5 1.042、营运资本变化情况2023年上半年营运资本为247,324.91万元,与2022年上半年的165,202.28万元相比有较大增长,增长49.71%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,能够为企业带来267,051.78万元的流动资金,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2021年上半年2022年上半年2023年上半年数值增长率(%) 数值增长率(%) 数值增长率(%)存货62,542.56 -2.31 58,905.66 -5.82 54,491.76 -7.49 应收账款369,413.18 -10.22 384,935.55 4.2 336,260.39 -12.65 其他应收款20,396.97 -40.34 32,080.91 57.28 27,256.87 -15.04 预付账款53,915.66 -24.02 55,637.73 3.19 39,909.53 -28.27 其他经营性资产18,349.84 30.62 8,834.75 -51.85 12,940.07 46.47 合计524,618.21 -11.78 540,394.6 3.01 470,858.61 -12.87经营性负债增减变化表(万元)项目名称2021年上半年2022年上半年2023年上半年数值增长率(%) 数值增长率(%) 数值增长率(%) 应付账款591,423.8 -0.11 556,329.61 -5.93 550,152.46 -1.11 其他应付款87,228.79 18.11 87,635.2 0.47 89,567.26 2.2 预收货款146.18 -92.98 147.21 0.71 118.76 -19.33 应付职工薪酬47,051.16 16.58 46,600.95 -0.96 48,384.44 3.83 应付股利16,196.13 -8.82 14,839.33 -8.38 14,967.98 0.87 应交税金8,860.2 -10.85 13,514.44 52.53 15,148.77 12.09 其他经营性负债18,386.02 579.91 8,159.21 -55.62 19,570.72 139.86 合计769,292.29 4.13 727,225.95 -5.47 737,910.39 1.474、营运资金需求的变化2023年上半年营运资金需求为负267,051.78万元,与2022年上半年负186,831.34万元相比,经营活动创造的资金大幅度增加。

水产养殖调查报告

水产养殖调查报告篇一:水产养殖情况调研报告庆阳市西峰区水产养殖情况汇报按照庆阳市水产工作站《关于在全市开展渔业情况调查研究的通知》文件要求,我站高度重视,以深入贯彻落实党的群众路线教育实践活动为契机,积极组织全体干部职工投入到全区渔业生产情况调查摸底中去。

经过一周的摸底调查,我们基本掌握了西峰区渔业生产现状及存在的问题,现将相关情况汇报如下:一、基本情况庆阳市西峰区属于黄河一级支流泾河流域,在泾河流域中属于其一级支流马莲河和蒲河流域。

西峰区面积,其中马莲河流域面积为,占总面积的%,蒲河流域面积,占总面积的%。

1、水面分布及养殖情况①池塘:池塘水面总面积126亩,其中肖金47亩,董志20亩,显胜40亩,后官寨10亩,彭原5亩,温泉乡3亩,西街办1亩。

其中从事养殖生产的为60亩,从事休闲渔业(垂钓)的为76亩(详见附件一)。

②水库:水库总水域面积1770亩左右,共有各类水库5座,均属山谷型黄土坝,分别是巴家咀水库、南小河沟水库、花果山水库、王咀水库及王家湾水库(详见附件二)。

其中:巴家咀水库和南小河沟水库作为人饮水源;花果山水库用于养殖,面积为350亩;王咀水库、王家湾水库目前用于休闲222渔业(垂钓)。

③塘坝:全区塘坝共有70多座,其中适于养殖的塘坝24座,水面面积为1300亩左右,(转载于: 小龙文档网:水产养殖调查报告)基本用于休闲垂钓(详见附件三)。

④人工湖:西峰城区雨洪资源节水工程水域面积232亩,其中北湖166亩,南湖66亩(详见附件四)。

南湖于XX 年投入鱼苗一次,用于休闲垂钓,XX年城区面积扩大后,部分生活污水排入,水质变差,湖中鱼相继死亡。

北湖工程仍在建设之中。

⑤河流:流经西峰区的河流主要有蒲河、黑河、澜泥河、盖家川、砚瓦川和齐家川等6条,流经总长度为公里(详见附件五)。

其中,马莲河支流盖家川、砚瓦川、齐家川因受西峰城区排污影响,水质污染严重,不适于从事养殖生产;蒲河和澜泥河水质没有受到污染,可用于渔业养殖;黑河作为人饮水源汇入巴家咀水库,因此也无法从事养殖生产。

(2023)一汽财务分析案例报告课件(一)

(2023)一汽财务分析案例报告课件(一)一汽财务分析案例报告背景介绍2019年,中国一汽公司实现了汽车销售收入3628.3亿元,同比增长0.2%;归属于上市公司股东的净利润为35.95亿元,同比下降18.74%。

一汽公司的财务状况资产状况•资产总额: 2174.09亿元,较上年度下降2.77%•流动资产: 811.85亿元,较上年度下降12.65%•固定资产: 1174.8亿元,较上年度上涨2.01%负债状况•负债合计: 1373.14亿元,较上年度上涨6.56%•流动负债: 872.94亿元,较上年度上涨20.95%•长期负债: 1034.95亿元,较上年度上涨6.01%营业收入与净利润•营业收入: 3628.3亿元,较上年度上涨0.2%•净利润: 35.95亿元,较上年度下降18.74%一汽公司的财务分析资产负债率资产负债率为63.18%,公司面临的财务风险较高。

流动比率流动比率为58.9%,说明公司运营能力较弱,缺乏应对突发事件的流动资产。

期间成本率期间成本率为96.49%,说明公司成本管控较弱。

营业利润率营业利润率为1.08%,说明公司净利润较低。

结论一汽公司面临的财务风险较高,需要进一步加强成本管控和负债规模的控制。

同时,公司需要加强运营能力提升,增加流动性资产,以应对未来的不确定因素。

建议1.加强成本管控。

一汽公司应该通过优化生产流程、降低采购成本、提高人力效能等方式来降低成本。

2.加强负债规模的控制。

公司应该谨慎考虑借款,优化资金结构,加强负债管理控制。

3.增加流动性资产。

公司需加强运营能力提升,通过促销比如减价促销和加强品牌宣传等方式来提升销量和流动性资产。

4.加强财务分析和预测能力。

一汽公司应该加强对财务数据的分析和预测,持续提升管理水平,确保企业平稳发展。

结语本文分析了一汽公司的财务状况和财务分析,并提出了相应建议。

通过加强企业的财务管理和运营能力等方面来降低风险,提升企业发展的信心。

金龙汽车2019年财务分析结论报告

金龙汽车2019年财务分析综合报告金龙汽车2019年财务分析综合报告一、实现利润分析2019年实现利润为25,124.68万元,与2018年的23,635.2万元相比有所增长,增长6.30%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2019年营业成本为1,541,668万元,与2018年的1,572,586.74万元相比有所下降,下降1.97%。

2019年销售费用为93,311.3万元,与2018年的103,056.71万元相比有较大幅度下降,下降9.46%。

2019年销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2019年管理费用为46,017.05万元,与2018年的47,236.27万元相比有所下降,下降2.58%。

2019年管理费用占营业收入的比例为2.57%,与2018年的2.58%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

2019年财务费用为938.75万元,与2018年的1,201.36万元相比有较大幅度下降,下降21.86%。

三、资产结构分析2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年相比,2019年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,金龙汽车2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

上汽集团财务分析报告(通用)(二)2024

上汽集团财务分析报告(通用)(二)引言概述:本文为上汽集团财务分析报告的第二部分,继续对通用部分进行深入分析。

本报告主要包括五个大点,分别为销售收入分析、成本和费用分析、利润分析、资产负债分析和现金流分析。

通过对这些关键指标的分析,旨在帮助投资者更好地了解上汽集团的财务状况和经营表现。

正文:一、销售收入分析1. 销售收入增长情况:分析上汽集团近年来销售收入的增长趋势以及主要驱动因素。

2. 销售收入结构分析:对上汽集团不同产品线或业务板块的销售收入进行详细分析,评估不同产品线的贡献度和发展潜力。

3. 市场份额分析:比较上汽集团在汽车市场上的销售份额与竞争对手的情况,评估其在市场中的地位和竞争优势。

4. 区域销售分析:分析上汽集团在不同地区的销售情况,评估其在国内外市场的市场份额和业务增长情况。

5. 产品定价和销售策略分析:探讨上汽集团的产品定价策略和销售渠道策略对销售收入的影响,并分析其可持续性。

二、成本和费用分析1. 销售成本分析:评估上汽集团的销售成本构成和动态变化,分析成本控制和效率提升的策略和成果。

2. 研发费用分析:分析上汽集团的研发费用投入和结构,评估其在技术创新和产品研发方面的实力和竞争优势。

3. 生产成本分析:分析上汽集团的生产成本构成和水平,评估其生产效率和成本控制能力。

4. 销售费用分析:评估上汽集团的销售费用投入和效益,分析其市场营销策略和销售网络的优化情况。

5. 财务费用分析:分析上汽集团的财务费用结构和水平,评估其资金运营和融资策略的风险和盈利效应。

三、利润分析1. 毛利润分析:评估上汽集团的毛利润水平和变化趋势,分析其产品定价和成本控制效果。

2. 营业利润分析:分析上汽集团的营业利润构成和变化,评估其经营管理和控制能力。

3. 净利润分析:评估上汽集团的净利润水平和变动趋势,分析其税务政策和其他非经营因素的影响。

4. 利润率分析:对上汽集团的毛利率、营业利润率和净利润率进行对比和分析,评估其盈利能力和盈利质量。

一汽集团财务报告

车的主要企业之一。公司的主营业务为开发、制造和销售乘用车及其配件。 一汽轿车的企业使命是“造最好的车,让驾乘更快乐,让员工更幸福,让社 会更和谐”,企业愿景是“成就一流品牌,成为具有国际竞争力的汽车企 业”。

一汽轿车于1997年6月10日在长春高新技术产业开发区成立,同年6月18

日在深交所上市,股票代码000800;是中国轿车制造业第一家股份制上市公

28,471,876.00

项目

2012 年金额

2011 年金额 -839,208.40

10,413,163.62

2011 年金额 -839,208.40

10,413,163.62

2011 年金额 -839,208.40

10,413,163.62

2011 年金额

2010 年金额 -7,421,500.47

说明

主要为处置报废的固定资产产 生的损失。

包括自主发动机ET3 项目转入 的与资产相关政府补助的金额 22,416,293.42 元;A130 车型 冲压件自主开发项目转入的与 资产相关政府补助的金额 60,801.12 元;收到财政部 2012 年度进口产品贴息资金与 收益相关的金额5,974,781.46 元;收

本年末比上年末增减 (%)

2010 年末

+0.25

17,674,536,728.98

归属于上市公司股东的净

资产(归属于上市公司股

) 东的所有者权益)(元

7,606,920,939.89

8,363,472,275.70

-9.05

8,629,589,204.87

2021/3/11

6

项目

2012 年金额

计入当期损益的政府补助(与 企业业务密切相关,按照国家 统一标准定额或定量享受的政 府补助除外)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一汽富维2019年财务分析综合报告一汽富维2019年财务分析综合报告

一、实现利润分析

2019年实现利润为75,168.11万元,与2018年的68,535.68万元相比有所增长,增长9.68%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析

2019年营业成本为1,629,081.29万元,与2018年的1,261,562.73万元相比有较大增长,增长29.13%。

2019年销售费用为21,505.64万元,与2018年的8,178.08万元相比成倍增长,增长1.63倍。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为55,222.61万元,与2018年的49,768.72万元相比有较大增长,增长10.96%。

2019年管理费用占营业收入的比例为3.11%,与2018年的3.66%相比有所降低,降低0.55个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-282.77万元。

三、资产结构分析

与2018年相比,2019年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,一汽富维2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析

一汽富维2019年的营业利润率为4.20%,总资产报酬率为5.88%,净资产收益率为11.49%,成本费用利润率为4.39%。

企业实际投入到企业自

内部资料,妥善保管第1 页共3 页。