中国货币当局资产负债表分析

转型期货币供给内生决定机制:基于货币当局资产负债表的解析

关键词 : 币供给 ; 货 内生决定机制 ; 货币 当局资产负债表

中 图分 类 号 :82 C 1 文 献 标 识 码 : A 文 章 编 号 :02 55 20 )6—0 1 10 —46 (09 0 03—1 O

The En g n u e h n s f Ch na’ o y S pp y Du i g do e o s M c a im o i S M ne u l r n Tr n ii n:Ev d n e Fr m nt a n S Ba a c h e a sto i e c o Ce r lBa k’ l n e S e t

h t t n ra ig oeg ses a d e ta a k n ts sun v a ce te mo e mut le a d ta o ice sn frin a s t n c nr b n oe is ig ha e f e td h n y bh l li ir n mo e u py p n y s p l mo e r sg ic nl h n te itr s ae d e .Thss g et h tt ec n a a k s o d rl r n te p c o lo tr s aet n inf a t ta ne e trt o s i y h i u g s ta e tl b n h u ey moe o r eto fi ee trt ha s h r l h i n

第2 6卷 第 6期 20 0 9年 6月

统 计 研 究

S a it a s a c t t i lRe e r h sc

V o . 6 。No 6 12 .

中央银行负债表的简单分析

我们这次查找的数据为我国中央银行2002年-2013年的资产负债表一.我们认为自2001年11月10日我国加入WTO之后资产负债表发生了很大的变化,首先便是规范性。

我国人民银行从1994年起根据国际货币基金组织《货币与金融统计手册》规定的基本格式,贬值中国货币当局资产负债表并定期向社会公布。

2000年以又按照国际货币基金组织公布的新的货币金融统计方法不断进行修订。

这都是为了和国际接轨做准备,项目规范之后,我国经济就能和其他国家的做出比较,能将相同种类的数据又快又好的处理,不会没有头绪,不知道如何比较,找不出自身和其他国家的差异,不能跟紧时代的步伐。

二.由数据所生成图表可见,自1997年至2002年的第一次金融危机到2006年到2008年的第二次金融危机,我国资产负债表的数据变化的很快也很顺应发展。

以下是两次金融危机产生的原因:亚洲金融危机:1997年7月泰国泰铢的暴跌,随后迅速扩散到菲律宾、马来西亚、印度尼西亚和韩国,新加坡、中国的香港和台湾也未能幸免。

至1998年初日本金融市场动荡,危机向纵深发展,相继蔓延到俄罗斯、东欧及拉美国家,并使西方发达国家股市反复出现震荡。

对亚洲金融危机的解释,余永定(2007)以泰国为例分析亚洲金融危机的原因。

他认为,泰国本国货币相对于日元的大幅升值,工资增长迅速和资本流入对非贸易价格的抬高等原因使泰国的对外出口大幅下滑。

面对着泰国大规模的经常项目赤字,国际投资者对泰国失去信心,外资大规模撤离,而泰国则采取了灵活性的汇率政策,大量动用外汇储备,与国际资本相搏,死保泰铢,导致外汇储备耗尽,造成了泰国的金融危机。

刘遵义认为,亚洲国家的外汇储备的不足是1997年金融危机爆发的主要原因。

他将一段时间内(例如六个月)进口所需的外汇、到期的外债数量和外商的的证券投资三项之和与外汇储备的比例称为LL比例,如果LL比例较高,则金融危机发生的可能性就非常大。

如在1996年和 1997年的时候,泰国短期外债还没加上进口的需求就已经超过外汇储备;而在1997年,韩国的LL比例超过500%,也就是说韩国能撤离的外资是外汇储备的5倍以上。

近五年中国人民银行资产负债表分析

近五年中国人民银行资产负债表分析摘要:人民银行是我国经济发展及金融发展的心脏,人民银行的资产负债的变动会对我国的经济乃至全世界的经济造成一定的影响。

我国主要是通过中国人民银行的业务操作来调节市场的流动性、维持市场的稳定、控制市场的风险。

而资产负债表能够充分的反映出人民银行的调节手段、力度及方向。

因此通过对人民银行资产负债表的分析可以充分的了解我国经济及金融发展的总体情况。

本文通过对人民银行资产负债表的特征、科目变动、及近十几年的数据变动进行分析,进而得出相应的结论,发现相关的问题,并提出个人解决方案。

关键词:资产负债袁;特征;外汇;流动性;货币发行1.中国人民银行资产负债表的主要内容1.1中国人民银行资产负债表的基本结构1994年人民银行第一次根据IMF的要求,依照相关方面要求的格式进行编制资产负债表,展示中央银行各项业务的开展情况,并按期向社会发布。

下表显示了中国人民银行资产负债表的基本结构。

科目设置1.2中国人民银行资产负债表基本结构分析1.2.1资产中央银行资产方记录的是中央银行资金运转,包括外国资产和债权,从中体现出中央银行利用货币政策工具,进行调控经济的职能。

分析资产方数据和结构,可以看出中央银行不同货币政策工具的运用情况以及调控模式。

国外资产:指的是一国的国外净资产,由国外资产减去国外负债所得,主要组成部分是国际往来头寸净值、外汇储备和黄金等。

对其他存款性公司债权:是指中央银行根据存款性金融机构的请求而发放的信用贷款、再贴现等类似性质的融资。

对其他金融性公司债权:是指中央银行为其他存款性公司以外的其他金融公司发放的专项贷款等。

对非金融性部门债权:是指中央银行为贫穷困难的地区经济建设等所发放的专项贷款。

1.2.2负债中央银行负债方体现的是其资金的来源,主要包括:储备货币、发行债券、国外负债、中央政府存款、自有资金等。

储备货币:中央银行所发行的货币和现金,各金融机构按照人行法的要求缴存的法定准备金和自愿缴存的超额储备,邮政储蓄转存款和金融机构吸收的由财政拨款形成的部队机关团体等财政性存款。

中国央行资产负债表解析

中国央行资产负债表解析摘要:一、引言二、中国央行资产负债表的构成1.资产部分2.负债部分三、资产负债表的变动分析1.资产端的变动2.负债端的变动四、中国央行资产负债表的影响1.对货币政策的影响2.对金融市场的影响3.对实体经济的影响五、未来发展趋势与挑战六、结论正文:一、引言中国央行资产负债表作为反映我国货币政策的重要工具,对于理解我国金融市场动态和实体经济运行具有很高的参考价值。

本文将对我国央行资产负债表的构成、变动分析以及其对经济的影响进行探讨,以期为投资者和经济管理者提供有益的参考。

二、中国央行资产负债表的构成1.资产部分我国央行资产主要包括外汇、政府债券、金融机构债券、企业债券、贷款等。

其中,外汇资产占比最大,反映了我国外汇储备的变动。

政府债券和金融机构债券的持有量也较高,体现了央行通过购债实施货币政策的手段。

2.负债部分央行负债主要由货币发行、存款和其他负债构成。

货币发行包括流通中的现金和存款准备金,是央行实施货币政策的主要手段。

存款则主要包括商业银行和其他金融机构在央行的存款,反映了金融机构的资金需求。

三、资产负债表的变动分析1.资产端的变动资产端的变动主要受外汇市场、债券市场和信贷市场的影响。

外汇市场的变动主要受国际经济形势、国内外贸顺差等因素的影响;债券市场的变动受宏观经济政策、市场利率等因素的影响;信贷市场的变动则与实体经济的需求和政策导向密切相关。

2.负债端的变动负债端的变动主要受货币需求、货币政策操作和金融市场利率等因素的影响。

货币需求的变动反映在经济主体对货币的需求上,如现金需求和存款需求;货币政策操作则通过调整存款准备金率、公开市场操作等手段影响负债端;金融市场利率的变动会对存款产生一定的影响。

四、中国央行资产负债表的影响1.对货币政策的影响央行资产负债表的变动直接影响货币政策的实施。

资产端的变动会影响货币供应量,负债端的变动则会影响金融机构的资金成本,从而影响货币政策的传导效果。

中国人民银行资产负债表及与美联储对比

➢ 对其他存款性公司的债权:包括商业银行和信用合作社。

➢ 对其他金融性公司的债权:包括政策性银行、证券公司、保险公司、资产管理 公司、信托投资公司、金融租赁公司等。央行对这些金融机构发放的信用贷款 以及购买特定金融机构发行的债券等。

中央银行学

近年我国货币政策

➢ 2009年—2012年货币政策.docx ➢ 2009年:适当调整完善了支农再贷款政策,同时对西部地区和粮食主产区安排增加

支农再贷款额度100亿元。适当上调金融机构短期外债指标,强调增量部分全部用于 支持境内企业进出口贸易融资,促进对外贸易健康平稳发展。

➢ 2010年:中国人民银行于1月14日、2月12日、 5月2日、10月20日1、1月10日 12月10日、12月26日先后7次调整金融机构的存贷款基准利率。 ➢ 2011年:近年来对存贷款利率调整最多的一年

中央银行学

特点

1. 资产和负债的规模扩大,创新工具增加。 2. 国债占据了美联储资产的最主要部分。 3. 回购操作基本停止,基础货币大幅增长。

中央银行学

分析

次贷危机后,虽然美国实行宽松的货币政策,但是流通中的 通货的变化并不大。美联储没有明显增加流通中的通货,法 定存款准备 金变动不大。 从美联储资产负债表的变化可以看出,美联储应对次贷危机, 推出不少创新 性的救援和贷款便利措施,使其资产负债表表 的信贷资产项目增添了多项内容。

中央银行学

3、贷款和融资 3.1 定期拍卖信贷(TAF) 3.2 PDCF(Dealer Credit) 3.3 AMLF 3.4 TALF(定期资产支持 债券贷 款) 3.5 CPFF(商业票据)

货币当局资产负债表分析

中国货币当局资产负债表分析“资产=负债+所有者权益”是编制资产负债表的基本依据,所以我们由这一恒等式来分析各个经济体在不同时期的资产负债变化。

与一般的资产负债表相比,中央银行的资产负债表因其拥有的资产不同而略有不同。

在货币当局的资产负债表中,资产项下的主要内容是:1、国外资产:外汇(储备)、货币黄金、其他国外资产;2、对政府债权:对中央政府债权;3、对其他存款性公司债权;4、对其他金融性公司债权;5、对非金融性公司债权;6、其他资产。

而其负债项下的主要内容是:1、储备货币:货币发行、金融性公司存款(其他存款性公司、其他金融性公司);2、不计入储备货币的金融性公司存款;3、发行债券;4、国外负债;5、政府存款;6、自有资金;7、其他负债。

人民银行资产负债表资产方主要有外汇资产、其他国外资产、对金融机构债权、对政府债权、对非金融机构债权、其他资产等科目。

其中,外汇资产占比68.09%,对金融机构债权占比12.32%,对政府债权占比9.65%,三个主要科目总计90.06%;其它次要科目总计9.94%。

主要科目中,外汇资产占比最高,政府债权占比最低,金融机构债权占比较高。

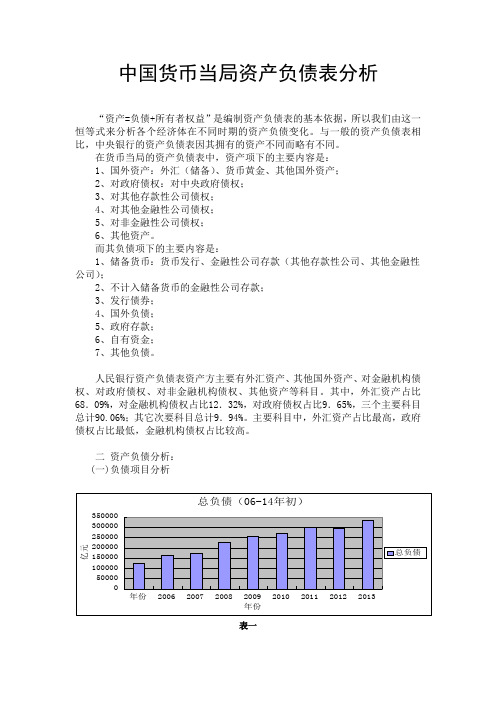

二资产负债分析:(一)负债项目分析表一表二表三表四通过表一到表四的分析,我们可知近几年中国的负债总量不断增加。

表二可知,中国的货币发行数量越来多,从表中可以看出来06、07年初的货币发行量增幅不大,而从08年以后,几乎每一年初的货币发行量都有着较大的增幅。

表三可知,这一时期中国债券发行量在09-11年达到顶峰,11年为38503.12亿元,到12年降为23227.88亿元,13年更突然降为7771亿元,代表货币政策的改变。

表四中07年到10年金融性公司存款大幅度增加。

10年98470.41亿元并在11年时对金融性公司的存款变成0,。

表明07-10年实行较为宽松的货币政策,经济得到了很快的发展,而在11年是转变货币政策,但是之前政策所带来的通货膨胀,房价、生活物资的价格均有大幅度提升,对未来的经济发展造成很大影响。

中美两国资产负债表的分析

中美两国货币当局资产负债表分析09JR1 ALLICE前言:下图为整理后的中美两国货币当局2010年9月的资产负债表,对比发现,中美两国资产负债项目的划分设置还是有很大区别的,我就下图所列项目中几个对总值影响比较大的作以分析。

对于不足或有误之处,恳请老师指正。

2010.09中国货币当局资产负债表(Balance Sh报表项目Items国外资产 Foreign Assets外汇 Foreign Exchange货币黄金 Monetary Gold其他国外资产 Other Foreign Assets对政府债权 Claims on Government其中:中央政府 Of which: Central Government对其他存款性公司债权 Claims on Other Depository Corporations对其他金融性公司债权 Claims on Other Financial Corporations对非金融性公司债权 Claims on Non-financial Corporations其他资产 Other Assets总资产 Total Assets储备货币 Reserve Money货币发行 Currency Issue金融性公司存款 Deposits of Financial Corporations其他存款性公司 Other Depository Corporations其他金融性公司 Other Financial Corporations不计入储备货币的金融性公司存款Deposits of financial corporations excluded fr 发行债券 Bond Issue国外负债 Foreign Liabilities政府存款 Deposits of Government自有资金 Own Capital其他负债 Other Liabilities总负债 Total LiabilitiesAssets ,and the Capital of the Fe ItemTotal assetsSelected assetsSecurities held outrightU.S. Treasury Securities (美国财物部证券)Federal agency debt securitiesMortgage-backed securities(住房抵押贷款证券)Memo: Overmight securities lendingMemo: Net commitments to purchase mortgage-backed securitiesLending to depository institutionsCentral bank liquidity swapsLending through other credit facilitiesNet portfolio holdings of commercial paper Funding LLCTerm Asset-Backed Securities Loan FacilityNet portfolio holdings of TALF LLCSupport for specific institutionsCredit extended to American International Group ,Inc , netNet portfolio holdings of Maiden Lane LLCNet portfolio holdings of Maiden Lane II LLCNet portfolio holdings of Maiden Lane III LLCPreferred interests in AIA Aurora LLC and ALICO holdings LLCTotal liabilitiesSelected liabilitiesFederal reserve notes in circulation (联邦储备纸币流通)Term deposits held by depository institutionsother deposits held by depository institutions (其他存款的存款机构)U.S.Treasury ,general accountU.S.Treasury ,supplementary financing accountOther depositsTotal capital(*less than $500 million )资料取自:2010年中国货币当局资产负债表(Balance Sheet of Monetary Authority)百度文库美联储政府网站/monetarypolicy/bst.htm总资产方面由上图可以看到, 2010年9月中国货币当局资产总额248 683.87亿元人民币,而美国为23 020亿美元,据资料统计2011年9月中美汇率平均约为6.7,因此,美国货币当局所列的总资产折合人民币: 23 020*6.7=154 234亿元,相较之下,少于中国9万多亿人民币。

货币当局(中央银行)(中国人民银行)资产负债表的解读

货币当局(中央银行)(中国人民银行)资产负债表的解读自1994年起,我国的中央银行(中国人民银行)开始向社会公布央行(货币当局)资产负债表。

但其目前报表的项目结构是逐步演化的结果,许多项目并非自始既有。

一、现行货币当局资产负债表的结构任何一个微观经济体的资金来源渠道无非就两种:自有资金或借入。

其资产负债表当中的所有者权益和负债就是分别对这两种不同融资渠道的综括。

不难理解,有资金的来源就必定会有资金的具体存在形式或运用方式。

所谓资产,亦即资金的具体存在形式或者资金的具体用途罢了。

可见,作为一个会计恒等式,“资产等于负债加所有者权益”这句话的含义,其实就是“资金的运用(或存在)的数量必定等于资金的来源数量”。

由于“资产等于负债加所有者权益”是编制资产负债表的基本依据,所以我们可藉由这一恒等式来追踪、分析特定经济体的一项具体业务在其资产负债表当中所留下的蛛丝马迹。

当然,由于资产负债表属于存量报表,所以这些具体业务的规模必须足够地大。

就此来说,资产负债表就像一面镜子,尽管不是很清晰、明亮,但我们仍可凭以观测到相应经济体的资金流在特定期间内大致的来龙去脉。

与一般的微观经济体相比,银行机构的自有资金在其总资产形成当中的占比极低,由此,银行机构的资金来源业务统称负债业务。

在中央银行(亦称货币当局)的资产负债表中,资产项下的主要内容是:1、国外资产:外汇(储备)、货币黄金、其他国外资产;2、对政府债权:对中央政府债权;3、对其他存款性公司债权;4、对其他金融性公司债权;5、对非金融性公司债权;6、其他资产。

而其负债项下的主要内容是:1、储备货币:货币发行、金融性公司存款(其他存款性公司、其他金融性公司);2、不计入储备货币的金融性公司存款;3、发行债券;4、国外负债;5、政府存款;6、自有资金;7、其他负债。

二、关于货币当局资产负债表各项目的理解现代货币的基本形态是支票和纸币现钞。

现代市场经济所需要的货币由中央银行和商业银行共同提供。

央行资产负债表解读

央行资产负债表解读作者:翟帅男(Z0013395),宋晓东(助理分析师)央行的六大资产和七大负债见表1。

在央行6个资产科目中,“国外资产”和“对其他存款性公司债权”绝对规模较高,几乎占据央行总资产规模的90%,且这两项分别反映经济增长伴随的外汇占款变动以及央行择机对冲的货币政策。

央行7个负债科目中,“储备货币”、“政府存款”为主要负债科目,两者占据央行总负债规模的95%以上。

其余科目占比较小,对整体资产负债表的理解作用不大,因此,本文将就这四项核心资产和核心负债进行详细解读。

数据来源:中国人民银行一、资产端如下图所示为2018年9月货币当局资产端的各个组成部分,外汇占款占比58.46%,对其他存款性公司债权占比29.85%,是最大的两个组成部分,对政府债权占比4.17%,其余部分占比较小。

图1 2018年9月货币当局资产端构成数据来源:央行官网南华研究1.1 国外资产国外资产是央行资产负债表资产端的重要组成部分,外汇是最主要的国外资产,在2018年9月,外汇资产规模约为21.41万亿元,占总资产的58.46%。

2002年1月外汇资产规模占总资产的比例不足40%,随后不断走升,自2011年2月超过80%,随后几年一直维持高位。

这意味着中国加入WTO后,因招商引资、人口红利等原因,经常帐和资本帐出现“双顺差”,由于我国实行结售汇制度,最终央行资产端的外汇资产占比越来越大。

2008年金融危机之后,美联储采取大幅度降息和三轮量化宽松政策供给流动性以促进经济恢复,同时也导致其资产负债表急剧扩张。

随着美国经济的复苏,美联储着手退出宽松计划,2014年10月彻底结束资产购买计划即标志着QE退出的开始。

货币政策的不同步叠加部分对中国经济的担忧导致我国资本不断外流,使得央行的外汇资产自2015年“811汇改”开始出现明显下滑。

到了2017年初,外汇占款才有所企稳,但至今一直维持在低位震荡。

为应对新增外汇占款的不足,央行逐渐以公开市场操作和MLF等新型货币政策工具进行主动管理。

图解央行资产负债表

图解央行负债表学习货币金融的学生,可能一直被几对概念困惑:基础货币、M0、存款准备金,本贴通过图解货币当局资产负债表,一目了然给你讲清楚,顶贴之后还有更加深入骨髓的分析,理解我国货币政策必须掌握的。

本图信息量很大,比如,图上虚线表示央行的货币投放的几种方式。

图中,储备货币即为基础货币;基础货币=货币发行+其他存款性公司存款;货币发行=金融机构库存现金+M0;其他存款性公司存款=存款准备金和超额存款准备金。

央行资产负债表各项目概述根据《货币与金融统计手册》,中央银行资产负债表的资产方记录了中央银行的资金运用状况,主要包括国外资产、对政府债权、对金融性公司债权等。

其中,国外资产主要包含外汇储备和黄金备等,是中央银行履行管理国家外汇储备和黄金储备职责的结果;对政府债权主要源于中央银行公开市场操作而持有的政府债券;对金融性公司债权主要是源于中央银行履行最后贷款人职能、通过再贴现或再贷款向金融性公司提供的短期流动性支持。

此外,在特殊时期,中央银行也会通过收购特定机构的股权或直接注资等非常规手段救助问题金融机构,由此形成新的资产科目,就像此次国际金融危机期间一些中央银行所操作的那样。

中央银行资产负债表的负债方记录了中央银行的资金来源状况,主要包括货币发行、政府存款、金融性公司存款等。

其中,货币发行源于中央银行履行“发行的银行”这一基本职能而投向市场的货币,是中央银行对公众的负债;政府存款是由于中央银行履行经理(或代理)国库职能,政府的财政性资金一般存放于中央银行而形成;金融性公司存款与中央银行的“银行的银行”职能密不可分,主要包括商业银行缴存的法定准备金和用于支付结算的超额准备金。

所谓其他存款性公司,指的是除中央银行以外的,主要进行吸收存款、发放贷款、办理(支票)转账结算等中介服务的存款性公司或准公司。

主要包括商业银行(存款货币银行)、信用合作社以及专门把储蓄存款作为资金来源的储蓄机构等。

可见,其他存款性公司只是存款性公司的一个组成部分,其他存款性公司与中央银行共同构成所谓的存款性公司。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国货币当局资产负债表分析“资产=负债+所有者权益”是编制资产负债表的基本依据,所以我们由这一恒等式来分析各个经济体在不同时期的资产负债变化。

与一般的资产负债表相比,中央银行的资产负债表因其拥有的资产不同而略有不同。

在货币当局的资产负债表中,资产项下的主要内容是:

1、国外资产:外汇(储备)、货币黄金、其他国外资产;

2、对政府债权:对中央政府债权;

3、对其他存款性公司债权;

4、对其他金融性公司债权;

5、对非金融性公司债权;

6、其他资产。

而其负债项下的主要内容是:

1、储备货币:货币发行、金融性公司存款(其他存款性公司、其他金融性公司);

2、不计入储备货币的金融性公司存款;

3、发行债券;

4、国外负债;

5、政府存款;

6、自有资金;

7、其他负债。

人民银行资产负债表资产方主要有外汇资产、其他国外资产、对金融机构债权、对政府债权、对非金融机构债权、其他资产等科目。

其中,外汇资产占比68.09%,对金融机构债权占比12.32%,对政府债权占比9.65%,三个主要科目总计90.06%;其它次要科目总计9.94%。

主要科目中,外汇资产占比最高,政府债权占比最低,金融机构债权占比较高。

二资产负债分析:

(一)负债项目分析

表一

表二

表三

表四

通过表一到表四的分析,我们可知近几年中国的负债总量不断增加。

表二可知,中国的货币发行数量越来多,从表中可以看出来06、07年初的货币发行量增幅不大,而从08年以后,几乎每一年初的货币发行量都有着较大的增幅。

表三可知,这一时期中国债券发行量在09-11年达到顶峰,11年为38503.12亿元,到12年降为23227.88亿元,13年更突然降为7771亿元,代表货币政策的改变。

表四中07年到10年金融性公司存款大幅度增加。

10年98470.41亿元并在11年时对金融性公司的存款变成0,。

表明07-10年实行较为宽松的货币政策,经济得到了很快的发展,而在11年是转变货币政策,但是之前政策所带来的通货膨胀,房价、生活物资的价格均有大幅度提升,对未来的经济发展造成很大影响。

(二)资产项目分析

表五

表六

50000

100000

150000

200000

250000

300000

20062007200820092010

2011201220132014外汇(06-14年初)年份亿元外汇

表七

中央银行的各项资产是其资金运用的情况,从06年的121889.85亿元到14年317278.55亿元,增长了两倍多,中央银行的资金运用逐步扩大。

表六中,06年中央银行的政府的债权只有2862.46亿元,而到了07年翻了三倍,直接翻到8825.32亿元,到了08年又翻了两倍,到达16317.71亿元,随后保持稳定这与政府下发的4万亿救市资金不无关系,政府直接发放给央行1.55万亿特别国债,导致央行对政府的债权居高不下也见解导致了通货膨胀。

表七中,中国的外汇储备油2006年的78559。

22亿元。

增长到2014年的269215。

34亿元,外汇在国外资产的比重也不断增加,但是,外汇储备受到国际收支的影响,央行不能灵活控制外汇占款的增量,现阶段我国外汇占比偏高,但短期内又无法得到有效改善成为制约央行发展的重要原因。

三、中国人民银行与美国联邦储备体系比较

表八

表九

表十

中国“货币发行”在总负债中的比重过低,意味着中国在落实货币政策时可自主选择余地很窄。

为了弥补货币发行量的减少,中国人民银行选择大幅增加“金融性公司存款”和“发行债券”,虽然解决了负债资金数量问题,但是不得不支付高额的利息,调控成本大。

另外,按照汇率计算,中国的经济规模与美国有较大差距,但中国人民银行的总负债却大于美联储,可以看出中国人民银行资金来源窘迫的状态,值得深思。

在总资产负债数额与美联储数额的对比中,我国央行也是远高于发达国家08年美联储资产负债表的总资产为22495亿美元,占当年GDP的15.76%的,而同期我国央行资产,负债表的总资产为 207095.99亿元亿元,占当年GDP的68.88%。

将这些数据结合央行资产负债表分析,可以看出央行资金来源的窘迫状况和可继续扩展的有限程度,并且如果按照目前的速度继续扩张,央行货币政策调控难度和风险也都将超出可承受范围。

三、结论

当前央行货币政策的可持续性值得关注具体表现在以下几个方面:

第一,央行资产负债增长率和规模明显大于发达国家,高增长率不是建立在货币政策的基础上,而是运用金融手段的结果因此,央行贯彻实施的与其说是货币政策,不如说是金融政策,即通过与存贷款金融机构之间的账户资金转换来增大负债资金的数量。

第二,央行货币政策的成本增大,近十年来我国央行资产负债表结构发生了很大的变化,外汇储备迅速增长,为了调控流动性,央行不得不通过大量发行央行票据来冲销这使得流通中货币占央行负债的比例越来越小,大部分负债变成了需要支付利息的国内负债。

为此,千亿元的费用和利息会削弱央行的财务实力。

第三,中国央行的资产涨幅高于美国、日本和欧洲央行,这主要是由于中国外汇资产的大幅度增长以及占比高的原因。

美、日、欧央行资产中的外汇占比远低于中国央行。

而且,中国央行的外汇占比在最近两年还有走高的趋势,这说明中国央行对金融机构和金融市场的调控能力还有待加强。

第四,中国货币发行在总负债中所占比重过低,而且这一趋势越来越明显。

央行通过大幅增加金融公司存款和发行债券的方式增加资金,但是这些方式比起货币发行需要支付较高的利息,而且不利于促进货币政策间接调控体系的完善。

这一现象说明中国央行在落实货币政策的过程中,可选择的余地有限。

综上所述,近年来中国人民银行在很多资产负债方面的控制更加科学化,但是其中还与发达国家完善的中央银行制度之间有差别,需要继续完善。

参考文献:

【1】陆艳红,基于央行资产负债表结构的我国货币政策问题分析——以1985-2001年我国央行资产负债表为例,广西大学学报哲学社会科学版,2012 年10 月。

【2】颜博,中央银行资产负债表分析,金融视线。

【3】张习宁,全球主权债务危机前景展望及对中国的影响分析—从央行资产负债表看中国经济的中长期风险,区域金融研究,NO.5 2012。