[宝典]财务管理第证券估值习题及答案

5证券估值——精选推荐

第五章证券估值一、单项选择题1.某投资者于2013年7月1日购买A公司于2011年1月1日发行的5年期的债券,债券面值为100元,票面利率8%,每年6月30日和12月31日付息,到期还本,市场利率为10%,则投资者购入债券时该债券的价值为()元。

A.95.67B.100C.97.27D.98.982.某股票刚刚发放的股利为0.8元/股,预期第一年的股利为0.9元/股,第二年的股利为1.0元/股,从第三年开始,股利增长率固定为5%,并且打算长期保持该股利政策。

假定股票的资本成本为10%,已知:(P/F,10%,1)=0.9091,(P/F,10%,2)=0.8264,(P/F,10%,3)=0.7513,则该股票价值为()元。

A.17.42B.19C.22.64D.27.23.永久债券价值的计算与下列哪项价值的计算类似()。

A.纯贴现债券的价值B.零增长股票的价值C.固定增长股票的价值D.典型债券的价值4.某公司股票预计本年要发放的股利为每股2元,股利按10%的比例固定增长,股票的期望收益率为15%,假设资本市场完全有效,则该股票目前的市价为()元。

A.40B.44C.30D.355.A股票目前的市价为20元/股,预计下一期的股利是1元,该股利将以10%的速度持续增长。

则该股票的资本利得收益率为()。

A.10%B.15%C.20%D.无法计算6.下列关于股票的说法中不正确的是()。

A.我国目前各公司发行的都是记名的普通股票B.股利的资本化价值决定了股票价格C.股票本身是没有价值的,仅是一种凭证D.投资人在进行股票估价时主要使用开盘价7.ABC公司平价购买刚发行的面值为1000元(5年期、每半年支付利息40元)的债券,该债券按年计算的到期收益率为()。

A.4%B.7.84%C.8%D.8.16%8.某公司发行面值为1000元的5年期债券,债券票面利率为10%,半年付息一次,发行后在二级市场上流通,假设必要投资报酬率为12%并保持不变,以下说法正确的是()。

注册会计师(财务管理)第六章债券、股票价值评估

第一节债券价值评估1、ABC公司平价购买刚发行的面值为1000元(5年期、每半年支付利息40元)的债券,该债券按年计算的到期收益率为()。

(P/A,4%,10)=8.1109,(P/F,4%,10)=0.6756A.4%B.7.84%C.8%D.8.16%【答案】D【解析】根据1000=40×(P/A,i,10)+1000×(P/F,i,10)可知,按半年计算的到期收益率为4%(也可以直接根据发行时平价购买得出按半年计算的到期收益率=半年的票面利率=4%),“按年计算的到期收益率”指的是有效年到期收益率=(1+4%)2-1=8.16%。

2、C公司在20x1年1月1日发行5年期债券,面值1000元,票面利率10%,于每年12月31日付息,到期时一次还本。

要求:(1)假定20x1年1月1日金融市场等风险利率是9%,该债券的发行价应定为多少?(2)假定1年后该债券的市场价格为1049.06元,该债券于20x2年1月1日的到期收益率是多少?(3)该债券发行4年后该公司被揭露出会计账目有欺诈嫌疑,这一不利消息使得该债券价格在20x5年1月1日由开盘的1018.52元跌至收盘的900元。

跌价后该债券的到期收益率是多少(假设能够全部按时收回本息)?【答案】【解析】(1)发行价=100×(P/A,9%,5)+1000×(P/F,9%,5)=1038.87(元)(2)用9%和8%试误法求解:V (9%)=100×(P/A,9%,4)+1000×(P/F,9%,4)=1032.37(元)V (8%)=100×(P/A,8%,4)+1000×(P/F,8%,4)=1066.21(元)I=8.5% (或8.51%)(3)900=1100/(1+i)1+i=1100/900=1.2222跌价后到期收益率=22.22%。

3、对于平息债券,若付息期无限小,下列关于债券价值的说法中,正确的有()。

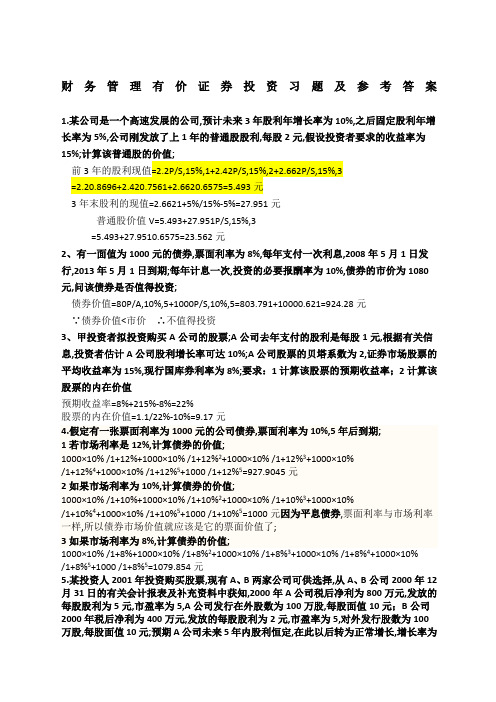

《财务管理》有价证券投资练习题及答案

财务管理有价证券投资习题及参考答案1.某公司是一个高速发展的公司,预计未来3年股利年增长率为10%,之后固定股利年增长率为5%,公司刚发放了上1年的普通股股利,每股2元,假设投资者要求的收益率为15%;计算该普通股的价值;前3年的股利现值=2.2P/S,15%,1+2.42P/S,15%,2+2.662P/S,15%,3=2.20.8696+2.420.7561+2.6620.6575=5.493元3年末股利的现值=2.6621+5%/15%-5%=27.951元普通股价值V=5.493+27.951P/S,15%,3=5.493+27.9510.6575=23.562元2、有一面值为1000元的债券,票面利率为8%,每年支付一次利息,2008年5月1日发行,2013年5月1日到期;每年计息一次,投资的必要报酬率为10%,债券的市价为1080元,问该债券是否值得投资;债券价值=80P/A,10%,5+1000P/S,10%,5=803.791+10000.621=924.28元∵债券价值<市价∴不值得投资3、甲投资者拟投资购买A公司的股票;A公司去年支付的股利是每股1元,根据有关信息,投资者估计A公司股利增长率可达10%;A公司股票的贝塔系数为2,证券市场股票的平均收益率为15%,现行国库券利率为8%;要求:1计算该股票的预期收益率;2计算该股票的内在价值预期收益率=8%+215%-8%=22%股票的内在价值=1.1/22%-10%=9.17元4.假定有一张票面利率为1000元的公司债券,票面利率为10%,5年后到期;1若市场利率是12%,计算债券的价值;1000×10% /1+12%+1000×10% /1+12%2+1000×10% /1+12%3+1000×10%/1+12%4+1000×10% /1+12%5+1000 /1+12%5=927.9045元2如果市场利率为10%,计算债券的价值;1000×10% /1+10%+1000×10% /1+10%2+1000×10% /1+10%3+1000×10%/1+10%4+1000×10% /1+10%5+1000 /1+10%5=1000元因为平息债券,票面利率与市场利率一样,所以债券市场价值就应该是它的票面价值了;3如果市场利率为8%,计算债券的价值;1000×10% /1+8%+1000×10% /1+8%2+1000×10% /1+8%3+1000×10% /1+8%4+1000×10%/1+8%5+1000 /1+8%5=1079.854元5.某投资人2001年投资购买股票,现有A、B两家公司可供选择,从A、B公司2000年12月31日的有关会计报表及补充资料中获知,2000年A公司税后净利为800万元,发放的每股股利为5元,市盈率为5,A公司发行在外股数为100万股,每股面值10元;B公司2000年税后净利为400万元,发放的每股股利为2元,市盈率为5,对外发行股数为100万股,每股面值10元;预期A公司未来5年内股利恒定,在此以后转为正常增长,增长率为6%,预期B 公司股利将持续增长,年增长率为4%;假定目前无风险收益率为8%;平均风险股票的必要收益率为12%,A 公司股票的贝他系数为2,B 公司股票的贝他系数为1.5; 要求:1通过计算股票价值并与股票价格比较判断两公司股票是否应购买;2若投资购买两种股票各100股,该投资组合的预期报酬率为多少 该投资组合的风险如何综合贝他系数1利用资本资产定价模型:RA =8%+212%-8%=16%RB =8%+1.512%-8%=14%A 的股票价值=5P/A,16%,5+5.3/16%-6%P/S,16%,5=41.61元B 的股票价值=2.08/14%-4%=20.8元计算A 和B 公司股票目前市价:A 的每股盈余=8元/股A 的每股市价=58=40元B 的每股盈余=4元/股B 的每股市价=54=20元 因为A 和B 公司的股票价值均高于其市价,因此应该购买.2组合报酬率=8% +1.8312%-8%=15%综合贝他系数=22/3+ 1.51/3 =1.83注:题目中说投资购买两种股票各100股,求组合投资贝塔系数的时候,这两种股票的权重应该一个为2/3,一个为1/3,两种股票的市价不同,那么买同样的股数,投资额不同,权重跟投资额有关;6. 某证券市场现有A 、B 、C 、D 四种股票可供甲投资人选择,该投资人拟采取组合方式进行投资,有关资料如下:1我国现行国库券的收益率为14%;2市场平均风险股票的必要收益率为18%,已知A 、B 、C 、D 四种股票的贝他系数分别为2、1.6、1.2和0.9;要求:1假设A 种股票是由W 公司发行的,请按资本资产定价模型计算A 股票的资本成本; 2假设B 股票为固定成长股票,成长率为6%,预期一年后的股利为3元,当时该股票的市价为18元,那么甲投资人是否购买该种股票;3如果甲投资人以其持有的100万元资金按着5:3:2的比例分别购买了A 、B 、C 三种股票,此时投资组合报酬率和综合贝他系数为多大;4若甲投资人在保持投资比例不变的条件下,将其中的C 种股票售出并迈进同样金额的D 种股票,此时投资组合报酬率和综合贝他系数会发生怎样的变化;5请问甲投资人进行投资组合的目的是什么 如果它的投资组合中包含了全部四种股票,那么它所承担的市场风险是否能被全部取消 如果甲投资人士一个敢于承担风险的投资者,那么它会选择上述组合中的那一种答案:1资本成本=14%+218%-14%=22%2因为:%4.20%)14%18(6.1%14=-⨯+=B R所以:1883.20%6%4.203>=-=B V 故应购买.3因为:%4.20%)14%18(2.1%14=-⨯+=C R所以:%88.20%20%8.18%30%4.20%50%22=⨯+⨯+⨯=ABC R4因为:%6.17%)14%18(9.0%14=-+=D R所以:%64.20%20%6.17%30%4.20%50%22=⨯+⨯+⨯=ABD R5目的是通过投资分散化,使投资者在满意的风险水平下使收益最大或者在满意的收益水平下使风险最小;不能,此时只能承担市场风险,不能承担特有公司特有风险;勇于承担风险,则选择收益率较高的ABC R 组合;。

财务管理 习题第 四 章财务估价

第四章财务估价一、单项选择题。

1.已知某风险组合的期望报酬率和标准离差分别为15%和20%,无风险报酬率为8%,假设某投资者可以按照无风险利率取得资金,将其自有资金200万元和借入资金50万元均投资于风险组合,则投资人总期望报酬率和总标准离差分别为()。

A.16.75%和25%B.13.65%和16.24%C.16.75%和12.5%D.13.65%和25%2.下列有关证券市场线表述正确的是()。

A.它只适用于有效证券组合B.它测度的是证券或证券组合每单位系统风险的超额收益C.证券市场线比资本市场线的前提窄D.反映了每单位整体风险的超额收益3.如果A、B两种证券的相关系数等于0.8,A的标准差为18%,B的标准差为10%,投资比例为0.6和0.4,则该证券组合的标准差等于()。

A.14.80% B.14.20% C.11.84% D.14%4.4. 某企业长期持有A股票,目前每股现金股利2.5元,每股市价20元,在保持目前的经营效率和财务政策不变,且不从外部进行股权融资的情况下,其预计收入增长率为10%,则该股票的股利收益率和期望报酬率分别为( )元。

A、12.5%和22.5%B、13.75和23.75%C、8%和18%D、12%和20%5.某股票标准差为0.6,其与市场组合的相关系数为0.4,市场组合标准差为0.2。

该股票的收益与市场组合收益之间的协方差和该股票的β系数分别为( )。

A、0.048和1.2B、0.12和1.2C、0.24和1.2D、0.12和0.36. 有一纯贴现债券,面值1000元,5年期。

假设必要报酬率为10%,其价值为()元。

A.500B.900C.666.67D.620.97.有一债券面值为1000元,票面利率为8%,每季度支付一次利息,5年到期。

假设必要报酬率为12%,则该债券的价值为()元。

A.924.28B.922.768C.800D.851.258.有一5年期国库券,面值1000元,票面利率12%,单利计息,到期时一次还本付息。

公司财务管理:货币时间价值与证券估价习题与答案

一、单选题1、已知终值求现值(复利)如果现在存入银行一笔资金,能够第5年末取得本利和20000元,假定年利率为2%,按复利计息,每年付息一次。

现在应当存入银行是()元。

A.18182B.18114C.18000D.18004正确答案:B解析:现在应当存入银行的数额 = 20000×(P/F, 2%, 5) = 20000×0.9057 = 18114(元)2、已知普通年金求终值(半年为复利周期)某人每半年存入银行10000元,假定年利率为6%,按复利计息,每半年付息一次。

要求:第4年年末的本利和计算表达式为()。

A.10000×(F/A, 6%, 4)B.10000×(F/A, 3%, 8)C.10000×(F/A, 6%, 8)D.10000×(F/A, 3%, 4)正确答案:B解析:由于每半年付息一次,所以对应的计息期利率 = 6%/2 = 3%,期数为8。

因此,第4年年末的本利和= 10000×(F/A, 3%, 8)。

3、递延年金的现值。

已知一项递延年金的前3年无现金流量,后5年每年年初流入现金流500万元,假设年利率为10%。

这项递延年金的现值是()。

A.1813 万元B.1566 万元C.1994 万元D. 1423 万元正确答案:B解析:总的期限为8年,因为后5年每年年初有流量,即在第4-8年的每年年初也就是第3-7年的每年年末有流量,与普通年金相比,少了第1年年末和第2年年末两期的年金,所以递延期为2,因此现值= 500×(P/A, 10%, 5)×(P/F, 10%, 2) = 500×3.7908×0.8264 = 1566.36(万元),即1566万元。

4、债券价值计算。

某公司拟发行永续债,票面利率为7.5%,面值为1000元,假设投资者要求的报酬率为9%。

要求:则该永续债的价值是()元。

2020注会财管第六章债券、股票价值评估练习题

第六章债券、股票价值评估一、单项选择题()1、某公司发行面值为1000元的5年期债券,债券票面利率为10%,半年付息一次,发行后在二级市场上流通,假设必要投资报酬率为10.25%并保持不变,以下说法正确的是()。

(★★)A、债券溢价发行,发行后债券价值随到期时间的缩短而逐渐下降,至到期日债券价值等于债券面值B、债券折价发行,发行后债券价值随到期时间的缩短而逐渐上升,至到期日债券价值等于债券面值C、债券按面值发行,发行后债券价值一直等于债券面值D、债券按面值发行,发行后债券价值在两个付息日之间呈周期性波动2、两种债券的面值、到期时间和票面利率相同,下列说法正确的是()。

(★)A、一年内复利次数多的债券计息期利率较高B、一年内复利次数多的债券计息期利率较低C、债券计息期利率相同D、债券计息期利率与年内复利次数没有直接关系3、债券到期收益率计算的原理是()。

(★)A、到期收益率是购买债券后一直持有至到期的内含报酬率B、到期收益率是能使债券每年利息收入的现值等于债券买入价格的折现率C、到期收益率是债券利息收益率与资本利得收益率之和D、到期收益率的计算要以债券每年年末计算并支付利息、到期一次还本为前提4、某企业于2019年4月1日以950元购得面值为1000元的新发行债券,票面利率12%,每年付息一次,到期还本,该企业若持有该债券至到期日,其到期收益率()。

(★★)A、高于12%B、低于12%C、等于12%D、难以确定5、估算股票价值时的折现率,不能使用()。

(★)A、股权资本成本B、债券收益率加适当的风险报酬率C、国债的利息率D、投资人要求的必要报酬率6、假设资本市场有效,在股利稳定增长的情况下,股票的资本利得收益率等于该股票的()。

(★)A、股利增长率B、预期收益率C、风险收益率D、股利收益率7、在其他条件不变的情况下,下列事项中能够引起股票期望报酬率上升的是()。

(★)A、当前股票价格上升B、资本利得收益率上升C、预期现金股利下降D、预期持有该股票的时间延长8、假设A公司在今后不增发股票或回购股票,预计可以维持2019年的经营效率和财务政策,不断增长的产品能为市场所接受,不变的营业净利率可以涵盖不断增加的利息,若2019年的可持续增长率是10%,A公司2019年支付的每股股利是0.5元,2019年年末的股价是40元,股东期望的报酬率是()。

[计划]财务管理第债券及股票估价练习题

![[计划]财务管理第债券及股票估价练习题](https://img.taocdn.com/s3/m/bd45d0dbd4bbfd0a79563c1ec5da50e2524dd1ca.png)

00000债券及股票估价练习题1、有一债券面值为1000元,票面利率为8%,每半年支付一次利息,5年到期。

假设必要报酬率为10%。

计算该债券的价值。

2、有一5年期国库券,面值1000元,票面利率12%,单利计息,到期时一次还本付息。

假设必要报酬率为10%(复利、按年计息),其价值为多少?0000003、有一面值为1000元的债券,票面利率为8%,每年支付一次利息,2000年5月1日发行,2005年4月30日到期。

现在是2003年4月1日,假设投资的必要报酬率为10%,问该债券的价值是多少?解析1:债券的价值=1000×4%×(P/A,5%,10)+1000×(P/F,5%,10)=40×7.7217+1000×0.6139=922.77(元)解析2:国库券价值=(1000+1000×12%×5)×(P/A,10%,5)=1600×0.6209=993.449(元)解析3:2003年5月1日的价值=80+80×(P/A,10%,2)+1000×(P/F,10%,2)=80+80×1.7355+1000×0.8264 =1045.24(元)4、C公司2001年1月1日发行5年期债券,面值1000元,票面利率10%,于每年12月31日付息,到期时一次还本。

计算:00000(1)假定2001年1月1日金融市场上与该债券同类风险的利率是9%,该债券的发行价应定为多少?000000(2)假定1年后该债券的市场价格为1049.06元,该债券于2002年1月1日的到期收益率是多少?000000(3)该债券发行4年后该公司被揭露出会计账目有欺诈嫌疑,这一不利消息使得该债券价格在2005年1月1日由开盘的1018.52元跌至900元,跌价后该债券的到期收益率是多少?(假定能够全部按时收回本息)5、王某想进行债券投资,某债券面值为100元,票面利率为8%,期限为3年,每年付息一次,已知王某要求的必要报酬率为12%,请为债券发行价格为多少时,可以进行购买。

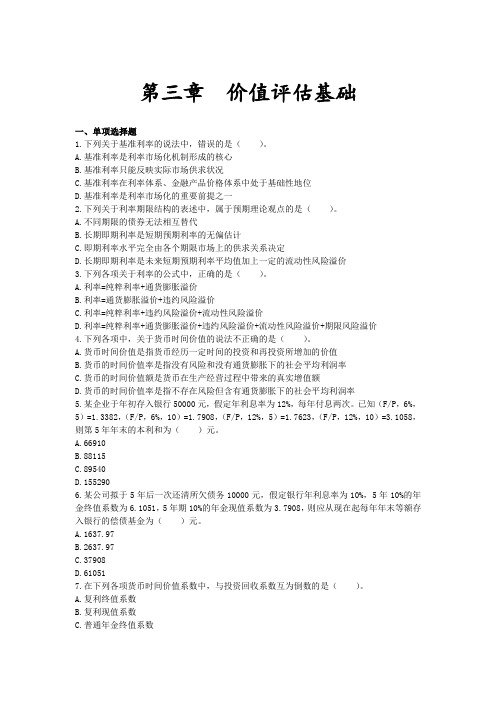

注会财管第三章价值评估基础习题及答案

第三章价值评估基础一、单项选择题1.下列关于基准利率的说法中,错误的是()。

A.基准利率是利率市场化机制形成的核心B.基准利率只能反映实际市场供求状况C.基准利率在利率体系、金融产品价格体系中处于基础性地位D.基准利率是利率市场化的重要前提之一2.下列关于利率期限结构的表述中,属于预期理论观点的是()。

A.不同期限的债券无法相互替代B.长期即期利率是短期预期利率的无偏估计C.即期利率水平完全由各个期限市场上的供求关系决定D.长期即期利率是未来短期预期利率平均值加上一定的流动性风险溢价3.下列各项关于利率的公式中,正确的是()。

A.利率=纯粹利率+通货膨胀溢价B.利率=通货膨胀溢价+违约风险溢价C.利率=纯粹利率+违约风险溢价+流动性风险溢价D.利率=纯粹利率+通货膨胀溢价+违约风险溢价+流动性风险溢价+期限风险溢价4.下列各项中,关于货币时间价值的说法不正确的是()。

A.货币时间价值是指货币经历一定时间的投资和再投资所增加的价值B.货币的时间价值率是指没有风险和没有通货膨胀下的社会平均利润率C.货币的时间价值额是货币在生产经营过程中带来的真实增值额D.货币的时间价值率是指不存在风险但含有通货膨胀下的社会平均利润率5.某企业于年初存入银行50000元,假定年利息率为12%,每年付息两次。

已知(F/P,6%,5)=1.3382,(F/P,6%,10)=1.7908,(F/P,12%,5)=1.7623,(F/P,12%,10)=3.1058,则第5年年末的本利和为()元。

A.66910B.88115C.89540D.1552906.某公司拟于5年后一次还清所欠债务10000元,假定银行年利息率为10%,5年10%的年金终值系数为6.1051,5年期10%的年金现值系数为3.7908,则应从现在起每年年末等额存入银行的偿债基金为()元。

A.1637.97B.2637.97C.37908D.610517.在下列各项货币时间价值系数中,与投资回收系数互为倒数的是()。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

债券及股票估价练习题及参考答案

1、有一债券面值为1000元,票面利率为8%,每半年支付一次利息,5年到期。

假设必要报酬率为10%。

计算该债券的价值。

解析1:债券的价值

=1000×4%×(P/A,5%,10)+1000×(P/F,5%,10)=40×7.7217+1000×0.6139=922.77(元)

2、有一5年期国库券,面值1000元,票面利率12%,单利计息,到期时一次还本付息。

假设必要报酬率为10%(复利、按年计息),其价值为多少?

解析2:国库券价值

=(1000+1000×12%×5)×(P/F,10%,5)=1600×0.6209=993.449(元)

3、有一面值为1000元的债券,票面利率为8%,每年支付一次利息,2000年5月1日发行,2005年4月30日到期。

现在是2003年4月1日,假设投资的必要报酬率为10%,问该债券的价值是多少?

解析3:2003年5月1日的价值

=80+80×(P/A,10%,2)+1000×(P/F,10%,2)

=80+80×1.7355+1000×0.8264

=1045.24(元)

4、王某想进行债券投资,某债券面值为100元,票面利率为8%,期限为3年,每年付息一次,已知王某要求的必要报酬率为12%,请为债券发行价格为多少时,可以进行购买。

解析4:债券价值=100×8%×(P/A,12%,3)+100×(P/F,12%,3)=90.42元

即债券价格低于90.42元可以购买

5、某种股票为固定成长股票,股利年增长率6%,预计第一年的股利为8元/股,无风险收益率为10%,市场上所有股票的平均收益率为16%,而该股票的贝它系数为1.3,则该股票的内在价值为多少元?

解析5:根据资本资产定价模型可知该股票的必要收益率

=10%+1.3×(16%-10%)=17.8%,

股票的内在价值=8/(17.8%-6%)=67.8(元)

6、某债券面值1000元,期限为3年,期内没有利息,到期一次还本,当时市场利率为8%,则债券的价格为多少元。

解析6:债券价格=1000×(P/F,8%,3)=1000×0.794=794元

7、A公司股票的贝他系数为2.0,无风险利率为6%,平均股票的必要报酬率为10%。

要求:

(1)若该股票为固定成长股票,投资人要求的必要报酬率一直不变,股利成长率为4%,预计一年后的股利为1.5元,则该股票的价值为多少?

(2)若股票未来三年股利为零成长,每年股利额为1.5元,预计从第4年起转为正常增长,增长率为6%,同时贝他系数变为1.5,其他条件不变,则该股票的价值为多少?

(3)若目前的股价为25元,预计股票未来两年股利每年增长10%,预计第1年股利额为1.5元,从第4年起转为稳定增长,增长率为6%,则该股票的投资收益率为多少?

解析7:(1)A公司股票必要报酬率=6%+2.0×(10%-6%)=14%

股票价值=1.5/(14%-4%)=15元

(2)A公司股票必要报酬率=6%+1.5×(10%-6%)=12%

股票价值=1.5×(P/A,12%,3)+1.5×(1+6%)/(12%-6%)×(P/F,12%,3)=1.5×2.402+26.5×0.712=22.47元

(3) 25=1.5×(P/F, K,1)+1.5×(1+10%)×(P/F, K,2)+1.5×(1+10%)×(P/F, K,3)+1.5×(1+10%)(1+6%)/(K-6%)×(P/F,K,3)

用试算法计算K

8、有一面值为1000元的债券,票面利率为4%,单利计息到期一次还本付息,期限为3年,2006年5月1日发行,假设投资人要求的必要报酬率为8%(复利,按年计息)。

要求:

(1)计算该债券在发行时的价值;

(2)计算该债券在2007年5月1日的价值;

(3)假设2007年5月1日以900元的价格购入,计算到期收益率(复利,按年计息)

解析8:(1)债券发行价值=(1000+1000×4%×3)×(P/F,8%,3)=889.28元

(2)2007年5月1日的价值=(1000+1000×4%×3)×(P/F,8%,2)=959.84元

(3) 900=(1000+1000×4%×3)×(P/F,i,2)

(P/F,i,2)=0.8036 插值法计算i=11.53%

9、有一面值为4000元的债券,息票利率为4%,2000年5月1日发行,2005年5月1日到期,三个月支付一次利息(1日支付),假设市场利率为8%,并保持不变。

要求:(1)计算该债券在发行时的价格

(2)计算该债券在2004年4月1日的价值

(3)计算该债券在2004年5月1日支付前的价值

(4)计算该债券在2004年5月1日支付后的价值

解析9:(1)发行时的债券价格=40×(P/A,2%,20)+4000×(P/F,2%,20)

=40×16.351+4000×0.673=3346.06

(2)2004年4月1日的价值=[40+40×(P/A,2%,4)+4000(P/F,2%,4)] ×(P/F,2%,1/3)

=(40+40×3.808+4000×0.924)×0.993=3861.85

(3)2004年5月1日支付利息之前的价值=40+40×(P/A,2%,4)+4000(P/F,2%,4)

=40+40×3.808+4000×0.924=3887.5

(4)2004年5月1日支付利息之后的价值=40×(P/A,2%,4)+4000(P/F,2%,4)

=40×3.808+4000×0.924=3847.51

10、某上市公司本年度的净收益为20000万元,每股支付股利2元。

预计该公司未来三年进入成长期,净收入第1年增长14%,第2年增长14%,第3年增长8%,第4年级以后将保持其净收益水平。

该公司一直采用固定利率支付率政策,并打算今后继续实行该政策。

该公司没有增发普通股和发行优先股的计划。

要求:(1)假设股权资本成本为10%,计算股票的价值

(2)假设股票的价格为24.89元,计算股票的预期收益率

解析10:

(1)第1年股利=2×(1+14%)=2.28

第2年股利=2.28×(1+14%)=2.60

第3年股利=2.6×(1+8%)=2.81

股票的价值

=2.28×(P/F,10%,1)+2.60×(P/F,10%,2)+2.81/10%×(P/F,10%,2)=27.44

(2)24.89=2.28×(P/F,i,1)+2.60×(P/F,i,2)+2.81/10%×(P/F,i,2)

股票的预期收益率i=11%。