中国房地产价格与宏观经济波动_基于PVAR模型的研究

货币政策冲击与房价波动:基于PVAR模型的量化分析

货中政策冲去与房价政动:基于PV A R模型的量化分巴曙松武阳邸超伦(南开大学金融学院,天津300350)【摘要】文中运用PV A R模型从货币政策价格型效应和数量型效应两方面对房价的冲击反应进行了分析。

首先通过面板个体固定效应模型分别对货币政策的价格型效应和数量型效应的显著性进行了检验,检验结果显示,货币政策与房地产价格存在显著的正相关关系。

其后,文章构建了 PV A R模型,并 检验了其稳定性,根据脉冲响应图和方差分解,表明货币政策价格型效应冲击短期内对房价具有较大的正影响,而数量型效应冲击短期内对房价具有较大的负影响,但两者都具有一定的时滞性。

【关键词】货币政策;房价波动;面板向量自回归【中图分类号】F293.30 【文献标志码】A【文章编号】1003-0166(2019)01-0072-10doi:10.3969/j.issn.1003-0166.2019.01.0110引言自1998年我国国务院发布《进一步深化住房制度改 革,加快住房建设的通知》以来,我国房地产市场进入高 速发展期。

房地产市场得以不断完善,逐步成为我国国民 经济的重要的基础性产业和支柱产业,房地产市场的稳 定发展关系着我国国民经济的命脉。

随着我国经济发展 水平不断提高,人民收入稳步提高,城镇居民人均可支配 收入到2016年达33 616元,相比1999年增长了近5 倍,住宅商品房销售面积高达137 539.93万m2,相比 1999年的13 645.21万m2,增长了近10倍。

近年来,由于 人民可支配收入的快速增长以及房地产所特有的兼具消 费品和投资性的特征,使得人民对于住房的两种需求——改善住房环境的需求和资产配置的投资性需求越来越大,住宅商品房价格上涨,截至2016年底,我国 住宅商品房平均销售价格7 203元/m2,相比1999年房 价上涨了近4倍。

国内一线城市的房价明显高于二三线城市,如北 京市2016年房价高达28 489元/m2,而石家庄房价为 7 354元/m2,过高的房价已成为国民经济稳定可持续发 展必须解决的问题。

基于PVAR模型的商品房价格影响因素分析

基于PVAR模型的商品房价格影响因素分析随着城市化进程的加快和人民生活水平的提高,商品房已经成为了人们生活中不可或缺的一部分。

而商品房价格的波动一直是社会关注的焦点之一。

因此了解商品房价格的影响因素对于政府制定相关政策和市场参与者进行投资决策都具有重要意义。

本文将采用PVAR模型进行商品房价格影响因素的分析,希望能为相关决策提供一定的参考依据。

1. 研究背景商品房价格的波动受多种因素的影响,包括经济发展水平、土地供应、利率政策、人口流动等。

建立一个能够包含多个因素的分析模型是十分必要的。

PVAR模型是Panel Vector Autoregression的缩写,是一种多变量的面板数据模型,它能够分析不同变量之间的动态关系。

PVAR模型能够很好地帮助我们理解商品房价格受到的各种因素的影响。

2. 数据和模型本文将选取一些典型城市的商品房价格指数作为被解释变量,同时选取GDP增长率、居民收入水平、人口流动指数、土地供应指数、利率水平等多个因素作为解释变量。

然后,我们将使用PVAR模型进行分析,得出各个因素对商品房价格的影响效应。

3. 分析结果通过对数据进行处理和PVAR模型的估计,我们得到了一些初步的结果。

我们发现GDP 增长率对商品房价格有显著的正向影响,说明经济的发展水平对商品房价格起着重要的作用。

居民收入水平也对商品房价格有显著的正向影响,这表明人们的购房能力对商品房价格也有一定的影响。

人口流动指数对商品房价格的影响较为复杂,它可能对商品房价格产生正向或负向的影响,这取决于城市的具体情况。

土地供应指数对商品房价格有显著的正向影响,说明土地供应的增加会推动商品房价格上涨。

利率水平对商品房价格也有显著的影响,利率的上涨将会抑制商品房价格的上涨。

4. 结论与展望通过PVAR模型的分析,我们得出了一些初步的结论。

商品房价格受到多种因素的影响,其中经济发展水平、居民收入水平、土地供应量等因素对商品房价格的影响比较显著。

中国房地产价格动态变化的宏观经济影响--基于 FAVAR 模型的实证分析

中国房地产价格动态变化的宏观经济影响--基于 FAVAR 模型的实证分析孙涛;郑晓亚【期刊名称】《贵州财经大学学报》【年(卷),期】2015(000)005【摘要】基于 FAVAR 模型框架,选取14个大类、95个经济变量实证研究房地产价格变动对宏观经济的影响,发现 FAVAR模型能够提供比传统 VAR 模型更符合经济事实的实证结论。

一方面房地产价格上升对经济依然存在短期刺激作用,但已低于先前估计,且不利于经济结构调整,最终将导致中长期经济下滑;另一方面房地产价格下降虽有利于中长期结构调整和经济增长,但其带来的短期经济下滑幅度将超出我国经济可承受范围。

与此同时,房价波动将引致汇率和利率出现大幅波动,企业资产负债率出现大幅上升,融资条件恶化,进而使银行体系的稳定性受到冲击。

灵活运用房地产调控措施,适度放松房地产调控政策,推进户籍改革,维持房地产价格稳定应成为现阶段房地产政策的重中之重。

%By implementing FAVAR model,based on 95 economic variables in 14 categories,this paper empirical studied the influence of house price changes on macroeconomic stability.We find that our result is more effective than previous results which used VAR models.The rise of house price has an important influence on economic growth in the short -term,but smaller than previous estimate and is harmful to the adjustment of economic structure in the long -term. However,the fall of house price lead to the fluctuations of exchange rate and interest rate,the sharp rise in asset -liability ratio,and the sharpslowdown in economy in the short -term.Regulating the house market in a more flexible way (such as relaxing home -purchase restrictions and the reform of household registration system),which is aimed to maintain the house price stability,is the key point of the current policies.【总页数】10页(P26-35)【作者】孙涛;郑晓亚【作者单位】广西壮族自治区财政厅,广西南宁 530021;上海财经大学博士后流动站,上海 200433【正文语种】中文【中图分类】F832【相关文献】1.中国货币政策对当前宏观经济影响的测度——基于FAVAR模型的分析 [J], 梁向东;刘兵权;文林2.消费信贷政策的传导效应——基于FAVAR模型的实证分析 [J], 李海央3.中国房地产价格动态变化的宏观经济影响——基于FAVAR模型的实证分析 [J], 孙涛;郑晓亚;4.人民币汇率变动的价格传递效应——基于SV-TVP-FAVAR模型的实证分析 [J], 刘金全;石睿柯;徐阳5.全球流动性对国际大宗商品价格的影响——基于TVP-FAVAR模型和2000—2017年数据的实证分析 [J], 谭小芬; 熊玲誉; 宋佳馨因版权原因,仅展示原文概要,查看原文内容请购买。

我国房价的货币因素与宏观影响的动态传导研究——基于TVPSV-VAR 模型的分析

变量—房地产开发投资—房价—宏观经济和金融市 场”这一传导路径,但房价与宏观变量间的关系呈动 态变化。一是 2004 年房地产业融资多元化,信贷不 再是房地产企业从金融市场获取资金的唯一渠道,信 托、委托贷款和股权等也成为重要资金来源,而上述 融资是社会融资规模的组成部分,这引发了学者对三 个中介变量与房地产开发投资、房价相关性的比较研 究,各中介变量与房价的相关性强弱如何,相关性随 时间如何变动?二是政府调控、房地产周期均会影响 房地产与宏观经济和金融市场的关系,房价与产出、 物价、金融市场之间有何关系,相互关系如何变动?

二、文献综述 关于货币、信贷、社会融资规模对资产价格的影 响,王擎和韩鑫韬 (2009)[2]利用我国 1998—2008 年 季度数据构建扰动项时变的 MGARCH-BEKK 模型, 发现货币增长率波动与房价增长率波动具有相似性。 Bernanke 和 Gertler (1989)[3]认为信贷和资产价格间常 存在正反馈机制,Hofmann (2003)[4]通过 20 个发达国 家数据,也发现短期内房价与信贷规模呈互相增强关 系。一些实证研究认为信贷与房价的关系在房价上涨 时更明显 (Goodhart 和 Hofmann,2007)[5],房价上涨 时 对 信 贷 扩 张 的 响 应 更 大 (Collyns 和 Senhadji, 2002)[6]。一些文献指出,与货币总量相比,信贷总量 对资产价格的影响更显著 (陈继勇等,2013)[7]。一些 研究认为社会融资规模与房价相互作用明显,控制住 前者能在一定程度上左右房价变化 (杜龙波和高婧, 2014;杨艳慧,2016)[8,9]。 关于资产价格与产出、物价和金融市场的关系, Alchian 和 Klein (1973)[10]认为,若预期未来价格水平 上涨,在其他条件不变时,住房和股票价格也将上 涨。2000 年之前多数国内研究认为我国资产价格 (主 要 是 股 价) 与 宏 观 经 济 变 量 不 相 关 (谈 儒 勇 , 1999)[11];一些研究发现资产价格与宏观经济变量间的 关系会随着资本市场发展程度的提高而增强 (吕江 林,2005;蒋海和伍雪玲,2013)[12,13]。多数研究认为 资产价格,特别是房价与未来 CPI 存在一定相关性, 但 股 价 与 CPI 的 相 关 性 难 以 准 确 度 量 (Filardo, 2000;罗雁,2018)[14,15]。罗雁 (2018)[15]利用动态条件 相关系数模型研究我国 2006—2016 年数据,发现各样 本期间房价波动与实际产出、通胀率的关系较大。刘 晓欣等 (2017)[16]采用主成分分析法构建了衡量金融稳 定程度的指标,通过 SVAR 模型研究我国 2002—2016 年月度数据,发现房价上涨会使金融稳定性短期内提 升、长期内下降。沈悦等 (2020)[17]基于 2000—2018 年我国 35 个大中城市面板数据构建 PVyright©博看网 . All Rights Reserved.

基于FAVAR方法的房价波动与宏观经济关联性分析研究

一、相关研究状况我国房地产行业改革始于1998年,国务院发布的《进一步深化住房制度改革,加快住房建设的通知》标志着我国房地产行业进入一个高速发展的阶段。

经过二十多年的发展,房地产市场不断完善,其蓬勃发展推动了我国经济持续高速增长,房价的波动不仅影响我国经济发展,同时也与民生经济息息相关。

我国宏观经济与房地产的价格波动有着密切的关联性,普通模型无法将与房价大量相关的经济变量纳入考量范围之内。

因此,本文采用FAVAR 模型对房价和宏观经济进行研究,该模型可以包含大量与房价相关的宏观经济变量,从而深度分析房价和宏观经济的动态关联性,最后根据分析结果为我国政府和相关金融机构提出相关建议,使之能有效促进房地产行业健康发展。

房价波动与宏观经济的动态关联性一直是众多学者研究的热点,首先宏观经济对房价有明显影响,企业的投资需求会受到宏观经济的影响,而企业的投资需求又会影响利率的变动,虽然利率的变动并不能直接决定房价的涨跌,但却可以通过控制房地产的需求和供给,达到间接影响房价的效果。

针对宏观经济对房价波动的影响,国内外学者利用不同方法和数据对宏观经济对房价波动的影响进行了研究。

Cecchheeti、Borio 和Lowe 等人通过研究发现货币政策对房价有显著性影响,Rapach 和Strauss、Vargas 和Das 等人发现许多宏观经济变量会对房价产生影响。

Goodhart 和Hofmann 研究发现美国实施的货币政策对房价存在正向冲击效果。

国内针对宏观经济对房价的影响研究时间较短,但是相关理论研究发展较为迅速。

袁俊芳、朱嘉伟和孙环通过多元回归模型得出居民收入不仅与消费率成负相关关系,同时与房价也成负相关关系。

许小年等人通过实证分析发现货币供应量对房价波动有正向冲击作用。

林江等人通过深圳市房价数据发现信贷政策和公众预期对于房价有明显的作用。

张冲的研究得出结果与袁俊芳等人的研究结果相反,即房价与居民消费之间无明显相关性。

基于VAR模型对我国房价波动因素的动态分析

大陆桥视野·2016年第18期 5决策的科学性,进而实现企业的科学管理。

前面已经提到,我国目前的民营企业多数为家族企业,而由于投资的集中,使得家族成员直接进入了企业的管理层,因此目前民营企业存在着治理结构不健全的问题,其主要体现在两个方面:其一,目前许多民营企业的管理人在长期的治理习惯的束缚下,不愿意进行公司结构的调整;其二,一股独大的情形在民营企业中比较普遍,许多民营企业不设立“三会”,这样就是的管理层在制定决策时往往独断专行,从而使得整个治理过程带有浓重的“人治”色彩。

3.民营企业品牌以及人才管理方面的问题。

由于股权的模糊以及治理结构的不健全,导致了民营企业无法从长远的角度制定发展战略,而这势必会影响到企业的品牌管理和人才的培养。

从品牌管理上来看,由于缺乏品牌竞争意识,许多民营企业缺乏品牌创新的意识和能力,不能利用品牌形成无形的资产,从而导致企业只能在低效率的竞争中,获取微薄的利润;而在人才培养方面,由于家族力量的干预以及认识上的误区,许多民营企业在人才引进和培训方面并不积极,在经济模式转型时期,人才的竞争优势无法得到有效地发挥,从而严重影响了民营企业的长远发展。

四、实现民营企业管理体制创新的策略在经济模式转型时期,民营企业管理体制中的矛盾已经暴露无遗,因此为推动民营企业的发展,保证民营企业继续为社会主义市场经济做出应有的贡献,我们就必须从企业管理体制的相关理论和知识出发,并结合上述问题,用创新的发展理念,实现民营企业管理体制的全面改革。

首先,优化股权结构。

股权结构关系着利润分配,因此我们应该根据民营企业股权结构中存在的问题,以及企业的发展特点制定相应的股权结构策略。

在优化股权的过程过程中,民营企业主要应该从以下两个方面入手:其一,合理划分家族财产和企业财产,即企业应该按照投资人的投资比例确定清晰的股权,以避免管理人对企业资产的滥用;其二,合理划分企业与员工之间利润配置比例关系,即民营企业应该本着保证员工权益,激发员工工作积极性的原则,发挥人才在企业管理中的作用。

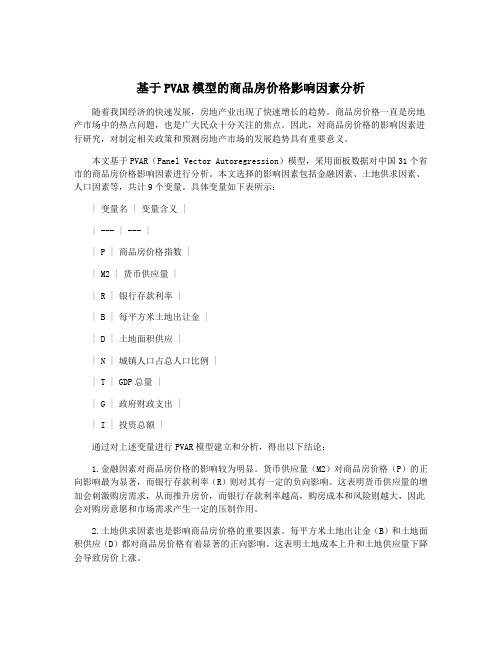

基于PVAR模型的商品房价格影响因素分析

基于PVAR模型的商品房价格影响因素分析随着我国经济的快速发展,房地产业出现了快速增长的趋势。

商品房价格一直是房地产市场中的热点问题,也是广大民众十分关注的焦点。

因此,对商品房价格的影响因素进行研究,对制定相关政策和预测房地产市场的发展趋势具有重要意义。

本文基于PVAR(Panel Vector Autoregression)模型,采用面板数据对中国31个省市的商品房价格影响因素进行分析。

本文选择的影响因素包括金融因素、土地供求因素、人口因素等,共计9个变量。

具体变量如下表所示:| 变量名 | 变量含义 || --- | --- || P | 商品房价格指数 || M2 | 货币供应量 || R | 银行存款利率 || B | 每平方米土地出让金 || D | 土地面积供应 || N | 城镇人口占总人口比例 || T | GDP总量 || G | 政府财政支出 || I | 投资总额 |通过对上述变量进行PVAR模型建立和分析,得出以下结论:1.金融因素对商品房价格的影响较为明显。

货币供应量(M2)对商品房价格(P)的正向影响最为显著,而银行存款利率(R)则对其有一定的负向影响。

这表明货币供应量的增加会刺激购房需求,从而推升房价,而银行存款利率越高,购房成本和风险则越大,因此会对购房意愿和市场需求产生一定的压制作用。

2.土地供求因素也是影响商品房价格的重要因素。

每平方米土地出让金(B)和土地面积供应(D)都对商品房价格有着显著的正向影响。

这表明土地成本上升和土地供应量下降会导致房价上涨。

3.人口因素对商品房价格的影响也有一定的作用。

城镇人口占总人口比例(N)对商品房价格有着显著的正向影响。

这表明城市化进程的加速会带来更多的购房需求,从而推升商品房价格。

4.经济因素包括GDP总量(T)和政府财政支出(G)都对商品房价格有着一定的正向影响,说明经济发展和政府投资都能够促进房地产市场的发展和房价的上涨。

我国房地产价格对经济增长的影响分析——基于VAR模型

贵文等 (2010) 通过协整检验表明房地产投资与地区经济增长间存 在长期关系,通过格兰杰因果检验表明房地产投资可以促进地区经 济增长[6] 。

第二种观点认为房价上涨对经济增长产生负向影响,房价过度 偏离经济基本面的上涨,不仅不会给经济带来促进作用,反而会影 响投资者或者企业对价格信号的反应,从而导致资源配置不合理, 影响 经 济 的 增 长 ( Gelain, Lansing & Mendicino,2015 )[7]。 孔 煜 (2009) 认为,金融深化的过度发展会加速中部和东部的房价上升, 使其越发偏离经济基本面,相应地,会阻碍东中部的经济增长,还 有可能带来金融风险[8]。王擎和韩鑫韬 (2009) 认为房地产价格与 货币供 应 量 M2 的 联 动 会 引 起 GDP 的 增 速 下 滑[9]。 陈 斌 开 等 (2015) 认为高房价会造成房地产市场的供需不平衡,降低 TFP 和 资产配置的效率[10]。

第三种观点认为,房价对经济增长的影响是非线性的。沈悦和 刘洪玉 (2002) 通过建立相关的指标体系,对房价和城市的经济水 平进行了相关性检测,发现只有当房价在比较合理的区间时,房价 的上升才会对城市的经济发展起到拉动作用,而一旦上涨幅度超过 这个区间,房价的上升就会阻碍经济增长[11]。段忠东 (2012) 运用 门限自回归模型来分析刻画房价波动与产出之间的非线性关系,结 果发现房价的增长率存在门限效应。当房价的增长率处于高增长区 间时,房价的增长对产出的影响不显著; 而当房价的增长率处于低 增长区间时,房价的增长会促进产出增长[12]。

三、理论机制 房价的上升一方面可能会通过财富效应等对实体经济增长产生 带动效应 ( 许宪春,2015 )[14],另一方面也可能会直接通过消费、 投资和政府支出等,或者间接地通过金融对实体经济产生挤出效应 ( 彭俊华等,2017 )[15] 。当房价的上涨幅度较平稳,即处于平稳上 升 时期时,房地产投资的回报与其他资产投资相比差别不大,市场上 的购房需求则以刚性需求为主。而刚性需求主要受到结婚生子等相 对客观的因素影响,因此,这个时期的房地产投资会表现得比较平 稳。在企业行为方面,如果房价的上升不足以使得房地产开发商的 利润明显高于其他实体产业的利润,则企业在房地产方面的开发投 资就会相对比较平稳。 如果房价在短期内出现了大幅度飙升的现象,而与此同时,其 他商品的价格并没有出现大致相同幅度的增长,市场上就会出现结 构性的通货膨胀。在家庭行为方面,居民在具有房价上涨预期的情 况下,出于获取利益的动机,则对住房的投资投机性将会加剧,出 于收入的约束,很多家庭就会加大储蓄力度,从而减少消费,由此 产生了房价对居民消费的 “挤出效应”。从企业行为来看,由于房 价有继续上涨的预期存在,短期内,房地产企业会囤积土地或高价

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国房地产价格与宏观经济波动——基于PVAR 模型的研究*李颖胡日东*本文得到教育部科学技术研究重点项目(项目号:209148)、国家软科学研究计划(2008GXS5D130)和福建省数量经济学研究生教育创新基地的联合资助。

内容提要房地产价格和宏观经济波动之间存在密切的关系。

本文基于我国1999—2008年31个省市的面板数据,利用PVAR 模型对我国房地产价格和宏观经济波动之间的关系进行了实证分析。

结果表明,我国的房地产价格和GDP 之间存在着双向的互动关系,既相互拉动又相互牵制。

通过本文的分析发现,房地产价格的波动受宏观经济的影响更显著一些,房地产价格受宏观经济支持,宏观经济的运行状况对房地产价格的涨跌起到了决定性作用。

关键词房地产价格宏观经济波动面板向量自回归模型一、引言由美国次贷危机引发的国际金融危机,使世界金融体系乃至整个经济遭受自大萧条以来最严重的创伤。

金德尔伯格(2000)的研究表明,从17世纪至20世纪90年代初期,全球范围内42次重要的经济与金融危机中有21次左右都与房价的暴涨与暴跌有关。

房地产业是国民经济的基础性、先导性、支柱性行业,房价的大起大落势必会给国家的经济发展和社会发展带来冲击。

近年来,我国房地产业得到了迅速发展,各个地区的房价不断攀上新高,其中北京、上海、杭州、深圳等大城市的房价上涨尤为迅速。

至此,房价持续上涨已经成为全社会关注的热点,房地产价格的变化和宏观经济波动之间的关系也成为各界普遍关心的问题。

从国外的文献来看,大部分的经济学者对于房地产价格与宏观经济关系的实证研究,主要侧重于从均衡理论、收入假说等经济理论的角度出发。

Demary (2009)利用结构向量自回归(Structural Vector Autoregressive,简称SVAR )模型研究了10个OECD 国家房地产价格与通货膨胀率、产出及利率的关系,指出货币冲击与产出冲击对房地产价格有影响,另一方面房地产价格冲击对宏观经济主要变量也有一定的作用。

近年来我国经济学界对房地产行业的相关研究也日渐增多。

梁云芳、高铁梅、贺书平(2006)利用协整分析和HP 滤波,计算出房地产均衡价格水平,通过房地产价格偏离均衡价格的波动状态,得出我国房地产市场价格的偏离只是受部分地区影响的结论。

从国内的文献来看,在大多数研究的模型中,经济增长均是外生变量,研究者没有建立经济增长和房价变化的互动模型,也没有指出经济增长引起房价变化的具体原因和传导路径。

有鉴于此,本文的不同之处在于采用面板数据向量自回归(PVAR )的计量方法,把所有变量均视作内生,真实反映出各变量之间的互动关系;同时面板VAR 的方法能够分解出各个冲击对变量的影响,从而得到排除其他因素干扰的影响因子,分析出我国宏观经济和房地产价格之间的“纯粹”关系。

运用面板数据进行实证研究,不仅可以扩大样本量,而且可以增加自由度,减少自变量间多重共线性的影响。

我国不同地区受宏观经济政策和住房制度改革的影响基本同步,运用我国各省市的数据分析,能在一定程度上揭示房地产价格与宏观经济关系的基本特征。

二、变量、数据与模型(一)变量本文重点分析房地产价格和宏观经济波动的关系,同时加入利率和人均可支配收入作为控制变量。

在选择研究变量时,考虑到现有文献及我国的实际情况,具体选取如下:商品房销售价格(Price),单位:元/平方米,反映房地产价格的指标。

由于我国当前房地产交易以新建商品房为主,平均销售价格基本能反映当地的房地产价格情况。

国内生产总值(GDP),单位:元,反映宏观经济的重要指标。

经济发展水平与房地产业有重要的互动影响,预计该变量对房地产价格的影响为正。

1—3年贷款基准利率(R)。

该变量主要作为影响房地产供给和需求的变量,理论上利率上升会降低房地产价格。

城镇家庭平均每人可支配收入(Income),单位:元。

由于目前我国房地产市场主要是针对城镇居民,故选取城镇家庭平均每人可支配收入为代理变量。

作为影响房地产需求的变量,预计该变量对房地产价格影响为正。

本文在进行实证研究时对上述变量的原始数据均取了自然对数,这样做一方面可以减小数据存在的异方差问题,另一方面不会改变其时序性质,并且可以使其趋势线性化。

处理后的各变量分别表示为:Ln(Price)、Ln(GDP)、Ln(Income)、Ln(R)。

(二)数据来源本文所用数据来自《中国统计年鉴》、中经网数据库、中国人民银行网站和国家统计局网站。

根据数据的可得性,考虑到1998年我国取消了住房实物分配制度,促进了城镇住房制度改革,因此本文选取了1999年到2008年我国大陆31个省、自治区、直辖市的面板数据,其中利率以中国人民银行公布的该年份1月1日所实行的1—3年基准贷款利率为准。

(三)PVAR模型本文采用面板数据向量自回归(Panel Data Vector Autoregression,PVAR)的计量方法。

PVAR的估计方法最早见于Holtz-Eakin等(1988),随后这一方法得到了进一步的发展。

面板VAR是多元系统方程,是一个相当灵活的分析框架,回归方程所有变量滞后项均考察在内。

沿袭VAR的优点,又不同于传统的VAR模型,面板VAR是基于微型理论模型去定量分析面板数据间动态关系的统计工具。

PVAR能把目标变量看成一个内生系统来处理,真实反映变量间的互动关系;正交化脉冲—响应函数能分离不同因素对房地产价格的影响程度,同时也是有效的动态分析工具。

PVAR的三个主要估计步骤为:1、利用GMM方法在面板数据上估计VAR;2、估计脉冲—响应函数;3、方差分解,进一步说明影响因素的大小。

本文采用一阶滞后回归的PVAR模型,模型如下:y it=αi+γt+Γy it-1+μit其中,y it=(Price it,GDP it,Income it,R it)是基于面板数据的4×1的变量向量,i代表各省市自治区,t代表年份,Γ是4×1的系数矩阵,αit是4×1的个体效应向量,γt是4×1的年效应向量。

即系统由四个方程组成,第m(=1,2,3,4)个方程可表示为y it m=αi m+γt m+Γm y it-1+μit m,其中扰动项μit m满足E(μit m|,αi m,γt m,y it-2,y it-3,…)=0。

三、实证分析(一)在面板数据上估计VAR本文采用前向均值差分(forward mean-differ⁃encing),也称Helmert过程来处理模型包含的固定效应,然后利用GMM方法得到系数的有效估计。

(1)由表1的PVAR估计结果可以得到:房地产价格对GDP的动态反应为正值0.410。

表明国民经济的高速增长促进了房地产产业的发展,房地产的发展状况离不开宏观经济的支持。

国内生产总值GDP 是一个衡量宏观经济发展的重要指标,因此从这个表1PVAR(1)估计结果注:括号内为T检验值,***、**、*分别表示1%、5%和10%的显著性水平。

角度分析,各地区的经济增长意味着经济活动能力的扩大。

伴随着城市化程度的提高,住房的需求也有所增加。

同时,随着经济的发展,城市基础设施、环境以及房屋质量均有所改善,房屋的实际价值得到提升,带来了房价长期上涨的潜力。

这些都是宏观经济波动影响房价的途径,所以房地产价格和宏观经济增长呈现正相关关系是合理的。

(2)结合表中GDP对人均可支配收入的正效应,以及人均可支配收入与房地产价格之间的正相关关系,可以说明随着经济的增长,城镇居民的可支配收入明显增长,极大地提高了城镇居民的实际购买能力。

当人均可支配收入较高时,人们会增加对房地产的购买,这将直接带动房地产市场的繁荣,反之则导致房价的下降。

因此以人均可支配收入作为控制变量,对房地产价格产生的是正向影响。

(3)房地产行业属于资金密集型产业,其供给和需求都离不开银行的资金支持。

从表1估计结果利率与房价之间的回归系数为-0.498可以看出,两者之间的关系为负。

就房地产的供给而言,银行利率变动对房地产投资具有重要影响。

从房地产的需求来说,扩张性的货币政策将使利率水平下降或者贷款利率下调均会刺激消费者的购房需求,对购房起到促进作用,造成房价的上升。

反之,利率提高将导致房地产价格下跌。

因此,利率对房地产价格的影响为负。

(4)从GDP作为依赖变量的角度来分析,表1中房价对GDP的正值影响可以看出房地产业的发展反过来会对经济发展产生一定的推动作用。

房价和宏观经济之间存在正反馈机制,房地产周期和经济周期之间具有互动性。

一方面,由于房地产价格上升引起了“财富效应”,使房地产拥有者感到富有而导致消费支出的增加,最终导致了总需求的增加促进了社会总消费。

另一方面,房地产业作为主导型产业,对其他相关行业的发展具有带动作用,前向推动、后向拉动、侧向关联这几个方面都对经济起到了直接或间接的影响。

房地产投资是固定资产投资的重要组成部分,房地产投资的蓬勃发展,必然有利于带动社会总投资的增加。

图1脉冲响应图综上分析,我国GDP的走势对于房地产价格的涨跌具有决定性影响,宏观经济的波动性有助于研究房地产价格的变化趋势;同时房地产价格的走势也反映出了经济的发展情况。

(二)估计脉冲响应函数脉冲响应函数描述的是模型中某一变量的正交化新生(Innovation)对系统中每一个变量的影响,可以通过各变量对冲击的动态反应情况,具体分析各冲击因素对其他因素的影响。

(1)根据脉冲响应图显示,房地产价格的冲击对GDP的影响保持为正,期间略有上升趋势但反应不太强烈,最终趋于影响值非常小的正响应状态。

即房地产价格的冲击对GDP有短期的很小的同向影响,这一结果表明房地产价格的加速上升总体上对经济增长具有拉动作用,但是对GDP的影响比较小。

(2)考察GDP对房地产价格的影响,即第二列第一个图所显示,宏观经济的冲击使房地产价格受到了明显的影响,房地产价格表现出正面积极的响应。

总体趋势是较平稳的上升后有所下降,最后保持在一个比冲击前高的响应水平。

从这个现象可以看出,我国房地产市场应对经济冲击的灵活性越来越高,正逐步走向市场化。

经济的发展水平和增长速度在很大程度上影响着房地产业的发展水平,房地产的发展依赖于良好的国民经济整体运行状况。

(3)对房地产的需求而言,受宏观经济波动影响的居民可支配收入是一个重要影响因素。

但是通过本文的脉冲响应图得出,给人均可支配收入一个正的冲击,房地产价格的变化并不太明显。

说明人均可支配收入不是影响房地产价格波动的主要因素。

(4)根据第四列第一个图,房地产价格明显与利率成反方向变化,即房价对利率的冲击表现出负响应状态。

从房地产的供给方面来看,宏观经济的变动通过利率进一步影响了实际的房地产投资。

从需求方面分析利率变动对房地产价格的传导作用,贷款利率的上升导致房地产投资的收益相对缺乏吸引力,进而引起房地产需求的减少。