长沙市土地交易涉及的税费一览表

长政发[2006]19号《长沙市国有土地有偿使用规定》

![长政发[2006]19号《长沙市国有土地有偿使用规定》](https://img.taocdn.com/s3/m/1772164fe518964bcf847c97.png)

长沙市人民政府关于印发《长沙市国有土地有偿使用规定》的通知长政发〔2006〕19号各区、县(市)人民政府,市直机关各单位:现将《长沙市国有土地有偿使用规定》印发给你们,请遵照执行。

长沙市人民政府二○○六年六月十三日长沙市国有土地有偿使用规定为规范国有土地有偿使用管理,建立适应社会主义市场经济的土地市场,根据《中华人民共和国土地管理法》等的规定,制订本规定。

一、本规定适用于长沙市行政区域内国有土地使用权出让、租赁(包括政府租让和土地使用权者出租)、作价出资或入股、转让(包括出售、交换、赠与)、抵押等有偿使用行为。

二、国有土地有偿使用管理工作由市、县(市)国土资源行政主管部门负责。

三、严格依法供应国有建设用地,推进国有建设用地的集约高效利用。

制定并执行经营性等用地的年度出让土地使用权总面积计划。

四、新增建设用地、城市规划区内可以置换统一开发或者其他可以调整使用的存量建设用地,应当纳入市、县(市)政府统一收购储备范围。

市、县(市)人民政府国土资源行政主管部门建立土地收购储备制度。

市、县(市)财政每年应当拨付部分国有土地有偿使用收入列入土地收购储备专项资金。

土地收购储备与土地统征开发实行地块预(概)决算制,由市、县(市)国土资源行政主管部门会同同级财政、物价等部门审核,报市、县(市)人民政府批准执行。

五、国有建设用地的供应,除法律、法规及国家《划拨用地目录》规定可使用划拨土地使用权外,一律实行有偿使用。

商业、旅游、娱乐、商品住宅等各类经营性用地必须采取招标、拍卖、挂牌方式出让。

经营性基础设施用地逐步实行有偿使用。

工业项目用地也应逐步实行招标拍卖挂牌方式出让。

经营性房地产开发不得采取租赁、作价出资或入股方式供应土地。

六、有计划地安排土地供给市、县(市)人民政府确定的统建机构用于统建廉租、微利住宅(经济适用房)。

合理布局建设,确定住宅户限建筑面积,明确廉租条件,确保住房困难家庭改善居住环境。

七、土地使用权出让年限在有关法规规定的不同用途的最高使用年限内确定。

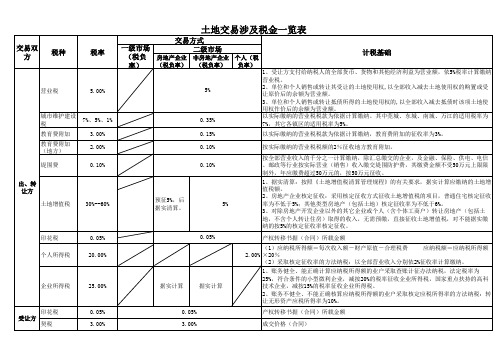

土地交易税金一览表

按实际缴纳的营业税税额的2%征收地方教育附加。

按全部营业收入的千分之一计算缴纳,除汇总缴交的企业,及金融、保险、供电、电信 、邮政等行业按实际营业(销售)收入缴交堤围防护费,其缴费金额不受50万元上限限 制外,年应缴费超过50万元的,按50万元征收。 1、据实清算:按照《土地增值税清算管理规程》的有关要求,据实计算应缴纳的土地增 值税额。 2、房地产企业核定征收:采用核定征收方式征收土地增值税的项目,普通住宅核定征收 率为不低于5%;其他类型房地产(包括土地)核定征收率为不低于6%。 3、对除房地产开发企业以外的其它企业或个人(含个体工商户)转让房地产(包括土 地,不含个人转让住房)取得的收入,无需预缴,直接征收土地增值税,对不能据实缴 纳的按5%的核定征收率核定征收。

交易方式 二级市场

房地产企业 非房地产企业 (税负率) (税负率)

5%

0.35%

个人(税

计税基础

负率)

1、受让方支付给纳税人的全部货币、货物和其他经济利益为营业额,依5%税率计算缴纳

营业税。

2、单位和个人销售或转让其受让的土地使用权,以全部收入减去土地使用权的购置或受

让原价后的余额为营业额。

3、单位和个人销售或转让抵债所得的土地使用权的,以全部收入减去抵债时该项土地使

交易双 方

税种

税率

营业税

5.00%

城市维护建设 税

7%、5%、1%

教育费附加

3.00%

教育费附加 (地方)

2.00%

堤围费

0.10%ห้องสมุดไป่ตู้

出、转 让方

土地增值税

30%--60%

印花税 个人所得税

0.05% 20.00%

企业所得税

长沙市人民政府关于印发《长沙市国有建设用地使用权有偿使用规定》的通知-长政发[2014]24号

![长沙市人民政府关于印发《长沙市国有建设用地使用权有偿使用规定》的通知-长政发[2014]24号](https://img.taocdn.com/s3/m/c4f37342bf23482fb4daa58da0116c175f0e1e12.png)

长沙市人民政府关于印发《长沙市国有建设用地使用权有偿使用规定》的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 长沙市人民政府关于印发《长沙市国有建设用地使用权有偿使用规定》的通知(长政发〔2014〕24号)各区县(市)人民政府,市直机关各单位:现将《长沙市国有建设用地使用权有偿使用规定》印发给你们,请认真组织实施。

长沙市人民政府2014年6月18日长沙市国有建设用地使用权有偿使用规定第一章总则第一条为规范国有建设用地使用权有偿使用行为,优化土地资源配置,建立公开、公平、公正的土地市场,根据《中华人民共和国土地管理法》、《中华人民共和国城市房地产管理法》等法律法规,结合我市实际,制订本规定。

第二条长沙市行政区域范围内地表、地上和地下国有建设用地使用权的有偿使用和管理,均适用本规定。

第三条市、县(市)国土资源行政主管部门负责国有建设用地使用权有偿使用工作,并依法对国有建设用地使用权的出让、转让、出租、终止等活动进行管理。

第四条严格依法供应国有建设用地使用权,除法律法规及国家《划拨用地目录》规定可使用划拨国有建设用地使用权外,一律实行有偿使用。

第二章国有建设用地使用权出让第五条国有建设用地使用权出让,是指市、县(市)人民政府将国有建设用地使用权在一定年限内出让给土地使用权人,并由土地使用权人向市、县(市)人民政府支付国有建设用地使用权出让价款的行为。

第六条国有建设用地使用权出让时,由市、县(市)国土资源行政主管部门会同同级城乡规划等部门根据有关规定拟定土地使用权出让方案。

土地使用权出让方案应包括拟出让土地使用权的位置、范围、界址、面积、用途、容积率、出让价格及其他土地利用条件等。

土地转让税务计算明细

土地转让税务计算明细

一、转让方税费

1.营业税:土地转让价格的5%。

2.城市维护建设税:按营业税的7%(市区)或5%(县、镇)缴纳。

3.教育费附加:按营业税的3%缴纳。

4.印花税:土地所有权转移应税凭证应当按价款的0.05%缴纳。

5.土地增值税:根据增值额的不同,税率在30%-60%之间。

二、受让方税费

1.契税:土地转让价格的4%。

2.印花税:土地所有权转移应税凭证应当按价款的0.05%缴纳。

三、其他相关费用

1.评估费:如需要对土地价值进行评估,需支付相应的评估费用。

2.律师费:如需要律师协助办理土地转让手续,需支付律师费。

3.公证费:如需要对土地转让合同进行公证,需支付公证费。

4.登记费:办理土地所有权转移登记时需支付登记费。

5.其他杂费:如中介服务费、金融服务费等。

长沙市国有土地有偿使用规定

长沙市人民政府关于印发《长沙市国有土地有偿使用规定》的通知湖南省长沙市人民政府长沙市人民政府关于印发《长沙市国有土地有偿使用规定》的通知长政发〔2006〕19号各区、县(市)人民政府,市直机关各单位:现将《长沙市国有土地有偿使用规定》印发给你们,请遵照执行。

长沙市人民政府二○○六年六月十三日长沙市国有土地有偿使用规定为规范国有土地有偿使用管理,建立适应社会主义市场经济的土地市场,根据《中华人民共和国土地管理法》等的规定,制订本规定。

一、本规定适用于长沙市行政区域内国有土地使用权出让、租赁(包括政府租让和土地使用权者出租)、作价出资或入股、转让(包括出售、交换、赠与)、抵押等有偿使用行为。

二、国有土地有偿使用管理工作由市、县(市)国土资源行政主管部门负责。

三、严格依法供应国有建设用地,推进国有建设用地的集约高效利用。

制定并执行经营性等用地的年度出让土地使用权总面积计划。

四、新增建设用地、城市规划区内可以置换统一开发或者其他可以调整使用的存量建设用地,应当纳入市、县(市)政府统一收购储备范围。

市、县(市)人民政府国土资源行政主管部门建立土地收购储备制度。

市、县(市)财政每年应当拨付部分国有土地有偿使用收入列入土地收购储备专项资金。

土地收购储备与土地统征开发实行地块预(概)决算制,由市、县(市)国土资源行政主管部门会同同级财政、物价等部门审核,报市、县(市)人民政府批准执行。

五、国有建设用地的供应,除法律、法规及国家《划拨用地目录》规定可使用划拨土地使用权外,一律实行有偿使用。

商业、旅游、娱乐、商品住宅等各类经营性用地必须采取招标、拍卖、挂牌方式出让。

经营性基础设施用地逐步实行有偿使用。

工业项目用地也应逐步实行招标拍卖挂牌方式出让。

经营性房地产开发不得采取租赁、作价出资或入股方式供应土地。

六、有计划地安排土地供给市、县(市)人民政府确定的统建机构用于统建廉租、微利住宅(经济适用房)。

合理布局建设,确定住宅户限建筑面积,明确廉租条件,确保住房困难家庭改善居住环境。

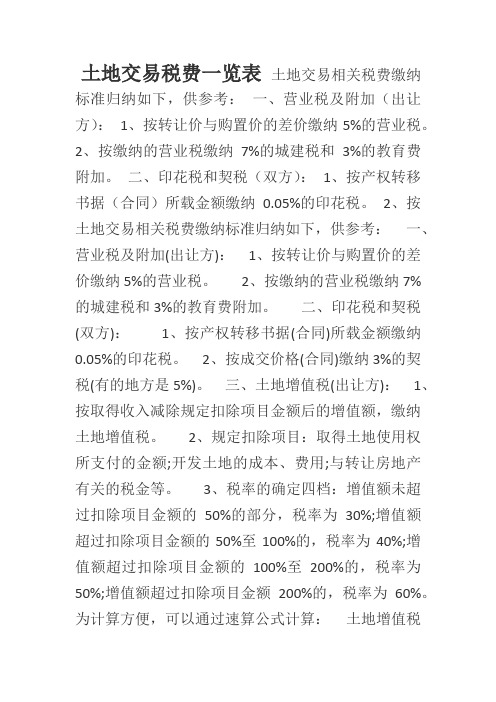

土地交易税费一览表

土地交易税费一览表来源:作者: 日期:11—06-29土地交易相关税费缴纳标准归纳如下,供参考:一、营业税及附加(出让方):1、按转让价与购置价的差价缴纳5%的营业税。

2、按缴纳的营业税缴纳7%的城建税和3%的教育费附加.二、印花税和契税(双方):1、按产权转移书据(合同)所载金额缴纳0.05%的印花税.2、按成交价格(合同)缴纳3%的契税(有的地方是5%)。

三、土地增值税(出让方):1、按取得收入减除规定扣除项目金额后的增值额,缴纳土地增值税.2、规定扣除项目:取得土地使用权所支付的金额;开发土地的成本、费用;与转让房地产有关的税金等.3、税率的确定四档:增值额未超过扣除项目金额的50%的部分,税率为30%;增值额超过扣除项目金额的50%至100%的,税率为40%;增值额超过扣除项目金额的100%至200%的,税率为50%;增值额超过扣除项目金额200%的,税率为60%.为计算方便,可以通过速算公式计算:土地增值税税额=增值额*税率-扣除项目金额*速算扣除系数(0、5%、15%、35%分别对应30%、40%、50%、60%税率)。

一、新征耕地环节1、耕地占用税.占用耕地建房或者从事非农业建设的单位或者个人,为耕地占用税的纳税人.以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收。

实际占用的耕地面积包括经批准占用的耕地面积和未经批准占用的耕地面积。

2、契税。

按成交价格的3%缴纳.3、印花税。

土地使用证,每本贴花5元。

4、城镇土地使用税.征用的耕地,自批准征用之日起满1年时开始缴纳土地使用税;征用的非耕地,自批准征用次月起缴纳土地使用税。

征用的耕地与非耕地,以土地管理机关批准征地的文件为依据确定。

二、土地出让环节1、契税。

在我国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,按成交价格的3%缴纳。

对承受国有土地使用权应支付的土地出让金应征收契税,不得因减免出让金减免契税。

2、印花税.土地使用证,每本贴花5元;土地使用权出让合同按产权转移书据征收印花税,按合同载明出让金额的万分之五缴纳.三、土地转让环节1、营业税。

长沙市城镇土地使用税征收范围与地段等级税额标准规定

长沙市城镇土地使用税征收范围与地段等级税额标准规定根据《中华人民共和国城镇土地使用税暂行条例》(国务院令第483号)和《湖南省城镇土地使用税实施办法》(省政府令第217号)的规定以及《湖南省财政厅湖南省地方税务局关于批准城镇土地使用税地段等级税额标准的通知》(湘财税〔2015〕21号)精神,结合我市实际,现对我市行政区域范围内城镇土地使用税征收范围与地段等级税额标准作出如下规定:一、城镇土地使用税土地等级及税额标准市、县地段等级税额标准(元/平方米)一级二级三级四级五级六级七级八级九级十级长沙城区30 20 16 12 8望城区12 8 6 4长沙县12 10 8 6 3宁乡县10 8 6 5 3浏阳市10 8 6 5 3二、土地等级及具体范围(一)长沙城区以湘江为界,将城区划分为湘江以东和湘江以西两大部分,湘江以东包括:芙蓉区、天心区、开福区、雨花区;湘江以西包括岳麓区。

地段等级具体范围为:一级湘江以东地区:西起湘江,东至车站北路、车站南路,南起南湖路、芙蓉中路三段、黄土岭路、砂子塘路、曙光中路、桂花路,北达湘雅路、东风路、营盘东路所闭合区域内。

三级湘江以东地区:西起湘江,东至万家丽路、东二环、浏阳河,南起南二环、劳动东路、北达浏阳河所闭合区域内除一级地段外;湘江以西地区:西起金星中路、咸嘉湖路、滨湖路、枫林一路、麓山路、麓山南路,东至湘江,南起阜埠河路,北至含光路所闭合区域内。

四级湘江以东地区:西起湘江、新开铺路,东至浏阳河、沙湾路、体院路、木莲路、万家丽路,南起南三环,北达浏阳河所闭合区域内除一级、三级地段外;湘江以西地区:橘子洲、傅家洲全境;西起西二环,东至湘江,南起南二环,北至岳麓大道、金星北路所闭合区域内除三级地段外。

五级湘江以东地区:西起湘江,东至中青路、东二环、捞刀河、东三环,南起环保大道、火星大道,北至北三环所闭合市区区域内除一级、三级、四级地段外;湘江以西地区:西起麓松路、枫林三路、麓云路、龙王港路、西二环,东至湘江,南起南二环(罗家嘴立交——猴子石大桥),北至长常高速公路、麓景路、杜鹃西路、北二环所闭合区域内除三级、四级地段外。

土地交易税费一览表

土地交易税费一览表土地交易相关税费缴纳标准归纳如下,供参考:一、营业税及附加(出让方):1、按转让价与购置价的差价缴纳5%的营业税。

2、按缴纳的营业税缴纳7%的城建税和3%的教育费附加。

二、印花税和契税(双方):1、按产权转移书据(合同)所载金额缴纳0.05%的印花税。

2、按土地交易相关税费缴纳标准归纳如下,供参考:一、营业税及附加(出让方): 1、按转让价与购置价的差价缴纳5%的营业税。

2、按缴纳的营业税缴纳7%的城建税和3%的教育费附加。

二、印花税和契税(双方):1、按产权转移书据(合同)所载金额缴纳0.05%的印花税。

2、按成交价格(合同)缴纳3%的契税(有的地方是5%)。

三、土地增值税(出让方): 1、按取得收入减除规定扣除项目金额后的增值额,缴纳土地增值税。

2、规定扣除项目:取得土地使用权所支付的金额;开发土地的成本、费用;与转让房地产有关的税金等。

3、税率的确定四档:增值额未超过扣除项目金额的50%的部分,税率为30%;增值额超过扣除项目金额的50%至100%的,税率为40%;增值额超过扣除项目金额的100%至200%的,税率为50%;增值额超过扣除项目金额200%的,税率为60%。

为计算方便,可以通过速算公式计算:土地增值税税额=增值额*税率-扣除项目金额*速算扣除系数(0、5%、15%、35%分别对应30%、40%、50%、60%税率)。

一、新征耕地环节 1、耕地占用税。

占用耕地建房或者从事非农业建设的单位或者个人,为耕地占用税的纳税人。

以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收。

实际占用的耕地面积包括经批准占用的耕地面积和未经批准占用的耕地面积。

2、契税。

按成交价格的3%缴纳。

土地交易相关税费缴纳标准归纳如下,供参考:一、营业税及附加(出让方):1、按转让价与购置价的差价缴纳5%的营业税。

2、按缴纳的营业税缴纳7%的城建税和3%的教育费附加。

二、印花税和契税(双方):1、按产权转移书据(合同)所载金额缴纳0.05%的印花税。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

长沙市土地交易涉及的税

费一览表

Prepared on 22 November 2020

长沙市土地交易涉及的税费一览表

2016年最新二手房交易税费明细与收费标准

1、个人所得税

支付方:卖方。

征收标准:个人所得税=房屋总价×1%或差额×20%

免征情况:房产证(契税完税发票)日期过5年且是家庭唯一住房。

2、契税

支付方:买方。

征收标准:

①普通住宅、家庭的唯一住房,户型面积≤90平方米,契税为房款的1%;90平方米<户型面积≤144平方米,契税税率为房款的%;户型面积>144平方米,契税为房款的3%。

②非普通住房、非家庭唯一住房、商业投资性房产(商铺、办公写字楼、商务公寓等),契税为总房3%。

免征情况:无

3、营业税

支付方:卖方。

征收标准:

①房产证未满2年,营业税为房款的%。

②房产证满2年,面积大于144,要缴纳房产交易盈利部分的%;面积≤144免交。

免征情况:房产证满2年、面积≤144。

4、印花税

支付方:买卖双方。

计算方法:印花税=计税价格×%

征收标准:%。

免征情况:个人销售或购买住房暂免征印花税。

5、土地增值税:

计算方法:应纳土地增值税额=计税价格×核定征收率。

征收标准:商铺、写字楼、酒店为10%,其他非住宅类房产为5%。

(城市不同标准有差异)

免征情况:个人销售住房暂免征收土地增值税

6、登记费

征收标准:个人住房登记每件80元(含土地使用权证工本费);非住房房屋登记收费标准为每件550元。