期货市场基础计算题

期货基础知识计算题

一、三章结算题型 课本83-87页=⨯⨯当日交易保证金当日结算价当日持仓总量保证金比例=+当日盈亏当日平仓盈亏当日持仓盈亏在计算当日持仓盈亏的时候需要注意:如果是历史持仓,在计算的时候把上一交易日的结算价当做今天的开仓价去计算。

=+客户权益可用资金(当日结算准备金余额)交易保证金(保证金的占用)=100%⨯风险度保证金占用=+-++--当日结算准备金余额上一交易日的结算准备金余额上一交易日的交易保证金当日交易保证金单日盈亏入金出金手续费等例题参考:(1) 课本的例题(2) 考结算价的选择某投资者在5个交易日前持有3张3个月份的恒生指数期货合约多头头寸和2张4月份的恒生指数期货空头头寸,其开仓价格分别为15125点和15200点,上一交易日的结算价分别为15285点和15296点,如果该投资者当日全部平仓,平仓价分别为15320点和15330点,,则该投资者的当日盈亏为(),如果该投资者当日不平仓而当日3月和4月合约的结算价分别为15400点和15410点,(不记交易成本),则该投资者的当日盈亏为()(一点代表的价值是50港元)1)1850港元 2850港元 3850港元 5850港元(15320-15285)*3*50+(15296-15330)*100=18502)4850港元 5850港元 9700港元 11700港元(15400—15285)×3×50+(15296—15410)×2×50=5850答案 A B(3) 所有公式的利用例1:某新客户在某期货经纪公司开户后存入保证金50万元,在8月1日开仓买进9月某指数期货合约40手,成交价为1200点(每点100元),同一天该客户卖出平仓20手该指数期货合约,成交价为1215点,当日结算价为1210点,假定交易保证金比例为8%,手续费为单边每手10元,则客户的帐户情况为:当日的盈亏(开仓,平仓)手续费、保证金、客户权益、可用资金、风险度、当日结算准备金余额。

期货基础知识计算题总结及答案

期货基础知识计算题总结及答案期货基础知识计算题总结及答案期货市场是金融市场的重要组成部分,其价格波动和交易策略一直是投资者关注的焦点。

为了帮助投资者更好地理解和掌握期货市场的基本知识和交易技巧,本文将对期货基础知识进行简要介绍,并总结一些常见的计算题及其答案。

一、期货基础知识1、期货合约:期货合约是一种标准化的金融合约,规定买卖双方在未来的某一时间以约定的价格交割一定数量的商品或金融产品。

2、保证金:保证金是投资者在期货交易中为了确保履约而缴纳的一定比例的资金。

3、手续费:手续费是投资者在进行期货交易时需要支付给交易所或经纪商的一定费用。

4、期货价格:期货价格是市场对未来某一时间商品或金融产品的预期价格。

5、交割:交割是指在约定的时间按照期货合约的约定价格实际交货或结算货款。

二、常见计算题及答案1、问题:假设某种商品期货合约的交易价格为100元,保证金比例为5%,请问投资者需要缴纳多少保证金?答案:投资者需要缴纳的保证金为100元× 5% = 5元。

2、问题:假设某种商品期货合约的手续费为每手10元,请问投资者在进行10手交易时需要支付多少手续费?答案:投资者在进行10手交易时需要支付的手续费为10元× 10手 = 100元。

3、问题:假设某种商品期货合约的交易价格为100元,交割日期为3个月后,请问投资者在交割日时需要支付多少实际交割金额?答案:由于没有提供商品或金融产品的数量,无法计算实际交割金额。

4、问题:假设某种股票指数期货合约的交易价格为5000点,保证金比例为10%,请问投资者需要缴纳多少保证金?答案:投资者需要缴纳的保证金为5000点× 10% = 500点。

5、问题:假设某种外汇期货合约的交易价格为1美元 = 6.5元人民币,交割日期为3个月后,请问投资者在交割日时需要支付多少人民币?答案:由于没有提供美元的数量,无法计算需要支付的人民币金额。

三、总结通过对期货基础知识的简要介绍和常见计算题的总结,可以帮助投资者更好地理解和掌握期货市场的规律和风险,从而制定更加科学和有效的投资策略。

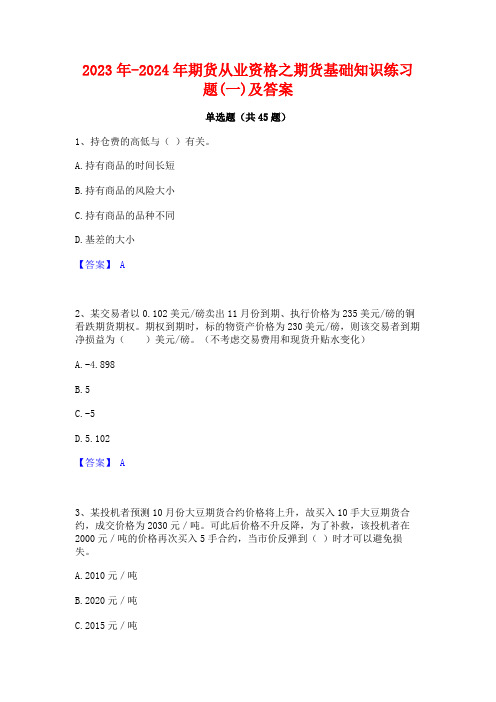

2023年-2024年期货从业资格之期货基础知识练习题(一)及答案

2023年-2024年期货从业资格之期货基础知识练习题(一)及答案单选题(共45题)1、持仓费的高低与()有关。

A.持有商品的时间长短B.持有商品的风险大小C.持有商品的品种不同D.基差的大小【答案】 A2、某交易者以0.102美元/磅卖出11月份到期、执行价格为235美元/磅的铜看跌期货期权。

期权到期时,标的物资产价格为230美元/磅,则该交易者到期净损益为()美元/磅。

(不考虑交易费用和现货升贴水变化)A.-4.898B.5C.-5D.5.102【答案】 A3、某投机者预测10月份大豆期货合约价格将上升,故买入10手大豆期货合约,成交价格为2030元/吨。

可此后价格不升反降,为了补救,该投机者在2000元/吨的价格再次买入5手合约,当市价反弹到()时才可以避免损失。

A.2010元/吨B.2020元/吨C.2015元/吨D.2025元/吨【答案】 B4、3月5日,5月和7月优质强筋小麦期货合约价格分别为2090元/吨和2190元/吨,交易者预期近期价差将缩小,下列选项中最可能获利的是()。

A.买入5月合约同时卖出7月合约B.卖出5月合约同时卖出7月合约C.卖出5月合约同时买人7月合约D.买入5月合约同时买入7月合约【答案】 A5、假设C、K两个期货交易所同时交易铜期货合约,且两个交易所相同品种期货合约的合理价差应等于两者之间的运输费用。

某日,C、K两个期货交易所6月份铜的期货价格分别为53300元/吨和53070元/吨,两交易所之间铜的运费为90元/吨。

某投资者预计两交易所铜的价差将趋于合理水平,适宜采取的操作措施是()A.买入10手C交易所6月份铜期货合约,同时买入10手K交易所6月份铜期货合约B.卖出10手C交易所6月份铜期货合约,同时卖出10手K交易所6月份铜期货合约C.买入10手C交易所6月份铜期货合约,同时卖出10手K交易所6月份铜期货合约D.卖出10手C交易所6月份铜期货合约,同时买入10手K交易所6月份铜期货合约【答案】 D6、某投资者在4月1日买入燃料油期货合约40手(每手10吨)建仓,成交价为4790元/吨,当日结算价为4770元/吨,当日该投资者卖出20手燃料油合约平仓,成交价为4780元/吨,交易保证金比例为8%,则该投资者当日交易保证金为()。

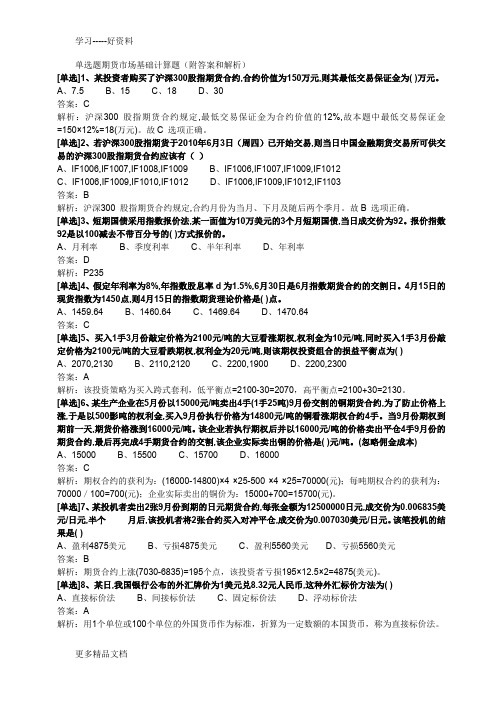

单选题期货市场基础计算题(附答案和解析)汇编

单选题期货市场基础计算题(附答案和解析)[单选]1、某投资者购买了沪深300股指期货合约,合约价值为150万元,则其最低交易保证金为( )万元。

A、7.5B、15C、18D、30答案:C解析:沪深300 股指期货合约规定,最低交易保证金为合约价值的12%,故本题中最低交易保证金=150×12%=18(万元)。

故C 选项正确。

[单选]2、若沪深300股指期货于2010年6月3日(周四)已开始交易,则当日中国金融期货交易所可供交易的沪深300股指期货合约应该有()A、IF1006,IF1007,IF1008,IF1009B、IF1006,IF1007,IF1009,IF1012C、IF1006,IF1009,IF1010,IF1012D、IF1006,IF1009,IF1012,IF1103答案:B解析:沪深300 股指期货合约规定,合约月份为当月、下月及随后两个季月。

故B 选项正确。

[单选]3、短期国债采用指数报价法,某一面值为10万美元的3个月短期国债,当日成交价为92。

报价指数92是以100减去不带百分号的( )方式报价的。

A、月利率B、季度利率C、半年利率D、年利率答案:D解析:P235[单选]4、假定年利率为8%,年指数股息率d为1.5%,6月30日是6月指数期货合约的交割日。

4月15日的现货指数为1450点,则4月15日的指数期货理论价格是( )点。

A、1459.64B、1460.64C、1469.64D、1470.64答案:C[单选]5、买入1手3月份敲定价格为2100元/吨的大豆看涨期权,权利金为10元/吨,同时买入1手3月份敲定价格为2100元/吨的大豆看跌期权,权利金为20元/吨,则该期权投资组合的损益平衡点为( )A、2070,2130B、2110,2120C、2200,1900D、2200,2300答案:A解析:该投资策略为买入跨式套利,低平衡点=2100-30=2070,高平衡点=2100+30=2130。

期货计算练习题

期货计算练习题在期货合约的交易中,计算成交金额、保证金和盈亏是非常重要的。

本文将以期货计算练习题为题材,通过具体案例来解析期货交易的计算方法。

1. 案例一:买入黄金期货合约小明在黄金期货市场看好行情,决定买入1手(即1000克)黄金合约,当时合约价格为每克350元。

期货交易所的保证金比率为10%,交割日为1个月后。

现货价格为每克345元,手续费为每手10元。

首先,我们计算成交金额。

成交金额等于合约数量乘以合约价格,即1000克 × 350元/克 = 350,000元。

接下来,计算保证金。

保证金等于成交金额乘以保证金比率,即350,000元 × 10% = 35,000元。

然后,计算手续费。

手续费等于每手的手续费乘以合约手数,即10元 × 1手 = 10元。

最后,计算净头寸。

净头寸等于成交金额减去保证金和手续费,即350,000元 - 35,000元 - 10元 = 314,990元。

2. 案例二:卖出原油期货合约小红认为原油价格会下跌,决定卖出2手(即2000桶)原油合约,当时合约价格为每桶400美元。

期货交易所的保证金比率为15%,交割日为3个月后。

现货价格为每桶390美元,手续费为每手12美元。

首先,我们计算成交金额。

成交金额等于合约数量乘以合约价格,即2000桶 × 400美元/桶 = 800,000美元。

接下来,计算保证金。

保证金等于成交金额乘以保证金比率,即800,000美元 × 15% = 120,000美元。

然后,计算手续费。

手续费等于每手的手续费乘以合约手数,即12美元 × 2手 = 24美元。

最后,计算净头寸。

净头寸等于成交金额减去保证金和手续费,即800,000美元 - 120,000美元 - 24美元 = 679,976美元。

通过以上两个案例,我们可以清楚地看到期货交易中的计算方法。

无论是买入还是卖出,成交金额都是合约数量乘以合约价格;保证金等于成交金额乘以保证金比率;手续费等于每手的手续费乘以合约手数;净头寸等于成交金额减去保证金和手续费。

期货基础知识计算题PPT

时间\市场 5月初 8月初 盈亏

现货市场

市场价格5500元/吨 卖出价格5000元/吨 相当于亏损500元/吨

期货市场

卖出9月份白糖期货合约,5800元/ 吨 买入平仓白糖期货合约,5200元/吨 盈利600元一吨

基差

-300 -200 走强100元/ 吨

卖出套期保值(基差走强型):净盈利为100元 卖出套期保值(基差走强型):净盈利为100元/吨 ):净盈利为100

月份、 例1 3月份、5月份、7月份的大豆期货合约价格分别为 4050元 4130元 4175元 4050元/吨、4130元/吨、4175元/吨。某交易者认为三 月和五月价差过大而五月和七月价差过小, 月和五月价差过大而五月和七月价差过小,于是买入 150手 月合约、卖出350 350手 月合约、买入200 200手 150手3月合约、卖出350手5月合约、买入200手7月合 到了2 18日 三个合约的价格分别为3850 3850元 约。到了2月18日,三个合约的价格分别为3850元/吨、 3910元 3970元 平仓了结。 3910元/吨、3970元/吨,平仓了结。

欧元, 注:欧元期货合约,交易单位:125000欧元,最小变动价位:0.0001 欧元期货合约,交易单位: 欧元 最小变动价位: 每合约12.50美元; 美元; 每合约 美元

9

具体操作过程 表7—1 1

时间

外汇期货空头套期保值

期货市场 卖出4手6月份到期的欧元期货 合约,成交价格为EUR/USD= 1.3450 1.3450(表示1欧元兑1.3450美元 1 1.3450

日元, 注:日元期货合约,交易单位:12 500 000日元,最小变动价位: 日元期货合约,交易单位: 日元 最小变动价位: 0.000001每合约 每合约12.50美元 每合约 美元

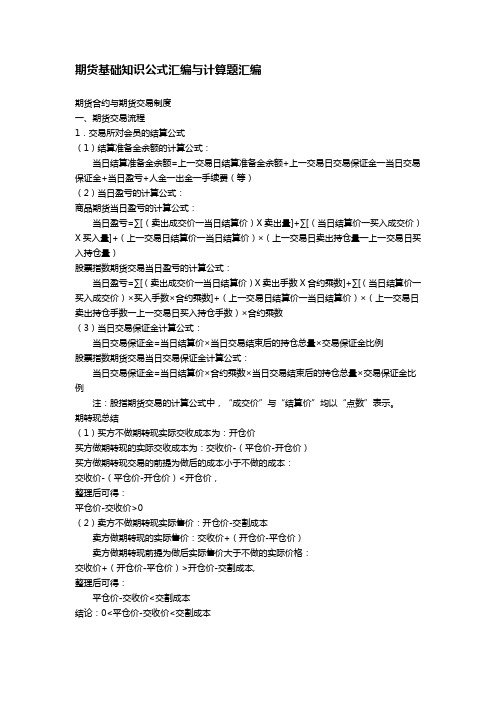

期货基础知识公式汇编与计算题汇编

期货基础知识公式汇编与计算题汇编期货合约与期货交易制度一、期货交易流程1.交易所对会员的结算公式(1)结算准备金余额的计算公式:当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金一当日交易保证金+当日盈亏+人金一出金一手续费(等)(2)当日盈亏的计算公式:商品期货当日盈亏的计算公式:当日盈亏=∑[(卖出成交价一当日结算价)X卖出量]+∑[(当日结算价一买入成交价)X买入量]+(上一交易日结算价一当日结算价)×(上一交易日卖出持仓量一上一交易日买入持仓量)股票指数期货交易当日盈亏的计算公式:当日盈亏=∑[(卖出成交价一当日结算价)X卖出手数X合约乘数]+∑[(当日结算价一买入成交价)×买入手数×合约乘数]+(上一交易日结算价一当日结算价)×(上一交易日卖出持仓手数一上一交易日买入持仓手数)×合约乘数(3)当日交易保证金计算公式:当日交易保证金=当日结算价×当日交易结束后的持仓总量×交易保证金比例股票指数期货交易当日交易保证金计算公式:当日交易保证金=当日结算价×合约乘数×当日交易结束后的持仓总量×交易保证金比例注:股指期货交易的计算公式中,“成交价”与“结算价”均以“点数”表示。

期转现总结(1)买方不做期转现实际交收成本为:开仓价买方做期转现的实际交收成本为:交收价-(平仓价-开仓价)买方做期转现交易的前提为做后的成本小于不做的成本:交收价-(平仓价-开仓价)<开仓价,整理后可得:平仓价-交收价>0(2)卖方不做期转现实际售价:开仓价-交割成本卖方做期转现的实际售价:交收价+(开仓价-平仓价)卖方做期转现前提为做后实际售价大于不做的实际价格:交收价+(开仓价-平仓价)>开仓价-交割成本,整理后可得:平仓价-交收价<交割成本结论:0<平仓价-交收价<交割成本套期保值一、基差与套期保值效果基差公式基差=现货价格一期货价格基差变动与套期保值效果第五章-期货投机与套利交易一、期货投机交易1. 金字塔式建仓增仓原则只有在现有持仓已盈利的情况下,才能增仓;(2)持仓的增加应渐次递减。

期货市场基础计算题

161.7月30日,11月份小麦期货合约价格为7.75美元/蒲式耳,而11月份玉米期货合约的价格为2.25美元/蒲式耳。

某投机者认为两种合约价差小于正常年份水平,于是他买人1手(1手=5000蒲式耳)11月份小麦期货合约,同时卖出1手11月份玉米期货合约。

9月1日,11月份小麦期货合约价格为7.90美元/蒲式耳,11月份玉米期货合约价格为2.20美元/蒲式耳。

那么此时该投机者将两份合约同时平仓,则收益为( )美元。

A.500B.800C.1000D.2000162.6月3日,某交易者卖出10张9月份到期的日元期货合约,成交价为0.007230美元/日元,每张合约的金额为1250万日元。

7月3日,该交易者将合约平仓,成交价为0.007210美元/日元。

在不考虑其他费用的情况下,该交易者的净收益是( )美元。

A.250B.500C.2500D.5000163.6月5目,大豆现货价格为2020元/吨,某农场对该价格比较满意,但大豆9月份才能收获出售,由于该农场担心大豆收获出售时现货市场价格下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行大豆套期保值。

如果6月513该农场卖出10手9月份大豆合约,成交价格2040元/吨,9月份在现货市场实际出售大豆时,买人10手9月份大豆合约平仓,成交价格2010元/吨。

在不考虑佣金和手续费等费用的情况下,9月对冲平仓时基差应为( )元/吨能使该农场实现有净盈利的套期保值。

A.>-20B.<-20C.<20D.>20164.3月10日,某交易所5月份小麦期货合约的价格为7.65美元/蒲式耳,7月份小麦合约的价格为7.50美元/蒲式耳。

某交易者如果此时人市,采用熊市套利策略(不考虑佣金成本),那么下面选项中能使其亏损最大的是5月份小麦合约的价格( )。

A.涨至7.70美元/蒲式耳,7月份小麦合约的价格跌至7.45美元/蒲式耳B.跌至7.60美元/蒲式耳,7月份小麦合约的价格跌至7.40美元/蒲式耳C.涨至7.70美元/蒲式耳,7月份小麦合约的价格涨至7.65美元/蒲式耳D.跌至7.60美元/蒲式耳,7月份小麦合约的价格涨至7.55美元/蒲式耳165.某交易者在5月3013买人1手9月份铜合约,价格为17520元/吨,同时卖出1手11月份铜合约,价格为17570元/吨,7月30日,该交易者卖出1手9月份铜合约,价格为17540元/吨,同时以较高价格买人1手11月份铜合约,已知其在整个套利过程中净亏损100元,且交易所规定1手=5吨,则7月3013的11月份铜合约价格为( )元/吨。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

161.7月30日,11月份小麦期货合约价格为7.75美元/蒲式耳,而11月份玉米期货合约的价格为2.25美元/蒲式耳。

某投机者认为两种合约价差小于正常年份水平,于是他买人1手(1手=5000蒲式耳)11月份小麦期货合约,同时卖出1手11月份玉米期货合约。

9月1日,11月份小麦期货合约价格为7.90美元/蒲式耳,11月份玉米期货合约价格为2.20美元/蒲式耳。

那么此时该投机者将两份合约同时平仓,则收益为( )美元。

A.500B.800C.1000D.2000162.6月3日,某交易者卖出10张9月份到期的日元期货合约,成交价为0.007230美元/日元,每张合约的金额为1250万日元。

7月3日,该交易者将合约平仓,成交价为0.007210美元/日元。

在不考虑其他费用的情况下,该交易者的净收益是( )美元。

A.250B.500C.2500D.5000163.6月5目,大豆现货价格为2020元/吨,某农场对该价格比较满意,但大豆9月份才能收获出售,由于该农场担心大豆收获出售时现货市场价格下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行大豆套期保值。

如果6月513该农场卖出10手9月份大豆合约,成交价格2040元/吨,9月份在现货市场实际出售大豆时,买人10手9月份大豆合约平仓,成交价格2010元/吨。

在不考虑佣金和手续费等费用的情况下,9月对冲平仓时基差应为( )元/吨能使该农场实现有净盈利的套期保值。

A.>-20B.<-20C.<20D.>20164.3月10日,某交易所5月份小麦期货合约的价格为7.65美元/蒲式耳,7月份小麦合约的价格为7.50美元/蒲式耳。

某交易者如果此时人市,采用熊市套利策略(不考虑佣金成本),那么下面选项中能使其亏损最大的是5月份小麦合约的价格( )。

A.涨至7.70美元/蒲式耳,7月份小麦合约的价格跌至7.45美元/蒲式耳B.跌至7.60美元/蒲式耳,7月份小麦合约的价格跌至7.40美元/蒲式耳C.涨至7.70美元/蒲式耳,7月份小麦合约的价格涨至7.65美元/蒲式耳D.跌至7.60美元/蒲式耳,7月份小麦合约的价格涨至7.55美元/蒲式耳165.某交易者在5月3013买人1手9月份铜合约,价格为17520元/吨,同时卖出1手11月份铜合约,价格为17570元/吨,7月30日,该交易者卖出1手9月份铜合约,价格为17540元/吨,同时以较高价格买人1手11月份铜合约,已知其在整个套利过程中净亏损100元,且交易所规定1手=5吨,则7月3013的11月份铜合约价格为( )元/吨。

A.17610B.17620C.17630D.17640166.标准普尔500指数期货合约的最小变动价位为0.01个指数点,或者2.50美元。

4月20日,某投机者在CME买入lO张9月份标准普尔500指数期货合约,成交价为1300点,同时卖出10张12月份标准普尔500指数期货合约,价格为1280点。

如果5月20日9月份期货合约的价位是1290点,而12月份期货合约的价位是1260点,该交易者以这两个价位同时将两份合约平仓,则其净收益是( )美元。

A.-75000B.-25000C.25000D.75000167.某公司现有资金1000万元,决定投资于A、B、C、D四只股票。

四只股票与S&P500的β系数分别为0.8、1、1.5、2。

公司决定投资A股票100万元,B股票200万元,C 股票300万元,D股票400万元。

则此投资组合与S&P500的β系数为( )。

A.0.81B.1.32C.1.53D.2.44168.6月5日,买卖双方签订一份3个月后交割一篮子股票组合的远期合约。

该一篮子股票组合与恒生指数构成完全对应。

此时的恒生指数为15000点,恒生指数的合约乘数为50港元,市场年利率为8%。

该股票组合在8月5日可收到10000港元的红利。

则此远期合约的合理价格为( )港元。

A.152140B.752000C.753856D.754933169.某投资者于2008年5月份以3.2美元/盎司的权利金买人一张执行价格为380美元/盎司的8月黄金看跌期权,以4.3美元/盎司的权利金卖出一张执行价格为380美元/盎司的8月黄金看涨期权,以380.2美元/盎司的价格买进一张8月黄金期货合约,合约到期时黄金期货价格为356美元/盎司,则该投资者的利润为( )美元/盎司。

A.0.9B.1.1C.1.3D.1.5170.2008年9月20日,某投资者以120点的权利金买入一张9月份到期、执行价格为10200点的恒生指数看跌期权,同时又以150点的权利金卖出一张9月份到期、执行价格为10000点的恒生指数看跌期权。

那么该投资者的最大可能盈利(不考虑其他费用)是( )点。

A.160B.170C.180D.190161.【答案】C小麦合约的盈利为:(7.90-7.75)×5000=750(美元);玉米合约的盈利为:(2.25-2.20)×5000=250(美元);因此,投机者的收益为:750+250=1000(美元)。

162.【答案】C【解析】净收益=(0.007230-0.007210)××10=2500(美元)。

163.【答案】A【解析】当基差走强时,卖出套期保值有净盈利,题中只有A项表示基差走强。

164.【答案】A【解析】由5月份小麦期货价格大于7月份小麦期货价格,可知此市场属于反向市场。

反向市场熊市套利策略为卖出较近月份的合约同时买入远期月份的合约。

据此可计算:A项的盈利为:(7.65-7.70)+(7.45-7.50)=-0.1(美元);B项的盈利为:(7.65-7.60)+(7.40-7.50)=-0.05(美元);C项的盈利为:(7.65-7.70)+(7.65-7.50)=0.1(美元);D项的盈利为:(7.65-7.60)+(7.55-7.50)=0.1(美元);由上可知,A项的亏损最大。

165.【答案】A【解析】假设7月30日的11月份铜合约价格为a(元/吨),则:9月份合约盈亏情况为:17540-17520=20(元/吨);10月份合约盈亏情况为:17570-a;总盈亏为:5×20+5×(17570-a)=-100(元);解得:a=17610(元/吨)。

166.【答案】C【解析】9月份合约的盈利为:(1290-1300)×250×10=-25000(美元);12月份合约盈利为:(1280-1260)×10×250=50000(美元);因此,总的净收益为:50000-25000=25000(美元)。

167.【答案】C【解析】β=0. 8×+1×+1.5×+2×=1. 53。

168.【答案】D【解析】股票组合的市场价值:15000×50=750000(港元);资金持有成本:750000×8%÷4=15000(港元);持有1个月红利的本利和:10000×(1+8%÷12)=10067(港元)。

;合理价格:750000+15000-10067=754933(港元)。

169.【答案】A【解析】投资者买入看跌期权到8月执行期权后盈利:380-356-3.2=20.8(美元/盎司);投资者卖出的看涨期权在8月份对方不会执行,投资者盈利为权利金4.3美元/盎司;投资者期货合约平仓后亏损:380.2-356=24.2(美元/盎司);投资者净盈利:20.8+4.3-24.2=0.9(美元/盎司)。

170.【答案】B【解析】该投资者进行的是空头看跌期权垂直套利,其最大收益=(高执行价格-低执行价格)-净权利金=(10200-10000)-(150-120)=170(点)。

1项符合题目要求,请将正确选项的代码填人括号内)161.10月5日,某投资者在大连商品交易所开仓卖出大豆期货合约80手,成交价为2220元/吨,当日结算价格为2230元/吨,交易保证金比例为5%,则该客户当天须缴纳的保证金为( )元。

A.22300B.50000C.77400D.89200某大豆加工商为避免大豆现货价格风险,做买人套期保值,买入10手期货合约建仓,当时的基差为-30元/吨,卖出平仓时的基差为-60元/吨,该加工商在套期保值中的盈亏状况是( )元。

A.盈利3000B.亏损3000C.盈利1500D.亏损1500163.某交易者7月30日买人1手11月份小麦合约,价格为7.6美元/蒲式耳,同时卖出1手11月份玉米合约,价格为2.45美元/蒲式耳,9月30日,该交易者卖出1手11月份小麦合约,价格为7.45美元/蒲式耳,同时买人1手11月份玉米合约,价格为2.20美元/蒲式耳,交易所规定1手=5000蒲式耳,则该交易者的盈亏状况为( )美元。

A.获利700B.亏损700C.获利500D.亏损500164.3月15日,某投机者在交易所采取蝶式套利策略,卖出3手(1手=10吨)6月份大豆合约,买入8手7月份大豆合约,卖出5手8月份大豆合约,价格分别为1740元/吨、1750元/吨和1760元/吨。

4月20日,三份合约的价格分别为1730元/吨、1760元/吨和1750元/吨。

在不考虑其他因素影响的情况下,该投机者的净收益是( )元。

A.160B.400C.800D.1600165.某交易者以260美分/蒲式耳的执行价格卖出10手5月份玉米看涨期权,权利金为16美分/蒲式耳,与此同时买入20手执行价格为270美分/蒲式耳的5月份玉米看涨期权,权利金为9美分/蒲式耳,再卖出10手执行价格为280美分/蒲式耳的5月份玉米看涨期权,权利金为4美分/蒲式耳。

这种卖出蝶式套利的最大可能亏损是( )美分/蒲式耳。

A.4B.6C.8D.10166.某投资者在5月份以5.5美元/盎司的权利金买入一张执行价格为430美元/盎司的6月份黄金看跌期权,又以4.5美元/盎司的权利金卖出一张执行价格为430美元/盎司的6月份黄金看涨期权,再以市场价格428.5美元/盎司买进一张6月份黄金期货合约。

那么,当合约到期时,该投机者的净收益是( )美元/盎司。

(不考虑佣金)A.2.5B.1.5C.1D.0.5167.某香港投机者5月份预测大豆期货行情会继续上涨,于是在香港期权交易所买人1手(10吨/手)9月份到期的大豆期货看涨期权合约,期货价格为2000港元/吨。

期权权利金为20港元/吨。

到8月份时,9月大豆期货价格涨到2200港元/吨,该投机者要求行使期权,于是以2000港元/吨买入1手9月大豆期货,并同时在期货市场上对冲平仓。