退(抵)税申请表

退抵税费申请审批表

纳税人填写

税务机关填写

税(费)种

税款所属期

缴款凭证号码合计

退(抵)金额合计(大写)

征收机关审核

审批

分局

(所、股)

意见

业务

部门

意见

县级局

审批

意见

财政部门

审核意见

金库

审核

意见

退(抵)税费申请审批表

纳税人识别号:

申请日期:

年月日

纳税人名称

退库收款

账户名称

退库收款

开户银行

退库收款银行账号

退还方式

退库□

抵扣欠税□

先抵后退□

退抵

税费

类型

汇结算退税费□误收退税费□

先征后退费□

减免退税费□

其他退税费□

退税

发起

方式

纳税人自行申请□

扣缴义务人自行申请□

税务机关发现并通知□

退(抵)税费申请理由

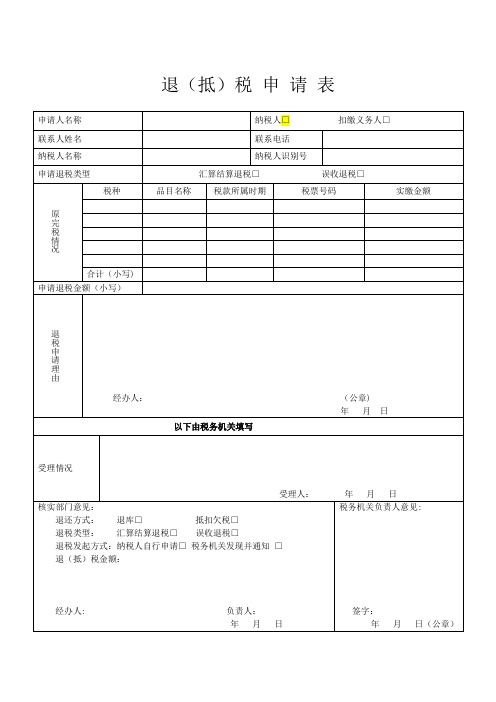

《退(抵)税申请审批表》

应退(抵)税金额

合计(小写)

核实部门意见:

退还方式: 退库□ 抵扣欠税□

经办人: 负责人:

年 月 日

税务机关负责人意见:

签字

年 月 日(公章)

备注:

1、本表适用于享受税收优惠政策纳税人办理减免退税。

2、纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3、本表一式四联,纳税人一联、税务机关三联。

《退(抵)税申请审批表》

申请人名称

纳税人□ 扣缴义务人□

联系人姓名

联系电话

纳税人名称

纳税人识别号

原完税情况

税种

品目名称

税款所属时期

税票号码

实缴金额

合计(小写)

申请退税金额(小写)

退税政策依据

经办人: 年 月 日 (公章)

以下由税务机关填写

受理情况

受理人: 年 月 日

核实情况

留抵退税申请表

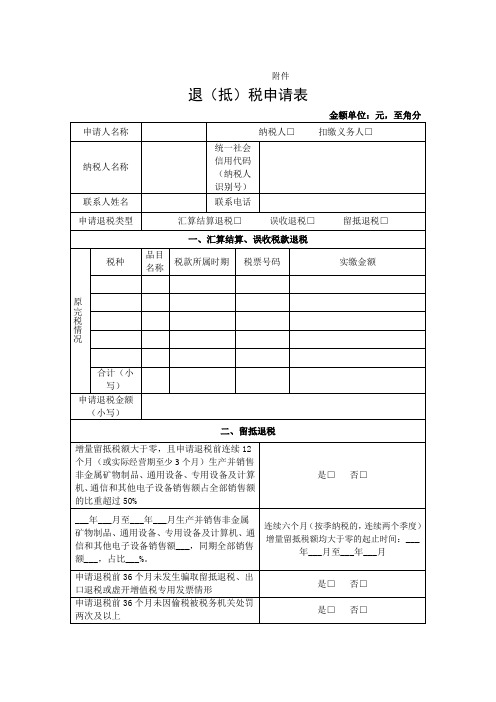

附件退(抵)税申请表金额单位:元,至角分《退(抵)税申请表》填表说明一、本表适用于办理汇算结算、误收税款退税、留抵退税。

二、纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

三、本表一式四联,纳税人一联、税务机关三联。

四、申请人名称:填写纳税人或扣缴义务人名称。

如申请留抵退税,应填写纳税人名称。

五、申请人身份:选择“纳税人”或“扣缴义务人”。

如申请留抵退税,应选择“纳税人”。

六、纳税人名称:填写税务登记证所载纳税人的全称。

七、统一社会信用代码(纳税人识别号):填写纳税人统一社会信用代码或税务机关统一核发的税务登记证号码。

八、联系人名称:填写联系人姓名。

九、联系电话:填写联系人固定电话号码或手机号码。

十、申请退税类型:选择“汇算结算退税”、“误收退税”或“留抵退税”。

十一、原完税情况:填写与汇算结算和误收税款退税相关信息。

分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息,上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

十二、申请退税金额:填写与汇算结算和误收税款退税相关的申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

十三、申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形,申请退税前36个月未因偷税被税务机关处罚两次及以上,自2019年4月1日起未享受即征即退、先征后返(退)政策,出口货物劳务、发生跨境应税行为,适用免抵退税办法:根据实际情况,选择“是”或“否”。

十四、连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零的起止时间:填写纳税人自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元的起止时间。

十五、本期已申报免抵退税应退税额:填写享受免抵退税政策的纳税人本期申请退还的免抵退税额。

十六、2019年4月至申请退税前一税款所属期已抵扣的增值税专用发票(含税控机动车销售统一发票)注明的增值税额:填写纳税人对应属期抵扣的增值税专用发票(含税控机动车销售统一发票)注明的增值税额;纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣后一次性转入的进项税额,视同取得增值税专用发票抵扣的进项税额,也填入本项。

(东莞市地税局)退(抵)税款申请表

退(抵)税项目

税款属性

预算科目代码

批准退还

金额小计

中央

省级

市

区(县)

税种

税目

退(抵)税方式

□小额退税 □退库 □抵下期税款 □抵缴欠税

退库性质

减免退税原因

是否需退付利息

□是 □否

退(抵)还金额合计(小写)

退(抵)还金额合计(大写): 仟 佰 拾 万 仟 佰 拾 元 角 分

经办人意见:

经办人签名:

年 月 日

分局意见:

(盖章)

年 月 日

县(市、区)局意见:

(盖章)

年 月 日

财政部门审批意见:

(盖章)

年 月 日ห้องสมุดไป่ตู้

说明事项:

1、该表用于办理多缴税款的退库、抵缴下期税款、抵缴欠缴税金,除多缴税款的退库需经财政部门审批外,其他的由税务机关审批即可。

2、本表一式四份。

3、审核单位对同一税种可以合并填列。

4、减免退税原因:分别填写新产品开发、校办工厂、民政福利企业、新办企业、涉外企业、高新技术企业、老少边穷地区企业、受灾企业、劳动服务企业、乡镇企业、购买国产设备、中西部投资、再就业扶持、软件集成电路、其它减免。

退 (抵) 税 款 申 请 表

申请日期 年 月 日文书号:退字〔 〕第 号

申请单位(人)填写

名称

纳税编码

账户名称

账 号

开户银行

联系人

电 话

原纳税凭证

征收方式

所属科目

原纳税

金 额

申 请

退还金额

申请退(抵)税原因

字号

号码

税种

品目

签章

负责人:

退(抵)税申请表

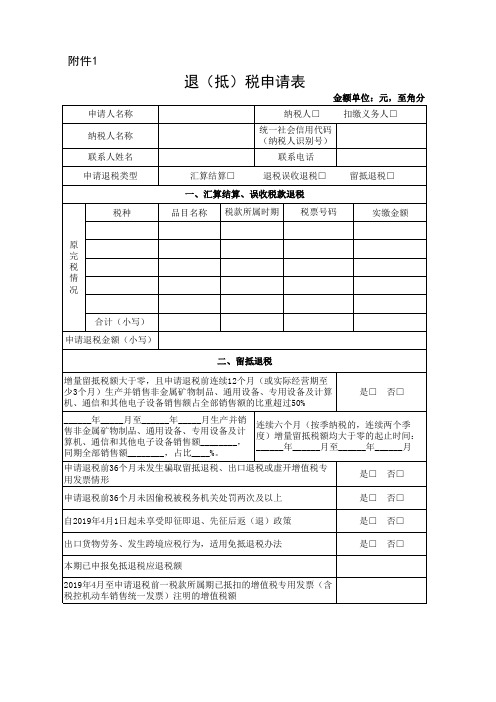

申请人名称 纳税人名称 联系人姓名 申请退税类型

税种

退(抵)税申请表

纳税人□

金额单位:元,至角分 扣缴义务人□

统一社会信用代码 (纳税人识别号)

联系电话

汇算结算□

退税误收退税□ 留抵退税□

一、汇算结算、误收税款退税

品目名称 税款所属时期 税票号码

实缴金额

原 完 税 情 况

合计(小写) 申请退税金额(小写)

是□ 否□

出口货物劳务、发生跨境应税行为,适用免抵退税办法

是□ 否□

本期已申报免抵退税应退税额

2019年4月至申请退税前一税款所属期已抵扣的增值税专用发票(含 税控机动车销售统一发票)注明的增值税额

连续六个月(按季纳税的,连续两个季 度)增量留抵税额均大于零的起止时间: ______年______月至______年______月

申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专 用发票情形

是□ 否□

申请退税前36个月未因偷税被税务机关处罚两次及以上

是□ 否□

自2019年4月1日起未享受即征即退、先征后返(退)政策

Hale Waihona Puke 二、留抵退税增量留抵税额大于零,且申请退税前连续12个月(或实际经营期至 少3个月)生产并销售非金属矿物制品、通用设备、专用设备及计算 机、通信和其他电子设备销售额占全部销售额的比重超过50%

是□ 否□

______年_____月至______年_____月生产并销 售非金属矿物制品、通用设备、专用设备及计 算机、通信和其他电子设备销售额________, 同期全部销售额________,占比____%。

广西《退(抵)税申请表》模板

《退(抵)税申请表》

备注:1.本表适用于纳税人、扣缴义务人办理汇算结算和误收税款退税。

2.纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

四、表单说明

1、申请人名称:填写纳税人或扣缴义务人姓名;

2、申请人身份:选择“纳税人”或“扣缴义务人”;

3、联系人名称:填写联系人姓名;

4、联系人电话:填写联系人固定电话号码或手机号码;

5、纳税名称:填写税务登记证所载纳税人的全称

6、纳税人识别号:填写税务税务机关统一核发的税务登记证号码;

7、申请退税类型:选择“算结算退税”或“误收退税”;

8、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息,上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致;

9、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计;

10、退税申请理由:简要概述申请退(抵)税的理由,如果本次退税账户与原缴税账户不一致,需在此说明,并须另行提交资料,经税务机关登记确认;

11、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

12、退还方式:退还方式可以单选或多选,对于有欠税的纳税人,一般情况应选择“抵扣欠税”,对于选择“抵扣欠税”情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

13、退税类型:选择“汇算结算退税”或“误收退税”;

14、退税发起方式:税务机关依据具体情况,选择“纳税人自行申请”或“税务机关发现并通知”;

15、退(抵)税金额:填写税务机关核准后的退(抵)税总额,应小于等于纳税人申请退税金额。

退(抵)税申请表

退(抵)税申请表备注:1. 本表适用于纳税人、扣缴义务人办理汇算结算和误收税款退税。

2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人"或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码.七、申请退税类型:选择“汇算结算退税"或“误收退税”。

八、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息.上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

九、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

十、退税申请理由:简要概述申请退(抵)税的理由。

如果本次退税账户与原缴税账户不一致,需在此说明,并须另行提交资料,经税务机关登记确认。

十一、受理情况:填写核对接收纳税人、扣缴义务人资料的情况.十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

十三、退税类型:选择“汇算结算退税"或“误收退税”。

十四、退税发起方式:税务机关依据具体情况,选择“纳税人自行申请”或“税务机关发现并通知”。

十五、退(抵)税金额:填写税务机关核准后的退(抵)税总额,应小于等于纳税人申请退税金额.。

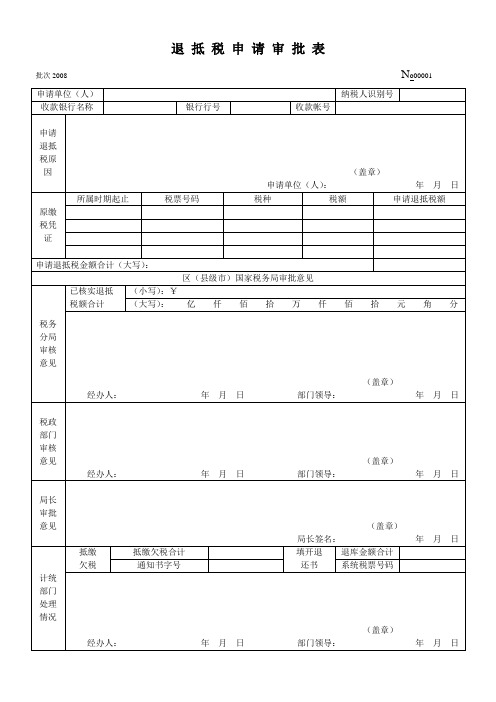

退抵税申请审批表

审核

意见

(盖章)

经办人:年月日部门领导:年月日

局长

审批

意见

(盖章)

局长签名:年月日

计统

部门

处理

情况

抵缴

欠税

抵缴欠税合计

填开退

还书

退金额合计

通知书字号

系统税票号码

(盖章)

经办人:年月日部门领导:年月日

退抵税申请审批表

批次2008No00001

申请单位(人)

纳税人识别号

收款银行名称

银行行号

收款帐号

申请

退抵

税原

因

(盖章)

申请单位(人):年月日

原缴

税凭

证

所属时期起止

税票号码

税种

税额

申请退抵税额

申请退抵税金额合计(大写):

区(县级市)国家税务局审批意见

税务

分局

审核

意见

已核实退抵

税额合计

(小写):¥

(大写):亿仟佰拾万仟佰拾元角分

申请单位(人)

广州市XX有限公司

纳税人识别号

440112701234XXX

收款银行名称

市XX银行XX支行

银行行号

1500XXXX

收款帐号

36020123456XXXXXXX

申请

退抵

税原

因

(按实际填写)

(盖章)

申请单位(人):张XXXX年X月X日

原缴

税凭

证

所属时期起止

税票号码

税种

税额

申请退抵税额

2008年9月1日至2008年9月30日

(盖章)

经办人:年月日部门领导:年月日

税政

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

退(抵)税申请表

备注:1. 本表适用于纳税人、扣缴义务人办理汇算结算和误收税款退税。

2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:

一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称

六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、申请退税类型:选择“汇算结算退税”或“误收退税”。

八、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

九、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

十、退税申请理由:简要概述申请退(抵)税的理由。

如果本次退税账户与原缴税账户不一致,需在此说明,并须另行提交资料,经税务机关登记确认。

十一、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

十三、退税类型:选择“汇算结算退税”或“误收退税”。

十四、退税发起方式:税务机关依据具体情况,选择“纳税人自行申请”或“税务机关发现并通知”。

十五、退(抵)税金额:填写税务机关核准后的退(抵)税总额,应小于等于纳税人申请退税金额。