徐工机械2019年财务分析结论报告

徐工机械2019年度财务分析报告

徐工机械[000425]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况徐工机械2019年资产总额为77,291,657,088.78元,其中流动资产为60,421,844,637.27元,占总资产比例为78.17%;非流动资产为16,869,812,451.51元,占总资产比例为21.83%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,徐工机械2019年的流动资产主要包括应收票据及应收账款、应收账款以及货币资金,各项分别占比为50.38%,43.17%和26.11%。

徐工机械2019年经营成果报告

4,884,789.8 4

3,699,844.6 82.55

7

2,362,913.7 83.31

3

81.11

26,691.22

0.45 21,655.68

0.49 18,400.27

0.63

285,978.1

4.83 227,155.54

5.11 165,152.76

5.67

88,281.45

1.49 78,273.53

项目名称 内部资料,妥善保管

盈利能力指标表(%)

2019年

2018年

2017年 第5页 共9页

营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

17 6.9 7.78 5.9 11.39

徐工机械2019年经营成果报告

16.2 4.75

5.4 3.96 7.56

18.26 3.91 4.08 3.14 4.62

项目名称

成本费用总额

营业成本 销售费用 管理费用 财务费用

成本构成表(占成本费用总额的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

5,270,664.6 1

4,100,548.4 100.00

3

2,832,312.6 100.00

7100.00Fra bibliotek4,884,789.8 4

-0.04 31,847.4

1.12

内部资料,妥善保管

第3页 共9页

营业税金及附加

26,691.22

0.51 21,655.68

徐工机械2019年经营成果报告

0.53 18,400.27

徐工机械2019年财务状况报告

徐工机械2019年财务状况报告

项目名称

流动资产

存货

应收账款 其他应收款 交易性金融资产 应收票据 货币资金 其他

流动资产构成表

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

6,042,184.4 6

4,565,518.7 100.00

6

3,617,942.6 100.00

项目名称

总资产

流动资产 长期投资 固定资产 其他

资产构成表

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

7,729,165.7 1

6,124,988.2 100.00

3

4,977,002.5 100.00

4

100.00

6,042,184.4 6

4,565,518.7 78.17

0

0.00

435,090.63

7.20 397,660.62

8.71 365,541.79

10.10

1,577,686.0 1

1,129,531.7 26.11

7

24.74 694,045.95

19.18

371,512.07

6.15 162,495.24

3.56 114,234.22

3.16

3、资产的增减变化 2019年总资产为7,729,165.71万元,与2018年的6,124,988.23万元相 比有较大增长,增长26.19%。 4、资产的增减变化原因 以下项目的变动使资产总额增加:应收账款增加803,192.46万元,货 币资金增加448,154.23万元,其他非流动资产增加40,378.94万元,应收

徐工机械财务分析

徐工机械财务分析一、财务状况的变化趋势徐工机械的财务状况在过去几年有所波动。

从财务报表来看,公司的总资产规模有所增长,主要是由于公司在资产投资方面保持了一定的投入,不断扩大规模。

但负债规模也在增长,尤其是长期负债的增加更为明显,这表明公司在扩大规模的过程中使用了更多的债务资金。

值得注意的是,公司的利润规模变化不大,表明公司的盈利能力并未得到很好的提升。

二、盈利能力徐工机械的盈利能力整体上较弱。

从过去几年的财务数据来看,公司的净利润增速较慢,净利润率相对较低。

这与公司的成本控制、经营效率等方面有关。

需要进一步分析公司的盈利能力瓶颈在哪里,以制定相应的改善措施。

三、偿债能力公司的偿债能力整体上较为稳定。

公司从负债结构来看,短期债务较多,但中长期债务的支付能力相对较强。

通过偿债能力分析可以发现公司的偿债压力较小,但需要重点关注公司的短期债务支付情况。

四、成长能力徐工机械的成长能力较强,主要呈现在规模的扩张上。

公司拥有着强大的研发和生产力量,能够不断推出具有市场竞争力的产品,这为公司的成长创造了良好的基础。

但同时也需要关注公司在扩张过程中是否出现了过度投资、效益下滑等问题。

五、现金流公司的现金流主要受盈利水平和投资活动的影响。

由于公司规模较大,对资金需求较为强烈,因此投资活动较为活跃,这对公司的现金流造成了一定的影响。

需要注意的是公司的经营活动现金流量净额较低,这需要引起重视。

针对以上的财务分析,建议徐工机械在未来的发展中需要重点关注以下几个方面:1. 提升盈利能力,加强成本控制和经营效率,增加利润规模;2. 合理控制债务规模,防止过度依赖债务资金;3. 加强现金流管理,合理安排投资活动,确保资金的充裕性;4. 提升产品研发能力,推出更多具有市场竞争力的产品,创造更多的盈利机会。

徐工机械财务分析

徐工机械财务分析一、资产负债表分析资产负债表是评估一家企业财务状况的重要工具,通过对徐工机械的资产负债表进行分析可以了解其资产结构和负债结构。

根据徐工机械最近一份财务报表显示,其总资产为xxx亿元,总负债为xxx亿元,净资产为xxx亿元。

从资产结构来看,徐工机械主要资产包括现金及现金等价物、应收账款、存货、固定资产和长期投资。

这些资产构成了公司的资产基础,为公司的运营提供了重要支持。

从负债结构来看,徐工机械的主要负债包括应付账款、短期借款、长期借款和应付利息。

负债结构合理,为公司的发展提供了必要的资金支持。

二、利润表分析利润表是评估一家企业盈利能力的重要指标。

根据徐工机械最近一份财务报表显示,其营业收入为xxx亿元,净利润为xxx亿元。

从营业收入来看,徐工机械的营业收入主要来自于工程机械产品的销售和相关服务收入。

随着国内外市场对工程机械产品的需求不断增长,徐工机械的营业收入也在稳步增长。

从净利润来看,徐工机械的净利润保持了稳步增长的态势。

在竞争激烈的工程机械市场中,徐工机械通过提高产品质量和服务水平,不断提升市场竞争力,保持了良好的盈利能力。

三、现金流量表分析从经营活动现金流入来看,徐工机械的经营活动持续稳定,为公司的发展提供了稳定的现金流入。

从投资活动现金流出来看,徐工机械在产品研发和生产方面有较大的投资,也在海外市场布局和并购方面有相应的投资。

这些投资对公司的未来发展至关重要。

四、财务指标分析除了资产负债表、利润表和现金流量表之外,还可以通过一些财务指标来评估公司的财务状况。

流动比率、速动比率、资产负债率和净资产收益率等财务指标都可以从不同角度评估公司的财务状况。

通过对徐工机械的财务指标进行分析可以发现,其流动比率和速动比率在合理范围内,资产负债率较低,净资产收益率在良好水平,这些指标的表现表明了徐工机械在财务状况上的优势。

通过对徐工机械的财务状况进行分析可以发现,公司的资产负债结构合理,盈利能力稳定增长,现金流状况良好,财务指标表现优异。

徐工机械2019年上半年财务指标报告

徐工机械2019年上半年总资产周转次数为0.95次,比2018年上半年周 转速度加快,周转天数从391.57天缩短到377.47天。企业在资产规模增长 的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张, 总资产周转速度有较大幅度的提高。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

本期财务费用为负,无法进行长期付息能力判断。 四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2019年上半年

2018年上半年

377.47 41.45

391.57 53.19

285.79 116.82

285.63 136.42

2017年上半年 558.65 93.13 391.19 210.8

8

1,167,752.6 82.66

5

80.87

15,506.99

0.50 12,820.55

0.54 9,081.86

0.63

138,753.87

4.45 123,161.19

5.14 80,707.46

5.59

35,949.18

1.15 137,651.47

5.75 94,620.27

6.55

-11,472.42

徐工机械2019年上半年财务指标报告

徐工机械2019年上半年财务指标报告

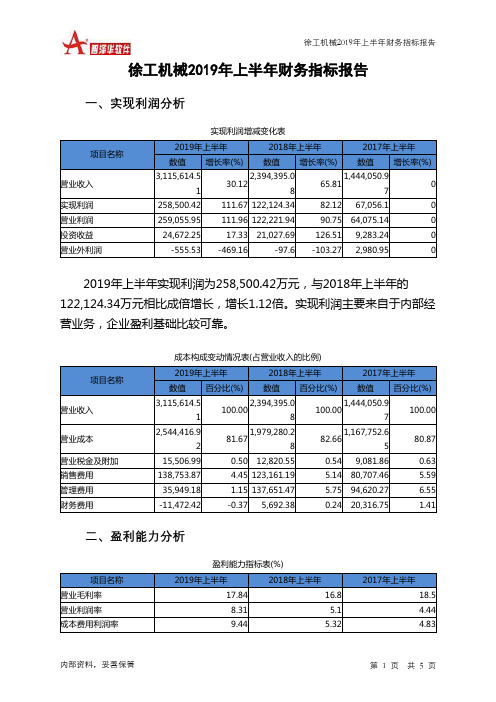

一、实现利润分析

项目名称

营业收入

实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2019年上半年

2018年上半年

2017年上半年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

徐工机械财务分析

徐工机械财务分析徐工机械(XCMG)是中国领先的工程机械制造商之一,专业从事各类工程机械的设计、制造和销售。

本文将对徐工机械的财务状况进行分析,着重关注其财务指标和财务健康状况。

一、盈利能力分析盈利能力是衡量一家企业财务状况的重要指标之一。

徐工机械在过去几年中取得了稳定的盈利能力。

通过分析其利润表,可以看出该公司的营业收入逐年增长,净利润也呈现出良好的增长趋势。

这表明徐工机械良好的销售业绩和高效的成本控制能力。

二、偿债能力分析徐工机械的偿债能力是评估其财务风险的重要指标。

通过分析其资产负债表,可以看出该公司的短期偿债能力较强,流动比率和速动比率均保持在较高水平。

这意味着该公司有足够的流动资金用于偿还短期债务。

此外,长期偿债能力也相对较好,资产负债率维持在合理范围内。

这表明徐工机械在运营过程中具备较强的偿债能力,存在较低的财务风险。

三、运营能力分析徐工机械的运营能力是评估其运营效率的重要指标。

通过分析其利润表和资产负债表,可以看出该公司的营业周期和资产周转率都保持在合理水平。

这表明徐工机械能够有效地使用其资产,并且能够及时收回应收账款。

此外,该公司的存货周转率也在合理范围内,说明其存货管理相对较好。

这些数据表明徐工机械具备较高的运营效率。

四、现金流分析现金流是评估一家企业财务稳定性的重要指标。

通过分析徐工机械的现金流量表,可以看出该公司的现金流状况相对良好。

公司在过去几年中的净现金流量保持在正值,且逐年增长。

这表明徐工机械能够有效地运用和管理其现金流,保持良好的现金流稳定性。

综上所述,从盈利能力、偿债能力、运营能力和现金流等方面来看,徐工机械的财务状况较好。

然而,需要注意的是,财务分析只是评估一家企业财务状况的一个方面,还需要结合市场竞争、行业发展和经济环境等其他因素进行综合分析。

只有全面了解一个企业的财务状况,才能更准确地评估其风险和潜力,做出合理的投资决策。

徐工机械 2019 第三季度财报

徐工集团工程机械股份有限公司2019年第三季度报告全文徐工集团工程机械股份有限公司2019年第三季度报告2019年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人王民先生、主管会计工作负责人吴江龙先生及会计机构负责人(会计主管人员)赵成彦先生声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否注:按照企业会计准则相关规定,计算基本每股收益及加权平均净资产收益率时,归属于上市公司股东的净利润需扣除其他权益工具可续期债券的利息, 2019年7-9月份可续债利息为5,911.58万元,2019年1-9月份可续期债券利息为17,933万元; 计算加权平均净资产收益率时,归属于上市公司股东的加权平均净资产不包括可续期债券持有者享有的净资产,2019年9月底公司发行的可续期债券账面余额为467,659.62万元。

非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

徐工机械2019年财务分析综合报告徐工机械2019年财务分析综合报告

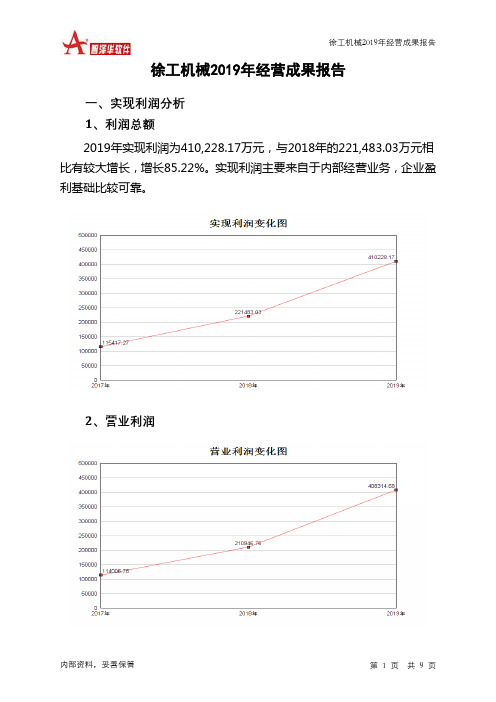

一、实现利润分析

2019年实现利润为410,228.17万元,与2018年的221,483.03万元相比有较大增长,增长85.22%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

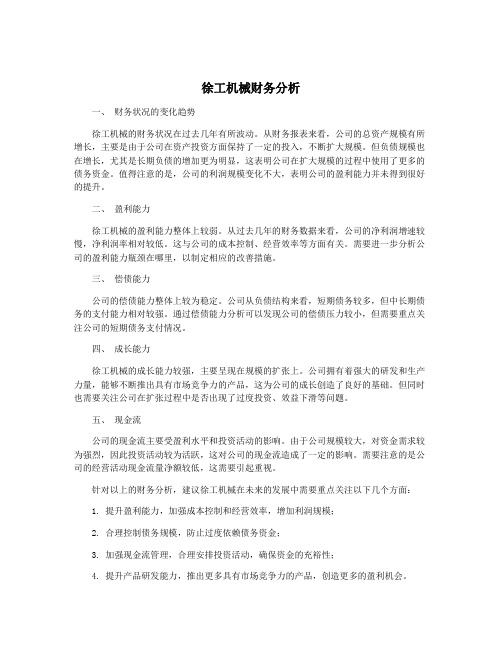

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析

2019年营业成本为4,884,789.84万元,与2018年的3,699,844.67万元相比有较大增长,增长32.03%。

2019年销售费用为285,978.1万元,与2018年的227,155.54万元相比有较大增长,增长25.9%。

2019年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年管理费用为88,281.45万元,与2018年的78,273.53万元相比有较大增长,增长12.79%。

2019年管理费用占营业收入的比例为1.49%,与2018年的1.76%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-1,459.11万元。

三、资产结构分析

2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年相比,2019年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析

从支付能力来看,徐工机械2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析

徐工机械2019年的营业利润率为6.90%,总资产报酬率为5.90%,净内部资料,妥善保管第1 页共3 页。