投资概况

投资概况

4.1 项目计划五矿有色钨产业整合的基本目标是:整合钨业资产,实现钨业公司上市,利用资本市场融资,用于投资企业的深度发展。

整个整合过程可以分为如下六个步骤:第一步:改制自硬整合自硬是控股中钨高新的前提,也是五矿有色进行钨产业整合的前提。

如果无法整合自硬,即使能够顺利控股中钨高新也没有价值,尤其是没有壳资源价值;相反,如果能够顺利整合自硬,又能顺利控股中钨高新,那么就可以清理中钨高新中的非相关资产,然后将自硬、南硬、香炉山等钨资产注入中钨高新,以上市公司为主体,建立钨产业发展平台。

即便是无法顺利控股中钨高新,也可以考虑将自硬持有的中钨高新股权退出,并将中钨高新中的钨资产回购出来,同时寻找其它的壳资源(不一定要和钨产业相关,只要资产干净即可),建立钨产业发展平台。

五矿有色对自硬进行改制,采用全资控股的方式对五矿最为有利。

这种方案下,五矿有色可以采用净资产收购的方式,收购资金为1.5-2.0亿左右,并承诺增资1个亿(中钨高新增资或五矿有色增资)。

自硬中仍存在部分非经营性资产(如幼儿园、医院、子弟学校等),应在改制过程中予以剥离。

同时,由于自硬目前的财务费用负担比较沉重,影响了盈利能力,因此,改制之后应当通过管理改善,提高物流效率,降低生产销售资金占用,使自硬的盈利水平达到上市公司的基本要求。

改制自硬后,应当理清自硬、五矿有色以及中钨高新之间的股权关系,为下一步的整合做好准备。

首先,五矿有色应当收购或调拨自硬持有的中钨高新的14.97%的股份;同时,为避免循环持股和交叉持股,应通过股权转让,将自硬持有的五矿有色的0.5%的股份转让给第三方股东。

第二步:持有中钨高新股权中钨高新1998年与株硬、自硬进行资产置换时,由于受制于资产规模,没有将采购系统和销售系统纳入上市公司,目前其销售体系完全委托自硬代理。

因此,目前中钨高新的主营业务几乎全部是关联交易,盈利能力仍旧受制于自硬,因此买壳中钨高新和参与自硬改制两个方案需要同步进行考虑。

日本对外直接投资的发展概况

日本对外直接投资的发展概况一、日本 FDI 的历程第二次世界大战之后,作为战败国的日本在经济上蒙受了巨大的损失,其经济陷于一片废墟之中。

但是进入 50 年代以后,日本开始了经济的长期高速增长时期,其对外直接投资在 80 年代中期更是迅猛增长,以奇迹般的速度成长为世界第二贸易大国和投资大国。

其对外直接投资也伴随着经济的发展经历了不同的发展阶段。

(见表 1)表 1: 1951-2005 日本对外直接投资的发展情况(单位:亿美元、件)注:1.资料来源:日本贸易振兴会网站 http://www.jetro.go.jp/en/stats/statistics/2.日本在 2005 年后开始采用国际收支的统计方法,不在公布申报额统计1战后恢复期(1951-1970)二战结束后,日本作为战败国,其经济陷于一片废墟之中,战后的日本也几乎丧失了全部的对外投资。

战后的日本致力于经济复兴,工业生产设备等国内投资对于资本的大量需求,使企业在国内的投资也具有充分的商机,同时国家政策上对资本流出的限制,使得日本在该阶段不仅在经济上无力同时也没有更大的必要进行对外直接投资。

日本重新开始其对外直接投资是1951 年末,但是其规模相当小,1951-1962 年之间,年平均投资额仅为 0.439亿美元,年平均项目数为 61.8 件。

从 1963 年开始,日本开始加快其对外直接投资的脚步,到 1967 年,累计对外投资总额为 14.51 亿美元。

1960 年,日本的对外直接投资总额占世界对外直接投资总额比重为0.75%,同期美国占42.4%,德国占 1.21%,英国为 16.3%,到了 1967 年,日本这一数字虽然增长到了1.31%,但美国为 52.5%,德国为 2.63%,英国为 15.3%。

虽然日本的对外投资额有所增加,但是与此同时,其他几个发达国家的对外投资额也处于增长态势,与他们相比,在此阶段,日本的对外直接投资的总量仍然处于低水平,其规模较小。

各种金融投资理论概况

各种金融投资理论概况人类对于股市波动规律的认知,是一个极具挑战性的世界级难题。

迄今为止,尚没有任何一种理论和方法能够令人信服并且经得起时间检验——2000年,著名经济学家罗伯特·席勒在《非理性繁荣》一书中指出:“我们应当牢记,股市定价并未形成一门完美的科学”;2013年,瑞典皇家科学院在授予有效市场假说权威专家尤金·法玛和行为金融学教授罗伯特·席勒等人该年度诺贝尔经济学奖时指出:几乎没什么方法能准确预测未来几天或几周股市债市的走向,但也许可以通过研究对三年以上的价格进行预测。

当前,有关金融资产定价和股票市场波动逻辑的代表性理论,主要有如下几种:凯恩斯选美论、随机漫步理论(Random Walk Theory)、现代资产组合理论(MPT)、有效市场假说(EMH)、行为金融学(BF)等。

凯恩斯选美论选美论是由英国著名经济学家约翰·梅纳德·凯恩斯(John Maynard Keynes,1883-1946)创立的关于金融市场投资的理论。

凯恩斯应用人们熟悉的选美活动的规则及现象,研究和解释股票市场波动的规律,认为金融投资如同选美,投资人买入自己认为最有价值的股票并非至关重要,只有正确地预测其他投资者的可能动向,才能在投机市场中稳操胜券,并以类似击鼓传花的游戏来形容股市投资中的风险。

随机漫步理论(Random Walk Theory)1827年,苏格兰生物学家罗伯特·布朗(Robert Brown),发现水中的花粉及其它悬浮的微小颗粒不停地作不规则的曲线运动,继而把这种不可预测的自由运动,用自己的名字称之为“布朗运动”。

1959年,奥斯本(M.F.M Osborne) 以布朗运动原理作为研究视角,提出了随机漫步理论,认为股票交易中买方与卖方同样聪明机智,股票价格形成是市场对随机到来的事件信息作出的反应,现今的股价已基本反映了供求关系;股票价格的变化类似于“布朗运动”,具有随机漫步的特点,其变动路径没有任何规律可循。

可行性研究报告投资概况

可行性研究报告投资概况1. 项目背景和简介本可行性研究报告旨在对某项投资项目的可行性进行全面分析,以帮助投资者做出明智的决策。

本项目是关于在当地建设一家大型娱乐主题公园的投资。

该主题公园旨在为当地和国际游客提供高品质的娱乐和休闲体验,涵盖游乐设施、表演、美食、商店和住宿等多种服务。

2. 市场分析娱乐主题公园作为新兴的休闲旅游项目,在全球范围内受到了广泛的关注。

随着人们生活水平的提高和旅游消费的增加,主题公园逐渐成为人们选择休闲娱乐的首选场所。

在当地,目前尚未建有大型的主题公园,市场潜力巨大。

3. 技术可行性该项目需要引进先进的游乐设施和娱乐设备,包括过山车、水上乐园、演艺表演、主题餐厅等。

随着技术的不断进步,这些设施和设备已经非常成熟和可靠,对于可行性而言,技术方面并不是主要问题。

4. 资金可行性项目需要大量的资金投入,包括用地购置、建筑工程、设备采购、运营资金等。

在当地,可以通过多种方式筹集资金,包括自有资金、银行贷款、投资者合作等。

根据初步估算,项目的资金筹措并不是不可能的。

5. 经济可行性经济可行性是评价一个投资项目是否值得进行的重要标准。

在这个项目中,我们做了详细的财务分析和盈利预测,得出了以下结论:在初期投资较大,在刚建成时可能有亏损,但随着主题公园的知名度和吸引力不断提升,将逐渐实现盈利,回报率较高。

6. 管理可行性项目需建立一套完善的管理制度和运营模式,以保证公园的正常运转和良好的服务质量。

需要拥有一支高素质的管理团队和员工队伍,在运营中不断改进和提升服务品质。

7. 风险分析任何项目都存在一定的风险,特别是像主题公园这样需要大量资金投入、市场需求不确定的项目。

我们通过详细的风险分析,认为风险可以通过合理的规划和控制降低到最小。

8. 政策法规可行性项目需符合当地的相关政策法规,包括建设规划、环保要求、安全标准等。

通过与相关部门的沟通和协商,可以保证项目的合法合规。

9. 结论综合上述各个方面的分析,我们认为该项目具备较高的可行性,有望成为当地甚至国际旅游休闲产业的新亮点。

吉尔吉斯斯坦投资概况

119JING JI YU FA经济与法水力发电潜力,但是由于技术局限吉尔吉斯斯坦没有变电设施和技术,只能将国内发电运送到乌兹别克斯坦变电站变电升压后,由乌兹别克斯坦统一分配,吉国仅仅获得本国发电的少部分电力资源导致本国缺电情况十分严重。

我国企业可以抓住这个重要机会,注入资金,帮助吉国修建具有相当运载能力的变电设施,既能够充分发挥吉国水力资源丰富的优势,创造经济利益,又能够帮助吉国摆脱电力受制于人的被动地位,真正达到“一带一路”倡议的目标。

因此,吉国水电领域的投资开发也是我国企业“走出去”可以投资的一个新的突破口。

注释:1刘海田等.吉尔吉斯斯坦共和国矿业投资环境及风险分析[J].矿产勘探,2013,(03).参考文献:[1]雷彬,陈彤.国际视野下的中亚研究-中亚政治经济法律国际论坛合集[M].北京企业管理出版社,2012:436.[2]刘海田,孙静,高钰,王倩.吉尔吉斯斯坦共和国矿业投资环境及风险分析[J].矿产勘探,2013,(03).[3]Muratov Bektur.吉尔吉斯斯坦经济转型中投资环境及中国对其投资前景的分析[J].法制与社会,2015,(02).[4]王志刚.吉尔吉斯斯坦矿产资源及投资政策[J].西部资源,2005,(12).[5]何子鑫,张丹丹,王斌,孟广路.吉尔吉斯斯坦矿业开发现状与投资环境分析[J].资源与产业,2018,(1).(作者:赵永鹏,硕士,上海政法学院,研究方向:法学 )斯斯坦自然资源极为丰富,有大量矿产资源、水资源、以及旅游资源亟待开发利用。

吉尔吉斯作为中亚地区经济建设处于上升期的国家,希望通过丰富的资源吸引外资,鼓励外国企业、个人进行矿产、水资源、旅游资源的勘探开发,以资源换利益发展经济,是吉国吸引外资的重要方式。

1、矿产资源的勘探开发利用吉国成矿条件优良,金属资源特别是有色金属储量大,优质矿产有:金、汞、锑、煤等。

其中,锑产量位居世界第三、独联体国家第一,锡、汞产量位于独联体国家第二位。

投资公司概况范文(精选3篇)

投资公司概况范文(精选3篇)(经典版)编制人:__________________审核人:__________________审批人:__________________编制单位:__________________编制时间:____年____月____日序言下载提示:该文档是本店铺精心编制而成的,希望大家下载后,能够帮助大家解决实际问题。

文档下载后可定制修改,请根据实际需要进行调整和使用,谢谢!并且,本店铺为大家提供各种类型的经典范文,如总结计划、党团报告、合同协议、策划方案、演讲致辞、规章制度、条据文书、教学资料、作文大全、其他范文等等,想了解不同范文格式和写法,敬请关注!Download tips: This document is carefully compiled by this editor. I hope that after you download it, it can help you solve practical problems. The document can be customized and modified after downloading, please adjust and use it according to actual needs, thank you!Moreover, our store provides various types of classic sample essays, such as summary plans, party and youth league reports, contract agreements, planning plans, speeches, rules and regulations, doctrinal documents, teaching materials, complete essays, and other sample essays. If you would like to learn about different sample formats and writing methods, please stay tuned!投资公司概况范文(精选3篇)投资公司概况范文(精选3篇)投资公司概况范文篇1现代投资有限责任公司创立于1993年5月28日,由湖南高速建设开发设计公司总部等五家发起者共同出资建立,经过了“湖南省长永道路有限责任公司”、“湖南省长永高速路有限责任公司”、“现代投资有限责任公司”名称变更。

项目投融资概况范文

项目投融资概况范文标题:项目投融资概况字数:6170字第一节:投融资概况简介本文将介绍一个项目的投融资概况。

该项目是一个新兴科技公司,致力于开发和销售智能家居产品。

我们将从项目背景、市场潜力、投资需求、融资渠道、资金用途等方面对该项目进行全面介绍。

第二节:项目背景智能家居是近年来快速发展的一个行业,以其便捷、高效、智能的特点深受消费者追捧。

本项目的背景正是基于这一行业的快速增长。

公司成立于2017年,由一群有着多年行业经验的技术创新者共同创办。

他们在家居智能化领域拥有丰富的技术积累和市场洞察力,致力于为用户提供更好的家居智能化解决方案。

第三节:市场潜力智能家居市场的潜力巨大。

根据市场研究机构的数据,全球智能家居市场规模预计将在未来五年内以每年20%的复合增长率增长。

同时,云计算、物联网、人工智能等技术的快速发展,也为智能家居产业的发展提供了有力支撑。

据国内产业分析师预测,中国智能家居市场规模有望在未来几年内超过5000亿元人民币。

第四节:投资需求为了进一步推动公司的快速发展,满足市场竞争的需求,项目方寻求10亿元人民币的投资。

资金将主要用于技术研发、生产设备的更新、品牌推广、渠道拓展、团队人员的培训与招聘等方面。

通过提升研发能力和品牌影响力,进一步扩大市场份额,从而实现公司的跨越式发展。

第五节:融资渠道为了满足投资需求,项目方将采取多元化的融资渠道。

首先,将邀请一些大型风险投资机构进行洽谈,以吸引更多的资本加入。

同时,将积极争取与银行、私募基金、产业资本等机构建立合作关系,争取获得更多的长期资金支持。

此外,也将不排除通过IPO的方式进行融资,为公司未来的发展打下坚实基础。

第六节:资金用途本项目的融资主要用于以下几个方面:首先,将投入大量资金用于技术研发,以提升产品的技术含量和竞争力;其次,将用于生产设备的更新与升级,提高生产效率和减少成本;再次,品牌推广将成为资金用途的重要一环,通过各种渠道的广告投放和宣传活动,扩大品牌知名度和市场份额;最后,团队人员的培训与招聘也将成为必要的投资,以保障公司的人才储备和企业文化的建设。

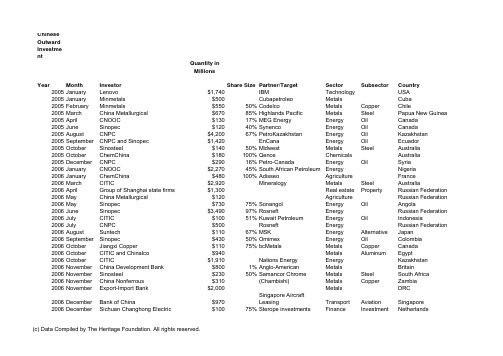

中国企业全球投资概况表

Chinese Outward InvestmentYearMonth Investor Share Size Partner/TargetSector SubsectorCountry2005January Lenovo $1,740IBMTechnology USA 2005January Minmetals $500Cubapetroleo Metals Cuba 2005February Minmetals$55050%CodelcoMetals Copper Chile2005March China Metallurgical $67085%Highlands Pacific Metals Steel Papua New Guinea 2005April CNOOC $13017%MEG Energy Energy Oil Canada 2005June Sinopec $12040%SynencoEnergy Oil Canada 2005August CNPC$4,20067%PetroKazakhstanEnergy Oil Kazakhstan 2005September CNPC and Sinopec $1,420EnCana Energy Oil Ecuador 2005October Sinosteel $14050%Midwest Metals Steel Australia 2005October ChemChina $180100%QenosChemicals Australia 2005December CNPC $29016%Petro-CanadaEnergy OilSyria 2006January CNOOC $2,27045%South African Petroleum Energy Nigeria 2006January ChemChina $480100%AdisseoAgriculture France 2006March CITIC$2,920MineralogyMetalsSteel Australia2006April Group of Shanghai state firms $1,300Real estate Property Russian Federation 2006May China Metallurgical $120AgricultureRussian Federation 2006May Sinopec $73075%Sonangol Energy Oil Angola2006June Sinopec $3,49097%Rosneft Energy Russian Federation 2006July CITIC $10051%Kuwait Petroleum EnergyOil Indonesia2006July CNPC $500Rosneft Energy Russian Federation 2006August Suntech $11067%MSK Energy Alternative Japan 2006September Sinopec$43050%Omimex Energy OilColombia 2006October Jiangxi Copper $11075%bcMetals MetalsCopper Canada 2006October CITIC and Chinalco $940MetalsAluminumEgypt2006October CITIC$1,910Nations Energy Energy Kazakhstan 2006November China Development Bank $8001%Anglo-American Metals Britain2006November Sinosteel$23050%Samancor Chrome MetalsSteel South Africa 2006November China Nonferrous $310(Chambishi)MetalsCopper Zambia 2006November Export-Import Bank $2,000MetalsDRC2006December Bank of China$970Singapore Aircraft Leasing Transport Aviation Singapore 2006December Sichuan Changhong Electric $10075%Sterope investments FinanceInvestment Netherlands 2007January ChemChina $700Rhodia Chemicals France 2007January China Mobile $28089%Paktel Technology Telecom Pakistan 2007January CNPC$20050%EnCana EnergyOilChad 2007February Zijin, Tongling, and Xiamen C&D $19045%, 35%, 20%Monterrico MetalsCopperPeru 2007FebruarySinopec$100Syntroleum EnergyUSAQuantity in Millions2007March Sinosteel$500Metals Steel India2007May CIC$3,0309%Blackstone Finance Investment USA2007May LinkGlobal Logistics$130Parchim Airport Transport Aviation Germany 2007May China Mobile$18011%Paktel Technology Telecom Pakistan 2007June Chinalco$790Peru Copper Metals Copper Peru2007June China International Marine Container$14080%Burg Industries Transport Shipping Netherlands 2007July CITIC$1008%Macarthur Coal Energy Coal Australia 2007July China Development Bank$3,0403%Barclays Finance Banking Britain2007July Golden Dragon$100Metals copper Mexico 2007September Sany Heavy$150Real estate Construction USA2007September Ansteel$33050%Gindalbie Metals Metals Steel Australia 2007October China Ocean Shipping$15020%Transport Shipping Egypt2007October Minsheng Bank$20010%UCBH Finance Banking USA2007October ICBC$5,60020%Standard Bank Finance Banking South Africa 2007November Youngor$120100%Kellwood Other USA2007November Chinalco$1,20040%Binladin, MMC Metals Aluminum Saudi Arabia 2007November Ping An$2,7004%Fortis Finance Insurance Belgium 2007November China Metallurgical and Jiangxi Copp$2,870Metals Copper Afghanistan 2007December CIC$5,00010%Morgan Stanley Finance Investment USA2007December Minmetals and Jiangxi Copper$450Northern Peru Copper Metals Copper Peru2007December Sinosteel$10092%Zimasco Metals Steel Zimbabwe 2007December Sinopec$2,01051%National Iranian Oil Energy Oil Iran2008January SAFE$1801%three Australian banks Finance Banking Australia 2008January Jinchuan$210Tyler Resources Metals Mexico 2008January Wuxi PharmaTech$160100%AppTec Lab Services Technology USA2008February Minmetals and Xinxing Iron$1,20020%, 35%Kelachandra and Manasara Metals Steel India2008February China Metallurgical$370Cape Lambert Iron Metals Steel Australia 2008February Sinochem$47017%Soco Energy Oil Yemen 2008February Chinalco$12,80011%Rio Tinto Metals Aluminum Australia 2008March Mindray Medical$200Datascope Technology USA2008March CIC$100Visa Finance USA2008March China Life$2601%Visa Finance USA2008March Sinopec$56060%AED Energy Oil Australia 2008March Huaneng Power$3,040Temasek Energy Singapore 2008April CNOOC$13050%Husky Energy Energy Gas Indonesia 2008April CIC$3,20080%JC Flowers fund Finance Investment USA2008April SAFE$2,8002%Total Energy France 2008April Hopu$150Lung Ming Metals Steel Mongolia 2008April SAFE$2,0101%BP Energy Britain2008May Chinalco$2,160Metals Copper Peru2008June CNPC$4,990Energy Oil Niger2008June Zoomlion$25060%Compagnia Italiana Forme A Real estate Construction Italy2008June SAFE$2,51020%TPG fund Finance Investment USA2008June China National Cereals, Oils and Foo$1405%Smithfield Foods Agriculture USA2008June China National Nuclear$190Metals Niger2008July China Railway Engineering$1,19028%Congo Simco Metals Copper DRC2008July CNOOC$2,490Awilco Offshore Energy Oil Norway2008July China Nonferrous$81050%Tagaung Taung Metals Myanmar2008July Sinosteel$1,32051%Midwest Metals Steel Australia2008July China Metallurgical and Sinohydro$1,35040%Congo Simco Metals Copper DRC2008July Sinochem$20051%GMG Global Agriculture Singapore 2008August Shenhua$260Energy Coal Australia2008September Sinopec$1,990Tanganyika Oil Energy Oil Syria2008September China International Marine Container$33029%Yantai Raffles Shipyard Transport Shipping Singapore 2008September Sany Heavy$140Real estate Construction Germany2008September Jiangsu Shagang and RGL Group$36045%Grange Resources Metals Steel Australia2008October Datong$760Herma Enerji Energy Coal Turkey2008October CIC$2003%Blackstone Finance Investment USA2008Novermber CNPC$3,020Energy Oil Iraq2008November China Metallurgical$1,020Metals Copper Philippines 2008December Xinjiang Guanghui$25049%Tarbagatay Munay Energy Kazakhstan 2008December Wuhan Iron and Steel and China De$110Metals Steel Liberia2009January CNPC$1,760National Iranian Oil Energy Oil Iran2009February Hunan Valin Iron & Steel $77017%Fortescue Metals Metals Steel Australia2009February Shougang Group $990Metals Steel Peru2009March Wuhan Iron and Steel$24020%Consolidated Thompson Metals Steel Canada2009March CIC$800Morgan Stanley Real estate Property USA2009April CNPC$2,60050%Central Asia Petroleum Energy Gas Kazakhstan 2009April Tianjin Pipe $1,010Metals Steel USA2009May China Nonferrous $300(Luanshya)Metals Copper Zambia2009May Najinzhao$100Cardero Metals Steel Peru2009May CNOOC and Sinopec$320Talisman Energy Energy Oil Trinidad-Tobago 2009May China Metallurgical $52010%Mineralogy Energy Coal Australia2009May HNA$150Allco Finance Finance Investment Australia2009May Guangdong Rising Asset Manageme$14020%PanAust Metals Australia2009May CNPC$1,02046%Singapore Petroleum Energy Oil Singapore 2009June Ansteel$13024%Gindalbie Metals Metals Steel Australia2009June Minmetals$1,39051%Oz Minerals Metals Australia2009June CIC$1,2101%Morgan Stanley Finance Banking USA2009June Sinopec$7,200100%Addax Petroleum Energy Switzerland2009June CIC$500Blackstone Finance Investment USA2009June CIC$710Blackrock Finance Investment USA2009July Tianjin Development$280Real estate Property Egypt2009July CIC$1,50017%Teck Resources Metals Copper Canada2009July Xiyang Group$480Metals Steel Russian Federation 2009July Chinalco$1,5001%Rio Tinto Metals Aluminum Australia2009July Shenhua$330Energy Coal Indonesia2009July CIC$3701%Diageo Agriculture Britain2009July Taiyuan Iron and Shanxi Coking Coa$750Real estate Property Mauritius2009August CIC$45019%Songbird Estates Real estate Property Britain2009August CNPC$1,74060%Athabasca Oil Sands Energy Oil Canada2009August CNOOC$100Qatar Petroleum Energy Gas Qatar2009August Sinochem$880100%Emerald Energy Energy Britain2009August Yanzhou Coal$2,950100%Felix Resources Energy Coal Australia2009August CIC$1,090Goodman Group Real estate Property Australia2009September Unicom$1,0001%Telefonica Technology Telecom Spain2009September CNPC$1,16050%Singapore Petroleum Energy Oil Singapore2009September CIC$94011%JSC KazMunaiGas E&P Energy Gas Kazakhstan2009September CIC$600Oaktree Capital Managemen Real estate Property USA2009September CIC$600Goldman Sachs distressed a Real estate Property USA2009September China Power Investment$35040%Goss International Other USA2009September ICBC$530ACL Bank Finance Banking Thailand2009September China State Construction Engineerin$1003%Baha Mar Resort Real estate Property Bahamas2009September CNPC$2,25070%National Iranian Oil Energy Oil Iran2009October CIC$25013%South Gobi Energy Energy Coal Mongolia2009October CIC$30045%Nobel Holdings Energy Oil Russian Federation 2009November BaoSteel$24015%Aquila Resources Metals Steel Australia2009November CIC$1,58015%AES Energy USA2009November Beijing West Industries$100Delphi Transport Autos USA2009November Wuhan Iron and Steel$40022%MMX Mineracao Metals Steel Brazil2009November Great Wall Motor$120Litex Motors Transport Autos Bulgaria2009November CNOOC$100Statoil Energy Oil USA2009November Wuhan Iron and Steel$25015%Centrex Metals Metals Steel Australia2009December Shunde Rixin and Minmetals$1,91070%Metals Steel Chile2009December China Railway Construction and Chin$650100%Corriente Resources Metals Copper Ecuador2009December CNPC$240State Oil Marketing Organiza Energy Oil Iraq2009December BAIC$200Saab US Transport Autos USA2009December Shanghai Auto$35050%GM India Transport Autos India2009December Baiyin Non-Ferrous, CITIC & Chang $19060%Oxus Metals Uzbekistan2009December CIC$500CVRD (Vale)Metals Steel Brazil2009December Sun Paper$200Agriculture Laos2009December China Mobile$500Technology Telecom PakistanReal estate Property USA2009December Jinjiang International Hotels$15050%Interstate Hotel and Resource2010February Chinalco$35035%GIIG Metals Aluminum Malaysia2010February CIC$9602%Apax Finance Finance Investment BritainFinance Investment USA2010February CIC$1,500Lexington Partners, Pantheon2010February Sany Heavy$200Real estate Construction Brazil2010February Wanhua Industrial$190BorsodChem Chemicals HungaryEnergy USA2010March CNPC$18051%INOVA Geophysical Equipme2010March Huadian$65051%Sintez Energy Gas Russian Federation 2010March Geely Auto$1,800Ford Transport Autos Sweden2010March East China Mineral Exploration and D$1,200Metals Steel Brazil2010March CNOOC$3,10050%Bridas Energy Argentina2010March CNPC$1,58050%Arrow Energy Energy Gas Australia2010March CIC$200Brookefield fund Finance Investment Canada2010March First Auto Works and CADF$100Transport Autos South Africa2010March Sinochem$500Agriculture Sudan2010March Sinomach$500Transport Autos Cameroon2010March Geely Auto$900Volvo Transport Autos Sweden2010April China Railway Materials$26013%African Minerals Metals Steel Sierra Leone2010April Sinopec$4,6509%ConocoPhillip Energy Oil Canada2010April CNOOC$2705%BG Energy Gas Australia2010April Jinchuan$12049%Kazakhmys Metals Copper Kazakhstan2010April CNPC$900PDVSA Energy Oil Venezuela2010April Tencent$30010%Digital Sky Technologies Technology Russian Federation 2010April Sichuan Hanlong$14055%Moly Mines Metals Australia2010May Tangshan Jidong Cement and China$12060%Women Investment Portfolio Real estate Construction South Africa2010May Jiangsu Yongyuan$140Real estate Construction Ethiopia2010May Jiangsu Zongyi$200Energy Alternative Italy2010May CNPC$1,48035%Shell Energy Syria2010May Hopu$1001%Chesapeake Energy Energy Gas USA2010May CIC$1,2205%Penn West Energy Energy Oil Canada2010May State Grid$990Plena Transmissoras Energy Brazil2010May Sinochem$3,07040%Statoil Energy Oil Brazil2010May Jinchuan Group and China Developm$23051%Wesizwe Platinum Metals South Africa2010May Tianyu Group$990Lippo Incheon Development Real estate Property South Korea2010May CNPC$150Energy Indonesia2010June Yunnan Metallurgical $10050%Selwyn Resources Metals Canada2010June China Power Investment$1,15060%Goss International Other USA2010June Shaanxi Chemical subsidiary$1,010Chemicals Argentina2010July Tempo Group and Beijing city $440Nexteer Auto Transport Autos USA2010July China Merchants Group$550100%Loscam Transport Shipping Australia2010July Chinalco$1,35045%Rio Tinto Metals Steel Guinea2010August China Merchants Group$45070%Aitken Spence Transport Shipping Sri Lanka2010August Chery$400Transport Autos Brazil2010August China Communications Construction$130100%Friede Goldman United Energy Oil USA2010September Inner Mongolia Hong Jun$18051%Cambodia International Inves Energy Cambodia2010September Norinco$1,480Metals Copper Myanmar2010September Bosai Minerals$1,20080%Ghana Bauxite Metals Aluminum Ghana2010September Jinchuan$420100%Continental Metals Metals Copper Canada2010September Huadian$36051%JSC Territorial Energy Russian Federation 2010September Shanda Games$100100%Eyedentity Games Technology South Korea2010October Sinopec$7,10040%Repsol Energy Oil Brazil2010October Three Gorges$2,29050%EuroSibEnergo Energy Russian Federation 2010October CNOOC$2,37033%Chesapeake Energy Energy Gas USA2010October Sinochem$1,44060%Makhteshim-Agan Agriculture Israel2010October Minmetals$2,500Metals Copper Peru2010November CIC$1,030General Growth PropertiesReal estate Property USA2010November Huaneng Power$1,23050%InterGen Energy USA2010November CNPC and Sinopec$610Energy Oil Ecuador2010November SAIC$5001%GM Transport Autos USA2010November Guangdong Rising Asset Manageme$400Caledon Resources Energy Coal Australia2010November China merchants and China Develop$15048%ZIM Integrated Shipping Transport Shipping Nigeria2010November Chongqing Chonggang Minerals$27060%AsiaIron Metals Australia2010December Taiyuan Heavy Machinery$130100%Valley Longwall Energy Coal Australia2010December Sinochem$27050%DSM Technology Medical Netherlands2010December Sinopec$2,470Occidental Petroleum Energy Argentina2010December CIC$200BTG Pactual Finance Investment Brazil2010December Three Gorges$170EuroSibEnergo Energy Russian Federation 2010December Sinopec$68018%Chevron Energy Gas IndonesiaReal estate Construction North Korea2010December Shangdi Guanqun$2,000Pyongyang Investment and D2010December Ashima Cultural Group$1,500Other Thailand2010December Xinjiang Hualing and Shanghai Boda$100Real estate Property Georgia2010December China Railway Construction and Chin$2,95060%Real estate Construction Nigeria2010December AVIC$190Teledyne Technologies Transport Aviation USA2011January Jinsheng Industry$13050%EMAG Other Germany2011January Yanzhou Coal$920Energy Coal Australia2011January Wuhan Iron and Steel$12060%Adriana Resources Metals Steel Canada2011January Lenovo $18051%NEC Technology Japan2011January CNPC$51050%INEOS Britain Energy Britain2011January CNPC$51050%INEOS France Energy France2011January ChemChina$2,010100%Orkla Chemicals Norway2011January China Unicom$5001%Telefonica Technology Telecom Spain2011January ICBC$14080%Bank of East Asia Finance Banking USA2011February Fulida Group$250Neucel Specialty Agriculture Canada2011February AVIC$200100%Cirrus Transport Aviation USA2011February Wanhua Industrial$1,66058%BorsodChem Chemicals Hungary2011February Tencent$40084%Riot Games Technology USA2011February CIC$100VTB Group Finance Banking Russian Federation 2011February Sinopec$1,52015%Origin Energy-ConocoPhillips Energy Gas Australia2011February CNOOC$330ExxonMobil Energy Oil Argentina2011February CIC$190Morgan Stanley Finance Banking Japan2011February Nanshan Group $160Metals Aluminum USA2011March Sichuan Hanlong $18016%Sundance Resources Metals Iron Australia2011March CNOOC$1,45033%Tullow Energy Oil Uganda2011March Chongqing Grain$1,410Agriculture Brazil2011March Sinopec$3,30038%SABC Energy Oil Saudi Arabia2011April Evergreen Potassium$120MagIndustries Agriculture Congo2011April ZTE$200Technology Telecom Brazil2011April Beiqi Foton$380Transport Autos India2011April Sany Heavy$200Real estate Construction Indonesia2011April Chinalco$800Smelter Asia Metals Aluminum Malaysia2011April Datang Power and Boading Tianwei$2,03064%CBD Energy Energy Alternative Australia2011May China Chengtong$350Real estate Property Russian Federation 2011May Sinopec$54080%Shell Energy Oil Cameroon2011May Shandong Iron$1,49025%African Minerals Metals Steel Sierra Leone2011May Chery$200Transport Autos Venezuela2011May CITIC, China Development Bank, Lo$47075%Gold One Metals South Africa2011May Fosun International$12010%Folli Follie Other Greece2011May China National Building Material$350PT Semen Grobogan Semar Real estate Construction Indonesia2011May BYD$200Transport Autos Indonesia2011May Zijin Mining$100Glencore Metals Switzerland2011June Fuyao Glass$200Transport Autos Russian Federation 2011June Lenovo $67082%Medion Technology Computing Germany2011June Suning$11031%Laox Other Japan2011June Heilongjiang Beidahuang Nongken$1,510Cresud Agriculture Argentina2011June ICBC$68075%Standard Bank Finance Banking Argentina2011June HNA$270Carlyle Real estate Property USA2011July CITIC$420KSM Castings Transport Autos Germany2011July CNOOC$2,040100%Opti Canada Energy Oil Canada2011July Chery$170Socma Transport Autos Brazil2011July China Guodian$26070%Farm Owned Power Energy Alternative Canada2011July Shenhua$1,01021%Mitsui and Peabody Energy Coal Mongolia2011July Haier$130Panasonic Other Japan2011July COFCO$14099%Tully Sugar Agriculture Australia2011July Jinchuan$1,360100%Metorex Metals Copper South Africa2011July Zhejiang Hengyi and Sinopec$2,500Energy Oil Brunei2011July Sinosteel$300Metals Zimbabwe2011August Jilin Jien Nickel$400Metals CanadaOther USA2011August Guangdong Midea$23051%Carruer's Latin American Ope2011August CIC$3,24030%GDF Suez Energy France2011August HNA$530100%GE SeaCo Transport Shipping Singapore2011August JAC Motors$10020%SHC Transport Autos Brazil2011August SAFE$7203%Munich Re Finance Germany2011August Bright Foods$39075%Manassen Foods Agriculture Australia2011August CIC$36019%AES and POSCO Energy Coal Vietnam2011August Taiyuan Iron, CITIC, Baosteel$1,95015%CBMM Metals Brazil2011August Yanzhou Coal$210Syntech Energy Coal Australia2011August Sinomach$170Agriculture Jamaica2011September Qingdao Tianzhong Investment$100Transport Autos Vietnam2011September Sichuan Hongda$2,400Energy Coal Tanzania2011September Jilin Jien Nickel$5,990Bily Indonesia Metals Steel Indonesia2011September China Merchants Group$28055%Aitken Spence Transport Shipping Sri Lanka2011September Xinjiang Goldwind$200Energy Alternative USA2011September Minmetals$1,280100%Anvil Mining Metals Copper DRC2011September Yanzhou Coal$300Wesfarmers Energy Coal Australia2011September Yanzhou Coal$260North Atlantic Potash Chemicals Canada2011September United Energy$750BP Energy Pakistan2011October Soho China$570Rockpoint Real estate Property USA2011October Sinopec$2,100100%Daylight Energy Energy Canada2011October Tsingtao Beer$100Namyong Other Thailand2011October Wolong Holding$140100%ATB Group Transport Autos Austria2011October China Nickel Resources$27080%PT Yiwan Mining Metals Indonesia2011October CNPC$400Watan Energy Oil Afghanistan2011October Tebian Electric Apparatus$400Energy Alternative India2011October Wanhua Industrial$260Chemicals HungaryFinance Investment Russian Federation 2011October CIC$1,000Russian Direct Investment Fu2011November Zhouda Real Estate$790Real estate Property MalaysuaOther Zimbabwe2011November Anhui Foreign Economic Constructio$20050%Zimbabwe Mining Developme2011November CIC$85010%GDF Suez Energy Trinidad-Tobago2011November ICBC$1005%Standard Bank Finance Banking Argentina2011November Sinopec$4,80030%Galp Energia Energy Brazil2011November China Railway Engineering$12010%Transpacific, Bukit Asam Transport Rail Indonesia2011November Guangxi Nonferrous Metal$500Metals Steel Cambodia2011December Shougang Group $24040%Hiap Teck Venture BerhadMetals Steel Malaysia2011December Sinopec$99010%Australia Pacific Liquefied NaEnergy Gas AustraliaReal estate Property Japan2011December CIC$800Government of Singapore Inv2011December Three Gorges$3,51021%Energias de Portugal Energy Portugal2011December CIC $25025%Shanduka Group Finance Investment South Africa2011December CNPC $15051%Varun Industries Energy Oil Madagascar2011December Yanzhou Coal$2,21077%Gloucester Energy Coal Australia2012January Wan Feng Shanghai$1,520Real estate Property Laos2012January CNPC$27050%Bow Energy Energy Gas Australia2012January China Power Construction$100Energy Alternative Ethiopia2012January Sinopec$2,44033%Devon Energy Energy Gas USA2012January CNPC$67040%Athabasca Oil Sands Energy Oil Canada2012January Shandong Heavy$46075%Ferretti Other Italy2012January Sany Heavy$48090%Putzmeister Real estate Construction Germany2012January China Merchants Group$15030%Aitken Spence Transport Shipping Sri Lanka2012January Jilin Jien Nickel$100Goldbrook Ventures Metals Canada2012January HNA$130Assa Properties Real estate Property USA2012January CIC$9209%Thames Water Agriculture Britain2012February Guangxi Liu Gong Machinery$100100%Huta Stalowa Wola Transport Autos Poland2012February Golden Dragon$100Metals Copper USA2012February State Grid$51025%REN Energy Portugal2012February CIC and Sinopec$300Sunshine Oilsands Energy Oil Canada2012February Goldwind$190Mainstream Renewable Pow Energy Alternative Chile2012February China Shipping$120Transport Shipping USA2012February CNPC$1,03020%Shell Energy Gas Canada2012February Sinochem$26035%Siat Energy Oil Belgium2012February Sinochem$980Total Energy Gas Colombia2012February Sinopec$850Ghana National Gas Energy Gas Ghana2012March Bosai$100Metals Aluminum Guyana2012March Guangdong Nuclear and China Deve$2,380100%Extract Resources Metals Australia2012March Huadian$1,600PT Dharma Hydro Nusantara Energy Alternative Indonesia2012March Zijin Mining$100Metals Russian Federation 2012March Jushi Group$230Other Egypt2012March Anhui Conch$400Real estate Construction Indonesia2012March ICBC$100Finance Banking Brazil2012April Hebei Iron and Steel$20020%Alderon Iron Ore Metals Steel Canada2012April Xuzhou Construction Machinery$33052%Schwing Real estate Construction Germany2012April Norinco$500Basic Element Metals Aluminum Russian Federation 2012April Shanghai Pengxin$170Crafar Farms Agriculture New Zealand 2012April CIC$200Blackrock Finance Investment USA2012April AVIC$750Hattat Holding Energy Coal Turkey2012May SAFE$440Real estate Property Britain2012May Sinomach$12060%Procon Metals Canada2012May Ex-Im Bank$240Other Cambodia2012May Wanxiang$420Great Point Energy Energy Alternative USA2012May COSCO$150Transport Shipping Greece2012May Bright Foods$1,94060%Weetabix Agriculture Britain2012May Huawei$1,500Technology Telecom Hungary2012May CIC$4205%Polyus Metals Russian Federation 2012May Dalian Wanda$2,600100%AMC Entertainment Other USA2012May State Grid$940ACS Energy Brazil2012May China Construction Bank$200WestLB Finance Banking Brazil2012May United Energy$200Energy Gas Pakistan2012May China Architecture Design and Rese$150100%CPG Real estate Construction Singapore2012June Hanergy$510Q-Cells Energy Alternative Germany2012June Zijin Mining$19083%Norton Gold Metals Australia2012June China Nickel Resources$1,26061%PT Jhonlinto Metals Steel Indonesia2012June CIC$4907%Eutelsat Technology Telecom France2012June Chery$120Transport Autos Turkey2012June China Railway Construction$410 C.V.G. Ferrominera Orinoco M etals Steel Venezuela2012June Xinjiang Hualing$10090%Basisbank Finance Banking Georgia2012June SAFE$20010%Veolia Water Agriculture Britain2012July Hubei Changyang Hongxin$160Metals Ukraine2012July China Power Investment$74051%Kompania Weglowa Energy Coal Poland2012July Sichuan Bohong$250100%Wescast Industries Transport Autos Canada2012July SAFE$1,500GM Finance Investment USA2012July SAFE$500Blackstone Real estate Property USA2012July Sinopec$1,50049%Talisman Energy Energy Oil Britain2012July China South Locomotive$130Transport Rail Malaysia2012July China Copper Mines$100Metals Copper Zambia2012August China Merchants$19050%Thesar Maritime Transport Shipping Togo2012August Zhejiang Huayou Cobalt$350Metals DRC2012August Dafeng Port$600Metals Steel Indonesia2012August CIC$500Cheniere Energy Energy Gas USA2012August Hubei private consortium$250Agriculture Mozambique2012August Shenwu Group$180Metals Steel Indonesia2012August Huadian$640Energy Coal Indonesia 2012September Hanergy$120100%Miasole Energy Alternative USA2012September BGI$120100%Complete Genomics Technology Medical USA2012September Xinwei$300Technology Telecom Nicaragua 2012September Shandong Heavy$93025%Kion Real estate Construction Germany 2012September China Power Investment$130Energy Nigeria 2012September Lenovo $150Digibras Technology Brazil2012September Huawei$150Technology Telecom India2012September Beiqi Foton$300Transport Autos Brazil2012September Shandong Gold$24051%Focus Minerals Metals Australia 2012September Shandong Energy$210100%Rocklands Richfield Energy Coal Australia 2012September Shandong RuYi Scientific$26080%Lempriere Properrty Agriculture Australia 2012September Sinomach$100Metals Steel Uganda 2012September China Nonferrous$830Metals Copper Zambia 2012September Wuhan Iron and Steel$450ThyssenKrupp Metals Steel Germany 2012September Synutra$120Sodiaal Agriculture France2012October Greenland Group$900Real estate Property South Korea 2012October Shandong Linglong Tyre$120Transport Autos Thailand 2012October Haier$680Fisher and Paykel Other New Zealand 2012October CNPC$1,51050%TransCanada Energy Oil Canada 2012October Sinopec$850Energy Oil Indonesia 2012October Sinopec$17050%Mercuria Energy Oil Switzerland 2012October CNOOC$1,930BG Energy Gas Australia 2012October CIC$73010%Ferrovial Transport Aviation Britain2012October JAC Motors$450Transport Autos Brazil2012October Shanghai Auto$15051%CP Group Transport Autos Thailand 2012November China Power Construction$290Energy Alternative Ethiopia 2012November China National Building Material$300Tajik Aluminum Real estate Construction Tajikistan 2012November CIC$400Deutsche Bank Real estate Property Britain2012November CIC$11013%Brookefield Agriculture Canada 2012November Sinopec$2,50020%Total Energy Oil Nigeria 2012November Shanghai Zhongfu$730Agriculture AustraliaReal estate Property Brazil2012November CIC$46033%Government of Singapore Inv2012November State Grid$51041%ElectraNet Energy Australia 2012December Zoomlion$24040%Compagnia Italiana Forme A Real estate Construction Italy2012December SAFE$11049%One Angel Square Real estate Property Britain2012December China Merchants Group$19024%Transport Shipping Djibouti 2012December Sinosteel$660Metals Steel Cameroon 2012December Chengdu Tianqi Industry and CIC$84065% and 35%Talison Lithium Metals Australia 2012December Country Garden Holdings$330Real estate Property Malaysia。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

4.1项目计划某有色钨产业整合的基本目标是:整合钨业资产,实现钨业公司上市,利用资本市场融资,用于投资企业的深度发展。

整个整合过程可以分为如下六个步骤:第一步:改制自硬整合自硬是控股中钨高新的前提,也是某有色进行钨产业整合的前提。

如果无法整合自硬,即使能够顺利控股中钨高新也没有价值,尤其是没有壳资源价值;相反,如果能够顺利整合自硬,又能顺利控股中钨高新,那么就可以清理中钨高新中的非相关资产,然后将自硬、南硬、香炉山等钨资产注入中钨高新,以上市公司为主体,建立钨产业发展平台。

即便是无法顺利控股中钨高新,也可以考虑将自硬持有的中钨高新股权退出,并将中钨高新中的钨资产回购出来,同时寻找其它的壳资源(不一定要和钨产业相关,只要资产干净即可),建立钨产业发展平台。

某有色对自硬进行改制,采用全资控股的方式对某最为有利。

这种方案下,某有色可以采用净资产收购的方式,收购资金为1.5-2.0亿左右,并承诺增资1个亿(中钨高新增资或某有色增资)。

自硬中仍存在部分非经营性资产(如幼儿园、医院、子弟学校等),应在改制过程中予以剥离。

同时,由于自硬目前的财务费用负担比较沉重,影响了盈利能力,因此,改制之后应当通过管理改善,提高物流效率,降低生产销售资金占用,使自硬的盈利水平达到上市公司的基本要求。

改制自硬后,应当理清自硬、某有色以及中钨高新之间的股权关系,为下一步的整合做好准备。

首先,某有色应当收购或调拨自硬持有的中钨高新的14.97%的股份;同时,为避免循环持股和交叉持股,应通过股权转让,将自硬持有的某有色的0.5%的股份转让给第三方股东。

第二步:持有中钨高新股权中钨高新1998年与株硬、自硬进行资产置换时,由于受制于资产规模,没有将采购系统和销售系统纳入上市公司,目前其销售体系完全委托自硬代理。

因此,目前中钨高新的主营业务几乎全部是关联交易,盈利能力仍旧受制于自硬,因此买壳中钨高新和参与自硬改制两个方案需要同步进行考虑。

中钨高新目前的主要股东中,除了中科信和自硬分别持有25.85%和14.97%的股权外,其余8家所持股权比例仅在3%左右,比较分散,在某有色收购中科信持有的中钨高新股权之后,将持有中钨高新40.82%股权。

在关联交易状况下,大股东回避表决时,受小股东控制的状况也比较容易避开。

为了避免同业竞争问题,需要在收购中钨高新股权时,作出将某有色体系内的钨资产(自硬、南硬、香炉山、江钨)注入上市公司的承诺,对于厦钨的同业竞争问题也需要进行规避,选择信托的方式是比较好的选择。

收购中科信持有的中钨高新股权之后,应要求中科信回购其注入的非钨资产。

由于中科信在将德瑞科资产注入中钨高新时可能存在高估的问题,因此,某有色应当约定其回购价格不得低于原价。

某有色应当在今年年底前完成中钨高新的整合问题,这样能保证2005年有一个完整的一年观察期,以便尽快增发或配股,为某钨产业发展赢得资金。

第三步:注入自硬完成自硬改制和中钨高新的并购之后,首先将自硬整体装入中钨高新(即将未装入中钨高新的销售体系等注入中钨高新),使中钨高新成为从研发、采购、生产到销售都独立运作的公司。

将自硬整体注入中钨高新后,应当将其重组为自硬子公司和成都子公司两个部分。

由于自硬公司的多数资产原来已经注入中钨高新,将其整体注入中钨高新后,自硬这部分将作为中钨高新的子公司存在;成都公司也作为中钨高新的子公司存在,由于其工具分厂已经注入中钨高新,因此可以考虑和自硬部分的混合料制备中心进行置换。

同时,还需要剥离自硬子公司下属的长城建安公司,并转移下属的冶炼分厂。

西亚泰克公司是合资公司,股权变更需要合资方同意,初步考虑放在成都子公司名下,未来也可以整合到中钨高新名下。

另外,考虑到统一销售管理和配额管理的需要,将销售公司和外贸公司直接放在中钨高新的本部,外贸公司仍保留自硬进出口的名称。

第四步:注入南硬、香炉山在将南硬/香炉山注入上市公司的时候,存在矿业权和土地使用权的重新评估问题。

由于香炉山目前的盈利能力比较强,因此,是否将其注入上市公司将视其资产评估的结果而定。

某有色可以根据具体情况来选择置换方案:–如果香炉山的资产经评估后达到2个亿,某有色可以选择增资1个亿,将自硬和南硬的股权置换中科信的德瑞科资产;–在资产评估为2个亿的情况下,某有色还可以选择承诺增资1个亿,但是未来由中钨高新投入,并将自硬、南硬、香炉山三家子公司的股权一起置换中科信的德瑞科资产;–乐观估计,如果香炉山的资产能够评估到4个亿,那么仅自硬和香炉山两家公司就能完成资产置换,某有色可以选择将自硬和香炉山的股权置换中科信的德瑞科资产,而承诺增资自硬的1个亿未来由中钨高新投入,南硬则可以稍后考虑由中钨高新进行收购;总之,某有色钨产业的整个整合过程将遵循尽量减少现金出资,充分利用现有钨资产进行资产置换。

初步预测,在增资1个亿到位的情况下,某有色可以选择不注入香炉山,此时的总现金流支出估计在1.9亿左右;如果承诺增资1个亿,但未来整合完成后由中钨高新投入,并且将香炉山也注入中钨高新,这种情况下,某有色的总现金流支出估计在0.9亿左右;如果承诺增资1个亿,但香炉山的净资产评估为4个亿的情况下,某有色的总现金流支出估计在0.7亿左右。

不同的投资方案在净资产收益率上会有所差别,但都具有较高的投资价值,更重要的是某有色获得了一个较好的钨产业发展平台。

第五步:注入江钨在将新江钨资产注入中钨高新时,某有色有三种备选方案:–第一种方案是:中钨高新向某有色收购持有的新江钨51%股份;–第二种方案是:首先需要将新江钨同股比拆分为江西钨业、江西稀土和江西钽铌三个公司,然后由中钨高新收购某有色持有的拆分后的江西钨业51%的股份;–第三种方案是:首先将新江钨同股比拆分为江西钨业、江西稀土和江西钽铌三个公司,然后由中钨高新收购某有色持有的江西钨业51%的股份,再把中钨高新持有的69%的南硬的股权转让给江西钨业;在第一种方案中,按照目前新江钨的净资产4.3亿来计算,中钨高新收购其51%的股份所需投入的资金约为2.2个亿。

显然,投入资金过大,会影响到上市公司以后的运营。

而且,新江钨的采矿权和土地使用权目前都是划拨使用,如果要整体注入上市公司则需要重新评估。

但重新评估后,会导致净资产过大,新江钨的赢利能力下降,同样会影响上市公司未来的再融资能力。

但可以考虑等到一年观察期之后,中钨高新以增资收购的方式来进行。

在第二种方案中,先通过分拆,组建江西钨业,新江钨的矿业权、土地使用权重新评估入资,江西钨业需要支付购买成本,也会影响到江西钨业的盈利性。

因此,将江西钨业注入中钨高新时是否将矿业权和土地使用权注入,应该视江西钨业独立运作后的赢利能力而定。

如果暂时不注入上市公司,中钨高新可以向新江钨租赁其矿业权和土地使用权。

由于新江钨的拆分和重组需要一定的时间,某有色可以利用上市公司一年的观察期这个机会加紧实施,等观察期之后就考虑将江西钨业注入。

相比较而言,这种方案比较可行。

在第三种方案中,分拆后把南硬并入江西钨业的钨资产,虽然实现了某有色对新江钨的承诺,但同时也帮助新江钨贯通了整个钨产业链,可能会削弱今后某有色对新江钨的控制力。

另外,江西钨业旗下的钨业务和中钨高新其它的钨业务将会形成同业竞争,中钨高新需要作出承诺未来做出处理方案。

这一方案的实施难度较大,风险也比较高。

第六步:注入厦钨为了避免同业竞争问题,在收购中钨高新股权时,某有色可选用信托的方式把其持有股权委托给某信托公司托管;当某有色通过中钨高新整合完其它钨资产时,可在适当的时机将厦钨注入中钨高新,彻底解决同业竞争问题。

4.2资金安排计划4.2.1资金需求根据初步制定的某有色钨业整合方案,某有色将现金的方式收购自硬目前的净资产(按照自贡市经贸委提供的数据,自硬目前的净资产为1.45亿);另外,某有色通过现金(约5000万元)+资产(2.9个亿)的方式将中科信所属的2.9亿房地产资产置换出中钨高新,并获取其持有的中钨股权(27.78%);因此,本次项目总需过桥资金2亿元左右。

而通过本次钨业整合,某有色不仅能够迅速收回过桥资金,且能基本收回前期投资7300万元现金(香炉山、南硬初始投资共计7800万元),并持有中钨高新40.82%的股权,成为其第一大股东。

4.2.2 资金来源(1)过桥资金从2003年起,某有色对钨相关资产进行了一系列投资,如香炉山、南硬、江钨、厦钨等,并通过引进先进的管理理念,以增量资产盘活存量资产等方式方法对收购企业进行改制、改革,取得了卓越的成就:(A)香炉山由原来的初始投资额4300万元,增长为目前的3.5个亿(按企业价值评估额7亿折算);(B)南硬则从3500万元的初始投资额增长到今天的6300万元(按企业价值评估额9000万元折算)同时,通过上述的投资项目,某有色积累了丰富的企业管理经验,为下一步的钨行业整合打下了坚实的基础。

为顺利实施某有色钨行业整合计划,共需过桥资金2亿元左右,其主要来源是在某有色承诺2004年不分红的情况,利用钨产业所有的盈利(共计1.6亿元),包括:(A)钨部2004年盈利:5000万;(B)香炉山:5000万;(C)厦钨:2000万;(D)603+赣钨:500万;(E)厦门金鹭:3500万(2)中钨高新的银行贷款截止到2004年6月30日止,中钨高新的总资产为1,051,667,585.55元,负债总额为453,305,296.72元,公司负债率为43.10%,远远低于上市公司平均60-70%的负债水平;因此,即使某有色通过中钨高新从银行获取4亿元的借款后,中钨高新的负债率也才60%左右,还未达到上公司的整体平均水平;当中钨高新顺利从银行获取4亿元的借款后,具体的资金用途安排如下:(A)2亿元用于偿还过桥资金;(B)2亿元用于企业发展,其中1亿元用于投资南硬的微钻产品;另外一亿元用于投资自硬的硬面材料工程等具有广阔发展前景的钨钼新材料项目;(3)自硬改制资金某有色进入自硬后,将通过盘活存量资产、提高企业管理能力等办法对自硬进行整体改制,具体如下:(A)盘活资金:经粗略估计,自硬的改制约需资金1亿元,该资金一方面可能通过中钨高新或某有色的增资;另一方面,也可通过盘活自硬现有资产等方式:–对自硬的现有长期投资重新分类管理,盘活资金;其中撤回自硬投资某有色0.4%股权投资就可变现资金800万元;–关闭其APT生产线,降低库存管理;粗略估算,如能做好有效库存管理,自硬每年可节省大量财务费用,新增利润3000万元左右;–做好应收帐款管理;–根据方案,某有色收购自硬的1.5亿资金大部分可用于员工安置,此费用可申请延期支付,将期作为企业的改制资金;(B)辅业改制、提高人员效率:通过关闭APT厂及分离辅业人员,企业能够有效地精简人员,提高运营效率;(C)提高产品合格率:自硬目前产品盈利能力较差的主要原因是产品的合格率较差,导致生产成本较高;某有色进入后可通过共享南硬等企业的技术、管理经验等提高产品合格率,从而有效降低生产成本;(D)改进技术:对比自硬与南硬的生产工艺,我们认为自硬还有进一步提高的空间,如自硬的钨粉生产过程采用天然气作为燃料,而南硬则使用电作燃料,这导致自硬钨粉的生产成本偏高;因此,某有色整合钨项目后,为各企业搭建一个共享、合作平台,真正做好协同效应;(E)加强管理:某有色进入自硬后,将引入其成功的钨行业管理经验,使自硬迅速完成改制、改造工作,发展成为中国最大、世界知名的钨钼新材料生产基地;4.3项目进度安排根据目前的项目计划及进展情况,具体时间安排为:(1)改制自硬和控股中钨高新:2004年12月份;(2)装入自硬、南硬和香炉山:2005年3-4月份;4.4资金回款期根据前述分析,某有色钨整合项目共需过桥资金2亿左右,其回收期约3个月;通过本次钨整合,某有色可收回现金7300万元,并持有中钨高新40.82%的股份,成为其第一大股东;。