二手房交易税费计算明细表

二手房交易税费计算明细表资料.doc

×1.5%(高档住宅3%) [买方]

=

财政局

工本费(件)

[买方]

=135元

房产管理局

土地出让金(交易报价)

×1%(公房须交)[买方]

=

房产管理批租处

中介费(成交总价)

×(1+1.5)% [买卖双方]

=

中介公司

过户手续代办费(件)

200元×2 [买卖双方]

=400元

中介公司

合计:元

按揭

评估价(交易报价)

×0.4%

=

评估所

保险费(贷款额)

×0.085%×年限

=

保险公司

抵押登记费(件)

=190元

房产管理局

按揭手续代办费(件)

=400元

中介公司

担保

担保费(欠款额+贷款额)

×0.8%

=

担保公司

手续费(件)

=800元

担保公司

应交总费用:元首付:按揭:月付:

房产交易费用清单(实收版)

项目名称:建筑面积:成交总价:交易报价:客户名称:

性质

收费项目

应税比例

收取金额

收取部门

交

易

交易手续费(建筑面积)

×3/㎡×2 [买卖双方]

=

房产管理局

印花税(交易报价)

×0.05%×2 [买卖双方]

=

税务局

个人所得税(交易报价)

×1.5% [卖方]

=

税务局

营业税(交易报价)

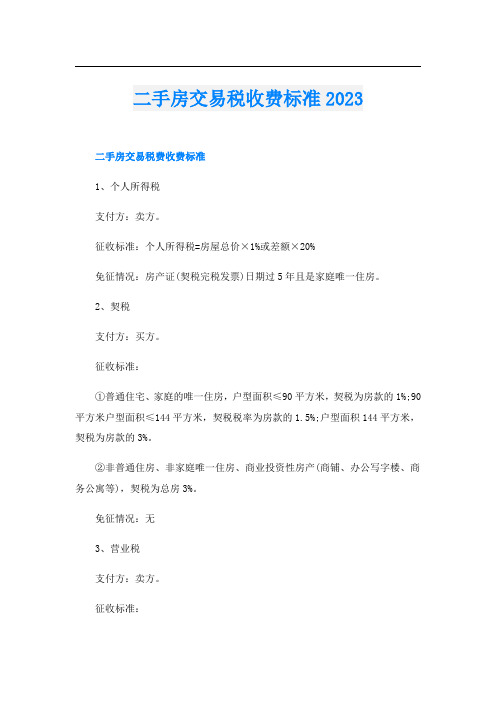

二手房交易税收费标准2023

二手房交易税收费标准2023二手房交易税费收费标准1、个人所得税支付方:卖方。

征收标准:个人所得税=房屋总价×1%或差额×20%免征情况:房产证(契税完税发票)日期过5年且是家庭唯一住房。

2、契税支付方:买方。

征收标准:①普通住宅、家庭的唯一住房,户型面积≤90平方米,契税为房款的1%;90平方米户型面积≤144平方米,契税税率为房款的1.5%;户型面积144平方米,契税为房款的3%。

②非普通住房、非家庭唯一住房、商业投资性房产(商铺、办公写字楼、商务公寓等),契税为总房3%。

免征情况:无3、营业税支付方:卖方。

征收标准:①房产证未满2年,营业税为房款的5.6%。

②房产证满2年,面积大于144,要缴纳房产交易盈利部分的5.6%;面积≤144免交。

免征情况:房产证满2年、面积≤144。

4、印花税支付方:买卖双方。

计算方法:印花税=计税价格×0.05%征收标准:0.05%。

免征情况:个人销售或购买住房暂免征印花税。

5、土地增值税:计算方法:应纳土地增值税额=计税价格×核定征收率。

征收标准:商铺、写字楼、酒店为10%,其他非住宅类房产为5%。

(城市不同标准有差异)免征情况:个人销售住房暂免征收土地增值税6、登记费征收标准:个人住房登记每件80元(含土地使用权证工本费);非住房房屋登记收费标准为每件550元二手房交易税收政策1.增值税【纳税义务人】销售方【税率】5%【计税依据】住房:合同金额(住房)非住房:增值额(合同金额-取得成本金额)2.城市维护建设税、教育费附加、地方教育附加【纳税义务人】销售方【税率】城建税:7%(市区)、5%(县城、镇)、1%(其他)教育费附加:3%地方教育附加:2%【计税依据】增值税税额3.个人所得税【纳税义务人】销售方(1)计算征收【税率】20%【计税依据】所得额(合同金额-取得成本金额)(2)核定征收【税率】1%-3%【计税依据】合同金额4.土地增值税【纳税义务人】销售方(1)计算征收【税率】30%-60%(超率累进税率)【计税依据】增值额(合同金额-扣除项目金额)(2)核定征收【税率】5%(车位)、8%(其他类型,不含住宅)【计税依据】合同金额5.印花税(1)产权转移书据【纳税义务人】销售方、购买方【税率】0.05%【计税依据】合同金额(2)权利、许可证照【纳税义务人】购买方【税率】5元/件6.契税【纳税义务人】购买方【税率】3%【计税依据】合同金额购买二手房有哪些注意事项二手房购买注意事项一:核实卖方身份选择可靠中介核实卖方的身份。

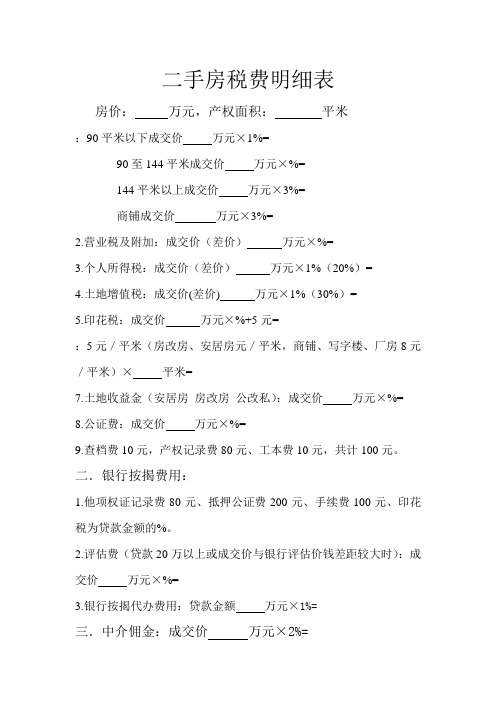

二手房税费明细表

二手房税费明细表

房价:万元,产权面积:平米

:90平米以下成交价万元×1%=

90至144平米成交价万元×%=

144平米以上成交价万元×3%=

商铺成交价万元×3%=

2.营业税及附加:成交价(差价)万元×%=

3.个人所得税:成交价(差价)万元×1%(20%)=

4.土地增值税:成交价(差价) 万元×1%(30%)=

5.印花税:成交价万元×%+5元=

:5元/平米(房改房、安居房元/平米,商铺、写字楼、厂房8元/平米)×平米=

7.土地收益金(安居房房改房公改私):成交价万元×%=

8.公证费:成交价万元×%=

9.查档费10元,产权记录费80元、工本费10元,共计100元。

二.银行按揭费用:

1.他项权证记录费80元、抵押公证费200元、手续费100元、印花税为贷款金额的%。

2.评估费(贷款20万以上或成交价与银行评估价钱差距较大时):成交价万元×%=

3.银行按揭代办费用:贷款金额万元×1%=

三.中介佣金:成交价万元×2%=。

房地产业二手房交易税费计算表

房地产二手房全套税费计算表

1.买卖公证费:合同价的千分之三

2.增值税:□满两年免税□不满两年:合同价的5.6%

3.契税:90m2及以下□首套:合同价的1%

□二套:合同价的1%

□三套:合同价的3%

90m2以上□首套:合同价的1.5%

□二套:合同价的2%

□三套:合同价的3%

4. 个税:□满五年唯一征税,□满五年不唯一:合同价的1%

□不满五年:合同价的1%

5. 贴花税:5元/本

6. 登记工本费:80元/本非住宅:550元/本

7. 转让手续费:4元/ m2非住宅:8元/ m2

8.居间服务费:成交价的2%

贷款涉及

9. 评估费:评估价的千分之五:

10.贷款服务费:贷款额的1%:

11. 抵押公证费:贷款额的1‰:

12. 抵押登记费:80元/本

13. 合同印花税:合同价的万分之0.5

备注:土地性质为划拨时,需缴纳区域评估价的1%费用。

重庆二手房(住宅)交易税费明细表

时,征收标

准以各房交

所为准

1、购入时

间超过2年

的房屋(以

契税发票时

间为准),

免征营业税

户 营业税

2、购入时

间未超过2

年的房屋 (以契税发

0

票时间为

(过户单价

元*建筑面积

㎡*

5.60%

(过户单价

元*建筑面积

㎡*

若房屋来源

为赠与、继

承时,

个税 (过户单价

税

若房屋的购

Hale Waihona Puke 入时间超过5年,且该

房屋为业主

家庭唯一住

地税局小计

0

商业贷款

贷款担保 费用:

贷

费 公积金贷 款费用:

款 评估费 500元/户

费

抵押登记 费

80元/户

其他

用

地税局小计 贷款金额 贷款金额

小计

中介佣金

买 方:

房屋成交价

以上费用仅供参考,实际产生费用以相关部门出示的票据为准

元*

1.50%

元*

2.50%

元*

2%

所有费用合

0

0 0

0

元*建筑面积

0

㎡*-原契税发票金 额)

*

20%

0

房,则免征

交易手续 费

建筑面积

㎡*

0 元/㎡

0

费

权证代办 费

500元/户

转移登记 费

80元/户

权证印花 税

5元/户

土地出让 建筑面积 0

㎡*地价

元/㎡

金 地级:一级 二级 三级 四级 五级 六级

0

地价:88.5 75 63 46.5 40.5 37.5

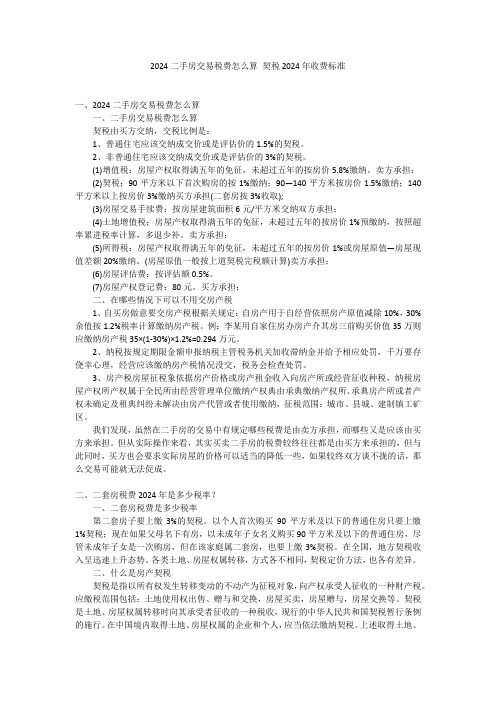

2024二手房交易税费怎么算 契税2024年收费标准

2024二手房交易税费怎么算契税2024年收费标准一、2024二手房交易税费怎么算一、二手房交易税费怎么算契税由买方交纳,交税比例是:1、普通住宅应该交纳成交价或是评估价的1.5%的契税。

2、非普通住宅应该交纳成交价或是评估价的3%的契税。

(1)增值税:房屋产权取得满五年的免征,未超过五年的按房价5.8%缴纳。

卖方承担;(2)契税;90平方米以下首次购房的按1%缴纳;90—140平方米按房价1.5%缴纳;140平方米以上按房价3%缴纳买方承担(二套房按3%收取);(3)房屋交易手续费:按房屋建筑面积6元/平方米交纳双方承担;(4)土地增值税;房屋产权取得满五年的免征,未超过五年的按房价1%预缴纳,按照超率累进税率计算,多退少补。

卖方承担;(5)所得税:房屋产权取得满五年的免征,未超过五年的按房价1%或房屋原值—房屋现值差额20%缴纳。

(房屋原值一般按上道契税完税额计算)卖方承担;(6)房屋评估费:按评估额0.5%。

(7)房屋产权登记费:80元。

买方承担;二、在哪些情况下可以不用交房产税1、自买房做意要交房产税根据关规定:自房产用于自经营依照房产原值减除10%,30%余值按1.2%税率计算缴纳房产税。

例:李某用自家住房办房产介其房三前购买价值35万则应缴纳房产税35×(1-30%)×1.2%=0.294万元。

2、纳税按规定期限金额申报纳税主管税务机关加收滞纳金并给予相应处罚,千万要存侥幸心理,经营应该缴纳房产税情况没交,税务会检查处罚。

3、房产税房屋征税象依据房产价格或房产租金收入向房产所或经营征收种税,纳税房屋产权所产权属于全民所由经营管理单位缴纳产权典由承典缴纳产权所、承典房产所或者产权未确定及租典纠纷未解决由房产代管或者使用缴纳,征税范围:城市、县城、建制镇工矿区。

我们发现,虽然在二手房的交易中有规定哪些税费是由卖方承担,而哪些又是应该由买方来承担。

但从实际操作来看,其实买卖二手房的税费较终往往都是由买方来承担的,但与此同时,买方也会要求实际房屋的价格可以适当的降低一些,如果较终双方谈不拢的话,那么交易可能就无法促成。

二手房税费计算表

房号 8-2-301 户型 建筑面积(㎡) 84.53 一房一厅 原总价(元) 单价(元/㎡) 交易总价(元) 单价(元/㎡)

2308.00 195095.24 4500.00 380385.00 53651.50

原购房价格 评估均价 现交易价格

现交易房款价格(元) 一、卖方费用合计(元)

二、买方费用合计(元)

8、契税(元) 90㎡以下家庭首套房按 1.0%

3803.85

3803.85

税款总计(元)

电话:(0898)9 传真:(0898) 年 月 日

3000.00

60455.35

以上费用按政府及各相关部门规定办理,如政府有新规定,则按新规定办理

1、营业税 2、个人所得税 3、登记费 4、交易手续费 5、配图费、复印费 6、复印费(元) 7、产权登记表(元)

交易价5.5% 交易差额的20% 80元/户 1.5元/㎡ 每户 每户 每户

20921.18 32483.53 80.00 127 25.00 5.00 10.00

税务局收取,多退少补 税务局收取,多退少补 房管局收取,多退少补 房管局收取,多退少补 房管局收取,多退少补

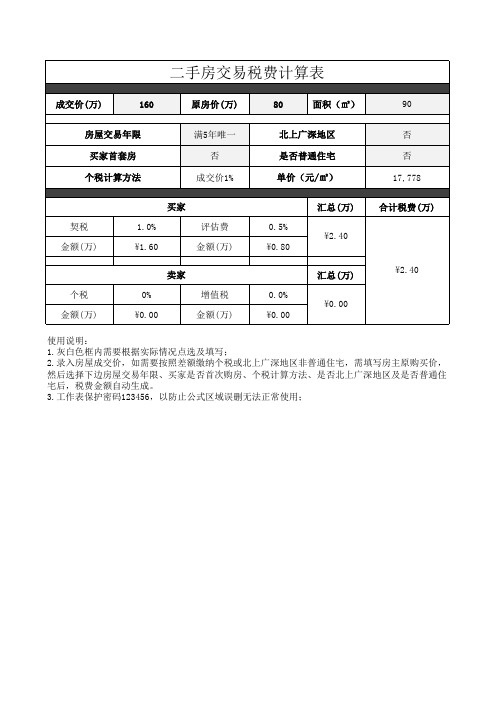

二手房交易税费计算表Excel模板

成交价(万)

160

原房价(万)

80

面积(㎡)

90

பைடு நூலகம்

房屋交易年限 买家首套房

个税计算方法

满5年唯一 否

成交价1%

北上广深地区 是否普通住宅 单价(元/㎡)

否 否 17,778

契税 金额(万)

个税 金额(万)

买家

1.0%

评估费

¥1.60

金额(万)

卖家

0%

增值税

¥0.00

金额(万)

0.5% ¥0.80

0.0% ¥0.00

汇总(万) ¥2.40

合计税费(万)

汇总(万) ¥0.00

¥2.40

使用说明: 1.灰白色框内需要根据实际情况点选及填写; 2.录入房屋成交价,如需要按照差额缴纳个税或北上广深地区非普通住宅,需填写房主原购买价, 然后选择下边房屋交易年限、买家是否首次购房、个税计算方法、是否北上广深地区及是否普通住 宅后,税费金额自动生成。 3.工作表保护密码123456,以防止公式区域误删无法正常使用;

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

项目名称:建筑面积:成交总价:交易报价:客户名称:

性质

收费项目

应税比例

收取金额

收取部门

交

易

交易手续费(建筑面积)

×3/㎡×2[买卖双方]

=

房产管理局

印花税(交易报价)

×0.05%×2[买卖双方]

=

税务局

个人所得税(交易报价)

×1.5%[卖方]

=

税务局

营业税(交易报价)

×5.55%[卖方]

评估价(交易报价)

×0.4%

=

评估所

保险费(贷款额)

×0.085%×年限

=

保险公司

抵押登记费(件)

=190元

房产管理局

按揭手续代办费(件)

=400元

中介公司

担保

担保费(欠款额+贷款额)

×0.8%

=

担保公司

手续费(件)

=800元

担保公司

应交总费用:元首付:按揭:月付:

=

税务局

契税(交易报价)

×1.5%(高档住宅3%)[买方]

=

财政局

工本费(件)

[买方]

=135元

房产管理局

土地出让金(交易报价)

×1%(公房须交)[买方]

=

房产管理批租处

中介费(成交总价)

×(1+1.5)%[买卖双方]

=

中双方]

=400元

中介公司

合计:元

按揭